مائع اثاثے: جائزہ اور فوائد

مائع اثاثے ایسے اثاثے ہوتے ہیں جنہیں اثاثہ کی قدر پر کم سے کم اثر کے ساتھ آسانی سے نقدی میں تبدیل کیا جا سکتا ہے۔ مائع اثاثے آپ کے پیسے کو جب چاہیں قابل رسائی رکھتے ہیں۔ ایک اثاثہ صرف اس وقت مائع سمجھا جاتا ہے جب وہ قائم ہو۔مارکیٹ اور بہت سارے دلچسپی رکھنے والے خریدار ہیں تاکہ اثاثہ آسانی سے تبدیل یا ہیرا پھیری نہ ہو۔ نیز، سرمایہ کاروں کے پاس ان اثاثوں کی ملکیت کو آسانی سے منتقل کرنے کی صلاحیت ہونی چاہیے۔

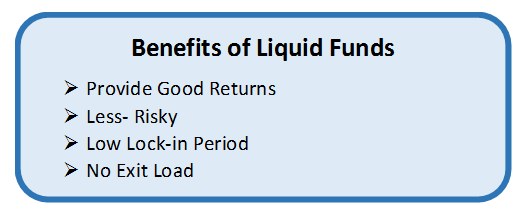

مائع اثاثوں کے فوائد

کیش ہاتھ میں رکھیں

مائع اثاثوں کا سب سے اہم فائدہ یہ ہے کہ جب بھی آپ کو ان کی ضرورت ہو وہ آپ کی نقدی کو دستیاب رکھتے ہیں۔ ہنگامی حالات بے خبر آتے ہیں۔ سرمایہ کاروں کو اکثر مشورہ دیا جاتا ہے کہ وہ اپنے پورٹ فولیو میں کچھ اثاثہ جات کو برقرار رکھیں تاکہ غیر متوقع ہنگامی صورتحال کے وقت وہ اپنے پیسے پر آسانی سے ہاتھ ڈال سکیں۔

سرمایہ کاری کے فوائد

مائع اثاثے رکھنا، جیسےمنی مارکیٹ فنڈز، آپ کے سرمایہ کاری کے پورٹ فولیو کے لیے انتہائی فائدہ مند ہے۔ نہ صرف یہ اثاثے آپ کی رقم کو ہنگامی حالات کے لیے دستیاب رکھتے ہیں، بلکہ کوئی ان کو مزید سرمایہ کاری کے لیے بھی استعمال کر سکتا ہے۔ کسی بھی وقت، آپ اپنے اثاثے کو نئی سرمایہ کاری کرنے کے لیے استعمال کر سکتے ہیں بغیر کوئی دوسری سرمایہ کاری بیچے۔

کم خطرہ

ان اثاثوں کا ایک اور فائدہ یہ ہے کہ یہ ان اثاثوں کے مقابلے میں نسبتاً کم خطرہ ہیں جو مائع نہیں ہیں۔ مارکیٹ ایمرجنسی کے دوران، یہ اثاثے غیر مائع اثاثوں کے برعکس، تیزی سے اور پوری قیمت پر فروخت کیے جا سکتے ہیں۔ نیز، ان میں سے کچھ اثاثے، جیسےبچت اکاونٹ، مالی بحران کے وقت اپنے پیسے کو محفوظ رکھیں کیونکہ وفاقی حکومت کی طرف سے ایک خاص رقم تک ان کا بیمہ کیا جاتا ہے۔ کے برعکسغیر قانونی جائداد جیسے اثاثے جو ہنگامی صورت حال کے وقت فروخت نہیں کیے جاسکتے ہیں یا کافی قیمت پر فروخت کیے جاسکتے ہیں۔رعایت حقیقی قدر کے لیے لہذا، ان اثاثوں کے ساتھ، قدر کھونے کا بہت کم امکان ہے۔

Talk to our investment specialist

مالیاتی پروفائل کو بہتر بناتا ہے۔

آخر میں، پورٹ فولیو میں مائع اثاثوں کے ساتھ، قرض کی منظوری کے امکانات بڑھ جاتے ہیں۔ یہ آپ کے پیسے کو محفوظ رکھنے کے لیے آپ کے نظم و ضبط کو ظاہر کرتا ہے اور اس بات کو یقینی بناتا ہے کہ آپ باقاعدگی سے ادائیگی کریں گے۔

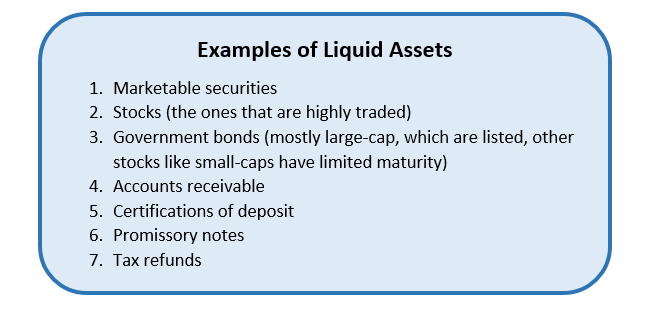

مائع اثاثوں کی مثالیں۔

سرمایہ کاروں کے زیر ملکیت مائع اثاثوں کی سب سے عام اقسام میں نقد اور بچت اکاؤنٹ شامل ہیں۔ لیکن، کچھ دوسرے اثاثے ہیں جنہیں مائع سمجھا جاتا ہے کیونکہ وہ مارکیٹ میں قائم ہیں اور مالکان کے درمیان آسانی سے منتقل کیے جا سکتے ہیں۔ یہ شامل ہیں-

لہذا، سرمایہ کاروں کو مشورہ دیا جاتا ہے کہ وہ اپنے پورٹ فولیو میں کچھ مائع اثاثے برقرار رکھیں۔ مذکورہ بالا اثاثوں میں سرمایہ کاری کریں اور کم سے کم کوشش کے ساتھ اپنی نقدی دستیاب رکھیں۔ مزید برآں، ان اثاثوں پر بھی بہتر منافع کمائیں۔ ابھی سرمایہ کاری کریں یا بعد میں افسوس کریں!

مائع اثاثوں کے لیے بہترین منی مارکیٹ فنڈز

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Money Manager Fund Growth ₹385.758

↑ 0.09 ₹28,816 1.3 2.8 7 7.4 6.3 7.4 UTI Money Market Fund Growth ₹3,217.54

↑ 0.62 ₹20,497 1.3 2.9 7.1 7.5 6.3 7.5 ICICI Prudential Money Market Fund Growth ₹395.897

↑ 0.09 ₹35,025 1.4 2.9 7.1 7.4 6.3 7.4 Kotak Money Market Scheme Growth ₹4,683.7

↑ 1.23 ₹32,870 1.4 2.9 7.1 7.4 6.3 7.4 Franklin India Savings Fund Growth ₹52.3327

↑ 0.01 ₹3,898 1.4 2.9 7.1 7.4 6.2 7.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Money Manager Fund UTI Money Market Fund ICICI Prudential Money Market Fund Kotak Money Market Scheme Franklin India Savings Fund Point 1 Lower mid AUM (₹28,816 Cr). Bottom quartile AUM (₹20,497 Cr). Highest AUM (₹35,025 Cr). Upper mid AUM (₹32,870 Cr). Bottom quartile AUM (₹3,898 Cr). Point 2 Established history (20+ yrs). Established history (16+ yrs). Established history (20+ yrs). Established history (22+ yrs). Oldest track record among peers (24 yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Moderately Low. Point 5 1Y return: 6.99% (bottom quartile). 1Y return: 7.13% (top quartile). 1Y return: 7.12% (lower mid). 1Y return: 7.05% (bottom quartile). 1Y return: 7.13% (upper mid). Point 6 1M return: 0.47% (top quartile). 1M return: 0.45% (lower mid). 1M return: 0.43% (bottom quartile). 1M return: 0.46% (upper mid). 1M return: 0.42% (bottom quartile). Point 7 Sharpe: 1.91 (bottom quartile). Sharpe: 2.26 (upper mid). Sharpe: 2.31 (top quartile). Sharpe: 2.13 (bottom quartile). Sharpe: 2.24 (lower mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.62% (bottom quartile). Yield to maturity (debt): 6.96% (upper mid). Yield to maturity (debt): 6.91% (lower mid). Yield to maturity (debt): 6.99% (top quartile). Yield to maturity (debt): 6.89% (bottom quartile). Point 10 Modified duration: 0.53 yrs (bottom quartile). Modified duration: 0.41 yrs (top quartile). Modified duration: 0.45 yrs (bottom quartile). Modified duration: 0.44 yrs (upper mid). Modified duration: 0.44 yrs (lower mid). Aditya Birla Sun Life Money Manager Fund

UTI Money Market Fund

ICICI Prudential Money Market Fund

Kotak Money Market Scheme

Franklin India Savings Fund

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔