પરિપક્વતા સુધી ઉપજ (YTM)

યિલ્ડ ટુ મેચ્યોરિટી (YTM) શું છે?

યીલ્ડ ટુ મેચ્યોરિટી (YTM) છેકુલ વળતર બોન્ડ પર અપેક્ષિત જો બોન્ડ પરિપક્વ થાય ત્યાં સુધી રાખવામાં આવે. પરિપક્વતા સુધીની ઉપજને લાંબા ગાળાની ગણવામાં આવે છેબોન્ડ ઉપજ, પરંતુ વાર્ષિક દર તરીકે દર્શાવવામાં આવે છે. બીજા શબ્દોમાં કહીએ તો, તે વળતરનો આંતરિક દર છે (irr) જો બોન્ડમાં રોકાણરોકાણકાર પાકતી મુદત સુધી બોન્ડ ધરાવે છે અને જો બધી ચૂકવણી શેડ્યૂલ મુજબ કરવામાં આવે તો.

પરિપક્વતા સુધીની ઉપજને પુસ્તક ઉપજ અથવા તરીકે પણ ઓળખવામાં આવે છેવિમોચન ઉપજ

YTM ની વિગતો

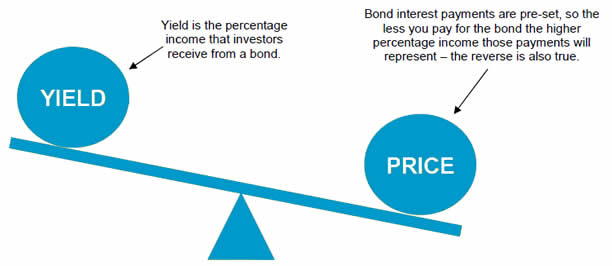

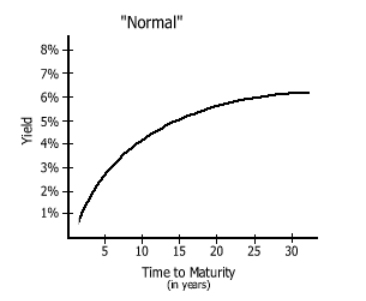

પરિપક્વતા માટે ઉપજ ખૂબ સમાન છેવર્તમાન ઉપજ, જે બોન્ડમાંથી વાર્ષિક રોકડ પ્રવાહને દ્વારા વિભાજિત કરે છેબજાર તે બોન્ડની કિંમત નક્કી કરવા માટે કે કોઈ બોન્ડ ખરીદીને અને તેને એક વર્ષ સુધી પકડીને કેટલા પૈસા કમાશે. તેમ છતાં, વર્તમાન ઉપજથી વિપરીત, YTM આ માટે હિસ્સો ધરાવે છેઅત્યારની કિમત બોન્ડની ભાવિ કૂપન ચૂકવણીઓ. બીજા શબ્દોમાં કહીએ તો, તે પરિબળ છેપૈસાનું સમય મૂલ્ય, જ્યારે સાદી વર્તમાન ઉપજની ગણતરી નથી. જેમ કે, તે ઘણીવાર બોન્ડમાંથી વળતરની ગણતરી કરવા માટે વધુ સંપૂર્ણ માધ્યમ તરીકે ગણવામાં આવે છે.

કારણ કે પાકતી મુદત સુધીની ઉપજ એ વ્યાજ દર છે જે રોકાણકાર બોન્ડની પાકતી તારીખ સુધી સતત વ્યાજ દરે બોન્ડમાંથી દરેક કૂપન ચૂકવણીનું પુનઃરોકાણ કરીને કમાવશે, તમામ ભાવિ રોકડ પ્રવાહનું વર્તમાન મૂલ્ય બોન્ડની બજાર કિંમતની બરાબર છે. YTM ની ગણતરી કરવાની પદ્ધતિ પછી નીચેના સૂત્ર સાથે રજૂ કરી શકાય છે:

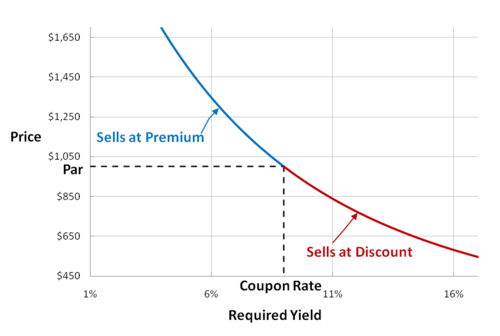

સમીકરણને હાથથી ઉકેલવા માટે બોન્ડની કિંમત અને તેની ઉપજ, તેમજ બોન્ડની કિંમતોના વિવિધ પ્રકારો વચ્ચેના સંબંધની સમજ જરૂરી છે.બોન્ડ ની કિંમત હોઈ શકે છેડિસ્કાઉન્ટ,દ્વારા, અથવા એપ્રીમિયમ. જ્યારે બોન્ડની કિંમત છેદ્વારા, બોન્ડનો વ્યાજ દર તેના જેટલો છેકૂપન દર. સમથી ઉપરની કિંમતના બોન્ડ, જેને પ્રીમિયમ બોન્ડ કહેવાય છે, તેનો કૂપન દર વ્યાજ દર કરતા વધારે હોય છે, અને સમાનથી નીચેની કિંમતના બોન્ડ, કહેવાય છે.ડિસ્કાઉન્ટ બોન્ડ, વ્યાજ દર કરતાં કૂપન દર ઓછો છે. તેથી જો કોઈ રોકાણકાર સમકક્ષ કરતાં ઓછી કિંમતના બોન્ડ પર YTM ની ગણતરી કરી રહ્યો હોય, તો પ્રશ્નમાં બોન્ડની કિંમતની નજીક બોન્ડની કિંમત ન મળે ત્યાં સુધી તે કૂપન રેટ કરતાં વધુ હોય તેવા વિવિધ વાર્ષિક વ્યાજ દરોમાં પ્લગ કરીને સમીકરણ ઉકેલશે.

Talk to our investment specialist

યીલ્ડ ટુ મેચ્યોરિટી (YTM) ની ગણતરીઓ ધારે છે કે તમામ કૂપન ચૂકવણીઓ બોન્ડની વર્તમાન ઉપજના સમાન દરે ફરીથી રોકાણ કરવામાં આવે છે અને બોન્ડની વર્તમાન બજાર કિંમતને ધ્યાનમાં લે છે,મૂલ્ય દ્વારા, કૂપન વ્યાજ દર, અનેપરિપક્વતા સુધીની મુદત. YTM એ બોન્ડના વળતરની જટિલ પરંતુ સચોટ ગણતરી છે જે રોકાણકારોને વિવિધ મેચ્યોરિટી અને કૂપન સાથે બોન્ડની સરખામણી કરવામાં મદદ કરી શકે છે.

પરિપક્વતા સુધી ઉપજ નક્કી કરવાની જટિલ પ્રક્રિયાનો અર્થ એ છે કે ચોક્કસ YTM મૂલ્યની ગણતરી કરવી ઘણીવાર મુશ્કેલ હોય છે. તેના બદલે, કોઈ બોન્ડ યીલ્ડ ટેબલનો ઉપયોગ કરીને YTM નું અનુમાન કરી શકે છે. ની કિંમત મૂલ્યને કારણેઆધાર બિંદુ, બોન્ડની કિંમત વધે તેમ ઉપજ ઘટે છે અને ઊલટું. આ કારણોસર, પરિપક્વતા સુધીની ઉપજની ગણતરી માત્ર ટ્રાયલ-એન્ડ-એરર દ્વારા, વ્યવસાય અથવા નાણાકીય કેલ્ક્યુલેટરનો ઉપયોગ કરીને અથવા યિલ્ડ ટુ મેચ્યોરિટી કેલ્ક્યુલેટર જેવા અન્ય સોફ્ટવેરનો ઉપયોગ કરીને કરી શકાય છે.

જો કે પાકતી મુદતની ઉપજ એ બોન્ડ પર વળતરના વાર્ષિક દરનું પ્રતિનિધિત્વ કરે છે, કૂપનની ચૂકવણી ઘણીવાર અર્ધવાર્ષિક ધોરણે કરવામાં આવે છે, તેથી YTMની ગણતરી ઘણીવાર છ-મહિનાના આધારે પણ કરવામાં આવે છે.

YTM નો ઉપયોગ

પાકતી મુદત સુધીની ઉપજ એ અંદાજ કાઢવા માટે ખૂબ ઉપયોગી થઈ શકે છે કે બોન્ડ ખરીદવું સારું રોકાણ છે કે નહીં. રોકાણકાર ઘણીવાર નક્કી કરશે કેજરૂરી ઉપજ, અથવા બોન્ડ પરનું વળતર જે બોન્ડને યોગ્ય બનાવશે, જે રોકાણકારથી રોકાણકારમાં બદલાઈ શકે છે. એકવાર રોકાણકાર બોન્ડની YTM નક્કી કરી લે કે તે ખરીદવાનું વિચારી રહ્યો છે, તે પછી રોકાણકાર બોન્ડ સારી ખરીદી છે કે કેમ તે નક્કી કરવા માટે જરૂરી ઉપજ સાથે YTMની તુલના કરી શકે છે.

તેમ છતાં, પરિપક્વતા સુધીની ઉપજમાં અન્ય એપ્લિકેશનો પણ છે. કારણ કે YTM એ બોન્ડની પરિપક્વતાની મુદતને ધ્યાનમાં લીધા વિના વાર્ષિક દર તરીકે વ્યક્ત કરવામાં આવે છે, તેનો ઉપયોગ અલગ-અલગ પરિપક્વતા અને કૂપન ધરાવતા બોન્ડની સરખામણી કરવા માટે થઈ શકે છે કારણ કે YTM સમાન શરતો પર વિવિધ બોન્ડનું મૂલ્ય વ્યક્ત કરે છે.

YTM ની ભિન્નતા

પરિપક્વતા સુધીની ઉપજમાં કેટલીક સામાન્ય ભિન્નતાઓ છે જે વિષય પર સંશોધન કરતા પહેલા જાણવું મહત્વપૂર્ણ છે.

આવી એક વિવિધતા છે યિલ્ડ ટુકૉલ કરો (વાયટીસી), જે ધારે છે કે બોન્ડને બોલાવવામાં આવશે, એટલે કે, તે પરિપક્વતા સુધી પહોંચે તે પહેલાં જારીકર્તા દ્વારા પુનઃખરીદી કરવામાં આવશે, અને તેથી, તે ટૂંકા હોય છે.રોકડ પ્રવાહ સમયગાળો

બીજી વિવિધતા એ યીલ્ડ ટુ પુટ (YTP) છે. YTP એ YTC જેવું જ છે, સિવાય કે પુટ બોન્ડ ધારક ચોક્કસ તારીખે નિશ્ચિત કિંમતે બોન્ડને વેચવાનું પસંદ કરી શકે છે.

YTM પર ત્રીજી વિવિધતા એ યીલ્ડ ટુ વર્સ્ટ (YTW) છે. YTW બોન્ડને બોલાવી શકાય છે, મૂકી શકાય છે અથવા વિનિમય કરી શકાય છે અને સામાન્ય રીતે YTM અને તેના પ્રકારોમાંથી સૌથી ઓછી ઉપજ ધરાવે છે.

YTM ની મર્યાદાઓ

રોકાણ સારો વિચાર છે કે નહીં તે નિર્ધારિત કરવાનો પ્રયાસ કરતી કોઈપણ ગણતરીની જેમ, પરિપક્વતાની ઉપજ કેટલીક મહત્વપૂર્ણ મર્યાદાઓ સાથે આવે છે જેનો ઉપયોગ કરવા માંગતા કોઈપણ રોકાણકારને ધ્યાનમાં લેવું યોગ્ય રહેશે.

YTM ની એક મર્યાદા એ છે કે YTM ગણતરીઓ સામાન્ય રીતે ગણતરીમાં આવતી નથીકર જે રોકાણકાર બોન્ડ પર ચૂકવે છે. આ કિસ્સામાં, YTM ને કુલ રિડેમ્પશન યીલ્ડ તરીકે ઓળખવામાં આવે છે. YTM ગણતરીઓ પણ ખરીદી અથવા વેચાણ ખર્ચ માટે જવાબદાર નથી.

YTM અને વર્તમાન ઉપજ બંનેની બીજી મહત્વની મર્યાદા એ છે કે આ ગણતરીઓ અંદાજો તરીકે કરવામાં આવે છે અને તે આવશ્યકપણે વિશ્વસનીય નથી. વાસ્તવિક વળતર બોન્ડની કિંમત પર આધાર રાખે છે જ્યારે તે વેચાય છે, અને બોન્ડની કિંમત બજાર દ્વારા નક્કી કરવામાં આવે છે અને તે નોંધપાત્ર રીતે વધઘટ કરી શકે છે. જો કે આ મર્યાદા સામાન્ય રીતે વર્તમાન ઉપજ પર વધુ નોંધપાત્ર અસર કરે છે, કારણ કે તે માત્ર એક વર્ષના સમયગાળા માટે છે, આ વધઘટ YTM ને પણ નોંધપાત્ર રીતે અસર કરી શકે છે.

પાકતી મુદતની ઉપજ પર વધુ માટે, એડવાન્સ્ડ બોન્ડ કન્સેપ્ટ્સ વાંચો:યીલ્ડ અને બોન્ડની કિંમત

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.