GSTR-7 ફોર્મ વિશે બધું

GSTR-7 હેઠળ ફાઇલ કરવાનું મહત્વનું માસિક રિટર્ન છેGST શાસન જો કે, તમામ કરદાતાઓએ આ રિટર્ન ફાઈલ કરવું જોઈતું નથી. તે તેમના માટે મર્યાદિત છે જેમણે GST શાસન હેઠળ TDS (ટેક્સ ડિડક્ટેડ એટ સોર્સ) કાપવો પડશે.

GSTR 7 શું છે?

GSTR-7 એ ફરજિયાત માસિક રિટર્ન છે જે TDS કપાત કરનારાઓ દ્વારા ફાઇલ કરવામાં આવે છે. તેમાં કાપવામાં આવેલ ટીડીએસની વિગતો છે,TDS રિફંડ દાવો, TDS જવાબદારી ચૂકવવાપાત્ર અથવા ચૂકવેલ, વગેરે.

આ એક મહત્વપૂર્ણ વળતર છે કારણ કે જે વ્યક્તિનો TDS કાપવામાં આવ્યો છે તે ઇનપુટ ક્રેડિટનો દાવો કરી શકે છે. પછી વ્યક્તિ તેનો ઉપયોગ આઉટપુટની ચુકવણી માટે કરી શકે છેકર જવાબદારી. આ વિગતો GSTR-7 ફાઇલ કરવાની નિયત તારીખ પછી GSTR-2A ના 'ભાગ C' માં કપાત કરનારને (જેનો TDS કાપવામાં આવ્યો છે) ઉપલબ્ધ કરાવવામાં આવે છે. તદુપરાંત, કપાત મેળવનાર GSTR-7 પર આધારિત GSTR-7A ફોર્મમાં આવા TDS માટેનું પ્રમાણપત્ર પણ ઍક્સેસ કરી શકશે.

યાદ રાખો કે એકવાર ફોર્મ સબમિટ કર્યા પછી કોઈપણ ભૂલ સુધારી શકાતી નથી. જરૂરી કોઈપણ ફેરફારો ફક્ત આગામી ફાઇલિંગમાં જ કરી શકાય છે.

કોણે GSTR-7 ફાઇલ કરવું જોઈએ?

TDS કપાત કરનારાઓની અહીં યાદી છે:

- કેન્દ્ર અથવા રાજ્ય સરકારનો વિભાગ/સ્થાપના

- સ્થાનિક સત્તા

- સરકારી એજન્સીઓ

- કાઉન્સિલની ભલામણો પર કેન્દ્ર/રાજ્ય સરકાર દ્વારા સૂચિત કરાયેલ વ્યક્તિઓ અથવા વ્યક્તિઓની શ્રેણી

નોટિફિકેશન નંબર 33/2017 મુજબ- સેન્ટ્રલ ટેક્સ, 15મી સપ્ટેમ્બર 2017

ટીડીએસ કાપવા માટે નીચે જણાવેલ સંસ્થાઓ જરૂરી છે:

- કોઈપણ સત્તા અથવા બોર્ડ અથવા કોઈપણ અન્ય સંસ્થા કે જે સંસદ અથવા રાજ્ય વિધાનસભા અથવા સરકાર દ્વારા સ્થાપિત કરવામાં આવે છે, જ્યાં 51% ઈક્વિટી સરકારની માલિકીની હોય છે.

- કેન્દ્ર અથવા રાજ્ય સરકાર અથવા કોઈપણ સ્થાનિક સત્તા દ્વારા સ્થપાયેલી સોસાયટી અને સોસાયટી 1860ના સોસાયટી રજિસ્ટ્રેશન એક્ટ હેઠળ નોંધાયેલ છે.

- કોઈપણ જાહેર ક્ષેત્રના ઉપક્રમો

જ્યારે પુરવઠાની કુલ કિંમત રૂ. કરતાં વધી જાય ત્યારે આ વ્યક્તિઓ અથવા સંસ્થાઓ TDS કાપી શકે છે. 2.5 લાખ. તદુપરાંત, આંતર-રાજ્ય પુરવઠાના કિસ્સામાં, TDSનો દર 2% છે એટલે કે CGST 1% અને SGST 1%. આંતરરાજ્ય પુરવઠાના કિસ્સામાં, TDSનો દર 2% એટલે કે IGST 2% છે.

નૉૅધ: જો સપ્લાયરનું સ્થાન અને સપ્લાય સ્થળ પ્રાપ્તકર્તાના નોંધણી સ્થળથી અલગ હોય તો TDS કાપવામાં આવશે નહીં.

Talk to our investment specialist

GSTR-7 ફાઇલ કરવા માટેની નિયત તારીખો

GSTR-7 એ માસિક રિટર્ન છે અને તે દર મહિનાની 10મી તારીખ સુધીમાં ફાઇલ કરવાનું હોય છે.

અહીં 2020 માટે નિયત તારીખોની સૂચિ છે.

| સમયગાળો (માસિક) | નિયત તારીખ |

|---|---|

| ફેબ્રુઆરી રીટર્ન | 10મી માર્ચ 2020 |

| માર્ચ રીટર્ન | 10મી એપ્રિલ 2020 |

| એપ્રિલ રીટર્ન | 10મી મે 2020 |

| મે રીટર્ન | 10મી જૂન 2020 |

| જૂન રીટર્ન | 10મી જુલાઈ 2020 |

| જુલાઈ રીટર્ન | 10 ઓગસ્ટ 2020 |

| ઓગસ્ટ રીટર્ન | 10 સપ્ટેમ્બર 2020 |

| સપ્ટેમ્બર રીટર્ન | 10મી ઓક્ટોબર 2020 |

| ઓક્ટોબર રીટર્ન | 10 નવેમ્બર 2020 |

| નવેમ્બર રીટર્ન | 10મી ડિસેમ્બર 2020 |

| ડિસેમ્બર રીટર્ન | 10મી જાન્યુઆરી 2021 |

GSTR-7 ફાઇલ કરવા માટેની વિગતો

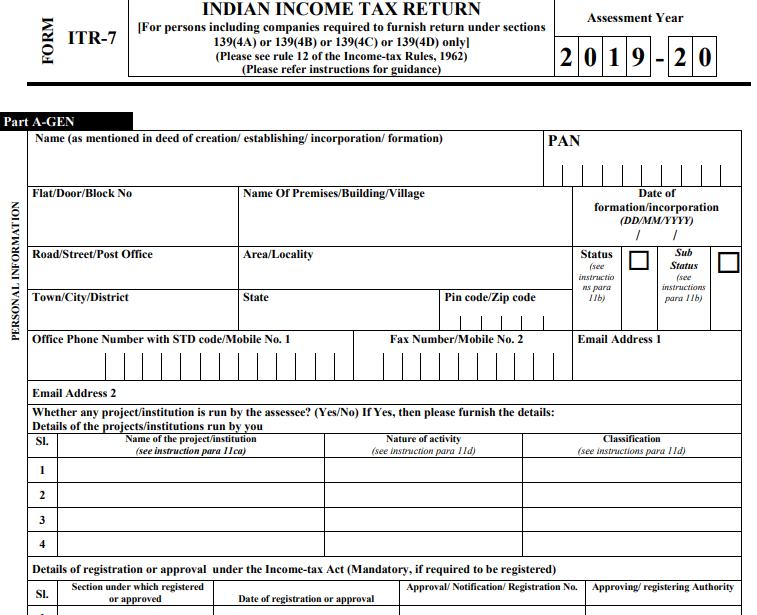

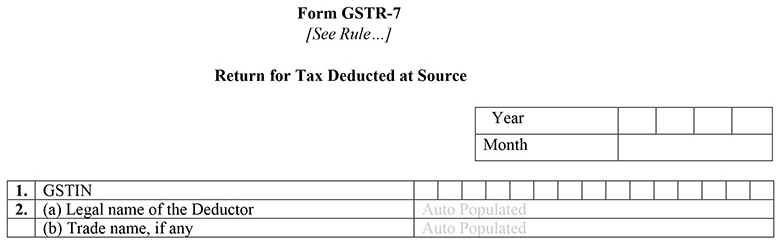

સરકારે GSTR-7 ફોર્મમાં કુલ 8 હેડિંગનો ઉલ્લેખ કર્યો છે.

1. GSTIN

તે 15-અંકનો ઓળખ નંબર છે જે GST શાસન હેઠળ દરેક નોંધાયેલા કરદાતાને આપવામાં આવે છે. તે સ્વયંસંચાલિત છે.

2. કપાત કરનારનું કાનૂની નામ

કપાતકર્તાએ તેમનું નામ દાખલ કરવાનું છે.

મહિનો, વર્ષ: સંબંધિત મહિનો અને વર્ષ દાખલ કરો

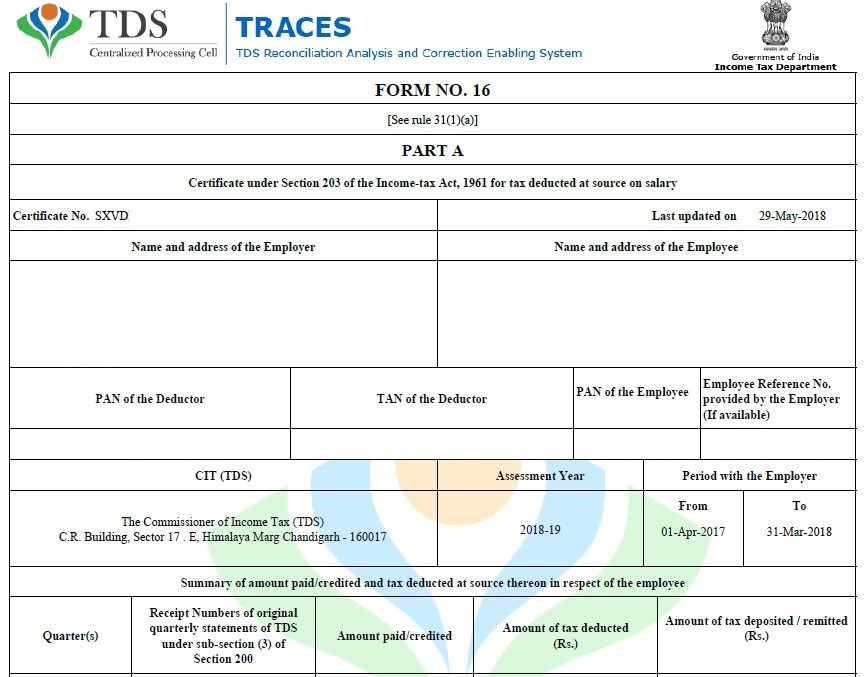

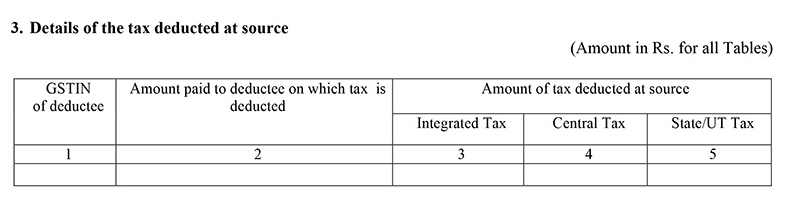

3. સ્ત્રોત પર કાપવામાં આવેલ કરની વિગતો

આ વિભાગમાં કપાત, કુલ TDS રકમ (કેન્દ્ર/રાજ્ય/સંકલિત)ની વિગતો હશે.

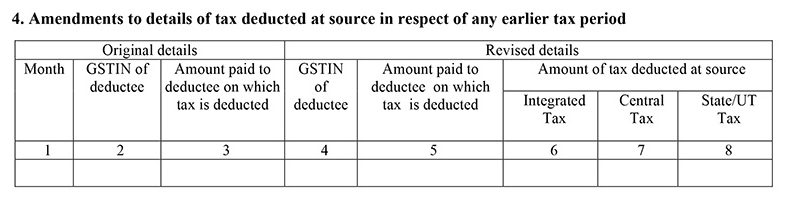

4. કોઈપણ અગાઉના કર સમયગાળાના સંદર્ભમાં સ્ત્રોત પર કપાત કરાયેલ કરની વિગતોમાં સુધારા

જો તમારે અગાઉના ફાઇલિંગમાં દાખલ કરેલા ડેટાના સંદર્ભમાં કોઈ સુધારા કરવાની જરૂર હોય, તો તમે આ વિભાગમાં ફેરફારો કરી શકો છો. આ સુધારો TDS પ્રમાણપત્ર GSTR-7A ને સુધારશે.

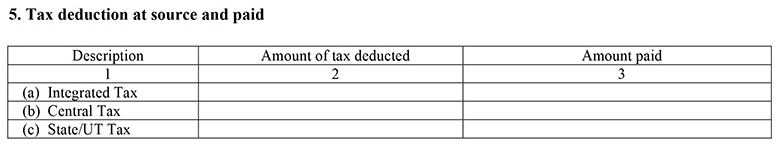

5. સ્ત્રોત પર કર કપાત અને ચૂકવણી

આ વિભાગમાં કપાત મેળવનાર (કેન્દ્ર/રાજ્ય/સંકલિત) અને સરકારને ચૂકવવામાં આવેલા કર (કેન્દ્ર/રાજ્ય/સંકલિત) પાસેથી કાપવામાં આવેલ કરની રકમની વિગતો હશે.

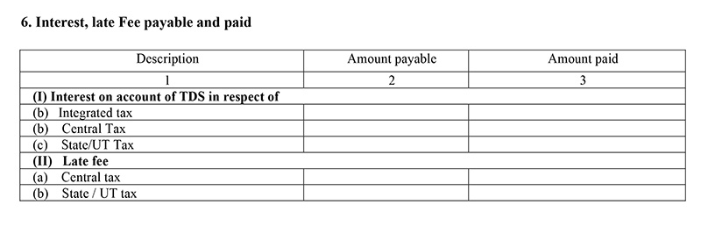

6. વ્યાજ, લેટ ફી ચૂકવવાપાત્ર અને ચૂકવેલ

આ વિભાગમાં TDS રકમ પર લાગુ પડતા વ્યાજ અથવા લેટ ફીની વિગતો અને આજ સુધીમાં કેટલી રકમ ચૂકવવામાં આવી છે તેની બાકીની વિગતો શામેલ છે.

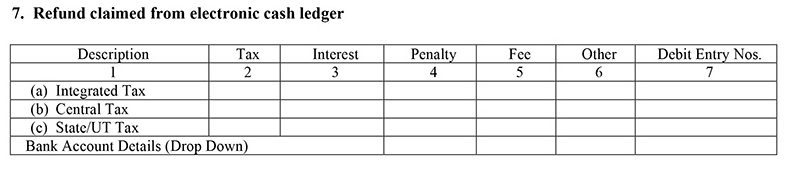

7. ઇલેક્ટ્રોનિક રોકડ ખાતાવહીમાંથી રિફંડનો દાવો કરવામાં આવ્યો છે

આ વિભાગમાં ઇલેક્ટ્રોનિક કેશ લેજરમાંથી TDS રિફંડનો દાવો કરી શકાય છે. તે માટેની વિગતોનો ઉલ્લેખ કરો અને તે પણ પ્રદાન કરોબેંક રિફંડના ટ્રાન્સફર માટેની વિગતો.

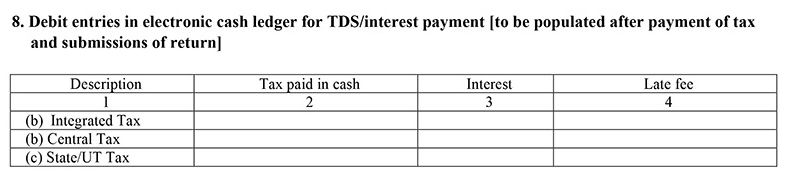

8. TDS/વ્યાજની ચુકવણી માટે ઈલેક્ટ્રોનિક કેશ લેજરમાં ડેબિટ એન્ટ્રીઓ [ટૅક્સની ચુકવણી અને રિટર્ન સબમિશન પછી વસાવવામાં આવશે]

તમે અન્ય વિભાગો હેઠળ ફાઇલ કરવાનું સમાપ્ત કરી લો તે પછી અહીંની એન્ટ્રીઓ સ્વયંસંચાલિત થઈ જાય છે.

લેટ ફાઇલિંગ માટે દંડ

મોડું ફાઇલ કરવા પર વ્યાજ અને લેટ ફી બંને લાગશે.

વ્યાજ

દરેક મોડી ફાઇલિંગ પર ચૂકવવાના કર પર વાર્ષિક 18% વ્યાજ મળશે. આની ગણતરી નિયત તારીખથી વાસ્તવિક ચુકવણીની તારીખ સુધી કરવામાં આવશે.

મોડા આવ્યા માટેની કિમંત

કરદાતાએ રૂ. 25 CGST અને રૂ. રિટર્ન ફાઇલ કરવાની તારીખ સુધી દરરોજ 25 SGST. વધુમાં વધુ રૂ. 5000 વસૂલવામાં આવશે.

નિષ્કર્ષ

GSTR-7 ફાઇલ કરવું એ અન્ય રિટર્ન ફાઇલિંગ જેટલું જ મહત્વપૂર્ણ છે. રિટર્ન પર વ્યાજ અને લેટ ફી એકઠા કરવાથી કરદાતાની સ્થિતિ પર અસર થઈ શકે છે જ્યારે બિનજરૂરી નાણાકીય નુકસાન પણ થાય છે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.

You Might Also Like