GSTR-8: ઈ-કોમર્સ ઓપરેટરો માટે રીટર્ન

GSTR-8 એ માસિક રિટર્ન છે જે નોંધાયેલા કરદાતાઓએ હેઠળ ફાઇલ કરવાનું હોય છેGST શાસન જો કે, GSTR-8 જનતા દ્વારા નહીં, પરંતુ ચોક્કસ વર્ગના લોકો દ્વારા ભરવામાં આવે છે. ઈ-કોમર્સ ઓપરેટરો દ્વારા દર મહિને રિટર્ન ભરવાનું રહેશે.

GSTR-8 શું છે?

GSTR-8 એ એક રિટર્ન છે જે ઇ-કોમર્સ ઓપરેટરો દ્વારા માસિક ધોરણે ફાઇલ કરવાનું હોય છેઆધાર. આ ઈ-કોમર્સ ઓપરેટરો એવા છે જેમને GST હેઠળ TCS (ટેક્સ કલેક્ટેડ એટ સોર્સ) કાપવાની જરૂર છે. GSTR-8 ફોર્મમાં ઈ-કોમર્સ પ્લેટફોર્મ પર થયેલા વેચાણની તમામ વિગતો અને તે વેચાણ દ્વારા એકત્ર કરાયેલી રકમ/આવક પણ શામેલ છે.

GSTR-8 માં થયેલી કોઈપણ ભૂલો સબમિશન પછી સુધારી શકાતી નથી. તે પછીના મહિનામાં ફાઇલિંગ દરમિયાન જ બદલી શકાય છે. દા.ત. માટે. જો તમે ફેબ્રુઆરી મહિના માટે GSTR-8 રિટર્ન સબમિટ કર્યું છે અને તેને રિવાઇઝ કરવા માંગો છો, તો તમે માર્ચમાં ફાઇલિંગ દરમિયાન જ તે કરી શકો છો.

કોણે GSTR-8 ફાઇલ કરવું જોઈએ?

GSTR-8 ફક્ત ઈ-કોમર્સ ઓપરેટરો દ્વારા જ ફાઈલ કરવામાં આવશે. તેઓએ GST શાસન અને TCS હેઠળ નોંધણી કરાવવી જરૂરી છે.

ઈ-કોમર્સ ઓપરેટર્સ કોણ છે?

GST કાયદાએ ઈ-કોમર્સ ઓપરેટરને એવી કોઈપણ વ્યક્તિ તરીકે વ્યાખ્યાયિત કરી છે જે વાણિજ્યના હેતુ માટે ડિજિટલ પ્લેટફોર્મની માલિકી ધરાવે છે અથવા તેનું સંચાલન કરે છે. એમેઝોન અને ફ્લિપકાર્ટ ઈ-કોમર્સનાં ઘણાં ઉદાહરણોમાંથી બે છેસુવિધા. તેઓ વ્યવસાયો અને ઉપભોક્તાઓને વ્યાપારી હેતુઓ માટે મળવાનું પ્લેટફોર્મ પૂરું પાડે છે. ખરીદી અને વેચાણની પ્રક્રિયા તેને GST વ્યવસાય હેઠળ આવે છે.

GSTR-8 ફોર્મ ભરવાની નિયત તારીખો

GSTR-8 એ માસિક રિટર્ન છે અને તે દર મહિનાની 10મીએ ફાઇલ કરવાનું હોય છે.

2020 માં GSTR-8 ફાઇલ કરવા માટેની નિયત તારીખો નીચે મુજબ છે.

| સમયગાળો (માસિક) | નિયત તારીખ |

|---|---|

| ફેબ્રુઆરી રીટર્ન | 10મી માર્ચ 2020 |

| માર્ચ રીટર્ન | 10મી એપ્રિલ 2020 |

| એપ્રિલ રીટર્ન | 10મી મે 2020 |

| મે રીટર્ન | 10મી જૂન 2020 |

| જૂન રીટર્ન | 10મી જુલાઈ 2020 |

| જુલાઈ રીટર્ન | 10 ઓગસ્ટ 2020 |

| ઓગસ્ટ રીટર્ન | 10 સપ્ટેમ્બર 2020 |

| સપ્ટેમ્બર રીટર્ન | 10મી ઓક્ટોબર 2020 |

| ઓક્ટોબર રીટર્ન | 10 નવેમ્બર 2020 |

| નવેમ્બર રીટર્ન | 10મી ડિસેમ્બર 2020 |

| ડિસેમ્બર રીટર્ન | 10મી જાન્યુઆરી 2020 |

Talk to our investment specialist

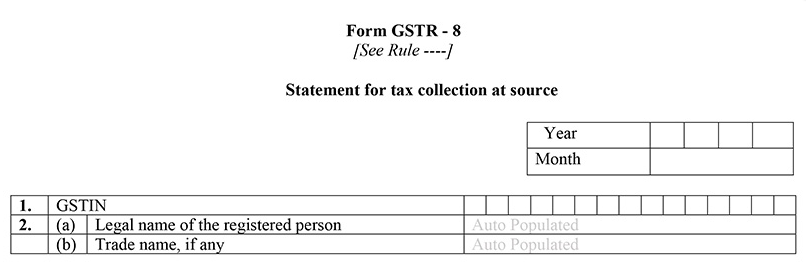

GSTR-8 ફોર્મની વિગતો

સરકારે GSTR-8 ફોર્મ માટે નવ હેડિંગનો ઉલ્લેખ કર્યો છે.

1. GSTIN

તે 15-અંકનો ઓળખ નંબર છે જે દેશના દરેક નોંધાયેલા કરદાતાને પ્રદાન કરવામાં આવે છે. તે સ્વયંસંચાલિત છે.

2. કરદાતાનું નામ અને વેપારનું નામ

કરદાતાએ નામ અને વ્યવસાયનું નામ બંનેનો ઉલ્લેખ કરવો પડશે.

મહિનો, વર્ષ: સંબંધિત મહિનો અને વર્ષ દાખલ કરો.

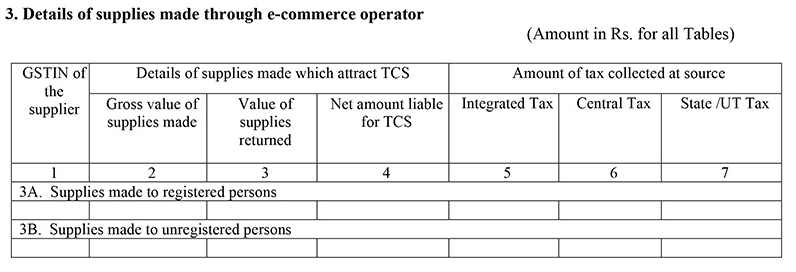

3. ઈ-કોમર્સ ઓપરેટર દ્વારા કરવામાં આવેલ પુરવઠાની વિગતો

આ વિભાગમાં ડિજિટલ પ્લેટફોર્મ દ્વારા કરવામાં આવતી B2B સપ્લાયની વિગતો છે.

નોંધાયેલ વ્યક્તિઓને પુરવઠો: કરદાતા રજિસ્ટર્ડ સપ્લાયરની વિગતો ફાઇલ કરશે જે ગ્રાહકોને માલ અને સેવાઓ પહોંચાડે છે. આમાં સપ્લાયરનો GSTIN, કરવામાં આવેલ પુરવઠાનું કુલ મૂલ્ય, પરત કરવામાં આવેલ સપ્લાયનું મૂલ્ય અને ચોખ્ખી કર રકમનો સમાવેશ થાય છે.

બિન નોંધાયેલ વ્યક્તિઓને પુરવઠો: કરદાતા રજિસ્ટર્ડ સપ્લાયરની વિગતો ફાઇલ કરશે જે નોંધણી વગરની વ્યક્તિઓને માલ અને સેવાઓ પહોંચાડે છે. તેમાં સપ્લાયરનો GSTIN, કરવામાં આવેલ સપ્લાયનું કુલ મૂલ્ય, પરત કરવામાં આવેલ સપ્લાયનું મૂલ્ય અને અન્યકર.

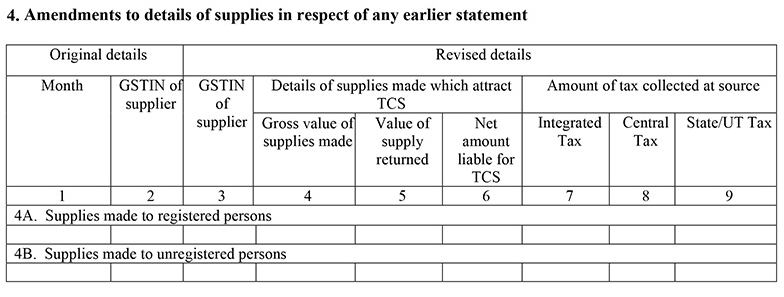

4. કોઈપણ અગાઉના નિવેદનના સંદર્ભમાં પુરવઠાની વિગતોમાં સુધારા

કરદાતાએ અગાઉના રિટર્નમાં સબમિટ કરેલા ડેટામાં કોઈપણ કરેક્શન અહીં કરી શકાય છે.

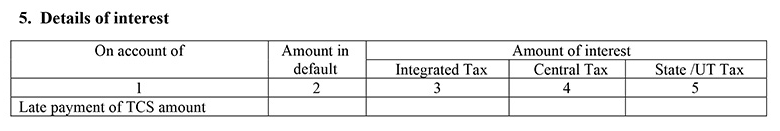

5. રસની વિગતો

ઈ-કોમર્સ ઓપરેટરો વ્યાજ આકર્ષવા માટે જવાબદાર છે જો તેઓ TCSની રકમ સમયસર ચૂકવતા નથી.

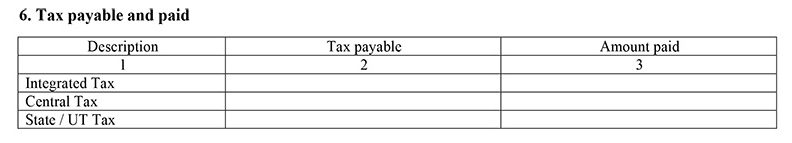

6. કર ચૂકવવાપાત્ર અને ચૂકવેલ

આ વિભાગમાં CGST, IGST અને SGST કેટેગરી હેઠળ ચૂકવવામાં આવનાર ટેક્સની વિગતો શામેલ છે. તેમાં ટેક્સની કેટલી રકમ ચૂકવવામાં આવી છે તેની વિગતો પણ સામેલ છે.

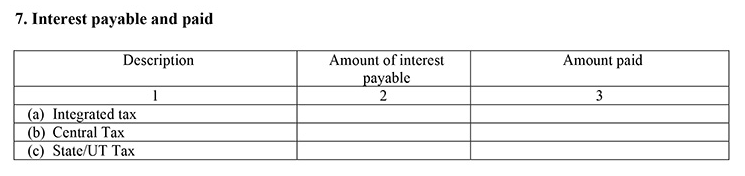

7. વ્યાજ ચૂકવવાપાત્ર અને ચૂકવેલ

કરદાતા GSTની મોડી ચુકવણી પર 18% વ્યાજ દર આકર્ષશે. આ વ્યાજની ગણતરી કરની બાકી રકમ પર કરવામાં આવશે.

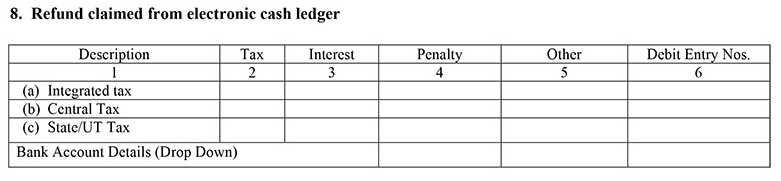

8. ઇલેક્ટ્રોનિક રોકડ ખાતાવહીમાંથી રિફંડનો દાવો કરવામાં આવ્યો છે

તે સમયગાળા માટે TCS પરની તમામ જવાબદારીઓ ડિસ્ચાર્જ થયા પછી જ આનો દાવો કરી શકાય છે.

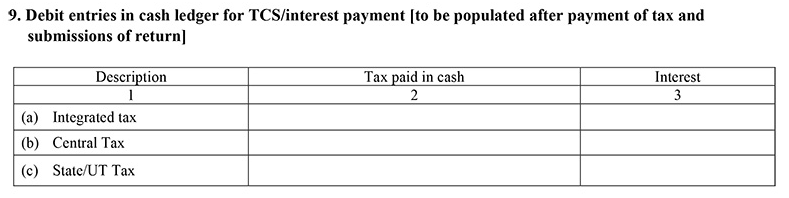

9. TCS/વ્યાજની ચુકવણી માટે રોકડ ખાતાવહીમાં ડેબિટ એન્ટ્રીઓ [કરની ચૂકવણી અને રિટર્ન સબમિશન પછી ભરાશે

GSTR-8 ફાઇલ કર્યા પછી કરદાતાના GSTR-2A ના 'ભાગ C' માં TCSની રકમ બતાવવામાં આવશે.

GSTR 8 મોડું ફાઇલ કરવા પર દંડ

બંને વ્યાજ અને એમોડા આવ્યા માટેની કિમંત GSTR-8 મોડું ફાઇલ કરવા પર લાગુ થશે.

વ્યાજ

કરદાતાએ વાર્ષિક 18% ચૂકવવા પડશે. આની ગણતરી કરદાતાએ ચૂકવવાના ટેક્સ પર કરવાની રહેશે. વ્યાજ નિયત તારીખના બીજા દિવસથી વાસ્તવિક ચુકવણીની તારીખ સુધી વસૂલવામાં આવશે.

લેટ ફી

રૂ.નો દંડ ફટકારવામાં આવ્યો છે. CGST હેઠળ 100 અને SGST હેઠળ રૂ. 100 કરદાતા પર વસૂલવામાં આવશે. કરદાતા પાસેથી કુલ રૂ. 200 પ્રતિ દિવસ. મહત્તમ રકમ કે જે ચાર્જ કરી શકાય છે તે રૂ. 5000.

નિષ્કર્ષ

GSTR-8 માત્ર ઈ-કોમર્સ ઓપરેટરો માટે છે. ટેક્સની ચુકવણી સાથે સમયસર માસિક ફાઇલિંગ તેમને સદ્ભાવના મેળવવા અને જાળવી રાખવામાં મદદ કરી શકે છેબજાર. તે તમને વ્યવસાયમાં સારો નફો કરવામાં પણ મદદ કરશે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.