कर की दर को परिभाषित करना

एक कर प्रणाली में, कर की दर का अर्थ काफी सरल और समझने योग्य है। इसे एक अनुपात के रूप में संदर्भित किया जाता है, जिसे प्रतिशत के रूप में व्यक्त किया जाता है, जिस पर किसी व्यक्ति या कंपनी पर कर लगाया जाता है।

कर की दर को आगे बढ़ाने के लिए, एक प्रणाली का उपयोग करने वाले कई तरीके हैं। ये नीचे सूचीबद्ध हैं।

कर दर प्रकार

1. वैधानिक कर दर

यह कर की दर कानूनी रूप से एक लगाया जाता है। एकआयकर अलग-अलग के लिए कई वैधानिक दरें हो सकती हैंआय स्तर। प्रतिशत में व्यक्त, एक वैधानिक कर की दर से अधिक हैप्रभावी कर की दर.

2. औसत कर दर

एकऔसत कर दर भुगतान की कुल राशि हैकरों कुल करने के लिएकर आधार, जो कर योग्य खर्च या आय है। इन दोनों के बीच के अनुपात को प्रतिशत के रूप में व्यक्त किया जाता है।

3. सीमांत कर दर

एक सीमांत कर की दर उस कर की दर को संदर्भित करती है जो उस आय पर लागू होती है जो निर्दिष्ट ब्रैकेट से ऊपर है।

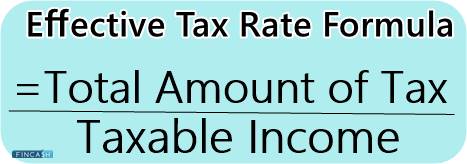

4. प्रभावी कर दर

प्रभावी कर दर को उस आय के प्रतिशत के रूप में जाना जाता है जो एक कंपनी या एक व्यक्ति करों के रूप में भुगतान करता है।

Talk to our investment specialist

कर लगाने के कारण

जैसा कि स्पष्ट हो सकता है, देश बुनियादी ढांचे को बनाए रखने और अपने देशों को और विकसित करने के लिए निवासियों पर कर लगाते हैं। इस एकत्रित कर का उपयोग जीवन, समाज और राष्ट्र की भलाई के लिए किया जाता है।

दुनिया भर के कई देशों में, करदाताओं को प्राप्त होने वाले कुछ प्रकार के धन पर कर की दर लागू होती है। यह पैसा कुछ भी हो सकता है, वेतन या मजदूरी से अर्जित आय से लेकर निवेश से होने वाली आय तक,राजधानी लाभ, अर्जित लाभ, और बहुत कुछ।

वेतन का एक प्रतिशत सरकार द्वारा करों के रूप में लिया जाता है। भारत में स्लैब सिस्टम के अनुसार टैक्स लगाया जाता है।

इनकम टैक्स स्लैब क्या है?

आयकर स्लैब में विभिन्न प्रकार की कर दरें शामिल होती हैं जो करदाता की आय में वृद्धि के साथ बढ़ती हैं और इसके विपरीत। यह कराधान प्रणाली देश में एक निष्पक्ष और प्रगतिशील कार्यप्रणाली की अनुमति देती है। साथ ही, हर बजट के साथ, इन आयकर स्लैबों को उसी के अनुसार बदला और बदला जाता है। इसके अलावा, ये दरें करदाताओं की विभिन्न श्रेणियों के लिए अलग-अलग हैं जो हैं:

- अनिवासी और 60 वर्ष से कम आयु के निवासी

- 60 से 80 वर्ष की आयु के निवासी वरिष्ठ नागरिक

- 80 वर्ष से अधिक आयु के निवासी अति वरिष्ठ नागरिक

वित्तीय वर्ष 2020-2021 (AY 2021-2022) के लिए आयकर स्लैब दरें

वित्त वर्ष 2020-2021 के लिए नई कर व्यवस्था वैकल्पिक है, जिसका अर्थ है कि करदाता किसी भी विकल्प के साथ जा सकते हैं:

- कम दरों पर आयकर का भुगतान केवल तभी करें जब वे कुछ कटौतियों और उपलब्ध छूटों को छोड़ दें; या

- छूट और कटौती का लाभ उठाते हुए मौजूदा कर दरों के तहत करों का भुगतान करना

| आयकर स्लैब दर (वित्त वर्ष 2020 – 2021) | सभी व्यक्तियों के लिए औरखुर |

|---|---|

| ₹0.0 - ₹2.5 लाख | शून्य |

| ₹2.5 लाख - ₹5 लाख | 5% |

| ₹5 लाख - ₹7.5 लाख | 10% |

| ₹7.5 लाख - ₹10 लाख | 15% |

| ₹10 लाख - ₹12.50 लाख | 20% |

| ₹12.5 लाख - ₹15 लाख | 25% |

| >₹15 लाख | 30% |

नोट: यह नई कर व्यवस्था सभी श्रेणियों के लिए समान है।

पुरानी कर व्यवस्था के लिए आयकर स्लैब दर

| आयकर स्लैब दर (वित्त वर्ष 2020 – 2021) | 60 वर्ष से कम आयु वाले व्यक्तियों के लिए |

|---|---|

| ₹0.0 - ₹2.5 लाख | शून्य |

| ₹2.5 लाख - ₹5 लाख | 5% |

| ₹5 लाख - ₹10 लाख | 20% |

| >₹10 लाख | 30% |

| आयकर स्लैब दर (वित्त वर्ष 2020 – 2021) | 60-80 वर्ष की आयु के लिए |

|---|---|

| ₹0.0 - ₹3 लाख | शून्य |

| ₹3 लाख - ₹5 लाख | 5% |

| ₹5 लाख - ₹10 लाख | 20% |

| >₹10 लाख | 30% |

| आयकर स्लैब दर (वित्त वर्ष 2020 – 2021) | 80 वर्ष से अधिक आयु के लिए |

|---|---|

| ₹0.0 - ₹5 लाख | शून्य |

| ₹5 लाख - ₹10 लाख | 20% |

| >₹10 लाख | 30% |

यहां दी गई जानकारी की सत्यता सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।