तरल संपत्ति: अवलोकन और लाभ

तरल संपत्तियां ऐसी संपत्तियां हैं जिन्हें परिसंपत्ति के मूल्य पर न्यूनतम प्रभाव के साथ आसानी से नकदी में परिवर्तित किया जा सकता है। लिक्विड एसेट आपके पैसे को जब चाहें एक्सेस कर सकते हैं। एक संपत्ति को केवल तभी तरल माना जाता है जब वह एक स्थापित होमंडी और बहुत सारे इच्छुक खरीदार हैं ताकि परिसंपत्ति आसानी से परिवर्तित या हेरफेर न हो। साथ ही, निवेशकों के पास इन परिसंपत्तियों के स्वामित्व को आसानी से स्थानांतरित करने की क्षमता होनी चाहिए।

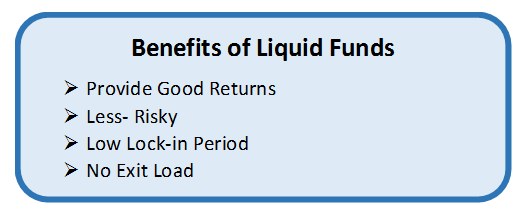

तरल संपत्ति लाभ

कैश को संभाल कर रखें

लिक्विड एसेट्स का सबसे महत्वपूर्ण लाभ यह है कि जब भी आपको उनकी आवश्यकता होती है, वे आपके कैश को उपलब्ध रखते हैं। आपात स्थिति बिना सूचना के आती है। निवेशकों को अक्सर अपने पोर्टफोलियो में कुछ संपत्तियां बनाए रखने की सलाह दी जाती है ताकि अप्रत्याशित आपात स्थिति के समय उनके पैसे पर आसानी से हाथ रखा जा सके।

निवेश लाभ

लिक्विड एसेट्स रखना, जैसेमुद्रा बाजार फंड, आपके निवेश पोर्टफोलियो के लिए अत्यधिक फायदेमंद है। न केवल ये संपत्तियां आपके पैसे को आपात स्थिति के लिए उपलब्ध रखती हैं, बल्कि कोई भी इनका उपयोग आगे के निवेश के लिए भी कर सकता है। किसी भी समय, आप अपनी संपत्ति का उपयोग किसी अन्य निवेश को बेचे बिना नए निवेश करने के लिए कर सकते हैं।

कम जोखिम भरा

इन परिसंपत्तियों का एक अन्य लाभ यह है कि वे उन परिसंपत्तियों की तुलना में तुलनात्मक रूप से कम जोखिम भरी होती हैं जो तरल नहीं होती हैं। बाजार की आपात स्थिति के दौरान, गैर-तरल परिसंपत्तियों के विपरीत, इन परिसंपत्तियों को तेजी से और पूर्ण मूल्य पर बेचा जा सकता है। साथ ही, इनमें से कुछ संपत्तियां, जैसेबचत खाता, वित्तीय संकट के समय अपने पैसे को सुरक्षित रखें क्योंकि उनका संघीय सरकार द्वारा एक निश्चित राशि तक बीमा किया जाता है। भिन्नअनकदी अचल संपत्ति जैसी संपत्ति जो आपातकाल के समय बेची नहीं जा सकती है या काफी मात्रा में बेची जा सकती हैछूट सही मूल्य के लिए। इसलिए, इन संपत्तियों के साथ, मूल्य खोने की बहुत कम संभावना है।

Talk to our investment specialist

वित्तीय प्रोफ़ाइल में सुधार करता है

अंत में, पोर्टफोलियो में लिक्विड एसेट्स के साथ, लोन अप्रूवल की संभावना बढ़ जाती है। यह आपके पैसे को सुरक्षित रखने के लिए आपके अनुशासन को दर्शाता है और यह सुनिश्चित करता है कि आप नियमित भुगतान करेंगे।

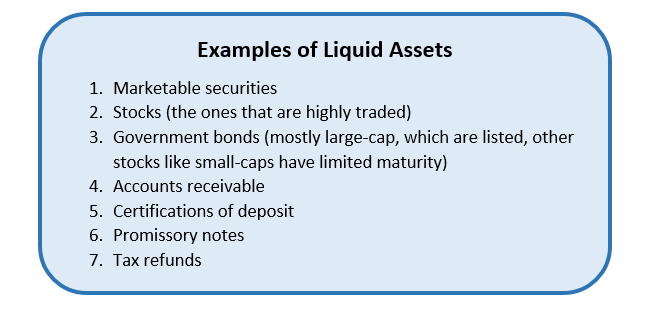

तरल संपत्ति के उदाहरण

निवेशकों के स्वामित्व वाली लिक्विड एसेट्स के सबसे सामान्य प्रकारों में नकद और बचत खाता शामिल हैं। लेकिन, कुछ अन्य संपत्तियां हैं जिन्हें तरल माना जाता है क्योंकि वे बाजार में स्थापित होती हैं और मालिकों के बीच आसानी से स्थानांतरित की जा सकती हैं। इसमे शामिल है-

इसलिए, निवेशकों को सलाह दी जाती है कि वे अपने पोर्टफोलियो में कुछ लिक्विड एसेट्स बनाए रखें। उपर्युक्त संपत्तियों में निवेश करें और कम से कम प्रयास के साथ अपनी नकदी उपलब्ध कराएं। इसके अतिरिक्त, इन संपत्तियों पर भी बेहतर रिटर्न अर्जित करें। अभी निवेश करें या बाद में पछताएं!

लिक्विड एसेट्स के लिए बेस्ट मनी मार्केट फंड्स

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Money Manager Fund Growth ₹384.824

↑ 0.15 ₹28,816 1.3 2.9 7.1 7.5 6.3 7.4 ICICI Prudential Money Market Fund Growth ₹395.028

↑ 0.11 ₹35,025 1.4 2.9 7.2 7.5 6.3 7.4 UTI Money Market Fund Growth ₹3,210.02

↑ 1.02 ₹20,497 1.4 2.9 7.2 7.5 6.3 7.5 Kotak Money Market Scheme Growth ₹4,672.75

↑ 1.52 ₹32,870 1.4 2.9 7.1 7.4 6.3 7.4 Franklin India Savings Fund Growth ₹52.2167

↑ 0.02 ₹3,898 1.4 2.9 7.2 7.4 6.1 7.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Money Manager Fund ICICI Prudential Money Market Fund UTI Money Market Fund Kotak Money Market Scheme Franklin India Savings Fund Point 1 Lower mid AUM (₹28,816 Cr). Highest AUM (₹35,025 Cr). Bottom quartile AUM (₹20,497 Cr). Upper mid AUM (₹32,870 Cr). Bottom quartile AUM (₹3,898 Cr). Point 2 Established history (20+ yrs). Established history (19+ yrs). Established history (16+ yrs). Established history (22+ yrs). Oldest track record among peers (24 yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Moderately Low. Point 5 1Y return: 7.07% (bottom quartile). 1Y return: 7.22% (top quartile). 1Y return: 7.22% (lower mid). 1Y return: 7.14% (bottom quartile). 1Y return: 7.22% (upper mid). Point 6 1M return: 0.62% (lower mid). 1M return: 0.63% (top quartile). 1M return: 0.61% (bottom quartile). 1M return: 0.62% (upper mid). 1M return: 0.61% (bottom quartile). Point 7 Sharpe: 1.91 (bottom quartile). Sharpe: 2.31 (top quartile). Sharpe: 2.26 (upper mid). Sharpe: 2.13 (bottom quartile). Sharpe: 2.24 (lower mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.62% (bottom quartile). Yield to maturity (debt): 6.91% (lower mid). Yield to maturity (debt): 6.96% (upper mid). Yield to maturity (debt): 6.99% (top quartile). Yield to maturity (debt): 6.89% (bottom quartile). Point 10 Modified duration: 0.53 yrs (bottom quartile). Modified duration: 0.45 yrs (bottom quartile). Modified duration: 0.41 yrs (top quartile). Modified duration: 0.44 yrs (upper mid). Modified duration: 0.44 yrs (lower mid). Aditya Birla Sun Life Money Manager Fund

ICICI Prudential Money Market Fund

UTI Money Market Fund

Kotak Money Market Scheme

Franklin India Savings Fund

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।