ನಿವೃತ್ತಿ ಹೂಡಿಕೆ ಆಯ್ಕೆಗಳು

ನ ಪ್ರಮುಖ ಭಾಗನಿವೃತ್ತಿ ಯೋಜನೆ ಇದೆ 'ಹೂಡಿಕೆ’. ನಿವೃತ್ತಿಗಾಗಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ತುಂಬಾ ಪರಿಣಾಮಕಾರಿಯಾಗಿರಬೇಕು. ನಿವೃತ್ತಿ ಯೋಜನೆಗಾಗಿ ನೀವು ಆಯ್ಕೆಮಾಡಬಹುದಾದ ಹಲವಾರು ಹೂಡಿಕೆ ಮಾರ್ಗಗಳಿವೆ. ನಾವು ಕೆಲವು ಆದ್ಯತೆಯ ಪೂರ್ವ-ನಿವೃತ್ತಿ ಹೂಡಿಕೆ ಆಯ್ಕೆಗಳು ಮತ್ತು ನಿವೃತ್ತಿಯ ನಂತರದ ಹೂಡಿಕೆಯ ಆಯ್ಕೆಗಳನ್ನು ನೋಡೋಣ.

Talk to our investment specialist

ನಿವೃತ್ತಿಯ ಪೂರ್ವ ಹೂಡಿಕೆಯ ಆಯ್ಕೆಗಳು

1. ಹೊಸ ಪಿಂಚಣಿ ಯೋಜನೆ (NPS)

ಹೊಸ ಪಿಂಚಣಿ ಯೋಜನೆ ಭಾರತದಲ್ಲಿ ಅತ್ಯುತ್ತಮ ನಿವೃತ್ತಿ ಹೂಡಿಕೆ ಆಯ್ಕೆಗಳಲ್ಲಿ ಒಂದಾಗಿ ಜನಪ್ರಿಯತೆಯನ್ನು ಗಳಿಸುತ್ತಿದೆ.NPS ಎಲ್ಲರಿಗೂ ಮುಕ್ತವಾಗಿದೆ ಆದರೆ, ಎಲ್ಲಾ ಸರ್ಕಾರಿ ನೌಕರರಿಗೆ ಕಡ್ಡಾಯವಾಗಿದೆ. ಎಹೂಡಿಕೆದಾರ ತಿಂಗಳಿಗೆ ಕನಿಷ್ಠ INR 500 ಅಥವಾ ವಾರ್ಷಿಕ INR 6000 ಠೇವಣಿ ಮಾಡಬಹುದು, ಇದು ಭಾರತೀಯ ನಾಗರಿಕರಿಗೆ ಅತ್ಯಂತ ಅನುಕೂಲಕರವಾಗಿದೆ. ಹೂಡಿಕೆದಾರರು ತಮ್ಮ ನಿವೃತ್ತಿ ಯೋಜನೆಗೆ NPS ಅನ್ನು ಉತ್ತಮ ಉಪಾಯವೆಂದು ಪರಿಗಣಿಸಬಹುದು ಏಕೆಂದರೆ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಸಮಯದಲ್ಲಿ ಯಾವುದೇ ನೇರ ತೆರಿಗೆ ವಿನಾಯಿತಿ ಇರುವುದಿಲ್ಲ ಏಕೆಂದರೆ ತೆರಿಗೆ ಕಾಯಿದೆ, 1961 ರ ಪ್ರಕಾರ ಮೊತ್ತವು ತೆರಿಗೆ-ಮುಕ್ತವಾಗಿರುತ್ತದೆ. ಈ ಯೋಜನೆಯು ಅಪಾಯ-ಮುಕ್ತ ಹೂಡಿಕೆಯಾಗಿದೆ. ಭಾರತ ಸರ್ಕಾರ.

2. ಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು

ಈಕ್ವಿಟಿ ಫಂಡ್ ಒಂದು ವಿಧವಾಗಿದೆಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಅದು ಮುಖ್ಯವಾಗಿ ಷೇರುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಇಕ್ವಿಟಿಯು ಸಂಸ್ಥೆಗಳಲ್ಲಿ (ಸಾರ್ವಜನಿಕವಾಗಿ ಅಥವಾ ಖಾಸಗಿಯಾಗಿ ವ್ಯಾಪಾರ ಮಾಡುವ) ಮಾಲೀಕತ್ವವನ್ನು ಪ್ರತಿನಿಧಿಸುತ್ತದೆ ಮತ್ತು ಸ್ಟಾಕ್ ಮಾಲೀಕತ್ವದ ಗುರಿಯು ಸಮಯದ ಅವಧಿಯಲ್ಲಿ ವ್ಯವಹಾರದ ಬೆಳವಣಿಗೆಯಲ್ಲಿ ಭಾಗವಹಿಸುವುದು. ನೀವು ಹೂಡಿಕೆ ಮಾಡುವ ಸಂಪತ್ತುಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು ಮೂಲಕ ನಿಯಂತ್ರಿಸಲ್ಪಡುತ್ತದೆSEBI ಮತ್ತು ಹೂಡಿಕೆದಾರರ ಹಣ ಸುರಕ್ಷಿತವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಅವರು ನೀತಿಗಳು ಮತ್ತು ಮಾನದಂಡಗಳನ್ನು ರೂಪಿಸುತ್ತಾರೆ. ದೀರ್ಘಾವಧಿಯ ಹೂಡಿಕೆಗಳಿಗೆ ಈಕ್ವಿಟಿಗಳು ಸೂಕ್ತವಾಗಿರುವುದರಿಂದ, ಇದು ಅತ್ಯುತ್ತಮ ನಿವೃತ್ತಿ ಹೂಡಿಕೆಯ ಆಯ್ಕೆಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ. ಕೆಲವುಅತ್ಯುತ್ತಮ ಇಕ್ವಿಟಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಹೂಡಿಕೆ ಮಾಡುವುದು:Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP US Flexible Equity Fund Growth ₹76.8985

↑ 0.07 ₹1,119 1.8 10 37.5 22.6 16 33.8 Franklin Asian Equity Fund Growth ₹36.9653

↓ -1.01 ₹372 5.6 13.6 28.6 13.9 3 23.7 DSP Natural Resources and New Energy Fund Growth ₹105.262

↓ -2.00 ₹1,765 11.7 16.6 27.7 22.5 20.2 17.5 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹61.12

↑ 1.38 ₹3,641 -4 2.4 17.7 16.5 11.7 17.5 Franklin Build India Fund Growth ₹141.752

↑ 1.34 ₹3,003 1.3 1.1 17.3 25.7 22.2 3.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP US Flexible Equity Fund Franklin Asian Equity Fund DSP Natural Resources and New Energy Fund Aditya Birla Sun Life Banking And Financial Services Fund Franklin Build India Fund Point 1 Bottom quartile AUM (₹1,119 Cr). Bottom quartile AUM (₹372 Cr). Lower mid AUM (₹1,765 Cr). Highest AUM (₹3,641 Cr). Upper mid AUM (₹3,003 Cr). Point 2 Established history (13+ yrs). Oldest track record among peers (18 yrs). Established history (17+ yrs). Established history (12+ yrs). Established history (16+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 16.03% (lower mid). 5Y return: 2.97% (bottom quartile). 5Y return: 20.19% (upper mid). 5Y return: 11.71% (bottom quartile). 5Y return: 22.19% (top quartile). Point 6 3Y return: 22.61% (upper mid). 3Y return: 13.92% (bottom quartile). 3Y return: 22.48% (lower mid). 3Y return: 16.46% (bottom quartile). 3Y return: 25.68% (top quartile). Point 7 1Y return: 37.53% (top quartile). 1Y return: 28.59% (upper mid). 1Y return: 27.74% (lower mid). 1Y return: 17.70% (bottom quartile). 1Y return: 17.27% (bottom quartile). Point 8 Alpha: 2.18 (top quartile). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.61 (upper mid). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 1.15 (lower mid). Sharpe: 2.24 (top quartile). Sharpe: 1.32 (upper mid). Sharpe: 1.03 (bottom quartile). Sharpe: 0.21 (bottom quartile). Point 10 Information ratio: -0.16 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.25 (top quartile). Information ratio: 0.00 (bottom quartile). DSP US Flexible Equity Fund

Franklin Asian Equity Fund

DSP Natural Resources and New Energy Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Franklin Build India Fund

3. ರಿಯಲ್ ಎಸ್ಟೇಟ್

ಹೂಡಿಕೆದಾರರಲ್ಲಿ ಇದು ಅತ್ಯಂತ ಆದ್ಯತೆಯ ನಿವೃತ್ತಿ ಹೂಡಿಕೆಯ ಆಯ್ಕೆಯಾಗಿದೆ. ಇದು ರಿಯಲ್ ಎಸ್ಟೇಟ್, ಅಂದರೆ ಮನೆ/ಅಂಗಡಿ/ಸೈಟ್, ಇತ್ಯಾದಿಗಳಲ್ಲಿ ಮಾಡಿದ ಹೂಡಿಕೆಯಾಗಿದೆ. ಇದು ಉತ್ತಮ ಸ್ಥಿರ ಆದಾಯವನ್ನು ನೀಡುತ್ತದೆ ಎಂದು ಪರಿಗಣಿಸಲಾಗಿದೆ. ರಿಯಲ್ ಎಸ್ಟೇಟ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು, ಒಬ್ಬರು ಉತ್ತಮ ಸ್ಥಳವನ್ನು ಪ್ರಮುಖ ಅಂಶವಾಗಿ ಪರಿಗಣಿಸಬೇಕು.

4. ಬಾಂಡ್ಗಳು

ಬಾಂಡ್ಗಳು ಅತ್ಯಂತ ಜನಪ್ರಿಯ ನಿವೃತ್ತಿ ಹೂಡಿಕೆ ಆಯ್ಕೆಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ. ಬಾಂಡ್ ಎನ್ನುವುದು ಸಾಲದ ಭದ್ರತೆಯಾಗಿದ್ದು, ಖರೀದಿದಾರ/ಹೋಲ್ಡರ್ ಆರಂಭದಲ್ಲಿ ಬಾಂಡ್ ಅನ್ನು ವಿತರಕರಿಂದ ಖರೀದಿಸಲು ಮೂಲ ಮೊತ್ತವನ್ನು ಪಾವತಿಸುತ್ತಾರೆ. ಬಾಂಡ್ ನೀಡುವವರು ನಂತರ ನಿಯಮಿತ ಮಧ್ಯಂತರದಲ್ಲಿ ಹೋಲ್ಡರ್ಗೆ ಬಡ್ಡಿಯನ್ನು ಪಾವತಿಸುತ್ತಾರೆ ಮತ್ತು ಮೆಚ್ಯೂರಿಟಿ ದಿನಾಂಕದಂದು ಅಸಲು ಮೊತ್ತವನ್ನು ಪಾವತಿಸುತ್ತಾರೆ. ಕೆಲವು ಬಾಂಡ್ಗಳು ಉತ್ತಮವಾದ 10-20% p.a.-ರೇಟ್ ಬಡ್ಡಿಯನ್ನು ಒದಗಿಸುತ್ತವೆ. ಅಲ್ಲದೆ, ಹೂಡಿಕೆಯ ಸಮಯದಲ್ಲಿ ಬಾಂಡ್ಗಳ ಮೇಲೆ ಯಾವುದೇ ತೆರಿಗೆ ಅನ್ವಯಿಸುವುದಿಲ್ಲ. ಕೆಲವುಅತ್ಯುತ್ತಮ ಬಾಂಡ್ ನಿಧಿಗಳು ಹೂಡಿಕೆ ಮಾಡುವುದು (ವರ್ಗ ಶ್ರೇಣಿಯ ಪ್ರಕಾರ):Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Corporate Bond Fund Growth ₹116.749

↑ 0.25 ₹28,253 1 2.4 6.7 7.6 7.4 7.12% 4Y 10M 24D 7Y 6M 14D HDFC Corporate Bond Fund Growth ₹33.6115

↑ 0.06 ₹33,207 0.9 2.3 6.7 7.6 7.3 7.36% 4Y 5M 19D 7Y 8M 16D ICICI Prudential Corporate Bond Fund Growth ₹31.0524

↑ 0.04 ₹33,250 1.1 2.9 7.5 7.7 8 7.36% 3Y 4M 24D 6Y 4D Kotak Corporate Bond Fund Standard Growth ₹3,915.67

↑ 3.85 ₹17,265 1 2.6 7.3 7.6 7.8 7.36% 3Y 1M 28D 4Y 3M 11D Sundaram Corporate Bond Fund Growth ₹41.4855

↑ 0.03 ₹758 0.7 2.1 6.8 7 7.5 7.1% 2Y 11M 8D 3Y 10M 10D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Corporate Bond Fund HDFC Corporate Bond Fund ICICI Prudential Corporate Bond Fund Kotak Corporate Bond Fund Standard Sundaram Corporate Bond Fund Point 1 Lower mid AUM (₹28,253 Cr). Upper mid AUM (₹33,207 Cr). Highest AUM (₹33,250 Cr). Bottom quartile AUM (₹17,265 Cr). Bottom quartile AUM (₹758 Cr). Point 2 Oldest track record among peers (29 yrs). Established history (15+ yrs). Established history (16+ yrs). Established history (18+ yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Point 5 1Y return: 6.72% (bottom quartile). 1Y return: 6.74% (bottom quartile). 1Y return: 7.45% (top quartile). 1Y return: 7.27% (upper mid). 1Y return: 6.84% (lower mid). Point 6 1M return: 0.66% (upper mid). 1M return: 0.63% (lower mid). 1M return: 0.66% (top quartile). 1M return: 0.57% (bottom quartile). 1M return: 0.35% (bottom quartile). Point 7 Sharpe: 0.22 (bottom quartile). Sharpe: 0.24 (bottom quartile). Sharpe: 1.04 (top quartile). Sharpe: 0.64 (upper mid). Sharpe: 0.45 (lower mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.12% (bottom quartile). Yield to maturity (debt): 7.36% (top quartile). Yield to maturity (debt): 7.36% (upper mid). Yield to maturity (debt): 7.36% (lower mid). Yield to maturity (debt): 7.10% (bottom quartile). Point 10 Modified duration: 4.90 yrs (bottom quartile). Modified duration: 4.47 yrs (bottom quartile). Modified duration: 3.40 yrs (lower mid). Modified duration: 3.16 yrs (upper mid). Modified duration: 2.94 yrs (top quartile). Aditya Birla Sun Life Corporate Bond Fund

HDFC Corporate Bond Fund

ICICI Prudential Corporate Bond Fund

Kotak Corporate Bond Fund Standard

Sundaram Corporate Bond Fund

5. ವಿನಿಮಯ ಟ್ರೇಡೆಡ್ ಫಂಡ್ಗಳು (ಇಟಿಎಫ್ಗಳು)

ಎಕ್ಸ್ಚೇಂಜ್ ಟ್ರೇಡೆಡ್ ಫಂಡ್ಗಳನ್ನು ಹೂಡಿಕೆದಾರರಲ್ಲಿ ಜನಪ್ರಿಯ ಸೆಕ್ಯುರಿಟಿಗಳಲ್ಲಿ ಒಂದೆಂದು ಪರಿಗಣಿಸಲಾಗುತ್ತದೆ. ಎವಿನಿಮಯ ಟ್ರೇಡೆಡ್ ಫಂಡ್ (ಇಟಿಎಫ್) ಒಂದು ರೀತಿಯ ಹೂಡಿಕೆಯಾಗಿದ್ದು ಅದನ್ನು ಸ್ಟಾಕ್ ಎಕ್ಸ್ಚೇಂಜ್ಗಳಲ್ಲಿ ಖರೀದಿಸಲಾಗುತ್ತದೆ ಮತ್ತು ಮಾರಾಟ ಮಾಡಲಾಗುತ್ತದೆ. ಇದು ಸರಕುಗಳು, ಬಾಂಡ್ಗಳು ಅಥವಾ ಷೇರುಗಳಂತಹ ಸ್ವತ್ತುಗಳನ್ನು ಹೊಂದಿದೆ. ವಿನಿಮಯ ವ್ಯಾಪಾರದ ನಿಧಿಯು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನಂತೆ, ಆದರೆ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಿಂತ ಭಿನ್ನವಾಗಿ, ಇಟಿಎಫ್ಗಳನ್ನು ವ್ಯಾಪಾರದ ಅವಧಿಯಲ್ಲಿ ಯಾವುದೇ ಸಮಯದಲ್ಲಿ ಮಾರಾಟ ಮಾಡಬಹುದು. ಇದಲ್ಲದೆ, ಇಟಿಎಫ್ಗಳು ವೈವಿಧ್ಯಮಯ ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ನಿರ್ಮಿಸಲು ನಿಮಗೆ ಸಹಾಯ ಮಾಡುತ್ತದೆ.

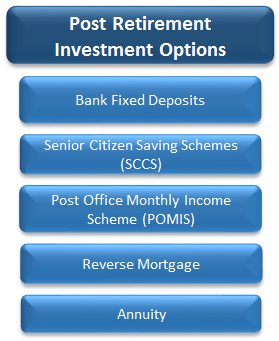

ನಿವೃತ್ತಿಯ ನಂತರದ ಹೂಡಿಕೆಯ ಆಯ್ಕೆಗಳು

1. ಹಿರಿಯ ನಾಗರಿಕ ಉಳಿತಾಯ ಯೋಜನೆಗಳು (SCSS)

ನಿವೃತ್ತಿಯ ನಂತರದ ಹೂಡಿಕೆಯ ಆಯ್ಕೆಗಳ ಭಾಗವಾಗಿ, 60 ವರ್ಷಕ್ಕಿಂತ ಮೇಲ್ಪಟ್ಟ ನಿವೃತ್ತ ಜನರಿಗಾಗಿ SCSS ಅನ್ನು ವಿನ್ಯಾಸಗೊಳಿಸಲಾಗಿದೆ. SCSS ಪ್ರಮಾಣೀಕೃತ ಬ್ಯಾಂಕ್ಗಳು ಮತ್ತು ಭಾರತದಾದ್ಯಂತ ಹರಡಿರುವ ನೆಟ್ವರ್ಕ್ ಪೋಸ್ಟ್ ಆಫೀಸ್ಗಳ ಮೂಲಕ ಲಭ್ಯವಿದೆ. ಈ ಯೋಜನೆ (ಅಥವಾ SCSS ಖಾತೆ) ಐದು ವರ್ಷಗಳವರೆಗೆ ಇರುತ್ತದೆ, ಆದರೆ, ಮುಕ್ತಾಯದ ನಂತರ, ಅದನ್ನು ಹೆಚ್ಚುವರಿ ಮೂರು ವರ್ಷಗಳವರೆಗೆ ವಿಸ್ತರಿಸಬಹುದು. ಈ ಹೂಡಿಕೆಯೊಂದಿಗೆ, ತೆರಿಗೆ ವಿನಾಯಿತಿ ಅಡಿಯಲ್ಲಿ ಅರ್ಹವಾಗಿದೆವಿಭಾಗ 80 ಸಿ.

2. ಪೋಸ್ಟ್ ಆಫೀಸ್ ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆ (POMIS)

ಹೆಸರೇ ಸೂಚಿಸುವಂತೆ, ಇದು ಮಾಸಿಕಆದಾಯ ನಿಂದ ಯೋಜನೆಅಂಚೆ ಕಛೇರಿ ಭಾರತದ. ಹೂಡಿಕೆದಾರರು ಖಾತರಿಯ ನಿಯಮಿತ ಮಾಸಿಕ ಆದಾಯವನ್ನು ನೋಡುತ್ತಿದ್ದರೆ, ಅದರೊಂದಿಗೆ ಹೋಗುವುದು ಒಳ್ಳೆಯದು. POMIS ಗೆ ಕನಿಷ್ಠ ಹೂಡಿಕೆ ರೂ 1,000 ಮತ್ತು ಗರಿಷ್ಠ ಹೂಡಿಕೆಯು ಒಂದೇ ಖಾತೆಗೆ 4.5 ಲಕ್ಷಕ್ಕೆ ಹೋಗುತ್ತದೆ ಮತ್ತು ಜಂಟಿ ಖಾತೆಗೆ ಹೂಡಿಕೆ ಆಯ್ಕೆಗಳ ಮಿತಿಯು ಒಂಬತ್ತು ಲಕ್ಷದವರೆಗೆ ಇರುತ್ತದೆ. POMIS ಗಾಗಿ ಅವಧಿಯು ಐದು ವರ್ಷಗಳು.

3. ವರ್ಷಾಶನ

ಎವರ್ಷಾಶನ ನಿವೃತ್ತಿಯ ಸಮಯದಲ್ಲಿ ಸ್ಥಿರ ಆದಾಯವನ್ನು ಗಳಿಸುವ ಗುರಿಯನ್ನು ಹೊಂದಿರುವ ಒಪ್ಪಂದವಾಗಿದೆ. ಒಂದು ನಿರ್ದಿಷ್ಟ ಮೊತ್ತವನ್ನು ತಕ್ಷಣವೇ ಅಥವಾ ಭವಿಷ್ಯದಲ್ಲಿ ಪಡೆಯಲು ಹೂಡಿಕೆದಾರರಿಂದ ಒಂದು ದೊಡ್ಡ ಮೊತ್ತದ ಪಾವತಿಯನ್ನು ಮಾಡಲಾಗುತ್ತದೆ. ಈ ಯೋಜನೆಯಲ್ಲಿ ಯಾವುದೇ ಹೂಡಿಕೆದಾರರಿಗೆ ಕನಿಷ್ಠ ವಯಸ್ಸು 40 ವರ್ಷಗಳು ಮತ್ತು ಗರಿಷ್ಠ 100 ವರ್ಷಗಳವರೆಗೆ ಇರುತ್ತದೆ.

4. ರಿವರ್ಸ್ ಮಾರ್ಟ್ಗೇಜ್

ನಿವೃತ್ತಿಯ ನಂತರದ ಹೂಡಿಕೆಯ ಆಯ್ಕೆಗಳ ಭಾಗವಾಗಿ, ಆದಾಯದ ಸ್ಥಿರ ಹರಿವಿನ ಅಗತ್ಯವಿರುವ ಹಿರಿಯ ನಾಗರಿಕರಿಗೆ ಹಿಮ್ಮುಖ ಅಡಮಾನವು ಉತ್ತಮ ಆಯ್ಕೆಯಾಗಿದೆ. ಹಿಮ್ಮುಖ ಅಡಮಾನದಲ್ಲಿ, ಸಾಲದಾತರಿಂದ ಅವರ ಮನೆಗಳ ಮೇಲಿನ ಅಡಮಾನದ ಬದಲಿಗೆ ಸ್ಥಿರವಾದ ಹಣವನ್ನು ಉತ್ಪಾದಿಸಲಾಗುತ್ತದೆ. 60 ವರ್ಷ ವಯಸ್ಸಿನ (ಮತ್ತು ಅದಕ್ಕಿಂತ ಹೆಚ್ಚಿನ) ಯಾವುದೇ ಮನೆ ಮಾಲೀಕರು ಇದಕ್ಕೆ ಅರ್ಹರಾಗಿರುತ್ತಾರೆ. ನಿವೃತ್ತ ಜನರು ತಮ್ಮ ಆಸ್ತಿಯಲ್ಲಿ ವಾಸಿಸಬಹುದು ಮತ್ತು ಸಾಯುವವರೆಗೂ ನಿಯಮಿತ ಪಾವತಿಗಳನ್ನು ಪಡೆಯಬಹುದು. ನಿಂದ ಪಡೆಯಬೇಕಾದ ಹಣಬ್ಯಾಂಕ್ ಆಸ್ತಿಯ ಮೌಲ್ಯಮಾಪನ, ಅದರ ಪ್ರಸ್ತುತ ಬೆಲೆ ಮತ್ತು ಆಸ್ತಿಯ ಸ್ಥಿತಿಯನ್ನು ಅವಲಂಬಿಸಿರುತ್ತದೆ.

5. ಬ್ಯಾಂಕ್ ಸ್ಥಿರ ಠೇವಣಿ

ಹೆಚ್ಚಿನ ಜನರು ಪರಿಗಣಿಸುತ್ತಾರೆಸ್ಥಿರ ಠೇವಣಿ ಅವರ ನಿವೃತ್ತಿ ಹೂಡಿಕೆಯ ಆಯ್ಕೆಗಳ ಭಾಗವಾಗಿ ಹೂಡಿಕೆ ಏಕೆಂದರೆ ಇದು 15 ದಿನಗಳಿಂದ ಐದು ವರ್ಷಗಳವರೆಗೆ (ಮತ್ತು ಮೇಲಿನ) ನಿಗದಿತ ಮೆಚುರಿಟಿ ಅವಧಿಯವರೆಗೆ ಹಣವನ್ನು ಬ್ಯಾಂಕ್ಗಳಲ್ಲಿ ಠೇವಣಿ ಮಾಡಲು ಅನುವು ಮಾಡಿಕೊಡುತ್ತದೆ ಮತ್ತು ಇದು ಇತರ ಸಾಂಪ್ರದಾಯಿಕಕ್ಕಿಂತ ಹೆಚ್ಚಿನ ಬಡ್ಡಿದರವನ್ನು ಗಳಿಸಲು ಅನುವು ಮಾಡಿಕೊಡುತ್ತದೆ.ಉಳಿತಾಯ ಖಾತೆ. ಮುಕ್ತಾಯದ ಸಮಯದಲ್ಲಿ, ಹೂಡಿಕೆದಾರರು ಅಸಲು ಮತ್ತು ಸ್ಥಿರ ಠೇವಣಿಯ ಅವಧಿಯಲ್ಲಿ ಗಳಿಸಿದ ಬಡ್ಡಿಗೆ ಸಮಾನವಾದ ಆದಾಯವನ್ನು ಪಡೆಯುತ್ತಾರೆ.

ಈ ವೈವಿಧ್ಯಮಯ ನಿವೃತ್ತಿ ಹೂಡಿಕೆಯ ಆಯ್ಕೆಗಳೊಂದಿಗೆ, ಒಬ್ಬರು ತಮ್ಮ ಗುರಿಗಳು ಮತ್ತು ಉದ್ದೇಶಗಳಿಗೆ ಸರಿಹೊಂದುವ ಸಾಧನಗಳನ್ನು ಖಂಡಿತವಾಗಿ ಕಂಡುಕೊಳ್ಳುತ್ತಾರೆ. ಅದರ ಬಗ್ಗೆ ಆಳವಾದ ವಿವರಗಳನ್ನು ತಿಳಿದುಕೊಳ್ಳುವ ಮೂಲಕ ನೀವು ಸರಿಯಾದ ಹೂಡಿಕೆಯ ಆಯ್ಕೆಗಳನ್ನು ಆರಿಸಿದ್ದೀರಿ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಿ.

ಡ್ವೈಟ್ ಎಲ್.ಮೂಡಿ ಸರಿಯಾಗಿ ಹೇಳುವಂತೆ- “ವೃದ್ಧಾಪ್ಯದ ತಯಾರಿಯು ಒಬ್ಬರ ಹದಿಹರೆಯದ ನಂತರ ಪ್ರಾರಂಭವಾಗಬಾರದು. 65 ರವರೆಗೆ ಗುರಿಯಿಲ್ಲದ ಜೀವನವು ನಿವೃತ್ತಿಯ ನಂತರ ಇದ್ದಕ್ಕಿದ್ದಂತೆ ತುಂಬುವುದಿಲ್ಲ.

ಆದ್ದರಿಂದ, ಆರೋಗ್ಯಕರ, ಶ್ರೀಮಂತ ಮತ್ತು ಶಾಂತಿಯುತ ನಿವೃತ್ತ ಜೀವನಕ್ಕಾಗಿ, ಈಗ ಹೂಡಿಕೆಯನ್ನು ಪ್ರಾರಂಭಿಸಿ!

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಖಾತರಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.