ಎಕ್ಸ್ಚೇಂಜ್ ಟ್ರೇಡೆಡ್ ಫಂಡ್ಗಳು ಅಥವಾ ಇಟಿಎಫ್ಗಳು ಯಾವುವು?

ಎಕ್ಸ್ಚೇಂಜ್ ಟ್ರೇಡೆಡ್ ಫಂಡ್ (ಇಟಿಎಫ್) ಒಂದು ರೀತಿಯ ಹೂಡಿಕೆಯಾಗಿದ್ದು ಅದನ್ನು ಸ್ಟಾಕ್ ಎಕ್ಸ್ಚೇಂಜ್ಗಳಲ್ಲಿ ಖರೀದಿಸಲಾಗುತ್ತದೆ ಮತ್ತು ಮಾರಾಟ ಮಾಡಲಾಗುತ್ತದೆ. ಇಟಿಎಫ್ ವ್ಯಾಪಾರವು ಷೇರುಗಳಲ್ಲಿನ ವ್ಯಾಪಾರದಂತೆಯೇ ಇರುತ್ತದೆ. ಇಟಿಎಫ್ಗಳು ಹೊಂದಬಹುದುಆಧಾರವಾಗಿರುವ ಸರಕುಗಳಂತಹ ಸ್ವತ್ತುಗಳು,ಬಾಂಡ್ಗಳು, ಅಥವಾ ಷೇರುಗಳು. ವಿನಿಮಯ ವ್ಯಾಪಾರದ ನಿಧಿಯು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನಂತೆ, ಆದರೆ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಿಂತ ಭಿನ್ನವಾಗಿ, ಇಟಿಎಫ್ಗಳನ್ನು ವ್ಯಾಪಾರದ ಅವಧಿಯಲ್ಲಿ ಯಾವುದೇ ಸಮಯದಲ್ಲಿ ಮಾರಾಟ ಮಾಡಬಹುದು.

ಪರಿಚಯದ ನಂತರಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು, ವಿನಿಮಯ ವ್ಯಾಪಾರದ ನಿಧಿಗಳು ಹೂಡಿಕೆ ಮಾಡಲು ನವೀನ ಮತ್ತು ಜನಪ್ರಿಯ ವಿಧಾನಗಳಾಗಿವೆಮಾರುಕಟ್ಟೆ. ಇಲ್ಲಿ ನಾವು ಭಾರತದಲ್ಲಿ ವಿವಿಧ ರೀತಿಯ ಇಟಿಎಫ್ಗಳ ಬಗ್ಗೆ ಕಲಿಯುತ್ತೇವೆಸೂಚ್ಯಂಕ ನಿಧಿಗಳು ಇಟಿಎಫ್,ಚಿನ್ನದ ಇಟಿಎಫ್, ಬಾಂಡ್ ಇಟಿಎಫ್, ಇತ್ಯಾದಿಗಳನ್ನು ಸಹ ನಾವು ತೋರಿಸುತ್ತೇವೆಹೂಡಿಕೆಯ ಪ್ರಯೋಜನಗಳು ಇಟಿಎಫ್ಗಳಲ್ಲಿ, ಇಟಿಎಫ್ ಫಂಡ್ಗಳ ಅಡಿಯಲ್ಲಿ ಅಪಾಯಗಳು,ಅತ್ಯುತ್ತಮ ಇಟಿಎಫ್ಗಳು ವಿನಿಮಯ ವ್ಯಾಪಾರದ ನಿಧಿಗಳು Vs ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಹೋಲಿಕೆಯೊಂದಿಗೆ ಹೂಡಿಕೆ ಮಾಡಲು.

ಇಟಿಎಫ್ ಏನನ್ನು ಒಳಗೊಂಡಿದೆ?

ಇಟಿಎಫ್ಗಳು ಷೇರುಗಳು, ಬಾಂಡ್ಗಳು, ಸರಕುಗಳು, ವಿದೇಶಿ ಕರೆನ್ಸಿ,ಹಣದ ಮಾರುಕಟ್ಟೆ ಉಪಕರಣಗಳು, ಅಥವಾ ಯಾವುದೇ ಇತರ ಭದ್ರತೆ. ವಿನಿಮಯ ವ್ಯಾಪಾರದ ನಿಧಿಗಳು S & P 500 (ಯುನೈಟೆಡ್ ಸ್ಟೇಟ್ಸ್), ನಿಫ್ಟಿ 50 (ಭಾರತ) ಅಥವಾ ಯಾವುದೇ ದೇಶದ ಯಾವುದೇ ಇತರ ಸೂಚ್ಯಂಕ/ಬೆಂಚ್ಮಾರ್ಕ್ನಂತಹ ಸೂಚ್ಯಂಕವನ್ನು ಸಹ ಒಳಗೊಂಡಿರಬಹುದು. ಇಟಿಎಫ್ ಉತ್ಪನ್ನ ಸಾಧನಗಳನ್ನು ಸಹ ಒಳಗೊಂಡಿರಬಹುದು.

ವಿನಿಮಯ ಟ್ರೇಡೆಡ್ ಫಂಡ್ಗಳ ವಿಧಗಳು (ಇಟಿಎಫ್)

ವಿವಿಧ ರೀತಿಯ ವಿನಿಮಯ ಟ್ರೇಡೆಡ್ ಫಂಡ್ಗಳಿವೆ, ಪ್ರತಿಯೊಂದೂ ವಿಭಿನ್ನ ಆಧಾರವಾಗಿರುವ ಅಂಶಗಳನ್ನು ಹೊಂದಿದೆ.

ಸೂಚ್ಯಂಕ ನಿಧಿಗಳು ಇಟಿಎಫ್

ಇಂಡೆಕ್ಸ್ ಇಟಿಎಫ್ ಮುಖ್ಯವಾಗಿ ನಿಷ್ಕ್ರಿಯ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಆಗಿದ್ದು, ಹೂಡಿಕೆದಾರರು ಒಂದೇ ವಹಿವಾಟಿನಲ್ಲಿ ಸೆಕ್ಯುರಿಟಿಗಳ ಪೂಲ್ ಅನ್ನು ಖರೀದಿಸಲು ಅನುವು ಮಾಡಿಕೊಡುತ್ತದೆ. A ನ ಕಾರ್ಯಕ್ಷಮತೆಯನ್ನು ಟ್ರ್ಯಾಕ್ ಮಾಡುವುದು ಇಲ್ಲಿ ಉದ್ದೇಶವಾಗಿದೆಷೇರು ಮಾರುಕಟ್ಟೆ ಸೂಚ್ಯಂಕ (ಉದಾ. ನಿಫ್ಟಿ 50). ಯಾವಾಗ ಒಂದುಹೂಡಿಕೆದಾರ ಸೂಚ್ಯಂಕ ನಿಧಿ ಅಥವಾ ಇಟಿಎಫ್ನ ಪ್ರಮಾಣವನ್ನು ಖರೀದಿಸಿದರೆ, ಹೂಡಿಕೆದಾರರು ಆಧಾರವಾಗಿರುವ ಸೂಚ್ಯಂಕದ ಭದ್ರತೆಗಳನ್ನು ಒಳಗೊಂಡಿರುವ ಪೋರ್ಟ್ಫೋಲಿಯೊದ ಪಾಲನ್ನು ಖರೀದಿಸುತ್ತಿದ್ದಾರೆ ಎಂದರ್ಥ. ಭಾರತದಲ್ಲಿನ ಕೆಲವು ಜನಪ್ರಿಯ ಸೂಚ್ಯಂಕ ಇಟಿಎಫ್ಗಳೆಂದರೆ ಎಚ್ಡಿಎಫ್ಸಿ ಇಂಡೆಕ್ಸ್ ಫಂಡ್-ನಿಫ್ಟಿ, ಐಡಿಎಫ್ಸಿ ನಿಫ್ಟಿ ಫಂಡ್, ಇತ್ಯಾದಿ.

ಚಿನ್ನದ ಇಟಿಎಫ್

ಚಿನ್ನದ ಇಟಿಎಫ್ಗಳು ಚಿನ್ನದ ಬೆಲೆಗಳನ್ನು ಆಧರಿಸಿದ ಸಾಧನಗಳಾಗಿವೆ ಅಥವಾಚಿನ್ನದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿ ಗಟ್ಟಿ. ಚಿನ್ನದ ವಿನಿಮಯ-ವಹಿವಾಟು ನಿಧಿಗಳು ಚಿನ್ನದ ಗಟ್ಟಿ ಕಾರ್ಯಕ್ಷಮತೆಯನ್ನು ಟ್ರ್ಯಾಕ್ ಮಾಡುತ್ತವೆ. ಚಿನ್ನದ ಬೆಲೆ ಹೆಚ್ಚಾದಾಗ, ವಿನಿಮಯ-ವಹಿವಾಟು ನಿಧಿಯ ಮೌಲ್ಯವೂ ಹೆಚ್ಚಾಗುತ್ತದೆ ಮತ್ತು ಚಿನ್ನದ ಬೆಲೆ ಕಡಿಮೆಯಾದಾಗ, ಇಟಿಎಫ್ ತನ್ನ ಮೌಲ್ಯವನ್ನು ಕಳೆದುಕೊಳ್ಳುತ್ತದೆ. ಭಾರತದಲ್ಲಿ, ರಿಲಯನ್ಸ್ ಇಟಿಎಫ್ ಗೋಲ್ಡ್ ಬೀಸ್ ಇತರ ಇಟಿಎಫ್ಗಳ ಜೊತೆಗೆ ಪಟ್ಟಿಮಾಡಿದ ವಿನಿಮಯ ವ್ಯಾಪಾರದ ನಿಧಿಯಾಗಿದೆ. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿವೆ, ಅದು ಹೂಡಿಕೆದಾರರಿಗೆ ಚಿನ್ನದಲ್ಲಿ ವಿನಿಮಯ-ವಹಿವಾಟು ನಿಧಿಗಳಿಗೆ ಒಡ್ಡಿಕೊಳ್ಳಲು ಅವಕಾಶ ನೀಡುತ್ತದೆ. AUM/ನಿವ್ವಳ ಸ್ವತ್ತುಗಳನ್ನು ಹೊಂದಿರುವ ಕೆಲವು ಉತ್ತಮ ಕಾರ್ಯನಿರ್ವಹಣೆಯ ಆಧಾರವಾಗಿರುವ ಚಿನ್ನದ ಇಟಿಎಫ್ಗಳು >25 ಕೋಟಿ ಹೂಡಿಕೆ ಮಾಡುವುದು:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Gold Fund Growth ₹46.1787

↑ 0.35 ₹1,781 24.2 45.1 83.1 40.2 27.2 72 Invesco India Gold Fund Growth ₹44.4082

↑ 0.25 ₹476 23.8 43.6 80.1 39.2 26.9 69.6 SBI Gold Fund Growth ₹46.6562

↑ 0.31 ₹15,024 24.6 45.5 83.1 40.4 27.5 71.5 Nippon India Gold Savings Fund Growth ₹60.8727

↑ 0.39 ₹7,160 24.3 45.1 82.4 40.2 27.2 71.2 ICICI Prudential Regular Gold Savings Fund Growth ₹49.3115

↑ 0.33 ₹6,338 24.4 45.4 82.7 40.5 27.3 72 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Gold Fund Invesco India Gold Fund SBI Gold Fund Nippon India Gold Savings Fund ICICI Prudential Regular Gold Savings Fund Point 1 Bottom quartile AUM (₹1,781 Cr). Bottom quartile AUM (₹476 Cr). Highest AUM (₹15,024 Cr). Upper mid AUM (₹7,160 Cr). Lower mid AUM (₹6,338 Cr). Point 2 Established history (13+ yrs). Established history (14+ yrs). Established history (14+ yrs). Oldest track record among peers (15 yrs). Established history (14+ yrs). Point 3 Top rated. Rating: 3★ (upper mid). Rating: 2★ (lower mid). Rating: 2★ (bottom quartile). Rating: 1★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 27.19% (bottom quartile). 5Y return: 26.92% (bottom quartile). 5Y return: 27.47% (top quartile). 5Y return: 27.20% (lower mid). 5Y return: 27.32% (upper mid). Point 6 3Y return: 40.24% (lower mid). 3Y return: 39.19% (bottom quartile). 3Y return: 40.37% (upper mid). 3Y return: 40.22% (bottom quartile). 3Y return: 40.52% (top quartile). Point 7 1Y return: 83.11% (upper mid). 1Y return: 80.11% (bottom quartile). 1Y return: 83.12% (top quartile). 1Y return: 82.45% (bottom quartile). 1Y return: 82.68% (lower mid). Point 8 1M return: 2.86% (bottom quartile). 1M return: 3.01% (lower mid). 1M return: 3.09% (top quartile). 1M return: 2.98% (bottom quartile). 1M return: 3.02% (upper mid). Point 9 Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.08 (bottom quartile). Sharpe: 3.23 (upper mid). Sharpe: 3.25 (top quartile). Sharpe: 3.01 (bottom quartile). Sharpe: 3.10 (lower mid). Aditya Birla Sun Life Gold Fund

Invesco India Gold Fund

SBI Gold Fund

Nippon India Gold Savings Fund

ICICI Prudential Regular Gold Savings Fund

ಹತೋಟಿ ಇಟಿಎಫ್

ಹತೋಟಿ ಇಟಿಎಫ್ಗಳು ಆಧಾರವಾಗಿರುವ ಸೂಚ್ಯಂಕದಲ್ಲಿ ಸಂಭಾವ್ಯ ಆದಾಯವನ್ನು ಹೆಚ್ಚಿಸಲು ಉತ್ಪನ್ನಗಳು ಅಥವಾ ಸಾಲವನ್ನು ಬಳಸುತ್ತವೆ. ಇದು ಅಲ್ಪಾವಧಿಯ ಹೂಡಿಕೆಗೆ ಸೂಕ್ತವಾಗಿದೆ ಎಂದು ಪರಿಗಣಿಸಲಾಗಿದೆ, ಆದರೆ ಅಂತಹ ವಿನಿಮಯ ವ್ಯಾಪಾರದ ನಿಧಿಗಳು ಪ್ರಸ್ತುತ ಭಾರತದಲ್ಲಿ ಲಭ್ಯವಿಲ್ಲ.

ಬಾಂಡ್ ಇಟಿಎಫ್

ಬಾಂಡ್ ಇಟಿಎಫ್ ಬಾಂಡ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿಗೆ ಹೋಲುತ್ತದೆ. ಬಾಂಡ್ ಎಕ್ಸ್ಚೇಂಜ್ ಟ್ರೇಡೆಡ್ ಫಂಡ್ಗಳು ಬಾಂಡ್ಗಳ ಪೋರ್ಟ್ಫೋಲಿಯೊ ಆಗಿದ್ದು ಅದು ಸ್ಟಾಕ್ನಂತಹ ಎಕ್ಸ್ಚೇಂಜ್ನಲ್ಲಿ ವ್ಯಾಪಾರ ಮಾಡುತ್ತದೆ ಮತ್ತು ಅವುಗಳನ್ನು ನಿಷ್ಕ್ರಿಯವಾಗಿ ನಿರ್ವಹಿಸಬಹುದು.ಎಲ್.ಐ.ಸಿ Nomura MF G-Sec ಲಾಂಗ್ ಟರ್ಮ್ ಇಟಿಎಫ್ ಮತ್ತು ಎಸ್ಬಿಐ ಇಟಿಎಫ್ 10 ವರ್ಷದ ಗಿಲ್ಟ್ ಭಾರತದಲ್ಲಿ ಲಭ್ಯವಿರುವ ಕೆಲವು ಬಾಂಡ್ ಇಟಿಎಫ್ಗಳಾಗಿವೆ.

ಇಟಿಎಫ್ ವಲಯ

ಸೆಕ್ಟರ್ ಎಕ್ಸ್ಚೇಂಜ್ ಟ್ರೇಡೆಡ್ ಫಂಡ್ ನಿರ್ದಿಷ್ಟ ವಲಯ ಅಥವಾ ಉದ್ಯಮದಿಂದ ಷೇರುಗಳು ಮತ್ತು ಭದ್ರತೆಗಳಲ್ಲಿ ಮಾತ್ರ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಕೆಲವು ವಲಯ-ನಿರ್ದಿಷ್ಟ ಇಟಿಎಫ್ಗಳು ಫಾರ್ಮಾ ಫಂಡ್ಗಳು, ತಂತ್ರಜ್ಞಾನ ನಿಧಿಗಳು, ಇತ್ಯಾದಿ ಈ ನಿರ್ದಿಷ್ಟ ವಲಯಗಳಲ್ಲಿ ಆಧಾರವಾಗಿರುವವು. ಪ್ರಸ್ತುತ ಭಾರತದಲ್ಲಿನ ಕೆಲವು ವಲಯದ ಇಟಿಎಫ್ಗಳು ಆರ್ಷೇರುಗಳ ಡಿವಿಡೆಂಡ್ ಅವಕಾಶಗಳು ಇಟಿಎಫ್, ಆರ್ಷೇರುಗಳ ಬಳಕೆ ಇಟಿಎಫ್, ರಿಲಯನ್ಸ್ ಇನ್ಫ್ರಾ ಬೀಸ್, ಹೆಚ್ಚಿನ ಷೇರುಗಳು ಎಂ100, ಎಸ್ಬಿಐ ಇಟಿಎಫ್ ನಿಫ್ಟಿ ಜೂನಿಯರ್, ಕೋಟಕ್ ಪಿಎಸ್ಯುಬ್ಯಾಂಕ್ ಕೆಲವನ್ನು ಹೆಸರಿಸಲು ETF.

ಕರೆನ್ಸಿ ಇಟಿಎಫ್

ಕರೆನ್ಸಿ ವಿನಿಮಯ ವ್ಯಾಪಾರದ ನಿಧಿಗಳು ಹೂಡಿಕೆದಾರರಿಗೆ ನಿರ್ದಿಷ್ಟ ಕರೆನ್ಸಿಯನ್ನು ಖರೀದಿಸದೆ ಕರೆನ್ಸಿ ಮಾರುಕಟ್ಟೆಗಳಲ್ಲಿ ಭಾಗವಹಿಸಲು ಅನುವು ಮಾಡಿಕೊಡುತ್ತದೆ. ಇದನ್ನು ಒಂದೇ ಕರೆನ್ಸಿಯಲ್ಲಿ ಅಥವಾ ಕರೆನ್ಸಿಗಳ ಪೂಲ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲಾಗುತ್ತದೆ. ಈ ಹೂಡಿಕೆಯ ಹಿಂದಿನ ಕಲ್ಪನೆಯು ಕರೆನ್ಸಿ ಅಥವಾ ಕರೆನ್ಸಿಗಳ ಬುಟ್ಟಿಯ ಬೆಲೆ ಚಲನೆಯನ್ನು ಟ್ರ್ಯಾಕ್ ಮಾಡುವುದು.

Talk to our investment specialist

ಭಾರತದಲ್ಲಿ ವಿನಿಮಯ ವ್ಯಾಪಾರ ನಿಧಿಗಳು

ಭಾರತದಲ್ಲಿ ಇಟಿಎಫ್ಗಳ ಇತಿಹಾಸವು ತುಲನಾತ್ಮಕವಾಗಿ ಚಿಕ್ಕದಾಗಿದೆ ಮತ್ತು ಇಟಿಎಫ್ಗಳನ್ನು 2001 ರಲ್ಲಿ ಪರಿಚಯಿಸಲಾಯಿತು. ಭಾರತದಲ್ಲಿ ಬಿಡುಗಡೆಯಾದ ಮೊದಲ ಇಟಿಎಫ್ ಬೆಂಚ್ಮಾರ್ಕ್ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ (ಬೆಂಚ್ಮಾರ್ಕ್) ನಿಂದ ಬಿಡುಗಡೆಯಾದ ನಿಫ್ಟಿ ಬೀಇಎಸ್.AMC ಗೋಲ್ಡ್ಮನ್ ಎಎಮ್ಸಿ ಸ್ವಾಧೀನಪಡಿಸಿಕೊಂಡಿತು, ಇದನ್ನು ಇತ್ತೀಚೆಗೆ ರಿಲಯನ್ಸ್ ಎಎಮ್ಸಿ ಕೂಡ ಸ್ವಾಧೀನಪಡಿಸಿಕೊಂಡಿತು). ಅದರ ನಂತರ ಹಲವಾರು ಇಟಿಎಫ್ಗಳು ಭಾರತಕ್ಕೆ ಬಂದಿವೆ, ಆದಾಗ್ಯೂ, ನಿಫ್ಟಿಯಂತಹ ಅತ್ಯಂತ ಸೀಮಿತ ಸಂಖ್ಯೆಯ ಕ್ಷೇತ್ರಗಳಲ್ಲಿ ಮಾತ್ರ ಮಾನ್ಯತೆ ಸಾಧ್ಯ.ಮಿಡ್ ಕ್ಯಾಪ್ ಇಕ್ವಿಟಿಯಲ್ಲಿ ಸೂಚ್ಯಂಕಗಳು ಮತ್ತು ವಲಯ ಸೂಚ್ಯಂಕಗಳು. ಸರಕು ಪ್ರಧಾನವಾಗಿ ಚಿನ್ನವಾಗಿರುತ್ತದೆ ಮತ್ತು ಬಾಂಡ್ಗಳಲ್ಲಿ ಯಾವುದೇ ಇಟಿಎಫ್ಗಳು ಲಭ್ಯವಿಲ್ಲ; ದ್ರವ ಜೇನುನೊಣಗಳು (ಇದರಂತೆಯೇದ್ರವ ನಿಧಿಗಳು) ಮತ್ತು LIC Nomura MF G-Sec ಲಾಂಗ್ ಟರ್ಮ್ ETF (G-sec ಆಧಾರಿತ ETF) ಕೆಲವನ್ನು ಹೆಸರಿಸಲು.

ಜಾಗತಿಕವಾಗಿ, ಎಕ್ಸ್ಚೇಂಜ್ ಟ್ರೇಡೆಡ್ ಫಂಡ್ಗಳು 1989 ರಲ್ಲಿ ಯುನೈಟೆಡ್ ಸ್ಟೇಟ್ಸ್ನಲ್ಲಿ ಪ್ರಾರಂಭವಾಯಿತು ಎಸ್ & ಪಿ 500 ಇಟಿಎಫ್ ಆಗಿ ಪರಿವರ್ತಿಸಲಾದ ಮೊದಲ ಸೂಚ್ಯಂಕವಾಗಿದೆ. ಅದರ ನಂತರ, ಅನೇಕ ಇಟಿಎಫ್ಗಳು ಜಾಗತಿಕವಾಗಿ ಮಾರುಕಟ್ಟೆಗೆ ಬಂದಿವೆ ಮತ್ತು ಇಂದು ಇಟಿಎಫ್ ಸ್ವತ್ತುಗಳು ಜಾಗತಿಕವಾಗಿ $ 3 ಟ್ರಿಲಿಯನ್ ಮೀರಿದೆ.

ನಾವು ಇಟಿಎಫ್ ಸ್ಥಳವನ್ನು ನೀಡಿದರೆ ಅದು ಸಾಕಷ್ಟು ಸಮಯ ತೆಗೆದುಕೊಳ್ಳುತ್ತದೆಹೂಡಿಕೆ ಅರ್ಥಪೂರ್ಣ ಪೋರ್ಟ್ಫೋಲಿಯೊಗಳನ್ನು ರಚಿಸಲು ಹೂಡಿಕೆದಾರರಿಗೆ ಆಯ್ಕೆಗಳು ಲಭ್ಯವಾಗುತ್ತವೆ. ಆದಾಗ್ಯೂ, ನಿಫ್ಟಿಯಂತಹ ಕೆಲವು ಮೂಲಭೂತ ಮಾನ್ಯತೆಗಳಿಗಾಗಿ ಹೂಡಿಕೆ ಮಾಡಲು ನೋಡಬಹುದು.

ಇಟಿಎಫ್ಗಳು ಹೂಡಿಕೆ: ಪ್ರಯೋಜನಗಳು

ಎಕ್ಸ್ಚೇಂಜ್ ಟ್ರೇಡೆಡ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಕೆಲವು ಪ್ರಯೋಜನಗಳು ಈ ಕೆಳಗಿನಂತಿವೆ-

- ಕಡಿಮೆ ವೆಚ್ಚ- ಇಟಿಎಫ್ಗಳು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಿಂತ ಕಡಿಮೆ ವೆಚ್ಚದ ಅನುಪಾತದಿಂದಾಗಿ ಕೈಗೆಟುಕುವ ಹೂಡಿಕೆಯನ್ನು ಮಾಡುತ್ತವೆ.

- ತೆರಿಗೆ ಪ್ರಯೋಜನ- ಎಕ್ಸ್ಚೇಂಜ್ ಟ್ರೇಡೆಡ್ ಫಂಡ್ಗಳು ಹೆಚ್ಚು ತೆರಿಗೆ ಪರಿಣಾಮಕಾರಿಯಾಗಲು ಕಾರಣವೆಂದರೆ ಮುಕ್ತ ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ಷೇರುಗಳ ಖರೀದಿ ಮತ್ತು ಮಾರಾಟವು ವಿನಿಮಯ-ವಹಿವಾಟು ನಿಧಿಯ ತೆರಿಗೆಯ ಮೇಲೆ ಪರಿಣಾಮ ಬೀರುವುದಿಲ್ಲ.ಬಾಧ್ಯತೆ.

- ದ್ರವ್ಯತೆ- ವಿನಿಮಯ ವ್ಯಾಪಾರದ ನಿಧಿಗಳನ್ನು ವ್ಯಾಪಾರದ ಅವಧಿಯಲ್ಲಿ ಯಾವುದೇ ಸಮಯದಲ್ಲಿ ಮಾರಾಟ ಮಾಡಬಹುದು ಮತ್ತು ಖರೀದಿಸಬಹುದು.

- ಪಾರದರ್ಶಕತೆ- ಹೂಡಿಕೆಯ ಹಿಡುವಳಿಗಳನ್ನು ಪ್ರತಿದಿನ ಪ್ರಕಟಿಸುವುದರಿಂದ ಇಟಿಎಫ್ಗಳಲ್ಲಿ ಹೆಚ್ಚಿನ ಮಟ್ಟದ ಪಾರದರ್ಶಕತೆ ಇದೆ.

- ಒಡ್ಡುವಿಕೆ- ಎಕ್ಸ್ಚೇಂಜ್ ಟ್ರೇಡೆಡ್ ಫಂಡ್ಗಳು ಸಂದರ್ಭಾನುಸಾರ ನಿರ್ದಿಷ್ಟ ವಲಯಕ್ಕೆ ವೈವಿಧ್ಯಮಯ ಮಾನ್ಯತೆ ನೀಡುತ್ತವೆ.

ವಿನಿಮಯ ಟ್ರೇಡೆಡ್ ಫಂಡ್ಗಳು Vs ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

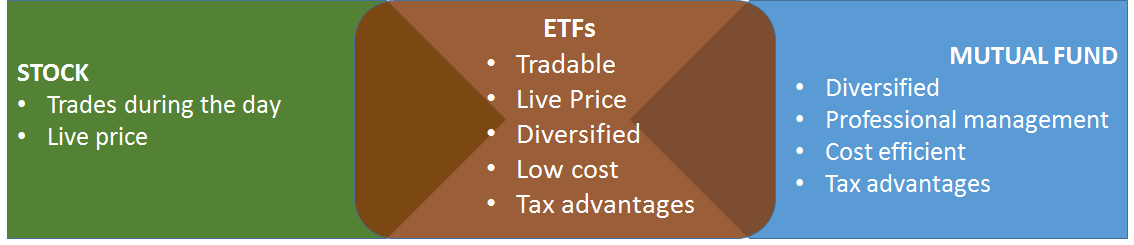

ಷೇರುಗಳ ಪೂಲ್ ಅನ್ನು ಖರೀದಿಸಲು ಬಂದಾಗ, ಹೂಡಿಕೆದಾರರು ಸಾಮಾನ್ಯವಾಗಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಮತ್ತು ವಿನಿಮಯ ಟ್ರೇಡ್ ಫಂಡ್ಗಳ ನಡುವೆ ಗೊಂದಲಕ್ಕೊಳಗಾಗುತ್ತಾರೆ. ಆದ್ದರಿಂದ ನಾವು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಮತ್ತು ಇಟಿಎಫ್ಗಳ ನಡುವಿನ ಕೆಲವು ಪ್ರಮುಖ ವ್ಯತ್ಯಾಸಗಳನ್ನು ನೋಡೋಣ.

ಹೂಡಿಕೆ ಪ್ರಕ್ರಿಯೆ

- ಇಟಿಎಫ್: ನೀವು ಆನ್ಲೈನ್ನಿಂದ ಇಟಿಎಫ್ ಅನ್ನು ಖರೀದಿಸಬಹುದುವ್ಯಾಪಾರ ಖಾತೆ. ಇದು ಷೇರುಗಳನ್ನು ಖರೀದಿಸುವಂತೆಯೇ ಇರುತ್ತದೆ.

- ಮ್ಯೂಚುಯಲ್ ಫಂಡ್: ಇಲ್ಲಿ ನಿಮಗೆ ಆನ್ಲೈನ್ ಟ್ರೇಡಿಂಗ್ ಖಾತೆಯ ಅಗತ್ಯವಿಲ್ಲ. ಹೂಡಿಕೆದಾರರು ಮಾಡಬಹುದುಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿ AMC ಮೂಲಕ (ನೇರವಾಗಿ), ಬ್ರೋಕರ್, ಸಲಹೆಗಾರ ಅಥವಾ ವ್ಯಾಪಾರ ಖಾತೆಯ ಮೂಲಕ.

ದ್ರವ್ಯತೆ

- ಇಟಿಎಫ್: ನೀವು ವ್ಯಾಪಾರದ ಅವಧಿಯಲ್ಲಿ ಯಾವುದೇ ಸಮಯದಲ್ಲಿ ಇಟಿಎಫ್ ಅನ್ನು ಖರೀದಿಸಬಹುದು ಅಥವಾ ಮಾರಾಟ ಮಾಡಬಹುದು.

- ಮ್ಯೂಚುಯಲ್ ಫಂಡ್: ನೀವು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನ ಯೂನಿಟ್ಗಳನ್ನು ಮಾರಾಟ ಮಾಡಿದಾಗ, ನಿಧಿಯ ಪ್ರಕಾರವನ್ನು ಅವಲಂಬಿಸಿ ನಿಮ್ಮ ಹಣವನ್ನು ಕ್ರೆಡಿಟ್ ಮಾಡಲು ಕೆಲವು ದಿನಗಳನ್ನು ತೆಗೆದುಕೊಳ್ಳಬಹುದು ನೀವು ಆರಂಭಿಕ ನಿರ್ಗಮನಗಳಲ್ಲಿ ನಿರ್ಗಮನ ಲೋಡ್ ಶುಲ್ಕವನ್ನು ಪಾವತಿಸಬೇಕಾಗಬಹುದು.

ಶುಲ್ಕಗಳು

- ಇಟಿಎಫ್: ಬ್ರೋಕರೇಜ್ ಮತ್ತು ವಿತರಣಾ ಶುಲ್ಕಗಳು ಸುಮಾರು 0.6% (ಹೂಡಿಕೆ ಮಾಡಿದ ಮೊತ್ತದ) ಮತ್ತು ವೆಚ್ಚದ ಅನುಪಾತವು 1% p.a ವರೆಗೆ ಇರುತ್ತದೆ. ನಿಧಿಯಿಂದ ನಿಧಿಗೆ ಬದಲಾಗಬಹುದಾದ ವಹಿವಾಟಿನ ಮೌಲ್ಯ.

- ಮ್ಯೂಚುಯಲ್ ಫಂಡ್: ಮ್ಯೂಚುವಲ್ ಫಂಡ್ನ ವೆಚ್ಚದ ಅನುಪಾತವು 1-3% p.a ವರೆಗೆ ಇರುತ್ತದೆ. ಮತ್ತು ಅವರು ಪ್ರವೇಶ ಅಥವಾ ನಿರ್ಗಮನ ಶುಲ್ಕಗಳನ್ನು ಹೊಂದಿರಬಹುದುಶ್ರೇಣಿ ಹೂಡಿಕೆ ಮಾಡಿದ ಮೊತ್ತದ 2-5% ನಿಂದ.

ಕನಿಷ್ಠ ಹೂಡಿಕೆ

- ಇಟಿಎಫ್: ಈ ಹೂಡಿಕೆಯ ಅಡಿಯಲ್ಲಿ, ನೀವು ಒಂದು ಘಟಕವನ್ನು ಖರೀದಿಸಬಹುದು.

- ಮ್ಯೂಚುಯಲ್ ಫಂಡ್: ಮ್ಯೂಚುವಲ್ ಫಂಡ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಒಂದು ನಿರ್ದಿಷ್ಟ ಕನಿಷ್ಠ ಮೊತ್ತವಿದೆ. ಉದಾಹರಣೆಗೆ, ನೀವು ಹೂಡಿಕೆ ಮಾಡಿದರೆSIP, ನೀವು ಕನಿಷ್ಟ INR 500 pm ಅನ್ನು ಹೂಡಿಕೆ ಮಾಡಬೇಕು.

ಇಟಿಎಫ್ ಸ್ಟಾಕ್: ಸ್ಟಾಕ್ ಇಟಿಎಫ್ಗಳನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳುವುದು

ಸ್ಟಾಕ್ ಇಟಿಎಫ್ ಅನ್ನು ವಿನಿಮಯದಲ್ಲಿ ಸಾಮಾನ್ಯ ಷೇರಿನ ವಹಿವಾಟಿನಂತೆಯೇ ವ್ಯಾಪಾರ ಮಾಡಲಾಗುತ್ತದೆ. ಒಂದು ಸ್ಟಾಕ್ ಇಟಿಎಫ್ ಸಹ ಒಂದು ಬುಟ್ಟಿಗೆ ಒಡ್ಡಿಕೊಳ್ಳುವುದನ್ನು ಅನುಮತಿಸುತ್ತದೆಈಕ್ವಿಟಿಗಳು ಪ್ರತಿ ವೈಯಕ್ತಿಕ ಭದ್ರತೆಯನ್ನು ಖರೀದಿಸದೆಯೇ. ಸ್ಟಾಕ್ ಇಟಿಎಫ್ನಲ್ಲಿ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಿಂತ ಭಿನ್ನವಾಗಿ, ಅದರ ಬೆಲೆಯನ್ನು ಮಾರುಕಟ್ಟೆಯ ಮುಕ್ತಾಯಕ್ಕಿಂತ ಹೆಚ್ಚಾಗಿ ವ್ಯಾಪಾರದ ಅವಧಿಯಲ್ಲಿ ಸರಿಹೊಂದಿಸಲಾಗುತ್ತದೆ. ಸ್ಟಾಕ್ ಇಟಿಎಫ್ ನಿರ್ವಹಣಾ ಶುಲ್ಕಗಳು, ಇತ್ಯಾದಿಗಳಂತಹ ನಿರ್ದಿಷ್ಟ ರೀತಿಯ ವೆಚ್ಚವನ್ನು ಹೊಂದಿರುತ್ತದೆ, ಆದರೆ ಸಾಮಾನ್ಯವಾಗಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿಗಿಂತ ಕಡಿಮೆಯಿರುತ್ತದೆ.

ಉತ್ತಮ ಇಟಿಎಫ್ ಅನ್ನು ಹೇಗೆ ಆಯ್ಕೆ ಮಾಡುವುದು?

ಸೂಚ್ಯಂಕವನ್ನು ಪುನರಾವರ್ತಿಸಲು ಪ್ರಯತ್ನಿಸುವಾಗ ಟ್ರ್ಯಾಕಿಂಗ್ ದೋಷ ಎಂಬ ಅಳತೆ ಇದೆ, ಇದು ಇಟಿಎಫ್ ಟ್ರ್ಯಾಕಿಂಗ್ ಮಾಡುತ್ತಿರುವ ಇಂಡೆಕ್ಸ್ನಿಂದ ಆದಾಯದಲ್ಲಿ ಎಷ್ಟು ವಿಚಲನಗೊಳ್ಳುತ್ತದೆ ಎಂಬುದನ್ನು ಅಳೆಯುತ್ತದೆ. ಟ್ರ್ಯಾಕಿಂಗ್ ದೋಷ ಕಡಿಮೆಯಾದಷ್ಟೂ ಸೂಚ್ಯಂಕ ಇಟಿಎಫ್ ಉತ್ತಮವಾಗಿರುತ್ತದೆ. ಇಲ್ಲದಿದ್ದರೆ, ಇಟಿಎಫ್ನ ಉದ್ದೇಶವನ್ನು ಮತ್ತು ಅದು ಸೂಚ್ಯಂಕವನ್ನು ಟ್ರ್ಯಾಕ್ ಮಾಡದಿದ್ದರೆ ಕಾಲಾನಂತರದಲ್ಲಿ ಕಾರ್ಯಕ್ಷಮತೆಯನ್ನು ನೋಡಬೇಕಾಗುತ್ತದೆ.

ಉನ್ನತ ಇಟಿಎಫ್ಗಳು

ಭಾರತದಲ್ಲಿ ಟಾಪ್ ಪರ್ಫಾರ್ಮಿಂಗ್ ಇಟಿಎಫ್ಗಳು ಈ ಕೆಳಗಿನಂತಿವೆ-

| ಸೂಚ್ಯಂಕ ಇಟಿಎಫ್ಗಳು | ಚಿನ್ನದ ಇಟಿಎಫ್ಗಳು | ವಲಯ ಇಟಿಎಫ್ಗಳು | ಬಾಂಡ್ ಇಟಿಎಫ್ಗಳು | ಕರೆನ್ಸಿ ಇಟಿಎಫ್ಗಳು | ಜಾಗತಿಕ ಸೂಚ್ಯಂಕ ಇಟಿಎಫ್ಗಳು |

|---|---|---|---|---|---|

| ರಿಲಯನ್ಸ್ ನಿಫ್ಟಿ ಬೀಇಎಸ್ | ರಿಲಯನ್ಸ್ ಗೋಲ್ಡ್ ಬೀಸ್ | ರಿಲಯನ್ಸ್ ಬ್ಯಾಂಕ್ ಬೀಇಎಸ್ | ರಿಲಯನ್ಸ್ ಲಿಕ್ವಿಡ್ ಬೀಇಎಸ್ | ವಿಸ್ಡಮ್ ಟ್ರೀ ಭಾರತೀಯ ರೂಪಾಯಿ ಸ್ಟ್ರಾಟಜಿ ಫಂಡ್ | ರಿಲಯನ್ಸ್ ಹ್ಯಾಂಗ್ ಸೆಂಗ್ ಬೀಇಎಸ್ |

| ಐಸಿಐಸಿಐ ಪ್ರುಡೆನ್ಶಿಯಲ್ ನಿಫ್ಟಿ ಇಟಿಎಫ್ | ರಿಲಯನ್ಸ್ ಗೋಲ್ಡ್ ಇಟಿಎಫ್ | ಬಾಕ್ಸ್ ಬ್ಯಾಂಕಿಂಗ್ ಇಟಿಎಫ್ | SBI ETF 10 ವರ್ಷ ಅನ್ವಯಿಸುತ್ತದೆ | ಮಾರುಕಟ್ಟೆ ವಾಹಕಗಳು- ಭಾರತೀಯ ರೂಪಾಯಿ/USD ETN | ಹೆಚ್ಚಿನ ಷೇರುಗಳು NASDAQ 100 |

| ಹೆಚ್ಚಿನ ಷೇರುಗಳು M50 | ಬಿರ್ಲಾ ಸನ್ ಲೈಫ್ ಗೋಲ್ಡ್ ಇಟಿಎಫ್ | ಆರ್* ಷೇರುಗಳ ಬ್ಯಾಂಕಿಂಗ್ ಇಟಿಎಫ್ | LIC ನೋಮುರಾ MF G-Sec ದೀರ್ಘಾವಧಿ ಇಟಿಎಫ್ | _ | _ |

ಇಟಿಎಫ್: ಭಾರತದಲ್ಲಿನ ಎಕ್ಸ್ಚೇಂಜ್ ಟ್ರೇಡೆಡ್ ಫಂಡ್ಗಳ ಪಟ್ಟಿ

ಇದು ಭಾರತದಲ್ಲಿನ ವಿನಿಮಯ ವ್ಯಾಪಾರದ ನಿಧಿಗಳು ಅಥವಾ ಇಟಿಎಫ್ಗಳ ಪಟ್ಟಿ-

| ಹೆಸರು | ಆಧಾರವಾಗಿರುವ ಆಸ್ತಿ | ಬಿಡುಗಡೆ ದಿನಾಂಕ |

|---|---|---|

| ಆಕ್ಸಿಸ್ ಗೋಲ್ಡ್ ಇಟಿಎಫ್ | ಚಿನ್ನ | 10-ನವೆಂಬರ್-10 |

| ಬಿರ್ಲಾ ಸನ್ ಲೈಫ್ ನಿಫ್ಟಿ ಇಟಿಎಫ್ | ನಿಫ್ಟಿ 50 ಸೂಚ್ಯಂಕ | 21-ಜುಲೈ-11 |

| CPSE ಇಟಿಎಫ್ | ನಿಫ್ಟಿ CPSE ಸೂಚ್ಯಂಕ | 28-ಮಾರ್ಚ್-14 |

| ಎಡೆಲ್ವೀಸ್ ವಿನಿಮಯ ವ್ಯಾಪಾರ ಯೋಜನೆ - ನಿಫ್ಟಿ | ನಿಫ್ಟಿ 50 ಸೂಚ್ಯಂಕ | 8-ಮೇ-15 |

| ರಿಲಯನ್ಸ್ ಬ್ಯಾಂಕ್ ಬೀಇಎಸ್ | ನಿಫ್ಟಿ ಬ್ಯಾಂಕ್ | 27-ಮೇ-04 |

| ರಿಲಯನ್ಸ್ ಇನ್ಫ್ರಾ ಬೀಇಎಸ್ | ನಿಫ್ಟಿ ಮೂಲಸೌಕರ್ಯ | 29-ಸೆಪ್ಟೆಂಬರ್-10 |

| ರಿಲಯನ್ಸ್ ಜೂನಿಯರ್ ಬೀಇಎಸ್ | ನಿಫ್ಟಿ ನೆಕ್ಸ್ 50 | 21-ಫೆಬ್ರವರಿ-03 |

| ರಿಲಯನ್ಸ್ ನಿಫ್ಟಿ ಬೀಇಎಸ್ | ನಿಫ್ಟಿ 50 ಸೂಚ್ಯಂಕ | 28-ಡಿಸೆಂಬರ್-01 |

| ರಿಲಯನ್ಸ್ ಪಿಎಸ್ಯು ಬ್ಯಾಂಕ್ ಬೀಇಎಸ್ | ನಿಫ್ಟಿ ಪಿಎಸ್ಯು ಬ್ಯಾಂಕ್ | 25-ಅಕ್ಟೋಬರ್-07 |

| ರಿಲಯನ್ಸ್ ಶರಿಯಾ ಬೀಇಎಸ್ | ನಿಫ್ಟಿ 50 ಷರಿಯಾ ಸೂಚ್ಯಂಕ | 18-ಮಾರ್ಚ್-09 |

| HDFC ಗೋಲ್ಡ್ ಇಟಿಎಫ್ | ಚಿನ್ನ | 13-ಆಗಸ್ಟ್-10 |

| ICICI ಪ್ರುಡೆನ್ಶಿಯಲ್ CNX 100 ETF | ನಿಫ್ಟಿ 100 | 20-ಆಗಸ್ಟ್-13 |

| ಐಸಿಐಸಿಐ ಪ್ರುಡೆನ್ಶಿಯಲ್ ನಿಫ್ಟಿ ಇಟಿಎಫ್ | ನಿಫ್ಟಿ 50 ಸೂಚ್ಯಂಕ | 20-ಮಾರ್ಚ್-13 |

| ICICI SENSEX ಪ್ರುಡೆನ್ಶಿಯಲ್ ಎಕ್ಸ್ಚೇಂಜ್ ಟ್ರೇಡೆಡ್ ಫಂಡ್ | S&P BSE ಸೆನ್ಸೆಕ್ಸ್ | 10-ಜನವರಿ-03 |

| ಬಾಕ್ಸ್ ಬ್ಯಾಂಕಿಂಗ್ ಇಟಿಎಫ್ | ನಿಟಿ ಬ್ಯಾಂಕ್ | 4-ಡಿಸೆಂಬರ್-14 |

| ಗೋಲ್ಡ್ ಬಾಕ್ಸ್ ಇಟಿಎಫ್ | ಚಿನ್ನ | 27-ಜುಲೈ-07 |

| ನಿಫ್ಟಿ ಇಟಿಎಫ್ ಬಾಕ್ಸ್ ನಿಫ್ಟಿ | 50 ಸೂಚ್ಯಂಕ | 2-ಫೆಬ್ರವರಿ-10 |

| ಬಾಕ್ಸ್ PSU ಬ್ಯಾಂಕ್ ಇಟಿಎಫ್ | ನಿಫ್ಟಿ ಪಿಎಸ್ಯು ಬ್ಯಾಂಕ್ | 8-ನವೆಂಬರ್-07 |

| ಹೆಚ್ಚಿನ ಷೇರುಗಳು M100 | ನಿಫ್ಟಿ ಮಿಡ್ಕ್ಯಾಪ್ 100 | 31-ಜನವರಿ-11 |

| ಹೆಚ್ಚಿನ ಷೇರುಗಳು M50 | ನಿಫ್ಟಿ 50 ಸೂಚ್ಯಂಕ | 28-ಜುಲೈ-10 |

| ಮೋತಿಲಾಲ್ ಓಸ್ವಾಲ್ ಹೆಚ್ಚಿನ ಷೇರುಗಳು NASDAQ-100 ETF | ನಾಸ್ಡಾಕ್ 100 | 29-ಮಾರ್ಚ್-11 |

| ಕ್ವಾಂಟಮ್ ಇಂಡೆಕ್ಸ್ ಫಂಡ್ - ಬೆಳವಣಿಗೆ | ನಿಫ್ಟಿ 50 ಸೂಚ್ಯಂಕ | 10-ಜುಲೈ-08 |

| ಆರ್ * ಷೇರುಗಳು ಬ್ಯಾಂಕಿಂಗ್ ಇಟಿಎಫ್ | ನಿಫ್ಟಿ ಬ್ಯಾಂಕ್ | 24-ಜೂನ್-08 |

| R* ಷೇರುಗಳು CNX 100 ETF | ನಿಫ್ಟಿ 100 | 22-ಮಾರ್ಚ್-13 |

| R* ಷೇರುಗಳ ಬಳಕೆ ಇಟಿಎಫ್ | ನಿಫ್ಟಿ ಇಂಡಿಯಾ ಬಳಕೆ | 10-ಏಪ್ರಿಲ್-14 |

| R* ಷೇರುಗಳು ಡಿವಿಡೆಂಡ್ ಅವಕಾಶಗಳು ETF | ನಿಫ್ಟಿ ಡಿವಿಡೆಂಡ್ ಅವಕಾಶಗಳು 50 | 15-ಏಪ್ರಿಲ್-14 |

| R* ನಿಫ್ಟಿ ಇಟಿಎಫ್ ಅನ್ನು ಹಂಚಿಕೊಳ್ಳುತ್ತದೆ | ನಿಫ್ಟಿ 50 ಸೂಚ್ಯಂಕ | 22-ನವೆಂಬರ್-13 |

| R * ಷೇರುಗಳು NV20 ETF | ನಿಫ್ಟಿ50 ಮೌಲ್ಯ 20 ಸೂಚ್ಯಂಕ | 18-ಜೂನ್-15 |

| ರಿಲಯನ್ಸ್ ಇಟಿಎಫ್ ಗೋಲ್ಡ್ ಬೀಸ್ | ಚಿನ್ನ | 8-ಮಾರ್ಚ್-07 |

| ರೆಲಿಗೇರ್ಇನ್ವೆಸ್ಕೊ ನಿಫ್ಟಿ ಇಟಿಎಫ್ | ನಿಫ್ಟಿ 50 ಸೂಚ್ಯಂಕ | 13-ಜೂನ್-11 |

| SBI ETF ಬ್ಯಾಂಕಿಂಗ್ | ನಿಫ್ಟಿ ಬ್ಯಾಂಕ್ | 20-ಮಾರ್ಚ್-15 |

| ಎಸ್ಬಿಐ ಇಟಿಎಫ್ ನಿಫ್ಟಿ | ನಿಫ್ಟಿ 50 ಸೂಚ್ಯಂಕ | 23-ಜುಲೈ-15 |

| ಎಸ್ಬಿಐ ಇಟಿಎಫ್ ನಿಫ್ಟಿ ಜೂನಿಯರ್ | ನಿಫ್ಟಿ ನೆಕ್ಸ್ 50 | 20-ಮಾರ್ಚ್-15 |

| ಎಸ್ಬಿಐ ಗೋಲ್ಡ್ ಇಟಿಎಫ್ | ಚಿನ್ನ | 28-ಏಪ್ರಿಲ್-09 |

| ಯುಟಿಐ ಗೋಲ್ಡ್ ಇಟಿಎಫ್ | ಚಿನ್ನ | 12-ಮಾರ್ಚ್-07 |

| ಯುಟಿಐ ನಿಫ್ಟಿ ಇಟಿಎಫ್ | ನಿಫ್ಟಿ 50 ಸೂಚ್ಯಂಕ | 3-ಸೆಪ್ಟೆಂಬರ್-15 |

| ಯುಟಿಐ ಸೆನ್ಸೆಕ್ಸ್ ಇಟಿಎಫ್ | S&P BSE ಸೆನ್ಸೆಕ್ಸ್ | 3-ಸೆಪ್ಟೆಂಬರ್-15 |

ಮೂಲ: NSE ಮತ್ತು BSE ಇಂಡಿಯಾ

ಇಟಿಎಫ್ ಫಂಡ್ಗಳ ಅಡಿಯಲ್ಲಿ ಅಪಾಯಗಳು

ವಿನಿಮಯ ವ್ಯಾಪಾರದ ನಿಧಿಗಳು ಸಾಂಪ್ರದಾಯಿಕ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ (ಮುಖ್ಯವಾಗಿ ಕಡಿಮೆ ವೆಚ್ಚ) ಮೇಲೆ ವೈವಿಧ್ಯಮಯ ಆಯ್ಕೆಗಳು ಮತ್ತು ಪ್ರಯೋಜನಗಳನ್ನು ನೀಡುತ್ತವೆಯಾದರೂ, ಇಟಿಎಫ್ಗಳಲ್ಲಿ ಒಳಗೊಂಡಿರುವ ಅಪಾಯಗಳನ್ನು ಒಬ್ಬರು ತಿಳಿದಿರಬೇಕು. ಇಟಿಎಫ್ಗಳು ಈಕ್ವಿಟಿಗಳು, ಬಾಂಡ್ಗಳು ಅಥವಾ ಸರಕುಗಳಾಗಿರಬಹುದಾದ ಆಧಾರವನ್ನು ಹೊಂದಿರುವುದರಿಂದ, ಆಧಾರವಾಗಿರುವ ಆಸ್ತಿಯ ಇಟಿಎಫ್ಗಳಿಗೆ ಸಂಬಂಧಿಸಿದ ಅಪಾಯಗಳಿವೆ. ಕೆಲವನ್ನು ಹೆಸರಿಸಲು; ಟ್ರ್ಯಾಕಿಂಗ್ ದೋಷ (ನಿಜವಾದ ಸೂಚ್ಯಂಕ ಮತ್ತು ಆಧಾರವಾಗಿರುವ ಇಟಿಎಫ್ನ ಮೌಲ್ಯದಲ್ಲಿನ ವ್ಯತ್ಯಾಸ), ಆಧಾರವಾಗಿರುವ ಉಪಕರಣದ ಮಾರುಕಟ್ಟೆ ಅಪಾಯವು ವಿನಿಮಯ ಟ್ರೇಡೆಡ್ ಫಂಡ್ಗಳಲ್ಲಿ ಒಳಗೊಂಡಿರುವ ಕೆಲವು ವಿಭಿನ್ನ ಅಪಾಯಗಳಾಗಿದ್ದು, ಯಾವುದೇ ಹೂಡಿಕೆಗೆ ಜಿಗಿಯುವ ಮೊದಲು ನೀವು ತಿಳಿದಿರಬೇಕು.

ಆದ್ದರಿಂದ, ಯಾವುದೇ ಹೂಡಿಕೆಯಂತೆ, ವಿನಿಮಯ ವ್ಯಾಪಾರದ ನಿಧಿಗಳು ತನ್ನದೇ ಆದ ಸಾಧಕ-ಬಾಧಕಗಳೊಂದಿಗೆ ಬರುತ್ತದೆ. ಹೂಡಿಕೆದಾರರು ಅವುಗಳನ್ನು ಎಚ್ಚರಿಕೆಯಿಂದ ತೂಗಬೇಕುಹೂಡಿಕೆ ಯೋಜನೆ & ಗುರಿಗಳು ಮತ್ತು ಅದರ ಪ್ರಕಾರ, ಮುಂದಿನ ಹಂತಗಳನ್ನು ನಿರ್ಧರಿಸಿ. ಇಟಿಎಫ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವಾಗ ನೀವು ಭಾರತದಲ್ಲಿ ಉತ್ತಮವಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸುವ ಇಟಿಎಫ್ಗಳನ್ನು ಆಯ್ಕೆ ಮಾಡಿಕೊಳ್ಳಿ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಿ.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಖಾತರಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.

You Might Also Like