ನಿಮ್ಮ ನಿವೃತ್ತಿ ಯೋಜನೆಗೆ ಗೋಲ್ಡನ್ ಗೈಡ್!

'ನಿವೃತ್ತಿ' ಎಂಬ ಪದವನ್ನು ಕೇಳಿದಾಗ ನಿಮ್ಮ ಮನಸ್ಸಿನಲ್ಲಿ ಬರುವ ಆಲೋಚನೆಗಳು ಯಾವುವು? ನೀವು ಆಗಾಗ್ಗೆ ಪ್ರಯಾಣಿಸುತ್ತಿದ್ದೀರಾ? ಅಥವಾ ಬಹುಶಃ ನಿಮ್ಮ ಮೊಮ್ಮಕ್ಕಳೊಂದಿಗೆ ಆಟವಾಡುತ್ತಿದ್ದೀರಾ? ಆದಾಗ್ಯೂ, ಕೆಲವರು ನಿವೃತ್ತಿಯ ಬಗ್ಗೆ ಯೋಚಿಸಬಹುದು, ಆದರೆ ಕೆಲವು ಯುವಕರು ನಿರ್ಲಕ್ಷಿಸಬಹುದು. ಸರಿ,ನಿವೃತ್ತಿಯ ಯೋಜನೆ ಅಥವಾ ಯಾವುದೇ ಹೂಡಿಕೆಗೆ ಯಾವುದೇ ವಯಸ್ಸಿನ ಅಗತ್ಯವಿಲ್ಲ ಏಕೆಂದರೆ ಅದು ನಿಮ್ಮ ಭವಿಷ್ಯವನ್ನು ಸುರಕ್ಷಿತಗೊಳಿಸಲು ಮಾತ್ರ! ನಿವೃತ್ತಿ ಯೋಜನೆಗೆ ಬಂದಾಗ, ಸ್ಮಾರ್ಟ್ ಮತ್ತು ಆರಂಭಿಕ ಯೋಜನೆಗಳು ನೀವು ನಿವೃತ್ತರಾದ ನಂತರ ಆರಾಮದಾಯಕ ಜೀವನವನ್ನು ನಡೆಸಲು ಸಾಕಷ್ಟು ಹಣವನ್ನು ನಿರ್ಮಿಸಬಹುದು. ನೀವು ನಿವೃತ್ತಿ ಯೋಜನೆಯ ಬಗ್ಗೆ ಯೋಚಿಸದಿದ್ದರೆ, ಈಗಲೇ ಅದನ್ನು ಮಾಡಲು ಪ್ರಾರಂಭಿಸಿ! ನಿಮ್ಮ ನಿವೃತ್ತಿ ಯೋಜನೆಯನ್ನು ಪ್ರಾರಂಭಿಸಲು ನೀವು ಅನುಸರಿಸಬೇಕಾದ ಕೆಲವು ಸುವರ್ಣ ಹಂತಗಳು ಇಲ್ಲಿವೆ. ಅಲ್ಲದೆ, ಭಾರತದಲ್ಲಿ ಲಭ್ಯವಿರುವ ಪಿಂಚಣಿ ಯೋಜನೆಗಳನ್ನು ತಿಳಿದುಕೊಳ್ಳಿ ಮತ್ತು ಅದಕ್ಕೆ ಅನುಗುಣವಾಗಿ ಅತ್ಯುತ್ತಮ ನಿವೃತ್ತಿ ಯೋಜನೆಯನ್ನು ಮಾಡಿ!

Talk to our investment specialist

ನಿವೃತ್ತಿಗಾಗಿ ಯೋಜನೆ

ಪರಿಪೂರ್ಣ ನಿವೃತ್ತ ಜೀವನವನ್ನು ಹೊಂದುವುದು ಸರಿಯಾದ ಯೋಜನೆ ಮತ್ತು ಕಾರ್ಯಗತಗೊಳಿಸುವಿಕೆಯೊಂದಿಗೆ ಬರುತ್ತದೆ. 'ಸರಿಯಾದ ಯೋಜನೆ ಮತ್ತು ಸರಿಯಾದ ಹೂಡಿಕೆ', ಇದು ಅತ್ಯಂತ ಮುಖ್ಯವಾದುದು! ಆದಾಗ್ಯೂ, ಪ್ರತಿಯೊಬ್ಬ ವ್ಯಕ್ತಿಯು ವಿಭಿನ್ನ ಅವಶ್ಯಕತೆಗಳೊಂದಿಗೆ ವಿಭಿನ್ನ ಜೀವನಶೈಲಿಯನ್ನು ಹೊಂದಿದ್ದಾನೆ. ಅದಕ್ಕಾಗಿಯೇ, ನಿಮ್ಮ ಅವಶ್ಯಕತೆಗಳು, ಜೀವನಶೈಲಿ, ನೀವು ಯಾವ ವಯಸ್ಸಿನಲ್ಲಿ ನಿವೃತ್ತರಾಗಲು ಬಯಸುತ್ತೀರಿ ಮತ್ತು ನಿಮ್ಮ ವಾರ್ಷಿಕಕ್ಕೆ ಅನುಗುಣವಾಗಿ ನೀವು ಮೊದಲು ವೈಯಕ್ತಿಕಗೊಳಿಸಿದ ಯೋಜನೆಯನ್ನು ಸೆಳೆಯಬೇಕುಗಳಿಕೆ. ನಿಮ್ಮ ಮಾಸಿಕ ವೆಚ್ಚಗಳನ್ನು ಮೌಲ್ಯಮಾಪನ ಮಾಡಿ, ಇದು ಪ್ರಮುಖ ಮತ್ತು ಅನಗತ್ಯ ವಿಷಯಗಳ ವಿಷಯದಲ್ಲಿ ನಿಮ್ಮ ಖರ್ಚಿನ ಬಗ್ಗೆ ನಿಮಗೆ ಕಲ್ಪನೆಯನ್ನು ನೀಡುತ್ತದೆ. ಇದು ನಿಮ್ಮನ್ನು ಒಂದು ಸಾಲಿಗೆ ಸೆಳೆಯುತ್ತದೆ, ಅಲ್ಲಿ ನೀವು ಪ್ರತಿ ತಿಂಗಳು ಎಷ್ಟು ಉಳಿಸಬಹುದು ಎಂಬುದನ್ನು ನೀವು ಲೆಕ್ಕಾಚಾರ ಮಾಡಬಹುದು.

ಅತ್ಯುತ್ತಮ ನಿವೃತ್ತಿ ಯೋಜನೆಗಳು: ಹೇಗೆ ಯೋಜನೆ ಮಾಡುವುದು

ನಿವೃತ್ತಿ ಯೋಜನೆಯನ್ನು ಜೀವನದಲ್ಲಿ ಒಂದು ಪ್ರಮುಖ ಕಾರ್ಯವೆಂದು ಪರಿಗಣಿಸಲಾಗಿದೆ. ನಿವೃತ್ತಿಯ ನಂತರದ ಬಗ್ಗೆ ನೀವು ಮೊದಲೇ ಯೋಚಿಸುತ್ತೀರಿ ಮತ್ತುಉಳಿಸಲು ಪ್ರಾರಂಭಿಸಿ ಅದಕ್ಕಾಗಿ, ಎಷ್ಟು ಬೇಗ ನೀವು ಒತ್ತಡ ರಹಿತ ಜೀವನ ನಡೆಸಲು ಸಾಧ್ಯವಾಗುತ್ತದೆ. ನಿಮ್ಮ ವಯಸ್ಸಿಗೆ ಅನುಗುಣವಾಗಿ ನಿಮ್ಮ ನಿವೃತ್ತಿಗಾಗಿ ಯೋಜನೆ ಮಾಡುವುದು ಉತ್ತಮ ಮಾರ್ಗವೆಂದು ಪರಿಗಣಿಸಲಾಗಿದೆ. ನೀವು ಅನುಸರಿಸಬೇಕಾದ ಕೆಲವು ಸಲಹೆಗಳು ಇಲ್ಲಿವೆ.

ನಿಮ್ಮ 20 ರ ದಶಕದ ಕೊನೆಯಲ್ಲಿ

ನಿಮ್ಮ ನಿವೃತ್ತಿ ಯೋಜನೆಯನ್ನು ಪ್ರಾರಂಭಿಸಲು, ನಿಮ್ಮ ಕಂಪನಿಯು ನೀಡುವ ನಿವೃತ್ತಿ ಪ್ರಯೋಜನಗಳನ್ನು ನೀವು ಅನ್ವೇಷಿಸಲು ಪ್ರಾರಂಭಿಸಬಹುದು. ನೀವು ಉದ್ಯೋಗಿಗಳ ಭವಿಷ್ಯ ನಿಧಿಗೆ ಸೈನ್-ಅಪ್ ಮಾಡಬಹುದು (ಇಪಿಎಫ್) ಇಪಿಎಫ್ ನಿವೃತ್ತಿ ಯೋಜನೆಯಾಗಿದ್ದು, ಇದರಲ್ಲಿ ನಿಮ್ಮ ಉದ್ಯೋಗದಾತರು ಪ್ರತಿ ತಿಂಗಳು ನಿರ್ದಿಷ್ಟ ಮೊತ್ತವನ್ನು ಇಪಿಎಫ್ ಖಾತೆಯಲ್ಲಿ ಠೇವಣಿ ಮಾಡುತ್ತಾರೆ ಮತ್ತು ಇದನ್ನು ನಿಮ್ಮ ವೇತನ ಚೆಕ್ನಿಂದ ಕಡಿತಗೊಳಿಸಲಾಗುತ್ತದೆ. ಈ ನಿಧಿಯನ್ನು ಭಾರತೀಯ ಉದ್ಯೋಗಿಗಳ ಭವಿಷ್ಯ ನಿಧಿ ಸಂಸ್ಥೆ (ಇಪಿಎಫ್ಒ) ನಿರ್ವಹಿಸುತ್ತದೆ.

ನಿವೃತ್ತಿ ಯೋಜನೆಯ ಪ್ರತಿ ಹಂತದಲ್ಲೂ, ನಿಮ್ಮ ಕಾರ್ಪಸ್ನಲ್ಲಿ ನೀವು ವಿವಿಧ ಸ್ವತ್ತುಗಳ ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ಹೊಂದಿರಬೇಕು. ಪೋರ್ಟ್ಫೋಲಿಯೊವು ಸಾಮಾನ್ಯವಾಗಿ ಸ್ಟಾಕ್ಗಳು, ಸ್ಥಿರ ಆದಾಯದ ಉಪಕರಣಗಳು ಮತ್ತು ನಗದು ಸ್ವತ್ತುಗಳನ್ನು ಒಳಗೊಂಡಿರುತ್ತದೆ. ನಿಮ್ಮ 20 ರ ದಶಕದಲ್ಲಿ ನೀವು ದೀರ್ಘಾವಧಿಯನ್ನು ಮಾಡಬಹುದುಹೂಡಿಕೆ ಯೋಜನೆ ಈಕ್ವಿಟಿಯಂತಹ ಹೆಚ್ಚಿನ ಅಪಾಯವನ್ನು ತೆಗೆದುಕೊಳ್ಳುವ ಸ್ವತ್ತುಗಳಲ್ಲಿ ಅಥವಾ ನಗದು, ಎಫ್ಡಿಗಳು ಇತ್ಯಾದಿಗಳಂತಹ ಕಡಿಮೆ ಅಪಾಯದ ಸ್ವತ್ತುಗಳಲ್ಲಿ.

ಮೇಲಾಗಿ,ಹೂಡಿಕೆ ನಿಮ್ಮ ನಿವೃತ್ತಿಯ ಮುಂಚೆಯೇ ನೀವು ಸಂಯುಕ್ತ ಬಡ್ಡಿಯ ಪ್ರಯೋಜನಗಳನ್ನು ಆನಂದಿಸಲು ಅನುಮತಿಸುತ್ತದೆ. ಸಂಯುಕ್ತ ಆಸಕ್ತಿಯು ದೀರ್ಘಾವಧಿಯಲ್ಲಿ ನಿಮ್ಮ ಕೊಡುಗೆಯನ್ನು ಹೆಚ್ಚಿಸಬಹುದು ಏಕೆಂದರೆ ಅದು ನಿಮ್ಮ ಖಾತೆಯನ್ನು ಸರಳವಾದ ಬಡ್ಡಿಯೊಂದಿಗೆ ವೇಗವಾಗಿ ಬೆಳೆಯುವಂತೆ ಮಾಡುತ್ತದೆ. ನಿಮ್ಮ ವಾರ್ಷಿಕ ಆದಾಯದ ಕನಿಷ್ಠ 10% ಅನ್ನು ನಿವೃತ್ತಿ ಖಾತೆಗೆ ಹಾಕುವ ಮೂಲಕ ನಿಮ್ಮ ಸ್ವಂತ ನಿವೃತ್ತಿ ಉಳಿತಾಯ ಯೋಜನೆಗಳನ್ನು ಸಹ ನೀವು ರಚಿಸಬಹುದು. ಇದಲ್ಲದೆ, ನಿಮ್ಮ ಖರ್ಚುಗಳನ್ನು ನೀವು ನಿಗ್ರಹಿಸಬೇಕು. ಅದು ನಿವೃತ್ತಿ ಯೋಜನೆಯಾಗಿರಲಿ ಅಥವಾ ಯಾವುದೇ ಹೂಡಿಕೆಯಾಗಿರಲಿ, 20 ವರ್ಷಗಳು ಪ್ರಾರಂಭಿಸಲು ಸರಿಯಾದ ವಯಸ್ಸು. ಕಡಿಮೆ ಖರ್ಚು ಮಾಡಲು ಮತ್ತು ಹೆಚ್ಚು ಉಳಿಸಲು ನಿಮಗೆ ಸಹಾಯ ಮಾಡುವ ಬಿಗಿಯಾದ ಬಜೆಟ್ ಅನ್ನು ರಚಿಸುವ ಅಭ್ಯಾಸವನ್ನು ಪಡೆಯಲು ಇದು ಉತ್ತಮ ಸಮಯ.

ನಿಮ್ಮ 30 ರ ದಶಕದಲ್ಲಿ

ನಿವೃತ್ತಿ ಯೋಜನೆಗಾಗಿ ನಿಮ್ಮ 20 ರ ಅಭ್ಯಾಸವನ್ನು ನೀವು ಅನುಸರಿಸಿದ್ದರೆ, ನಿಮ್ಮ ಮುಂದಿನ ಯೋಜನೆಗಳ ಬಗ್ಗೆಯೂ ನೀವು ಸ್ಪಷ್ಟವಾದ ತಿಳುವಳಿಕೆಯನ್ನು ಹೊಂದಿರಬಹುದು. ಸರಿ, 30 ರ ದಶಕವು ನೀವು ಕುಟುಂಬದ ಹೆಚ್ಚಿನ ಜವಾಬ್ದಾರಿಗಳನ್ನು ಹೊಂದಿರುವ ಸಮಯವಾಗಿದೆ ಮತ್ತು ಆದ್ದರಿಂದ, ನಿಮ್ಮ ಹೂಡಿಕೆಗಳನ್ನು ಅದಕ್ಕೆ ಅನುಗುಣವಾಗಿ ಯೋಜಿಸಬೇಕು. 30 ರ ದಶಕದಲ್ಲಿ, ನಿಮ್ಮ ನಿವೃತ್ತಿ ಯೋಜನೆಯ ಭಾಗವಾಗಿ, ನಿಮ್ಮ ಹೂಡಿಕೆಗೆ ನೀವು ಅಲ್ಪಾವಧಿಯ ಹೂಡಿಕೆಗಳನ್ನು ಸೇರಿಸಬಹುದುಆಸ್ತಿ ಹಂಚಿಕೆ. ಇದಲ್ಲದೆ, ನಿಮ್ಮ ನಿವೃತ್ತಿಯ ಗುರಿ ದಿನಾಂಕದ ಆಧಾರದ ಮೇಲೆ ನಿಮ್ಮ ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ನೀವು ಹೊಂದಿಸಬಹುದು.

ಈ ವಯಸ್ಸಿನಲ್ಲಿ, ನೀವು ಖರೀದಿಸಬೇಕುಆರೋಗ್ಯ ವಿಮೆ ಮತ್ತು ನಿಮ್ಮ ಕುಟುಂಬವನ್ನು ಸಹ ಒದಗಿಸಿಜೀವ ವಿಮೆ. ನೀವು ನೋಂದಾಯಿಸಿಕೊಳ್ಳಬಹುದಾದ ವಿವಿಧ ಹೂಡಿಕೆ ಮತ್ತು ಉಳಿತಾಯ ಆಯ್ಕೆಗಳ ಬಗ್ಗೆ ತಿಳಿದುಕೊಳ್ಳಲು ಪ್ರಾರಂಭಿಸಿ. ಈ ಅವಧಿಯಲ್ಲಿ, ನೀವು ಎ ಮೂಲಕ ತುರ್ತು ನಿಧಿಯನ್ನು ಸಹ ರಚಿಸಬೇಕುಸ್ಥಿರ ಠೇವಣಿ ಯಾವುದೇ ಸಮಯದಲ್ಲಿ ತೆಗೆದುಹಾಕಬಹುದಾದ ಖಾತೆ ಮತ್ತು ಬಡ್ಡಿರಹಿತವಾಗಿರುತ್ತದೆ. ನೀವು ಸಾಲದಿಂದ ಮುಕ್ತರಾಗಿದ್ದೀರಿ ಮತ್ತು ಹೆಚ್ಚಿನದನ್ನು ಉಳಿಸುತ್ತೀರಿ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಿ.

ನಿಮ್ಮ 40 ರ ದಶಕದಲ್ಲಿ

ನೀವು ಚೆನ್ನಾಗಿ ನೆಲೆಸಿರುವ ಮತ್ತು ಸಾಕಷ್ಟು ಉಳಿತಾಯ ಮತ್ತು ಸ್ವತ್ತುಗಳನ್ನು ಹೊಂದಿರುವ ಸಮಯ ಇದು. ಆದರೆ, ಜೀವನದ ಈ ಹಂತದಲ್ಲಿ, ನಿಮ್ಮ ಮಕ್ಕಳ ಜವಾಬ್ದಾರಿಗಳೊಂದಿಗೆ ನೀವು ಹೆಚ್ಚು ಆಕ್ರಮಿಸುತ್ತೀರಿ. ಸರಿ, 40 ರ ದಶಕದಲ್ಲಿ ನಿಮ್ಮ ನಿವೃತ್ತಿ ಯೋಜನೆಯ ಭಾಗವಾಗಿ, ನಿಮ್ಮ ಎಲ್ಲಾ ಸಾಲಗಳನ್ನು ನೀವು ತೀರಿಸುವಿರಿ ಮತ್ತು ನಿಮ್ಮನ್ನು ಹೊಣೆಗಾರಿಕೆಗಳಿಂದ ಮುಕ್ತವಾಗಿರಿಸಿಕೊಳ್ಳಿ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಿ. ಆದಾಗ್ಯೂ, ನಿಮ್ಮ ನಿವೃತ್ತಿ ಖಾತೆಗೆ ಕೊಡುಗೆ ನೀಡುವುದನ್ನು ನಿಲ್ಲಿಸಬೇಡಿ, ಅದನ್ನು ಮುಂದುವರಿಸಿ.

ಈ ವಯಸ್ಸಿನಲ್ಲಿ ಜನರು ಸಾಮಾನ್ಯವಾಗಿ ಮಾಡುವ ತಪ್ಪು ಎಂದರೆ ಅವರು ತಮ್ಮ ನಿವೃತ್ತಿ ನಿಧಿಯನ್ನು ಬಳಸುತ್ತಾರೆ. ಇದನ್ನು ಕಟ್ಟುನಿಟ್ಟಾಗಿ ತಪ್ಪಿಸಿ ಏಕೆಂದರೆ ನಿಮ್ಮ ನಿವೃತ್ತಿ ಕಿಟ್ಟಿಯನ್ನು ನೀವು ಖಾಲಿ ಮಾಡಬಹುದು, ಇದು ನಿವೃತ್ತಿ ಯೋಜನೆ ಮತ್ತು ಉಳಿತಾಯದ ನಿಮ್ಮ ವರ್ಷಗಳ ಕಠಿಣ ಪರಿಶ್ರಮದ ಮೇಲೆ ಪರಿಣಾಮ ಬೀರುತ್ತದೆ.

ನಿಮ್ಮ 50 ರ ದಶಕದಲ್ಲಿ

ಹೆಚ್ಚಿನ ಜನರು ಉತ್ತಮ ವೇತನ ಶ್ರೇಣಿಯಲ್ಲಿ ಗಳಿಸುವ ಸಮಯ ಇದು ಮತ್ತು ಮಗುವಿನ ಶಿಕ್ಷಣದಂತಹ ಕೆಲವು ಜವಾಬ್ದಾರಿಗಳಿಂದ ಮುಂದೆ ಸಾಗುತ್ತಿರಬಹುದು, ಇದು ನಿಮ್ಮ ನಿವೃತ್ತಿ ಉಳಿತಾಯ ಮತ್ತು ಹೂಡಿಕೆಗಳಿಗೆ ಉತ್ತಮ ಬೆಂಬಲವನ್ನು ನೀಡುತ್ತದೆ. ನಿಮ್ಮ ಜೀವನದಲ್ಲಿ ಈ ಹಂತದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ನೀವು ಯೋಜಿಸುತ್ತಿದ್ದರೆ ನಂತರ ಕಡಿಮೆ-ಅಪಾಯದ ಉಪಕರಣಗಳಲ್ಲಿ ಹೆಚ್ಚಿನದನ್ನು ಹೂಡಿಕೆ ಮಾಡಿದ್ರವ್ಯತೆ ಅಂಶ

ನಿಮ್ಮ 50 ರ ದಶಕವನ್ನು ನೀವು ತಲುಪಿದಾಗ, ನಿಮ್ಮ ಸ್ಟಾಕ್ ಹಂಚಿಕೆಯನ್ನು ನೀವು ಕ್ರಮೇಣ ಕಡಿಮೆಗೊಳಿಸಬೇಕು ಮತ್ತು ನಿಮ್ಮ ಸ್ಥಿರ ಆದಾಯದ ಹೂಡಿಕೆಗಳನ್ನು ಹೆಚ್ಚಿಸಬೇಕು. ನಿಮ್ಮ ಹೂಡಿಕೆಯು ಈಗ ಮೆಚ್ಯೂರಿಟಿ ಹಂತದಲ್ಲಿದ್ದರೆ ಮತ್ತು ನೀವು ಆ ಹಣವನ್ನು ಮತ್ತೊಂದು ಸಾಧನಕ್ಕೆ ಮರುಹೂಡಿಕೆ ಮಾಡಲು ಬಯಸಿದರೆ, ತೆರಿಗೆ ಪರಿಣಾಮಗಳು, ಅಪಾಯಗಳು ಮತ್ತು ನಿರ್ದಿಷ್ಟ ಉಪಕರಣದ ದ್ರವ್ಯತೆಯನ್ನು ಪರಿಗಣಿಸಿ. ಈ ವಯಸ್ಸಿನಲ್ಲಿ, ನಿಮ್ಮ ಹೂಡಿಕೆಗಳ ಮೇಲೆ ನಿಗಾ ಇಡಲು ನೀವು ತುಂಬಾ ನಿರ್ದಿಷ್ಟವಾಗಿರಬೇಕು.

ನಿಮ್ಮ 60 ಮತ್ತು ಅದಕ್ಕಿಂತ ಹೆಚ್ಚಿನ ವಯಸ್ಸಿನಲ್ಲಿ

ನಿಮ್ಮ 60 ರ ದಶಕದಲ್ಲಿ, ನೀವು ನಿವೃತ್ತರಾದರೆ ನಿಮ್ಮ ನಿವೃತ್ತಿ ಯೋಜನೆಯನ್ನು ಕಾರ್ಯರೂಪಕ್ಕೆ ತರಲಾಗುತ್ತದೆ. ನಿಮ್ಮ ನಿವೃತ್ತ ಜೀವನಕ್ಕೆ ನೀವು ಹತ್ತಿರದಲ್ಲಿರುವಾಗ, ಕಡಿಮೆ ಅಪಾಯಗಳನ್ನು ಹೊಂದಿರುವ, ಹೆಚ್ಚಿನ ದ್ರವ್ಯತೆ ಅಥವಾ ಕಡಿಮೆ-ಬಡ್ಡಿ ದರದ ಅಪಾಯವನ್ನು ಹೊಂದಿರುವ ಯೋಜನೆಗಳಿಗೆ ನೀವು ಹಾಡಬಹುದು. ನಿಮಗೆ ಎಷ್ಟು ಬಾರಿ ಹಣ ಬೇಕಾಗುತ್ತದೆ ಎಂಬುದರ ಆಧಾರದ ಮೇಲೆ ಪಾವತಿ ಆಯ್ಕೆಗಳನ್ನು ಆರಿಸಿಕೊಳ್ಳಿ.

ನಿವೃತ್ತಿ ಕ್ಯಾಲ್ಕುಲೇಟರ್

ನಿವೃತ್ತಿಯ ನಂತರ ನೀವು ಎಷ್ಟು ಹಣವನ್ನು ಉಳಿಸಬೇಕು ಎಂದು ಅಂದಾಜು ಮಾಡಲು ನಿವೃತ್ತಿ ಕ್ಯಾಲ್ಕುಲೇಟರ್ ಒಂದು ಆದರ್ಶ ವಿಧಾನವಾಗಿದೆ. ಈ ಕ್ಯಾಲ್ಕುಲೇಟರ್ ಅನ್ನು ಬಳಸುವಾಗ ನೀವು ಪ್ರಸ್ತುತ ವಯಸ್ಸು, ಯೋಜಿತ ನಿವೃತ್ತಿ ವಯಸ್ಸು, ನಿಯಮಿತ ವೆಚ್ಚಗಳು, ಮುಂತಾದ ಅಸ್ಥಿರಗಳನ್ನು ಭರ್ತಿ ಮಾಡಬೇಕಾಗುತ್ತದೆ.ಹಣದುಬ್ಬರ ದರ ಮತ್ತು ಹೂಡಿಕೆಗಳ ಮೇಲೆ ನಿರೀಕ್ಷಿತ ದೀರ್ಘಾವಧಿಯ ಬೆಳವಣಿಗೆ ದರ (ಅಥವಾ ಈಕ್ವಿಟಿ ಮಾರುಕಟ್ಟೆಗಳು ಇತ್ಯಾದಿ). ಈ ಎಲ್ಲಾ ಅಸ್ಥಿರಗಳ ಮೊತ್ತವು ನೀವು ಮಾಸಿಕ ಉಳಿಸಬೇಕಾದ ಮೊತ್ತವನ್ನು ಲೆಕ್ಕಾಚಾರ ಮಾಡಲು ಸಹಾಯ ಮಾಡುತ್ತದೆ. ಈ ಮೊತ್ತವು ಕೆಲವು ಊಹೆಗಳನ್ನು ನೀಡಿದ ನಿವೃತ್ತಿಯ ನಂತರದ ಅಗತ್ಯವಿರುವ ಹಣವನ್ನು ನಿಮಗೆ ನೀಡುತ್ತದೆ.

ನಿವೃತ್ತಿ ಕ್ಯಾಲ್ಕುಲೇಟರ್ನ ವಿವರಣೆಯನ್ನು ಕೆಳಗೆ ನೀಡಲಾಗಿದೆ-

Know Your Monthly SIP Amount

ನಿವೃತ್ತಿ ಉಳಿತಾಯ ಯೋಜನೆಗಳು ಅಥವಾ ಹೂಡಿಕೆ ಆಯ್ಕೆಗಳು

ಭಾರತದಲ್ಲಿ ಲಭ್ಯವಿರುವ ಕೆಲವು ಉತ್ತಮ ನಿವೃತ್ತಿ ಪೂರ್ವ ಆಯ್ಕೆಗಳು ಈ ಕೆಳಗಿನಂತಿವೆ:

ಹೊಸ ಪಿಂಚಣಿ ಯೋಜನೆ

ಎಹೂಡಿಕೆದಾರ ತಿಂಗಳಿಗೆ ಕನಿಷ್ಠ INR 500 ಅಥವಾ ವಾರ್ಷಿಕ INR 6000 ಠೇವಣಿ ಮಾಡಬಹುದು, ಇದು ಭಾರತೀಯ ನಾಗರಿಕರಿಗೆ ಹೂಡಿಕೆಯ ಅತ್ಯಂತ ಅನುಕೂಲಕರ ರೂಪಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ. ಹೂಡಿಕೆದಾರರು ಪರಿಗಣಿಸಬಹುದುNPS ಅವರ ಉತ್ತಮ ಉಪಾಯವಾಗಿಆರಂಭಿಕ ನಿವೃತ್ತಿ ಯೋಜನೆ ಏಕೆಂದರೆ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಸಮಯದಲ್ಲಿ ಯಾವುದೇ ನೇರ ತೆರಿಗೆ ವಿನಾಯಿತಿ ಇರುವುದಿಲ್ಲ ಏಕೆಂದರೆ ಮೊತ್ತವು ತೆರಿಗೆ ಮುಕ್ತವಾಗಿರುತ್ತದೆಆದಾಯ ತೆರಿಗೆ ಕಾಯಿದೆ, 1961.

ಇಪಿಎಫ್ಗಳು

ಉದ್ಯೋಗಿಗಳ ಭವಿಷ್ಯ ನಿಧಿಯ ಅಡಿಯಲ್ಲಿ, ಉದ್ಯೋಗಿಗಳು ಮತ್ತು ಉದ್ಯೋಗದಾತರು ತಮ್ಮ ಮೂಲ ವೇತನದಿಂದ (ಸುಮಾರು 12%) ಇಪಿಎಫ್ ಖಾತೆಯಲ್ಲಿ ನಿರ್ದಿಷ್ಟ ಮೊತ್ತವನ್ನು ಕೊಡುಗೆ ನೀಡುತ್ತಾರೆ. ನಿಮ್ಮ ಮೂಲ ವೇತನದ ಸಂಪೂರ್ಣ 12% ಅನ್ನು ಉದ್ಯೋಗಿ ಭವಿಷ್ಯ ನಿಧಿಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲಾಗಿದೆ. ಮೂಲ ವೇತನದ 12% ರಲ್ಲಿ, 3.67% ಅನ್ನು ಉದ್ಯೋಗಿ ಭವಿಷ್ಯ ನಿಧಿ ಅಥವಾ EPF ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲಾಗುತ್ತದೆ ಮತ್ತು ಉಳಿದ 8.33% ಅನ್ನು ನಿಮ್ಮ EPS ಅಥವಾ ಉದ್ಯೋಗಿಗಳ ಪಿಂಚಣಿ ಯೋಜನೆಗೆ ತಿರುಗಿಸಲಾಗುತ್ತದೆ. ಆದ್ದರಿಂದ, ಉದ್ಯೋಗಿ ಭವಿಷ್ಯ ನಿಧಿಯು ನೌಕರರು ತಮ್ಮ ಸಂಬಳದ ಒಂದು ಭಾಗವನ್ನು ಪ್ರತಿ ತಿಂಗಳು ಉಳಿಸಲು ಮತ್ತು ನಿವೃತ್ತಿಯ ನಂತರ ಅದನ್ನು ಬಳಸಲು ಅನುವು ಮಾಡಿಕೊಡುವ ಅತ್ಯುತ್ತಮ ಉಳಿತಾಯ ವೇದಿಕೆಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ.

ಈಕ್ವಿಟಿಗಳು

ಹೆಚ್ಚಿನ ಹೂಡಿಕೆದಾರರು-ಅಪಾಯದ ಹಸಿವು ಈಕ್ವಿಟಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದನ್ನು ಪರಿಗಣಿಸಬಹುದು. ಹೂಡಿಕೆದಾರರು ಅಂತಹ ಆಯ್ಕೆಗಳ ಹೋಸ್ಟ್ನಿಂದ ಆಯ್ಕೆ ಮಾಡಬಹುದುದೊಡ್ಡ ಕ್ಯಾಪ್ ನಿಧಿಗಳು, ಮಧ್ಯ &ಸಣ್ಣ ಕ್ಯಾಪ್ ಮತ್ತುವಿಷಯಾಧಾರಿತ ನಿಧಿಗಳು. ಲಾರ್ಜ್ ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಹೋಲಿಸಿದರೆ ಕಡಿಮೆ ಅಪಾಯಗಳನ್ನು ಹೊಂದಿರುತ್ತವೆಮಿಡ್ ಕ್ಯಾಪ್ ಮತ್ತು ವಿಷಯಾಧಾರಿತ ನಿಧಿಗಳು. ವಿಷಯಾಧಾರಿತ ನಿಧಿಗಳು ನಿರ್ದಿಷ್ಟ ಉದ್ಯಮಕ್ಕೆ ಒಡ್ಡಿಕೊಳ್ಳುವುದರಿಂದ, ಅವು ಎಲ್ಲಾ ಇಕ್ವಿಟಿಗಳ ನಡುವೆ ಹೆಚ್ಚಿನ ಅಪಾಯಗಳನ್ನು ಹೊಂದಿರುತ್ತವೆಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು. ಹೂಡಿಕೆದಾರರು ಹೂಡಿಕೆ ಮಾಡಲು ಯೋಜಿಸುತ್ತಿದ್ದಾರೆಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು ಅವರ ನಿವೃತ್ತಿ ಯೋಜನೆಯ ಭಾಗವಾಗಿ ದೀರ್ಘಾವಧಿಯವರೆಗೆ ಅಂದರೆ 5- 10 ವರ್ಷಗಳಿಗಿಂತ ಹೆಚ್ಚು ಕಾಲ ಉಳಿಯಲು ಸಲಹೆ ನೀಡಲಾಗುತ್ತದೆ.

ಅತ್ಯುತ್ತಮ ಇಕ್ವಿಟಿ ನಿಧಿಗಳು 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹62.799

↑ 0.52 ₹1,975 28.2 58.2 154.1 60.6 29.4 167.1 SBI PSU Fund Growth ₹35.3611

↑ 0.36 ₹5,980 8.2 13.2 27.9 31.7 26.4 11.3 Invesco India PSU Equity Fund Growth ₹66.35

↑ 0.92 ₹1,492 4.2 7.6 26.4 29.8 24.4 10.3 ICICI Prudential Infrastructure Fund Growth ₹187.29

↑ 2.61 ₹8,077 -2.8 -2.8 11.3 22.4 24.3 6.7 DSP India T.I.G.E.R Fund Growth ₹317.705

↑ 3.31 ₹5,184 3.2 1.2 18.6 24.8 23.2 -2.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund Invesco India PSU Equity Fund ICICI Prudential Infrastructure Fund DSP India T.I.G.E.R Fund Point 1 Bottom quartile AUM (₹1,975 Cr). Upper mid AUM (₹5,980 Cr). Bottom quartile AUM (₹1,492 Cr). Highest AUM (₹8,077 Cr). Lower mid AUM (₹5,184 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Established history (16+ yrs). Established history (20+ yrs). Oldest track record among peers (21 yrs). Point 3 Rating: 3★ (upper mid). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Top rated. Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 29.40% (top quartile). 5Y return: 26.35% (upper mid). 5Y return: 24.41% (lower mid). 5Y return: 24.32% (bottom quartile). 5Y return: 23.16% (bottom quartile). Point 6 3Y return: 60.64% (top quartile). 3Y return: 31.74% (upper mid). 3Y return: 29.76% (lower mid). 3Y return: 22.36% (bottom quartile). 3Y return: 24.85% (bottom quartile). Point 7 1Y return: 154.15% (top quartile). 1Y return: 27.92% (upper mid). 1Y return: 26.36% (lower mid). 1Y return: 11.28% (bottom quartile). 1Y return: 18.58% (bottom quartile). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: -2.70 (bottom quartile). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.53 (lower mid). Sharpe: 0.15 (bottom quartile). Sharpe: 0.08 (bottom quartile). Point 10 Information ratio: -0.47 (lower mid). Information ratio: -0.63 (bottom quartile). Information ratio: -0.50 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). DSP World Gold Fund

SBI PSU Fund

Invesco India PSU Equity Fund

ICICI Prudential Infrastructure Fund

DSP India T.I.G.E.R Fund

ಈಕ್ವಿಟಿ ಆಧರಿಸಿದ ನಿಧಿಗಳುಆಸ್ತಿ >= 500 ಕೋಟಿ & ವಿಂಗಡಿಸಲಾಗಿದೆ5 ವರ್ಷಸಿಎಜಿಆರ್ ಹಿಂತಿರುಗಿ

ಬಾಂಡ್ಗಳು

ಬಾಂಡ್ಗಳು ಅತ್ಯಂತ ಜನಪ್ರಿಯವಾದವುಗಳಲ್ಲಿ ಒಂದಾಗಿದೆನಿವೃತ್ತಿ ಹೂಡಿಕೆ ಆಯ್ಕೆಗಳು. ಬಾಂಡ್ ಎನ್ನುವುದು ಸಾಲದ ಭದ್ರತೆಯಾಗಿದ್ದು, ಖರೀದಿದಾರ/ಹೋಲ್ಡರ್ ಆರಂಭದಲ್ಲಿ ಬಾಂಡ್ ಅನ್ನು ವಿತರಕರಿಂದ ಖರೀದಿಸಲು ಮೂಲ ಮೊತ್ತವನ್ನು ಪಾವತಿಸುತ್ತಾರೆ. ಬಾಂಡ್ ನೀಡುವವರು ನಂತರ ನಿಯಮಿತ ಮಧ್ಯಂತರದಲ್ಲಿ ಹೋಲ್ಡರ್ಗೆ ಬಡ್ಡಿಯನ್ನು ಪಾವತಿಸುತ್ತಾರೆ ಮತ್ತು ಮೆಚ್ಯೂರಿಟಿ ದಿನಾಂಕದಂದು ಅಸಲು ಮೊತ್ತವನ್ನು ಪಾವತಿಸುತ್ತಾರೆ. ಕೆಲವು ಬಾಂಡ್ಗಳು ಉತ್ತಮವಾದ 10-20% p.a. ಬಡ್ಡಿ ದರ. ಅಲ್ಲದೆ, ಹೂಡಿಕೆಯ ಸಮಯದಲ್ಲಿ ಬಾಂಡ್ಗಳ ಮೇಲೆ ಯಾವುದೇ ತೆರಿಗೆ ಅನ್ವಯಿಸುವುದಿಲ್ಲ. ಈ ನಿಧಿಗಳು ಹೆಚ್ಚಿನ ಹಣವನ್ನು ಸರ್ಕಾರಿ ಭದ್ರತೆಗಳು, ಕಾರ್ಪೊರೇಟ್ ಬಾಂಡ್ಗಳಂತಹ ಸಾಲ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದರಿಂದ,ಹಣದ ಮಾರುಕಟ್ಟೆ ಉಪಕರಣಗಳು ಇತ್ಯಾದಿ, ಅವುಗಳನ್ನು ಇಕ್ವಿಟಿಗಿಂತ ತುಲನಾತ್ಮಕವಾಗಿ ಸುರಕ್ಷಿತ ಹೂಡಿಕೆ ಎಂದು ಪರಿಗಣಿಸಲಾಗುತ್ತದೆ. ಆದಾಗ್ಯೂ, ಹೂಡಿಕೆಗೆ ಅಪಾಯಗಳಿವೆಸಾಲ ನಿಧಿ ತುಂಬಾ.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity BNP Paribas Corporate Bond Fund Growth ₹28.5285

↑ 0.02 ₹422 0.9 2.4 7.7 7.8 8.3 7.18% 3Y 1M 6D 4Y 29D Franklin India Corporate Debt Fund Growth ₹103.856

↑ 0.07 ₹1,323 1.4 3 9 7.8 9.1 7.48% 2Y 5M 26D 5Y 9M 11D Nippon India Prime Debt Fund Growth ₹62.1218

↑ 0.05 ₹8,888 0.9 2.4 7.2 7.7 7.8 7.12% 3Y 6M 14D 4Y 9M 4D ICICI Prudential Corporate Bond Fund Growth ₹31.0524

↑ 0.04 ₹33,250 1.1 2.9 7.5 7.7 8 7.36% 3Y 4M 24D 6Y 4D Kotak Corporate Bond Fund Standard Growth ₹3,915.67

↑ 3.85 ₹17,265 1 2.6 7.3 7.6 7.8 7.36% 3Y 1M 28D 4Y 3M 11D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary BNP Paribas Corporate Bond Fund Franklin India Corporate Debt Fund Nippon India Prime Debt Fund ICICI Prudential Corporate Bond Fund Kotak Corporate Bond Fund Standard Point 1 Bottom quartile AUM (₹422 Cr). Bottom quartile AUM (₹1,323 Cr). Lower mid AUM (₹8,888 Cr). Highest AUM (₹33,250 Cr). Upper mid AUM (₹17,265 Cr). Point 2 Established history (17+ yrs). Oldest track record among peers (28 yrs). Established history (25+ yrs). Established history (16+ yrs). Established history (18+ yrs). Point 3 Rating: 3★ (bottom quartile). Rating: 2★ (bottom quartile). Top rated. Rating: 4★ (upper mid). Rating: 4★ (lower mid). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Point 5 1Y return: 7.74% (upper mid). 1Y return: 8.97% (top quartile). 1Y return: 7.20% (bottom quartile). 1Y return: 7.45% (lower mid). 1Y return: 7.27% (bottom quartile). Point 6 1M return: 0.48% (bottom quartile). 1M return: 0.63% (upper mid). 1M return: 0.48% (bottom quartile). 1M return: 0.66% (top quartile). 1M return: 0.57% (lower mid). Point 7 Sharpe: 0.68 (lower mid). Sharpe: 1.25 (top quartile). Sharpe: 0.54 (bottom quartile). Sharpe: 1.04 (upper mid). Sharpe: 0.64 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.18% (bottom quartile). Yield to maturity (debt): 7.48% (top quartile). Yield to maturity (debt): 7.12% (bottom quartile). Yield to maturity (debt): 7.36% (upper mid). Yield to maturity (debt): 7.36% (lower mid). Point 10 Modified duration: 3.10 yrs (upper mid). Modified duration: 2.49 yrs (top quartile). Modified duration: 3.54 yrs (bottom quartile). Modified duration: 3.40 yrs (bottom quartile). Modified duration: 3.16 yrs (lower mid). BNP Paribas Corporate Bond Fund

Franklin India Corporate Debt Fund

Nippon India Prime Debt Fund

ICICI Prudential Corporate Bond Fund

Kotak Corporate Bond Fund Standard

ಸಾಲ ಆಧರಿಸಿದ ನಿಧಿಗಳುಆಸ್ತಿ >= 200 ಕೋಟಿ & ವಿಂಗಡಿಸಲಾಗಿದೆ3 ವರ್ಷಗಳ CAGR ರಿಟರ್ನ್.

ಪಿಂಚಣಿ ಯೋಜನೆಗಳು

ನಿವೃತ್ತಿ ಯೋಜನೆಗಳು ಎಂದೂ ಕರೆಯಲ್ಪಡುವ ಪಿಂಚಣಿ ಯೋಜನೆಗಳು ಹೂಡಿಕೆ ಯೋಜನೆಗಳಾಗಿವೆ, ಅದು ನಿಮ್ಮ ಉಳಿತಾಯದ ಒಂದು ಭಾಗವನ್ನು ಸಮಯದ ಅವಧಿಯಲ್ಲಿ ಸಂಗ್ರಹಿಸಲು ಮತ್ತು ನಿವೃತ್ತಿಯ ನಂತರ ನಿಮಗೆ ಸ್ಥಿರವಾದ ಆದಾಯವನ್ನು ಒದಗಿಸಲು ಅನುವು ಮಾಡಿಕೊಡುತ್ತದೆ. ಸರಿಯಾದ ಪಿಂಚಣಿ ಯೋಜನೆಯು ನಿವೃತ್ತಿಯನ್ನು ಹಂತ ಹಂತವಾಗಿ ಯೋಜಿಸಲು ನಿಮಗೆ ಅನುಮತಿಸುತ್ತದೆ. ಆದ್ದರಿಂದ, ನಿಮ್ಮ ನಿವೃತ್ತಿ ಯೋಜನೆಯನ್ನು ಮಾಡುವಾಗ, ನೀವು ನಿವೃತ್ತಿಯ ನಂತರ ಸಂರಕ್ಷಕನಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸಬಹುದಾದ ಅತ್ಯುತ್ತಮ ನಿವೃತ್ತಿ ಯೋಜನೆಯನ್ನು ಆಯ್ಕೆ ಮಾಡಲು ಸಲಹೆ ನೀಡಲಾಗುತ್ತದೆ. ಭಾರತದಲ್ಲಿನ ಕೆಲವು ಉತ್ತಮ ಪಿಂಚಣಿ ಯೋಜನೆಗಳು ಈ ಕೆಳಗಿನಂತಿವೆ-

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) HDFC Retirement Savings Fund - Equity Plan Growth ₹48.579

↑ 0.65 ₹6,941 -5.1 -3.6 7.7 15.6 16.4 5.2 HDFC Retirement Savings Fund - Hybrid - Equity Plan Growth ₹37.353

↑ 0.39 ₹1,703 -4.6 -3 6.2 12.4 11.4 5.4 Tata Retirement Savings Fund - Progressive Growth ₹60.8192

↑ 0.55 ₹2,041 -5.5 -6.5 7.2 14.3 10 -1.2 Tata Retirement Savings Fund-Moderate Growth ₹60.9637

↑ 0.51 ₹2,094 -4.7 -5.2 7.4 13.4 9.8 1 HDFC Retirement Savings Fund - Hybrid - Debt Plan Growth ₹21.6918

↑ 0.09 ₹161 -0.8 0.7 5.6 8.2 7.2 5.2 Tata Retirement Savings Fund - Conservative Growth ₹31.4434

↑ 0.16 ₹170 -1 -0.7 5.7 8.1 6 3.6 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 6 Funds showcased

Commentary HDFC Retirement Savings Fund - Equity Plan HDFC Retirement Savings Fund - Hybrid - Equity Plan Tata Retirement Savings Fund - Progressive Tata Retirement Savings Fund-Moderate HDFC Retirement Savings Fund - Hybrid - Debt Plan Tata Retirement Savings Fund - Conservative Point 1 Highest AUM (₹6,941 Cr). Lower mid AUM (₹1,703 Cr). Upper mid AUM (₹2,041 Cr). Upper mid AUM (₹2,094 Cr). Bottom quartile AUM (₹161 Cr). Bottom quartile AUM (₹170 Cr). Point 2 Established history (10+ yrs). Established history (10+ yrs). Oldest track record among peers (14 yrs). Established history (14+ yrs). Established history (10+ yrs). Established history (14+ yrs). Point 3 Not Rated. Not Rated. Top rated. Rating: 5★ (upper mid). Not Rated. Rating: 4★ (upper mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 16.36% (top quartile). 5Y return: 11.39% (upper mid). 5Y return: 9.95% (upper mid). 5Y return: 9.84% (lower mid). 5Y return: 7.21% (bottom quartile). 5Y return: 5.97% (bottom quartile). Point 6 3Y return: 15.61% (top quartile). 3Y return: 12.39% (lower mid). 3Y return: 14.29% (upper mid). 3Y return: 13.43% (upper mid). 3Y return: 8.22% (bottom quartile). 3Y return: 8.07% (bottom quartile). Point 7 1Y return: 7.68% (top quartile). 1Y return: 6.22% (lower mid). 1Y return: 7.22% (upper mid). 1Y return: 7.41% (upper mid). 1Y return: 5.56% (bottom quartile). 1Y return: 5.69% (bottom quartile). Point 8 1M return: -6.15% (bottom quartile). 1M return: -5.32% (upper mid). 1M return: -6.67% (bottom quartile). 1M return: -5.60% (lower mid). 1M return: -1.32% (top quartile). 1M return: -1.53% (upper mid). Point 9 Alpha: -1.32 (bottom quartile). Alpha: 0.00 (top quartile). Alpha: -5.02 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Point 10 Sharpe: 0.09 (top quartile). Sharpe: 0.02 (upper mid). Sharpe: -0.13 (lower mid). Sharpe: -0.09 (upper mid). Sharpe: -0.21 (bottom quartile). Sharpe: -0.27 (bottom quartile). HDFC Retirement Savings Fund - Equity Plan

HDFC Retirement Savings Fund - Hybrid - Equity Plan

Tata Retirement Savings Fund - Progressive

Tata Retirement Savings Fund-Moderate

HDFC Retirement Savings Fund - Hybrid - Debt Plan

Tata Retirement Savings Fund - Conservative

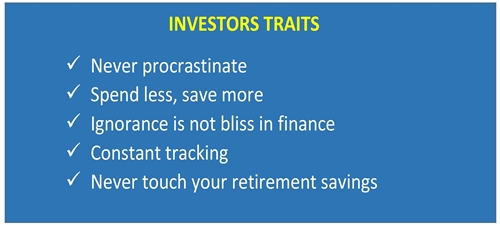

ನಿವೃತ್ತಿ ಯೋಜನೆ: ಹೂಡಿಕೆದಾರರ ಲಕ್ಷಣಗಳು

ನಿಮ್ಮ ಗುರಿ 'ಅದ್ದೂರಿ ನಿವೃತ್ತ ಜೀವನ ಅಥವಾ ಸರಳ ಜೀವನವನ್ನು' ಹೊಂದಲು ನೀವು ಅವರನ್ನು ತಲುಪಬೇಕು! ಅದಕ್ಕಾಗಿ ಪ್ರತಿಯೊಬ್ಬ ಹೂಡಿಕೆದಾರರು ಕೆಲವು ವ್ಯಕ್ತಿತ್ವದ ಲಕ್ಷಣಗಳನ್ನು ನಿರ್ಮಿಸಿಕೊಳ್ಳಬೇಕು. ಆದ್ದರಿಂದ, ನಿಮ್ಮ ನಿವೃತ್ತಿ ಯೋಜನೆಯನ್ನು ನೀವು ಪ್ರಾರಂಭಿಸುವ ಮೊದಲು, ನೀವು ಅಭಿವೃದ್ಧಿಪಡಿಸಬೇಕಾದ ಕೆಲವು ಪ್ರಮುಖ ಮತ್ತು ಮೂಲಭೂತ ಗುಣಲಕ್ಷಣಗಳನ್ನು ನೋಡಿ ಮತ್ತು ಇದೀಗ ದಿನಚರಿಯಲ್ಲಿ ತರಲು!

ನಿವೃತ್ತಿಯ ಯೋಜನೆ ಎಂದರೆ ಆರ್ಥಿಕವಾಗಿ ಸುರಕ್ಷಿತವಾಗಿರುವುದು ಮಾತ್ರವಲ್ಲ, ಈ ಉಲ್ಲೇಖಿಸಲಾದ ಜೀವನದ ಹಂತದ ಗುರಿಗಳ ಪ್ರಕಾರ ಯೋಜನೆ ಮಾಡುವುದು ಎಂದರ್ಥ. ಜೀವನದಲ್ಲಿ ಅನಿಶ್ಚಿತ ಘಟನೆಗಳಿಗೆ ಬಲವಾದ ಹಣಕಾಸಿನ ಬ್ಯಾಕ್ಅಪ್ ಜೊತೆಗೆ ಅಗತ್ಯಗಳನ್ನು ನೀವೇ ಒದಗಿಸಿ. ಅದಕ್ಕಾಗಿ ನಿವೃತ್ತಿ ಯೋಜನೆಯು ಅತ್ಯಂತ ಕ್ರಿಯಾಶೀಲವಾಗಿರಬೇಕು, ಚುರುಕಾಗಿರಬೇಕು ಮತ್ತು ವ್ಯವಸ್ಥಿತವಾಗಿರಬೇಕು.

ಆರೋಗ್ಯಕರ, ಶ್ರೀಮಂತ ಮತ್ತು ಶಾಂತಿಯುತ ನಿವೃತ್ತ ಜೀವನಕ್ಕಾಗಿ, ನಿಮ್ಮ ನಿವೃತ್ತಿ ಯೋಜನೆಯನ್ನು ಈಗಲೇ ಪ್ರಾರಂಭಿಸಿ!

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.

Good one, very useful