ವ್ಯವಸ್ಥಿತ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಯೋಜನೆ (SWP): ಒಂದು ವಿವರವಾದ ಅವಲೋಕನ

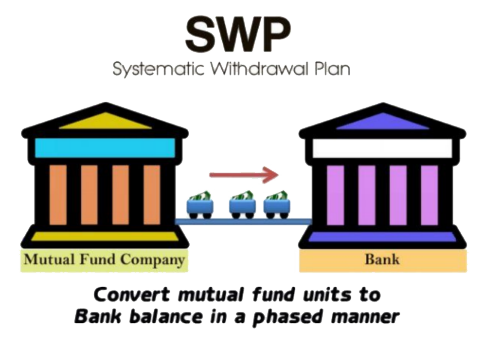

ವ್ಯವಸ್ಥಿತ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಯೋಜನೆ ಅಥವಾ SWP ಹಣವನ್ನು ರಿಡೀಮ್ ಮಾಡುವ ಪ್ರಕ್ರಿಯೆಯಾಗಿದೆಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು. SWP ಇದಕ್ಕೆ ವಿರುದ್ಧವಾಗಿದೆSIP. SIP ನಲ್ಲಿ, ವ್ಯಕ್ತಿಗಳು ನಿಯಮಿತವಾದ ಮೂಲಕ ಗಳಿಸಿದ ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡುತ್ತಾರೆಆದಾಯ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಗಳಲ್ಲಿ. ಈ ಹೂಡಿಕೆಯನ್ನು ನಿಯಮಿತ ಮಧ್ಯಂತರದಲ್ಲಿ ಸಣ್ಣ ಪ್ರಮಾಣದಲ್ಲಿ ಮಾಡಲಾಗುತ್ತದೆ. ಇದಕ್ಕೆ ವ್ಯತಿರಿಕ್ತವಾಗಿ, SWP ಯಲ್ಲಿ ವ್ಯಕ್ತಿಗಳು ತಮ್ಮ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಹಿಡುವಳಿಗಳನ್ನು ಪುನಃ ಪಡೆದುಕೊಳ್ಳುತ್ತಾರೆ ಮತ್ತು ಅವರಿಗೆ ಜಮಾ ಮಾಡಿದ ಹಣವನ್ನು ಮರಳಿ ಪಡೆಯುತ್ತಾರೆ.ಬ್ಯಾಂಕ್ ಖಾತೆ. ವ್ಯಕ್ತಿಗಳು ತಮ್ಮ ಆದಾಯವನ್ನು ಹೆಚ್ಚಿಸಲು ವ್ಯವಸ್ಥಿತ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಯೋಜನೆಯ ಆಯ್ಕೆಯನ್ನು ಚಲಾಯಿಸಬಹುದು. ಈ ಯೋಜನೆಯು ನಿವೃತ್ತ ಜನರಿಗೆ ಹೆಚ್ಚು ಸೂಕ್ತವಾಗಿದೆ. ಆದ್ದರಿಂದ, ವ್ಯವಸ್ಥಿತ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಯೋಜನೆಯ ಪರಿಕಲ್ಪನೆಯನ್ನು ನಾವು ಅರ್ಥಮಾಡಿಕೊಳ್ಳೋಣ, ವ್ಯಕ್ತಿಗಳು ಹೇಗೆ ಮಾಡಬಹುದುನಿವೃತ್ತಿ ಯೋಜನೆ ವ್ಯವಸ್ಥಿತ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಯೋಜನೆ, SWP ಯ ಪ್ರಯೋಜನಗಳು ಮತ್ತು ಇತರ ಸಂಬಂಧಿತ ನಿಯತಾಂಕಗಳ ಮೂಲಕ.

Talk to our investment specialist

ವ್ಯವಸ್ಥಿತ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಯೋಜನೆ ಎಂದರೇನು?

ವ್ಯವಸ್ಥಿತ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಯೋಜನೆಯು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಘಟಕಗಳನ್ನು ರಿಡೀಮ್ ಮಾಡುವ ವ್ಯವಸ್ಥಿತ ಮತ್ತು ಕಾರ್ಯತಂತ್ರದ ತಂತ್ರವಾಗಿದೆ. SWP ಅನ್ನು ಸ್ವಯಂಚಾಲಿತವಾಗಿ ಪರಿಗಣಿಸಬಹುದುವಿಮೋಚನೆ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಪ್ರಕ್ರಿಯೆ. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಗಳಿಂದ ವಿಮೋಚನೆಯ ಆವರ್ತನವನ್ನು ಹೂಡಿಕೆದಾರರು ತಮ್ಮ ಅವಶ್ಯಕತೆಗಳಿಗೆ ಅನುಗುಣವಾಗಿ ಕಸ್ಟಮೈಸ್ ಮಾಡಬಹುದು ಅದು ಸಾಪ್ತಾಹಿಕ, ಮಾಸಿಕ ಅಥವಾ ತ್ರೈಮಾಸಿಕವಾಗಿರಬಹುದುಆಧಾರ. ವ್ಯವಸ್ಥಿತ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಯೋಜನೆಯನ್ನು ಆಯ್ಕೆಮಾಡುವಾಗ, ವ್ಯಕ್ತಿಗಳು ಮೊದಲು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಯಲ್ಲಿ ಗಣನೀಯ ಮೊತ್ತವನ್ನು ಠೇವಣಿ ಮಾಡುತ್ತಾರೆ. ಈ ಯೋಜನೆಯು ಲಿಕ್ವಿಡ್ ಫಂಡ್, ಅಲ್ಟ್ರಾ ಅಲ್ಪಾವಧಿಯ ನಿಧಿ ಅಥವಾ ಯಾವುದೇ ಇತರ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಯಾಗಿರಬಹುದು. ಹಣವನ್ನು ಠೇವಣಿ ಮಾಡಿದ ನಂತರ, ವ್ಯಕ್ತಿಗಳು ತಮ್ಮ ಅಗತ್ಯಗಳಿಗೆ ಅನುಗುಣವಾಗಿ ನಿಯಮಿತ ಮಧ್ಯಂತರದಲ್ಲಿ ತಮ್ಮ ಹೂಡಿಕೆಗಳನ್ನು ಹಿಂಪಡೆಯುತ್ತಾರೆ.

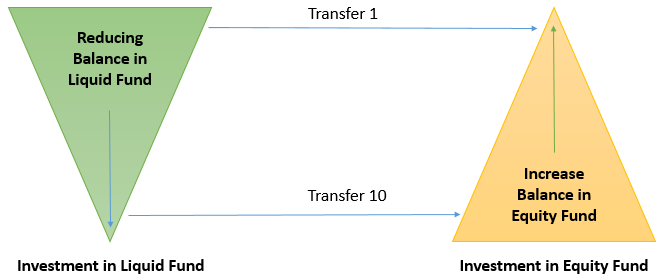

SWP ಪರಿಕಲ್ಪನೆಯನ್ನು ಉದಾಹರಣೆಯೊಂದಿಗೆ ಸಹಾಯ ಮಾಡಬಹುದು. ಶ್ರೀ. ಶರ್ಮಾ ಅವರು ತಮ್ಮ ಹವ್ಯಾಸವನ್ನು ಮುಂದುವರಿಸಲು ಒಂದು ವರ್ಷದ ವಿಶ್ರಾಂತಿ ರಜೆ ತೆಗೆದುಕೊಂಡಿದ್ದಾರೆ ಎಂದು ಊಹಿಸಿಕೊಳ್ಳಿ. ಅವರು INR 5,00 ಅನ್ನು ಗುರುತಿಸಿದ್ದಾರೆ,000 ಇಡೀ ವರ್ಷದ ಅವನ ಖರ್ಚುಗಳನ್ನು ಪೂರೈಸಲು. ಹೇಗಾದರೂ, ಶ್ರೀ ಶರ್ಮಾ ಅವರು ಹಣವನ್ನು ಶೀಘ್ರದಲ್ಲೇ ಖರ್ಚು ಮಾಡಬಹುದೆಂದು ಚಿಂತಿಸುತ್ತಾರೆ ಮತ್ತು ಅವರು ಹಣವಿಲ್ಲದೆ ಉಳಿಯುತ್ತಾರೆ. ಈ ಸಮಸ್ಯೆಯನ್ನು ನಿವಾರಿಸಲು, ಶ್ರೀ. ಶರ್ಮಾ ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು ನಿರ್ಧರಿಸುತ್ತಾರೆದ್ರವ ನಿಧಿಗಳು ಏಕೆಂದರೆ ಇದು ಕಡಿಮೆ ಮಟ್ಟದ ಅಪಾಯವನ್ನು ಹೊಂದಿದೆ ಮತ್ತು INR 40,000 ಗೆ SWP ಆಯ್ಕೆಯನ್ನು ಆರಿಸಿಕೊಳ್ಳುತ್ತದೆ. ಇದರ ಮೂಲಕ, ಶ್ರೀ. ಶರ್ಮಾ ಅವರು ಮಾಸಿಕ ಆದಾಯವನ್ನು ಪಡೆಯುತ್ತಾರೆ ಮತ್ತು ಅವರ ಹೂಡಿಕೆಯ ಮೇಲೆ ಹೆಚ್ಚು ಗಳಿಸುತ್ತಾರೆ ಎಂದು ಭರವಸೆ ನೀಡಬಹುದು.

SWP ಯ ಪ್ರಯೋಜನಗಳು

ವ್ಯವಸ್ಥಿತ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಯೋಜನೆ ತನ್ನದೇ ಆದ ಪ್ರಯೋಜನಗಳನ್ನು ಹೊಂದಿದೆ. ಅವುಗಳಲ್ಲಿ ಕೆಲವು ಪ್ರಮುಖವಾದವುಗಳು ಈ ಕೆಳಗಿನಂತಿವೆ.

ನಿಯಮಿತ ಆದಾಯ ಹರಿವು

ವ್ಯಕ್ತಿಗಳಿಗೆ, ವಿಶೇಷವಾಗಿ ನಿವೃತ್ತಿ ಹೊಂದಿದವರಿಗೆ ನಿಯಮಿತ ಆದಾಯದ ಹರಿವನ್ನು ರಚಿಸಲು SWP ಅನ್ನು ಬಳಸಬಹುದು. ಇದಲ್ಲದೆ, ವ್ಯಕ್ತಿಗಳು ತಮ್ಮ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಹೂಡಿಕೆಯ ಮೇಲೆ ಅದರ ಕಾರ್ಯಕ್ಷಮತೆ ಮತ್ತು ಹೂಡಿಕೆಯ ಪ್ರಕಾರವನ್ನು ಅವಲಂಬಿಸಿ ಆದಾಯವನ್ನು ಗಳಿಸುತ್ತಾರೆ.

ಅಗತ್ಯವಿರುವ ಹಣವನ್ನು ಪಡೆದುಕೊಳ್ಳಿ

SWP ಮೂಲಕ, ವ್ಯಕ್ತಿಗಳು ಅಗತ್ಯವಿರುವ ಹಣವನ್ನು ಮಾತ್ರ ಪಡೆದುಕೊಳ್ಳಬಹುದು ಮತ್ತು ಹೆಚ್ಚುವರಿ ಮೊತ್ತವನ್ನು ಹೂಡಿಕೆ ಮಾಡಬಹುದು. ತನ್ಮೂಲಕ, ಇದು ವ್ಯಕ್ತಿಗಳಲ್ಲಿ ಶಿಸ್ತುಬದ್ಧ ವಾಪಸಾತಿ ಅಭ್ಯಾಸವನ್ನು ಸೃಷ್ಟಿಸುತ್ತದೆ. ಇದು ವ್ಯಕ್ತಿಗಳು ತಮ್ಮ ಹೂಡಿಕೆಗಳನ್ನು ಅಗತ್ಯವಿರುವಂತೆ ಉಳಿಸಿಕೊಳ್ಳಲು ಸಹಾಯ ಮಾಡುತ್ತದೆ ಮತ್ತು ತಡೆಯುತ್ತದೆಬಂಡವಾಳ ಸವೆತ.

ಯಾವಾಗ ಬೇಕಾದರೂ ನಿಲ್ಲಿಸಿ

ವ್ಯಕ್ತಿಗಳು ಅಗತ್ಯವಿದ್ದಾಗ SWP ಪ್ರಕ್ರಿಯೆಯನ್ನು ನಿಲ್ಲಿಸಬಹುದು ಮತ್ತು ತುರ್ತು ಸಂದರ್ಭದಲ್ಲಿ ಸಂಪೂರ್ಣ ಹಣವನ್ನು ಪಡೆದುಕೊಳ್ಳಬಹುದು. ಆದಾಗ್ಯೂ, ನಿಶ್ಚಿತ ಠೇವಣಿ ಅಥವಾ ಲಾಕ್-ಇನ್ ಅವಧಿಯನ್ನು ಹೊಂದಿರುವ ಇತರ ಹೂಡಿಕೆ ಮಾರ್ಗಗಳಲ್ಲಿ ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಿದರೆ, ಅಂತಹ ಸಂದರ್ಭಗಳಲ್ಲಿ ಹಣವನ್ನು ಪಡೆದುಕೊಳ್ಳುವುದು ಕಷ್ಟ.

ಪಿಂಚಣಿಗೆ ಬದಲಿ

SWP ವ್ಯಕ್ತಿಗಳಿಗೆ ಪಿಂಚಣಿಗೆ ಬದಲಿಯಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತದೆ; ಅವರು ಕೆಲಸ ಮಾಡುವುದನ್ನು ನಿಲ್ಲಿಸಿದ ನಂತರ ಅದನ್ನು ಪಿಂಚಣಿ ಮೊತ್ತವಾಗಿ ಬಳಸಬಹುದು. ಇದರ ಪರಿಣಾಮವಾಗಿ, ಪಿಂಚಣಿದಾರರು ತಮ್ಮ ಹೂಡಿಕೆಯು ಆದಾಯವನ್ನು ಉಂಟುಮಾಡುತ್ತದೆ ಮತ್ತು ಅವರು ನಿಯಮಿತ ಆದಾಯದ ಮೂಲವನ್ನು ಗಳಿಸಲು ಸಾಧ್ಯವಾಗುತ್ತದೆ ಎಂದು ನಿಟ್ಟುಸಿರು ಬಿಡಬಹುದು.

ವ್ಯವಸ್ಥಿತ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಯೋಜನೆ ಹೇಗೆ ಕೆಲಸ ಮಾಡುತ್ತದೆ?

ವ್ಯವಸ್ಥಿತ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಯೋಜನೆಯ ಕಾರ್ಯ ವಿಧಾನವನ್ನು ವಿವರಣೆಯೊಂದಿಗೆ ವಿವರಿಸಲಾಗಿದೆ. ರಾಕೇಶ್ ಅವರು ಇತ್ತೀಚೆಗೆ ನಿವೃತ್ತರಾಗಿದ್ದಾರೆ ಮತ್ತು ನಿವೃತ್ತಿ ಪ್ರಯೋಜನಗಳ ರೂಪದಲ್ಲಿ INR 40 ಲಕ್ಷಗಳನ್ನು ಸ್ವೀಕರಿಸಿದ್ದಾರೆ ಎಂದು ಭಾವಿಸೋಣ. ಅವರು ಆಸ್ತಿಯಲ್ಲಿ INR 30 ಲಕ್ಷಗಳನ್ನು ಹೂಡಿಕೆ ಮಾಡಿದ್ದಾರೆ ಮತ್ತು ಉಳಿದ INR 10 ಲಕ್ಷಗಳನ್ನು ಮಾಸಿಕ SWP ಆಯ್ಕೆಯೊಂದಿಗೆ ದ್ರವ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿದ್ದಾರೆ.

ಹೂಡಿಕೆಯ ದಿನಾಂಕದಂತೆ, ದಿಅವು ಅಲ್ಲ ಯೋಜನೆಯ INR 10 ಆಗಿತ್ತು. ಆದ್ದರಿಂದ, ಅವರು ಹೊಂದಿದ್ದ ಘಟಕಗಳ ಸಂಖ್ಯೆ 1,00,000 ಯುನಿಟ್ಗಳು (10,00,000 ಯೂನಿಟ್ಗಳು/ INR 10). ಅವರ ಮಾಸಿಕ ಅವಶ್ಯಕತೆ INR 10,000 ಆಗಿದ್ದು, ಅದನ್ನು ಪ್ರತಿ ತಿಂಗಳ 5ನೇ ತಾರೀಖಿನಂದು ಅವರ ಬ್ಯಾಂಕ್ ಖಾತೆಗೆ ಜಮಾ ಮಾಡಬೇಕಾಗಿದೆ.

ಆದ್ದರಿಂದ, ಮೊದಲ ತಿಂಗಳ ಕೊನೆಯಲ್ಲಿ NAV ಮತ್ತೆ INR 10 ಎಂದು ಭಾವಿಸಿದರೆ, ರಿಡೀಮ್ ಮಾಡಲಾದ ಯುನಿಟ್ಗಳ ಸಂಖ್ಯೆ 1,000 (1,00,000 ಯೂನಿಟ್ಗಳು/ INR 10 NAV) ಆಗಿರುತ್ತದೆ. ಆದ್ದರಿಂದ, ವಿಮೋಚನೆಯ ನಂತರದ ಬಾಕಿ ಘಟಕಗಳು 99,000 (1,00,000-1,000).

ಎರಡನೇ ತಿಂಗಳಲ್ಲಿ NAV INR 20 ಕ್ಕೆ ಏರಿದೆ ಎಂದು ಊಹಿಸಿಕೊಳ್ಳಿ. ಈ ಸಂದರ್ಭದಲ್ಲಿ, ಹಿಂತೆಗೆದುಕೊಳ್ಳಲಾದ ಯೂನಿಟ್ಗಳ ಸಂಖ್ಯೆಯು 1,000 ಆಗಿರುವುದಿಲ್ಲ ಮತ್ತು 500 ಆಗಿರುತ್ತದೆ. ಪರಿಣಾಮವಾಗಿ, ನಡೆದ ಘಟಕಗಳ ಸಂಖ್ಯೆ 98,500 (99,000-500).

ಇದಲ್ಲದೆ, ಮೂರನೇ ತಿಂಗಳಲ್ಲಿ, ಕೆಲವು ಆರ್ಥಿಕ ಏರಿಳಿತಗಳಿಂದಾಗಿ, NAV INR 8 ಕ್ಕೆ ಕುಸಿಯಿತು. ಈ ಪರಿಸ್ಥಿತಿಯಲ್ಲಿ, 1,250 ಯುನಿಟ್ಗಳನ್ನು ರಿಡೀಮ್ ಮಾಡಲಾಗುವುದು (INR 10,000 / NAV INR 8). ಆದ್ದರಿಂದ, ಈ ಪರಿಸ್ಥಿತಿಯಲ್ಲಿ, ಸಮತೋಲನ ಘಟಕಗಳು 97,250 (98,500 - 1,250) ಆಗಿರುತ್ತದೆ.

ಪರಿಣಾಮವಾಗಿ, NAV ಯಲ್ಲಿ ಹೆಚ್ಚಳ ಕಂಡುಬಂದರೆ, SWP ದೀರ್ಘಾವಧಿಯವರೆಗೆ ಮುಂದುವರಿಯುತ್ತದೆ ಮತ್ತು NAV ನಲ್ಲಿ ಕುಸಿತದ ಸಂದರ್ಭದಲ್ಲಿ, SWP ವೇಗವಾಗಿ ಸವೆದುಹೋಗುತ್ತದೆ ಎಂದು ತೀರ್ಮಾನಿಸಬಹುದು.

SWP ಹೇಗೆ ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆ?

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ವರ್ಗವನ್ನು ಅವಲಂಬಿಸಿ ರಿಡೆಂಪ್ಶನ್ ನಿಯಮಗಳ ಪ್ರಕಾರ ವ್ಯವಸ್ಥಿತ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಯೋಜನೆಯು ತೆರಿಗೆಗೆ ಒಳಪಟ್ಟಿರುತ್ತದೆ. ಉದಾಹರಣೆಗೆ, ಸಂದರ್ಭದಲ್ಲಿಸಾಲ ನಿಧಿ, ವಾಪಸಾತಿ ಅವಧಿಯು 36 ತಿಂಗಳುಗಳಿಗಿಂತ ಕಡಿಮೆಯಿದ್ದರೆ, ನಂತರ ಅಲ್ಪಾವಧಿಬಂಡವಾಳದಲ್ಲಿ ಲಾಭ (STCG) ಅನ್ವಯಿಸುತ್ತದೆ. ಹೂಡಿಕೆಯು 36 ತಿಂಗಳುಗಳಿಗಿಂತ ಹೆಚ್ಚಿನ ಅವಧಿಗೆ ಹಿಡಿದಿದ್ದರೆ, ದೀರ್ಘಾವಧಿಯ ಬಂಡವಾಳ ಲಾಭಗಳು ಅನ್ವಯವಾಗುತ್ತವೆ. ಸಾಲದ ನಿಧಿಗಳ ಸಂದರ್ಭದಲ್ಲಿ STCG ಅನ್ನು ವ್ಯಕ್ತಿಯ ಆದಾಯಕ್ಕೆ ಸೇರಿಸಲಾಗುತ್ತದೆ ಮತ್ತು ಸ್ಲ್ಯಾಬ್ ದರಗಳ ಪ್ರಕಾರ ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆ ಆದರೆ LTCG ಗೆ ಇಂಡೆಕ್ಸೇಶನ್ ಪ್ರಯೋಜನಗಳೊಂದಿಗೆ 20% ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆ.

ಆದಾಗ್ಯೂ, ಸಂದರ್ಭದಲ್ಲಿಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು, ತೆರಿಗೆ ನಿಯಮಗಳು ವಿಭಿನ್ನವಾಗಿವೆ. ಎಫ್.ವೈ ತನಕ 2017-18, ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳಲ್ಲಿ ಯಾವುದೇ LTCG ಅನ್ವಯಿಸುವುದಿಲ್ಲ ಆದರೆ, F.Y. 2018-19, ಇದು ಅನ್ವಯಿಸುತ್ತದೆ. ಇಕ್ವಿಟಿ ಫಂಡ್ಗಳಲ್ಲಿ, INR 1 ಲಕ್ಷದವರೆಗಿನ LTCG ವಿನಾಯಿತಿಯನ್ನು ಹೊಂದಿದೆ ಮತ್ತು INR 1 ಲಕ್ಷಕ್ಕಿಂತ ಹೆಚ್ಚಿನ ಮೊತ್ತವನ್ನು ಇಂಡೆಕ್ಸೇಶನ್ ಪ್ರಯೋಜನಗಳಿಲ್ಲದೆ 10% (ಜೊತೆಗೆ ಸೆಸ್) ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆ. STCG ಎಂದರೆ ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳಿಗೆ 15% ಶುಲ್ಕ ವಿಧಿಸಲಾಗುತ್ತದೆ.

SWP ಬಳಸಿಕೊಂಡು ನಿವೃತ್ತಿ ಯೋಜನೆ

ವ್ಯವಸ್ಥಿತ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಯೋಜನೆಯ ಮೂಲಕ ವ್ಯಕ್ತಿಗಳು ತಮ್ಮ ನಿವೃತ್ತಿಗಾಗಿ ಯೋಜಿಸಬಹುದು. ಇಲ್ಲಿ, ವ್ಯಕ್ತಿಗಳು ತಮ್ಮ ನಿವೃತ್ತಿ ಪ್ರಯೋಜನಗಳನ್ನು (ಗ್ರಾಚ್ಯುಟಿ ಅಥವಾ ಭವಿಷ್ಯ ನಿಧಿಯಂತಹ) ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನಲ್ಲಿ ಠೇವಣಿ ಮಾಡಬಹುದು, ಉದಾಹರಣೆಗೆಹಣ ಮಾರುಕಟ್ಟೆ ನಿಧಿಗಳು. ಪೋಸ್ಟ್ ಮಾಡಿಹೂಡಿಕೆ, ಅವರು SWP ಆಯ್ಕೆಯನ್ನು ಆರಿಸಬೇಕಾಗುತ್ತದೆ, ಅದರ ಮೂಲಕ ವ್ಯಕ್ತಿಗಳು ಮಾಸಿಕ ಆದಾಯವನ್ನು ಪಡೆಯಲು ಪ್ರಾರಂಭಿಸಬಹುದು.

SWP ಯ ಒಂದು ಪ್ರಯೋಜನವೆಂದರೆ ಇತರ ಮಾರ್ಗಗಳಿಗೆ ಹೋಲಿಸಿದರೆ ಹಣವನ್ನು ನಿರ್ಬಂಧಿಸಲಾಗುವುದಿಲ್ಲಹಿರಿಯ ನಾಗರಿಕರ ಉಳಿತಾಯ ಯೋಜನೆ (SCSS) ಅಥವಾಅಂಚೆ ಕಛೇರಿ ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆ (POIMS). ವ್ಯಕ್ತಿಗಳು ಯಾವಾಗ ಬೇಕಾದರೂ SWP ಆಯ್ಕೆಯನ್ನು ನಿಲ್ಲಿಸಬಹುದು ಮತ್ತು ಸಂಪೂರ್ಣ ಹಣವನ್ನು ತಮ್ಮ ಬ್ಯಾಂಕ್ ಖಾತೆಗೆ ಪುನಃ ಪಡೆದುಕೊಳ್ಳಬಹುದು. ಜೊತೆಗೆ, ಅವರ ಹೂಡಿಕೆಯು ವ್ಯಕ್ತಿಗಳು ಬಳಸಬಹುದಾದ ಆದಾಯವನ್ನು ಸಹ ಗಳಿಸುತ್ತದೆ. ಆದಾಗ್ಯೂ, SWP ಯ ಅನನುಕೂಲವೆಂದರೆ ಅದು ಬಂಡವಾಳದ ಸವೆತಕ್ಕೆ ಕಾರಣವಾಗುತ್ತದೆ ಏಕೆಂದರೆ SCSS ಅಥವಾ POIMS ನಲ್ಲಿ ಇಲ್ಲದಿರುವ ಅಸ್ತಿತ್ವದಲ್ಲಿರುವ ಹಣದಿಂದ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವಿಕೆಯನ್ನು ಮಾಡಲಾಗುತ್ತದೆ.

ವ್ಯವಸ್ಥಿತ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಯೋಜನೆಗಾಗಿ ಅತ್ಯುತ್ತಮ ಹಣ ಮಾರುಕಟ್ಟೆ ನಿಧಿಗಳು

SWP ಯ ಸಂದರ್ಭದಲ್ಲಿ, ವ್ಯಕ್ತಿಗಳು ಹಣವನ್ನು ಆಯ್ಕೆ ಮಾಡಬಹುದುಮಾರುಕಟ್ಟೆ ಕಡಿಮೆ ಮಟ್ಟದ ಅಪಾಯವನ್ನು ಹೊಂದಿರುವ ನಿಧಿಗಳು, ಆದ್ದರಿಂದ, ಹಣದ ಮಾರುಕಟ್ಟೆ ವರ್ಗದ ಅಡಿಯಲ್ಲಿ ಕೆಲವು ಉನ್ನತ ನಿಧಿಗಳನ್ನು ಈ ಕೆಳಗಿನಂತೆ ಪಟ್ಟಿ ಮಾಡಲಾಗಿದೆ.

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Money Manager Fund Growth ₹385.627

↑ 0.09 ₹28,816 0.5 1.3 2.8 7 7.4 6.62% 6M 11D 6M 11D UTI Money Market Fund Growth ₹3,216.43

↑ 0.81 ₹20,497 0.5 1.4 2.9 7.2 7.5 6.96% 4M 26D 4M 26D ICICI Prudential Money Market Fund Growth ₹395.787

↑ 0.13 ₹35,025 0.5 1.4 2.9 7.2 7.4 6.91% 5M 12D 5M 25D Kotak Money Market Scheme Growth ₹4,682.11

↑ 1.42 ₹32,870 0.5 1.4 2.9 7.1 7.4 6.99% 5M 8D 5M 8D Franklin India Savings Fund Growth ₹52.3136

↑ 0.01 ₹3,898 0.4 1.4 2.9 7.2 7.4 6.89% 5M 8D 5M 19D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Money Manager Fund UTI Money Market Fund ICICI Prudential Money Market Fund Kotak Money Market Scheme Franklin India Savings Fund Point 1 Lower mid AUM (₹28,816 Cr). Bottom quartile AUM (₹20,497 Cr). Highest AUM (₹35,025 Cr). Upper mid AUM (₹32,870 Cr). Bottom quartile AUM (₹3,898 Cr). Point 2 Established history (20+ yrs). Established history (16+ yrs). Established history (20+ yrs). Established history (22+ yrs). Oldest track record among peers (24 yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Moderately Low. Point 5 1Y return: 7.04% (bottom quartile). 1Y return: 7.19% (top quartile). 1Y return: 7.18% (lower mid). 1Y return: 7.10% (bottom quartile). 1Y return: 7.18% (upper mid). Point 6 1M return: 0.49% (top quartile). 1M return: 0.47% (lower mid). 1M return: 0.46% (bottom quartile). 1M return: 0.48% (upper mid). 1M return: 0.44% (bottom quartile). Point 7 Sharpe: 1.91 (bottom quartile). Sharpe: 2.26 (upper mid). Sharpe: 2.31 (top quartile). Sharpe: 2.13 (bottom quartile). Sharpe: 2.24 (lower mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.62% (bottom quartile). Yield to maturity (debt): 6.96% (upper mid). Yield to maturity (debt): 6.91% (lower mid). Yield to maturity (debt): 6.99% (top quartile). Yield to maturity (debt): 6.89% (bottom quartile). Point 10 Modified duration: 0.53 yrs (bottom quartile). Modified duration: 0.41 yrs (top quartile). Modified duration: 0.45 yrs (bottom quartile). Modified duration: 0.44 yrs (upper mid). Modified duration: 0.44 yrs (lower mid). Aditya Birla Sun Life Money Manager Fund

UTI Money Market Fund

ICICI Prudential Money Market Fund

Kotak Money Market Scheme

Franklin India Savings Fund

ಹೀಗಾಗಿ, ಮೇಲಿನ ನಿಯತಾಂಕಗಳಿಂದ, ವ್ಯವಸ್ಥಿತ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಯೋಜನೆಯು ತನ್ನದೇ ಆದ ಪ್ರಯೋಜನಗಳನ್ನು ಹೊಂದಿದೆ ಎಂದು ಹೇಳಬಹುದು. ಆದಾಗ್ಯೂ, ಹೂಡಿಕೆದಾರರು SWP ಅನ್ನು ಪ್ರಾರಂಭಿಸಲು ಯೋಜಿಸುತ್ತಿರುವ ಯೋಜನೆಯ ಸಂಪೂರ್ಣ ತಿಳುವಳಿಕೆಯನ್ನು ಹೊಂದಿರಬೇಕು. ಅಂತಹ ಆಯ್ಕೆ ಅಗತ್ಯವಿದೆಯೇ ಅಥವಾ ಇಲ್ಲವೇ ಎಂಬುದನ್ನು ಅವರು ಪರಿಶೀಲಿಸಬೇಕು. ಇದು ಅವರ ಗುರಿಗಳನ್ನು ಸಮಯಕ್ಕೆ ಸಾಧಿಸಲು ಸಹಾಯ ಮಾಡುತ್ತದೆ.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.

It is very helpful for understanding the Systematic withdrawal plan. Systematic withdrawal plan is very useful for raising the fund.