SWP ਬਨਾਮ ਲਾਭਅੰਸ਼

ਕਿਹੜਾ ਬਿਹਤਰ ਹੈ?

SWP ਬਨਾਮ ਲਾਭਅੰਸ਼? ਵਿਅਕਤੀ ਹਮੇਸ਼ਾ ਉਲਝਣ ਵਿੱਚ ਰਹਿੰਦੇ ਹਨ ਜਦੋਂ ਵੀ ਉਹਨਾਂ ਨੂੰ ਉਹਨਾਂ ਦੋਵਾਂ ਵਿਚਕਾਰ ਚੋਣ ਕਰਨ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈ। ਹਾਲਾਂਕਿ ਦੋਵੇਂ ਵਿਕਲਪ ਇੱਕੋ ਜਿਹੇ ਜਾਪਦੇ ਹਨ, ਹਾਲਾਂਕਿ, ਉਹਨਾਂ ਵਿੱਚ ਬਹੁਤ ਅੰਤਰ ਹਨ. ਇੱਕ ਸੰਪੂਰਨ ਨੋਟ 'ਤੇ, ਇਹ ਕਿਹਾ ਜਾ ਸਕਦਾ ਹੈ ਕਿ SWP (ਸਿਸਟਮੈਟਿਕ ਕਢਵਾਉਣ ਦੀ ਯੋਜਨਾ) ਵਿੱਚ, ਵਿਅਕਤੀ ਨਿਯਮਤ ਅੰਤਰਾਲਾਂ 'ਤੇ ਆਪਣੇ ਮਿਉਚੁਅਲ ਫੰਡ ਨਿਵੇਸ਼ ਤੋਂ ਇੱਕ ਪੂਰਵ-ਨਿਰਧਾਰਤ ਰਕਮ ਨੂੰ ਰੀਡੀਮ ਕਰ ਸਕਦੇ ਹਨ। ਲਾਭਅੰਸ਼ ਵਿਕਲਪ ਵਿੱਚ, ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਵਿੱਚ ਇੱਕ ਨਿਸ਼ਚਿਤ ਰਕਮ ਕ੍ਰੈਡਿਟ ਕੀਤੀ ਜਾਂਦੀ ਹੈਨਿਵੇਸ਼ਕਪੈਦਾ ਹੋਏ ਮੁਨਾਫ਼ਿਆਂ ਵਿੱਚੋਂ ਦਾ ਖਾਤਾ। ਇਸ ਲਈ, ਆਓ SWP ਅਤੇ ਲਾਭਅੰਸ਼ ਦੇ ਮਾਮਲੇ ਵਿੱਚ ਅੰਤਰ ਨੂੰ ਸਮਝੀਏਮਿਉਚੁਅਲ ਫੰਡ ਵੱਖ-ਵੱਖ ਮਾਪਦੰਡਾਂ ਦੇ ਸਬੰਧ ਵਿੱਚ ਜਿਵੇਂ ਕਿ ਪੈਸਾ ਕ੍ਰੈਡਿਟ ਕਰਨ ਦੀ ਮਿਆਦ, ਨਿਵੇਸ਼ਕ ਨੂੰ ਵਾਪਸ ਅਦਾ ਕੀਤੀ ਜਾਣ ਵਾਲੀ ਰਕਮ, ਅਤੇ ਹੋਰ ਵੀ।

ਮਿਉਚੁਅਲ ਫੰਡ ਵਿੱਚ SWP ਦਾ ਕੀ ਅਰਥ ਹੈ?

ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਪ੍ਰਣਾਲੀਗਤ ਕਢਵਾਉਣ ਦੀ ਯੋਜਨਾ ਜਾਂ SWP ਪੈਸੇ ਨੂੰ ਰੀਡੀਮ ਕਰਨ ਦੀ ਇੱਕ ਯੋਜਨਾਬੱਧ ਤਕਨੀਕ ਹੈ। ਦੇ ਉਲਟ ਹੈSIP. SWP ਵਿੱਚ, ਵਿਅਕਤੀ ਪਹਿਲਾਂ ਇੱਕ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਵਿੱਚ ਕਾਫ਼ੀ ਰਕਮ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ ਜਿਸ ਵਿੱਚ ਆਮ ਤੌਰ 'ਤੇ ਘੱਟ ਜੋਖਮ ਹੁੰਦਾ ਹੈ (ਉਦਾਹਰਨ,ਤਰਲ ਫੰਡ ਜਾਂ ਅਤਿਛੋਟੀ ਮਿਆਦ ਦੇ ਫੰਡ). ਤੋਂ ਬਾਅਦਨਿਵੇਸ਼, ਵਿਅਕਤੀ ਨਿਯਮਤ ਅੰਤਰਾਲਾਂ 'ਤੇ ਮਿਉਚੁਅਲ ਫੰਡ ਨਿਵੇਸ਼ ਤੋਂ ਇੱਕ ਨਿਸ਼ਚਿਤ ਰਕਮ ਕਢਵਾਉਣਾ ਸ਼ੁਰੂ ਕਰ ਦਿੰਦੇ ਹਨ। ਇਹ ਸਕੀਮ ਉਹਨਾਂ ਵਿਅਕਤੀਆਂ ਲਈ ਢੁਕਵੀਂ ਹੈ ਜੋ ਇੱਕ ਸਰੋਤ ਦੀ ਤਲਾਸ਼ ਕਰ ਰਹੇ ਹਨ ਜੋ ਇੱਕ ਨਿਸ਼ਚਿਤ ਦਿੰਦਾ ਹੈਆਮਦਨ. ਇਸ ਸਥਿਤੀ ਵਿੱਚ, ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕੀਤਾ ਪੈਸਾ ਵੀ ਸਕੀਮ ਸ਼੍ਰੇਣੀ ਦੇ ਅਧਾਰ ਤੇ ਰਿਟਰਨ ਪੈਦਾ ਕਰਦਾ ਹੈ। ਦਛੁਟਕਾਰਾ ਬਾਰੰਬਾਰਤਾ ਨੂੰ ਵਿਅਕਤੀਆਂ ਦੁਆਰਾ ਉਹਨਾਂ ਦੀ ਬਾਰੰਬਾਰਤਾ ਜਿਵੇਂ ਕਿ ਹਫ਼ਤਾਵਾਰੀ, ਮਾਸਿਕ, ਜਾਂ ਤਿਮਾਹੀ ਦੇ ਅਧਾਰ ਤੇ ਅਨੁਕੂਲਿਤ ਕੀਤਾ ਜਾ ਸਕਦਾ ਹੈ।

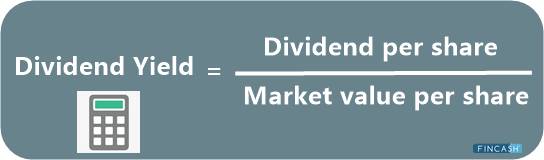

ਮਿਉਚੁਅਲ ਫੰਡ ਵਿੱਚ ਲਾਭਅੰਸ਼ ਯੋਜਨਾ ਕਿਵੇਂ ਕੰਮ ਕਰਦੀ ਹੈ?

ਮਿਉਚੁਅਲ ਫੰਡ ਲਾਭਅੰਸ਼ ਯੂਨਿਟਧਾਰਕਾਂ ਵਿੱਚ ਵੰਡੇ ਗਏ ਮੁਨਾਫ਼ੇ ਦੇ ਹਿੱਸੇ ਨੂੰ ਦਰਸਾਉਂਦਾ ਹੈ ਜੋ ਕਿ ਇੱਕ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਦੁਆਰਾ ਕਮਾਇਆ ਜਾਂਦਾ ਹੈ। ਇੱਥੇ, ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਸਿਰਫ ਉਸੇ ਸਕੀਮ ਦੇ ਯੂਨਿਟਧਾਰਕਾਂ ਨੂੰ ਲਾਭਅੰਸ਼ ਵੰਡ ਸਕਦੀ ਹੈ। ਇਹ ਲਾਭਅੰਸ਼ ਸਕੀਮ ਦੇ ਪ੍ਰਾਪਤ ਹੋਏ ਲਾਭਾਂ ਵਿੱਚੋਂ ਵੰਡਿਆ ਜਾਂਦਾ ਹੈ। ਵਾਸਤਵਿਕ ਮੁਨਾਫੇ ਨੂੰ ਵੇਚ ਕੇ ਸਕੀਮ ਦੁਆਰਾ ਪੈਦਾ ਹੋਏ ਮੁਨਾਫ਼ਿਆਂ ਦਾ ਹਵਾਲਾ ਦਿੰਦੇ ਹਨਅੰਡਰਲਾਈੰਗ ਪੋਰਟਫੋਲੀਓ ਦਾ ਹਿੱਸਾ ਬਣਾਉਣ ਵਾਲੀਆਂ ਸੰਪਤੀਆਂ। ਹਾਲਾਂਕਿ, ਇਸ ਵਿੱਚ ਵਾਧੇ ਦੇ ਕਾਰਨ ਮੁਨਾਫੇ ਸ਼ਾਮਲ ਨਹੀਂ ਹਨਨਹੀ ਹਨ. ਲਾਭਅੰਸ਼ ਦੀ ਬਾਰੰਬਾਰਤਾ ਤਿਮਾਹੀ, ਮਾਸਿਕ, ਰੋਜ਼ਾਨਾ, ਅਤੇ ਹੋਰ ਵੀ ਹੋ ਸਕਦੀ ਹੈ। ਕਿਉਂਕਿ ਲਾਭਅੰਸ਼ ਲਾਭਾਂ ਵਿੱਚੋਂ ਦਿੱਤਾ ਜਾਂਦਾ ਹੈ, ਇਸ ਦੇ ਨਤੀਜੇ ਵਜੋਂ NAV ਮੁੱਲ ਵਿੱਚ ਕਮੀ ਆਉਂਦੀ ਹੈ। ਇਹ ਸਕੀਮ ਉਹਨਾਂ ਵਿਅਕਤੀਆਂ ਲਈ ਢੁਕਵੀਂ ਹੈ ਜੋ ਸਮੇਂ-ਸਮੇਂ 'ਤੇ ਆਮਦਨ ਦੀ ਤਲਾਸ਼ ਕਰ ਰਹੇ ਹਨ। ਲਾਭਅੰਸ਼ ਦੇ ਮਾਮਲੇ ਵਿੱਚ, ਵਿਅਕਤੀਆਂ ਨੂੰ ਸਰਕਾਰ ਨੂੰ ਕੋਈ ਟੈਕਸ ਅਦਾ ਕਰਨ ਦੀ ਲੋੜ ਨਹੀਂ ਹੈ।

VALUE AT END OF TENOR:₹5,927SWP Calculator

SWP ਬਨਾਮ ਲਾਭਅੰਸ਼: ਅੰਤਰ ਨੂੰ ਸਮਝਣਾ

ਹਾਲਾਂਕਿ SWP ਅਤੇ ਲਾਭਅੰਸ਼ ਦੋਵਾਂ ਦੇ ਨਤੀਜੇ ਵਜੋਂ ਵਿਅਕਤੀਆਂ ਲਈ ਨਿਯਮਤ ਆਮਦਨੀ ਹੁੰਦੀ ਹੈ, ਹਾਲਾਂਕਿ, ਦੋਵਾਂ ਵਿੱਚ ਅੰਤਰ ਮੌਜੂਦ ਹਨ। ਇਸ ਲਈ, ਆਓ SWP ਅਤੇ ਲਾਭਅੰਸ਼ ਦੋਵਾਂ ਵਿੱਚ ਅੰਤਰ ਨੂੰ ਸਮਝੀਏ।

ਵਾਪਸੀ

ਕਿਉਂਕਿ SWP ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਤੋਂ ਪੈਸੇ ਦੀ ਯੋਜਨਾਬੱਧ ਛੁਟਕਾਰਾ ਦੀ ਪ੍ਰਕਿਰਿਆ ਹੈ, ਇਸਲਈ, ਵਿਅਕਤੀਆਂ ਨੂੰ ਇਸ ਕੇਸ ਵਿੱਚ ਪਹਿਲਾਂ ਤੋਂ ਨਿਰਧਾਰਤ ਰਕਮ ਮਿਲਦੀ ਹੈ। ਹਾਲਾਂਕਿ, ਲਾਭਅੰਸ਼ ਦੇ ਮਾਮਲੇ ਵਿੱਚ, ਰਿਟਰਨ ਨਿਸ਼ਚਿਤ ਨਹੀਂ ਹਨ। ਇਹ ਇਸ ਲਈ ਹੈ ਕਿਉਂਕਿ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਅੰਡਰਲਾਈੰਗ ਸੰਪਤੀਆਂ ਨੂੰ ਵੇਚ ਕੇ ਮੁਨਾਫਾ ਪੈਦਾ ਕਰਦੀ ਹੈ ਜੋ ਇਸਦੇ ਪੋਰਟਫੋਲੀਓ ਦਾ ਇੱਕ ਹਿੱਸਾ ਹਨ।

ਅਨੁਕੂਲਤਾ

SWP ਆਮ ਤੌਰ 'ਤੇ ਉਹਨਾਂ ਵਿਅਕਤੀਆਂ ਲਈ ਢੁਕਵਾਂ ਹੁੰਦਾ ਹੈ ਜੋ aਪੱਕੀ ਤਨਖਾਹ ਸਰੋਤ ਖਾਸ ਕਰਕੇ, ਸੇਵਾਮੁਕਤ. ਇਹ ਇਸ ਲਈ ਹੈ ਕਿਉਂਕਿ ਸੇਵਾਮੁਕਤ ਵਿਅਕਤੀ ਇਸ ਨੂੰ ਪੈਨਸ਼ਨ ਦੇ ਬਦਲ ਵਜੋਂ ਵਰਤ ਸਕਦੇ ਹਨ। ਨਾਲ ਹੀ, ਨਿਵੇਸ਼ ਸੰਭਾਵਿਤ ਰਿਟਰਨ ਪੈਦਾ ਕਰਦਾ ਹੈ। ਹਾਲਾਂਕਿ, ਲਾਭਅੰਸ਼ ਵਿਕਲਪ ਉਹਨਾਂ ਵਿਅਕਤੀਆਂ ਲਈ ਢੁਕਵਾਂ ਹੈ ਜੋ ਸਮੇਂ-ਸਮੇਂ 'ਤੇ ਆਮਦਨੀ ਦੀ ਭਾਲ ਕਰ ਰਹੇ ਹਨ ਹਾਲਾਂਕਿ ਰਕਮ ਨਿਸ਼ਚਿਤ ਹੋ ਸਕਦੀ ਹੈ ਜਾਂ ਨਹੀਂ।

Talk to our investment specialist

ਪੂੰਜੀ ਦਾ ਖਾਤਮਾ

ਦੀ ਕਮੀ ਵਿੱਚ SWP ਨਤੀਜੇਪੂੰਜੀ ਨਿਵੇਸ਼ ਜਾਂ ਪੂੰਜੀ ਦਾ ਕਟੌਤੀ ਕਿਉਂਕਿ ਛੁਟਕਾਰਾ ਕੀਤੇ ਗਏ ਨਿਵੇਸ਼ ਤੋਂ ਹੁੰਦਾ ਹੈ ਨਾ ਕਿ ਨਿਵੇਸ਼ਾਂ 'ਤੇ ਪੈਦਾ ਹੋਏ ਮਾਲੀਏ ਤੋਂ। ਹਾਲਾਂਕਿ, ਲਾਭਅੰਸ਼ ਦੇ ਮਾਮਲੇ ਵਿੱਚ, ਪੂੰਜੀ ਵਿੱਚ ਕੋਈ ਕਮੀ ਨਹੀਂ ਹੈ.

NAV ਵਿੱਚ ਕਮੀ

ਮਿਉਚੁਅਲ ਫੰਡ ਲਾਭਅੰਸ਼ ਦੇ ਮਾਮਲੇ ਵਿੱਚ, NAV ਵਿੱਚ ਕਮੀ ਹੁੰਦੀ ਹੈ ਕਿਉਂਕਿ ਮੁਨਾਫੇ ਨੂੰ NAV ਦਾ ਹਿੱਸਾ ਬਣਾਉਂਦੇ ਹੋਏ ਵੰਡਿਆ ਜਾਂਦਾ ਹੈ। ਹਾਲਾਂਕਿ, SWP ਵਿੱਚ, NAV ਵਿੱਚ ਕੋਈ ਕਮੀ ਨਹੀਂ ਹੁੰਦੀ ਹੈ ਸਿਰਫ ਨਿਵੇਸ਼ ਦੀ ਰਕਮ ਜਾਂ ਯੂਨਿਟਾਂ ਦੀ ਗਿਣਤੀ ਘੱਟ ਜਾਂਦੀ ਹੈ।

ਸਕੀਮ ਦੀ ਕਿਸਮ

SWP ਦਾ ਸਹਾਰਾ ਲੈਣ ਵਾਲੇ ਵਿਅਕਤੀ ਆਮ ਤੌਰ 'ਤੇ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮਾਂ ਦੀ ਚੋਣ ਕਰਦੇ ਹਨ ਜੋ ਘੱਟ ਜੋਖਮ-ਭੁੱਖ ਲੈਂਦੀਆਂ ਹਨ ਜਿਵੇਂ ਕਿ ਤਰਲ ਫੰਡ ਜਾਂ ਅਲਟਰਾ ਥੋੜ੍ਹੇ ਸਮੇਂ ਦੇ ਫੰਡ। ਅਜਿਹਾ ਇਸ ਲਈ ਕਿਉਂਕਿ ਅਜਿਹੀਆਂ ਯੋਜਨਾਵਾਂ ਵਿੱਚ ਪੂੰਜੀ ਦੀ ਸਥਿਤੀ ਬਰਕਰਾਰ ਰਹਿੰਦੀ ਹੈ। ਹਾਲਾਂਕਿ, ਮਿਉਚੁਅਲ ਫੰਡ ਲਾਭਅੰਸ਼ ਦੇ ਮਾਮਲੇ ਵਿੱਚ, ਵਿਅਕਤੀ ਨਿਵੇਸ਼ ਦੇ ਕਾਰਜਕਾਲ ਦੇ ਅਧਾਰ ਤੇ ਕਿਸੇ ਵੀ ਕਿਸਮ ਦੀ ਸਕੀਮ ਚੁਣ ਸਕਦੇ ਹਨ ਅਤੇਜੋਖਮ ਦੀ ਭੁੱਖ.

ਟੈਕਸ ਪ੍ਰਭਾਵ

SWP ਨੂੰ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਤੋਂ ਛੁਟਕਾਰਾ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ ਅਤੇ ਇਸਲਈ, ਪੂੰਜੀ ਲਾਭ ਦੇ ਰੂਪ ਵਿੱਚ ਟੈਕਸ ਆਕਰਸ਼ਿਤ ਕਰਦਾ ਹੈ। ਵਿੱਚ ਨਿਵੇਸ਼ ਦੇ ਮਾਮਲੇ ਵਿੱਚਕਰਜ਼ਾ ਫੰਡ, ਜੇਕਰ ਕਢਵਾਉਣ ਦੀ ਪ੍ਰਕਿਰਿਆ 36 ਮਹੀਨਿਆਂ ਦੇ ਅੰਦਰ ਸ਼ੁਰੂ ਹੁੰਦੀ ਹੈ ਤਾਂ ਇਹ ਛੋਟੀ ਮਿਆਦ ਦੇ ਅਧੀਨ ਆਉਂਦੀ ਹੈਪੂੰਜੀ ਲਾਭ (STCG) ਜੋ ਕਿ ਵਿਅਕਤੀ ਦੀ ਆਮਦਨ ਸਲੈਬ ਦਰਾਂ ਦੇ ਅਨੁਸਾਰ ਚਾਰਜ ਕੀਤਾ ਜਾਂਦਾ ਹੈ। ਹਾਲਾਂਕਿ, ਜੇਕਰ SWP 36 ਮਹੀਨਿਆਂ ਬਾਅਦ ਸ਼ੁਰੂ ਹੁੰਦਾ ਹੈ ਤਾਂ ਇਹ ਲੰਮੀ ਮਿਆਦ ਦੇ ਪੂੰਜੀ ਲਾਭ (LTCG) ਨੂੰ ਆਕਰਸ਼ਿਤ ਕਰਦਾ ਹੈ ਜੋ ਸੂਚਕਾਂਕ ਲਾਭਾਂ ਦੇ ਨਾਲ 20% ਟੈਕਸ ਨੂੰ ਆਕਰਸ਼ਿਤ ਕਰਦਾ ਹੈ। ਕਿਸੇ ਇਕੁਇਟੀ ਫੰਡ ਵਿੱਚ ਨਿਵੇਸ਼ ਲਈ, ਜੇਕਰ SWP 12 ਮਹੀਨਿਆਂ ਦੇ ਅੰਦਰ ਹੈ, ਤਾਂ ਇਹ STCG ਨੂੰ ਆਕਰਸ਼ਿਤ ਕਰਦਾ ਹੈ ਜਿਸਦਾ 15% ਚਾਰਜ ਕੀਤਾ ਜਾਂਦਾ ਹੈ। ਵਿੱਚਇਕੁਇਟੀ ਫੰਡ, LTCG ਨੂੰ F.Y ਤੱਕ ਛੋਟ ਦਿੱਤੀ ਗਈ ਸੀ। 2017-18. ਹਾਲਾਂਕਿ, ਐਫ.ਵਾਈ. 2018-19, ਇਕੁਇਟੀ ਫੰਡ INR 1 ਲੱਖ ਤੋਂ ਉੱਪਰ ਦੇ LTCG ਨੂੰ ਆਕਰਸ਼ਿਤ ਕਰਦੇ ਹਨ, ਬਿਨਾਂ ਸੂਚਕਾਂਕ ਲਾਭਾਂ ਦੇ 10% (ਪਲੱਸ ਸੈੱਸ) ਦਾ ਟੈਕਸ ਆਕਰਸ਼ਿਤ ਕਰਦੇ ਹਨ।

ਪਰ, ਮਿਉਚੁਅਲ ਫੰਡ ਲਾਭਅੰਸ਼ਾਂ ਵਿੱਚ ਅਜਿਹਾ ਨਹੀਂ ਹੈ। ਮਿਉਚੁਅਲ ਫੰਡ ਲਾਭਅੰਸ਼ ਨਿਵੇਸ਼ਕ ਦੇ ਅੰਤ 'ਤੇ ਟੈਕਸ ਲਈ ਚਾਰਜਯੋਗ ਨਹੀਂ ਹਨ। ਪਰ ਇਸ ਦੀ ਬਜਾਏ, ਕਰਜ਼ੇ ਦੇ ਫੰਡਾਂ ਦੇ ਮਾਮਲੇ ਵਿੱਚ, ਫੰਡ ਹਾਊਸ 25% (ਨਾਲ ਸਰਚਾਰਜ ਅਤੇ ਸੈੱਸ) ਦਾ ਲਾਭਅੰਸ਼ ਵੰਡ ਟੈਕਸ ਅਦਾ ਕਰਦਾ ਹੈ। ਇਸ ਤੋਂ ਇਲਾਵਾ, ਇਕੁਇਟੀ ਫੰਡਾਂ ਦੇ ਮਾਮਲੇ ਵਿਚ, ਫੰਡ ਹਾਊਸਾਂ ਨੂੰ 10% ਦਾ ਲਾਭਅੰਸ਼ ਡਿਸਟ੍ਰੀਬਿਊਸ਼ਨ ਟੈਕਸ (ਨਾਲ ਸਰਚਾਰਜ ਅਤੇ ਸੈੱਸ) ਦਾ ਭੁਗਤਾਨ ਕਰਨ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈ।

ਬਾਰੰਬਾਰਤਾ

SWP ਦੇ ਮਾਮਲੇ ਵਿੱਚ ਬਾਰੰਬਾਰਤਾ ਨੂੰ ਵਿਅਕਤੀਆਂ ਦੁਆਰਾ ਅਨੁਕੂਲਿਤ ਕੀਤਾ ਜਾ ਸਕਦਾ ਹੈ ਜਿਵੇਂ ਕਿ ਤਿਮਾਹੀ, ਮਾਸਿਕ ਜਾਂ ਹਫ਼ਤਾਵਾਰੀ। ਹਾਲਾਂਕਿ, ਲਾਭਅੰਸ਼ਾਂ ਦੇ ਮਾਮਲੇ ਵਿੱਚ, ਬਾਰੰਬਾਰਤਾ ਆਮ ਤੌਰ 'ਤੇ ਪਹਿਲਾਂ ਤੋਂ ਨਿਰਧਾਰਤ ਹੁੰਦੀ ਹੈ ਜੋ ਰੋਜ਼ਾਨਾ ਲਾਭਅੰਸ਼, ਮਹੀਨਾਵਾਰ ਲਾਭਅੰਸ਼, ਹਫਤਾਵਾਰੀ ਲਾਭਅੰਸ਼, ਅਤੇ ਹੋਰ ਵੀ ਹੋ ਸਕਦੀ ਹੈ।

ਵਿਕਲਪ ਨੂੰ ਬੰਦ ਕਰਨਾ

ਲੋੜ ਪੈਣ 'ਤੇ ਵਿਅਕਤੀ SWP ਨੂੰ ਰੋਕ ਸਕਦੇ ਹਨ ਅਤੇ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਤੋਂ ਪੂਰਾ ਪੈਸਾ ਕਢਵਾ ਸਕਦੇ ਹਨ। ਹਾਲਾਂਕਿ, ਵਿਅਕਤੀਆਂ ਲਈ ਲਾਭਅੰਸ਼ ਵਿਕਲਪ ਨੂੰ ਰੋਕਣਾ ਮੁਸ਼ਕਲ ਹੈ. ਇਹ ਇਸ ਲਈ ਹੈ ਕਿਉਂਕਿ, ਇਹ ਇੱਕ ਕਿਸਮ ਦੀ ਯੋਜਨਾ ਹੈ ਜਿਸ ਵਿੱਚ ਨਿਵੇਸ਼ ਕੀਤਾ ਜਾਂਦਾ ਹੈ ਅਤੇ ਵਿਅਕਤੀਆਂ ਨੂੰ ਲਾਭਅੰਸ਼ ਨੂੰ ਰੋਕਣ ਲਈ ਸਕੀਮ ਤੋਂ ਆਪਣੀ ਪੂਰੀ ਹਿੱਸੇਦਾਰੀ ਨੂੰ ਛੁਡਾਉਣ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈ।

ਅਨੁਸ਼ਾਸਿਤ ਕਢਵਾਉਣ ਦੀ ਆਦਤ

SWP ਵਿਅਕਤੀਆਂ ਵਿੱਚ ਇੱਕ ਅਨੁਸ਼ਾਸਿਤ ਕਢਵਾਉਣ ਦੀ ਆਦਤ ਪੈਦਾ ਕਰਦਾ ਹੈ ਕਿਉਂਕਿ ਸਕੀਮ ਵਿੱਚੋਂ ਸਿਰਫ਼ ਇੱਕ ਨਿਸ਼ਚਿਤ ਰਕਮ ਹੀ ਕਢਵਾਈ ਜਾਂਦੀ ਹੈ। ਹਾਲਾਂਕਿ, ਲਾਭਅੰਸ਼ ਅਨੁਸ਼ਾਸਿਤ ਕਢਵਾਉਣ ਦੀ ਆਦਤ ਨਹੀਂ ਪੈਦਾ ਕਰਦੇ ਕਿਉਂਕਿ ਲਾਭਅੰਸ਼ ਦੀ ਰਕਮ ਸਕੀਮ ਦੇ ਪ੍ਰਦਰਸ਼ਨ ਦੇ ਅਧਾਰ 'ਤੇ ਬਦਲਦੀ ਰਹਿੰਦੀ ਹੈ।

SWP ਬਨਾਮ ਲਾਭਅੰਸ਼ ਵਿਚਕਾਰ ਉਪਰੋਕਤ ਅੰਤਰ ਹੇਠਾਂ ਦਿੱਤੀ ਸਾਰਣੀ ਵਿੱਚ ਸੰਖੇਪ ਹਨ।

| ਪੈਰਾਮੀਟਰ | SWP | ਲਾਭਅੰਸ਼ |

|---|---|---|

| ਵਾਪਸੀ | ਸਥਿਰ ਮੁਕਤੀ | ਲਾਭਅੰਸ਼ ਸਕੀਮ ਦੇ ਪ੍ਰਦਰਸ਼ਨ 'ਤੇ ਵੱਖ-ਵੱਖ ਹੁੰਦੇ ਹਨ |

| ਅਨੁਕੂਲਤਾ | ਨਿਯਮਤ ਅੰਤਰਾਲਾਂ 'ਤੇ ਨਿਸ਼ਚਿਤ ਨਿਯਮਤ ਆਮਦਨ ਦੀ ਮੰਗ ਕਰਨ ਵਾਲੇ ਸੇਵਾਮੁਕਤ ਵਿਅਕਤੀਆਂ ਲਈ ਆਮ ਤੌਰ 'ਤੇ ਢੁਕਵਾਂ | ਸਮੇਂ-ਸਮੇਂ 'ਤੇ ਆਮਦਨ ਦੀ ਮੰਗ ਕਰਨ ਵਾਲੇ ਵਿਅਕਤੀਆਂ ਲਈ ਉਚਿਤ |

| ਪੂੰਜੀ ਦਾ ਖਾਤਮਾ | ਹਾਂ | ਨੰ |

| NAV ਵਿੱਚ ਕਮੀ | ਨੰ | ਹਾਂ |

| ਸਕੀਮ ਦੀ ਕਿਸਮ | ਆਮ ਤੌਰ 'ਤੇ, ਘੱਟ ਜੋਖਮ ਵਾਲੀਆਂ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮਾਂ (ਉਦਾਹਰਨ ਤਰਲ ਫੰਡ) ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਚੋਣ ਕਰੋ | ਨਿਵੇਸ਼ ਦੇ ਕਾਰਜਕਾਲ ਅਤੇ ਵਿਅਕਤੀਆਂ ਦੀ ਜੋਖਮ-ਭੁੱਖ ਦੇ ਆਧਾਰ 'ਤੇ ਕਿਸੇ ਵੀ ਕਿਸਮ ਦੀਆਂ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮਾਂ ਦੀ ਚੋਣ ਕਰ ਸਕਦਾ ਹੈ |

| ਨਿਵੇਸ਼ਕਾਂ 'ਤੇ ਟੈਕਸ ਪ੍ਰਭਾਵ | ਨਿਵੇਸ਼ਕ ਦੇ ਅੰਤ 'ਤੇ ਪੂੰਜੀ ਲਾਭ ਟੈਕਸ ਨੂੰ ਆਕਰਸ਼ਿਤ ਕਰਦਾ ਹੈ | ਨਿਵੇਸ਼ਕ ਦੇ ਅੰਤ 'ਤੇ ਟੈਕਸ ਨੂੰ ਆਕਰਸ਼ਿਤ ਨਹੀਂ ਕਰਦਾ ਹੈ |

| ਬਾਰੰਬਾਰਤਾ | ਤਿਮਾਹੀ, ਮਾਸਿਕ, ਹਫਤਾਵਾਰੀ, ਅਤੇ ਹੋਰ | ਰੋਜ਼ਾਨਾ, ਹਫਤਾਵਾਰੀ, ਮਾਸਿਕ, ਅਤੇ ਹੋਰ |

| ਰੋਕ ਰਿਹਾ ਹੈ | ਵਿਅਕਤੀ SWP ਨੂੰ ਰੋਕ ਸਕਦੇ ਹਨ | ਵਿਅਕਤੀ ਸਕੀਮ ਤੋਂ ਹੋਣ ਵਾਲੇ ਲਾਭਅੰਸ਼ ਨੂੰ ਨਹੀਂ ਰੋਕ ਸਕਦੇ |

| ਅਨੁਸ਼ਾਸਿਤ ਕਢਵਾਉਣ ਦੀ ਆਦਤ | ਇੱਕ ਅਨੁਸ਼ਾਸਿਤ ਕਢਵਾਉਣ ਦੀ ਆਦਤ ਬਣਾਉਂਦਾ ਹੈ | ਇਹ ਲਾਭਅੰਸ਼ ਦੇ ਮਾਮਲੇ ਵਿੱਚ ਲਾਗੂ ਨਹੀਂ ਹੁੰਦਾ |

ਸਰਵੋਤਮ SWP ਮਿਉਚੁਅਲ ਫੰਡ 2022

SWP ਲਈ, ਵਿਅਕਤੀ ਆਮ ਤੌਰ 'ਤੇ ਉਨ੍ਹਾਂ ਸਕੀਮਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨਾ ਚੁਣਦੇ ਹਨ ਜਿਨ੍ਹਾਂ ਦੀ ਜੋਖਮ-ਸਮਰੱਥਾ ਘੱਟ ਹੁੰਦੀ ਹੈ ਜਿਵੇਂ ਕਿ ਤਰਲ ਫੰਡ। ਇਸ ਲਈ, ਦੇ ਕੁਝਵਧੀਆ ਤਰਲ ਫੰਡ ਜੋ ਕਿ SWP ਵਿਕਲਪ ਲਈ ਚੁਣਿਆ ਜਾ ਸਕਦਾ ਹੈ ਹੇਠਾਂ ਸੂਚੀਬੱਧ ਕੀਤਾ ਗਿਆ ਹੈ।

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Indiabulls Liquid Fund Growth ₹2,620.18

↑ 0.45 ₹169 0.6 1.5 2.9 6.4 6.6 6.62% 1M 1M PGIM India Insta Cash Fund Growth ₹352.686

↑ 0.06 ₹546 0.5 1.5 2.9 6.3 6.5 6.43% 26D 29D JM Liquid Fund Growth ₹73.8844

↑ 0.01 ₹2,703 0.6 1.5 2.9 6.2 6.4 6.44% 1M 2D 1M 4D Axis Liquid Fund Growth ₹3,017.3

↑ 0.55 ₹39,028 0.6 1.5 3 6.4 6.6 6.5% 27D 30D Tata Liquid Fund Growth ₹4,267.1

↑ 0.80 ₹30,626 0.5 1.5 2.9 6.4 6.5 6.08% 1M 28D 1M 28D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Indiabulls Liquid Fund PGIM India Insta Cash Fund JM Liquid Fund Axis Liquid Fund Tata Liquid Fund Point 1 Bottom quartile AUM (₹169 Cr). Bottom quartile AUM (₹546 Cr). Lower mid AUM (₹2,703 Cr). Highest AUM (₹39,028 Cr). Upper mid AUM (₹30,626 Cr). Point 2 Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (28 yrs). Established history (16+ yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Point 5 1Y return: 6.37% (upper mid). 1Y return: 6.35% (bottom quartile). 1Y return: 6.24% (bottom quartile). 1Y return: 6.38% (top quartile). 1Y return: 6.35% (lower mid). Point 6 1M return: 0.56% (top quartile). 1M return: 0.55% (bottom quartile). 1M return: 0.55% (lower mid). 1M return: 0.56% (upper mid). 1M return: 0.55% (bottom quartile). Point 7 Sharpe: 2.72 (bottom quartile). Sharpe: 2.89 (lower mid). Sharpe: 2.30 (bottom quartile). Sharpe: 3.16 (top quartile). Sharpe: 2.93 (upper mid). Point 8 Information ratio: -0.70 (bottom quartile). Information ratio: -0.09 (lower mid). Information ratio: -1.73 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Point 9 Yield to maturity (debt): 6.62% (top quartile). Yield to maturity (debt): 6.43% (bottom quartile). Yield to maturity (debt): 6.44% (lower mid). Yield to maturity (debt): 6.50% (upper mid). Yield to maturity (debt): 6.08% (bottom quartile). Point 10 Modified duration: 0.08 yrs (lower mid). Modified duration: 0.07 yrs (top quartile). Modified duration: 0.09 yrs (bottom quartile). Modified duration: 0.07 yrs (upper mid). Modified duration: 0.16 yrs (bottom quartile). Indiabulls Liquid Fund

PGIM India Insta Cash Fund

JM Liquid Fund

Axis Liquid Fund

Tata Liquid Fund

ਮਿਉਚੁਅਲ ਫੰਡ ਵਿੱਚ ਔਨਲਾਈਨ ਨਿਵੇਸ਼ ਕਿਵੇਂ ਕਰੀਏ?

Fincash.com 'ਤੇ ਜੀਵਨ ਭਰ ਲਈ ਮੁਫਤ ਨਿਵੇਸ਼ ਖਾਤਾ ਖੋਲ੍ਹੋ।

ਆਪਣੀ ਰਜਿਸਟ੍ਰੇਸ਼ਨ ਅਤੇ ਕੇਵਾਈਸੀ ਪ੍ਰਕਿਰਿਆ ਨੂੰ ਪੂਰਾ ਕਰੋ

ਦਸਤਾਵੇਜ਼ (ਪੈਨ, ਆਧਾਰ, ਆਦਿ) ਅੱਪਲੋਡ ਕਰੋ।ਅਤੇ, ਤੁਸੀਂ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਤਿਆਰ ਹੋ!

ਸਿੱਟਾ

ਇਸ ਤਰ੍ਹਾਂ, ਇਹ ਸਿੱਟਾ ਕੱਢਿਆ ਜਾ ਸਕਦਾ ਹੈ ਕਿ SWP ਅਤੇ ਲਾਭਅੰਸ਼ਾਂ ਵਿਚਕਾਰ ਬਹੁਤ ਸਾਰੇ ਅੰਤਰ ਮੌਜੂਦ ਹਨ। ਹਾਲਾਂਕਿ, ਵਿਅਕਤੀਆਂ ਨੂੰ ਉਹ ਸਹੀ ਵਿਕਲਪ ਚੁਣਨਾ ਚਾਹੀਦਾ ਹੈ ਜੋ ਉਨ੍ਹਾਂ ਦੀਆਂ ਜ਼ਰੂਰਤਾਂ ਦੇ ਅਨੁਕੂਲ ਹੋਵੇ ਅਤੇ ਉਦੇਸ਼ਾਂ ਦੇ ਅਨੁਸਾਰ ਹੋਵੇ। ਇਹ ਉਹਨਾਂ ਨੂੰ ਸਮੇਂ ਸਿਰ ਆਪਣੇ ਉਦੇਸ਼ਾਂ ਨੂੰ ਪ੍ਰਾਪਤ ਕਰਨ ਲਈ ਅਗਵਾਈ ਕਰੇਗਾ.

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।