SWP Vs டிவிடெண்ட்

எது சிறந்தது?

SWP Vs டிவிடெண்ட்? இருவருக்குமிடையில் தெரிவு செய்ய வேண்டியிருக்கும் போது தனிநபர்கள் எப்போதும் குழப்பமடைகிறார்கள். இரண்டு விருப்பங்களும் ஒரே மாதிரியாகத் தோன்றினாலும், அவற்றுக்கிடையே பரந்த வேறுபாடுகள் உள்ளன. ஒரு முழுமையான குறிப்பில், SWP (முறையான திரும்பப் பெறுதல் திட்டம்) இல், தனிநபர்கள் தங்கள் மியூச்சுவல் ஃபண்ட் முதலீட்டில் இருந்து குறிப்பிட்ட கால இடைவெளியில் முன்கூட்டியே நிர்ணயிக்கப்பட்ட தொகையை மீட்டெடுக்க முடியும் என்று கூறலாம். ஈவுத்தொகை விருப்பத்தில் இருக்கும்போது, மியூச்சுவல் ஃபண்ட் திட்டம் ஒரு குறிப்பிட்ட தொகையை வரவு வைக்கிறதுமுதலீட்டாளர்உருவாக்கப்பட்ட லாபத்தில் இருந்து கணக்கு. எனவே, SWP மற்றும் ஈவுத்தொகைக்கு இடையிலான வேறுபாடுகளைப் புரிந்துகொள்வோம்பரஸ்பர நிதி பணத்தை வரவு வைக்கும் காலம், முதலீட்டாளருக்குத் திருப்பிச் செலுத்தப்படும் தொகை மற்றும் பல போன்ற பல்வேறு அளவுருக்களைப் பொறுத்து.

மியூச்சுவல் ஃபண்டில் SWP என்றால் என்ன?

மியூச்சுவல் ஃபண்டுகளில் முறையான திரும்பப் பெறுதல் திட்டம் அல்லது SWP என்பது பணத்தை மீட்பதற்கான ஒரு முறையான நுட்பமாகும். இது எதிர்எஸ்ஐபி. SWP இல், தனிநபர்கள் முதலில் ஒரு மியூச்சுவல் ஃபண்ட் திட்டத்தில் கணிசமான தொகையை முதலீடு செய்கிறார்கள், பொதுவாக குறைந்த அளவிலான ரிஸ்க் (எடுத்துக்காட்டு,திரவ நிதிகள் அல்லது தீவிரகுறுகிய கால நிதிகள்) பிறகுமுதலீடு, தனிநபர்கள் சீரான இடைவெளியில் மியூச்சுவல் ஃபண்ட் முதலீட்டில் இருந்து ஒரு குறிப்பிட்ட தொகையை திரும்பப் பெறத் தொடங்குகிறார்கள். இந்தத் திட்டம் நிலையானது என்று ஒரு ஆதாரத்தைத் தேடும் நபர்களுக்கு ஏற்றதுவருமானம். இந்த வழக்கில், மியூச்சுவல் ஃபண்ட் திட்டங்களில் முதலீடு செய்யப்படும் பணமும் திட்ட வகையின் அடிப்படையில் வருமானத்தை உருவாக்குகிறது. திமீட்பு வாராந்திர, மாதாந்திர அல்லது காலாண்டு போன்ற அதிர்வெண்ணின் அடிப்படையில் தனிநபர்களால் அதிர்வெண் தனிப்பயனாக்கப்படலாம்.

மியூச்சுவல் ஃபண்டில் டிவிடெண்ட் திட்டம் எவ்வாறு செயல்படுகிறது?

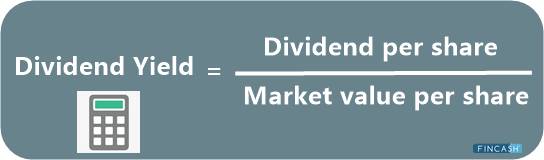

மியூச்சுவல் ஃபண்ட் டிவிடெண்ட் மியூச்சுவல் ஃபண்ட் திட்டத்தின் மூலம் ஈட்டப்படும் யூனிட் ஹோல்டர்களிடையே விநியோகிக்கப்பட்ட லாபத்தின் பங்கைக் குறிக்கிறது. இங்கே, மியூச்சுவல் ஃபண்ட் திட்டமானது, அதே திட்டத்தின் யூனிட்ஹோல்டர்களுக்கு மட்டுமே ஈவுத்தொகையை விநியோகிக்க முடியும். இந்த ஈவுத்தொகை திட்டத்தின் உணரப்பட்ட லாபத்திலிருந்து விநியோகிக்கப்படுகிறது. உணரப்பட்ட லாபம் என்பது திட்டத்தை விற்பதன் மூலம் கிடைக்கும் லாபத்தைக் குறிக்கிறதுஅடிப்படை போர்ட்ஃபோலியோவின் ஒரு பகுதியை உருவாக்கும் சொத்துக்கள். இருப்பினும், அதிகரிப்பு காரணமாக இது லாபத்தை சேர்க்கவில்லைஇல்லை. ஈவுத்தொகையின் அதிர்வெண் காலாண்டு, மாதாந்திர, தினசரி மற்றும் பலவாக இருக்கலாம். லாபத்தில் இருந்து ஈவுத்தொகை வழங்கப்படுவதால், அது NAV மதிப்பைக் குறைக்கிறது. காலமுறை வருமானம் தேடும் நபர்களுக்கு இந்தத் திட்டம் பொருத்தமானது. ஈவுத்தொகையைப் பொறுத்தவரை, தனிநபர்கள் அரசாங்கத்திற்கு எந்த வரியும் செலுத்த வேண்டியதில்லை.

VALUE AT END OF TENOR:₹5,927SWP Calculator

SWP Vs டிவிடெண்ட்: வேறுபாடுகளைப் புரிந்துகொள்வது

SWP மற்றும் ஈவுத்தொகை இரண்டும் தனிநபர்களுக்கு வழக்கமான வருமானத்தை ஈட்டுவதில் விளைந்தாலும், இருவருக்கும் இடையே வேறுபாடுகள் உள்ளன. எனவே, SWP மற்றும் ஈவுத்தொகை இரண்டிற்கும் உள்ள வேறுபாடுகளைப் புரிந்துகொள்வோம்.

திரும்புகிறது

SWP என்பது மியூச்சுவல் ஃபண்டுகளில் இருந்து பணத்தை முறையாக மீட்பதற்கான செயல்முறை என்பதால், தனிநபர்கள் இந்த வழக்கில் முன்கூட்டியே தீர்மானிக்கப்பட்ட தொகையைப் பெறுகிறார்கள். இருப்பினும், ஈவுத்தொகை விஷயத்தில், வருமானம் நிலையானது அல்ல. ஏனென்றால், மியூச்சுவல் ஃபண்ட் திட்டம் அதன் போர்ட்ஃபோலியோவின் ஒரு பகுதியாக இருக்கும் அடிப்படை சொத்துக்களை விற்பதன் மூலம் லாபத்தை ஈட்டுகிறது.

பொருத்தம்

SWP பொதுவாக ஒரு தேடும் நபர்களுக்கு ஏற்றதுநிலையான வருமானம் குறிப்பாக, ஓய்வு பெற்றவர்கள். ஏனென்றால், ஓய்வூதியம் பெறுபவர்கள் இதை ஓய்வூதியத்திற்கு மாற்றாகப் பயன்படுத்தலாம். மேலும், முதலீடு எதிர்பார்த்த வருமானத்தை உருவாக்குகிறது. இருப்பினும், தொகை நிர்ணயிக்கப்பட்டாலும் இல்லாவிட்டாலும், குறிப்பிட்ட கால வருமானத்தை எதிர்பார்க்கும் நபர்களுக்கு டிவிடெண்ட் விருப்பம் பொருத்தமானது.

Talk to our investment specialist

மூலதன அரிப்பு

SWP ஒரு குறைப்பை ஏற்படுத்துகிறதுமூலதனம் முதலீடு அல்லது மூலதன அரிப்பு, மீட்பது செய்யப்பட்ட முதலீட்டில் இருந்து நிகழ்கிறது மற்றும் முதலீடுகளின் மீதான வருவாயிலிருந்து அல்ல. இருப்பினும், ஈவுத்தொகை விஷயத்தில், மூலதனத்தில் குறைப்பு இல்லை.

என்ஏவி குறைப்பு

மியூச்சுவல் ஃபண்ட் ஈவுத்தொகையின் விஷயத்தில், என்ஏவியின் ஒரு பகுதியாக லாபம் விநியோகிக்கப்படுவதால், என்ஏவியில் குறைப்பு உள்ளது. இருப்பினும், SWP இல், NAV இல் எந்தக் குறைப்பும் இல்லை, முதலீட்டுத் தொகை அல்லது யூனிட்களின் எண்ணிக்கை மட்டுமே குறைக்கப்படும்.

திட்டத்தின் வகை

SWP-ஐ நாடும் தனிநபர்கள் பொதுவாக மியூச்சுவல் ஃபண்ட் திட்டங்களைத் தேர்வு செய்கிறார்கள், அவை லிக்விட் ஃபண்டுகள் அல்லது அல்ட்ரா ஷார்ட்-டெர்ம் ஃபண்டுகள் போன்ற குறைந்த ஆபத்து-பசியைக் கொண்டுள்ளன. ஏனென்றால், அத்தகைய திட்டங்களில், மூலதன நிலை அப்படியே இருக்கும். இருப்பினும், மியூச்சுவல் ஃபண்ட் ஈவுத்தொகையைப் பொறுத்தவரை, தனிநபர்கள் முதலீட்டின் காலத்தைப் பொறுத்து எந்த வகையான திட்டத்தையும் தேர்வு செய்யலாம்.ஆபத்து பசியின்மை.

வரிவிதிப்பு தாக்கம்

SWP மியூச்சுவல் ஃபண்டுகளில் இருந்து மீட்பதாகக் கருதப்படுகிறது, எனவே, மூலதன ஆதாயங்களின் வடிவத்தில் வரியை ஈர்க்கிறது. முதலீடு விஷயத்தில்கடன் நிதி36 மாதங்களுக்குள் திரும்பப் பெறுதல் செயல்முறை தொடங்கினால் அது குறுகிய காலத்தின் கீழ் வரும்மூலதன ஆதாயம் (STCG) இது தனிநபரின் வருமான அடுக்கு விகிதங்களின்படி வசூலிக்கப்படுகிறது. இருப்பினும், SWP 36 மாதங்களுக்குப் பிறகு தொடங்கினால், அது நீண்ட கால மூலதன ஆதாயத்தை (LTCG) ஈர்க்கிறது, இது குறியீட்டு நன்மைகளுடன் 20% வரியையும் ஈர்க்கிறது. ஈக்விட்டி ஃபண்டில் முதலீடு செய்வதற்கு, SWP 12 மாதங்களுக்குள் இருந்தால், அது STCG ஐ ஈர்க்கிறது, இது 15% வசூலிக்கப்படுகிறது. இல்ஈக்விட்டி நிதிகள், F.Y வரை LTCG விலக்கு அளிக்கப்பட்டது. 2017-18. இருப்பினும், F.Y இலிருந்து 2018-19, ஈக்விட்டி ஃபண்டுகள் INR 1 லட்சத்திற்கு மேல் LTCG ஐ ஈர்க்கின்றன, குறியீட்டு பலன்கள் இல்லாமல் 10% (செஸ் கூடுதலாக) வரி விதிக்கப்படுகிறது.

ஆனால், மியூச்சுவல் ஃபண்ட் டிவிடெண்டில் அப்படி இல்லை. மியூச்சுவல் ஃபண்ட் ஈவுத்தொகை முதலீட்டாளரின் முடிவில் வரி விதிக்கப்படாது. ஆனால் அதற்கு பதிலாக, கடன் நிதிகளின் விஷயத்தில், ஃபண்ட் ஹவுஸ் 25% டிவிடெண்ட் விநியோக வரியை செலுத்துகிறது (அத்துடன் கூடுதல் கட்டணம் & செஸ்). மேலும், ஈக்விட்டி ஃபண்டுகளில், ஃபண்ட் ஹவுஸ்கள் டிவிடெண்ட் விநியோக வரியாக 10% (அத்துடன் கூடுதல் கட்டணம் & செஸ்) செலுத்த வேண்டும்.

அதிர்வெண்

SWP இன் அதிர்வெண் காலாண்டு, மாதாந்திர அல்லது வாராந்திரம் போன்ற நபர்களால் தனிப்பயனாக்கப்படலாம். இருப்பினும், ஈவுத்தொகை விஷயத்தில், அதிர்வெண் பொதுவாக முன்கூட்டியே தீர்மானிக்கப்படுகிறது, இது தினசரி ஈவுத்தொகை, மாதாந்திர ஈவுத்தொகை, வாராந்திர ஈவுத்தொகை மற்றும் பலவாக இருக்கலாம்.

விருப்பத்தை நிறுத்துதல்

தனிநபர்கள் தேவைப்பட்டால் SWPஐ நிறுத்தலாம் மற்றும் மியூச்சுவல் ஃபண்ட் திட்டத்திலிருந்து முழுப் பணத்தையும் திரும்பப் பெறலாம். இருப்பினும், தனிநபர்கள் ஈவுத்தொகை விருப்பத்தை நிறுத்துவது கடினம். ஏனென்றால், இது முதலீடு செய்யப்படும் ஒரு வகையான திட்டமாகும், மேலும் தனிநபர்கள் ஈவுத்தொகையை நிறுத்த திட்டத்தில் இருந்து தங்கள் முழு பங்குகளையும் மீட்டெடுக்க வேண்டும்.

ஒழுக்கமான திரும்பப் பெறும் பழக்கம்

திட்டத்தில் இருந்து ஒரு குறிப்பிட்ட தொகை மட்டுமே திரும்பப் பெறப்படுவதால், SWP தனிநபர்களிடையே ஒழுக்கமான திரும்பப் பெறும் பழக்கத்தை உருவாக்குகிறது. எவ்வாறாயினும், ஈவுத்தொகை ஒரு ஒழுங்குமுறையான திரும்பப் பெறும் பழக்கத்தை ஏற்படுத்தாது, ஏனெனில் ஈவுத்தொகை திட்டத்தின் செயல்திறனின் அடிப்படையில் மாறுபடும்.

SWP Vs டிவிடெண்டுக்கு இடையே உள்ள மேலே உள்ள வேறுபாடுகள் கீழே கொடுக்கப்பட்டுள்ள அட்டவணையில் சுருக்கப்பட்டுள்ளன.

| அளவுருக்கள் | SWP | ஈவுத்தொகை |

|---|---|---|

| திரும்புகிறது | நிலையான மீட்பு | ஈவுத்தொகை திட்டத்தின் செயல்திறனில் மாறுபடும் |

| பொருத்தம் | வழக்கமான இடைவெளியில் நிலையான வழக்கமான வருமானம் தேடும் ஓய்வு பெற்ற நபர்களுக்கு பொதுவாக ஏற்றது | காலமுறை வருமானம் தேடும் நபர்களுக்கு ஏற்றது |

| மூலதன அரிப்பு | ஆம் | இல்லை |

| என்ஏவி குறைப்பு | இல்லை | ஆம் |

| திட்டத்தின் வகை | பொதுவாக, குறைந்த ரிஸ்க் மியூச்சுவல் ஃபண்ட் திட்டங்களில் முதலீடு செய்ய தேர்வு செய்யவும் (எடுத்துக்காட்டு திரவ நிதி) | முதலீட்டு காலம் மற்றும் தனிநபர்களின் ஆபத்து-பசியின் அடிப்படையில் எந்த வகையான மியூச்சுவல் ஃபண்ட் திட்டங்களையும் தேர்வு செய்யலாம் |

| முதலீட்டாளர்கள் மீதான வரி தாக்கம் | முதலீட்டாளரின் முடிவில் மூலதன ஆதாய வரியை ஈர்க்கிறது | முதலீட்டாளரின் முடிவில் வரியை ஈர்க்காது |

| அதிர்வெண் | காலாண்டு, மாதாந்திர, வாராந்திர, மற்றும் பல | தினசரி, வாராந்திர, மாதாந்திர, மற்றும் பல |

| நிறுத்துதல் | தனிநபர்கள் SWP ஐ நிறுத்தலாம் | தனிநபர்கள் திட்டத்தில் இருந்து எழும் ஈவுத்தொகையை நிறுத்த முடியாது |

| ஒழுக்கமான திரும்பப் பெறும் பழக்கம் | ஒழுக்கமான திரும்பப் பெறும் பழக்கத்தை உருவாக்குகிறது | ஈவுத்தொகை விஷயத்தில் இது பொருந்தாது |

சிறந்த SWP மியூச்சுவல் ஃபண்டுகள் 2022

SWP க்கு, தனிநபர்கள் பொதுவாக திரவ நிதிகள் போன்ற ஆபத்து திறன் குறைவாக உள்ள திட்டங்களில் முதலீடு செய்யத் தேர்வு செய்கிறார்கள். எனவே, சிலசிறந்த திரவ நிதிகள் SWP விருப்பத்திற்கு தேர்வு செய்யக்கூடியது பின்வருமாறு கீழே பட்டியலிடப்பட்டுள்ளது.

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Indiabulls Liquid Fund Growth ₹2,619.73

↑ 0.40 ₹169 0.5 1.5 2.9 6.4 6.6 6.62% 1M 1M PGIM India Insta Cash Fund Growth ₹352.631

↑ 0.06 ₹546 0.5 1.5 2.9 6.3 6.5 6.43% 26D 29D JM Liquid Fund Growth ₹73.8715

↑ 0.01 ₹2,703 0.5 1.5 2.9 6.2 6.4 6.44% 1M 2D 1M 4D Axis Liquid Fund Growth ₹3,016.75

↑ 0.49 ₹39,028 0.5 1.5 3 6.4 6.6 6.5% 27D 30D Aditya Birla Sun Life Liquid Fund Growth ₹436.496

↑ 0.08 ₹54,615 0.5 1.5 2.9 6.3 6.5 6.19% 2M 1D 2M 1D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 19 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Indiabulls Liquid Fund PGIM India Insta Cash Fund JM Liquid Fund Axis Liquid Fund Aditya Birla Sun Life Liquid Fund Point 1 Bottom quartile AUM (₹169 Cr). Bottom quartile AUM (₹546 Cr). Lower mid AUM (₹2,703 Cr). Upper mid AUM (₹39,028 Cr). Highest AUM (₹54,615 Cr). Point 2 Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (28 yrs). Established history (16+ yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Point 5 1Y return: 6.37% (upper mid). 1Y return: 6.35% (lower mid). 1Y return: 6.24% (bottom quartile). 1Y return: 6.38% (top quartile). 1Y return: 6.35% (bottom quartile). Point 6 1M return: 0.55% (upper mid). 1M return: 0.54% (bottom quartile). 1M return: 0.54% (lower mid). 1M return: 0.55% (top quartile). 1M return: 0.54% (bottom quartile). Point 7 Sharpe: 2.72 (bottom quartile). Sharpe: 2.89 (lower mid). Sharpe: 2.30 (bottom quartile). Sharpe: 3.16 (top quartile). Sharpe: 3.01 (upper mid). Point 8 Information ratio: -0.70 (bottom quartile). Information ratio: -0.09 (lower mid). Information ratio: -1.73 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Point 9 Yield to maturity (debt): 6.62% (top quartile). Yield to maturity (debt): 6.43% (bottom quartile). Yield to maturity (debt): 6.44% (lower mid). Yield to maturity (debt): 6.50% (upper mid). Yield to maturity (debt): 6.19% (bottom quartile). Point 10 Modified duration: 0.08 yrs (lower mid). Modified duration: 0.07 yrs (top quartile). Modified duration: 0.09 yrs (bottom quartile). Modified duration: 0.07 yrs (upper mid). Modified duration: 0.17 yrs (bottom quartile). Indiabulls Liquid Fund

PGIM India Insta Cash Fund

JM Liquid Fund

Axis Liquid Fund

Aditya Birla Sun Life Liquid Fund

ஆன்லைனில் மியூச்சுவல் ஃபண்டில் முதலீடு செய்வது எப்படி?

Fincash.com இல் வாழ்நாள் முழுவதும் இலவச முதலீட்டுக் கணக்கைத் திறக்கவும்.

உங்கள் பதிவு மற்றும் KYC செயல்முறையை முடிக்கவும்

ஆவணங்களைப் பதிவேற்றவும் (பான், ஆதார் போன்றவை).மேலும், நீங்கள் முதலீடு செய்ய தயாராக உள்ளீர்கள்!

முடிவுரை

எனவே, SWP மற்றும் ஈவுத்தொகை இடையே நிறைய வேறுபாடுகள் உள்ளன என்று முடிவு செய்யலாம். இருப்பினும், தனிநபர்கள் தங்கள் தேவைகளுக்கு ஏற்ற சரியான விருப்பத்தை தேர்வு செய்ய வேண்டும் மற்றும் நோக்கங்களுக்கு ஏற்ப இருக்க வேண்டும். இது அவர்களின் இலக்குகளை சரியான நேரத்தில் அடைய வழிவகுக்கும்.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.