மியூச்சுவல் ஃபண்ட்: டிவிடெண்ட் விருப்பம் அல்லது வளர்ச்சி விருப்பம்

மியூச்சுவல் ஃபண்ட் டிவிடெண்ட் பெறும்போது நீங்கள் நன்றாக உணரவில்லையா? சரி நீங்கள் செய்யுங்கள். மியூச்சுவல் ஃபண்ட் டிவிடெண்ட் அதன் யூனிட் ஹோல்டர்களிடையே மியூச்சுவல் ஃபண்ட் திட்டத்தால் விநியோகிக்கப்படுகிறது.பரஸ்பர நிதி ஈவுத்தொகையை அவர்களின் உணரப்பட்ட லாபத்திற்கு எதிராக விநியோகிக்கவும், அவர்களின் புத்தக லாபம் அல்லது காகித லாபத்தில் அல்ல. உணரப்பட்ட லாபம் என்பது மியூச்சுவல் ஃபண்ட் திட்டத்தின் விற்பனைக்கு எதிராக ஈட்டப்பட்ட லாபமாகும்அடிப்படை போர்ட்ஃபோலியோவில் உள்ள சொத்துக்கள். மியூச்சுவல் ஃபண்ட் ஈவுத்தொகை கருத்துடன் தொடர்புடைய சில கட்டுக்கதைகள் உள்ளன, இருப்பினும் அது கவர்ச்சியாகத் தெரிகிறது. எனவே, மியூச்சுவல் ஃபண்ட் டிவிடெண்ட் திட்டங்களில் மியூச்சுவல் ஃபண்ட் முதலீடு, எப்படி முதலீடு செய்வது போன்ற பல்வேறு அம்சங்களைப் புரிந்துகொள்வோம்.எஸ்ஐபி மியூச்சுவல் ஃபண்ட், மியூச்சுவல் ஃபண்ட் சில மியூச்சுவல் ஃபண்ட் நிறுவனங்களின் ஈவுத்தொகைக்குப் பின்னால் உள்ள கட்டுக்கதைவழங்குதல் சிறந்த டிவிடெண்ட் திட்டங்கள், டிவிடெண்ட் திட்டங்களின் வரிவிதிப்பு அம்சங்கள் மற்றும் பல.

Talk to our investment specialist

மியூச்சுவல் ஃபண்ட் டிவிடென்ட்: பொருள்

மியூச்சுவல் ஃபண்ட் டிவிடென்ட், எளிமையான வார்த்தைகளில், மியூச்சுவல் ஃபண்ட் திட்டம் அதன் யூனிட்ஹோல்டர்களுக்கு விநியோகிக்கும் உண்மையில் ஈட்டிய லாபத்தில் ஒரு பங்கு. முந்தைய பத்திகளில் விவாதிக்கப்பட்ட உணரப்பட்ட லாபம், பரஸ்பர நிதித் திட்டத்தின் மூலம் ஈட்டப்பட்ட உண்மையான லாபத்தைக் குறிக்கிறது.வருமானம் போர்ட்ஃபோலியோவில் அதன் அடிப்படை சொத்துக்களின் விற்பனையிலிருந்து உருவாக்கப்படுகிறது. உணரப்பட்ட லாபத்திற்கும் புத்தக லாபத்திற்கும் இடையில் ஒருவர் குழப்பமடையக்கூடாது. ஏனென்றால், புத்தக லாபம் நிகர சொத்து மதிப்பின் அதிகரிப்பைக் கருதுகிறது அல்லதுஇல்லை அடிப்படை சொத்துக்களும். NAV இன் அதிகரிப்பு உணரப்படாத லாபத்தின் ஒரு பகுதியாகும்.

மியூச்சுவல் ஃபண்ட் டிவிடெண்ட் ஒரு குறிப்பிட்ட திட்டத்தின் யூனிட்ஹோல்டர்களுக்கு மட்டுமே விநியோகிக்கப்படுகிறது. நிதி மேலாளர் யூனிட் ஹோல்டர்களிடையே ஈவுத்தொகையை விநியோகிக்கிறார். மியூச்சுவல் ஃபண்ட் டிவிடெண்ட் விநியோகம் என்ஏவியில் குறைப்புக்கு வழிவகுக்கிறது. கூடுதலாக, ஈவுத்தொகையை அறிவிப்பது நிதி மேலாளர்களின் பொறுப்பாகும். மியூச்சுவல் ஃபண்ட் ஈவுத்தொகை மீதான வரிவிதிப்பைப் பொறுத்தவரை, ஈக்விட்டி மியூச்சுவல் ஃபண்டில் டிவிடெண்ட் விநியோகம் நடப்பு படி டிவிடெண்ட் விநியோக வரியை ஈர்க்காது என்பதை தனிநபர்கள் கவனிக்க வேண்டும்.வருமான வரி சட்டங்கள். மாறாக, ஈவுத்தொகை விநியோகம் aகடன் நிதி ஈவுத்தொகை விநியோக வரிக்கு பொறுப்பாகும். மியூச்சுவல் ஃபண்ட் டிவிடெண்ட் திட்டம் வழங்கும் பல்வேறு டிவிடெண்ட் விருப்பங்களில் வருடாந்திர ஈவுத்தொகை, அரை ஆரம்ப ஈவுத்தொகை, வாராந்திர ஈவுத்தொகை மற்றும் தினசரி ஈவுத்தொகை ஆகியவை அடங்கும்.

மியூச்சுவல் ஃபண்டுகள்: மியூச்சுவல் ஃபண்ட் திட்டங்களில் பல்வேறு விருப்பங்கள்

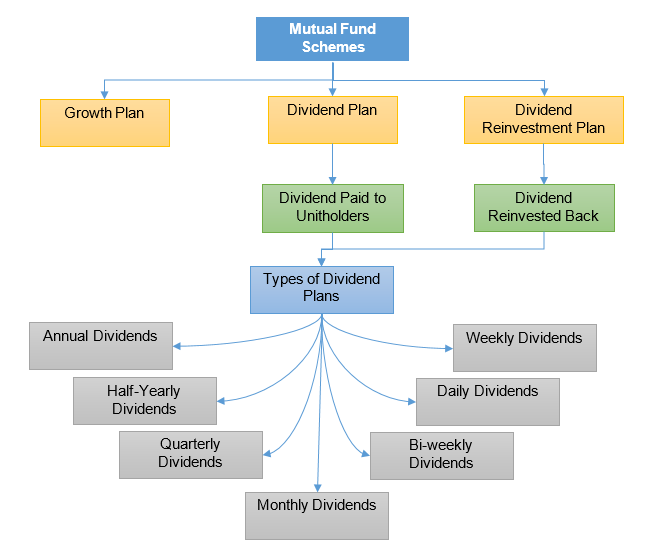

மியூச்சுவல் ஃபண்ட் என்பது ஒரு முதலீட்டு வாகனமாகும், இது ஒரு பொதுவான நோக்கத்தைப் பகிர்ந்து கொள்ளும் பல்வேறு நபர்களிடமிருந்து பணத்தை சேகரிக்கிறதுமுதலீடு பங்குகளில் மற்றும்பத்திரங்கள். மியூச்சுவல் ஃபண்ட் திட்டங்களில் பெரும்பாலானவை வளர்ச்சித் திட்டம், டிவிடென்ட் திட்டம் மற்றும் டிவிடெண்ட் மறு முதலீட்டுத் திட்டம் போன்ற பல்வேறு விருப்பங்களை வழங்குகின்றன. எனவே, இந்த திட்டங்களை விரிவாகப் பார்ப்போம்.

பரஸ்பர நிதியத்தின் வளர்ச்சித் திட்டம் என்பது திட்டத்தால் ஈட்டப்படும் லாபம் திட்டத்தில் மீண்டும் முதலீடு செய்யப்படுவதைக் குறிக்கிறது. எந்த முன் அறிவிப்பும் இல்லாமல், லாபம் திட்டத்தில் மீண்டும் முதலீடு செய்யப்படுகிறது. மியூச்சுவல் ஃபண்ட் வளர்ச்சித் திட்டத்தின் என்ஏவி அதிகரிப்பு, அதன் ஈட்டப்பட்ட லாபத்தைப் பிரதிபலிக்கிறது. வளர்ச்சித் திட்டத்தைத் தேர்ந்தெடுக்கும் தனிநபர்களுக்கு இடைக்கால பண வரவுகள் எதுவும் கிடைக்காதுமீட்பு. இருப்பினும், வளர்ச்சித் திட்டங்கள் அனுபவிக்கின்றனகலவை நன்மைகள். வளர்ச்சித் திட்டங்களில் முதலீடு செய்வது தனிநபர்கள் வரிவிதிப்பு நன்மைகளை அனுபவிக்க உதவுகிறதுமூலதனம் ஆதாயங்கள். மியூச்சுவல் ஃபண்ட் முதலீடு ஒரு வருடத்திற்கு மேல் வைத்திருந்தால், தனிநபர்கள் நீண்ட காலத்திற்கு பணம் செலுத்த வேண்டியதில்லைமூலதன ஆதாயம் வரி. மாறாக, முதலீடு வாங்கிய நாளிலிருந்து ஒரு வருடத்திற்குள் திரும்பப் பெறப்பட்டால், தனிநபர்கள் குறுகிய கால மூலதன ஆதாயங்களைச் செலுத்த வேண்டும்.

டிவிடெண்ட் திட்டம் என்பது மியூச்சுவல் ஃபண்ட் திட்டத்தின் யூனிட்ஹோல்டர்களுக்கு டிவிடெண்ட் விநியோகிக்கப்படும் மியூச்சுவல் ஃபண்ட் திட்டத்தால் வழங்கப்படும் திட்டத்தைக் குறிக்கிறது. இந்த ஈவுத்தொகை அவர்களின் யூனிட் ஹோல்டர்களுக்கு நிதித் திட்டத்தால் ஈட்டப்பட்ட உண்மையான லாபத்தின் பிரிக்கப்பட்ட பகுதியிலிருந்து வழங்கப்படுகிறது. தங்கள் முதலீட்டில் வழக்கமான வருமானத்தை எதிர்பார்க்கும் நபர்கள் மியூச்சுவல் ஃபண்ட் டிவிடெண்ட் திட்டத்தைத் தேர்வு செய்கிறார்கள். இருப்பினும், டிவிடெண்ட் திட்டத்தைத் தேர்ந்தெடுக்கும்போது, ஒரு மியூச்சுவல் ஃபண்ட் திட்டம் ஈவுத்தொகையை அறிவிக்கும் போதெல்லாம், ஃபண்டின் என்ஏவி குறைகிறது என்பதை தனிநபர்கள் புரிந்து கொள்ள வேண்டும். ஏனென்றால், ஈவுத்தொகை என்ஏவியில் இருந்து அறிவிக்கப்படுகிறது.

ஈவுத்தொகை மறுமுதலீட்டுத் திட்டம் டிவிடெண்ட் திட்டத்தைப் போன்றது, அங்கு ஒரு பரஸ்பர நிதி தனிநபர்களிடையே டிவிடெண்டைப் பகிர்ந்தளிக்கிறது. இருப்பினும், தனிநபர்களுக்குப் பணத்தைக் கொடுப்பதற்குப் பதிலாக, டிவிடெண்ட் தொகையானது மேலும் யூனிட்களை வாங்குவதற்கான மியூச்சுவல் ஃபண்ட் திட்டத்தில் மீண்டும் சேர்க்கப்படுகிறது.

மியூச்சுவல் ஃபண்ட் டிவிடென்ட்: டிவிடெண்டுகளின் காலம்

மியூச்சுவல் ஃபண்ட் திட்டங்களின் ஈவுத்தொகை அறிவிப்பிற்கான கால அளவு திட்டத்திற்குத் திட்டங்களுக்கு வேறுபடும். இருப்பினும், ஈவுத்தொகை விநியோகத்தின் முழு விருப்பமும் நிதி மேலாளரின் கைகளில் உள்ளது. ஈவுத்தொகை அறிவிப்பின் பல்வேறு விருப்பங்கள் பின்வருமாறு.

வருடாந்திர ஈவுத்தொகை மியூச்சுவல் ஃபண்டுகள்

இந்த விருப்பத்தில், மியூச்சுவல் ஃபண்ட் திட்டங்கள் ஆண்டுதோறும் ஈவுத்தொகையை அறிவிக்கின்றன. போன்ற அனைத்து வகையான மியூச்சுவல் ஃபண்ட் திட்டங்களும்ஈக்விட்டி நிதிகள், கடன் நிதிகள் போன்றவை இந்த திட்டத்தை வழங்குகின்றன.

அரையாண்டு டிவிடெண்ட் மியூச்சுவல் ஃபண்டுகள்

அரையாண்டு விருப்பத்தில், தனிநபர்கள் ஆறு மாதங்களுக்கு ஒருமுறை ஈவுத்தொகையைப் பெறுவார்கள். நிதித் திட்டத்தின் செயல்பாட்டின் அடிப்படையில் ஃபண்ட் ஹவுஸ் அதன் யூனிட் ஹோல்டர்களுக்கு ஈவுத்தொகையை அறிவிக்கிறது.

காலாண்டு டிவிடெண்ட் மியூச்சுவல் ஃபண்டுகள்

இந்த விருப்பத்தை நாடுவதன் மூலம், தனிநபர்கள் மூன்று மாதங்களுக்கு ஒருமுறை மியூச்சுவல் ஃபண்ட் திட்டத்தின் செயல்திறனைப் பொறுத்து ஈவுத்தொகையைப் பெறலாம்.

மாதாந்திர டிவிடெண்ட் மியூச்சுவல் ஃபண்டுகள்

ஒவ்வொரு மாதமும் நிலையான வருமானத்தை எதிர்பார்க்கும் நபர்கள் மாதாந்திர டிவிடெண்ட் விருப்பத்தைத் தேர்வு செய்கிறார்கள். இந்தத் திட்டத்தை நாடுவதன் மூலம், ஒரு தனிநபர் ஒரு மாதத்திற்கு ஈவுத்தொகையை எதிர்பார்க்கலாம்அடிப்படை.

BI-வாராந்திர டிவிடெண்ட் மியூச்சுவல் ஃபண்டுகள்

இந்த விருப்பம் யூனிட் ஹோல்டர்களுக்கு பதினைந்து நாட்களுக்கு ஒருமுறை ஈவுத்தொகையை அனுபவிக்க உதவுகிறது.

வாராந்திர டிவிடெண்ட் மியூச்சுவல் ஃபண்டுகள்

வாராந்திர விருப்பம் யூனிட் ஹோல்டர்களுக்கு ஒவ்வொரு வாரமும் ஈவுத்தொகை பலன்களைப் பெற உதவுகிறது. அல்ட்ரா போன்ற மியூச்சுவல் ஃபண்ட் திட்டங்கள்குறுகிய கால நிதிகள் மற்றும்திரவ நிதிகள் வாராந்திர ஈவுத்தொகை விருப்பத்தை வழங்குகின்றன.

தினசரி டிவிடெண்ட் மியூச்சுவல் ஃபண்டுகள்

இந்த விருப்பத்தில், தனிநபர்கள் தினசரி அடிப்படையில் ஈவுத்தொகையைப் பெறுகிறார்கள். திரவ நிதிகள் மற்றும் பிற கடன் நிதிகள் தினசரி ஈவுத்தொகையை வழங்கக்கூடிய சில மியூச்சுவல் ஃபண்ட் திட்டங்களாகும்.

மியூச்சுவல் ஃபண்ட் டிவிடெண்டுகளில் வரிவிதிப்புப் பொருந்தக்கூடிய தன்மை

வரிவிதிப்பு நோக்கத்திற்காக, பரஸ்பர நிதிகள் இரண்டு வகைகளாக வகைப்படுத்தப்படுகின்றன, அதாவது ஈக்விட்டி ஃபண்டுகள் மற்றும் ஈக்விட்டி அல்லாத நிதிகள். வரி நோக்கங்களுக்காக, ஈக்விட்டி மியூச்சுவல் ஃபண்ட் என்பது மியூச்சுவல் ஃபண்ட் திட்டமாகும், இது ஈக்விட்டி பங்குகளில் அதன் மொத்த முதலீட்டில் 65% க்கும் அதிகமாக உள்ளது. ஈக்விட்டி மியூச்சுவல் ஃபண்டுகளின் ஈவுத்தொகை வருமான வரியிலிருந்து விலக்கு அளிக்கப்படுகிறது. வருமான வரியின் படி மூலதன ஆதாயங்கள் நீண்ட கால மூலதன ஆதாயம் மற்றும் குறுகிய கால மூலதன ஆதாயம் என வகைப்படுத்தப்படுகின்றன. நீண்ட கால மூலதன ஆதாயம் (LTCG) என்பது 12 மாதங்களுக்கும் மேலாக வைத்திருக்கும் ஈக்விட்டி மியூச்சுவல் ஃபண்டில் ஏதேனும் முதலீடு ஆகும். ஈக்விட்டி ஃபண்டுகளில் நீண்ட கால மூலதன ஆதாயம் வரிக்கு பொருந்தாது. குறுகிய கால மூலதன ஆதாயம் (எஸ்.டி.சி.ஜி), ஈக்விட்டி ஃபண்டுகளில் முதலீடு 12 மாதங்களுக்கும் குறைவான காலத்திற்கு நடத்தப்படும் போது வரிக்கு பொருந்தும்.பிளாட் விகிதம் 15%.

கடன் நிதிகள் பற்றி என்ன? வரிவிதிப்பு நோக்கங்களுக்காக, கடன் நிதிகள் அல்லது ஈக்விட்டி அல்லாத பரஸ்பர நிதிகள் என்பது பங்குகளில் 65% க்கும் குறைவான முதலீட்டைக் கொண்ட மியூச்சுவல் ஃபண்ட் திட்டமாகும். ஈக்விட்டி அல்லாத பரஸ்பர நிதிகளின் ஈவுத்தொகைகள் டிவிடெண்ட் விநியோக வரிக்கு (டிடிடி) பொறுப்பாகும். யூனிட் ஹோல்டர்கள் அதற்குப் பதிலாக டிடிடியைச் செலுத்த வேண்டியதில்லை, ஃபண்ட் ஹவுஸ் திட்டத்தின் என்ஏவியிலிருந்து வரியைக் கழித்து அதையே செலுத்துகிறது. மியூச்சுவல் ஃபண்ட் டிவிடெண்டில் விதிக்கப்படும் டிடிடியின் சதவீதம் 28.84% (25% + கூடுதல் கட்டணம் போன்றவை). எனவே, ஈவுத்தொகைத் திட்டம், வளர்ச்சித் திட்டத்துடன் ஒப்பிடும்போது, அதிக வரிப் பிரிவின் கீழ் வரும் தனிநபர்களுக்கும், கடன் மியூச்சுவல் ஃபண்டில் முதலீடு செய்யத் திட்டமிடுபவர்களுக்கும் ஏற்றது. இது பின்வருமாறு விளக்கப்பட்டுள்ளது:

முதலீட்டு காலம் 36 மாதங்களுக்கு மேல் இருந்தால் கடன் நிதியில் LTCG பொருந்தும். திவரி விகிதம் LTCG இல் கடன் நிதிகளுக்குப் பொருந்தும் மற்றும் குறியீட்டு பலன் 20% ஆகும். மாறாக, முதலீட்டு காலம் 36 மாதங்களுக்கும் குறைவாக இருக்கும்போது கடன் நிதியில் STCG பொருந்தும். STCG மீதான வரி தனிநபரின் வரி அடைப்புக்குறியின்படி பயன்படுத்தப்படுகிறது. எனவே, ஒரு தனிநபர் அதிகபட்ச வரியான 33.33% இன் கீழ் வந்தால், அவர்/அவள் 33.33% வரியைச் செலுத்திவிடுவார். எனவே, அத்தகைய தனிநபர்கள் ஈவுத்தொகைத் திட்டங்களைத் தேர்வுசெய்யலாம், அங்கு அவர்கள் வருமான வரியில் 33.33%க்குப் பதிலாக 28.84 சதவீதத்தை மட்டுமே டிடிடியாகச் செலுத்துவார்கள்.

மியூச்சுவல் ஃபண்ட் முதலீடு: மியூச்சுவல் ஃபண்ட் டிவிடெண்டுகளுக்குப் பின்னால் உள்ள கட்டுக்கதைகள்

பல தனிநபர்கள் பரஸ்பர நிதி ஈவுத்தொகை நிறுவனங்களால் அறிவிக்கப்பட்ட ஈவுத்தொகையைப் போலவே இருப்பதாக நினைக்கிறார்கள்பங்குதாரர்கள் இது ஒரு தவறான பெயர். மியூச்சுவல் ஃபண்ட் டிவிடெண்டுகள் மற்றும் நிறுவனங்கள் வழங்கும் டிவிடெண்டுகள் இரண்டும் வேறுபட்டவை. நிறுவனங்கள் தங்கள் பங்குதாரர்களுக்கு அவர்களின் லாபத்தில் ஈவுத்தொகையை வழங்குகின்றன. இதேபோல், தனிநபர்கள் பரஸ்பர நிதி திட்டங்களில் முதலீடு செய்வதன் மூலம் நிதியின் என்ஏவி அதிகரிப்புடன் கூடுதல் வருமானம் ஈட்ட முடியும் என்ற கருத்தைக் கொண்டுள்ளனர். இருப்பினும், இது தவறான கருத்து. இருப்பினும், இது NAV இல் தாக்கத்தை ஏற்படுத்துவதன் விளைவாக முதலீட்டிலிருந்தே வழங்கப்படுகிறது. இதை ஒரு உதாரணத்தின் மூலம் விளக்கலாம்.

உங்களிடம் 10 இருப்பதாக வைத்துக் கொள்வோம்.000 ரூபாய் மதிப்புள்ள மியூச்சுவல் ஃபண்ட் யூனிட்களின் NAV 50 ரூபாய். மியூச்சுவல் ஃபண்ட் திட்டத்தில் நீங்கள் 200 யூனிட்களை வைத்திருக்கிறீர்கள் என்று அர்த்தம். இப்போது, ஃபண்ட் ஹவுஸ் ஒரு யூனிட்டுக்கு 15 ரூபாய் ஈவுத்தொகையை அறிவித்துள்ளது என்று வைத்துக்கொள்வோம். எனவே, நீங்கள் பெறும் டிவிடெண்ட் தொகை 3,000 ரூபாய். இதன் விளைவாக, திநிகர மதிப்பு என்ஏவி 7,000 ரூபாயாக இருக்கும். ஈவுத்தொகை விநியோகம் காரணமாக, NAV குறைக்கப்பட வேண்டும் மற்றும் அதன் திருத்தப்பட்ட மதிப்பு 35 (50-15) ரூபாயாக இருக்கும்.

மியூச்சுவல் ஃபண்ட் டிவிடென்ட் திட்டங்களை வழங்கும் மியூச்சுவல் ஃபண்ட் நிறுவனங்கள்

தற்போது, பெரும்பாலானவைசொத்து மேலாண்மை நிறுவனங்கள் (AMCs) அல்லது மியூச்சுவல் ஃபண்ட் நிறுவனங்கள் பரஸ்பர நிதி திட்டங்களின் டிவிடெண்ட் திட்டங்களை வழங்குகின்றன. மியூச்சுவல் ஃபண்ட் முதலீட்டில் வழக்கமான வருமானத்தை எதிர்பார்க்கும் நபர்கள் மியூச்சுவல் ஃபண்ட் டிவிடெண்ட் திட்டங்களைத் தேர்வு செய்கிறார்கள். இருப்பினும், ஈவுத்தொகையை அறிவிப்பதற்கான முழு உரிமையும் நிதி மேலாளரிடம் உள்ளது என்பதை தனிநபர்கள் நினைவில் கொள்ள வேண்டும். ஈவுத்தொகையின் அளவு மற்றும் டிவிடெண்ட் அறிவிப்பின் நேரத்தை நிதி மேலாளர் தீர்மானிக்க முடியும்.

மியூச்சுவல் ஃபண்ட் டிவிடெண்ட் திட்டங்களில் எப்படி முதலீடு செய்வது?

தனிநபர்களால் முடியும்மியூச்சுவல் ஃபண்டில் முதலீடு செய்யுங்கள் AMC இலிருந்து நேரடியாக அல்லது தரகர்கள், பரஸ்பர நிதி விநியோகஸ்தர்கள் மற்றும் ஆன்லைன் போர்ட்டல்கள் போன்ற பல்வேறு முதலீட்டு சேனல்கள் மூலம் ஈவுத்தொகை திட்டங்கள். இருப்பினும், தனிநபர்கள் AMC மூலம் மியூச்சுவல் ஃபண்ட் டிவிடெண்ட் திட்டங்களில் முதலீடு செய்தால், அவர்கள் ஒரு ஃபண்ட் ஹவுஸின் திட்டங்களை மட்டுமே வாங்க முடியும். இதற்கு நேர்மாறாக, தரகர்கள் அல்லது பரஸ்பர நிதி விநியோகஸ்தர்கள் மூலம், தனிநபர்கள் பல்வேறு ஃபண்ட் ஹவுஸ் திட்டங்களில் முதலீடு செய்வதற்கான விருப்பத்தைப் பெறுகிறார்கள். ஆன்லைன் போர்ட்டல்கள் வழங்கும் கூடுதல் நன்மை என்னவென்றால், பல்வேறு ஃபண்ட் ஹவுஸின் திட்டங்களைத் தேர்ந்தெடுப்பதைத் தவிர, அவர்கள் எங்கிருந்தும் எந்த நேரத்திலும் அத்தகைய திட்டங்களில் முதலீடு செய்யலாம்.

SIP மியூச்சுவல் ஃபண்டுகள் டிவிடெண்ட் திட்டங்களை வழங்குகின்றன

SIP அல்லது முறையானதுமுதலீட்டுத் திட்டம் சீரான இடைவெளியில் சிறிய அளவில் மியூச்சுவல் ஃபண்ட் திட்டங்களில் முதலீடு செய்வதைக் குறிக்கிறது. SIP இன் முதன்மை நன்மை என்னவென்றால், தனிநபர்கள் சிறிய அளவில் முதலீடு செய்யலாம். இதன் விளைவாக, அது அவர்களின் பாக்கெட்டுகளை கிள்ளுவதில்லை. குறைந்தபட்ச தொகைSIP முதலீடு 500 ரூபாய் வரை குறைவாக இருக்கலாம் (சில சிறியது). மியூச்சுவல் ஃபண்ட் நிறுவனம் கடன் நிதிகள், ஈக்விட்டி ஃபண்டுகள் மற்றும் பல்வேறு வகையான மியூச்சுவல் ஃபண்ட் திட்டங்களில் டிவிடெண்ட் திட்டங்களை வெளியிடுகிறது.கலப்பின நிதி.

SIP ஈக்விட்டிகளுக்கான சிறந்த டிவிடெண்ட் மியூச்சுவல் ஃபண்டுகள்

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Franklin Asian Equity Fund Normal Dividend, Payout ₹18.4181

↓ -0.01 ₹372 14.2 22.4 34.7 14.2 2.2 23.7 DSP Natural Resources and New Energy Fund Normal Dividend, Payout ₹34.419

↓ -0.07 ₹1,765 11.4 20.5 33.2 22.6 21 17.5 DSP US Flexible Equity Fund Normal Dividend, Payout ₹37.0086

↑ 0.62 ₹1,119 8.9 15.9 27.3 21.8 16.6 33.8 Aditya Birla Sun Life Banking And Financial Services Fund Normal Dividend, Payout ₹23.71

↑ 0.08 ₹3,641 0.1 7 22.9 17.5 12.5 16.8 Franklin Build India Fund Normal Dividend, Payout ₹42.5451

↑ 0.42 ₹3,003 1.6 4.5 20.2 27.2 23.1 2.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 19 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Franklin Asian Equity Fund DSP Natural Resources and New Energy Fund DSP US Flexible Equity Fund Aditya Birla Sun Life Banking And Financial Services Fund Franklin Build India Fund Point 1 Bottom quartile AUM (₹372 Cr). Lower mid AUM (₹1,765 Cr). Bottom quartile AUM (₹1,119 Cr). Highest AUM (₹3,641 Cr). Upper mid AUM (₹3,003 Cr). Point 2 Oldest track record among peers (18 yrs). Established history (17+ yrs). Established history (13+ yrs). Established history (12+ yrs). Established history (16+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 2.18% (bottom quartile). 5Y return: 20.96% (upper mid). 5Y return: 16.56% (lower mid). 5Y return: 12.50% (bottom quartile). 5Y return: 23.10% (top quartile). Point 6 3Y return: 14.20% (bottom quartile). 3Y return: 22.59% (upper mid). 3Y return: 21.83% (lower mid). 3Y return: 17.50% (bottom quartile). 3Y return: 27.21% (top quartile). Point 7 1Y return: 34.69% (top quartile). 1Y return: 33.23% (upper mid). 1Y return: 27.26% (lower mid). 1Y return: 22.94% (bottom quartile). 1Y return: 20.21% (bottom quartile). Point 8 Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 2.18 (top quartile). Alpha: 0.21 (upper mid). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 2.24 (top quartile). Sharpe: 1.32 (upper mid). Sharpe: 1.15 (lower mid). Sharpe: 1.00 (bottom quartile). Sharpe: 0.16 (bottom quartile). Point 10 Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -0.19 (bottom quartile). Information ratio: 0.15 (top quartile). Information ratio: 0.00 (bottom quartile). Franklin Asian Equity Fund

DSP Natural Resources and New Energy Fund

DSP US Flexible Equity Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Franklin Build India Fund

எனவே, ஒரு குறிப்பிட்ட காலத்திற்கு நிலையான வருமான ஓட்டத்தை எதிர்பார்க்கும் நபர்கள் மியூச்சுவல் ஃபண்ட் டிவிடெண்ட் திட்டங்களைத் தேர்வு செய்யலாம் என்று முடிவு செய்யலாம்.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.