వ్యక్తిగత ఫైనాన్స్: తెలుసుకోవలసిన టాప్ 10 విషయాలు

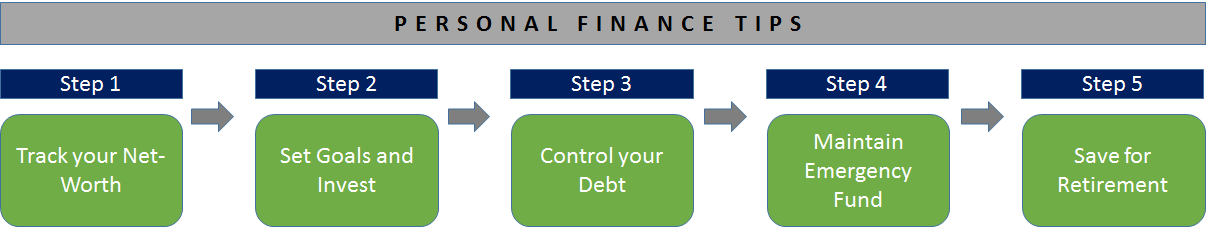

వ్యక్తిగత ఫైనాన్స్ నిర్వహించడం చాలా ముఖ్యం, చాలా మంది వ్యక్తులు వ్యక్తిగత ఫైనాన్స్ బేసిక్స్ నిర్వహణ లేదా అవసరమైన వ్యక్తిగత ఫైనాన్స్ ప్లానింగ్ను కూడా నిర్లక్ష్యం చేస్తారు. ఇది బహుశా భవిష్యత్తులో వినాశకరమైన ఫలితాలకు దారితీయవచ్చు. అందువల్ల చాలా చిన్న వయస్సులోనే వ్యక్తిగత ఆర్థిక వ్యవహారాలను నిర్వహించడం చాలా ముఖ్యం. ఇక్కడ మేము ప్రతి వ్యక్తికి చాలా ముఖ్యమైన వ్యక్తిగత ఫైనాన్స్ యొక్క పది ముఖ్యమైన అంశాలను ప్రయత్నించండి మరియు ఇస్తాము.

వ్యక్తిగత ఆర్థికం#1: మీరు సంపాదించిన దానికంటే తక్కువ ఖర్చు చేయండి

ఒక తెలివైన వ్యక్తి ఇలా అన్నాడు, "మీకు అవసరం లేని వస్తువులను మీరు కొనుగోలు చేస్తే, మీకు అవసరమైన వస్తువులను మీరు త్వరలో విక్రయించవలసి ఉంటుంది" (~వారెన్ బఫెట్). కాబట్టి జీవన ప్రమాణాన్ని కాపాడుకోవడానికి ఖర్చు చేయడం ముఖ్యం అయితే, అతిగా వెళ్లకూడదు. ఒకటి కావాలిడబ్బు దాచు ప్రతి దశలో. ఇక్కడ వాయిదా వేయడం వినాశకరమైన ఫలితాలకు దారి తీస్తుంది. పర్సనల్ ఫైనాన్స్ బేసిక్స్ ఇది కార్డినల్ రూల్ అని చెబుతుంది, వ్యక్తిగత ఫైనాన్స్ నిర్వహణలో స్టెప్ 1 పొదుపుతో ప్రారంభమవుతుంది.

వ్యక్తిగత ఫైనాన్స్#2: ఒక చెడ్డ కస్టమర్; మీ క్రెడిట్ కార్డ్లు & రుణాలను నిర్వహించండి

వ్యక్తిగత ఫైనాన్స్ బేసిక్స్ను సరిగ్గా పొందడంలో ఇది మరొక అంశం.క్రెడిట్ కార్డులు మీరు వాటిని బాగా మరియు మీ ప్రయోజనం కోసం ఉపయోగిస్తే గొప్పవి. మీరు మీ క్రెడిట్ కార్డ్ల బిల్లులను సకాలంలో చెల్లిస్తే, ఎప్పుడూ ఆలస్యం చేసి, మీకు అందించే క్రెడిట్ను ఉపయోగించినట్లయితే, మీరు కంపెనీకి చాలా చెడ్డ కస్టమర్గా ఉంటారు. అవును, మీరు క్యాష్-బ్యాక్ మరియు రివార్డ్ పాయింట్లను కూడా సంపాదించవచ్చు.

మీ లోన్లను నిర్వహించడం కూడా చాలా ముఖ్యం, మీరు ఆస్తుల విలువను పెంచడం (ఉదా. ఆస్తి) లేదా ఆస్తుల విలువ తగ్గడం (ఉదా. వాహనం) కోసం మీరు రుణాలు తీసుకున్నారా అని తెలుసుకోవాలి. తరుగుదల ఆస్తులు పరిమితంగా ఉండాలి మరియు ఆస్తులను అంచనా వేయడానికి తీసుకున్న బాధ్యత మొత్తం అనవసరమైన ఒత్తిడిని సృష్టించకుండా ఉండాలి.

వ్యక్తిగత ఫైనాన్స్#3: పన్ను ఆదా మార్గాలలో పెట్టుబడి పెట్టండి

U.S.లో 401(k)కి జోడించడం చాలా మంచి ఆలోచన. భారతదేశంలో, పబ్లిక్ ప్రావిడెంట్ ఫండ్ (PPF) దీని కారణంగా అద్భుతమైన మార్గంలో ఉంది:

- పెట్టుబడి పెట్టిన మొత్తానికి పన్ను మినహాయింపు ఉంది

- రిటర్న్లు స్థిరమైనవి మరియు పన్ను రహితమైనవి

- ఈపదవీ విరమణ ప్రణాళిక భవిష్యత్తు కోసం కిట్టిని సృష్టిస్తుంది

ELSS, ప్రసిద్ధ పన్ను ఆదా పథకాలలో ఒకటిమ్యూచువల్ ఫండ్స్ పెట్టుబడిదారుల మధ్య. సాధారణంగా, ELSS మ్యూచువల్ ఫండ్లు తీసుకోవడానికి ఇష్టపడే అన్ని రకాల పెట్టుబడిదారులకు అనుకూలంగా ఉంటాయిసంత- కోసం లింక్డ్ రిస్క్లుపన్ను ప్రణాళిక మరియు డబ్బు ఆదా. ఎవరైనా తమ జీవితంలో ఏ సమయంలోనైనా ELSS ఫండ్లలో పెట్టుబడి పెట్టవచ్చు. 5-7 సంవత్సరాల పాటు పెట్టుబడి పెట్టినప్పుడు మంచి ELSS రాబడిని పొందవచ్చు, కాబట్టి మీ లాక్-ఇన్ 3 సంవత్సరాల తర్వాత ముగిసిన తర్వాత డబ్బును వెనక్కి తీసుకోవద్దని సూచించబడింది. మెరుగైన రాబడిని పొందడం కోసం దీన్ని ఎక్కువసేపు ఉంచడానికి ప్రయత్నించండి. అయితే, మీ కెరీర్ ప్రారంభ దశలో పన్ను ఆదా చేసే ELSS ఫండ్లలో పెట్టుబడి పెట్టాలని సూచించబడింది, తద్వారా మీ డబ్బు కాలక్రమేణా పెరుగుతుంది మరియు మీరు మంచి రాబడిని పొందుతారు.

అత్యుత్తమ పనితీరు కనబరుస్తున్న ELSS ఫండ్లలో కొన్ని:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Bandhan Tax Advantage (ELSS) Fund Growth ₹149.667

↑ 1.65 ₹7,060 -4.3 -1.4 10.4 14.7 14.2 8 Tata India Tax Savings Fund Growth ₹43.9158

↑ 0.59 ₹4,566 -3.3 -0.2 12.1 15.4 12.7 4.9 Aditya Birla Sun Life Tax Relief '96 Growth ₹58.61

↑ 0.64 ₹14,993 -5.4 -4.2 11.9 14.7 7.9 9.3 DSP Tax Saver Fund Growth ₹136.176

↑ 1.80 ₹17,223 -4.6 -1.3 9.5 18.7 15.3 7.5 HDFC Long Term Advantage Fund Growth ₹595.168

↑ 0.28 ₹1,318 1.2 15.4 35.5 20.6 17.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Bandhan Tax Advantage (ELSS) Fund Tata India Tax Savings Fund Aditya Birla Sun Life Tax Relief '96 DSP Tax Saver Fund HDFC Long Term Advantage Fund Point 1 Lower mid AUM (₹7,060 Cr). Bottom quartile AUM (₹4,566 Cr). Upper mid AUM (₹14,993 Cr). Highest AUM (₹17,223 Cr). Bottom quartile AUM (₹1,318 Cr). Point 2 Established history (17+ yrs). Established history (11+ yrs). Established history (18+ yrs). Established history (19+ yrs). Oldest track record among peers (25 yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 14.22% (lower mid). 5Y return: 12.68% (bottom quartile). 5Y return: 7.90% (bottom quartile). 5Y return: 15.31% (upper mid). 5Y return: 17.39% (top quartile). Point 6 3Y return: 14.73% (bottom quartile). 3Y return: 15.42% (lower mid). 3Y return: 14.73% (bottom quartile). 3Y return: 18.71% (upper mid). 3Y return: 20.64% (top quartile). Point 7 1Y return: 10.36% (bottom quartile). 1Y return: 12.07% (upper mid). 1Y return: 11.89% (lower mid). 1Y return: 9.49% (bottom quartile). 1Y return: 35.51% (top quartile). Point 8 Alpha: 0.34 (bottom quartile). Alpha: -0.76 (bottom quartile). Alpha: 3.77 (top quartile). Alpha: 1.75 (upper mid). Alpha: 1.75 (lower mid). Point 9 Sharpe: 0.21 (bottom quartile). Sharpe: 0.14 (bottom quartile). Sharpe: 0.50 (upper mid). Sharpe: 0.33 (lower mid). Sharpe: 2.27 (top quartile). Point 10 Information ratio: -0.30 (lower mid). Information ratio: -0.35 (bottom quartile). Information ratio: -0.43 (bottom quartile). Information ratio: 0.93 (top quartile). Information ratio: -0.15 (upper mid). Bandhan Tax Advantage (ELSS) Fund

Tata India Tax Savings Fund

Aditya Birla Sun Life Tax Relief '96

DSP Tax Saver Fund

HDFC Long Term Advantage Fund

పర్సనల్ ఫైనాన్స్#4: క్షమించండి, ఇన్సూరెన్స్ కొనడం కంటే సురక్షితంగా ఉండటం మంచిది!

రక్షణ అనేది సరైన వ్యక్తిగత ఆర్థిక ప్రణాళికను నిర్ధారిస్తుంది. కొనడంభీమా అనేది చాలా ముఖ్యం, ప్రారంభంలోనే లైఫ్ కవర్ని రూపంలో కొనుగోలు చేయండిటర్మ్ ఇన్సూరెన్స్. ఎంత ముందుగా కొంటే అంత చౌకగా ఉంటుంది. మీరు (& కుటుంబం) తగిన బీమా ద్వారా కూడా వైద్య సంరక్షణ కోసం కవర్ చేయబడుతున్నారని నిర్ధారించుకోండి. వైద్య ఖర్చులు సంవత్సరానికి పెరుగుతున్నాయి మరియు మంచి వైద్య సంరక్షణ చాలా ఖరీదైనది. ఇక్కడ కవర్ చేయకపోవడం లేదా తక్కువ కవర్ చేయడం వల్ల మీ పొదుపులో నిజమైన రంధ్రం ఏర్పడవచ్చు.

వ్యక్తిగత ఫైనాన్స్#5: మీరు అర్థం చేసుకున్న లేదా అర్థం చేసుకోగలిగే వాటిపై పెట్టుబడి పెట్టండి

మీరు అర్థం చేసుకోలేని ఉత్పత్తులను కొనుగోలు చేయవద్దు. మీరు నిర్మాణాత్మక ఉత్పత్తి లేదా ఉత్పన్నాలను అర్థం చేసుకోలేకపోతే, మీరు అర్థం చేసుకోకూడదుపెట్టుబడి పెడుతున్నారు లేదా వాటిలో వ్యాపారం. మీరు అర్థం చేసుకోగలిగే సాధారణ ఉత్పత్తులు మరియు వ్యూహాలలో పెట్టుబడి పెట్టండి. అది స్టాక్లు లేదా మ్యూచువల్ ఫండ్లు అయినా, మీరు ఏమి పొందుతున్నారో అర్థం చేసుకోండి. స్టాక్లను ఎంచుకున్నప్పుడు, మీరు స్టాక్ను దేనికి కొనుగోలు చేస్తున్నారో మీకు తెలుసని నిర్ధారించుకోండి మరియు దాని గురించి నమ్మకంగా ఉండండి. స్టాక్ ఉత్పత్తికి ఎలాంటి భవిష్యత్తు ఉంటుంది, నిర్వహణ నాణ్యత ఏమిటి? మీరు స్టాక్లను విశ్లేషించలేకపోతే, మ్యూచువల్ ఫండ్లకు కట్టుబడి ఉండండి. వృత్తిపరమైన మేనేజర్లు మంచి అర్హత ఉన్న ఫండ్ మేనేజర్లను పిలుస్తారు మరియు డబ్బును మంచి మార్గంలో నిర్వహించడం వారి రోజువారీ పని. జాగ్రత్తగా పరిశీలించిన తర్వాత మీ ఉత్పత్తులను ఎంచుకోండి. మీ పోర్ట్ఫోలియోలో సరైన ఉత్పత్తులను పొందడం వల్ల మెరుగైన రాబడి లభిస్తుంది.

వ్యక్తిగత ఆర్థిక #6: మందను అనుసరించవద్దు, అవి దాదాపు ఎల్లప్పుడూ తప్పుగా ఉంటాయి

BSE సెన్సెక్స్ (ఇండియా ఈక్విటీ బెంచ్మార్క్) యొక్క దిగువ డేటాను 2000 నుండి 2016 వరకు మ్యూచువల్ ఫండ్ ఫ్లోలకు వ్యతిరేకంగా చూడండి (పెట్టుబడిదారులు మార్కెట్లోకి లేదా బయటికి వచ్చేందుకు ప్రాక్సీ). మార్కెట్ బాటమ్ను ఏర్పరుచుకున్నప్పుడు మంద ఎల్లప్పుడూ నిష్క్రమిస్తుంది మరియు మార్కెట్ అగ్రస్థానంలో ఉన్నప్పుడు ఎక్కువ పెట్టుబడి పెడుతుంది! కాబట్టి అందరూ కొంటున్నట్లు అనిపించినప్పుడు అస్సలు కొనకండి మరియు అందరూ అమ్ముతున్నట్లు అనిపించినప్పుడు అమ్మకండి! ఇది ఎప్పుడూ మంచి ఆలోచన కాదు.

Talk to our investment specialist

వ్యక్తిగత ఫైనాన్స్#7: చాలా కాలం పాటు పెట్టుబడి పెట్టండి

మంచి కంపెనీలు లేదా స్టాక్లలో చాలా కాలం పాటు పెట్టుబడి పెట్టడం అర్ధమే. కంపెనీ నిర్వహణ మంచి నాణ్యతతో ఉంటే, వారు మీ కోసం గొప్ప డబ్బు సంపాదించగలరు. ఇన్ఫోసిస్ షేర్ (భారతదేశంలో సాఫ్ట్వేర్/ఐటి కంపెనీ) యొక్క దిగువ ఉదాహరణను తీసుకోండి. 1993లో, దాని IPOలో 100 షేర్లు కేవలం 9500 రూపాయలకు కొనుగోలు చేయబడ్డాయి. 24 సంవత్సరాల తర్వాత ఈ డబ్బు విలువ దాదాపు USD 1 mn ~ INR 5 కోట్ల కంటే ఎక్కువ (INR 5,00,00,000), ఇది ఒకCAGR సంవత్సరానికి 50% కంటే ఎక్కువ!

పర్సనల్ ఫైనాన్స్#8: మీ గుడ్లన్నింటినీ ఒకే బుట్టలో పెట్టకండి, వైవిధ్యపరచండి!

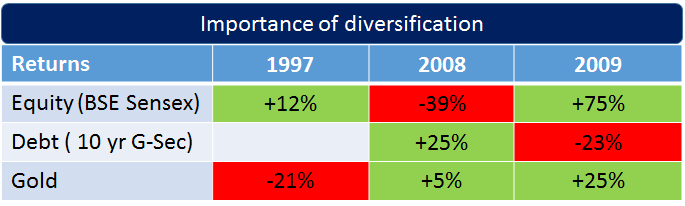

ఒకరు తమ గుడ్లన్నింటినీ ఒకే బుట్టలో పెట్టకూడదు, ముఖ్యమైన విషయం ఏమిటంటే అసెట్ క్లాస్లు మరియు స్టాక్లు/అంతర్లీన పెట్టుబడులు. విభిన్న ఆస్థి తరగతులు వేర్వేరు సమయ వ్యవధిలో పని చేస్తాయి మరియు అందువల్ల స్టాక్లు, నిధులు మొదలైన వాటి పోర్ట్ఫోలియోను రూపొందించడం చాలా ముఖ్యం. ఇది 1997, 2008 మరియు 2009 క్యాలెండర్ సంవత్సరాలలో 3 విభిన్న ఆస్తి తరగతుల రాబడి ద్వారా దిగువన ప్రదర్శించబడుతుంది. వివిధ ఆస్తి తరగతులు ప్రదర్శించబడ్డాయి ప్రతి సంవత్సరం. స్టాక్లతో పాటు, కథనాన్ని ప్లే చేయడానికి ఒక ప్లేయర్ను మాత్రమే కాకుండా, మరిన్ని స్టాక్లను ఎంచుకోవడానికి లేదా ప్లే చేయడానికి చాలా కథనాలను కలిగి ఉండటం చాలా ముఖ్యం. మళ్లీ మ్యూచువల్ ఫండ్స్తో, ఒకే మేనేజర్ లేదా ఒకే ఫండ్ను పట్టుకోకూడదు, మిమ్మల్ని మీరు విస్తరించుకోవడం మంచిది.

పర్సనల్ ఫైనాన్స్#9: కొనండి & పట్టుకోండి అనేది ఒక సాధారణ సామెత, కానీ తిరిగి బ్యాలెన్స్ చేయడం ముఖ్యం!

పోర్ట్ఫోలియోను సృష్టించేటప్పుడు, ఇది ముఖ్యంకొనండి మరియు పట్టుకోండి, అయితే, స్టాక్లు, మ్యూచువల్ ఫండ్లు లేదా ఏదైనా పెట్టుబడి అయినా పని చేయని వ్యక్తులను తొలగించడం కూడా చాలా ముఖ్యం. ఎవరూ తమ నిర్ణయాలన్నింటినీ సరిగ్గా తీసుకోరు. వారెన్ బఫెట్ కూడా పెట్టుబడిలో తప్పులు చేసాడు, ఉదా. సలోమన్ బ్రదర్స్, టెస్కో, యుఎస్ ఎయిర్వేస్, డెక్స్టర్ షూస్ కంపెనీ అక్కడ అతను నష్టాలను చవిచూశాడు లేదా కేవలం క్యాష్ అవుట్ చేసాడు. తప్పుల కంటే ఎక్కువ హక్కులను పొందడం ముఖ్యం! నష్టాలను తగ్గించుకోవడం ద్వారా తప్పును గుర్తించడం, దానిని గుర్తించడం మరియు మెరుగైన పెట్టుబడికి వెళ్లడం చాలా ముఖ్యం. నష్టం మీ సానుకూల రాబడిని తినేస్తుందని గుర్తుంచుకోండి.

వ్యక్తిగత ఫైనాన్స్#10: భవిష్యత్తు కోసం ప్లాన్ చేయండి, వీలునామా చేయండి

వీలునామా చేయడం చాలా ముఖ్యమైన పని. ప్రాథమిక వీలునామా చేయడం చాలా సులభమైన పని మరియు సమయం పట్టదు. నేడు ఇంటర్నెట్ రాకతో "E-will" అని పిలవబడేదాన్ని సృష్టించడం చాలా అతుకులుగా మారింది. ఇది చాలా తక్కువ వ్యవధిలో సృష్టించబడుతుంది మరియు ఆస్తుల వారసత్వం సజావుగా ఉండేలా చూసుకోవడంలో చాలా దూరం వెళ్ళవచ్చు. గొప్ప సంపద ఉన్నవారు మరియు అధునాతన సేవలు కోరుకునే వారు ఎస్టేట్ ప్లానింగ్ చేయవచ్చు మరియు అవసరమైన చర్యలు తీసుకోవచ్చు.

పైన పేర్కొన్నవన్నీ వ్యక్తిగత ఫైనాన్స్ని నిర్వహించేటప్పుడు చూడవలసిన కొన్ని కీలక దశలు మరియు అంశాలు. కొన్ని ప్రాథమిక అంశాలు అయితే, కొన్ని ప్రణాళిక, అమలు మరియు భవిష్యత్తుకు సంబంధించినవి. పైన పేర్కొన్నవాటిలో ఎక్కువ లేదా అన్నింటిని జాగ్రత్తగా చూసుకుంటే మంచి ఫలితం ఉంటుందిఆర్థిక ప్రణాళిక మరియు మరింత సురక్షితమైన భవిష్యత్తు!

All efforts have been made to ensure the information provided here is accurate. However, no guarantees are made regarding correctness of data. Please verify with scheme information document before making any investment.

You Might Also Like