మీ పదవీ విరమణ ప్రణాళికకు గోల్డెన్ గైడ్!

పదవీ విరమణ అనే పదం వినగానే మీ మదిలో మెదిలే ఆలోచనలు ఏమిటి? మీరు తరచుగా ప్రయాణాలు చేస్తున్నారా? లేదా బహుశా మీ మనవరాళ్లతో ఆడుకుంటున్నారా? అయితే, కొంతమంది పదవీ విరమణ గురించి ఆలోచించవచ్చు, అయితే కొంతమంది యువకులు పట్టించుకోకపోవచ్చు. బాగా,పదవీ విరమణ కోసం ప్రణాళిక లేదా ఏదైనా పెట్టుబడికి వయస్సు అవసరం లేదు ఎందుకంటే ఇది మీ భవిష్యత్తును భద్రపరచడానికి మాత్రమే! పదవీ విరమణ ప్రణాళిక విషయానికి వస్తే, స్మార్ట్ మరియు ముందస్తు ప్రణాళికలు మీరు పదవీ విరమణ పొందిన తర్వాత సౌకర్యవంతమైన జీవితాన్ని గడపడానికి తగినంత డబ్బును నిర్మించగలవు. మీరు పదవీ విరమణ ప్రణాళిక గురించి ఆలోచించకపోతే, ఇప్పుడే చేయడం ప్రారంభించండి! మీ పదవీ విరమణ ప్రణాళికను ప్రారంభించడానికి మీరు అనుసరించాల్సిన కొన్ని గోల్డెన్ స్టెప్స్ ఇక్కడ ఉన్నాయి. అలాగే, భారతదేశంలో అందుబాటులో ఉన్న పెన్షన్ ప్లాన్లను తెలుసుకోండి మరియు తదనుగుణంగా ఉత్తమ పదవీ విరమణ ప్రణాళికను రూపొందించండి!

Talk to our investment specialist

పదవీ విరమణ కోసం ప్రణాళిక

సరైన ప్రణాళిక మరియు అమలుతో పరిపూర్ణమైన రిటైర్డ్ జీవితాన్ని కలిగి ఉంటుంది. ‘సరైన ప్రణాళిక మరియు సరైన పెట్టుబడి’ అనేది చాలా ముఖ్యమైనది! అయితే, ప్రతి వ్యక్తికి వేర్వేరు అవసరాలతో విభిన్న జీవనశైలి ఉంటుంది. అందుకే, మీరు ముందుగా మీ అవసరాలు, జీవనశైలి, మీరు ఏ వయస్సులో పదవీ విరమణ చేయాలనుకుంటున్నారు మరియు మీ వార్షికానికి అనుగుణంగా వ్యక్తిగతీకరించిన ప్రణాళికను రూపొందించాలి.సంపాదన. మీ నెలవారీ ఖర్చులను అంచనా వేయండి, ఇది ముఖ్యమైన మరియు అనవసరమైన విషయాల పరంగా మీ ఖర్చుల గురించి మీకు ఒక ఆలోచన ఇస్తుంది. ఇది మీరు ప్రతి నెలా ఎంత ఆదా చేయవచ్చో గుర్తించగల రేఖకు కూడా మిమ్మల్ని ఆకర్షిస్తుంది.

ఉత్తమ పదవీ విరమణ ప్రణాళికలు: ఎలా ప్లాన్ చేయాలి

పదవీ విరమణ ప్రణాళిక అనేది జీవితంలో ఒక ముఖ్యమైన పనిగా పరిగణించబడుతుంది. మీరు పోస్ట్ రిటైర్మెంట్ గురించి ఎంత ముందుగా ఆలోచిస్తారు మరియుపొదుపు ప్రారంభించండి దాని కోసం, మీరు ఎంత త్వరగా ఒత్తిడి లేని జీవితాన్ని గడపగలుగుతారు. మీ వయస్సు ప్రకారం మీ పదవీ విరమణ కోసం ప్లాన్ చేయడం ఉత్తమ మార్గంగా పరిగణించబడుతుంది. మీరు అనుసరించాల్సిన కొన్ని చిట్కాలు ఇక్కడ ఉన్నాయి.

మీ 20ల చివరలో

మీ పదవీ విరమణ ప్రణాళికను ప్రారంభించడానికి, మీరు మీ కంపెనీ అందించే పదవీ విరమణ ప్రయోజనాలను అన్వేషించడం ప్రారంభించవచ్చు. మీరు ఉద్యోగుల ప్రావిడెంట్ ఫండ్ కోసం సైన్ అప్ చేయవచ్చు (EPF) EPF అనేది పదవీ విరమణ పథకం, దీనిలో మీ యజమాని ప్రతి నెలా కొంత మొత్తాన్ని EPF ఖాతాలో జమ చేస్తారు మరియు ఇది మీ చెల్లింపు చెక్కు నుండి తీసివేయబడుతుంది. ఈ నిధిని ఎంప్లాయీస్ ప్రావిడెంట్ ఫండ్ ఆర్గనైజేషన్ ఆఫ్ ఇండియా (EPFO) నిర్వహిస్తుంది.

పదవీ విరమణ ప్రణాళిక యొక్క ప్రతి దశలో, మీరు మీ కార్పస్లో వివిధ ఆస్తుల పోర్ట్ఫోలియోను కలిగి ఉండాలి. పోర్ట్ఫోలియోలో సాధారణంగా స్టాక్లు, స్థిర ఆదాయ సాధనాలు మరియు నగదు ఆస్తులు ఉంటాయి. మీ 20 ఏళ్ళలో మీరు దీర్ఘకాలికంగా చేయగలరుపెట్టుబడి ప్రణాళిక ఈక్విటీ వంటి ఎక్కువ రిస్క్ తీసుకునే ఆస్తులలో లేదా నగదు, FDలు మొదలైన తక్కువ రిస్క్ ఆస్తులలో.

అంతేకాకుండా,పెట్టుబడి పెడుతున్నారు మీ పదవీ విరమణ కోసం ముందుగా మీరు చక్రవడ్డీ ప్రయోజనాలను ఆస్వాదించడానికి అనుమతిస్తుంది. సమ్మేళనం వడ్డీ దీర్ఘకాలంలో మీ సహకారాన్ని పెంచుతుంది, ఎందుకంటే ఇది మీ ఖాతా సాధారణ వడ్డీ కంటే వేగంగా వృద్ధి చెందుతుంది. మీరు రిటైర్మెంట్ ఖాతాలో మీ వార్షిక ఆదాయంలో కనీసం 10% పక్కన పెట్టడం ద్వారా మీ స్వంత రిటైర్మెంట్ సేవింగ్ ప్లాన్లను కూడా సృష్టించుకోవచ్చు. ఇది కాకుండా, మీరు మీ ఖర్చులను అరికట్టాలి. అది పదవీ విరమణ ప్రణాళిక లేదా ఏదైనా పెట్టుబడి అయినా, 20 సంవత్సరాలు ప్రారంభించడానికి సరైన వయస్సు. తక్కువ ఖర్చు చేయడం మరియు ఎక్కువ ఆదా చేయడంలో మీకు సహాయపడే గట్టి బడ్జెట్ను రూపొందించడం అలవాటు చేసుకోవడానికి ఇది మంచి సమయం.

మీ 30 ఏళ్లలో

మీరు పదవీ విరమణ ప్రణాళిక కోసం మీ 20ల అభ్యాసాన్ని అనుసరించినట్లయితే, మీ తదుపరి ప్రణాళికల గురించి కూడా మీకు స్పష్టమైన అవగాహన ఉండవచ్చు. సరే, 30లు మీకు కుటుంబ బాధ్యతలు ఎక్కువగా ఉండే సమయం కాబట్టి, మీరు మీ పెట్టుబడులను తదనుగుణంగా ప్లాన్ చేసుకోవాలి. 30వ దశకంలో, మీ పదవీ విరమణ ప్రణాళికలో భాగంగా, మీరు మీలో స్వల్పకాలిక పెట్టుబడులను జోడించవచ్చు.ఆస్తి కేటాయింపు. అంతేకాకుండా, మీరు మీ పదవీ విరమణ యొక్క లక్ష్య తేదీ ఆధారంగా మీ పోర్ట్ఫోలియోను సెటప్ చేయవచ్చు.

ఈ వయస్సులో, మీరు కొనుగోలు చేయాలిఆరోగ్య భీమా మరియు మీ కుటుంబానికి కూడా అందించండిజీవిత భీమా. మీరు నమోదు చేసుకోగల విభిన్న పెట్టుబడి మరియు పొదుపు ఎంపికల గురించి తెలుసుకోవడం ప్రారంభించండి. ఈ సమయంలో, మీరు a ద్వారా అత్యవసర నిధిని కూడా సృష్టించాలిస్థిర నిధి ఏ సమయంలోనైనా తీసివేయబడే మరియు వడ్డీ లేని ఖాతా. మిమ్మల్ని మీరు అప్పుల నుండి విముక్తులను చేసేలా చూసుకోండి మరియు మరింత ఆదా చేసుకోండి.

మీ 40లలో

మీరు బాగా స్థిరపడిన మరియు తగినంత పొదుపులు & ఆస్తులను కలిగి ఉన్న సమయం ఇది. కానీ, జీవితంలోని ఈ దశలో, మీరు మీ పిల్లల బాధ్యతలతో కూడా ఎక్కువగా నిమగ్నమై ఉంటారు. సరే, 40వ దశకంలో మీ పదవీ విరమణ ప్రణాళికలో భాగంగా, మీరు మీ అప్పులన్నింటినీ చెల్లించి, బాధ్యతల నుండి మిమ్మల్ని మీరు రక్షించుకునేలా చూసుకోండి. అయితే, మీ రిటైర్మెంట్ ఖాతాకు సహకరించడం ఆపకండి, అలా చేయడం కొనసాగించండి.

ఈ వయస్సులో ప్రజలు తరచుగా చేసే తప్పు ఏమిటంటే వారు తమ పదవీ విరమణ నిధిని ఉపయోగించుకుంటారు. మీరు మీ పదవీ విరమణ కిట్టీని కోల్పోయే అవకాశం ఉన్నందున దీన్ని ఖచ్చితంగా నివారించండి, ఇది మీ పదవీ విరమణ ప్రణాళిక మరియు పొదుపుల యొక్క మీ సంవత్సరాల కృషిని కూడా ప్రభావితం చేస్తుంది.

మీ 50లలో

ఇది చాలా మంది వ్యక్తులు మంచి పే స్కేల్తో సంపాదిస్తున్న సమయం మరియు పిల్లల చదువు వంటి కొన్ని బాధ్యతల నుండి ముందుకు సాగుతున్నారు, ఇది మీ పదవీ విరమణ పొదుపులు మరియు పెట్టుబడులకు మంచి మద్దతునిస్తుంది. మీరు మీ జీవితంలో ఈ సమయంలో పెట్టుబడి పెట్టాలని ప్లాన్ చేస్తుంటే, తక్కువ రిస్క్ ఉన్న సాధనాల్లో ఎక్కువ పెట్టుబడి పెట్టండిద్రవ్యత గుణాత్మకమైన.

మీరు మీ 50 ఏళ్లకు చేరుకున్నప్పుడు, మీరు మీ స్టాక్ కేటాయింపులను క్రమంగా తగ్గించి, మీ స్థిర ఆదాయ పెట్టుబడులను పెంచుకోవాలి. మీ ఇన్వెస్ట్మెంట్ ఇప్పటికి మెచ్యూరిటీ దశలో ఉంటే మరియు మీరు ఆ నిధులను మరొక పరికరంలో మళ్లీ పెట్టుబడి పెట్టాలనుకుంటే, నిర్దిష్ట పరికరం యొక్క పన్ను చిక్కులు, నష్టాలు మరియు లిక్విడిటీని పరిగణించండి. ఈ వయస్సులో, మీరు మీ పెట్టుబడులను ట్రాక్ చేయడం గురించి చాలా ప్రత్యేకంగా ఉండాలి.

మీ 60 ఏళ్లు మరియు అంతకు మించి

మీ 60 ఏళ్లలో, మీరు పదవీ విరమణ పొందినట్లయితే, మీ పదవీ విరమణ ప్రణాళిక అమలులోకి వస్తుంది. మీరు మీ పదవీ విరమణ చేసిన జీవితానికి సమీపంలో ఉన్నప్పుడే తక్కువ నష్టాలు, లిక్విడిటీ ఎక్కువగా ఉన్న లేదా తక్కువ-వడ్డీ రేటు ప్రమాదాన్ని కలిగి ఉండే పథకాలకు మీరు పాడవచ్చు. మీకు ఎంత తరచుగా డబ్బు అవసరమో దాని ఆధారంగా చెల్లింపు ఎంపికలను ఎంచుకోండి.

పదవీ విరమణ కాలిక్యులేటర్

పదవీ విరమణ తర్వాత మీరు ఎంత డబ్బు ఆదా చేసుకోవాలో అంచనా వేయడానికి రిటైర్మెంట్ కాలిక్యులేటర్ సరైన మార్గాలలో ఒకటి. ఈ కాలిక్యులేటర్ని ఉపయోగిస్తున్నప్పుడు మీరు ప్రస్తుత వయస్సు, ప్రణాళికాబద్ధమైన పదవీ విరమణ వయస్సు, సాధారణ ఖర్చులు వంటి వేరియబుల్లను పూరించాలి.ద్రవ్యోల్బణం రేటు మరియు పెట్టుబడులపై ఆశించిన దీర్ఘకాలిక వృద్ధి రేటు (లేదా ఈక్విటీ మార్కెట్లు మొదలైనవి). ఈ అన్ని వేరియబుల్స్ మొత్తం మీరు నెలవారీ ఆదా చేయాల్సిన మొత్తాన్ని లెక్కించడంలో మీకు సహాయం చేస్తుంది. ఈ మొత్తం కొన్ని అంచనాల ప్రకారం పదవీ విరమణ తర్వాత మీకు అవసరమైన డబ్బును అందిస్తుంది.

పదవీ విరమణ కాలిక్యులేటర్ యొక్క ఉదాహరణ క్రింద ఇవ్వబడింది-

Know Your Monthly SIP Amount

పదవీ విరమణ పొదుపు ప్రణాళికలు లేదా పెట్టుబడి ఎంపికలు

భారతదేశంలో అందుబాటులో ఉన్న కొన్ని ఉత్తమ ప్రీ-రిటైర్మెంట్ ఎంపికలు క్రింది విధంగా ఉన్నాయి:

కొత్త పెన్షన్ పథకం

ఒకపెట్టుబడిదారుడు నెలకు కనీసం INR 500 లేదా సంవత్సరానికి INR 6000 డిపాజిట్ చేయవచ్చు, ఇది భారతీయ పౌరులకు అత్యంత అనుకూలమైన పెట్టుబడి రూపాల్లో ఒకటిగా మారుతుంది. పెట్టుబడిదారులు పరిగణించవచ్చుNPS వారి కోసం ఒక మంచి ఆలోచనముందస్తు పదవీవిరమణ ప్రణాళిక ప్రకారం మొత్తం పన్ను రహితంగా ఉన్నందున ఉపసంహరణ సమయంలో ప్రత్యక్ష పన్ను మినహాయింపు ఉండదుఆదాయ పన్ను చట్టం, 1961.

EPFలు

ఎంప్లాయీ ప్రావిడెంట్ ఫండ్ కింద, ఉద్యోగులు, అలాగే యజమాని EPF ఖాతాలో వారి ప్రాథమిక జీతం (సుమారుగా 12%) నుండి కొంత మొత్తాన్ని జమ చేస్తారు. మీ ప్రాథమిక జీతంలో మొత్తం 12% ఎంప్లాయీ ప్రావిడెంట్ ఫండ్లో పెట్టుబడి పెట్టబడుతుంది. ప్రాథమిక జీతంలో 12%లో, 3.67% ఎంప్లాయీ ప్రావిడెంట్ ఫండ్ లేదా EPFలో పెట్టుబడి పెట్టబడింది మరియు మిగిలిన 8.33% మీ EPS లేదా ఉద్యోగి పెన్షన్ స్కీమ్కి మళ్లించబడుతుంది. అందువల్ల, ఉద్యోగుల భవిష్య నిధి అనేది ఉద్యోగులు ప్రతి నెలా వారి జీతంలో కొంత భాగాన్ని ఆదా చేయడానికి మరియు పదవీ విరమణ తర్వాత దానిని ఉపయోగించుకునేలా చేసే అత్యుత్తమ పొదుపు ప్లాట్ఫారమ్లలో ఒకటి.

ఈక్విటీలు

అధిక-ని కలిగి ఉన్న పెట్టుబడిదారులుఅపాయకరమైన ఆకలి ఈక్విటీలలో పెట్టుబడి పెట్టడాన్ని పరిగణించవచ్చు. వంటి అనేక ఎంపికల నుండి పెట్టుబడిదారులు ఎంచుకోవచ్చులార్జ్ క్యాప్ ఫండ్స్, మధ్య &చిన్న టోపీ మరియునేపథ్య నిధులు. లార్జ్ క్యాప్ ఫండ్స్తో పోలిస్తే తక్కువ రిస్క్లు ఉంటాయిమిడ్ క్యాప్ మరియు నేపథ్య నిధులు. థీమాటిక్ ఫండ్లు నిర్దిష్ట పరిశ్రమకు బహిర్గతం చేస్తాయి కాబట్టి, అవి అన్ని ఈక్విటీలలో అత్యధిక నష్టాలను కలిగి ఉంటాయిమ్యూచువల్ ఫండ్స్. పెట్టుబడిదారులు పెట్టుబడి పెట్టాలని యోచిస్తున్నారుఈక్విటీ ఫండ్స్ వారి పదవీ విరమణ ప్రణాళికలో భాగంగా ఎక్కువ కాలం అంటే 5- 10 సంవత్సరాల కంటే ఎక్కువ కాలం పాటు ఉండాలని సూచించారు.

ఉత్తమ ఈక్విటీ ఫండ్స్ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹65.0104

↑ 2.21 ₹1,975 30.9 62.3 170.3 61.6 30.5 167.1 SBI PSU Fund Growth ₹35.1422

↓ -0.22 ₹5,980 7.5 11.5 26.5 31.5 26.2 11.3 ICICI Prudential Infrastructure Fund Growth ₹187.57

↑ 0.28 ₹8,077 -2.9 -2.9 11.4 22.4 24.4 6.7 Invesco India PSU Equity Fund Growth ₹65.87

↓ -0.48 ₹1,492 3.5 6.1 24.9 29.4 24.2 10.3 DSP India T.I.G.E.R Fund Growth ₹316.138

↓ -1.57 ₹5,184 2.5 0.8 17.9 24.6 23 -2.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund ICICI Prudential Infrastructure Fund Invesco India PSU Equity Fund DSP India T.I.G.E.R Fund Point 1 Bottom quartile AUM (₹1,975 Cr). Upper mid AUM (₹5,980 Cr). Highest AUM (₹8,077 Cr). Bottom quartile AUM (₹1,492 Cr). Lower mid AUM (₹5,184 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Established history (20+ yrs). Established history (16+ yrs). Oldest track record among peers (21 yrs). Point 3 Rating: 3★ (upper mid). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Top rated. Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 30.51% (top quartile). 5Y return: 26.20% (upper mid). 5Y return: 24.35% (lower mid). 5Y return: 24.23% (bottom quartile). 5Y return: 23.04% (bottom quartile). Point 6 3Y return: 61.59% (top quartile). 3Y return: 31.47% (upper mid). 3Y return: 22.42% (bottom quartile). 3Y return: 29.44% (lower mid). 3Y return: 24.64% (bottom quartile). Point 7 1Y return: 170.25% (top quartile). 1Y return: 26.46% (upper mid). 1Y return: 11.44% (bottom quartile). 1Y return: 24.90% (lower mid). 1Y return: 17.94% (bottom quartile). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: 0.00 (lower mid). Alpha: -2.70 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.15 (bottom quartile). Sharpe: 0.53 (lower mid). Sharpe: 0.08 (bottom quartile). Point 10 Information ratio: -0.47 (lower mid). Information ratio: -0.63 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: -0.50 (bottom quartile). Information ratio: 0.00 (upper mid). DSP World Gold Fund

SBI PSU Fund

ICICI Prudential Infrastructure Fund

Invesco India PSU Equity Fund

DSP India T.I.G.E.R Fund

ఈక్విటీ ఆధారంగా నిధులుఆస్తులు >= 500 కోట్లు & క్రమబద్ధీకరించబడింది5 సంవత్సరాలుCAGR తిరిగి

బాండ్లు

బాండ్లు అత్యంత ప్రజాదరణ పొందిన వాటిలో ఒకటిపదవీ విరమణ పెట్టుబడి ఎంపికలు. బాండ్ అనేది రుణ భద్రత, ఇక్కడ కొనుగోలుదారు/హోల్డర్ ప్రారంభంలో బాండ్ను జారీ చేసిన వారి నుండి కొనుగోలు చేయడానికి అసలు మొత్తాన్ని చెల్లిస్తారు. బాండ్ను జారీ చేసినవారు క్రమమైన వ్యవధిలో హోల్డర్కు వడ్డీని చెల్లిస్తారు మరియు మెచ్యూరిటీ తేదీలో అసలు మొత్తాన్ని కూడా చెల్లిస్తారు. కొన్ని బాండ్లు మంచి 10-20% p.a. వడ్డీ రేటు. అలాగే, పెట్టుబడి సమయంలో బాండ్లపై ఎలాంటి పన్ను వర్తించదు. ఈ ఫండ్స్ చాలా డబ్బును ప్రభుత్వ సెక్యూరిటీలు, కార్పొరేట్ బాండ్లు వంటి రుణ సాధనాల్లో పెట్టుబడి పెడతాయి.డబ్బు బజారు సాధనాలు మొదలైనవి, అవి ఈక్విటీ కంటే సాపేక్షంగా సురక్షితమైన పెట్టుబడిగా పరిగణించబడతాయి. అయితే, ఇన్వెస్ట్ చేయడం వల్ల నష్టాలు ఉంటాయిరుణ నిధి చాలా.

ఉత్తమ బాండ్ ఫండ్స్ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity BNP Paribas Corporate Bond Fund Growth ₹28.5379

↑ 0.01 ₹422 0.9 2.4 7.8 7.8 8.3 7.18% 3Y 1M 6D 4Y 29D Franklin India Corporate Debt Fund Growth ₹103.922

↑ 0.07 ₹1,323 1.5 3 9 7.8 9.1 7.48% 2Y 5M 26D 5Y 9M 11D ICICI Prudential Corporate Bond Fund Growth ₹31.077

↑ 0.02 ₹33,250 1.2 2.9 7.5 7.8 8 7.36% 3Y 4M 24D 6Y 4D Nippon India Prime Debt Fund Growth ₹62.154

↑ 0.03 ₹8,888 0.9 2.4 7.3 7.8 7.8 7.12% 3Y 6M 14D 4Y 9M 4D Kotak Corporate Bond Fund Standard Growth ₹3,917.89

↑ 2.22 ₹17,265 1 2.6 7.3 7.7 7.8 7.36% 3Y 1M 28D 4Y 3M 11D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary BNP Paribas Corporate Bond Fund Franklin India Corporate Debt Fund ICICI Prudential Corporate Bond Fund Nippon India Prime Debt Fund Kotak Corporate Bond Fund Standard Point 1 Bottom quartile AUM (₹422 Cr). Bottom quartile AUM (₹1,323 Cr). Highest AUM (₹33,250 Cr). Lower mid AUM (₹8,888 Cr). Upper mid AUM (₹17,265 Cr). Point 2 Established history (17+ yrs). Oldest track record among peers (28 yrs). Established history (16+ yrs). Established history (25+ yrs). Established history (18+ yrs). Point 3 Rating: 3★ (bottom quartile). Rating: 2★ (bottom quartile). Top rated. Rating: 4★ (upper mid). Rating: 4★ (lower mid). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Point 5 1Y return: 7.77% (upper mid). 1Y return: 8.97% (top quartile). 1Y return: 7.50% (lower mid). 1Y return: 7.25% (bottom quartile). 1Y return: 7.30% (bottom quartile). Point 6 1M return: 0.43% (bottom quartile). 1M return: 0.62% (upper mid). 1M return: 0.63% (top quartile). 1M return: 0.50% (bottom quartile). 1M return: 0.55% (lower mid). Point 7 Sharpe: 0.68 (lower mid). Sharpe: 1.25 (top quartile). Sharpe: 1.04 (upper mid). Sharpe: 0.54 (bottom quartile). Sharpe: 0.64 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.18% (bottom quartile). Yield to maturity (debt): 7.48% (top quartile). Yield to maturity (debt): 7.36% (upper mid). Yield to maturity (debt): 7.12% (bottom quartile). Yield to maturity (debt): 7.36% (lower mid). Point 10 Modified duration: 3.10 yrs (upper mid). Modified duration: 2.49 yrs (top quartile). Modified duration: 3.40 yrs (bottom quartile). Modified duration: 3.54 yrs (bottom quartile). Modified duration: 3.16 yrs (lower mid). BNP Paribas Corporate Bond Fund

Franklin India Corporate Debt Fund

ICICI Prudential Corporate Bond Fund

Nippon India Prime Debt Fund

Kotak Corporate Bond Fund Standard

అప్పు ఆధారంగా నిధులుఆస్తులు >= 200 కోట్లు & క్రమబద్ధీకరించబడింది3 సంవత్సరాల CAGR రిటర్న్.

పెన్షన్ ప్రణాళికలు

పెన్షన్ ప్లాన్లు, రిటైర్మెంట్ ప్లాన్లు అని కూడా పిలుస్తారు, ఇవి మీ పొదుపులో కొంత భాగాన్ని కొంత కాల వ్యవధిలో కూడబెట్టుకోవడానికి మరియు పదవీ విరమణ తర్వాత మీకు స్థిరమైన ఆదాయాన్ని అందించడానికి మిమ్మల్ని అనుమతించే పెట్టుబడి ప్రణాళికలు. సరైన పెన్షన్ పథకం మీరు పదవీ విరమణ కోసం దశలవారీగా ప్లాన్ చేసుకోవడానికి అనుమతిస్తుంది. కాబట్టి, మీ పదవీ విరమణ ప్రణాళిక చేస్తున్నప్పుడు, మీరు పదవీ విరమణ చేసిన తర్వాత రక్షకుడిగా పని చేసే ఉత్తమమైన పదవీ విరమణ ప్రణాళికను ఎంచుకోవడం మంచిది. భారతదేశంలోని కొన్ని ఉత్తమ పెన్షన్ ప్లాన్లు ఈ క్రింది విధంగా ఉన్నాయి-

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) HDFC Retirement Savings Fund - Equity Plan Growth ₹48.026

↓ -0.55 ₹6,941 -6.6 -5 6.7 15.2 16.1 5.2 HDFC Retirement Savings Fund - Hybrid - Equity Plan Growth ₹37.025

↓ -0.33 ₹1,703 -5.7 -3.9 5.2 12.1 11.2 5.4 Tata Retirement Savings Fund - Progressive Growth ₹60.2845

↓ -0.53 ₹2,041 -7 -7.3 6.5 13.9 9.8 -1.2 Tata Retirement Savings Fund-Moderate Growth ₹60.4975

↓ -0.47 ₹2,094 -6 -6 6.8 13.1 9.7 1 HDFC Retirement Savings Fund - Hybrid - Debt Plan Growth ₹21.6448

↓ -0.05 ₹161 -1.1 0.4 5.2 8.1 7.2 5.2 Tata Retirement Savings Fund - Conservative Growth ₹31.3626

↓ -0.08 ₹170 -1.5 -1 5.5 8 5.9 3.6 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 6 Funds showcased

Commentary HDFC Retirement Savings Fund - Equity Plan HDFC Retirement Savings Fund - Hybrid - Equity Plan Tata Retirement Savings Fund - Progressive Tata Retirement Savings Fund-Moderate HDFC Retirement Savings Fund - Hybrid - Debt Plan Tata Retirement Savings Fund - Conservative Point 1 Highest AUM (₹6,941 Cr). Lower mid AUM (₹1,703 Cr). Upper mid AUM (₹2,041 Cr). Upper mid AUM (₹2,094 Cr). Bottom quartile AUM (₹161 Cr). Bottom quartile AUM (₹170 Cr). Point 2 Established history (10+ yrs). Established history (10+ yrs). Oldest track record among peers (14 yrs). Established history (14+ yrs). Established history (10+ yrs). Established history (14+ yrs). Point 3 Not Rated. Not Rated. Top rated. Rating: 5★ (upper mid). Not Rated. Rating: 4★ (upper mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 16.09% (top quartile). 5Y return: 11.19% (upper mid). 5Y return: 9.76% (upper mid). 5Y return: 9.67% (lower mid). 5Y return: 7.17% (bottom quartile). 5Y return: 5.92% (bottom quartile). Point 6 3Y return: 15.17% (top quartile). 3Y return: 12.06% (lower mid). 3Y return: 13.95% (upper mid). 3Y return: 13.14% (upper mid). 3Y return: 8.14% (bottom quartile). 3Y return: 7.98% (bottom quartile). Point 7 1Y return: 6.67% (upper mid). 1Y return: 5.24% (bottom quartile). 1Y return: 6.53% (upper mid). 1Y return: 6.82% (top quartile). 1Y return: 5.24% (bottom quartile). 1Y return: 5.47% (lower mid). Point 8 1M return: -7.25% (bottom quartile). 1M return: -6.20% (lower mid). 1M return: -7.21% (bottom quartile). 1M return: -6.18% (upper mid). 1M return: -1.62% (top quartile). 1M return: -1.81% (upper mid). Point 9 Alpha: -1.32 (bottom quartile). Alpha: 0.00 (top quartile). Alpha: -5.02 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Point 10 Sharpe: 0.09 (top quartile). Sharpe: 0.02 (upper mid). Sharpe: -0.13 (lower mid). Sharpe: -0.09 (upper mid). Sharpe: -0.21 (bottom quartile). Sharpe: -0.27 (bottom quartile). HDFC Retirement Savings Fund - Equity Plan

HDFC Retirement Savings Fund - Hybrid - Equity Plan

Tata Retirement Savings Fund - Progressive

Tata Retirement Savings Fund-Moderate

HDFC Retirement Savings Fund - Hybrid - Debt Plan

Tata Retirement Savings Fund - Conservative

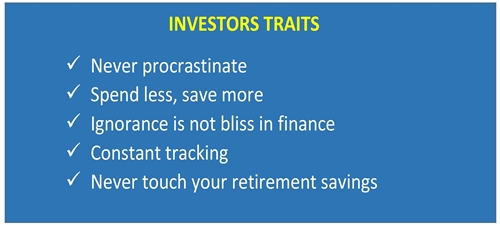

పదవీ విరమణ ప్రణాళిక: పెట్టుబడిదారుల లక్షణాలు

మీ లక్ష్యం 'విలాసవంతమైన రిటైర్డ్ లైఫ్ లేదా సాదాసీదా జీవితం' కావాలన్నా మీరు వారిని చేరుకోవాలి! దాని కోసం, ప్రతి పెట్టుబడిదారుడు కొన్ని వ్యక్తిత్వ లక్షణాలను నిర్మించుకోవాలి. కాబట్టి, మీరు మీ పదవీ విరమణ ప్రణాళికను ప్రారంభించే ముందు, మీరు అభివృద్ధి చేయవలసిన మరియు ప్రస్తుతం దినచర్యలోకి తీసుకురావాల్సిన కొన్ని ముఖ్యమైన మరియు ప్రాథమిక లక్షణాలను చూడండి!

పదవీ విరమణ కోసం ప్లాన్ చేయడం అంటే ఆర్థికంగా సురక్షితంగా ఉండటమే కాదు, ఈ పేర్కొన్న జీవిత దశ లక్ష్యాల ప్రకారం ప్లాన్ చేసుకోవడం కూడా దీని అర్థం. జీవితంలో అనిశ్చిత సంఘటనల కోసం బలమైన ఆర్థిక బ్యాకప్తో పాటు మీకు అవసరమైన వాటిని అందించండి. దాని కోసం పదవీ విరమణ ప్రణాళిక చాలా చురుకుగా, తెలివిగా మరియు క్రమబద్ధంగా ఉండాలి.

ఆరోగ్యకరమైన, సంపన్నమైన మరియు ప్రశాంతమైన రిటైర్డ్ జీవితం కోసం, మీ పదవీ విరమణ ప్రణాళికను ఇప్పుడే ప్రారంభించండి!

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.

Good one, very useful