పదవీ విరమణ పెట్టుబడి ఎంపికలు

యొక్క అతి ముఖ్యమైన భాగంపదవీ విరమణ ప్రణాళిక 'పెట్టుబడి పెడుతున్నారు’. పదవీ విరమణ కోసం పెట్టుబడి చాలా ప్రభావవంతంగా ఉండాలి. మీరు పదవీ విరమణ ప్రణాళికను ఎంచుకోగల అనేక పెట్టుబడి మార్గాలు ఉన్నాయి. మనం అత్యంత ఇష్టపడే కొన్ని ప్రీ-రిటైర్మెంట్ ఇన్వెస్ట్మెంట్ ఆప్షన్లు మరియు రిటైర్మెంట్ తర్వాత పెట్టుబడి ఎంపికలను చూద్దాం.

Talk to our investment specialist

పదవీ విరమణకు ముందు పెట్టుబడి ఎంపికలు

1. కొత్త పెన్షన్ స్కీమ్ (NPS)

కొత్త పెన్షన్ పథకం ఉత్తమ పదవీ విరమణ పెట్టుబడి ఎంపికలలో ఒకటిగా భారతదేశంలో ప్రజాదరణ పొందుతోంది.NPS అందరికీ తెరిచి ఉంటుంది కానీ, ప్రభుత్వ ఉద్యోగులందరికీ తప్పనిసరి. ఒకపెట్టుబడిదారుడు నెలకు కనీసం INR 500 లేదా సంవత్సరానికి INR 6000 డిపాజిట్ చేయవచ్చు, ఇది భారతీయ పౌరులకు అత్యంత సౌకర్యవంతంగా ఉంటుంది. పెట్టుబడిదారులు తమ పదవీ విరమణ ప్రణాళిక కోసం NPSని మంచి ఆలోచనగా పరిగణించవచ్చు, ఎందుకంటే ఉపసంహరణ సమయంలో ప్రత్యక్ష పన్ను మినహాయింపు ఉండదు, ఎందుకంటే పన్ను చట్టం, 1961 ప్రకారం మొత్తం పన్ను రహితంగా ఉంటుంది. ఈ స్కీమ్ రిస్క్ లేని పెట్టుబడిగా ఉంది. భారత ప్రభుత్వం.

2. ఈక్విటీ ఫండ్స్

ఈక్విటీ ఫండ్ అనేది ఒక రకంమ్యూచువల్ ఫండ్ ఇది ప్రధానంగా స్టాక్స్లో పెట్టుబడి పెడుతుంది. ఈక్విటీ అనేది సంస్థలలో యాజమాన్యాన్ని సూచిస్తుంది (పబ్లిక్గా లేదా ప్రైవేట్గా వర్తకం చేయబడుతుంది) మరియు స్టాక్ యాజమాన్యం యొక్క లక్ష్యం కొంత కాలం పాటు వ్యాపారం యొక్క వృద్ధిలో పాల్గొనడం. మీరు పెట్టుబడి పెట్టే సంపదఈక్విటీ ఫండ్స్ ద్వారా నియంత్రించబడుతుందిSEBI మరియు వారు పెట్టుబడిదారుల డబ్బు సురక్షితంగా ఉండేలా పాలసీలు & నిబంధనలను రూపొందించారు. ఈక్విటీలు దీర్ఘకాలిక పెట్టుబడులకు అనువైనవి కాబట్టి, ఇది ఉత్తమ పదవీ విరమణ పెట్టుబడి ఎంపికలలో ఒకటి. వాటిలో కొన్నిఉత్తమ ఈక్విటీ మ్యూచువల్ ఫండ్స్ పెట్టుబడి పెట్టడానికి ఇవి:Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP US Flexible Equity Fund Growth ₹76.8985

↑ 0.07 ₹1,119 1.8 10 37.5 22.6 16 33.8 Franklin Asian Equity Fund Growth ₹36.9653

↓ -1.01 ₹372 5.6 13.6 28.6 13.9 3 23.7 DSP Natural Resources and New Energy Fund Growth ₹105.262

↓ -2.00 ₹1,765 11.7 16.6 27.7 22.5 20.2 17.5 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹61.12

↑ 1.38 ₹3,641 -4 2.4 17.7 16.5 11.7 17.5 Franklin Build India Fund Growth ₹141.752

↑ 1.34 ₹3,003 1.3 1.1 17.3 25.7 22.2 3.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP US Flexible Equity Fund Franklin Asian Equity Fund DSP Natural Resources and New Energy Fund Aditya Birla Sun Life Banking And Financial Services Fund Franklin Build India Fund Point 1 Bottom quartile AUM (₹1,119 Cr). Bottom quartile AUM (₹372 Cr). Lower mid AUM (₹1,765 Cr). Highest AUM (₹3,641 Cr). Upper mid AUM (₹3,003 Cr). Point 2 Established history (13+ yrs). Oldest track record among peers (18 yrs). Established history (17+ yrs). Established history (12+ yrs). Established history (16+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 16.03% (lower mid). 5Y return: 2.97% (bottom quartile). 5Y return: 20.19% (upper mid). 5Y return: 11.71% (bottom quartile). 5Y return: 22.19% (top quartile). Point 6 3Y return: 22.61% (upper mid). 3Y return: 13.92% (bottom quartile). 3Y return: 22.48% (lower mid). 3Y return: 16.46% (bottom quartile). 3Y return: 25.68% (top quartile). Point 7 1Y return: 37.53% (top quartile). 1Y return: 28.59% (upper mid). 1Y return: 27.74% (lower mid). 1Y return: 17.70% (bottom quartile). 1Y return: 17.27% (bottom quartile). Point 8 Alpha: 2.18 (top quartile). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.61 (upper mid). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 1.15 (lower mid). Sharpe: 2.24 (top quartile). Sharpe: 1.32 (upper mid). Sharpe: 1.03 (bottom quartile). Sharpe: 0.21 (bottom quartile). Point 10 Information ratio: -0.16 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.25 (top quartile). Information ratio: 0.00 (bottom quartile). DSP US Flexible Equity Fund

Franklin Asian Equity Fund

DSP Natural Resources and New Energy Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Franklin Build India Fund

3. రియల్ ఎస్టేట్

ఇది పెట్టుబడిదారులలో అత్యంత ఇష్టపడే పదవీ విరమణ పెట్టుబడి ఎంపికలు. ఇది రియల్ ఎస్టేట్, అంటే ఇల్లు/షాప్/సైట్ మొదలైన వాటిలో చేసిన పెట్టుబడి. ఇది మంచి స్థిరమైన రాబడిని ఇస్తుందని పరిగణించబడుతుంది. రియల్ ఎస్టేట్లో పెట్టుబడి పెట్టడానికి, ఒక మంచి స్థానాన్ని కీలక అంశంగా పరిగణించాలి.

4. బాండ్లు

బాండ్లు అత్యంత ప్రజాదరణ పొందిన పదవీ విరమణ పెట్టుబడి ఎంపికలలో ఒకటి. బాండ్ అనేది రుణ భద్రత, ఇక్కడ కొనుగోలుదారు/హోల్డర్ ప్రారంభంలో బాండ్ను జారీ చేసిన వారి నుండి కొనుగోలు చేయడానికి అసలు మొత్తాన్ని చెల్లిస్తారు. బాండ్ను జారీ చేసినవారు క్రమమైన వ్యవధిలో హోల్డర్కు వడ్డీని చెల్లిస్తారు మరియు మెచ్యూరిటీ తేదీలో అసలు మొత్తాన్ని కూడా చెల్లిస్తారు. కొన్ని బాండ్లు మంచి 10-20% p.a.-రేటును అందిస్తాయి. అలాగే, పెట్టుబడి సమయంలో బాండ్లపై ఎలాంటి పన్ను వర్తించదు. వాటిలో కొన్నిఉత్తమ బాండ్ ఫండ్స్ పెట్టుబడి పెట్టడానికి ఇవి (కేటగిరీ ర్యాంక్ ప్రకారం):Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Corporate Bond Fund Growth ₹116.749

↑ 0.25 ₹28,253 1 2.4 6.7 7.6 7.4 7.12% 4Y 10M 24D 7Y 6M 14D HDFC Corporate Bond Fund Growth ₹33.6115

↑ 0.06 ₹33,207 0.9 2.3 6.7 7.6 7.3 7.36% 4Y 5M 19D 7Y 8M 16D ICICI Prudential Corporate Bond Fund Growth ₹31.0524

↑ 0.04 ₹33,250 1.1 2.9 7.5 7.7 8 7.36% 3Y 4M 24D 6Y 4D Kotak Corporate Bond Fund Standard Growth ₹3,915.67

↑ 3.85 ₹17,265 1 2.6 7.3 7.6 7.8 7.36% 3Y 1M 28D 4Y 3M 11D Sundaram Corporate Bond Fund Growth ₹41.4855

↑ 0.03 ₹758 0.7 2.1 6.8 7 7.5 7.1% 2Y 11M 8D 3Y 10M 10D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Corporate Bond Fund HDFC Corporate Bond Fund ICICI Prudential Corporate Bond Fund Kotak Corporate Bond Fund Standard Sundaram Corporate Bond Fund Point 1 Lower mid AUM (₹28,253 Cr). Upper mid AUM (₹33,207 Cr). Highest AUM (₹33,250 Cr). Bottom quartile AUM (₹17,265 Cr). Bottom quartile AUM (₹758 Cr). Point 2 Oldest track record among peers (29 yrs). Established history (15+ yrs). Established history (16+ yrs). Established history (18+ yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Point 5 1Y return: 6.72% (bottom quartile). 1Y return: 6.74% (bottom quartile). 1Y return: 7.45% (top quartile). 1Y return: 7.27% (upper mid). 1Y return: 6.84% (lower mid). Point 6 1M return: 0.66% (upper mid). 1M return: 0.63% (lower mid). 1M return: 0.66% (top quartile). 1M return: 0.57% (bottom quartile). 1M return: 0.35% (bottom quartile). Point 7 Sharpe: 0.22 (bottom quartile). Sharpe: 0.24 (bottom quartile). Sharpe: 1.04 (top quartile). Sharpe: 0.64 (upper mid). Sharpe: 0.45 (lower mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.12% (bottom quartile). Yield to maturity (debt): 7.36% (top quartile). Yield to maturity (debt): 7.36% (upper mid). Yield to maturity (debt): 7.36% (lower mid). Yield to maturity (debt): 7.10% (bottom quartile). Point 10 Modified duration: 4.90 yrs (bottom quartile). Modified duration: 4.47 yrs (bottom quartile). Modified duration: 3.40 yrs (lower mid). Modified duration: 3.16 yrs (upper mid). Modified duration: 2.94 yrs (top quartile). Aditya Birla Sun Life Corporate Bond Fund

HDFC Corporate Bond Fund

ICICI Prudential Corporate Bond Fund

Kotak Corporate Bond Fund Standard

Sundaram Corporate Bond Fund

5. ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్స్ (ETFలు)

ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్స్ పెట్టుబడిదారులలో ప్రముఖ సెక్యూరిటీలలో ఒకటిగా పరిగణించబడతాయి. ఒకఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్ (ETF) అనేది స్టాక్ ఎక్స్ఛేంజీలలో కొనుగోలు మరియు విక్రయించబడే ఒక రకమైన పెట్టుబడి. ఇది వస్తువులు, బాండ్లు లేదా స్టాక్ల వంటి ఆస్తులను కలిగి ఉంటుంది. ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్ అనేది మ్యూచువల్ ఫండ్ లాంటిది, అయితే మ్యూచువల్ ఫండ్ లాగా కాకుండా, ట్రేడింగ్ వ్యవధిలో ఏ సమయంలోనైనా ETFలను విక్రయించవచ్చు. అంతేకాకుండా, విభిన్నమైన పోర్ట్ఫోలియోను నిర్మించుకోవడానికి ETFలు మీకు సహాయపడతాయి.

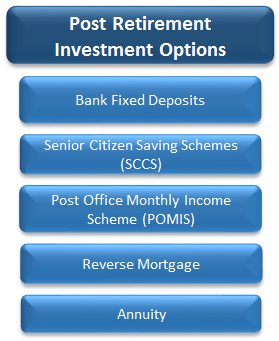

పదవీ విరమణ తర్వాత పెట్టుబడి ఎంపికలు

1. సీనియర్ సిటిజన్ సేవింగ్ స్కీమ్లు (SCSS)

పదవీ విరమణ తర్వాత పెట్టుబడి ఎంపికలలో భాగంగా, 60 ఏళ్లు పైబడిన రిటైర్డ్ వ్యక్తుల కోసం SCSS రూపొందించబడింది. SCSS ధృవీకరించబడిన బ్యాంకులు అలాగే భారతదేశం అంతటా విస్తరించి ఉన్న నెట్వర్క్ పోస్టాఫీసుల ద్వారా అందుబాటులో ఉంది. ఈ పథకం (లేదా SCSS ఖాతా) ఐదేళ్ల వరకు ఉంటుంది, కానీ, మెచ్యూరిటీ అయిన తర్వాత, ఇది అదనపు మూడేళ్లపాటు పొడిగించబడుతుంది. ఈ పెట్టుబడితో, పన్ను మినహాయింపు కింద అర్హులుసెక్షన్ 80C.

2. పోస్టాఫీసు నెలవారీ ఆదాయ పథకం (POMIS)

పేరు సూచించినట్లుగా, ఇది నెలవారీఆదాయం నుండి పథకంతపాలా కార్యాలయము భారతదేశం యొక్క. ఒక పెట్టుబడిదారుడు హామీ ఇవ్వబడిన సాధారణ నెలవారీ ఆదాయాన్ని చూస్తున్నట్లయితే, దానితో వెళ్లడం మంచిది. POMIS కోసం కనీస పెట్టుబడి రూ. 1,000 మరియు గరిష్ట పెట్టుబడి ఒకే ఖాతాకు 4.5 లక్షల వరకు ఉంటుంది మరియు ఉమ్మడి ఖాతా కోసం పెట్టుబడి ఎంపికల పరిమితి తొమ్మిది లక్షల వరకు ఉంటుంది. POMIS యొక్క పదవీకాలం ఐదు సంవత్సరాలు.

3. యాన్యుటీ

ఒకయాన్యుటీ పదవీ విరమణ సమయంలో స్థిరమైన ఆదాయాన్ని సంపాదించడానికి ఉద్దేశించిన ఒప్పందం. తక్షణమే లేదా భవిష్యత్తులో కొంత మొత్తాన్ని పొందేందుకు పెట్టుబడిదారుడు ఏకమొత్తంలో చెల్లింపు చేస్తే. ఈ పథకంలో ఏ పెట్టుబడిదారుడికైనా కనీస వయస్సు ప్రవేశం 40 సంవత్సరాలు మరియు గరిష్టంగా 100 సంవత్సరాల వరకు ఉంటుంది.

4. రివర్స్ తనఖా

పదవీ విరమణ తర్వాత పెట్టుబడి ఎంపికలలో భాగంగా, స్థిరమైన ఆదాయ ప్రవాహం అవసరమయ్యే సీనియర్ సిటిజన్లకు రివర్స్ తనఖా మంచి ఎంపిక. రివర్స్ తనఖాలో, వారి ఇళ్లపై తనఖాకి బదులుగా రుణదాత నుండి స్థిరమైన డబ్బు ఉత్పత్తి చేయబడుతుంది. 60 ఏళ్లు (మరియు అంతకంటే ఎక్కువ) ఉన్న ఏ ఇంటి యజమాని అయినా దీనికి అర్హులు. పదవీ విరమణ పొందిన వ్యక్తులు వారి ఆస్తిలో నివసించవచ్చు మరియు మరణం వరకు సాధారణ చెల్లింపులను పొందవచ్చు. నుండి రావలసిన డబ్బుబ్యాంక్ ఆస్తి విలువ, దాని ప్రస్తుత ధర మరియు ఆస్తి పరిస్థితిపై ఆధారపడి ఉంటుంది.

5. బ్యాంక్ ఫిక్స్డ్ డిపాజిట్లు

చాలా మంది ప్రజలు భావిస్తారుస్థిర నిధి వారి పదవీ విరమణ పెట్టుబడి ఎంపికలలో భాగంగా పెట్టుబడి పెట్టడం వలన ఇది 15 రోజుల నుండి ఐదు సంవత్సరాల వరకు (& అంతకంటే ఎక్కువ) వరకు స్థిరమైన మెచ్యూరిటీ కాలానికి బ్యాంకులలో డబ్బును డిపాజిట్ చేయడానికి వీలు కల్పిస్తుంది మరియు ఇది ఇతర సంప్రదాయాల కంటే అధిక వడ్డీ రేటును సంపాదించడానికి అనుమతిస్తుంది.పొదుపు ఖాతా. మెచ్యూరిటీ సమయంలో, పెట్టుబడిదారుడు ప్రిన్సిపల్కు సమానమైన రాబడిని అందుకుంటాడు మరియు ఫిక్స్డ్ డిపాజిట్ వ్యవధిలో పొందిన వడ్డీని కూడా అందుకుంటాడు.

ఈ విభిన్న పదవీ విరమణ పెట్టుబడి ఎంపికలతో, వారి లక్ష్యాలు మరియు లక్ష్యాలకు సరిపోయే సాధనాలను ఖచ్చితంగా కనుగొంటారు. దాని గురించి లోతైన వివరాలను తెలుసుకోవడం ద్వారా మీరు సరైన పెట్టుబడి ఎంపికలను ఎంచుకున్నారని నిర్ధారించుకోండి.

డ్వైట్ ఎల్. మూడీ సరిగ్గా చెప్పినట్లు- “వృద్ధాప్యానికి సిద్ధపడడం అనేది ఒకరి యుక్తవయస్సు తర్వాత కాదు. 65 ఏళ్ల వరకు లక్ష్యం లేకుండా ఉన్న జీవితం పదవీ విరమణతో అకస్మాత్తుగా నిండిపోదు.

కాబట్టి, ఆరోగ్యకరమైన, సంపన్నమైన మరియు ప్రశాంతమైన రిటైర్డ్ జీవితం కోసం, ఇప్పుడే పెట్టుబడి పెట్టడం ప్రారంభించండి!

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.