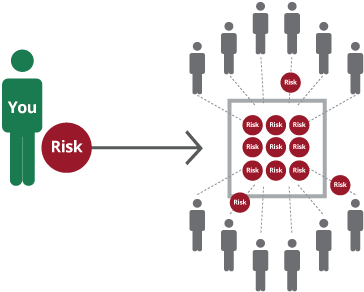

રિસ્ક પૂલિંગ શું છે?

વીમા માં તમારા જોખમોને સ્થાનાંતરિત કરવાની એક રીત છેપાટનગર બજાર કોઈપણ બિનઆયોજિત નાણાકીય નુકસાનથી બચવા માટે. માંવીમાની શરતો, જોખમ પૂલિંગ એ સામાન્ય નાણાકીય જોખમોને મોટી સંખ્યામાં લોકો વચ્ચે સમાનરૂપે વહેંચવાનું છે. તેથીકેપિટલ માર્કેટ્સ અથવા અહીં,વીમા કંપનીઓ, કહેવાય છે કે નિયમિત ચુકવણીના બદલામાં તમારી પાસેથી તે જોખમ લોપ્રીમિયમ. કંપની માને છે કે પ્રીમિયમ જોખમને આવરી લેવા માટે પૂરતું છે. અહીં નોંધવા જેવી રસપ્રદ વાત એ છે કે તમે એકલા જ વીમો મેળવનાર નથી. એવા ઘણા લોકો છે કે જેઓ એક જ પ્રકારના વીમા કવર્સ મેળવવાનો પ્રયાસ કરે છે. લોકોના આ જૂથને વીમા પૂલ કહેવામાં આવે છે. બધા ક્લાઈન્ટો જરૂર શક્યતાવિમાનો દાવો લગભગ અસંભવિત છે. આમ, જો અને જ્યારે આવી કોઈ ઘટના (દાવાની) વ્યક્તિઓ માટે થાય છે, તો જોખમ એકત્રીકરણ વીમા કંપનીને તેમના દાવાની પતાવટ કરવાની મંજૂરી આપે છે.

રિસ્ક પૂલિંગનો ઇતિહાસ

વીમોઉદ્યોગ મૂળભૂત રીતે જોખમ પૂલિંગના ખ્યાલ પર ચાલે છે. વીમા પૉલિસી અને રિસ્ક પૂલિંગના પ્રારંભિક સંદર્ભો લગભગ 5000 વર્ષ પહેલાં મળી શકે છે. વેપારીઓ અને વેપારીઓએ તેમના સંસાધનો એકત્રિત કર્યા અને માલના નુકસાન અથવા નુકસાનના સામાન્ય જોખમને વહેંચ્યા. તે વસૂલાત માટે પ્રમાણમાં ઓછી રકમ ચૂકવીને વેપારીઓને અચાનક નુકસાન અથવા માલના નુકસાનથી આવરી લે છે.

Talk to our investment specialist

રિસ્ક પૂલિંગના ફાયદા

વીમામાં જોખમ પૂલિંગના ફાયદાઓમાં નીચેનાનો સમાવેશ થાય છે:

જોખમ ફેલાવે છે: ઘણા પોલિસીધારકોના જોખમોનું એકત્રીકરણ કરીને, વ્યક્તિગત નુકસાનની નાણાકીય અસર સમગ્ર પૂલ વચ્ચે વહેંચવામાં આવે છે. આ વ્યક્તિગત પોલિસીધારકો પરનો બોજ ઘટાડે છે અને અણધારી ઘટનાઓના કિસ્સામાં તેમને નાણાકીય સુરક્ષા પ્રદાન કરે છે.

સ્થિરતા અને અનુમાનિતતા: પૂલ જેટલો મોટો હશે, તેટલું નુકસાન વધુ અનુમાનિત બનશે. વીમા કંપનીઓ અપેક્ષિત દાવાઓનો અંદાજ કાઢવા અને તે મુજબ પ્રીમિયમ સેટ કરવા માટે ઐતિહાસિક ડેટા અને એક્ચ્યુરિયલ મોડલ પર આધાર રાખી શકે છે. આ સ્થિરતા વીમા કંપનીઓને વધુ કાર્યક્ષમ રીતે કામ કરવા અને વ્યાજબી દરે કવરેજ પ્રદાન કરવા દે છે.

પોષણક્ષમતા: રિસ્ક પૂલિંગ વ્યક્તિગત પોલિસીધારકો માટે વીમાને વધુ સસ્તું બનાવે છે. દરેક પૉલિસીધારક જે પ્રીમિયમ ચૂકવે છે તે સામાન્ય રીતે તેઓ જે સંભવિત નુકસાનનો સામનો કરી શકે છે તેના કરતાં નાનું હોય છે, જે વ્યાપક વસ્તી માટે વીમાને સુલભ બનાવે છે.

જોખમ વૈવિધ્યકરણ: રિસ્ક પૂલિંગ વીમાદાતાઓને વિવિધ પોલિસીધારકો, ભૌગોલિક વિસ્તારો અને કવરેજના પ્રકારોમાં તેમના જોખમ પોર્ટફોલિયોમાં વૈવિધ્યીકરણ કરવામાં સક્ષમ બનાવે છે. આ વૈવિધ્યકરણ વીમા કંપનીઓને તેમના એકંદર જોખમ એક્સપોઝરનું સંચાલન કરવામાં અને નાણાકીય સ્થિરતા જાળવવામાં મદદ કરે છે.

એ નોંધવું અગત્યનું છે કે રિસ્ક પૂલિંગ જોખમને સંપૂર્ણપણે દૂર કરતું નથી. તેના બદલે, તે જોખમને ફેલાવે છે અને પોલિસીધારકોના મોટા જૂથ વચ્ચે અણધારી ઘટનાઓના નાણાકીય પરિણામોની વહેંચણી માટે એક પદ્ધતિ પ્રદાન કરે છે.

આધુનિક દિવસનો વીમો

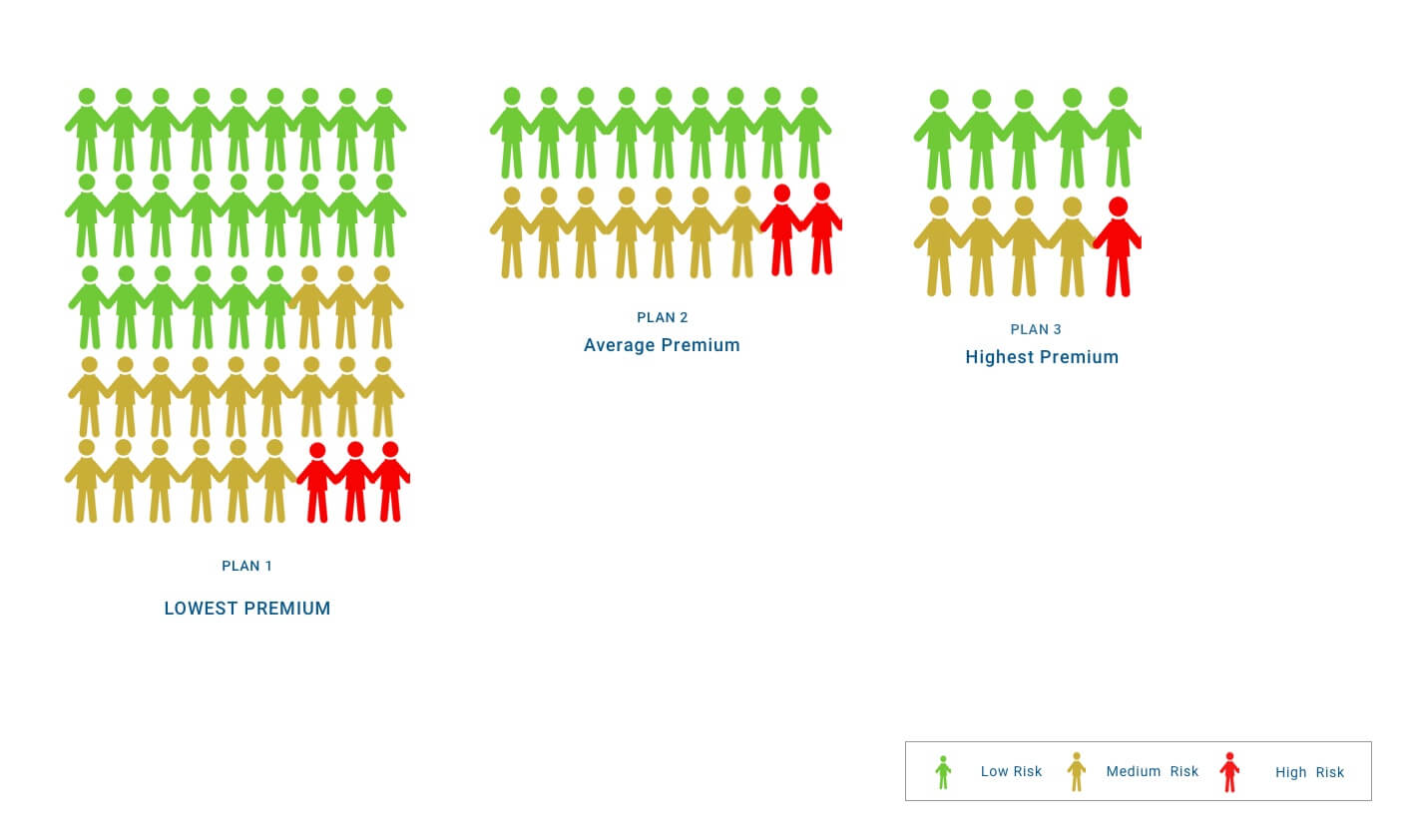

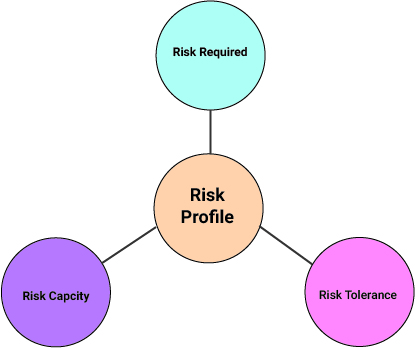

વીમા ઉદ્યોગ હવે એક મુખ્ય વ્યવસાય તરીકે વિકસ્યો છે જે તેને આકાર આપવામાં મહત્વની ભૂમિકા ભજવે છેઅર્થતંત્ર. વીમા પૂલના ભાગરૂપે વધુને વધુ લોકો તેમના જોખમોને કંપનીઓને ટ્રાન્સફર કરવા માગે છે. વિવિધ પ્રકારના વીમા જીવન અને જીવન જીવવાના વિવિધ પાસાઓને આવરી લે છે, પરંતુ જોખમ એકત્રીકરણનો મૂળભૂત સિદ્ધાંત એક જ રહે છે. એક્ચ્યુઅરીઝ - ફાઇનાન્સમાં વ્યાવસાયિકો - વીમા કંપનીઓ માટે કામ કરે છે અને જોખમની સંભાવના અને ગંભીરતાની ગણતરી કરે છે. તદનુસાર, તેઓ વીમા કંપની દ્વારા અન્ય લોકોના જોખમ સાથે પોતાના જોખમને એકીકૃત કરવાની કિંમતની ગણતરી કરે છે.

ગણતરી કરતી વખતે, ચોક્કસ એન્ટિટીને આવરી લેવા માટે કેટલીક મર્યાદાઓ મૂકવામાં આવે છે, પછી ભલે તે ઉચ્ચ જોખમમાં હોય. દા.ત., કોઈ કંપની કોઈ ગંભીર રીતે બીમાર વ્યક્તિને કવર કરશે નહીં, ભલે તેઓ પ્રીમિયમ તરીકે ઊંચી રકમ ચૂકવવા તૈયાર હોય. વીમા કંપનીઓ તેમની પ્રોફાઇલ અને વસ્તી વિષયક જૂથને ધ્યાનમાં લેતા વ્યક્તિના જોખમની ગણતરી કરવા માટે એક્ચ્યુરિયલ ડેટાનો ઉપયોગ કરે છે. તેથી, જેમ જેમ વ્યક્તિ સંબંધિત જોખમ વધે છે તેમ વીમાની કિંમત પણ વધે છે. આમ,જીવન વીમો આરોગ્ય સમસ્યાઓ ધરાવતા વૃદ્ધ લોકો માટે યુવાન લોકો કરતાં વધુ ખર્ચાળ હશે (આરોગ્ય સમસ્યાઓ વિના).

વીમાપાત્ર જોખમ વિ અવિમાપાત્ર જોખમ

દરેક નકારાત્મક આર્થિક ઘટનાનો વીમો કરી શકાતો નથી. અસરકારક રિસ્ક પૂલિંગ કરવા માટે, ધ્યાનમાં લેવાયેલું જોખમ અણધાર્યું અને ફેલાયેલું હોવું જોઈએ. અને કિસ્સામાં, જો આવી નકારાત્મક ઘટનાની આગાહી કરવામાં આવે, તો તે ઘટના એક નિશ્ચિતતા બની જાય છે, જોખમ નહીં - અને તમે નિશ્ચિતતાને આવરી લેવા માટે વીમો આપી શકતા નથી. પણ, પરફ્લિપ કરો બાજુમાં, વારંવારના જોખમને આવરી લેવું મૂર્ખતા છે. વીમા કંપની ખર્ચ અને નફાની સાથે માત્ર બનેલી ઘટનાના ખર્ચને વીમા પૂલમાં મોકલશે. તેથી, ઇન્સ્યોરન્સ પૂલમાં દરેક વ્યક્તિ દાવો ફાઇલ કરે છે, જે મૂળભૂત જોખમને આવરી લેવા માટે ઓછા અથવા ઓછા સંસાધનો સાથે પૂલ છોડી દે છે અને પોતાના માટે ચૂકવણી કરવા માટે અનામત ખાલી કરે છે.

રિઇન્શ્યોરન્સ

હવે આપણે જાણીએ છીએ કે વીમા કંપની રિસ્ક પૂલિંગની વિભાવના પર કામ કરે છે અને પછી તે વ્યક્તિઓને આવરી લેવાનું લક્ષ્ય રાખે છે જેમને સંબંધિત કવરેજની જરૂર પડી શકે છે. નો ખ્યાલ છેપુનઃવીમો ચિત્રમાં આવે છે જ્યારે બહુવિધ વીમા કંપનીઓ અન્ય કંપનીઓ પાસેથી વીમા પૉલિસીઓ ખરીદીને તેમના જોખમોને પૂલ કરે છે. આ આપત્તિના કિસ્સામાં પ્રાથમિક વીમા કંપની સહન કરશે તેવા કુલ નુકસાનને મર્યાદિત કરવા માટે કરવામાં આવે છે. આવા રિસ્ક પૂલિંગ દ્વારા, પ્રાથમિક વીમા કંપની એવા ગ્રાહકોને વીમો આપી શકે છે કે જેનું કવરેજ તે એક કંપની માટે સહન કરવા માટે ખૂબ મોટું હશે. આમ, જ્યારે રિઇન્શ્યોરન્સ થાય છે, ત્યારે વીમાધારક દ્વારા ચૂકવવામાં આવેલી દાવાની રકમ સામાન્ય રીતે પૂલમાં સામેલ તમામ વીમા કંપનીઓ દ્વારા વહેંચવામાં આવે છે. રિઇન્શ્યોરન્સ કંપનીઓ પણ તેમના જોખમો ઉચ્ચ કંપનીઓને ટ્રાન્સફર કરે છે. આ પુનઃવીમા કંપનીઓને રેટ્રો-વીમા કંપનીઓ કહેવામાં આવે છે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.

Very interested