सावधि जमा या FD

सावधि जमा हमेशा से सबसे आम तरीकों में से एक रहा हैनिवेश भारत में। वे हमेशा रूढ़िवादियों की पहली पसंद रहे हैंइन्वेस्टर चूंकि वे लगभग कोई जोखिम नहीं उठाते हैं। लेकिन, हाल के विमुद्रीकरण के कारण, अधिकांश बैंकों द्वारा सावधि जमा ब्याज दरों में भारी कमी की गई है। यह निवेशक के रिटर्न को प्रभावित करता है, जिससे उसे निवेश के अन्य रास्ते तलाशने पड़ते हैं।

सावधि जमा (FD) क्या है

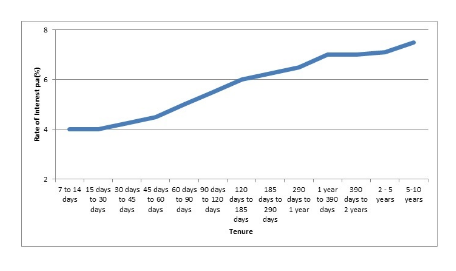

सावधि जमा एक प्रकार का वित्तीय साधन है जो बैंकों द्वारा एक निश्चित अवधि और ऑफ़र के लिए प्रदान किया जाता हैब्याज की निश्चित दर.FD ब्याज़ दरें निवेश की अवधि के आधार पर 4% -8% से भिन्न होता है। यह देखा गया है कि कार्यकाल जितना अधिक होगा, ब्याज दर उतनी ही अधिक होगी और इसके विपरीत। साथ ही, यदि निवेशक एक वरिष्ठ नागरिक है, तो आम तौर पर लागू FD ब्याज दर होती है0.25-0.5% नियमित दर से अधिक।

सावधि जमा या FD में निवेश करने के लाभ

FD पर गारंटीड रिटर्न

सावधि जमा (FD) योजना में निवेश करने का सबसे बड़ा लाभ यह है कि रिटर्न की गारंटी दी जाती है, भले हीमंडी परिपक्वता की तारीख पर शर्त। लेकिन किसी भी अन्य क्रेडिट इंस्ट्रूमेंट की तरह, सावधि जमा के पीछे का क्रेडिट हैबैंक इसे जारी करना। साथ ही, एक और महत्वपूर्ण बात यह है कि बैंक में प्रत्येक जमाकर्ता का अधिकतम तक बीमा किया जाता हैINR 1.00,000 (रुपये एक लाख) जमाकर्ता द्वाराबीमा और क्रेडिट गारंटी कॉरपोरेशन (डीआईसीजीसी)।

बचत खाते की तुलना में FD ब्याज़ दर अधिक है

सावधि जमा लगभग 4-8% प्रति वर्ष की ब्याज दर प्रदान करते हैं। जबकि,बचत खाता केवल प्रति वर्ष लगभग 4% ब्याज दर की पेशकश करें। 4% से अधिक की पेशकश करने वाले बैंकों को न्यूनतम शेष राशि INR 1 लाख और उससे अधिक की आवश्यकता होती है। साथ ही, अगर सेविंग अकाउंट में मिनिमम बैलेंस मेंटेन नहीं किया जाता है, तो बैंक हर महीने के लिए मेंटेनेंस चार्ज वसूल सकता हैखाते में शेष न्यूनतम निर्धारित खाते से कम है। इस प्रकार, सावधि जमा को बेहतर विकल्प बनाना।

सावधि जमा का उपयोग ऋण के लिए सुरक्षा के रूप में किया जा सकता है

कई बैंक सावधि जमा को ऋण के प्रति सुरक्षा के रूप में स्वीकार करते हैं। वे मूल राशि पर विचार करते हैं और FD पर शुल्क लगाते हैं। अचल संपत्ति या अन्य संपत्तियों को ऋण सुरक्षा के रूप में रखने की तुलना में यह एक तेज प्रक्रिया है।

कार्यकाल और रिटर्न चुनने का लचीलापन

सावधि जमा जमा की अवधि चुनने के लिए लचीलापन प्रदान करता है। निवेश के समय आप तय कर सकते हैं कि इसकी अवधि क्या होनी चाहिए। निवेशक अपने रिटर्न की आवृत्ति भी तय कर सकता है। रिटर्न मासिक, त्रैमासिक या वार्षिक प्राप्त किया जा सकता है।

Talk to our investment specialist

सावधि जमा के नुकसान

FD रिटर्न कर योग्य हैं

सावधि जमा में निवेश करने की सबसे बड़ी खामियों में से एक यह है कि प्राप्त FD ब्याज पूरी तरह से कर योग्य है। FD की ब्याज़ दर खत्म होने की स्थिति मेंINR 10,000, बैंक कटौती करने के लिए अधिकृत हैंटीडीएस @ 10% प्रति वर्ष. कुल ब्याज निवेशक के कुल में शामिल हैआय और फिर व्यक्तिगत स्लैब दर के अनुसार कर लगाया जाता है।

FD पर लागू एग्जिट लोड

FD में निवेश करने का एक और बड़ा नुकसान एक्जिट लोड है। जब FD समय से पहले निकाली जाती है तो एग्जिट लोड पेनल्टी लगता है। निवेशक इस प्रकार सावधि जमा को प्रतिकूल बनाने में मूल्यवान ब्याज खो देता हैलिक्विडिटी.

मुद्रास्फीति बचाव नहीं

मुद्रास्फीति हेजिंग उपकरण वे हैं जो मुद्रा के घटे हुए मूल्य से सुरक्षा प्रदान करते हैं। सावधि जमा एक मुद्रास्फीति बचाव के रूप में कार्य नहीं करता है, इस प्रकार, निवेशकों के रिटर्न को खा जाता है।

सावधि जमा (FD) का विकल्प

चूंकि FD की ब्याज दरों में भारी कटौती की गई है, इसलिए निवेशकों को अन्य विकल्पों पर गौर करना चाहिए जो उनके पैसे का अधिक मूल्य देते हैं।

वाणिज्यिक पत्र (सीपी)

सीपी बड़े निगमों और वित्तीय संस्थानों द्वारा उनकी अल्पकालिक देनदारियों को पूरा करने के लिए जारी किए जाते हैं। उन्हें आमतौर पर वचन पत्र कहा जाता है जो असुरक्षित होते हैं और छूट पर बेचे जाते हैंअंकित मूल्य. इनकी मैच्योरिटी अवधि 7 दिन से लेकर 1 साल तक कहीं भी हो सकती है।

ट्रेजरी बिल (टी-बिल)

टी-बिल किसी देश के सेंट्रल बैंक द्वारा जारी किए गए अल्पकालिक वित्तीय साधन हैं। हालांकि रिटर्न इतना अधिक नहीं है, यह निवेश के सबसे सुरक्षित रूपों में से एक है क्योंकि इसमें कोई बाजार जोखिम नहीं है। टी-बिल की परिपक्वता अवधि 3 महीने, 6 महीने और 1 वर्ष से भिन्न हो सकती है।

जमा प्रमाणपत्र (सीडी)

सीडी सावधि जमा हैं जो बैंकों और वित्तीय संस्थानों द्वारा दी जाती हैं। यह एक बचत प्रमाणपत्र है जिसमें aनिश्चित ब्याज दर और एक निश्चित परिपक्वता अवधि। सीडी और सावधि जमा के बीच एकमात्र अंतर यह है कि सीडी को उनकी परिपक्वता तिथि तक वापस नहीं लिया जा सकता है, इस प्रकार फंड को पूरी तरह से अवरुद्ध कर दिया जाता है।

लिक्विड फंड / अल्ट्रा शॉर्ट बॉन्ड फंड

निवेशक इसमें भी निवेश कर सकते हैंलिक्विड फंड जो सावधि जमा के समान रिटर्न की पेशकश करेगा और साथ ही साथ तरलता प्रदान करेगा, बिना दंड के निकासी। इसके अलावा, अगर लंबी अवधि (> 3 साल) के लिए आयोजित किया जाता है तो वे लंबी अवधि के लिए आकर्षित होंगेराजधानी सीमांत दर पर कराधान के बजाय लाभ उन्हें कर कुशल बनाते हैं।

कुछ केबेस्ट लिक्विड फंड्स और अल्ट्रा शॉर्ट बॉन्ड फंड यील्ड टू मैच्योरिटी के आधार पर निवेश करने के लिए (ytm) और 2 साल से कम की प्रभावी परिपक्वता।

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity DSP Money Manager Fund Growth ₹3,529.2

↑ 0.63 ₹3,547 1.2 2.7 6.3 6.7 6.7 7.36% 5M 12D 7M 13D ICICI Prudential Ultra Short Term Fund Growth ₹28.8174

↑ 0.00 ₹17,808 1.3 2.9 6.9 7.1 7.1 7.31% 5M 5D 6M 11D UTI Ultra Short Term Fund Growth ₹4,398.1

↑ 0.72 ₹3,751 1.3 2.8 6.4 6.8 6.6 7.21% 4M 29D 5M 30D Kotak Savings Fund Growth ₹44.5369

↑ 0.01 ₹16,788 1.3 2.8 6.6 6.9 6.8 7.12% 5M 16D 6M 11D Nippon India Ultra Short Duration Fund Growth ₹4,185.42

↑ 0.37 ₹10,488 1.3 2.9 6.6 6.9 6.8 7.06% 5M 28D 8M 3D Canara Robeco Ultra Short Term Fund Growth ₹3,934.98

↑ 0.27 ₹471 1.2 2.6 6.2 6.5 6.5 7.03% 4M 26D 1Y 3M Invesco India Ultra Short Term Fund Growth ₹2,799.19

↑ 0.18 ₹1,315 1.3 2.8 6.5 6.9 6.8 7% 4M 7D 4M 15D SBI Magnum Ultra Short Duration Fund Growth ₹6,212.27

↑ 0.93 ₹14,032 1.4 2.9 6.7 7.1 7 6.99% 4M 20D 6M 7D BOI AXA Ultra Short Duration Fund Growth ₹3,275.88

↑ 0.60 ₹168 1.2 2.7 6.2 6.4 6.5 6.91% 4M 17D 4M 20D DSP Liquidity Fund Growth ₹3,872.87

↑ 0.70 ₹16,616 1.5 3 6.3 6.9 6.5 6.84% 1M 6D 1M 10D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 27 Feb 26 Research Highlights & Commentary of 10 Funds showcased

Commentary DSP Money Manager Fund ICICI Prudential Ultra Short Term Fund UTI Ultra Short Term Fund Kotak Savings Fund Nippon India Ultra Short Duration Fund Canara Robeco Ultra Short Term Fund Invesco India Ultra Short Term Fund SBI Magnum Ultra Short Duration Fund BOI AXA Ultra Short Duration Fund DSP Liquidity Fund Point 1 Lower mid AUM (₹3,547 Cr). Highest AUM (₹17,808 Cr). Lower mid AUM (₹3,751 Cr). Top quartile AUM (₹16,788 Cr). Upper mid AUM (₹10,488 Cr). Bottom quartile AUM (₹471 Cr). Bottom quartile AUM (₹1,315 Cr). Upper mid AUM (₹14,032 Cr). Bottom quartile AUM (₹168 Cr). Upper mid AUM (₹16,616 Cr). Point 2 Established history (19+ yrs). Established history (14+ yrs). Established history (22+ yrs). Established history (21+ yrs). Established history (24+ yrs). Established history (17+ yrs). Established history (15+ yrs). Oldest track record among peers (26 yrs). Established history (17+ yrs). Established history (20+ yrs). Point 3 Rating: 2★ (bottom quartile). Rating: 3★ (upper mid). Top rated. Rating: 3★ (upper mid). Rating: 2★ (bottom quartile). Rating: 2★ (bottom quartile). Rating: 3★ (upper mid). Rating: 3★ (lower mid). Rating: 4★ (top quartile). Rating: 3★ (lower mid). Point 4 Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Low. Risk profile: Low. Risk profile: Moderate. Risk profile: Low. Risk profile: Moderately Low. Risk profile: Low. Point 5 1Y return: 6.33% (lower mid). 1Y return: 6.86% (top quartile). 1Y return: 6.41% (lower mid). 1Y return: 6.63% (upper mid). 1Y return: 6.60% (upper mid). 1Y return: 6.21% (bottom quartile). 1Y return: 6.50% (upper mid). 1Y return: 6.74% (top quartile). 1Y return: 6.20% (bottom quartile). 1Y return: 6.33% (bottom quartile). Point 6 1M return: 0.56% (lower mid). 1M return: 0.60% (top quartile). 1M return: 0.57% (lower mid). 1M return: 0.58% (upper mid). 1M return: 0.60% (upper mid). 1M return: 0.60% (top quartile). 1M return: 0.56% (bottom quartile). 1M return: 0.58% (upper mid). 1M return: 0.55% (bottom quartile). 1M return: 0.55% (bottom quartile). Point 7 Sharpe: 0.90 (bottom quartile). Sharpe: 2.06 (upper mid). Sharpe: 1.15 (lower mid). Sharpe: 1.52 (upper mid). Sharpe: 1.65 (upper mid). Sharpe: 0.37 (bottom quartile). Sharpe: 1.37 (lower mid). Sharpe: 2.11 (top quartile). Sharpe: 0.49 (bottom quartile). Sharpe: 3.17 (top quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.36% (top quartile). Yield to maturity (debt): 7.31% (top quartile). Yield to maturity (debt): 7.21% (upper mid). Yield to maturity (debt): 7.12% (upper mid). Yield to maturity (debt): 7.06% (upper mid). Yield to maturity (debt): 7.03% (lower mid). Yield to maturity (debt): 7.00% (lower mid). Yield to maturity (debt): 6.99% (bottom quartile). Yield to maturity (debt): 6.91% (bottom quartile). Yield to maturity (debt): 6.84% (bottom quartile). Point 10 Modified duration: 0.45 yrs (bottom quartile). Modified duration: 0.43 yrs (lower mid). Modified duration: 0.41 yrs (lower mid). Modified duration: 0.46 yrs (bottom quartile). Modified duration: 0.49 yrs (bottom quartile). Modified duration: 0.41 yrs (upper mid). Modified duration: 0.35 yrs (top quartile). Modified duration: 0.39 yrs (upper mid). Modified duration: 0.38 yrs (upper mid). Modified duration: 0.10 yrs (top quartile). DSP Money Manager Fund

ICICI Prudential Ultra Short Term Fund

UTI Ultra Short Term Fund

Kotak Savings Fund

Nippon India Ultra Short Duration Fund

Canara Robeco Ultra Short Term Fund

Invesco India Ultra Short Term Fund

SBI Magnum Ultra Short Duration Fund

BOI AXA Ultra Short Duration Fund

DSP Liquidity Fund

सावधि जमा के अन्य विकल्प हैंम्यूचुअल फंड्स यामुद्रा बाजार फंड. म्यूचुअल फंड के खिलाफ सावधि जमा की तुलना करते समय, बाद में रिटर्न तुलनीय या जोखिम में कुछ अंतर के साथ थोड़ा अधिक होता हैफ़ैक्टर.

चूंकि सावधि जमा रिटर्न में कटौती कर रहा है, इसलिए समय आ गया है कि आप अपने रिटर्न को अनुकूलित करने के लिए अन्य निवेश विकल्पों पर गंभीरता से विचार करें। तो, बुद्धिमानी से चुनें औरसमझदारी से निवेश करें आज!

पूछे जाने वाले प्रश्न

1. सावधि जमा में पैसा क्यों रखें?

ए- सावधि जमा एक गारंटीकृत रिटर्न प्रदान करते हैं, जो सुरक्षा जाल के रूप में कार्य करता है। आपको अपने निवेश पर प्रति वर्ष 4% से 8% रिटर्न का आश्वासन दिया जा सकता है, यही कारण है कि आपको सावधि जमा में पैसा रखना चाहिए।

2. मैं ऋण प्राप्त करने के लिए सावधि जमा का उपयोग कब कर सकता हूं?

ए- आप ऋण प्राप्त करने के लिए FD का उपयोग सुरक्षा के रूप में कर सकते हैं। आमतौर पर, ऋण राशि उस सावधि जमा की राशि पर निर्भर करेगी जिसे आप सुरक्षा के रूप में उपयोग कर रहे हैं।

3. मुझे FD के मैच्योर होने का इंतज़ार क्यों करना चाहिए?

ए- मैच्योरिटी के बाद निकासी पर आपको अपनी जमा राशि पर अधिकतम ब्याज मिलेगा। इसके अलावा, अगर आप मैच्योरिटी के बाद निकासी करते हैं तो कोई एक्जिट लोड नहीं लिया जाएगा।

4. अगर मैं मैच्योरिटी से पहले FD निकालता हूं तो क्या होगा?

ए- अगर आप मैच्योरिटी से पहले FD निकालते हैं, तो आपसे एग्जिट लोड या पेनल्टी ली जाएगी। साथ ही, आप अधिकतम ब्याज दरों का लाभ खो देंगे। जल्दी बाहर निकलने पर केवल सीमित ब्याज मिलेगा।

5. क्या FD समय से पहले निकालने पर मुझे पेनल्टी देनी होगी?

ए- हां, ज्यादातर मामलों में, अगर आप मैच्योरिटी से पहले FD निकालते हैं तो पेनल्टी लगती है, हालांकि, यह FD राशि पर निर्भर करता है। आदर्श रूप से, जुर्माना 0.50 प्रतिशत है।

6. यदि जमाकर्ता की मृत्यु हो जाती है तो क्या होगा?

ए- अगर जमाकर्ता की मृत्यु हो जाती है, तो संयुक्त धारक द्वारा FD का दावा अपने आप किया जा सकता है। अगर ज्वाइंट होल्डर नहीं है तो नॉमिनी को क्लेम करना होगा।

7. क्या मैं एक से अधिक FD सेट कर सकता हूँ?

ए- हां, आप एक ही बैंक या अलग-अलग बैंकों में कई सावधि जमा स्थापित कर सकते हैं।

8. क्या मुझे अपनी FD में विविधता लानी चाहिए?

ए- हां, आपको अपनी सावधि जमा में विविधता लानी चाहिए। आप विभिन्न बैंकों की FD में निवेश करने या RBI बचत खरीदने पर विचार कर सकते हैंबांड या अन्य सावधि जमा योजनाएं। इससे आपका निवेश पोर्टफोलियो डायवर्सिफाइड रहेगा।

9. FD पर कब टैक्स लगता है?

ए- अगर आपकी FD से अर्जित ब्याज रु. 10,000, तो यह कर योग्य है। बैंक आपकी FD पर 10% TDS काटेगा। इसके अलावा, यदि आप उच्च आय वर्ग के अंतर्गत आते हैं, तो आपको अतिरिक्त 10% कर का भुगतान करना होगा।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।

You Might Also Like