जानिए GSTR 4 फॉर्म के बारे में सब कुछ

GSTR-4 के तहत दाखिल किया जाने वाला एक और महत्वपूर्ण रिटर्न हैGST प्रशासन। इसे त्रैमासिक पर दायर किया जाना हैआधार. हालाँकि, जो इस विशेष रिटर्न को अन्य रिटर्न से अलग बनाता है, वह यह है कि GSTR-4 केवल कंपोजीशन डीलरों द्वारा दायर किया जाना है।

जीएसटीआर-4 क्या है?

GSTR-4 एक GST रिटर्न है जिसे GST शासन के तहत कंपोजिशन डीलरों द्वारा दाखिल किया जाना है। एक सामान्य करदाता को 3 मासिक रिटर्न दाखिल करना होगा, लेकिन एक कंपोजिशन डीलर को हर तिमाही में केवल GSTR-4 दाखिल करना होगा।

याद रखें कि GSTR-4 को संशोधित नहीं किया जा सकता है। आप इसे केवल निम्नलिखित तिमाही विवरणी में ही संशोधित कर सकते हैं। इसलिए यह महत्वपूर्ण है कि आप सबमिट बटन को हिट करने से पहले अपनी सभी प्रविष्टियों को ध्यान से देखें।

कंपोजिशन डीलर कौन है?

कंपोजिशन डीलर वह होता है जो कंपोजिशन स्कीम का विकल्प चुनता है। हालांकि, उनका सालाना टर्नओवर 1.5 करोड़ रुपये से कम होना चाहिए।

कंपोजिशन स्कीम एक परेशानी मुक्त जीएसटी फाइलिंग स्कीम है। यही कारण है कि विभिन्न पंजीकृत डीलर कंपोजिशन स्कीम का विकल्प चुनते हैं।

यहाँ दो कारण हैं:

कारण 1: छोटे व्यवसाय के मालिक डेटा के आसान अनुपालन का लाभ उठा सकते हैं।

कारण 2: तिमाही फाइलिंग कंपोजिशन डीलरों के लिए एक लाभ है।

GSTR-4 फॉर्म किसे नहीं भरना चाहिए?

GSTR-4 विशेष रूप से कंपोजिशन डीलरों के लिए है। इसलिए, निम्नलिखित को GSTR-4 दाखिल करने से छूट दी गई है।

- अनिवासी कर योग्य व्यक्ति

- इनपुट सेवावितरक

- आकस्मिक कर योग्य व्यक्ति

- टीसीएस एकत्र करने के लिए उत्तरदायी व्यक्ति

- टीडीएस काटने के लिए उत्तरदायी व्यक्ति

- ऑनलाइन सूचना और डेटाबेस एक्सेस या रिट्रीवल (OIDAR) सेवाओं के आपूर्तिकर्ता

GSTR-4 फाइल करने की देय तिथियां

चूंकि GSTR-4 हर तिमाही में दाखिल किया जाना है, इसलिए 2019-2020 के लिए तीसरी और चौथी तिमाही वह समय होगा जब आपको फॉर्म दाखिल करने की आवश्यकता होगी।

यहां 2019-2020 की अवधि के लिए नियत तिथियां दी गई हैं:

| अवधि (त्रैमासिक) | नियत तारीक |

|---|---|

| पहली तिमाही - अप्रैल से जून 2019 | 31 अगस्त 2019 (36 वीं जीएसटी परिषद की बैठक में नियत तारीख बढ़ा दी गई थी) |

| दूसरी तिमाही - जुलाई से सितंबर 2019 | 22 अक्टूबर 2019 |

| तीसरी तिमाही - अक्टूबर से दिसंबर 2019 | 18 जनवरी 2020 |

| चौथी तिमाही - जनवरी से मार्च 2020 | 18 अप्रैल 2020 |

Talk to our investment specialist

GSTR-4 फॉर्म में फाइल करने का विवरण

सरकार ने GSTR-4 प्रारूप के लिए 9 शीर्षक निर्धारित किए हैं।

यदि आप एक कंपोजीशन डीलर हैं, तो आपको GSTR-4 भरते समय निम्नलिखित विवरण दर्ज करने होंगे।

- रिवर्स चार्ज को आकर्षित करने वाली खरीदारी

- अपंजीकृत आपूर्तिकर्ताओं से आपूर्ति

- बिक्री शुद्ध कारोबार

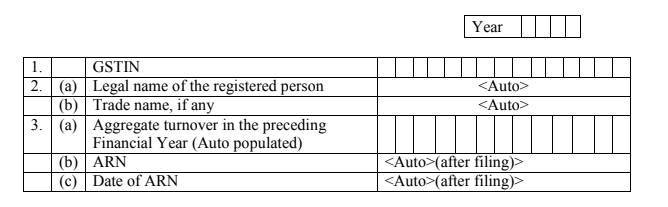

1. जीएसटीआईएन

प्रत्येक पंजीकृत करदाता को 15 अंकों की जीएसटी पहचान संख्या आवंटित की जाएगी। यह जीएसटी रिटर्न फाइलिंग के समय ऑटो-पॉप्युलेट हो जाएगा।

2. कर योग्य व्यक्ति का नाम

यह ऑटो-आबादी है।

3. कुल कारोबार

प्रत्येक करदाता को पिछले वर्ष के कुल कारोबार का विवरण दर्ज करना होगा।

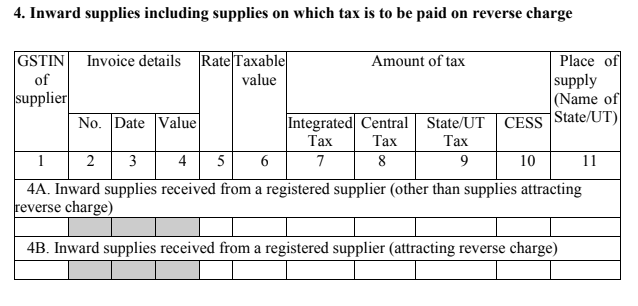

4. आवक आपूर्ति जिस पर रिवर्स चार्ज पर कर का भुगतान किया जाना है

4ए. पंजीकृत आपूर्तिकर्ता (रिवर्स चार्ज के अलावा)

इस खंड में, आपको एक पंजीकृत आपूर्तिकर्ता से खरीद का विवरण दर्ज करना होगा, चाहे वह अंतर-राज्य हो या अंतर-राज्य। हालांकि, केवल उन खरीदों की सूचना दी जानी चाहिए जिन पर रिवर्स चार्ज लागू नहीं है।

4बी. पंजीकृत आपूर्तिकर्ता (रिवर्स चार्ज को आकर्षित करना) (B2B)

एक पंजीकृत आपूर्तिकर्ता से खरीद का विवरण दर्ज करें चाहे वह अंतर-राज्य हो या अंतर-राज्य। हालांकि, केवल उन खरीदों की सूचना दी जानी चाहिए जिन पर रिवर्स चार्ज लागू होता है।

इन विवरणों के आधार पर रिवर्स चार्ज के खिलाफ खरीद पर देय कर की गणना की जाएगी।

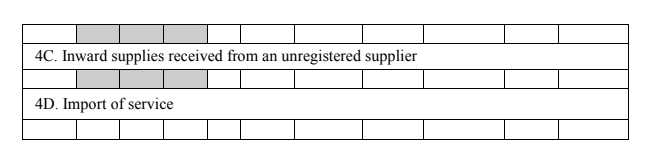

4सी. अपंजीकृत आपूर्तिकर्ता (बी2बी यूआर)

इस खंड में, आपको एक अपंजीकृत आपूर्तिकर्ता से खरीद का विवरण दर्ज करना होगा चाहे वह अंतरराज्यीय हो या अंतर्राज्यीय।

4डी. रिवर्स चार्ज (आईएमपीएस) के अधीन सेवाओं का आयात

इस खंड में रिवर्स शुल्क के कारण आपके द्वारा आकर्षित किए गए कर के विवरण की प्रविष्टि शामिल हैआयात सेवाओं का।

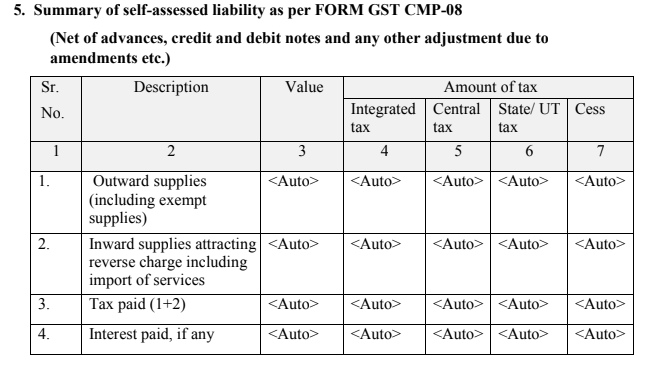

5. फॉर्म जीएसटी सीएमपी-08 के अनुसार स्व-मूल्यांकन देयता का सारांश (अग्रिमों का शुद्ध, क्रेडिट और डेबिट नोट और संशोधन आदि के कारण कोई अन्य समायोजन)

5ए. जावक आपूर्ति (छूट वाली आपूर्ति सहित)

आपको कुल मूल्य दर्ज करना होगा और इसे अलग-अलग में अलग करना होगाकरों देय।

5बी. सेवाओं के आयात सहित रिवर्स चार्ज को आकर्षित करने वाली आवक आपूर्ति

कुल मूल्य दर्ज करें और इसे उल्लिखित श्रेणी के अनुसार अलग करें।

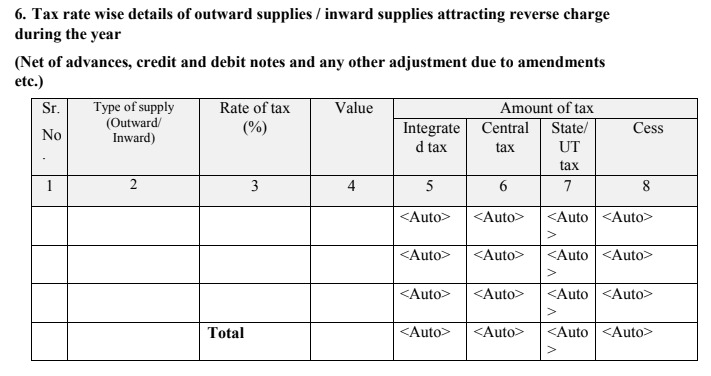

6. वर्ष के दौरान रिवर्स चार्ज को आकर्षित करने वाली जावक आपूर्ति / आवक आपूर्ति का कर दर वार विवरण (अग्रिम, क्रेडिट और डेबिट नोटों का शुद्ध और संशोधन आदि के कारण कोई अन्य समायोजन)

अपना शुद्ध कारोबार दर्ज करें और कर की लागू दर का चयन करें। कर की राशि की स्वतः गणना की जाएगी।

यदि आप पिछले रिटर्न में प्रदान की गई बिक्री के विवरण में कोई बदलाव करना चाहते हैं, तो आपको इसे मूल विवरण के साथ इस खंड में बताना होगा।

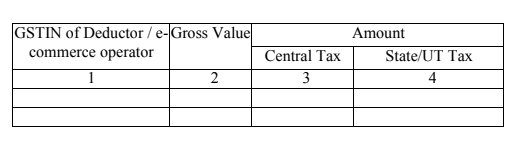

7. टीडीएस/टीसीएस क्रेडिट प्राप्त हुआ

यदि आपूर्तिकर्ताओं ने कंपोजीशन डीलर को भुगतान करते समय कोई टीडीएस काटा है, तो उन्हें इसे इस तालिका में दर्ज करना होगा।

कटौतीकर्ता का जीएसटीआईएन, सकल चालान मूल्य और टीडीएस राशि का उल्लेख यहां किया जाना चाहिए।

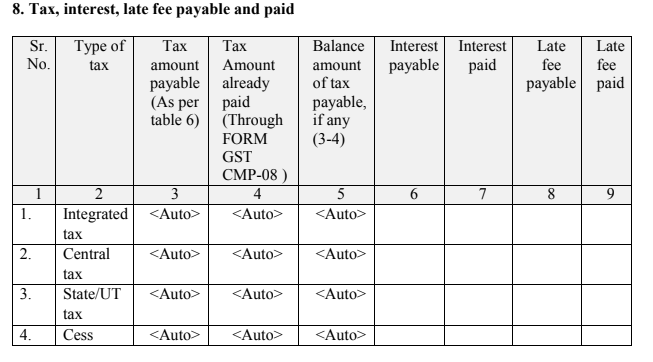

8. टैक्स ब्याज, देय विलंब शुल्क और भुगतान

कुल का उल्लेख करेंवित्त दायित्व और यहां चुकाया गया टैक्स। IGST, CGST, SGST/UTGST और उपकर का अलग-अलग उल्लेख करना न भूलें।

यदि आपने जीएसटी को देर से दाखिल करने या देर से भुगतान करने के लिए ब्याज और विलंब शुल्क आकर्षित किया है, तो अनुभाग में विवरण का उल्लेख करें। यह अनिवार्य है कि आप इस तालिका में देय ब्याज या विलंब शुल्क और वास्तव में किए गए भुगतान का उल्लेख करें।

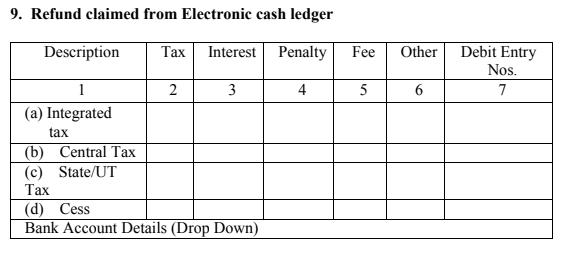

9. इलेक्ट्रॉनिक नकद बहीखाता से दावा किया गया धनवापसी

आप यहां भुगतान किए गए अतिरिक्त करों के किसी भी धनवापसी का दावा कर सकते हैं।

देर से फाइलिंग के लिए जुर्माना

यदि आपने समय पर GSTR-4 दाखिल नहीं किया है, तो प्रति दिन 200 रुपये का शुल्क लगाया जाता है। आपसे अधिकतम रुपये का जुर्माना लगाया जाएगा। 5000. याद रखें कि यदि आपविफल किसी विशेष तिमाही के लिए GSTR-4 दाखिल करने के लिए, आपको इसे अगली तिमाही में भी दाखिल करने की अनुमति नहीं होगी।

नवीनतम अधिसूचना संख्या 73/2017 के अनुसार - जीएसटीआर -4 के लिए केंद्रीय कर विलंब शुल्क को घटाकर रु। प्रति दिन 50। GSTR-4 में 'NIL' रिटर्न के लिए लेट फीस भी घटाकर रुपये कर दी गई है। 20 प्रति दिन की देरी।

निष्कर्ष

GSTR-4 निश्चित रूप से उन सभी थकाऊ मासिक फाइलिंग से राहत है जो गैर-कंपोजीशन डीलरों के पास हैं। हालांकि, कंपोजीशन डीलर को टैक्स भुगतान के साथ होने वाले बदलावों से खुद को अपडेट रखना चाहिए और हर तिमाही में जीएसटीआर-4 समय पर फाइल करना चाहिए।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।