GSTR-8: ई-कॉमर्स ऑपरेटरों के लिए वापसी

GSTR-8 एक मासिक रिटर्न है जिसे पंजीकृत करदाताओं को के तहत दाखिल करना होता हैGST प्रशासन। हालाँकि, GSTR-8 को जनता द्वारा नहीं, बल्कि एक विशिष्ट श्रेणी के लोगों द्वारा दाखिल किया जाना है। ई-कॉमर्स ऑपरेटरों को हर महीने रिटर्न दाखिल करना होता है।

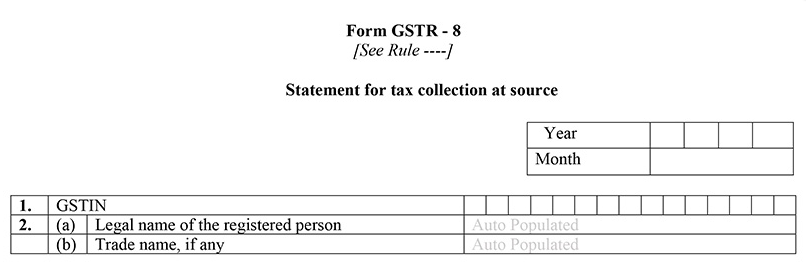

जीएसटीआर-8 क्या है?

GSTR-8 एक रिटर्न है जिसे ई-कॉमर्स ऑपरेटरों द्वारा मासिक रूप से दाखिल किया जाना हैआधार. ये ई-कॉमर्स ऑपरेटर वे हैं जिन्हें जीएसटी के तहत टीसीएस (टैक्स कलेक्टेड एट सोर्स) की कटौती करनी होती है। GSTR-8 फॉर्म में ई-कॉमर्स प्लेटफॉर्म पर की गई बिक्री के सभी विवरण और उन बिक्री के माध्यम से एकत्र की गई राशि/राजस्व भी शामिल है।

GSTR-8 में की गई किसी भी गलती को जमा करने के बाद संशोधित नहीं किया जा सकता है। इसे केवल अगले महीने फाइलिंग के दौरान ही बदला जा सकता है। उदाहरण के लिए। अगर आपने फरवरी महीने के लिए GSTR-8 रिटर्न जमा किया है और इसे संशोधित करना चाहते हैं, तो आप इसे मार्च में दाखिल करने के दौरान ही कर सकते हैं।

GSTR-8 किसे दाखिल करना चाहिए?

GSTR-8 विशेष रूप से ई-कॉमर्स ऑपरेटरों द्वारा दायर किया जाना है। उन्हें जीएसटी शासन और टीसीएस के तहत पंजीकृत होना आवश्यक है।

ई-कॉमर्स ऑपरेटर कौन हैं?

जीएसटी अधिनियम ने एक ई-कॉमर्स ऑपरेटर को किसी भी व्यक्ति के रूप में परिभाषित किया है जो वाणिज्य के उद्देश्य के लिए एक डिजिटल प्लेटफॉर्म का मालिक है या उसका प्रबंधन करता है। Amazon और Flipkart ई-कॉमर्स के कई उदाहरणों में से दो हैंसुविधा. वे व्यवसायों और उपभोक्ताओं को व्यावसायिक उद्देश्यों के लिए मिलने के लिए एक मंच प्रदान करते हैं। खरीदने और बेचने की प्रक्रिया इसे GST व्यवसाय के अंतर्गत आती है।

GSTR-8 फॉर्म भरने की नियत तिथियां

GSTR-8 एक मासिक रिटर्न है और इसे हर महीने की 10 तारीख को दाखिल करना होता है।

2020 में GSTR-8 दाखिल करने की नियत तारीखें निम्नलिखित हैं।

| अवधि (मासिक) | नियत तारीख |

|---|---|

| फरवरी वापसी | 10 मार्च 2020 |

| मार्च वापसी | 10 अप्रैल 2020 |

| अप्रैल वापसी | 10 मई 2020 |

| मई वापसी | 10 जून 2020 |

| जून वापसी | 10 जुलाई 2020 |

| जुलाई वापसी | 10 अगस्त 2020 |

| अगस्त वापसी | 10 सितंबर 2020 |

| सितंबर वापसी | 10 अक्टूबर 2020 |

| अक्टूबर वापसी | 10 नवंबर 2020 |

| नवंबर वापसी | 10 दिसंबर 2020 |

| दिसंबर वापसी | 10 जनवरी 2020 |

Talk to our investment specialist

GSTR-8 फॉर्म का विवरण

सरकार ने GSTR-8 फॉर्म के लिए नौ शीर्षक निर्दिष्ट किए हैं।

1. जीएसटीआईएन

यह देश में प्रत्येक पंजीकृत करदाता को प्रदान की जाने वाली 15 अंकों की पहचान संख्या है। यह ऑटो-आबादी है।

2. करदाता का नाम और व्यापार का नाम

करदाता को इसमें शामिल व्यवसाय के नाम और नाम दोनों का उल्लेख करना होगा।

महीना वर्ष: प्रासंगिक माह और वर्ष दर्ज करें।

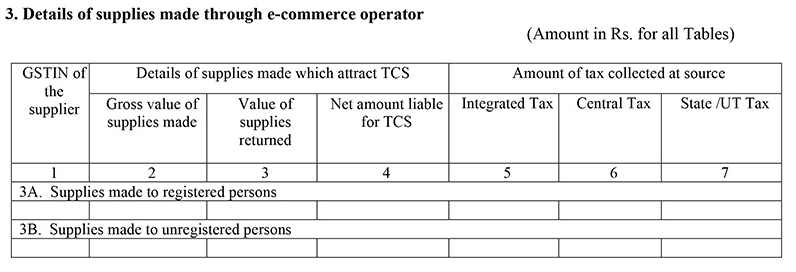

3. ई-कॉमर्स ऑपरेटर के माध्यम से की गई आपूर्ति का विवरण

इस खंड में डिजिटल प्लेटफॉर्म के माध्यम से की जाने वाली बी2बी आपूर्ति का विवरण है।

पंजीकृत व्यक्तियों को की गई आपूर्ति: करदाता पंजीकृत आपूर्तिकर्ता का विवरण दाखिल करेगा जो उपभोक्ताओं को सामान और सेवाएं प्रदान करता है। इसमें आपूर्तिकर्ता का GSTIN, की गई आपूर्ति का कुल सकल मूल्य, लौटाई गई आपूर्ति का मूल्य और शुद्ध कर राशि शामिल है।

अपंजीकृत व्यक्तियों को की गई आपूर्ति: करदाता पंजीकृत आपूर्तिकर्ता के विवरण के लिए फाइल करेगा जो अपंजीकृत व्यक्तियों को सामान और सेवाएं प्रदान करता है। इसमें आपूर्तिकर्ता का GSTIN, की गई आपूर्ति का सकल मूल्य, लौटाई गई आपूर्ति का मूल्य और अन्य शामिल हैंकरों.

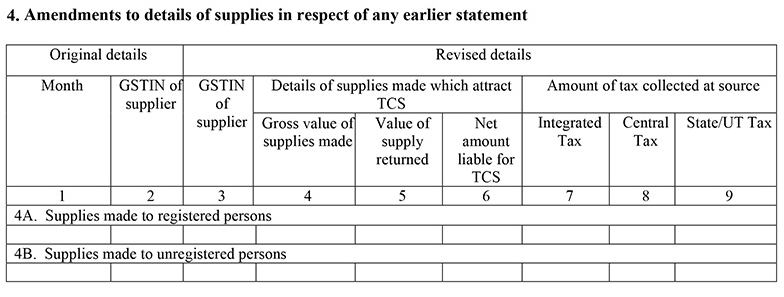

4. किसी पूर्व विवरण के संबंध में आपूर्ति के विवरण में संशोधन

करदाता ने पिछले रिटर्न में जो डेटा जमा किया है, उसमें कोई भी सुधार यहां किया जा सकता है।

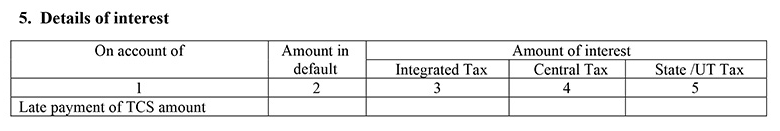

5. ब्याज का विवरण

ई-कॉमर्स ऑपरेटर समय पर टीसीएस राशि का भुगतान नहीं करने पर ब्याज आकर्षित करने के लिए उत्तरदायी हैं।

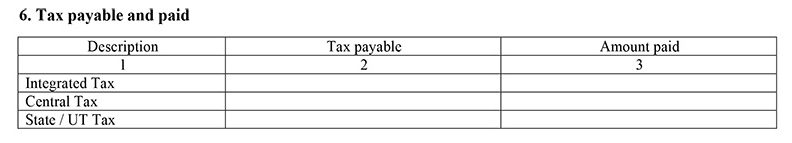

6. देय कर और भुगतान

इस खंड में सीजीएसटी, आईजीएसटी और एसजीएसटी श्रेणी के तहत भुगतान किए जाने वाले कर का विवरण शामिल है। इसमें भुगतान किए गए कर की राशि के बारे में विवरण भी शामिल है।

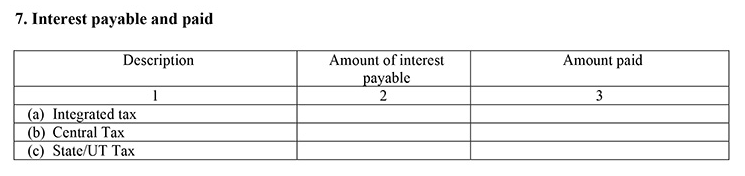

7. देय और भुगतान किया गया ब्याज

एक करदाता जीएसटी के देर से भुगतान पर 18% ब्याज दर को आकर्षित करेगा। इस ब्याज की गणना कर की बकाया राशि पर की जाएगी।

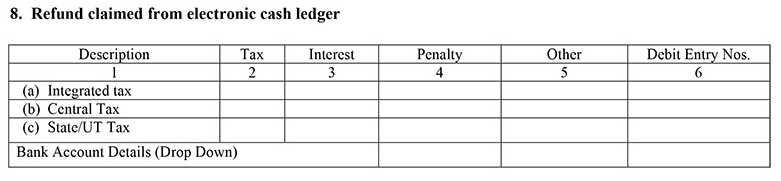

8. इलेक्ट्रॉनिक नकद खाता बही से दावा किया गया धनवापसी

उस अवधि के लिए टीसीएस पर सभी देयताओं का निर्वहन करने के बाद ही इसका दावा किया जा सकता है।

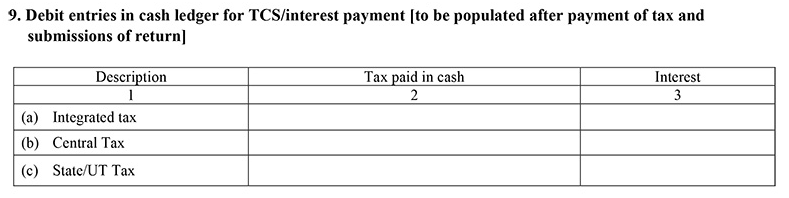

9. टीसीएस/ब्याज भुगतान के लिए नकद खाता बही में डेबिट प्रविष्टियां [कर के भुगतान और विवरणी प्रस्तुत करने के बाद भरी जानी हैं

TCS राशि GSTR-8 दाखिल करने के बाद करदाता के GSTR-2A के 'भाग C' में दिखाई जाएगी।

GSTR 8 के देर से दाखिल करने पर जुर्माना

ब्याज और a . दोनोंविलम्ब शुल्क GSTR-8 को देर से दाखिल करने पर लागू होगा।

रुचि

करदाता को सालाना 18 फीसदी का भुगतान करना होगा। इसकी गणना करदाता द्वारा भुगतान किए जाने वाले कर पर की जानी है। ब्याज देय तिथि के अगले दिन से वास्तविक भुगतान की तिथि तक लगाया जाएगा।

विलंब शुल्क

रुपये का जुर्माना। सीजीएसटी के तहत 100 रुपये और एसजीएसटी के तहत 100 रुपये करदाता पर लगाए जाएंगे। करदाता से कुल रु. प्रति दिन 200। चार्ज की जा सकने वाली अधिकतम राशि रु. 5000.

निष्कर्ष

GSTR-8 विशेष रूप से ई-कॉमर्स ऑपरेटरों के लिए है। करों के भुगतान के साथ समय-समय पर मासिक फाइलिंग उन्हें में सद्भावना हासिल करने और बनाए रखने में मदद कर सकती हैमंडी. यह आपको व्यवसाय में अच्छा लाभ कमाने में भी मदद करेगा।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।