GSTR 10 फॉर्म: अंतिम रिटर्न

GSTR-10 एक विशिष्ट फाइलिंग है जिसे पंजीकृत करदाताओं द्वारा के तहत दाखिल किया जाना हैGST प्रशासन। लेकिन इसमें अलग क्या है? खैर, इसे केवल उन पंजीकृत करदाताओं द्वारा दायर किया जाना है जिनका जीएसटी पंजीकरण रद्द या आत्मसमर्पण कर दिया गया है।

जीएसटीआर-10 क्या है?

GSTR-10 एक दस्तावेज है/बयान जिसे जीएसटी पंजीकरण रद्द करने या सरेंडर करने के बाद एक पंजीकृत करदाता द्वारा दाखिल किया जाना है। यह व्यवसाय के बंद होने आदि के कारण हो सकता है। यह करदाता द्वारा स्वेच्छा से या सरकारी आदेश के कारण किया जा सकता है। इस रिटर्न को 'फाइनल रिटर्न' कहा जाता है।

हालाँकि, GSTR-10 दाखिल करने के लिए, आपको 15-अंकीय GSTIN नंबर वाला करदाता होना चाहिए और अब पंजीकरण रद्द कर रहा है। इसके अलावा, आपका व्यापार कारोबार रुपये से अधिक होना चाहिए। प्रति वर्ष 20 लाख।

यदि आपने इसे दाखिल करते समय कोई त्रुटि की है तो आप GSTR-10 फॉर्म को संशोधित नहीं कर सकते।

GSTR-10 किसे दाखिल करना चाहिए?

GSTR-10 केवल उन्हीं करदाताओं द्वारा दाखिल किया जाना है जिनका पंजीकरण रद्द कर दिया गया है।

वार्षिक रिटर्न दाखिल करने वाले नियमित करदाताओं को यह रिटर्न दाखिल नहीं करना चाहिए। इनमें निम्नलिखित भी शामिल हैं:

- इनपुट सेवावितरक

- अनिवासी कर योग्य व्यक्ति

- स्रोत पर कर कटौती करने वाले व्यक्ति (टीडीएस)

- संरचना करदाता

- स्रोत पर कर जमा करने वाले व्यक्ति (TCS)

Talk to our investment specialist

वार्षिक रिटर्न और अंतिम रिटर्न के बीच अंतर

वार्षिक रिटर्न और फाइनल रिटर्न के बीच काफी बड़ा अंतर है। वार्षिक रिटर्न नियमित करदाताओं द्वारा दाखिल किया जाता है, जबकि अंतिम रिटर्न उन करदाताओं द्वारा दाखिल किया जाता है जो अपना जीएसटी पंजीकरण रद्द कर रहे हैं।

वार्षिक रिटर्न वर्ष में एक बार दाखिल किया जाना हैजीएसटीआर-9. अंतिम रिटर्न GSTR-10 में दाखिल किया जाना है।

GSTR-10 कब फाइल करें?

GSTR-10 को GST रद्द होने की तारीख या रद्द करने के आदेश जारी होने की तारीख से तीन महीने के भीतर दाखिल किया जाना है। उदाहरण के लिए, यदि रद्द करने की तिथि 1 जुलाई 2020 है, तो GSTR 10 को 30 सितंबर 2020 तक दाखिल किया जाना है।

GSTR-10 दाखिल करने के बारे में विवरण

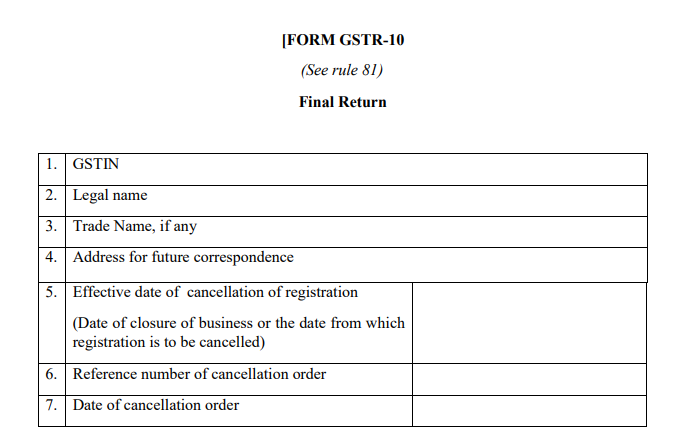

सरकार ने GSTR-10 के तहत 10 शीर्षक निर्दिष्ट किए हैं।

ध्यान दें- सिस्टम लॉगिन के समय धारा 1-4 स्वतः भर जाएगी।

1. जीएसटीआईएन

यह ऑटो-पॉप्युलेट हो जाएगा।

2. कानूनी नाम

यह ऑटो-पॉप्युलेट हो जाएगा।

3. व्यापार का नाम

यह ऑटो-पॉप्युलेट हो जाएगा।

4. पता

यहां वे विवरण दिए गए हैं जिन्हें करदाता को दर्ज करने की आवश्यकता है

5. आवेदन संदर्भ संख्या

आवेदनसंदर्भ संख्या (अर्ना) रद्दीकरण आदेश पारित करते समय करदाता को दिया जाएगा।

6. समर्पण/रद्द करने की प्रभावी तिथि

इस खंड में, आदेश के अनुसार अपने जीएसटी पंजीकरण को रद्द करने की तिथि का उल्लेख करें।

7. क्या रद्द करने का आदेश पारित किया गया है

इस खंड में, आपको यह उल्लेख करना होगा कि क्या आपका रिटर्न दाखिल किया जा रहा हैआधार रद्द करने का आदेश या स्वेच्छा से।

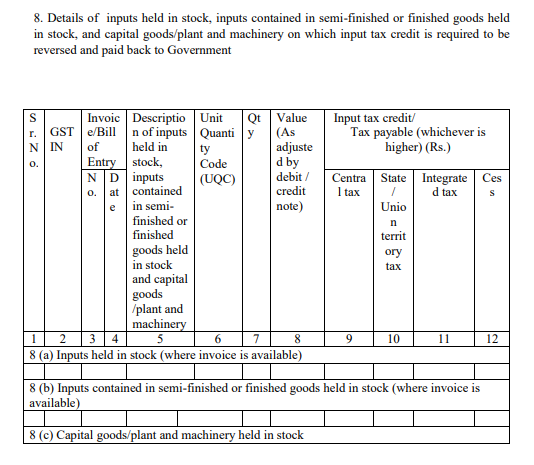

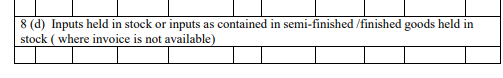

8. स्टॉक में रखे गए इनपुट का विवरण, स्टॉक में रखे अर्ध-निर्मित या फिनशेड माल में निहित इनपुट, और पूंजीगत सामान / संयंत्र और मशीनरी जिस पर इनपुट टैक्स क्रेडिट को वापस करना और सरकार को वापस भुगतान करना आवश्यक है

इस खंड में स्टॉक, अर्द्ध-तैयार या तैयार माल में रखे गए सभी इनपुट का विवरण दर्ज करें,राजधानी माल, आदि

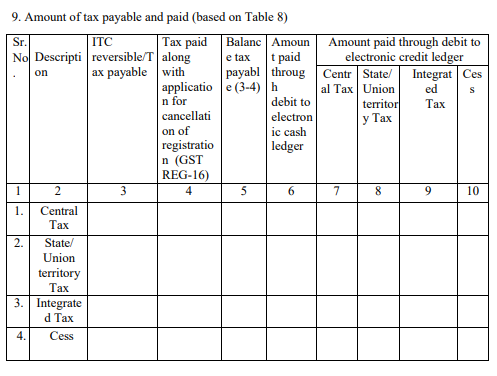

9. देय और भुगतान किए गए कर की राशि

इस शीर्षक के तहत भुगतान किए गए या अभी तक भुगतान किए जाने वाले कर का विवरण दर्ज करें। उन्हें सीजीएसटी, एसजीएसटी, आईजीएसटी और सेस के अनुसार अलग-अलग करें।

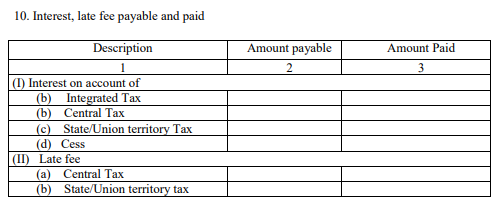

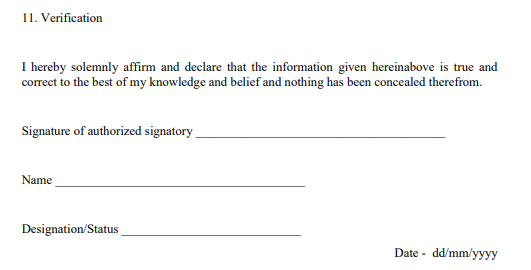

10. ब्याज, देय विलंब शुल्क और भुगतान

आपको अपना ट्रेड बंद करने के समय अपने क्लोजिंग स्टॉक का विवरण दर्ज करना होगा। किसी भी रुचि का विवरण दर्ज करें याविलम्ब शुल्क जिसका भुगतान किया जाना है या पहले ही भुगतान किया जा चुका है।

सत्यापन: अधिकारियों को इसकी शुद्धता के बारे में आश्वस्त होने में मदद करने के लिए आपको डिजिटल रूप से दस्तावेज़ पर हस्ताक्षर करने की आवश्यकता है। GSTR-10 को मान्य करने के लिए डिजिटल हस्ताक्षर प्रमाणपत्र (DSC) या आधार आधारित सत्यापन का उपयोग करें।

GSTR 10 के देर से दाखिल करने पर जुर्माना

यदि तुमविफल नियत तारीख पर रिटर्न दाखिल करने के लिए, आपको उसी के संबंध में एक नोटिस प्राप्त होगा। आपको रिटर्न दाखिल करने के लिए 15 दिन का समय दिया जाएगा।

यदि आप नोटिस अवधि के बावजूद रिटर्न दाखिल करने में विफल रहते हैं, तो आपसे ब्याज और जुर्माना दोनों वसूले जाएंगे। साथ ही, इस बात की भी संभावना है कि कर कार्यालय रद्द करने के लिए अंतिम आदेश पारित करेगा।

विलंब शुल्क

आपसे रुपये लिए जाएंगे। 100 सीजीएसटी और रु। प्रति दिन 100 एसजीएसटी। इसका मतलब है कि आपको वास्तविक भुगतान की तारीख तक प्रति दिन 200 रुपये का भुगतान करना होगा। GSTR-10 दाखिल करने पर जुर्माने की कोई अधिकतम सीमा नहीं है।

निष्कर्ष

GSTR-10 एक महत्वपूर्ण रिटर्न है, इसलिए सबमिट बटन पर क्लिक करने से पहले इसे पूरी तरह से सत्यापित करने की आवश्यकता है। रिटर्न फाइल करने से पहले हर सेक्शन को ध्यान से पढ़ लें। साथ ही, आगे किसी भी वित्तीय नुकसान से बचने के लिए इसे समय पर जमा करें। यदि आप भविष्य में एक नया व्यवसाय स्थापित करना चाहते हैं तो इससे आपको सद्भावना बनाने में भी मदद मिलेगी।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।

You Might Also Like

Well informed and described in simplified way on topic. Thank you.