GSTR-7 फॉर्म के बारे में सब कुछ

जीएसटीआर-7 के तहत दाखिल किया जाने वाला एक महत्वपूर्ण मासिक रिटर्न हैGST प्रशासन। हालांकि, सभी करदाताओं को यह रिटर्न दाखिल नहीं करना चाहिए। यह उन लोगों तक सीमित है जिन्हें जीएसटी शासन के तहत टीडीएस (स्रोत पर कर कटौती) काटना है।

जीएसटीआर 7 क्या है?

GSTR-7 एक अनिवार्य मासिक रिटर्न है जिसे TDS के कटौतीकर्ताओं द्वारा दाखिल किया जाना है। इसमें काटे गए टीडीएस का विवरण होता है,टीडीएस रिफंड दावा, टीडीएस देयता देय या भुगतान, आदि।

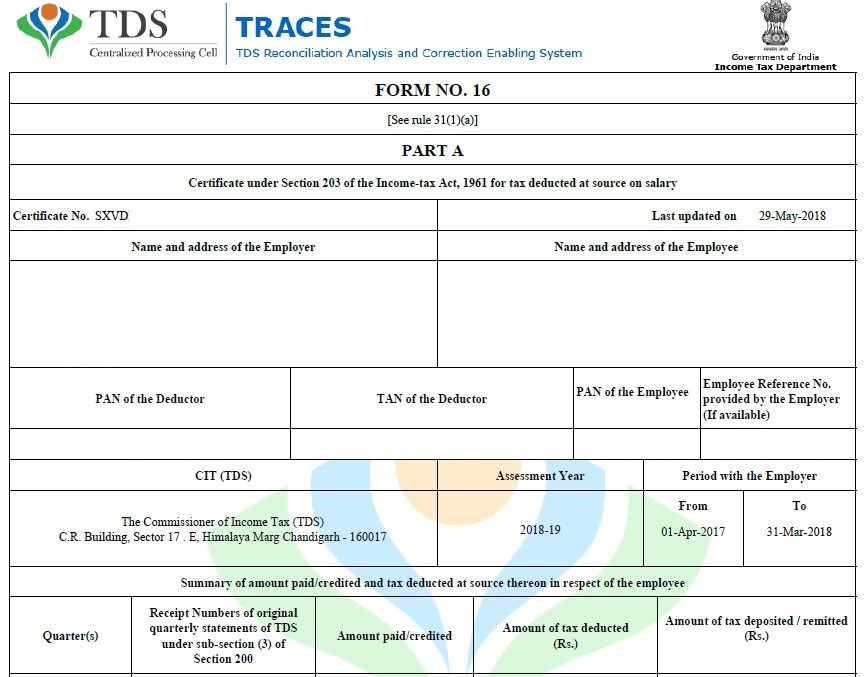

यह एक महत्वपूर्ण रिटर्न है क्योंकि जिस व्यक्ति का टीडीएस काटा गया है वह इनपुट क्रेडिट का दावा कर सकता है। व्यक्ति तब इसका उपयोग आउटपुट के भुगतान के लिए कर सकता हैवित्त दायित्व. ये विवरण जीएसटीआर -7 दाखिल करने की नियत तारीख के बाद जीएसटीआर -2 ए के 'पार्ट सी' में कटौती करने वाले (जिसका टीडीएस काटा गया है) को उपलब्ध कराया गया है। इसके अलावा, डिडक्टी जीएसटीआर -7 के आधार पर जीएसटीआर -7 ए फॉर्म में ऐसे टीडीएस के लिए एक प्रमाण पत्र का उपयोग करने में भी सक्षम होगा।

याद रखें कि एक बार फॉर्म जमा करने के बाद किसी भी गलती को संशोधित नहीं किया जा सकता है। कोई भी आवश्यक परिवर्तन केवल अगली फाइलिंग में ही किया जा सकता है।

GSTR-7 किसे दाखिल करना चाहिए?

यहां टीडीएस काटने वालों की सूची दी गई है:

- केंद्र या राज्य सरकार का विभाग/स्थापना

- स्थानीय प्राधिकारी

- सरकारी संस्थाएं

- व्यक्तियों या व्यक्तियों की श्रेणी जिन्हें परिषद की सिफारिशों पर केंद्र / राज्य सरकार द्वारा अधिसूचित किया जाता है

अधिसूचना संख्या 33/2017- केंद्रीय कर के अनुसार, 15 सितंबर 2017

निम्नलिखित उल्लिखित संस्थाओं को टीडीएस काटने की आवश्यकता है:

- कोई भी प्राधिकरण या बोर्ड या कोई अन्य निकाय जो संसद या राज्य विधायिका या सरकार द्वारा स्थापित किया जाता है, जहां 51% इक्विटी सरकार के स्वामित्व में है

- केंद्र या राज्य सरकार या किसी स्थानीय प्राधिकरण द्वारा स्थापित सोसायटी और सोसायटी 1860 के सोसायटी पंजीकरण अधिनियम के तहत पंजीकृत है

- कोई भी सार्वजनिक क्षेत्र का उपक्रम

कुल आपूर्ति मूल्य रुपये से अधिक होने पर ये व्यक्ति या संस्था टीडीएस काट सकते हैं। 2.5 लाख। इसके अलावा, राज्य के भीतर आपूर्ति के मामले में, टीडीएस की दर 2% है यानी सीजीएसटी 1% और एसजीएसटी 1% है। अंतरराज्यीय आपूर्ति के मामले में टीडीएस की दर 2% यानी आईजीएसटी 2% है।

ध्यान दें: यदि आपूर्तिकर्ता का स्थान और आपूर्ति स्थान प्राप्तकर्ता के पंजीकरण स्थान से भिन्न है तो टीडीएस नहीं काटा जाएगा।

Talk to our investment specialist

GSTR-7 दाखिल करने की नियत तिथियां

GSTR-7 एक मासिक रिटर्न है और इसे हर महीने की 10 तारीख तक दाखिल करना होता है।

यहां 2020 के लिए नियत तारीखों की एक सूची दी गई है।

| अवधि (मासिक) | नियत तारीख |

|---|---|

| फरवरी वापसी | 10 मार्च 2020 |

| मार्च वापसी | 10 अप्रैल 2020 |

| अप्रैल वापसी | 10 मई 2020 |

| मई वापसी | 10 जून 2020 |

| जून वापसी | 10 जुलाई 2020 |

| जुलाई वापसी | 10 अगस्त 2020 |

| अगस्त वापसी | 10 सितंबर 2020 |

| सितंबर वापसी | 10 अक्टूबर 2020 |

| अक्टूबर वापसी | 10 नवंबर 2020 |

| नवंबर वापसी | 10 दिसंबर 2020 |

| दिसंबर वापसी | 10 जनवरी 2021 |

GSTR-7 दाखिल करने के लिए विवरण

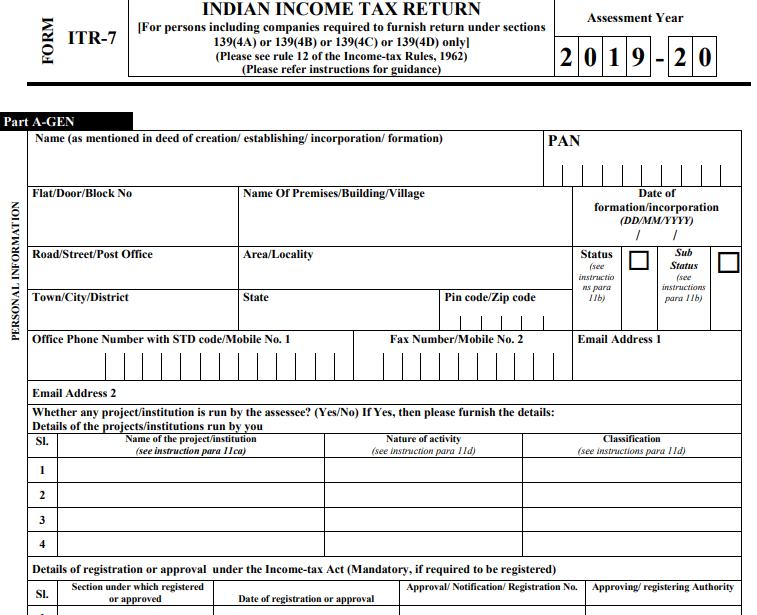

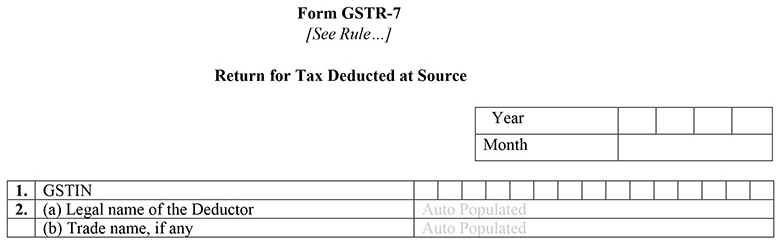

सरकार ने GSTR-7 फॉर्म में कुल 8 शीर्षक निर्दिष्ट किए हैं।

1. जीएसटीआईएन

यह जीएसटी शासन के तहत प्रत्येक पंजीकृत करदाता को दी गई 15 अंकों की पहचान संख्या है। यह ऑटो-आबादी है।

2. कटौतीकर्ता का कानूनी नाम

कटौतीकर्ता को अपना नाम दर्ज करना है।

महीना वर्ष: प्रासंगिक माह और वर्ष दर्ज करें

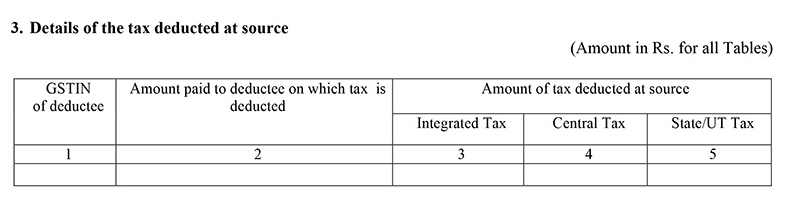

3. स्रोत पर कर कटौती का विवरण

इस खंड में कटौती करने वाले, कुल टीडीएस राशि (केंद्रीय/राज्य/एकीकृत) का विवरण होगा।

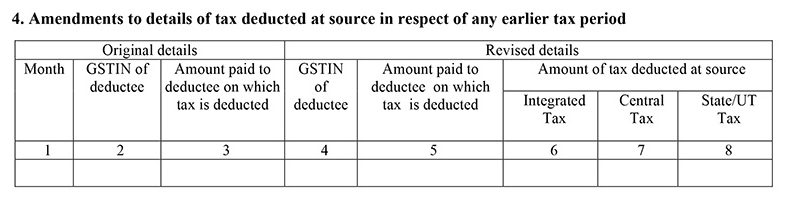

4. किसी पूर्ववर्ती कर अवधि के संबंध में स्रोत पर कर कटौती के विवरण में संशोधन

यदि आपको पिछली फाइलिंग में दर्ज किए गए डेटा के संबंध में कोई सुधार करने की आवश्यकता है, तो आप इस खंड में परिवर्तन कर सकते हैं। यह संशोधन टीडीएस प्रमाणपत्र जीएसटीआर-7ए में संशोधन करेगा।

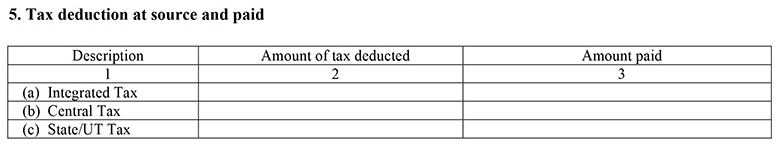

5. स्रोत पर कर कटौती और भुगतान

इस खंड में कटौतीकर्ता (केंद्र/राज्य/एकीकृत) से काटे गए कर की राशि और सरकार (केंद्र/राज्य/एकीकृत) को भुगतान किए गए कर का विवरण होगा।

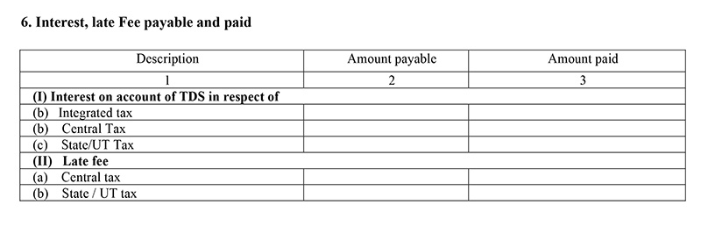

6. ब्याज, देय विलंब शुल्क और भुगतान

इस खंड में टीडीएस राशि पर लागू ब्याज या विलंब शुल्क और अब तक कितना भुगतान किया गया है, का विवरण शामिल है।

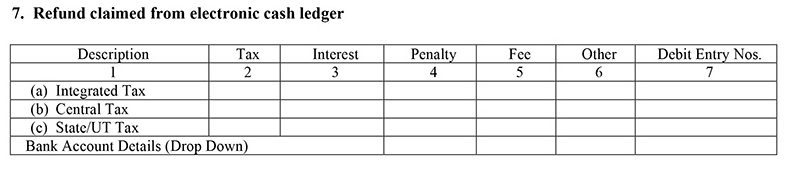

7. इलेक्ट्रॉनिक कैश लेजर से रिफंड का दावा

इस खंड में इलेक्ट्रॉनिक कैश लेजर से टीडीएस रिफंड का दावा किया जा सकता है। उसी के विवरण का उल्लेख करें और प्रदान करेंबैंक धनवापसी के हस्तांतरण के लिए विवरण।

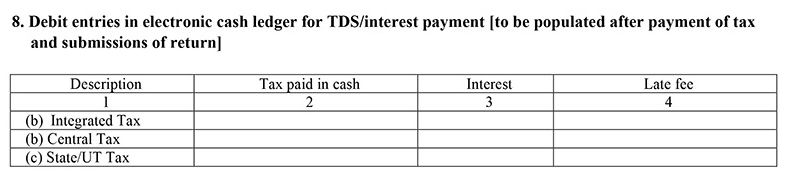

8. टीडीएस/ब्याज भुगतान के लिए इलेक्ट्रॉनिक कैश लेजर में डेबिट प्रविष्टियां [कर के भुगतान और रिटर्न जमा करने के बाद पॉप्युलेट किया जाना]

आपके द्वारा अन्य अनुभागों के तहत फाइलिंग समाप्त करने के बाद यहां प्रविष्टियां ऑटो-पॉप्युलेट की जाती हैं।

देर से फाइलिंग के लिए जुर्माना

लेट फाइलिंग पर ब्याज और लेट फीस दोनों लगेंगी।

रुचि

हर देर से दाखिल करने पर भुगतान किए जाने वाले कर पर 18% प्रति वर्ष का ब्याज लगेगा। इसकी गणना देय तिथि से वास्तविक भुगतान की तिथि तक की जाएगी।

विलम्ब शुल्क

करदाता को रुपये का भुगतान करना होगा। 25 सीजीएसटी और रु। रिटर्न दाखिल करने की तारीख तक प्रति दिन 25 एसजीएसटी। अधिकतम रु. 5000 चार्ज किया जाएगा।

निष्कर्ष

GSTR-7 को दाखिल करना उतना ही महत्वपूर्ण है जितना कि कोई अन्य रिटर्न दाखिल करना। रिटर्न पर ब्याज और लेट फीस जमा करने से करदाता की स्थिति प्रभावित हो सकती है जबकि अनावश्यक वित्तीय नुकसान भी हो सकता है।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।

You Might Also Like