GSTR-5 फॉर्म: अनिवासी कर योग्य व्यक्ति के लिए रिटर्न

GSTR-5 एक विशेष रिटर्न है जिसे के तहत दाखिल करना होता हैGST प्रशासन। इस विशेष रिटर्न को जो खास बनाता है, वह यह है कि इसे पंजीकृत 'अनिवासी' कर योग्य व्यक्तियों द्वारा दाखिल किया जाना है। यह एक अनिवार्य मासिक रिटर्न है।

जीएसटीआर-5 क्या है?

GSTR-5 एक मासिक रिटर्न है जिसे प्रत्येक पंजीकृत 'अनिवासी' करदाता को भारत के GST शासन के तहत दाखिल करना होता है। इस विशेष रिटर्न में 'अनिवासी' विदेशी करदाताओं की बिक्री और खरीद के सभी विवरण शामिल होंगे। उन्हें इस फॉर्म में सारी जानकारी देनी होगी।

अनिवासी कर योग्य व्यक्ति कौन है?

एक अनिवासी कर योग्य व्यक्ति वह है जिसका भारत में कोई व्यावसायिक प्रतिष्ठान नहीं है, लेकिन आपूर्ति या खरीदारी या दोनों करने के लिए थोड़े समय के लिए यहां आया है।

धारा 24 जीएसटी कानून का कहना है कि एक 'अनिवासी' कर योग्य व्यक्ति का पंजीकरण अनिवार्य है। भले ही भारत में व्यापारिक लेन-देन बहुत बार-बार न हो, प्रत्येक अनिवासी व्यक्ति या कंपनी को जीएसटी व्यवस्था के तहत पंजीकरण कराना होगा।

विक्रेता के GSTR-5 की जानकारी खरीदार के संबंधित अनुभागों में दिखाई देगीGSTR -2.

GSTR 5 फॉर्म भरने की नियत तिथियां

अनिवासी कर योग्य व्यक्ति द्वारा हर महीने की 20 तारीख तक GSTR-5 दाखिल किया जाना है।

यहां आगामी देय तिथियां हैं:

| अवधि (मासिक) | नियत तारीख |

|---|---|

| जनवरी 2020 वापसी | 20 फरवरी 2020 |

| फरवरी 2020 वापसी | 20 मार्च 2020 |

| मार्च 2020 वापसी | 20 अप्रैल 2020 |

| अप्रैल 2020 वापसी | 20 मई 2020 |

| मई 2020 वापसी | 20 जून 2020 |

| जून 2020 वापसी | 20 जुलाई 2020 |

| जुलाई 2020 वापसी | 20 अगस्त 2020 |

| अगस्त 2020 वापसी | 20 सितंबर 2020 |

| सितंबर 2020 वापसी | 20 अक्टूबर 2020 |

| अक्टूबर 2020 वापसी | 20 नवंबर 2020 |

| नवंबर 2020 वापसी | 20 दिसंबर 2020 |

| दिसंबर 2020 वापसी | 20 जनवरी 2021 |

Talk to our investment specialist

GSTR-5 फाइल करने का विवरण

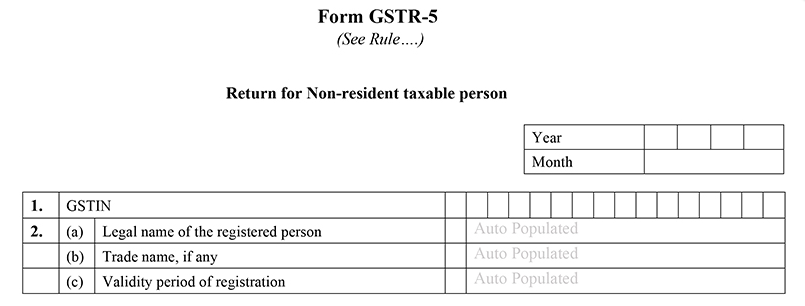

1. जीएसटीआईएन

प्रत्येक पंजीकृत करदाता को 15 अंकों की जीएसटी पहचान संख्या आवंटित की जाती है। यह ऑटो-आबादी है।

2. करदाता का नाम

यहां अनिवासी करदाता का नाम दर्ज किया जाएगा। यह ऑटो-आबादी है।

- महीना और साल- करदाता फाइलिंग के समय महीने और साल का चुनाव करता है।

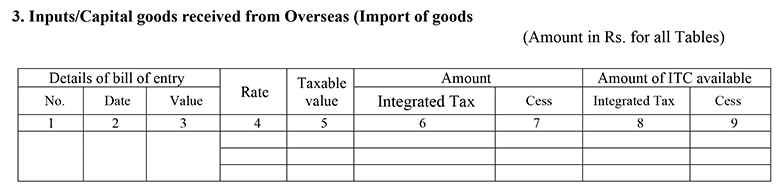

3. विदेशों से प्राप्त इनपुट/पूंजीगत सामान (माल का आयात)

करदाता को भारत में आयात होने वाले सभी सामानों का विवरण दर्ज करना होगा। करदाता को जब और जब पूछा जाए तो हार्मोनाइज्ड सिस्टम नामकरण (HSN) कोड और अन्य विवरण भी भरने होंगे।

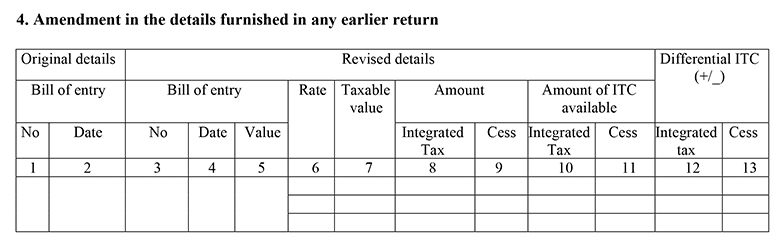

4. किसी पूर्व विवरणी में प्रस्तुत विवरण में संशोधन

पिछली फाइलिंग से आयातित माल के संबंध में कोई भी परिवर्तन यहां अद्यतन किया जाना चाहिए।

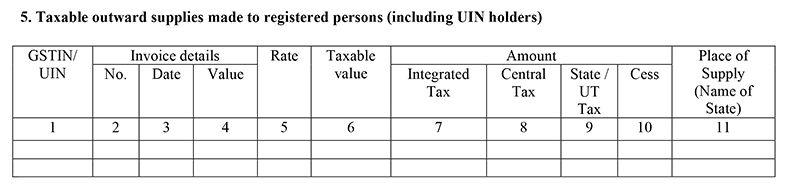

5. पंजीकृत व्यक्तियों को कर योग्य जावक आपूर्ति (यूआईएन धारकों सहित)

इसमें भारत के बाहर अनिवासी करदाताओं द्वारा की गई आपूर्ति/बिक्री का विवरण शामिल है।

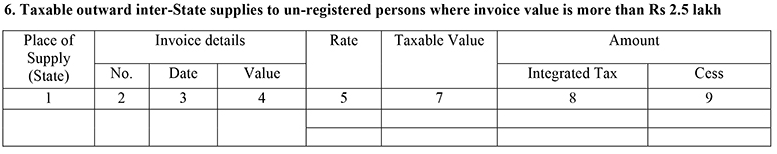

6. अपंजीकृत व्यक्तियों को कर योग्य जावक अंतरराज्यीय आपूर्ति जहां चालान मूल्य रुपये से अधिक है। 2.5 लाख

इस शीर्षक में पंजीकृत व्यक्तियों द्वारा अपंजीकृत व्यक्ति को की गई सभी अंतर-राज्यीय आपूर्तियां शामिल हैं।

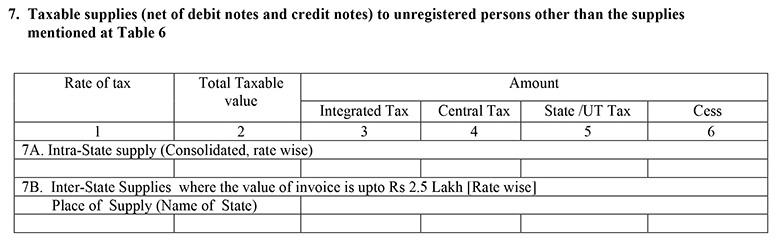

7. तालिका 6 में उल्लिखित आपूर्ति के अलावा अपंजीकृत व्यक्तियों को कर योग्य आपूर्ति (शुद्ध डेबिट और क्रेडिट नोट)

व्यवसाय से उपभोक्ता को आपूर्ति जो रुपये से ऊपर है। इस शीर्ष के तहत 2.5 लाख की सूचना दी जानी चाहिए।

रुपये से कम की आपूर्ति भी करता है। एक पंजीकृत कर योग्य व्यक्ति से एक अपंजीकृत को 2.5 लाख इस शीर्ष के तहत कवर किया जाना चाहिए।

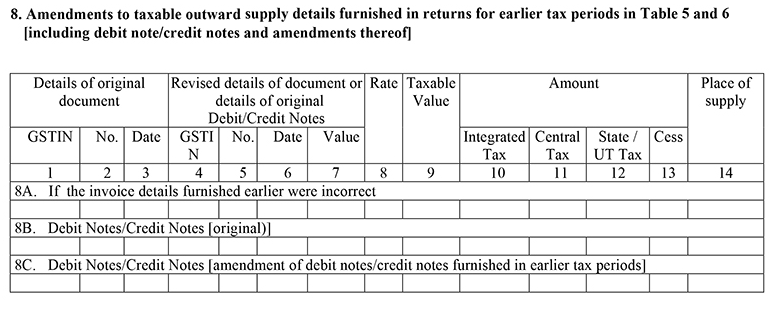

8. तालिका 5 और 6 में पहले की कर अवधि के लिए रिटर्न में प्रस्तुत कर योग्य जावक आपूर्ति विवरण में संशोधन (डेबिट नोट/क्रेडिट नोट और उसके संशोधन सहित)

यदि पिछली कर अवधियों से तालिका 5 और 6 में किसी भी फाइलिंग के संबंध में कोई परिवर्तन हैं, तो परिवर्तन यहां अपडेट किए गए हैं।

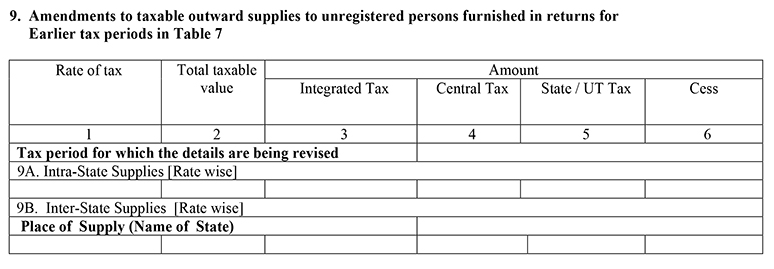

9. अपंजीकृत व्यक्तियों को कर योग्य जावक आपूर्ति में संशोधन तालिका 7 में पूर्व कर अवधि के लिए विवरणी में प्रस्तुत किया गया

पिछली कर अवधि से तालिका 7 में प्रविष्टियों के साथ कोई भी परिवर्तन यहां अद्यतन किया जा सकता है।

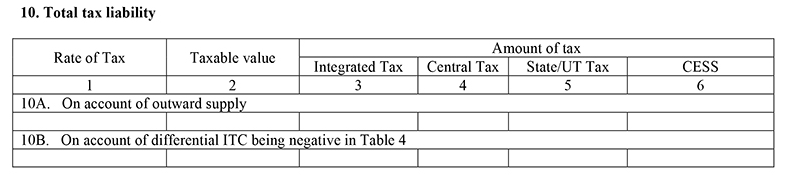

10. कुल कर देयता

यहां दी गई जानकारी ऑटो-पॉप्युलेट है और अंतिम जीएसटी देयता दिखाती है।

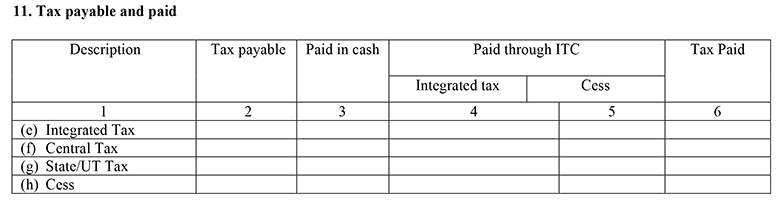

11. देय कर और भुगतान

इस शीर्षक में कर अवधि के लिए IGST, CGST और SGST के तहत भुगतान किया गया कुल कर शामिल है।

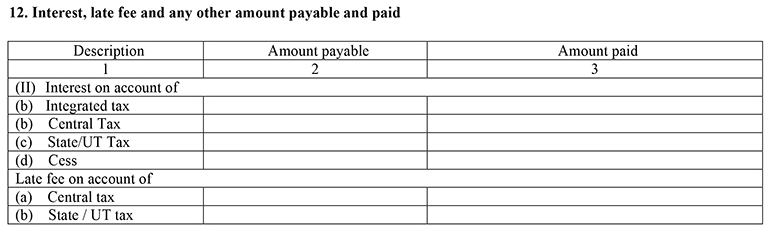

12. ब्याज, विलंब शुल्क और देय और भुगतान की गई कोई अन्य राशि

इसमें कोई ब्याज शामिल है याविलम्ब शुल्क जो IGST, CGST और SGST के तहत देय है।

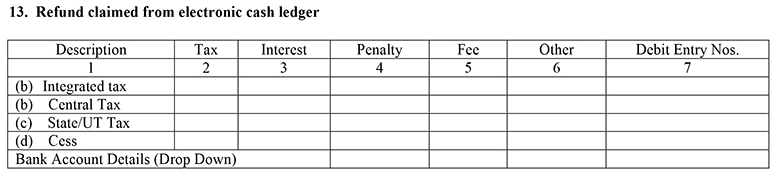

13. इलेक्ट्रॉनिक कैश लेजर से रिफंड का दावा

यदि इलेक्ट्रॉनिक नकद खाता बही से कोई राशि प्राप्त होती है तो यह खंड स्वतः भर जाता है।

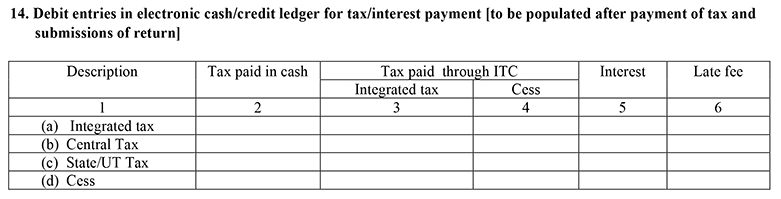

14. टैक्स/ब्याज भुगतान के लिए इलेक्ट्रॉनिक कैश/क्रेडिट लेजर में डेबिट प्रविष्टियां (कर के भुगतान और रिटर्न जमा करने के बाद पॉप्युलेट किया जाना)

टैक्स के भुगतान और रिटर्न जमा करने के बाद, जानकारी यहां ऑटो-पॉप्युलेट की जाती है।

GSTR 5 को देर से दाखिल करने पर जुर्माना

देर से रिटर्न दाखिल करने के लिए विलंब शुल्क और ब्याज लिया जाता है।

रुचि

एक 18%कर की दर देय तिथि से वास्तविक फाइलिंग की तिथि तक वार्षिक रूप से शुल्क लिया जाएगा। इसकी गणना बकाया कर की राशि पर की जाएगी जिसका भुगतान किया जाना बाकी है। समयावधि नियत तारीख के अगले दिन यानी महीने की 21 तारीख से शुरू होकर दाखिल करने की तारीख तक होगी।

विलम्ब शुल्क

देर से फाइल करने के लिए करदाता से प्रतिदिन 50 रुपये का शुल्क लिया जाएगा। NIL रिटर्न के मामले में प्रति दिन 20 रुपये का शुल्क लिया जाएगा। विलंब शुल्क के लिए अधिकतम राशि रु.5000.

निष्कर्ष

GSTR-5 अनिवासी कर योग्य व्यक्तियों के लिए एक अत्यंत महत्वपूर्ण रिटर्न है। यदि आप एक हैं, तो मासिक रूप से अपना रिटर्न दाखिल करना याद रखें और अपना रिटर्न दाखिल करने के लिए आवश्यक प्रक्रिया का पालन करें।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।

You Might Also Like