रेपो रेट बनाम रिवर्स रेपो रेट

केंद्रीय बैंक प्रबंधन के लिए विभिन्न मौद्रिक नीति उपकरणों पर भरोसा करते हैंमुद्रा स्फ़ीति और प्रचार करेंआर्थिक विकासरेपो रेट और रिवर्स रेपो रेट सहित। भारत में, रिजर्वकिनारा भारत सरकार (RBI) इन दरों को विनियमित करने में मदद करने के लिए निर्धारित करती हैअर्थव्यवस्था और वित्तीय बाजारों में स्थिरता बनाए रखना। अप्रैल 2023 तक, वर्तमान रेपो दर 4.00% है, और भारत में वर्तमान रिवर्स रेपो दर 3.35% है, दोनों को आरबीआई की नवीनतम मौद्रिक नीति घोषणा में अपरिवर्तित रखा गया है। व्यवसायों, निवेशकों और आम जनता को इन दरों और उनके आर्थिक प्रभाव के बीच के अंतर को समझने की आवश्यकता है। इस लेख में, आप रेपो दर बनाम रिवर्स रेपो दर के बारे में गहराई से जानेंगे और भारतीय अर्थव्यवस्था में इसके महत्व का पता लगाएंगे।

रेपो रेट क्या है?

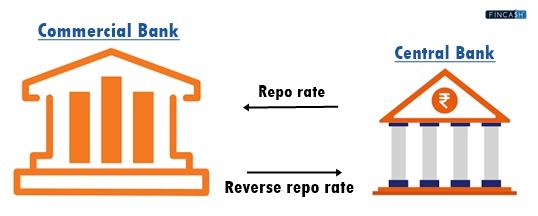

रेपो दर अल्पकालिक उधार दर है जिस पर वाणिज्यिक बैंक केंद्रीय बैंक से धन उधार ले सकते हैं। यह ब्याज दर एक महत्वपूर्ण उपकरण है जिसे केंद्रीय बैंक प्रबंधित करने के लिए उपयोग करता हैचलनिधि और महंगाई मेंवित्तीय प्रणाली.

रेपो रेट कैसे काम करता है?

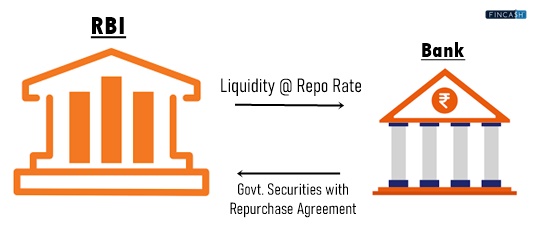

रेपो रेट केंद्रीय बैंक द्वारा काम करता हैप्रस्ताव वाणिज्यिक बैंकों को अल्पावधि ऋण Aनिश्चित ब्याज दर. जब वाणिज्यिक बैंकों को अतिरिक्त धन की आवश्यकता होती है, तो उनके पास एक मूल्यवान विकल्प होता है: वे केंद्रीय बैंक को प्रतिभूतियां बेच सकते हैं और थोड़ी अधिक कीमत पर बाद में उन्हें पुनर्खरीद करने के लिए सहमत हो सकते हैं। इस तरह, बैंक अपने परिचालन को सुचारू रूप से चलाने के लिए आवश्यक तरलता तक पहुंच बना सकते हैं। इस प्रक्रिया को पुनर्खरीद समझौते या रेपो के रूप में जाना जाता है।

आरबीआई की मौद्रिक नीति समिति (एमपीसी) मुद्रास्फीति और विकास जैसे आर्थिक कारकों और वैश्विक जैसे बाहरी कारकों के आधार पर अपनी द्विमासिक बैठकों के दौरान रेपो दर पर निर्णय लेती है।आर्थिक स्थितियां. अर्थव्यवस्था में मुद्रा आपूर्ति को नियंत्रित करने और मौद्रिक नीति के उद्देश्यों को प्राप्त करने के लिए रेपो दर केंद्रीय बैंक के लिए एक शक्तिशाली उपकरण है। रेपो दर वाणिज्यिक बैंकों के लिए उधार लेने की लागत को प्रभावित करके और बदले में व्यवसायों और उपभोक्ताओं के लिए उधार दरों को प्रभावित करके अर्थव्यवस्था को प्रभावित करती है। एक उच्च रेपो दर से उच्च उधार लागत हो सकती है, ऋण की मांग कम हो सकती है और आर्थिक विकास धीमा हो सकता है।

Talk to our investment specialist

रिवर्स रेपो रेट क्या है?

जब वाणिज्यिक बैंक सरकारी प्रतिभूतियों में निवेश करते हैं, तो उनके पास केंद्रीय बैंक को धन उधार देकर ब्याज अर्जित करने का अवसर होता है। इस ब्याज दर को रिवर्स रेपो रेट के नाम से जाना जाता है। यह रेपो दर के विपरीत है, क्योंकि केंद्रीय बैंक उधार देने के बजाय वाणिज्यिक बैंकों से पैसा उधार लेता है। रिवर्स रेपो दर भी आरबीआई द्वारा निर्धारित की जाती है और इसका उपयोग बैंकिंग प्रणाली में तरलता को विनियमित करने के लिए किया जाता है।

रिवर्स रेपो रेट कैसे काम करता है?

रिवर्स रेपो दर केंद्रीय बैंक द्वारा वाणिज्यिक बैंकों से सरकारी प्रतिभूतियों की पेशकश के रूप में पैसे उधार लेने के द्वारा काम करती हैसंपार्श्विक. वाणिज्यिक बैंक इन प्रतिभूतियों में अधिशेष धन का निवेश करते हैं और उनके निवेश पर ब्याज अर्जित करते हैं, जो कि रिवर्स रेपो दर है। रिवर्स रेपो दर जितनी अधिक होगी, बैंकों के लिए यह उतना ही आकर्षक होगा कि वे केंद्रीय बैंक को उधार दें और अपने अतिरिक्त धन को ग्राहकों को उधार देने के बजाय केंद्रीय बैंक के पास पार्क करें। रिवर्स रेपो दर बैंकों द्वारा ग्राहकों को दी जाने वाली ब्याज दरों को प्रभावित करके अर्थव्यवस्था को प्रभावित करती है। एक उच्च रिवर्स रेपो दर बैंकों को ग्राहकों को उधार देने, ऋण उपलब्धता को कम करने और आर्थिक विकास को धीमा करने के बजाय केंद्रीय बैंक के साथ अपने धन को पार्क करने के लिए प्रोत्साहित कर सकती है।

रेपो रेट बनाम रिवर्स रेपो रेट

रेपो रेट और रिवर्स रेपो रेट के बीच मुख्य अंतर है:

लेन-देन की दिशा: रेपो दर में, केंद्रीय बैंक वाणिज्यिक बैंकों को धन उधार देता है, जबकि रिवर्स रेपो दर में, केंद्रीय बैंक वाणिज्यिक बैंकों से धन उधार लेता है।

लेन-देन का उद्देश्य: रेपो रेट का उद्देश्य अर्थव्यवस्था में तरलता को इंजेक्ट करना और मुद्रास्फीति को नियंत्रित करना है। रिवर्स रेपो रेट का उद्देश्य बैंकिंग प्रणाली में अतिरिक्त तरलता को अवशोषित करना और मुद्रास्फीति को नियंत्रित करना है।

ब्याज दर: रेपो दर पर ब्याज दर रिवर्स रेपो दर से अधिक है क्योंकि इसमें पैसा उधार देना शामिल है, जबकि रिवर्स रेपो ब्याज दर कम है क्योंकि इसमें पैसा उधार लेना शामिल है।

प्रतिभागियों: रेपो दर में, केवल बैंक ही केंद्रीय बैंक से उधार ले सकते हैं, जबकि रिवर्स रेपो दर में, बैंक और गैर-बैंकिंग वित्तीय संस्थान दोनों केंद्रीय बैंक को उधार दे सकते हैं।

जोखिम: रेपो दर से जुड़ा जोखिम केंद्रीय बैंक के लिए अधिक है क्योंकि इसमें बैंकों को पैसा उधार देना शामिल है। इसकी तुलना में, रिवर्स रेपो रेट से जुड़ा जोखिम कम है क्योंकि इसमें बैंकों से पैसा उधार लेना शामिल है, जिसे सुरक्षित माना जाता है।

मतभेद जो अर्थव्यवस्था को प्रभावित करते हैं?

रेपो रेट और रिवर्स रेपो रेट के बीच ये अंतर अर्थव्यवस्था को निम्नलिखित तरीकों से प्रभावित करते हैं:

तरलता और ब्याज दरें

रेपो दर वाणिज्यिक बैंकों के लिए उधार लेने की लागत को विनियमित करके अर्थव्यवस्था में तरलता को प्रभावित करती है, जो व्यवसायों और उपभोक्ताओं के लिए उधार दरों को प्रभावित करती है। एक उच्च रेपो दर तरलता को कम करती है, जबकि कम रेपो दर तरलता को बढ़ाती है। इसके विपरीत, रिवर्स रेपो दर उन ब्याज दरों को प्रभावित करती है जो बैंक ग्राहकों को प्रदान करते हैं। एक उच्च रिवर्स रेपो दर बैंकों को अपने धन को केंद्रीय बैंक के साथ पार्क करने, ऋण उपलब्धता को कम करने और उधारकर्ताओं के लिए ब्याज दरों को बढ़ाने के लिए प्रोत्साहित करती है।

मुद्रा स्फ़ीति

रेपो रेट और रिवर्स रेपो रेट अर्थव्यवस्था में मुद्रास्फीति को प्रभावित करते हैं। एक उच्च रेपो दर उधार और खर्च को कम करती है, मांग और मुद्रास्फीति को कम करती है। दूसरी ओर, एक उच्च रिवर्स रेपो दर क्रेडिट उपलब्धता को कम करती है, जिससे कम खर्च और कम मुद्रास्फीति होती है।

मौद्रिक नीति

केंद्रीय बैंक अपने मौद्रिक नीति उद्देश्यों को लागू करने के लिए रेपो दर और रिवर्स रेपो दर का उपयोग करता है। केंद्रीय बैंक इन दरों को समायोजित करके मुद्रा आपूर्ति, मुद्रास्फीति और आर्थिक विकास को प्रभावित कर सकता है।

रेपो रेट और रिवर्स रेपो रेट: उनके संबंधों का तुलनात्मक विश्लेषण

रेपो रेट और रिवर्स रेपो रेट के बीच संबंध यह है कि वे एक ही सिक्के के दो पहलू हैं और एक दूसरे को प्रभावित करते हैं। जब केंद्रीय बैंक रेपो दर में वृद्धि करता है, तो वाणिज्यिक बैंकों के लिए पैसा उधार लेना अधिक महंगा हो जाता है, जिससे व्यवसायों और उपभोक्ताओं को उधार देने की उनकी क्षमता कम हो जाती है। यह, बदले में, अर्थव्यवस्था में तरलता को कम करता है और आर्थिक विकास को धीमा कर सकता है।

इसके विपरीत, जब केंद्रीय बैंक रिवर्स रेपो दर में वृद्धि करता है, तो वाणिज्यिक बैंकों के लिए व्यवसायों और उपभोक्ताओं को उधार देने के बजाय केंद्रीय बैंक को धन उधार देना अधिक आकर्षक हो जाता है। यह अर्थव्यवस्था में ऋण उपलब्धता को कम करता है और आर्थिक विकास को धीमा कर सकता है।

इसलिए, केंद्रीय बैंक को यह सुनिश्चित करने के लिए इन दो दरों के बीच संतुलन बनाए रखना चाहिए कि अर्थव्यवस्था स्थिर रहे और एक सतत गति से बढ़े। एक दर में बदलाव दूसरी दर और अर्थव्यवस्था में समग्र तरलता को प्रभावित कर सकता है, और इसलिए केंद्रीय बैंक को इन दरों को समायोजित करने से पहले अपने मौद्रिक नीति उद्देश्यों पर सावधानी से विचार करना चाहिए।

रेपो रेट बनाम बैंक रेट

रेपो दर और बैंक दर केंद्रीय बैंकों द्वारा किसी देश की मौद्रिक नीति का प्रबंधन करने के लिए उपयोग की जाने वाली दो अलग-अलग दरें हैं।

रेपो दर वह दर है जिस पर वाणिज्यिक बैंक आमतौर पर अल्पावधि के लिए केंद्रीय बैंक से पैसा उधार लेते हैंआधार. इसका उपयोग अर्थव्यवस्था में तरलता को नियंत्रित करने, मुद्रास्फीति को नियंत्रित करने और आर्थिक विकास को प्रोत्साहित करने के लिए किया जाता है। रेपो दर में वृद्धि से उधार लेना अधिक महंगा हो जाता है, तरलता कम हो जाती है और आर्थिक विकास धीमा हो जाता है, जबकि रेपो दर में कमी से उधार लेना सस्ता हो जाता है, तरलता बढ़ जाती है और आर्थिक विकास को बढ़ावा मिलता है।

दूसरी ओर, बैंक दर, वह दर है जिस पर केंद्रीय बैंक वाणिज्यिक बैंकों को धन उधार देता है, आमतौर पर दीर्घकालिक आधार पर। इसका उपयोग अर्थव्यवस्था में समग्र मुद्रा आपूर्ति को विनियमित करने, मुद्रास्फीति को नियंत्रित करने और वित्तीय प्रणाली को स्थिर करने के लिए किया जाता है। बैंक दर में वृद्धि से बैंकों के लिए उधार लेना अधिक महंगा हो जाता है, अर्थव्यवस्था में कुल धन की आपूर्ति कम हो जाती है और मुद्रास्फीति को नियंत्रित किया जाता है, जबकि बैंक दर में कमी से बैंकों के लिए उधार लेना सस्ता हो जाता है, समग्र धन आपूर्ति में वृद्धि होती है और आर्थिक विकास को बढ़ावा मिलता है।

व्यवसायों और निवेशकों के लिए निहितार्थ

व्यवसायों और निवेशकों के लिए रेपो दर और रिवर्स रेपो दर के निहितार्थ इस प्रकार हैं:

उधार लेने की लागत

रेपो दर व्यवसायों के लिए उधार लेने की लागत को प्रभावित करती है, जो उनकी लाभप्रदता और विकास की संभावनाओं को प्रभावित करती है। एक उच्च रेपो दर उधार लेने की लागत को बढ़ा देती है, जिससे व्यवसायों के लिए निवेश और विस्तार के लिए धन जुटाना अधिक महंगा हो जाता है। इसके विपरीत, रेपो दर कम होने से व्यवसायों के लिए पैसा उधार लेना और अपनी वृद्धि में निवेश करना सस्ता हो जाता है।

क्रेडिट की उपलब्धता

रिवर्स रेपो रेट व्यवसायों और निवेशकों के लिए ऋण की उपलब्धता को प्रभावित करता है। एक उच्च रिवर्स रेपो दर ऋण की उपलब्धता को कम कर देती है, जिससे व्यवसायों के लिए धन जुटाना और उनके विकास में निवेश करना कठिन हो जाता है। इसके विपरीत, कम रिवर्स रेपो दर से ऋण की उपलब्धता बढ़ जाती है, जिससे व्यवसायों के लिए धन जुटाना और उनके विकास में निवेश करना आसान हो जाता है।

निवेश निर्णय

रेपो रेट और रिवर्स रेपो रेट भी निवेशकों के निवेश निर्णयों को प्रभावित करते हैं। एक उच्च रेपो दर तय कर सकती है-आय निवेश जैसेबांड अधिक आकर्षक क्योंकि वे उच्च रिटर्न की पेशकश करते हैं, जबकि कम रेपो दर इक्विटी निवेश को और अधिक आकर्षक बना सकती है क्योंकि व्यवसाय अपने विकास में निवेश करने के लिए सस्ते में पैसा उधार ले सकते हैं। इसी तरह, एक उच्च रिवर्स रेपो दर निश्चित-आय निवेश को अधिक आकर्षक बना सकती है क्योंकि बैंक अपने धन को केंद्रीय बैंक के पास सुरक्षित रूप से पार्क कर सकते हैं, जबकि एक कम रिवर्स रेपो दर इक्विटी निवेश को अधिक आकर्षक बना सकती है क्योंकि बैंक व्यवसायों और निवेशकों को अधिक उधार देते हैं।

आर्थिक विकास

रेपो रेट और रिवर्स रेपो रेट का देश के समग्र आर्थिक विकास पर महत्वपूर्ण प्रभाव पड़ता है। एक उच्च रेपो दर तरलता को कम करके और उधार लेने को महंगा बनाकर आर्थिक विकास को धीमा कर सकती है, जबकि एक उच्च रिवर्स रेपो दर भी ऋण की उपलब्धता को कम करके आर्थिक विकास को धीमा कर सकती है। इसके विपरीत, कम रेपो दर और रिवर्स रेपो दर तरलता और ऋण की उपलब्धता बढ़ाकर आर्थिक विकास को प्रोत्साहित कर सकते हैं।

तल - रेखा

रेपो दर और रिवर्स रेपो दर केंद्रीय बैंकों द्वारा तरलता, ब्याज दरों, मुद्रास्फीति और आर्थिक विकास को विनियमित करने के लिए उपयोग किए जाने वाले महत्वपूर्ण उपकरण हैं। ये दरें व्यवसायों, निवेशकों और उपभोक्ताओं को विभिन्न तरीकों से प्रभावित करती हैं, उधार लेने की लागत, ऋण की उपलब्धता और निवेश निर्णयों को प्रभावित करती हैं। एक दर में बदलाव दूसरी दर और अर्थव्यवस्था में समग्र तरलता को प्रभावित कर सकता है। इसलिए, नीति निर्माताओं और विश्लेषकों को आर्थिक नीतियां बनाते समय और निवेश निर्णय लेते समय इन दरों पर सावधानीपूर्वक विचार करना चाहिए। स्थिर आर्थिक विकास और एक स्वस्थ निवेश वातावरण सुनिश्चित करने के लिए इन दरों को बनाए रखने के लिए एक संतुलित दृष्टिकोण महत्वपूर्ण है।

यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं कि यहां दी गई जानकारी सटीक हो। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज़ से सत्यापित करें।