മണി മാർക്കറ്റ് മ്യൂച്വൽ ഫണ്ടുകൾ

മണി മാർക്കറ്റ് ഫണ്ടുകൾ എന്തൊക്കെയാണ്?

ഒരു പണംവിപണി ഫണ്ട് (എംഎംഎഫ്) ഒരു തരം ഫിക്സഡ് ആണ്വരുമാനം ഡെറ്റ് സെക്യൂരിറ്റികളിൽ നിക്ഷേപിക്കുന്ന മ്യൂച്വൽ ഫണ്ട്. പക്ഷേ, നമ്മൾ മണി മാർക്കറ്റ് ഫണ്ടുകൾ ആരംഭിക്കുന്നതിന് മുമ്പ്, ഒരു സ്ഥിര വരുമാന ഉപകരണം എന്താണെന്ന് മനസ്സിലാക്കേണ്ടത് പ്രധാനമാണ്? ശരി, പേര് സൂചിപ്പിക്കുന്നത് പോലെ, ഒരു നിശ്ചിത കാലയളവിൽ ഒരു നിശ്ചിത തുക വരുമാനം സൃഷ്ടിക്കുന്ന ഒന്നാണ് സ്ഥിര വരുമാന ഉപകരണം. ദിനിക്ഷേപകൻ ഇഷ്യൂവർ കൈവശം വച്ചിരിക്കുന്ന ആസ്തികളിൽ ഒരു നിശ്ചിത ക്ലെയിം നൽകുന്നു, സ്ഥിര വരുമാന ഉപകരണങ്ങൾ കുറഞ്ഞ അപകടസാധ്യതയുള്ളതും കുറഞ്ഞ വരുമാനമുള്ളതുമായ നിക്ഷേപങ്ങളായി കണക്കാക്കപ്പെടുന്നു.

അടിസ്ഥാനപരമായി, സ്ഥിരവരുമാന ഉപകരണങ്ങൾ ഒന്നുമല്ല, ഫണ്ടുകൾ കടം വാങ്ങുന്നതിനുള്ള ഒരു മാർഗമാണ് (ഇഷ്യു ചെയ്യുന്നയാൾ കടമെടുക്കുന്നത്).

സ്ഥിരവരുമാനം Vs സ്റ്റോക്കുകൾ

തുടക്കക്കാർക്ക്, സ്ഥിരവരുമാനം ഉടമയ്ക്ക് സാമ്പത്തിക അവകാശങ്ങൾ നൽകുന്നു, അതിൽ പലിശ പേയ്മെന്റുകൾ സ്വീകരിക്കുന്നതിനുള്ള അവകാശവും എല്ലാ അല്ലെങ്കിൽ ഭാഗവും തിരികെ നൽകാനുള്ള അവകാശവും ഉൾപ്പെടുന്നു.മൂലധനം ഒരു നിശ്ചിത തീയതിയിൽ നിക്ഷേപിച്ചു. വിപരീതമായി, ദിഓഹരി ഉടമ (സ്റ്റോക്ക് ഉടമ) ഇഷ്യൂവറിൽ നിന്ന് ലാഭവിഹിതം സ്വീകരിക്കുന്നു, എന്നാൽ ലാഭവിഹിതം നൽകാൻ കമ്പനി ഒരു നിയമത്തിനും വിധേയമല്ല. കൂടാതെ, മറ്റൊരു പ്രധാന വ്യത്യാസം, സ്ഥിരവരുമാനമുള്ളയാൾ സെക്യൂരിറ്റി നൽകുന്ന കമ്പനിയുടെ കടക്കാരനാണ്, അതേസമയം ഒരു ഓഹരിയുടമ ഒരു പങ്കാളിയാണ്, മൂലധന സ്റ്റോക്കിന്റെ ഒരു ഭാഗം സ്വന്തമാക്കുന്നു. കമ്പനി തകരുകയാണെങ്കിൽ, കടക്കാർക്ക് (ബോണ്ട് ഹോൾഡർമാർ) ഷെയർഹോൾഡർമാരേക്കാൾ (ഇക്വിറ്റി ഹോൾഡർമാർ) മുൻഗണന ഉണ്ടെന്ന് ഇവിടെ മനസ്സിലാക്കേണ്ടത് പ്രധാനമാണ്.

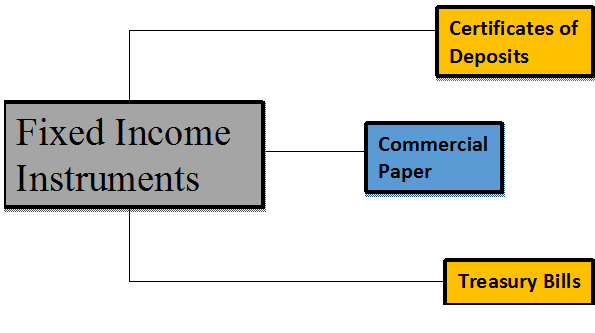

സ്ഥിര വരുമാന ഉപകരണങ്ങളുടെ തരങ്ങൾ

മണി മാർക്കറ്റ് ഉപകരണങ്ങളുടെ കീഴിൽ വരുന്ന വ്യത്യസ്ത സ്ഥിരവരുമാന ഉപകരണങ്ങൾ ഉണ്ട്, അവയിൽ ചിലത്:

നിക്ഷേപങ്ങളുടെ സർട്ടിഫിക്കറ്റുകൾ (സിഡികൾ)

ടേം ഡെപ്പോസിറ്റുകൾ പോലുള്ള സമയ നിക്ഷേപങ്ങൾ സാധാരണയായി ബാങ്കുകളും (ഷെഡ്യൂൾഡ് വാണിജ്യ ബാങ്കുകളും) അഖിലേന്ത്യാ ധനകാര്യ സ്ഥാപനങ്ങളും ഉപഭോക്താക്കൾക്ക് വാഗ്ദാനം ചെയ്യുന്നു. ഇതും a ലെ ടേം ഡെപ്പോസിറ്റും തമ്മിലുള്ള വ്യത്യാസംബാങ്ക് സിഡികൾ പിൻവലിക്കാൻ കഴിയില്ല എന്നതാണ്.

വാണിജ്യ പേപ്പർ (CPs)

വാണിജ്യ പേപ്പറുകൾ സാധാരണയായി പ്രോമിസറി നോട്ടുകൾ എന്നറിയപ്പെടുന്നു, അവ സുരക്ഷിതമല്ലാത്തതും സാധാരണയായി കമ്പനികളും ധനകാര്യ സ്ഥാപനങ്ങളും അവയുടെ ഡിസ്കൗണ്ട് നിരക്കിൽ വിതരണം ചെയ്യുന്നതുമാണ്.മുഖവില. വാണിജ്യ പേപ്പറുകളുടെ നിശ്ചിത കാലാവധി 1 മുതൽ 270 ദിവസം വരെയാണ്. അവ ഇഷ്യൂ ചെയ്യുന്ന ഉദ്ദേശ്യങ്ങൾ - ഇൻവെന്ററി ഫിനാൻസിംഗ്, അക്കൗണ്ടുകൾലഭിക്കേണ്ടവ, ഹ്രസ്വകാല ബാധ്യതകൾ അല്ലെങ്കിൽ വായ്പകൾ തീർപ്പാക്കൽ.

Talk to our investment specialist

ട്രഷറി ബില്ലുകൾ (ടി-ബില്ലുകൾ)

ട്രഷറി ബില്ലുകൾ ആദ്യമായി ഇഷ്യൂ ചെയ്തത് 1917-ൽ ഇന്ത്യൻ സർക്കാർ ആണ്. ട്രഷറി ബില്ലുകൾ രാജ്യത്തിന്റെ സെൻട്രൽ ബാങ്ക് നൽകുന്ന ഹ്രസ്വകാല സാമ്പത്തിക ഉപകരണങ്ങളാണ്. നിക്ഷേപങ്ങളിൽ നിന്നുള്ള വരുമാനം അത്ര വലുതല്ലെങ്കിലും, വിപണി അപകടസാധ്യതകളില്ലാത്തതിനാൽ ഇത് ഏറ്റവും സുരക്ഷിതമായ മണി മാർക്കറ്റ് ഉപകരണങ്ങളിലൊന്നാണ് (റിസ്ക് പരമാധികാരമുള്ളതിനാൽ അല്ലെങ്കിൽ ഈ സാഹചര്യത്തിൽ ഇന്ത്യാ ഗവൺമെന്റാണ്). ട്രഷറി ബില്ലുകൾ പ്രൈമറി, സെക്കൻഡറി മാർക്കറ്റുകൾ വഴി വിതരണം ചെയ്യുന്നു. ട്രഷറി ബില്ലുകളുടെ കാലാവധി യഥാക്രമം 3-മാസം, 6-മാസം, 1-വർഷം എന്നിവയാണ്.

റീപർച്ചേസ് എഗ്രിമെന്റുകൾ (റിപ്പോകൾ), അസറ്റ്-ബാക്ക്ഡ് സെക്യൂരിറ്റികൾ മുതലായ നിരവധി സ്ഥിരവരുമാന ഉപകരണങ്ങൾ ഇന്ത്യൻ സ്ഥിര വരുമാന വിപണിയിലും നിലവിലുണ്ട്, എന്നാൽ മുകളിൽ പറഞ്ഞവയാണ് കൂടുതൽ സാധാരണമായത്.

എന്തുകൊണ്ട് മണി മാർക്കറ്റ് മ്യൂച്വൽ ഫണ്ടുകളിൽ നിക്ഷേപിക്കണം?

- മണി മാർക്കറ്റിലെ സെക്യൂരിറ്റികൾ താരതമ്യേന അപകടസാധ്യത കുറവാണ്.

- മണി മാർക്കറ്റ് ഫണ്ടുകൾ എല്ലാ മ്യൂച്വൽ ഫണ്ട് നിക്ഷേപങ്ങളുടെയും സുരക്ഷിതവും സുരക്ഷിതവുമാണ്.

- മണി മാർക്കറ്റ് ഫണ്ടുകൾ കണക്കിലെടുക്കുമ്പോൾ, ഒരു മണി മാർക്കറ്റ് അക്കൗണ്ടിൽ നിക്ഷേപിക്കുന്നത് എളുപ്പമാണ്.നിക്ഷേപിക്കുന്നു വഴിമ്യൂച്വൽ ഫണ്ടുകൾ നിക്ഷേപകർക്ക് അവരുടെ സൗകര്യത്തിനനുസരിച്ച് ഒരു അക്കൗണ്ട് തുറക്കാനും നിക്ഷേപം നടത്താനും പിൻവലിക്കാനും കഴിയും.

- എല്ലാ മ്യൂച്വൽ ഫണ്ട് നിക്ഷേപങ്ങളിലും ഏറ്റവും കുറഞ്ഞ അസ്ഥിരമായ തരങ്ങളിലൊന്നായി മണി മാർക്കറ്റ് ഫണ്ടുകൾ കണക്കാക്കപ്പെടുന്നു.

- മണി മാർക്കറ്റ് ഫണ്ടുകളുടെ പ്രകടനം റിസർവ് ബാങ്ക് ഓഫ് ഇന്ത്യ നിശ്ചയിക്കുന്ന പലിശ നിരക്കുകളുമായി അടുത്ത് ബന്ധപ്പെട്ടിരിക്കുന്നു.സെൻട്രൽ ബാങ്ക് ഓഫ് ഇന്ത്യ. അതിനാൽ, ആർബിഐ വിപണിയിൽ നിരക്കുകൾ ഉയർത്തുമ്പോൾ, ആദായം വർദ്ധിക്കുകയും മണി മാർക്കറ്റ് ഫണ്ടുകൾക്ക് നല്ല വരുമാനം നൽകുകയും ചെയ്യുന്നു.

മണി മാർക്കറ്റ് ഉപകരണങ്ങളും ബോണ്ടുകളും: വ്യത്യാസം

ബോണ്ടുകൾ സാധാരണയായി ഒരു വർഷത്തിൽ താഴെ കാലാവധിയുള്ള വാണിജ്യ പേപ്പറുകൾ, ട്രഷറി ബില്ലുകൾ, മറ്റ് മണി മാർക്കറ്റ് ഉപകരണങ്ങൾ എന്നിവ പോലെയുള്ള മറ്റ് ഡെറ്റ് സെക്യൂരിറ്റികളിൽ നിന്ന് വ്യത്യസ്തമാക്കുന്ന ഒരു വർഷത്തിൽ കൂടുതൽ മെച്യൂരിറ്റി കാലയളവ് ഉണ്ടായിരിക്കും.

എന്താണ് മണി മാർക്കറ്റ്?

ചെറിയ മെച്യൂരിറ്റികളുള്ള (ഒരു വർഷത്തിൽ താഴെ) ഉയർന്നതും ഉയർന്നതുമായ സാമ്പത്തിക ഉപകരണങ്ങൾ ഉള്ള ഫിനാൻഷ്യൽ മാർക്കറ്റിന്റെ ഒരു വിഭാഗത്തെയാണ് മണി മാർക്കറ്റ് പൊതുവെ സൂചിപ്പിക്കുന്നത്.ദ്രവ്യത കച്ചവടം ചെയ്യപ്പെടുന്നു. ഇന്ത്യയ്ക്ക് വളരെ സജീവമായ പണവിപണിയുണ്ട്, അവിടെ ധാരാളം ഉപകരണങ്ങൾ വ്യാപാരം നടക്കുന്നു. ഇവിടെ നിങ്ങൾക്ക് മ്യൂച്വൽ ഫണ്ട് കമ്പനികളും സർക്കാർ ബാങ്കുകളും മറ്റ് വിവിധ വലിയ ആഭ്യന്തര സ്ഥാപനങ്ങളും പങ്കെടുക്കുന്നു. വാണിജ്യ പേപ്പറുകൾ, ട്രഷറി ബില്ലുകൾ തുടങ്ങിയ ഹ്രസ്വകാല സെക്യൂരിറ്റികൾ വാങ്ങുന്നതിനും വിൽക്കുന്നതിനുമുള്ള സാമ്പത്തിക വിപണിയുടെ ഒരു ഘടകമായി മണി മാർക്കറ്റ് മാറിയിരിക്കുന്നു.

മണി മാർക്കറ്റ് നിരക്കുകൾ

ഹ്രസ്വകാല മണി മാർക്കറ്റ് ഉപകരണങ്ങൾ വാഗ്ദാനം ചെയ്യുന്ന പലിശ നിരക്കുകളാണ് മണി മാർക്കറ്റ് നിരക്കുകൾ. ഈ ഉപകരണങ്ങൾക്ക് 1 ദിവസം മുതൽ ഒരു വർഷം വരെ കാലാവധിയുണ്ട്. ട്രഷറി ബില്ലുകൾ പോലുള്ള സങ്കീർണ്ണമായ ഉപകരണങ്ങളിൽ മണി മാർക്കറ്റ് നിരക്കുകൾ വ്യത്യാസപ്പെടുന്നു.വിളി പണം,വാണിജ്യ പേപ്പർ (സിപി), നിക്ഷേപങ്ങളുടെ സർട്ടിഫിക്കറ്റുകൾ (സിഡികൾ), റിപ്പോകൾ മുതലായവ. റിസർവ് ബാങ്ക് ഓഫ് ഇന്ത്യ (ആർബിഐ) ആണ് പണവിപണികളുടെ മേൽ അധികാരം.

2017 ഫെബ്രുവരി 28-ന് ആർബിഐ സൈറ്റിൽ നൽകിയിരിക്കുന്ന വിവിധ ഉപകരണങ്ങളുടെ മണി മാർക്കറ്റ് നിരക്കുകളുടെ ഒരു ഉദാഹരണം റഫറൻസിനായി ചുവടെയുണ്ട്.

| വോളിയം (ഒരു കാൽ) | വെയ്റ്റഡ് ശരാശരി നിരക്ക് | പരിധി | |

|---|---|---|---|

| എ. ഓവർനൈറ്റ് സെഗ്മെന്റ് (I+II+III+IV) | 4,00,659.36 | 3.25 | 0.01-5.30 |

| I. കോൾ മണി | 12,671.70 | 3.23 | 1.90-3.50 |

| II. ട്രൈപാർട്ടി റിപ്പോ | 2,79,349.70 | 3.26 | 2.00-3.45 |

| III. മാർക്കറ്റ് റിപ്പോ | 1,07,582.96 | 3.25 | 0.01-3.50 |

| IV. കോർപ്പറേറ്റ് ബോണ്ടിൽ റിപ്പോ | 1,055.00 | 3.56 | 3.40-5.30 |

| ബി. ടേം സെഗ്മെന്റ് | |||

| I. നോട്ടീസ് മണി** | 45.00 | 2.97 | 2.65-3.50 |

| II. ടേം മണി@@ | 311.00 | - | 3.15-3.45 |

| III. ട്രൈപാർട്ടി റിപ്പോ | 1,493.00 | 3.30 | 3.30-3.35 |

| IV. മാർക്കറ്റ് റിപ്പോ | 5,969.10 | 3.37 | 0.01-3.60 |

| കോർപ്പറേറ്റ് ബോണ്ടിലെ വി | 0.00 | - | - |

ഉറവിടം: മണി മാർക്കറ്റ് ഓപ്പറേഷൻസ്, ആർബിഐ തീയതി- തീയതി: 30 മാർച്ച് 2021

മ്യൂച്വൽ ഫണ്ട് കമ്പനികൾ മണി മാർക്കറ്റ് ഫണ്ടുകൾ വാഗ്ദാനം ചെയ്യുന്നു

മുകളിൽ പറഞ്ഞിരിക്കുന്ന വിവിധ തരം ഉപകരണങ്ങളെക്കുറിച്ച് നമ്മൾ പഠിച്ചതുപോലെ, ഒരു നിക്ഷേപകന് മണി മാർക്കറ്റ് ഫണ്ടുകളിൽ എങ്ങനെ നിക്ഷേപിക്കാമെന്ന് അറിയേണ്ടത് പ്രധാനമാണ്. 44 ഉണ്ട്എഎംസികൾ (അസറ്റ് മാനേജ്മെന്റ് കമ്പനികൾ) ഇന്ത്യയിൽ, അവയിൽ മിക്കതുംവഴിപാട് മണി മാർക്കറ്റ് ഫണ്ടുകൾ (പ്രധാനമായുംലിക്വിഡ് ഫണ്ടുകൾ നിക്ഷേപകർക്കുള്ള അൾട്രാ ഷോർട്ട് ഫണ്ടുകളും). നിക്ഷേപകർക്ക് ബാങ്കുകൾ, ബ്രോക്കർമാർ തുടങ്ങിയ വിതരണക്കാർ വഴിയും നിക്ഷേപിക്കാം. മണി മാർക്കറ്റ് ഫണ്ടുകളിൽ നിക്ഷേപിക്കുന്നതിന്, ബന്ധപ്പെട്ട നടപടിക്രമങ്ങളും പ്രസക്തമായ ആപ്ലിക്കേഷനുകളും പിന്തുടരേണ്ടതുണ്ട്. ഡെറ്റ് മ്യൂച്വൽ ഫണ്ടുകളുടെ നിബന്ധനകളും വ്യവസ്ഥകളും വ്യത്യാസപ്പെടാം, അതിനാൽ മൊത്തത്തിലുള്ള അറിവ് നേടുകയും തുടർന്ന് നിങ്ങളുടെ ആവശ്യങ്ങൾ നിറവേറ്റുന്ന ഒന്ന് തിരഞ്ഞെടുക്കുകയും ചെയ്യേണ്ടത് പ്രധാനമാണ്. മാത്രമല്ല, ഏതെങ്കിലും മണി മാർക്കറ്റ് മ്യൂച്വൽ ഫണ്ടുകളിൽ നിക്ഷേപിക്കുന്നതിനുമുമ്പ് അതിന്റെ നിക്ഷേപ ലക്ഷ്യങ്ങൾ, അപകടസാധ്യതകൾ, വരുമാനം, ചെലവുകൾ എന്നിവ ശ്രദ്ധാപൂർവ്വം പരിഗണിക്കുക.

പരിഗണിക്കേണ്ട ഘടകങ്ങൾ

ഇന്ത്യയിലെ മണി മാർക്കറ്റ് ഫണ്ടുകളിൽ നിക്ഷേപിക്കുന്നതിന് മുമ്പ് നിങ്ങൾ പരിഗണിക്കേണ്ട ചില പ്രധാന വശങ്ങൾ ഇതാ:

എ. റിസ്കുകളും റിട്ടേണുകളും

മണി മാർക്കറ്റ് ഫണ്ടുകളാണ്ഡെറ്റ് ഫണ്ട് അതിനാൽ പലിശ നിരക്ക് അപകടസാധ്യത, ക്രെഡിറ്റ് റിസ്ക് തുടങ്ങിയ ഡെറ്റ് ഫണ്ടുകൾക്ക് ബാധകമായ എല്ലാ അപകടസാധ്യതകളും വഹിക്കുക. കൂടാതെ, റിട്ടേൺ വർദ്ധിപ്പിക്കുന്നതിനായി ഫണ്ട് മാനേജർ അൽപ്പം ഉയർന്ന റിസ്ക് ഘടകങ്ങളുള്ള ഉപകരണങ്ങളിൽ നിക്ഷേപിച്ചേക്കാം. സാധാരണയായി, മണി മാർക്കറ്റ് ഫണ്ടുകൾ പതിവുള്ളതിനേക്കാൾ മികച്ച വരുമാനം വാഗ്ദാനം ചെയ്യുന്നുസേവിംഗ്സ് അക്കൗണ്ട്. മൊത്തം അസറ്റ് മൂല്യം അല്ലെങ്കിൽഅല്ല ഈ ഫണ്ടുകളുടെ പലിശ നിരക്ക് വ്യവസ്ഥയിൽ മാറ്റം വരുന്നു.

ബി. ചെലവ് അനുപാതം

റിട്ടേണുകൾ വളരെ ഉയർന്നതല്ലാത്തതിനാൽ, ചെലവ് അനുപാതം നിങ്ങളുടേത് നിർണ്ണയിക്കുന്നതിൽ ഒരു പ്രധാന പങ്ക് വഹിക്കുന്നുവരുമാനം ഒരു മണി മാർക്കറ്റ് ഫണ്ടിൽ നിന്ന്. ഫണ്ട് മാനേജ്മെന്റ് സേവനങ്ങൾക്കായി ഫണ്ട് ഹൗസ് ഈടാക്കുന്ന ഫണ്ടിന്റെ മൊത്തം ആസ്തിയുടെ ഒരു ചെറിയ ശതമാനമാണ് ചെലവ് അനുപാതം.

നിങ്ങളുടെ വരുമാനം പരമാവധിയാക്കാൻ കുറഞ്ഞ ചെലവ് അനുപാതമുള്ള ഫണ്ടുകൾക്കായി നിങ്ങൾ നോക്കണം.

സി. നിങ്ങളുടെ നിക്ഷേപ പദ്ധതി പ്രകാരം നിക്ഷേപിക്കുക

സാധാരണയായി, 90-365 ദിവസത്തെ നിക്ഷേപ ചക്രവാളമുള്ള നിക്ഷേപകർക്ക് മണി മാർക്കറ്റ് ഫണ്ടുകൾ ശുപാർശ ചെയ്യപ്പെടുന്നു. ഈ സ്കീമുകൾക്ക് നിങ്ങളുടെ പോർട്ട്ഫോളിയോ വൈവിധ്യവത്കരിക്കാനും പണലഭ്യത നിലനിർത്തിക്കൊണ്ടുതന്നെ അധിക പണം നിക്ഷേപിക്കാനും സഹായിക്കും. നിങ്ങളുടെ നിക്ഷേപത്തിനനുസരിച്ച് നിക്ഷേപിക്കുന്നുവെന്ന് ഉറപ്പാക്കുകനിക്ഷേപ പദ്ധതി.

ഡി. നികുതി

മണി മാർക്കറ്റ് ഫണ്ടുകളുടെ കാര്യത്തിൽ, നികുതി നിയമങ്ങൾ ഇപ്രകാരമാണ്:

മൂലധന നേട്ട നികുതി

നിങ്ങൾ മൂന്ന് വർഷം വരെ സ്കീമിന്റെ യൂണിറ്റുകൾ കൈവശം വയ്ക്കുകയാണെങ്കിൽ, പിന്നെമൂലധന നേട്ടം നിങ്ങൾ സമ്പാദിച്ചതിനെ ഹ്രസ്വകാല മൂലധന നേട്ടം അല്ലെങ്കിൽ STCG എന്ന് വിളിക്കുന്നു. STCG നിങ്ങളിലേക്ക് ചേർത്തുനികുതി ബാധ്യമായ വരുമാനം ബാധകമായ പ്രകാരം നികുതിയുംആദായ നികുതി സ്ലാബ്.

നിങ്ങൾ മൂന്ന് വർഷത്തിൽ കൂടുതൽ സ്കീമിന്റെ യൂണിറ്റുകൾ കൈവശം വെച്ചാൽ, നിങ്ങൾ നേടിയ മൂലധന നേട്ടങ്ങളെ ദീർഘകാല മൂലധന നേട്ടം അല്ലെങ്കിൽ LTCG എന്ന് വിളിക്കുന്നു. ഇൻഡക്സേഷൻ ആനുകൂല്യങ്ങളോടെ ഇതിന് 20% നികുതി ചുമത്തുന്നു.

22-23 സാമ്പത്തിക വർഷത്തിൽ നിക്ഷേപിക്കുന്നതിനുള്ള മികച്ച മണി മാർക്കറ്റ് ഫണ്ടുകൾ

ഇന്ത്യയിലെ ചില മികച്ച മണി മാർക്കറ്റ് ഫണ്ടുകൾ ഇനിപ്പറയുന്നവയാണ്-Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity ICICI Prudential Money Market Fund Growth ₹395.028

↑ 0.11 ₹35,025 1.4 2.9 7.2 7.5 7.4 6.91% 5M 12D 5M 25D Franklin India Savings Fund Growth ₹52.2167

↑ 0.02 ₹3,898 1.4 2.9 7.2 7.4 7.4 6.89% 5M 8D 5M 19D UTI Money Market Fund Growth ₹3,210.02

↑ 1.02 ₹20,497 1.4 2.9 7.2 7.5 7.5 6.96% 4M 26D 4M 26D Nippon India Money Market Fund Growth ₹4,318.57

↑ 1.47 ₹21,699 1.4 2.9 7.2 7.4 7.4 6.48% 4M 23D 5M 3D Tata Money Market Fund Growth ₹4,912.72

↑ 1.88 ₹37,939 1.4 2.9 7.1 7.4 7.4 6.35% 5D 5D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary ICICI Prudential Money Market Fund Franklin India Savings Fund UTI Money Market Fund Nippon India Money Market Fund Tata Money Market Fund Point 1 Upper mid AUM (₹35,025 Cr). Bottom quartile AUM (₹3,898 Cr). Bottom quartile AUM (₹20,497 Cr). Lower mid AUM (₹21,699 Cr). Highest AUM (₹37,939 Cr). Point 2 Established history (19+ yrs). Oldest track record among peers (24 yrs). Established history (16+ yrs). Established history (20+ yrs). Established history (22+ yrs). Point 3 Top rated. Rating: 3★ (lower mid). Rating: 4★ (upper mid). Rating: 3★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Moderately Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Point 5 1Y return: 7.22% (top quartile). 1Y return: 7.22% (upper mid). 1Y return: 7.22% (lower mid). 1Y return: 7.17% (bottom quartile). 1Y return: 7.14% (bottom quartile). Point 6 1M return: 0.63% (upper mid). 1M return: 0.61% (bottom quartile). 1M return: 0.61% (bottom quartile). 1M return: 0.63% (top quartile). 1M return: 0.63% (lower mid). Point 7 Sharpe: 2.31 (top quartile). Sharpe: 2.24 (lower mid). Sharpe: 2.26 (upper mid). Sharpe: 2.08 (bottom quartile). Sharpe: 2.11 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.91% (upper mid). Yield to maturity (debt): 6.89% (lower mid). Yield to maturity (debt): 6.96% (top quartile). Yield to maturity (debt): 6.48% (bottom quartile). Yield to maturity (debt): 6.35% (bottom quartile). Point 10 Modified duration: 0.45 yrs (bottom quartile). Modified duration: 0.44 yrs (bottom quartile). Modified duration: 0.41 yrs (lower mid). Modified duration: 0.40 yrs (upper mid). Modified duration: 0.01 yrs (top quartile). ICICI Prudential Money Market Fund

Franklin India Savings Fund

UTI Money Market Fund

Nippon India Money Market Fund

Tata Money Market Fund

The objective of the Plan will be to seek to provide reasonable returns, commensurate with low risk while providing a high level of liquidity, through investments made primarily in money market and debt securities. Below is the key information for ICICI Prudential Money Market Fund Returns up to 1 year are on (Erstwhile Franklin India Savings Plus Fund Retail Option) Aims to provide income consistent with the prudent risk from a portfolio comprising substantially of floating rate debt instruments, fixed rate debt instruments swapped for floating rate returns, and also fixed rate instruments and money market instruments. Research Highlights for Franklin India Savings Fund Below is the key information for Franklin India Savings Fund Returns up to 1 year are on To provide highest possible current income consistent with preservation of capital and providing liquidity from investing in a diversified portfolio of short term money market securities. Research Highlights for UTI Money Market Fund Below is the key information for UTI Money Market Fund Returns up to 1 year are on (Erstwhile Reliance Liquidity Fund) The investment objective of the Scheme is to generate optimal returns consistent with moderate levels of risk and high liquidity. Accordingly, investments shall predominantly be made in Debt and Money Market Instruments. Research Highlights for Nippon India Money Market Fund Below is the key information for Nippon India Money Market Fund Returns up to 1 year are on (Erstwhile Tata Liquid Fund) To create a highly liquid portfolio of good quality debt as well as money market instruments so as to provide reasonable returns and high liquidity to the unitholders. Research Highlights for Tata Money Market Fund Below is the key information for Tata Money Market Fund Returns up to 1 year are on 1. ICICI Prudential Money Market Fund

ICICI Prudential Money Market Fund

Growth Launch Date 9 Mar 06 NAV (20 Feb 26) ₹395.028 ↑ 0.11 (0.03 %) Net Assets (Cr) ₹35,025 on 31 Jan 26 Category Debt - Money Market AMC ICICI Prudential Asset Management Company Limited Rating ☆☆☆☆ Risk Low Expense Ratio 0.32 Sharpe Ratio 2.31 Information Ratio 0 Alpha Ratio 0 Min Investment 500 Min SIP Investment 100 Exit Load NIL Yield to Maturity 6.91% Effective Maturity 5 Months 25 Days Modified Duration 5 Months 12 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹10,378 31 Jan 23 ₹10,896 31 Jan 24 ₹11,708 31 Jan 25 ₹12,609 31 Jan 26 ₹13,512 Returns for ICICI Prudential Money Market Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 0.6% 3 Month 1.4% 6 Month 2.9% 1 Year 7.2% 3 Year 7.5% 5 Year 6.3% 10 Year 15 Year Since launch 7.1% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.4% 2023 7.7% 2022 7.4% 2021 4.7% 2020 3.7% 2019 6.2% 2018 7.9% 2017 7.7% 2016 6.7% 2015 7.7% Fund Manager information for ICICI Prudential Money Market Fund

Name Since Tenure Manish Banthia 12 Jun 23 2.64 Yr. Nikhil Kabra 3 Aug 16 9.5 Yr. Data below for ICICI Prudential Money Market Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 78.74% Debt 21.01% Other 0.26% Debt Sector Allocation

Sector Value Corporate 47.46% Cash Equivalent 44.27% Government 8.01% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity 19/03/2026 Maturing 182 DTB

Sovereign Bonds | -7% ₹2,320 Cr 233,500,000

↑ 233,500,000 Axis Bank Ltd.

Debentures | -4% ₹1,406 Cr 30,000 12/03/2026 Maturing 364 DTB

Sovereign Bonds | -4% ₹1,308 Cr 131,500,000 Union Bank of India

Domestic Bonds | -3% ₹983 Cr 21,000

↑ 21,000 Small Industries Development Bank of India

Debentures | -2% ₹796 Cr 17,000 Indusind Bank Ltd.

Debentures | -2% ₹699 Cr 15,000

↑ 15,000 Bank of Baroda

Debentures | -2% ₹657 Cr 14,000 National Bank for Agriculture and Rural Development

Domestic Bonds | -2% ₹655 Cr 14,000 Canara Bank

Domestic Bonds | -1% ₹375 Cr 8,000 National Bank for Agriculture and Rural Development

Domestic Bonds | -1% ₹373 Cr 8,000

↑ 8,000 2. Franklin India Savings Fund

Franklin India Savings Fund

Growth Launch Date 11 Feb 02 NAV (20 Feb 26) ₹52.2167 ↑ 0.02 (0.03 %) Net Assets (Cr) ₹3,898 on 31 Jan 26 Category Debt - Money Market AMC Franklin Templeton Asst Mgmt(IND)Pvt Ltd Rating ☆☆☆ Risk Moderately Low Expense Ratio 0.3 Sharpe Ratio 2.24 Information Ratio 0 Alpha Ratio 0 Min Investment 10,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 6.89% Effective Maturity 5 Months 19 Days Modified Duration 5 Months 8 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹10,367 31 Jan 23 ₹10,850 31 Jan 24 ₹11,651 31 Jan 25 ₹12,539 31 Jan 26 ₹13,439 Returns for Franklin India Savings Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 0.6% 3 Month 1.4% 6 Month 2.9% 1 Year 7.2% 3 Year 7.4% 5 Year 6.1% 10 Year 15 Year Since launch 7.1% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.4% 2023 7.7% 2022 7.3% 2021 4.4% 2020 3.6% 2019 6% 2018 8.5% 2017 7.5% 2016 7.2% 2015 8.1% Fund Manager information for Franklin India Savings Fund

Name Since Tenure Rahul Goswami 6 Oct 23 2.33 Yr. Rohan Maru 10 Oct 24 1.31 Yr. Chandni Gupta 30 Apr 24 1.76 Yr. Data below for Franklin India Savings Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 99.6% Debt 0.13% Other 0.27% Debt Sector Allocation

Sector Value Cash Equivalent 42.08% Corporate 41.4% Government 16.25% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity 05/03/2026 Maturing 364 DTB

Sovereign Bonds | -6% ₹224 Cr 22,500,000 Punjab National Bank

Domestic Bonds | -3% ₹104 Cr 2,100 Kotak Mahindra Bank Ltd.

Debentures | -2% ₹74 Cr 1,500 12/03/2026 Maturing 364 DTB

Sovereign Bonds | -1% ₹50 Cr 5,000,000 Indian Bank

Domestic Bonds | -1% ₹50 Cr 1,000 08.39 RJ UDAY 2026

Domestic Bonds | -1% ₹30 Cr 2,860,000 HDFC Bank Ltd.

Debentures | -1% ₹25 Cr 500 Corporate Debt Market Development Fund Class A2

- | -0% ₹10 Cr 8,992

↑ 8,992 6.88% Westbengal Sdl 2026

Sovereign Bonds | -0% ₹5 Cr 500,000 Call, Cash & Other Assets

CBLO | -9% ₹352 Cr 3. UTI Money Market Fund

UTI Money Market Fund

Growth Launch Date 13 Jul 09 NAV (20 Feb 26) ₹3,210.02 ↑ 1.02 (0.03 %) Net Assets (Cr) ₹20,497 on 15 Feb 26 Category Debt - Money Market AMC UTI Asset Management Company Ltd Rating ☆☆☆☆ Risk Low Expense Ratio 0.25 Sharpe Ratio 2.26 Information Ratio 0 Alpha Ratio 0 Min Investment 10,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 6.96% Effective Maturity 4 Months 26 Days Modified Duration 4 Months 26 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹10,388 31 Jan 23 ₹10,922 31 Jan 24 ₹11,744 31 Jan 25 ₹12,648 31 Jan 26 ₹13,554 Returns for UTI Money Market Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 0.6% 3 Month 1.4% 6 Month 2.9% 1 Year 7.2% 3 Year 7.5% 5 Year 6.3% 10 Year 15 Year Since launch 7.3% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.5% 2023 7.7% 2022 7.4% 2021 4.9% 2020 3.7% 2019 6% 2018 8% 2017 7.8% 2016 6.7% 2015 7.7% Fund Manager information for UTI Money Market Fund

Name Since Tenure Anurag Mittal 1 Dec 21 4.17 Yr. Amit Sharma 7 Jul 17 8.58 Yr. Data below for UTI Money Market Fund as on 15 Feb 26

Asset Allocation

Asset Class Value Cash 68.52% Debt 31.21% Other 0.28% Debt Sector Allocation

Sector Value Corporate 43.56% Cash Equivalent 35.9% Government 20.26% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity Canara Bank

Domestic Bonds | -3% ₹684 Cr 7,000,000,000 Indusind Bank Ltd.

Debentures | -3% ₹538 Cr 5,500,000,000 19/03/2026 Maturing 364 DTB

Sovereign Bonds | -2% ₹497 Cr 5,000,000,000 18/06/2026 Maturing 182 DTB

Sovereign Bonds | -2% ₹490 Cr 5,000,000,000

↑ 5,000,000,000 Union Bank of India

Domestic Bonds | -2% ₹392 Cr 4,000,000,000 National Bank for Agriculture and Rural Development

Domestic Bonds | -2% ₹373 Cr 4,000,000,000

↑ 4,000,000,000 08/05/2026 Maturing 182 DTB

Sovereign Bonds | -2% ₹345 Cr 3,500,000,000

↑ 3,500,000,000 21/05/2026 Maturing 182 DTB

Sovereign Bonds | -2% ₹344 Cr 3,500,000,000 Export-Import Bank of India

Domestic Bonds | -1% ₹280 Cr 3,000,000,000

↑ 3,000,000,000 Bank Of Maharashtra

Domestic Bonds | -1% ₹211 Cr 2,250,000,000

↓ -250,000,000 4. Nippon India Money Market Fund

Nippon India Money Market Fund

Growth Launch Date 16 Jun 05 NAV (20 Feb 26) ₹4,318.57 ↑ 1.47 (0.03 %) Net Assets (Cr) ₹21,699 on 31 Jan 26 Category Debt - Money Market AMC Nippon Life Asset Management Ltd. Rating ☆☆☆ Risk Low Expense Ratio 0.39 Sharpe Ratio 2.08 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load NIL Yield to Maturity 6.48% Effective Maturity 5 Months 3 Days Modified Duration 4 Months 23 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹10,391 31 Jan 23 ₹10,933 31 Jan 24 ₹11,746 31 Jan 25 ₹12,651 31 Jan 26 ₹13,549 Returns for Nippon India Money Market Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 0.6% 3 Month 1.4% 6 Month 2.9% 1 Year 7.2% 3 Year 7.4% 5 Year 6.3% 10 Year 15 Year Since launch 7.3% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.4% 2023 7.8% 2022 7.4% 2021 5% 2020 3.8% 2019 6% 2018 8.1% 2017 7.9% 2016 6.6% 2015 7.6% Fund Manager information for Nippon India Money Market Fund

Name Since Tenure Kinjal Desai 16 Jul 18 7.55 Yr. Vikash Agarwal 14 Sep 24 1.38 Yr. Lokesh Maru 5 Sep 25 0.41 Yr. Divya Sharma 5 Sep 25 0.41 Yr. Data below for Nippon India Money Market Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 79.21% Debt 20.52% Other 0.27% Debt Sector Allocation

Sector Value Cash Equivalent 47.71% Corporate 43.47% Government 8.56% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity Indusind Bank Ltd.

Debentures | -3% ₹699 Cr 15,000

↑ 15,000 21/05/2026 Maturing 182 DTB

Sovereign Bonds | -2% ₹443 Cr 45,000,000 Small Industries Development Bank of India

Debentures | -2% ₹398 Cr 8,500 Bank of Baroda

Debentures | -2% ₹367 Cr 7,500 National Bank for Agriculture and Rural Development

Domestic Bonds | -1% ₹303 Cr 6,500

↑ 6,500 Small Industries Development Bank of India

Debentures | -1% ₹286 Cr 6,000 Union Bank of India

Domestic Bonds | -1% ₹258 Cr 5,500

↑ 5,500 05/03/2026 Maturing 364 DTB

Sovereign Bonds | -1% ₹249 Cr 25,000,000 Canara Bank

Domestic Bonds | -1% ₹234 Cr 5,000 IDFC First Bank Ltd.

Debentures | -1% ₹233 Cr 5,000

↑ 5,000 5. Tata Money Market Fund

Tata Money Market Fund

Growth Launch Date 22 May 03 NAV (20 Feb 26) ₹4,912.72 ↑ 1.88 (0.04 %) Net Assets (Cr) ₹37,939 on 15 Feb 26 Category Debt - Money Market AMC Tata Asset Management Limited Rating ☆☆☆ Risk Low Expense Ratio 0.44 Sharpe Ratio 2.11 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 6.35% Effective Maturity 5 Days Modified Duration 5 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹10,402 31 Jan 23 ₹10,926 31 Jan 24 ₹11,741 31 Jan 25 ₹12,643 31 Jan 26 ₹13,540 Returns for Tata Money Market Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 0.6% 3 Month 1.4% 6 Month 2.9% 1 Year 7.1% 3 Year 7.4% 5 Year 6.3% 10 Year 15 Year Since launch 6.8% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.4% 2023 7.7% 2022 7.4% 2021 4.8% 2020 3.9% 2019 6.4% 2018 8.1% 2017 -0.1% 2016 6.7% 2015 7.6% Fund Manager information for Tata Money Market Fund

Name Since Tenure Amit Somani 16 Oct 13 12.3 Yr. Data below for Tata Money Market Fund as on 15 Feb 26

Asset Allocation

Asset Class Value Cash 88.99% Debt 10.72% Other 0.3% Debt Sector Allocation

Sector Value Corporate 50.92% Cash Equivalent 42.92% Government 5.86% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity Tbill

Sovereign Bonds | -4% ₹1,204 Cr 122,000,000

↑ 122,000,000 Indian Bank

Domestic Bonds | -3% ₹957 Cr 20,000 Indusind Bank Ltd.

Debentures | -2% ₹746 Cr 16,000

↑ 16,000 Indusind Bank Ltd.

Debentures | -2% ₹586 Cr 12,000 Tbill

Sovereign Bonds | -2% ₹583 Cr 59,000,000

↑ 59,000,000 26/03/2026 Maturing 182 DTB

Sovereign Bonds | -1% ₹496 Cr 50,000,000

↑ 50,000,000 26/03/2026 Maturing 364 DTB

Sovereign Bonds | -1% ₹377 Cr 38,000,000

↑ 38,000,000 30/04/2026 Maturing 182 DTB

Sovereign Bonds | -1% ₹331 Cr 33,500,000

↑ 33,500,000 Indusind Bank Ltd.

Debentures | -1% ₹293 Cr 6,000 16/04/2026 Maturing 182 DTB

Sovereign Bonds | -1% ₹198 Cr 20,000,000

ഉപസംഹാരം

മണി മാർക്കറ്റ് ഉപകരണങ്ങളെക്കുറിച്ച് നമ്മൾ പഠിച്ചിരിക്കുമ്പോൾ, ഡെറ്റ് മ്യൂച്വൽ ഫണ്ടുകളെക്കുറിച്ചും അവയുടെ തരങ്ങളെക്കുറിച്ചും വർഗ്ഗീകരണങ്ങളെക്കുറിച്ചും അറിയേണ്ടത് പ്രധാനമാണ്. ശരി, ഡെറ്റ് മ്യൂച്വൽ ഫണ്ടുകൾ ലിക്വിഡ് ഫണ്ടുകൾ, അൾട്രാ എന്നിങ്ങനെ പൊതുവായ വിശാലമായ വിഭാഗങ്ങളായി തരംതിരിച്ചിട്ടുണ്ട്ഹ്രസ്വകാല ഫണ്ടുകൾ, ഹ്രസ്വകാല ഫണ്ടുകൾ, ദീർഘകാല വരുമാന ഫണ്ടുകൾ കൂടാതെഗിൽറ്റ് ഫണ്ടുകൾ.

എന്നിരുന്നാലും, മണി മാർക്കറ്റ് ഫണ്ടുകളിൽ നിക്ഷേപിക്കുന്നതിന്, അതിന്റെ സാഹചര്യം മനസ്സിലാക്കേണ്ടത് വളരെ പ്രധാനമാണ്സമ്പദ്, പലിശനിരക്കുകളുടെ ദിശ, നിക്ഷേപം നടത്തുമ്പോൾ കോർപ്പറേറ്റ് കടത്തിലും സർക്കാർ കടത്തിലും ആദായത്തിന്റെ ചലനത്തിന്റെ പ്രതീക്ഷിത ദിശ.

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.

Research Highlights for ICICI Prudential Money Market Fund