ഇന്ത്യയിലെ അസറ്റ് മാനേജ്മെന്റ് കമ്പനികൾ

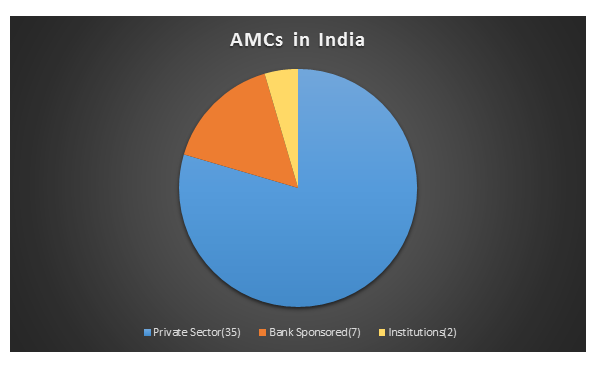

ഇന്ത്യയിലെ അസറ്റ് മാനേജ്മെന്റ് കമ്പനികളെ മൂന്ന് തരങ്ങളായി തരം തിരിച്ചിരിക്കുന്നു; ബാങ്ക് സ്പോൺസർ ചെയ്യുന്ന മ്യൂച്വൽ ഫണ്ടുകൾ, മ്യൂച്വൽ ഫണ്ട് സ്ഥാപനങ്ങൾ, സ്വകാര്യ മേഖലയിലെ മ്യൂച്വൽ ഫണ്ടുകൾ. ഇന്ത്യയിൽ ഇന്ന് (ഫെബ്രുവരി 2017) മൊത്തം 44 അസറ്റ് മാനേജ്മെന്റ് കമ്പനികളുണ്ട്. ഇതിൽ 35 എഎംസികൾ സ്വകാര്യമേഖലയുടെ ഭാഗമാണ്.

എല്ലാ അസറ്റ് മാനേജ്മെന്റ് കമ്പനികളും ഇന്ത്യയിലെ മ്യൂച്വൽ ഫണ്ടുകളുടെ അസോസിയേഷന്റെ ഭാഗമാണ് (എഎംഎഫ്ഐ). 1995-ൽ ഇന്ത്യയിൽ രജിസ്റ്റർ ചെയ്തിട്ടുള്ള എല്ലാ AMC-കളുടെയും ഒരു നോൺ പ്രോഫിറ്റ് ഓർഗനൈസേഷനായി AMFI സംയോജിപ്പിക്കപ്പെട്ടു.

ഇന്ത്യയിലെ ജനപ്രിയ എഎംസികളുടെ അവലോകനം

1963-ൽ പാർലമെന്റിന്റെ യുടിഐ നിയമപ്രകാരം മ്യൂച്വൽ ഫണ്ടുകൾ ആരംഭിച്ചതുമുതൽ, വ്യവസായം അതിന്റെ ഇന്നത്തെ അവസ്ഥയിലെത്താനുള്ള സുപ്രധാന പരിണാമത്തിന് മേൽനോട്ടം വഹിച്ചിട്ടുണ്ട്. പൊതുമേഖലയുടെ ആമുഖവും തുടർന്ന് സ്വകാര്യമേഖലയുടെ കടന്നുവരവും മ്യൂച്വൽ ഫണ്ട് വ്യവസായത്തിന്റെ ചരിത്രത്തിന്റെ സുപ്രധാന ഘട്ടങ്ങളെ അടയാളപ്പെടുത്തി.

1987 മ്യൂച്വൽ ഫണ്ട് വിപണിയിൽ പൊതുമേഖലയുടെ പ്രവേശനം അടയാളപ്പെടുത്തി. 1987 ജൂണിൽ സ്ഥാപിതമായ എസ്ബിഐ മ്യൂച്വൽ ഫണ്ടുകളാണ് ഏറ്റവും പഴയ പൊതുമേഖലാ മാനേജ്മെന്റ് എഎംസി.എസ്ബിഐ മ്യൂച്വൽ ഫണ്ട് 25 വർഷത്തെ സമ്പന്നമായ ചരിത്രവും വളരെ ശ്രദ്ധേയമായ ട്രാക്ക് റെക്കോർഡും ഉണ്ട്. എസ്ബിഐ മ്യൂച്വൽ ഫണ്ടിന്റെ മാനേജ്മെന്റിന് കീഴിലുള്ള മൊത്തം ആസ്തി (എയുഎം) 2016 സെപ്റ്റംബറിൽ 1,31,647 കോടി രൂപയിലധികമാണ്.

കോത്താരി പയനിയർ (ഇപ്പോൾ ഫ്രാങ്ക്ലിൻ ടെംപിൾടണുമായി ലയിപ്പിച്ചിരിക്കുന്നു) 1993-ൽ മ്യൂച്വൽ ഫണ്ട് വിപണിയിൽ പ്രവേശിച്ച ആദ്യത്തെ സ്വകാര്യമേഖല കൈകാര്യം ചെയ്യുന്ന എഎംസിയാണ്. 2016 സെപ്റ്റംബറിൽ രേഖപ്പെടുത്തിയ പ്രകാരം ഫ്രാങ്ക്ലിൻ ടെമ്പിൾടണിന്റെ മൊത്തം എയുഎം 74,576 കോടി രൂപയിലധികമാണ്.

വർഷങ്ങളായി, നിരവധി സ്വകാര്യമേഖലയിലെ എഎംസികൾ മ്യൂച്വൽ ഫണ്ട് വിപണിയിലേക്ക് കടന്നുകയറി.HDFC മ്യൂച്വൽ ഫണ്ട് 2000-ൽ സ്ഥാപിച്ച ഏറ്റവും വിജയകരമായ ഒന്നാണ്മ്യൂച്വൽ ഫണ്ട് ഹൗസുകൾ ഇന്ത്യയിൽ. 2016 ജൂൺ വരെ, എച്ച്ഡിഎഫ്സി മ്യൂച്വൽ ഫണ്ടിന്റെ മാനേജ്മെന്റിന് കീഴിലുള്ള ആസ്തി 2,13,322 കോടി രൂപയാണ്.

2015 ജൂൺ മുതൽ 2016 ജൂൺ വരെയുള്ള ശരാശരി AUM-ന്റെ അടിസ്ഥാനത്തിൽ ICICI പ്രുഡൻഷ്യൽ മ്യൂച്വൽ ഫണ്ട് ഏറ്റവും മികച്ച എഎംസിയാണ്. ഈ തുക മുൻവർഷത്തേക്കാൾ 24% വളർച്ചാ നിരക്ക് കാണിക്കുന്നു.

റിലയൻസ് മ്യൂച്വൽ ഫണ്ട് രാജ്യത്തെ ഏറ്റവും പ്രശസ്തമായ അസറ്റ് മാനേജ്മെന്റ് കമ്പനികളിൽ ഒന്നാണ്. റിലയൻസ് എഎംസി ഇന്ത്യയിലുടനീളമുള്ള 179 നഗരങ്ങളെ ഉൾക്കൊള്ളുന്നു, ഇത് രാജ്യത്തെ അതിവേഗം വളരുന്ന മ്യൂച്വൽ ഫണ്ടുകളിലൊന്നായി മാറുന്നു. 2016 സെപ്റ്റംബർ വരെ, റിലയൻസ് മ്യൂച്വൽ ഫണ്ടിന്റെ മാനേജ്മെന്റിന് കീഴിലുള്ള മൊത്തം ആസ്തി 18,000 കോടി രൂപയിലധികമാണ്.

Talk to our investment specialist

ബിർള സൺ ലൈഫ് അസറ്റ് മാനേജ്മെന്റ് കമ്പനി (BSLAMC) ഇന്ത്യയിലെ പ്രമുഖവും വ്യാപകമായി അറിയപ്പെടുന്നതുമായ അസറ്റ് മാനേജ്മെന്റ് കമ്പനികളിൽ ഒന്നാണ്. ആദിത്യ ബിർള ഗ്രൂപ്പിന്റെയും സൺ ലൈഫ് ഫിനാൻഷ്യലിന്റെയും സംയുക്ത സംരംഭമാണിത്. 2016 സെപ്തംബറിൽ ബിഎസ്എൽഎംസിയുടെ മാനേജ്മെന്റിന് കീഴിലുള്ള മൊത്തം ആസ്തി 1,68,802 കോടി രൂപയാണ്.

2002-ൽ സ്ഥാപിതമായ UTI അസറ്റ് മാനേജ്മെന്റ് കമ്പനി, എൽഐസി ഇന്ത്യ, സ്റ്റേറ്റ് ബാങ്ക് ഓഫ് ഇന്ത്യ, ബാങ്ക് ഓഫ് ബറോഡ, പഞ്ചാബ് നാഷണൽ ബാങ്ക് എന്നിങ്ങനെ നാല് പൊതുമേഖലാ കമ്പനികളാണ് സ്പോൺസർ ചെയ്യുന്നത്. 2016 സെപ്റ്റംബറിൽ UTI അസറ്റ് മാനേജ്മെന്റ് കമ്പനിയുടെ AUM 1,27,111 കോടി രൂപയാണ്.

മുൻനിര അസറ്റ് മാനേജ്മെന്റ് കമ്പനികൾ

1. ICICI പ്രുഡൻഷ്യൽ അസറ്റ് Mgmt.Company Limited

ഏകദേശം ₹ 3 ലക്ഷം കോടിയുടെ AUM വലുപ്പമുള്ള ICICI പ്രുഡൻഷ്യൽ അസറ്റ് മാനേജ്മെന്റ് കമ്പനി ലിമിറ്റഡ് രാജ്യത്തെ ഏറ്റവും വലിയ അസറ്റ് മാനേജ്മെന്റ് കമ്പനിയാണ് (AMC). ഇന്ത്യയിലെ ഐസിഐസിഐ ബാങ്കിന്റെയും യുകെയിലെ പ്രുഡൻഷ്യൽ പിഎൽസിയുടെയും സംയുക്ത സംരംഭമാണിത്. 1993 ലാണ് ഇത് ആരംഭിച്ചത്.

മ്യൂച്വൽ ഫണ്ടുകൾക്ക് പുറമെ, നിക്ഷേപകർക്ക് പോർട്ട്ഫോളിയോ മാനേജ്മെന്റ് സർവീസസ് (പിഎംഎസ്), റിയൽ എസ്റ്റേറ്റ് എന്നിവയും എഎംസി നൽകുന്നു.

മുൻനിര ഐസിഐസിഐ പ്രുഡൻഷ്യൽ മ്യൂച്വൽ ഫണ്ടുകൾ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Regular Gold Savings Fund Growth ₹47.5707

↑ 1.14 ₹6,338 25.6 55.3 75.7 37.8 25.4 72 ICICI Prudential US Bluechip Equity Fund Growth ₹74.37

↓ -0.09 ₹3,648 10.3 11.6 17.8 15.4 13.4 15.8 ICICI Prudential Global Stable Equity Fund Growth ₹31.79

↓ -0.03 ₹86 10.3 10.5 17.4 12.4 11.9 17.8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 3 Funds showcased

Commentary ICICI Prudential Regular Gold Savings Fund ICICI Prudential US Bluechip Equity Fund ICICI Prudential Global Stable Equity Fund Point 1 Highest AUM (₹6,338 Cr). Lower mid AUM (₹3,648 Cr). Bottom quartile AUM (₹86 Cr). Point 2 Oldest track record among peers (14 yrs). Established history (13+ yrs). Established history (12+ yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 4★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 25.44% (upper mid). 5Y return: 13.42% (lower mid). 5Y return: 11.94% (bottom quartile). Point 6 3Y return: 37.81% (upper mid). 3Y return: 15.35% (lower mid). 3Y return: 12.41% (bottom quartile). Point 7 1Y return: 75.70% (upper mid). 1Y return: 17.79% (lower mid). 1Y return: 17.39% (bottom quartile). Point 8 1M return: 2.86% (lower mid). Alpha: -2.57 (bottom quartile). Alpha: 0.00 (lower mid). Point 9 Alpha: 0.00 (upper mid). Sharpe: 0.82 (bottom quartile). Sharpe: 1.23 (lower mid). Point 10 Sharpe: 3.10 (upper mid). Information ratio: -1.43 (bottom quartile). Information ratio: 0.00 (lower mid). ICICI Prudential Regular Gold Savings Fund

ICICI Prudential US Bluechip Equity Fund

ICICI Prudential Global Stable Equity Fund

2. HDFC അസറ്റ് മാനേജ്മെന്റ് കമ്പനി ലിമിറ്റഡ്

എച്ച്ഡിഎഫ്സി മ്യൂച്വൽ ഫണ്ട് എയുഎം വലുപ്പമനുസരിച്ച് രണ്ടാം നമ്പറിലാണ്. ഏകദേശം ₹ 3 ലക്ഷം കോടിയുടെ ഫണ്ട് വലുപ്പമുള്ള ഇത് രാജ്യത്തെ ഏറ്റവും വലിയ മ്യൂച്വൽ ഫണ്ട് കമ്പനികളിലൊന്നാണ് അല്ലെങ്കിൽ AMC ആണ്.

മുൻനിര HDFC മ്യൂച്വൽ ഫണ്ട് ഫണ്ടുകൾ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) HDFC Gold Fund Growth ₹45.8562

↑ 0.23 ₹11,458 25.3 55 75.2 37.8 25.6 71.3 HDFC Multi-Asset Fund Growth ₹76.771

↑ 0.24 ₹5,714 2.3 6.7 15.8 15.5 13.2 13.2 HDFC Arbitrage Fund Growth ₹31.799

↓ -0.02 ₹24,503 1.6 3 6.2 7 5.9 6.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 3 Funds showcased

Commentary HDFC Gold Fund HDFC Multi-Asset Fund HDFC Arbitrage Fund Point 1 Lower mid AUM (₹11,458 Cr). Bottom quartile AUM (₹5,714 Cr). Highest AUM (₹24,503 Cr). Point 2 Established history (14+ yrs). Oldest track record among peers (20 yrs). Established history (18+ yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 3★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: Moderate. Risk profile: Moderately Low. Point 5 5Y return: 25.57% (upper mid). 5Y return: 13.23% (lower mid). 5Y return: 5.89% (bottom quartile). Point 6 3Y return: 37.80% (upper mid). 3Y return: 15.45% (lower mid). 3Y return: 7.04% (bottom quartile). Point 7 1Y return: 75.15% (upper mid). 1Y return: 15.85% (lower mid). 1Y return: 6.25% (bottom quartile). Point 8 1M return: 1.70% (upper mid). 1M return: 1.58% (lower mid). 1M return: 0.51% (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.29 (upper mid). Sharpe: 1.39 (lower mid). Sharpe: 0.87 (bottom quartile). HDFC Gold Fund

HDFC Multi-Asset Fund

HDFC Arbitrage Fund

3. റിലയൻസ് നിപ്പോൺ ലൈഫ് അസറ്റ് മാനേജ്മെന്റ് ലിമിറ്റഡ്

ഏകദേശം ₹ 2.5 ലക്ഷം കോടിയുടെ മാനേജ്മെന്റിന് കീഴിലുള്ള ആസ്തികളോടെ, റിലയൻസ് മ്യൂച്വൽ ഫണ്ട് ഇന്ത്യയിലെ മുൻനിര മ്യൂച്വൽ ഫണ്ട് കമ്പനികളിലൊന്നാണ്.

റിലയൻസ് അനിൽ ധീരുഭായ് അംബാനി (എഡിഎ) ഗ്രൂപ്പിന്റെ ഭാഗമായ റിലയൻസ് മ്യൂച്വൽ ഫണ്ട് ഇന്ത്യയിൽ അതിവേഗം വളരുന്ന എഎംസികളിൽ ഒന്നാണ്.

മുൻനിര റിലയൻസ് മ്യൂച്വൽ ഫണ്ട് ഫണ്ടുകൾ 2022

No Funds available.

4. ആദിത്യ ബിർള സൺ ലൈഫ് അസറ്റ് മാനേജ്മെന്റ് കമ്പനി ലിമിറ്റഡ്

മുമ്പ് ബിർള സൺ ലൈഫ് അസറ്റ് മാനേജ്മെന്റ് കമ്പനി എന്നറിയപ്പെട്ടിരുന്ന ഈ ഫണ്ട് ഹൗസ് AUM വലുപ്പത്തിന്റെ കാര്യത്തിൽ മൂന്നാമത്തെ വലിയതാണ്. ആദിത്യ ബിർള സൺ ലൈഫ് (ABSL) അസറ്റ് മാനേജ്മെന്റ് കമ്പനി ലിമിറ്റഡ് എന്നാണ് ഇപ്പോൾ ഇത് അറിയപ്പെടുന്നത്. ഇന്ത്യയിലെ ആദിത്യ ബിർള ഗ്രൂപ്പും കാനഡയിലെ സൺ ലൈഫ് ഫിനാൻഷ്യൽ ഇൻകോർപ്പറും തമ്മിലുള്ള സംയുക്ത സംരംഭമാണിത്. 1994 ലാണ് ഇത് ഒരു സംയുക്ത സംരംഭമായി സ്ഥാപിതമായത്.

മുൻനിര ആദിത്യ ബിർള മ്യൂച്വൽ ഫണ്ട് ഫണ്ടുകൾ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Gold Fund Growth ₹44.5952

↑ 0.31 ₹1,781 25.9 55.1 75.2 37.5 25.5 72 Aditya Birla Sun Life International Equity Fund - Plan B Growth ₹28.8036

↑ 0.07 ₹93 10.3 10 13.8 18.9 9 Aditya Birla Sun Life International Equity Fund - Plan A Growth ₹48.4137

↑ 0.03 ₹303 9.5 12 27.6 16 11.8 34.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Aditya Birla Sun Life Gold Fund Aditya Birla Sun Life International Equity Fund - Plan B Aditya Birla Sun Life International Equity Fund - Plan A Point 1 Highest AUM (₹1,781 Cr). Bottom quartile AUM (₹93 Cr). Lower mid AUM (₹303 Cr). Point 2 Established history (13+ yrs). Oldest track record among peers (18 yrs). Established history (18+ yrs). Point 3 Top rated. Rating: 1★ (bottom quartile). Rating: 2★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 25.54% (upper mid). 5Y return: 8.98% (bottom quartile). 5Y return: 11.82% (lower mid). Point 6 3Y return: 37.52% (upper mid). 3Y return: 18.95% (lower mid). 3Y return: 15.98% (bottom quartile). Point 7 1Y return: 75.24% (upper mid). 1Y return: 13.75% (bottom quartile). 1Y return: 27.65% (lower mid). Point 8 1M return: 2.06% (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 8.03 (upper mid). Point 9 Alpha: 0.00 (lower mid). Sharpe: 0.85 (bottom quartile). Sharpe: 2.57 (lower mid). Point 10 Sharpe: 3.08 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -1.41 (bottom quartile). Aditya Birla Sun Life Gold Fund

Aditya Birla Sun Life International Equity Fund - Plan B

Aditya Birla Sun Life International Equity Fund - Plan A

5. എസ്ബിഐ ഫണ്ട് മാനേജ്മെന്റ് പ്രൈവറ്റ് ലിമിറ്റഡ്

എസ്ബിഐ ഫണ്ട് മാനേജ്മെന്റ് പ്രൈവറ്റ് ലിമിറ്റഡ്, സ്റ്റേറ്റ് ബാങ്ക് ഓഫ് ഇന്ത്യയും (എസ്ബിഐ) ഫ്രാൻസിലെ യൂറോപ്യൻ അസറ്റ് മാനേജ്മെന്റ് കമ്പനിയായ അമുണ്ടിയും ചേർന്നുള്ള ഒരു സംയുക്ത സംരംഭമാണ്. 1987 ലാണ് ഇത് ആരംഭിച്ചത്.

മുൻനിര എസ്ബിഐ മ്യൂച്വൽ ഫണ്ട് ഫണ്ടുകൾ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) SBI Gold Fund Growth ₹44.9826

↑ 1.10 ₹15,024 25.6 55.4 75.6 38 25.5 71.5 SBI PSU Fund Growth ₹36.6508

↑ 0.35 ₹5,980 7.6 16.8 29.9 34.6 28 11.3 SBI Magnum COMMA Fund Growth ₹113.997

↑ 0.68 ₹896 5.9 8.7 25 20.3 17.2 12.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 3 Funds showcased

Commentary SBI Gold Fund SBI PSU Fund SBI Magnum COMMA Fund Point 1 Highest AUM (₹15,024 Cr). Lower mid AUM (₹5,980 Cr). Bottom quartile AUM (₹896 Cr). Point 2 Established history (14+ yrs). Established history (15+ yrs). Oldest track record among peers (20 yrs). Point 3 Rating: 2★ (lower mid). Rating: 2★ (bottom quartile). Top rated. Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 25.54% (lower mid). 5Y return: 27.99% (upper mid). 5Y return: 17.21% (bottom quartile). Point 6 3Y return: 38.00% (upper mid). 3Y return: 34.56% (lower mid). 3Y return: 20.34% (bottom quartile). Point 7 1Y return: 75.65% (upper mid). 1Y return: 29.87% (lower mid). 1Y return: 24.95% (bottom quartile). Point 8 1M return: 1.67% (bottom quartile). Alpha: 0.05 (upper mid). Alpha: -1.28 (bottom quartile). Point 9 Alpha: 0.00 (lower mid). Sharpe: 0.63 (bottom quartile). Sharpe: 0.73 (lower mid). Point 10 Sharpe: 3.25 (upper mid). Information ratio: -0.63 (bottom quartile). Information ratio: -0.23 (lower mid). SBI Gold Fund

SBI PSU Fund

SBI Magnum COMMA Fund

6. UTI അസറ്റ് മാനേജ്മെന്റ് കമ്പനി ലിമിറ്റഡ്

യുടിഐ മ്യൂച്വൽ ഫണ്ട് യൂണിറ്റ് ട്രസ്റ്റ് ഓഫ് ഇന്ത്യയുടെ (യുടിഐ) ഭാഗമാണ്. ഇത് രജിസ്റ്റർ ചെയ്തുസെബി 2003-ൽ ഇത് എസ്ബിഐ, എൽഐസി, ബാങ്ക് ഓഫ് ബറോഡ, പിഎൻബി എന്നിവ പ്രമോട്ട് ചെയ്യുന്നു.

ഇന്ത്യയിലെ ഏറ്റവും പഴയതും വലുതുമായ മ്യൂച്വൽ ഫണ്ടുകളിലൊന്നാണ് യുടിഐ.

മുൻനിര യുടിഐ മ്യൂച്വൽ ഫണ്ട് ഫണ്ടുകൾ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) UTI Banking and Financial Services Fund Growth ₹204.428

↑ 1.05 ₹1,400 2.5 8.5 23.9 18.7 13.2 16.3 UTI Arbitrage Fund Growth ₹36.3984

↓ -0.01 ₹10,957 1.6 3.1 6.4 7.1 6 6.5 UTI Liquid Cash Plan Growth ₹4,445.08

↑ 0.81 ₹31,334 1.5 3 6.4 6.9 5.9 6.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 3 Funds showcased

Commentary UTI Banking and Financial Services Fund UTI Arbitrage Fund UTI Liquid Cash Plan Point 1 Bottom quartile AUM (₹1,400 Cr). Lower mid AUM (₹10,957 Cr). Highest AUM (₹31,334 Cr). Point 2 Established history (21+ yrs). Established history (19+ yrs). Oldest track record among peers (22 yrs). Point 3 Top rated. Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Point 4 Risk profile: High. Risk profile: Moderately Low. Risk profile: Low. Point 5 5Y return: 13.20% (upper mid). 5Y return: 5.96% (lower mid). 1Y return: 6.36% (bottom quartile). Point 6 3Y return: 18.66% (upper mid). 3Y return: 7.12% (lower mid). 1M return: 0.55% (lower mid). Point 7 1Y return: 23.91% (upper mid). 1Y return: 6.43% (lower mid). Sharpe: 3.00 (upper mid). Point 8 Alpha: 1.18 (upper mid). 1M return: 0.54% (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Sharpe: 1.07 (bottom quartile). Alpha: 0.00 (lower mid). Yield to maturity (debt): 6.51% (lower mid). Point 10 Information ratio: 0.35 (upper mid). Sharpe: 1.31 (lower mid). Modified duration: 0.09 yrs (lower mid). UTI Banking and Financial Services Fund

UTI Arbitrage Fund

UTI Liquid Cash Plan

7. കൊട്ടക് മഹീന്ദ്ര അസറ്റ് മാനേജ്മെന്റ് കമ്പനി ലിമിറ്റഡ്

കൊട്ടക് മഹീന്ദ്ര മ്യൂച്വൽ ഫണ്ട് 1985-ൽ ഉദയ് കൊട്ടക് സ്ഥാപിച്ച കൊട്ടക് ഗ്രൂപ്പിന്റെ ഭാഗമാണ്. കൊട്ടക് മഹീന്ദ്ര അസറ്റ് മാനേജ്മെന്റ് കമ്പനി (KMAMC) ആണ് കൊട്ടക് മഹീന്ദ്ര മ്യൂച്വൽ ഫണ്ടിന്റെ (KMMF) അസറ്റ് മാനേജർ. 1998-ലാണ് കെഎംഎഎംസി പ്രവർത്തനം ആരംഭിച്ചത്.

മികച്ച കൊട്ടക് മ്യൂച്വൽ ഫണ്ട് ഫണ്ടുകൾ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Kotak Gold Fund Growth ₹58.9621

↑ 0.16 ₹6,556 25.5 55 74.9 37.6 25.2 70.4 Kotak Global Emerging Market Fund Growth ₹34.511

↑ 0.03 ₹539 17.9 28.3 46.2 20.1 6.7 39.1 Kotak Asset Allocator Fund - FOF Growth ₹259.962

↓ -0.44 ₹2,398 3 10.7 21.4 20 18.1 15.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Kotak Gold Fund Kotak Global Emerging Market Fund Kotak Asset Allocator Fund - FOF Point 1 Highest AUM (₹6,556 Cr). Bottom quartile AUM (₹539 Cr). Lower mid AUM (₹2,398 Cr). Point 2 Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (21 yrs). Point 3 Rating: 1★ (bottom quartile). Rating: 3★ (lower mid). Top rated. Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: Moderately High. Point 5 5Y return: 25.21% (upper mid). 5Y return: 6.71% (bottom quartile). 5Y return: 18.12% (lower mid). Point 6 3Y return: 37.63% (upper mid). 3Y return: 20.08% (lower mid). 3Y return: 20.00% (bottom quartile). Point 7 1Y return: 74.89% (upper mid). 1Y return: 46.15% (lower mid). 1Y return: 21.39% (bottom quartile). Point 8 1M return: 3.02% (lower mid). Alpha: -1.44 (bottom quartile). 1M return: -0.54% (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Sharpe: 2.63 (lower mid). Alpha: 0.00 (lower mid). Point 10 Sharpe: 3.55 (upper mid). Information ratio: -0.59 (bottom quartile). Sharpe: 1.38 (bottom quartile). Kotak Gold Fund

Kotak Global Emerging Market Fund

Kotak Asset Allocator Fund - FOF

8. ഫ്രാങ്ക്ലിൻ ടെമ്പിൾട്ടൺ മ്യൂച്വൽ ഫണ്ട്

ഫ്രാങ്ക്ലിൻ ടെമ്പിൾടൺ ഇന്ത്യ ഓഫീസ് 1996-ൽ ടെമ്പിൾടൺ അസറ്റ് മാനേജ്മെന്റ് ഇന്ത്യ പ്രൈവറ്റ് ലിമിറ്റഡ് എന്ന പേരിൽ സ്ഥാപിതമായി. ലിമിറ്റഡ്. ഈ മ്യൂച്വൽ ഫണ്ട് ഇപ്പോൾ ഫ്രാങ്ക്ലിൻ ടെമ്പിൾടൺ അസറ്റ് മാനേജ്മെന്റ് (ഇന്ത്യ) പിടി ലിമിറ്റഡ് എന്ന പേരിൽ സജ്ജീകരിച്ചിരിക്കുന്നു.

മുൻനിര ഫ്രാങ്ക്ലിൻ മ്യൂച്വൽ ഫണ്ട് ഫണ്ടുകൾ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Franklin India Short Term Income Plan - Retail Plan Growth ₹15,041.3

↑ 0.11 ₹13 192.1 192.1 192.1 47.3 32.5 Franklin Asian Equity Fund Growth ₹39.0197

↓ -0.01 ₹372 14.2 22.4 34.7 14.2 2.3 23.7 Franklin India Feeder - Franklin European Growth Fund Growth ₹11.5467

↑ 0.04 ₹18 7.4 16.2 12.5 10 8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 2 May 25 Research Highlights & Commentary of 3 Funds showcased

Commentary Franklin India Short Term Income Plan - Retail Plan Franklin Asian Equity Fund Franklin India Feeder - Franklin European Growth Fund Point 1 Bottom quartile AUM (₹13 Cr). Highest AUM (₹372 Cr). Lower mid AUM (₹18 Cr). Point 2 Oldest track record among peers (24 yrs). Established history (18+ yrs). Established history (11+ yrs). Point 3 Rating: 2★ (bottom quartile). Top rated. Rating: 3★ (lower mid). Point 4 Risk profile: Moderate. Risk profile: High. Risk profile: High. Point 5 1Y return: 192.10% (upper mid). 5Y return: 2.29% (bottom quartile). 5Y return: 8.03% (lower mid). Point 6 1M return: 192.10% (upper mid). 3Y return: 14.23% (lower mid). 3Y return: 10.03% (bottom quartile). Point 7 Sharpe: -90.89 (bottom quartile). 1Y return: 34.69% (lower mid). 1Y return: 12.50% (bottom quartile). Point 8 Information ratio: -2.42 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: -7.92 (bottom quartile). Point 9 Yield to maturity (debt): 0.00% (upper mid). Sharpe: 2.24 (upper mid). Sharpe: 0.02 (lower mid). Point 10 Modified duration: 0.00 yrs (upper mid). Information ratio: 0.00 (upper mid). Information ratio: -1.04 (lower mid). Franklin India Short Term Income Plan - Retail Plan

Franklin Asian Equity Fund

Franklin India Feeder - Franklin European Growth Fund

9. ഡിഎസ്പി ബ്ലാക്ക്റോക്ക് മ്യൂച്വൽ ഫണ്ട്

ഡിഎസ്പി ഗ്രൂപ്പും ലോകത്തിലെ ഏറ്റവും വലിയ നിക്ഷേപ മാനേജ്മെന്റ് സ്ഥാപനമായ ബ്ലാക്ക് റോക്കും തമ്മിലുള്ള സംയുക്ത സംരംഭമാണ് ഡിഎസ്പി ബ്ലാക്ക് റോക്ക്. ഡിഎസ്പി ബ്ലാക്ക് റോക്ക്ട്രസ്റ്റി കമ്പനി പ്രൈവറ്റ് ലിമിറ്റഡാണ് ട്രസ്റ്റിഡിഎസ്പി ബ്ലാക്ക് റോക്ക് മ്യൂച്വൽ ഫണ്ട്.

മുൻനിര DSP മ്യൂച്വൽ ഫണ്ട് ഫണ്ടുകൾ 2022

No Funds available.

10. ആക്സിസ് മ്യൂച്വൽ ഫണ്ട്

ആക്സിസ് മ്യൂച്വൽ ഫണ്ട് അതിന്റെ ആദ്യ പദ്ധതി 2009-ൽ ആരംഭിച്ചു. ശ്രീ ചന്ദ്രേഷ് കുമാർ നിഗം എംഡിയും സിഇഒയുമാണ്. ആക്സിസ് മ്യൂച്വൽ ഫണ്ടിൽ ആക്സിസ് ബാങ്ക് ലിമിറ്റഡിന് 74.99% ഓഹരിയുണ്ട്. ബാക്കിയുള്ള 25% ഷ്രോഡർ സിംഗപ്പൂർ ഹോൾഡിംഗ്സ് പ്രൈവറ്റ് ലിമിറ്റഡിന്റെ കൈവശമാണ്.

മുൻനിര ആക്സിസ് മ്യൂച്വൽ ഫണ്ട് ഫണ്ടുകൾ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Axis Gold Fund Growth ₹44.6398

↑ 0.07 ₹2,835 25.8 55 74.6 37.7 25.7 69.8 Axis Triple Advantage Fund Growth ₹45.2946

↓ -0.23 ₹2,051 4.4 12.5 23 16 11.8 15.3 Axis Arbitrage Fund Growth ₹19.3939

↓ -0.01 ₹8,739 1.5 2.9 6.3 6.9 5.9 6.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Axis Gold Fund Axis Triple Advantage Fund Axis Arbitrage Fund Point 1 Lower mid AUM (₹2,835 Cr). Bottom quartile AUM (₹2,051 Cr). Highest AUM (₹8,739 Cr). Point 2 Established history (14+ yrs). Oldest track record among peers (15 yrs). Established history (11+ yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 2★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderate. Point 5 5Y return: 25.66% (upper mid). 5Y return: 11.75% (lower mid). 5Y return: 5.85% (bottom quartile). Point 6 3Y return: 37.71% (upper mid). 3Y return: 15.95% (lower mid). 3Y return: 6.92% (bottom quartile). Point 7 1Y return: 74.58% (upper mid). 1Y return: 23.01% (lower mid). 1Y return: 6.27% (bottom quartile). Point 8 1M return: 1.31% (upper mid). 1M return: 0.53% (lower mid). 1M return: 0.52% (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.44 (upper mid). Sharpe: 1.69 (lower mid). Sharpe: 0.86 (bottom quartile). Axis Gold Fund

Axis Triple Advantage Fund

Axis Arbitrage Fund

ഇന്ത്യയിലെ അസറ്റ് മാനേജ്മെന്റ് കമ്പനികളുടെ ലിസ്റ്റ്

ഇന്ത്യയിലെ അസറ്റ് മാനേജ്മെന്റ് കമ്പനികളുടെ പൂർണ്ണമായ ലിസ്റ്റ് ഇപ്രകാരമാണ്:

| എഎംസി | എഎംസിയുടെ തരം | ആരംഭ തീയതി | AUM കോടികളിൽ (#മാർച്ച് 2018 വരെ) |

|---|---|---|---|

| BOI AXA ഇൻവെസ്റ്റ്മെന്റ് മാനേജർസ് പ്രൈവറ്റ് ലിമിറ്റഡ് | ബാങ്ക് സ്പോൺസർ ചെയ്തത് - സംയുക്ത സംരംഭം (പ്രധാനമായും ഇന്ത്യക്കാർ) | മാർച്ച് 31, 2008 | 5727.84 |

| കാനറ റോബെക്കോ അസറ്റ് മാനേജ്മെന്റ് കമ്പനി ലിമിറ്റഡ് | ബാങ്ക് സ്പോൺസർ ചെയ്തത് - സംയുക്ത സംരംഭം (പ്രധാനമായും ഇന്ത്യക്കാർ) | ഡിസംബർ 19, 1987 | 12205.33 |

| എസ്ബിഐ ഫണ്ട് മാനേജ്മെന്റ് പ്രൈവറ്റ് ലിമിറ്റഡ് | ബാങ്ക് സ്പോൺസർ ചെയ്തത് - സംയുക്ത സംരംഭം (പ്രധാനമായും ഇന്ത്യക്കാർ) | ജൂൺ 29, 1987 | 12205.33 |

| ബറോഡ പയനിയർ അസറ്റ് മാനേജ്മെന്റ് കമ്പനി ലിമിറ്റഡ് | ബാങ്ക് സ്പോൺസർ ചെയ്തത് - സംയുക്ത സംരംഭം (പ്രധാനമായും വിദേശി) | നവംബർ 24, 1994 | 12895.91 |

| IDBI അസറ്റ് മാനേജ്മെന്റ് ലിമിറ്റഡ്. | ബാങ്ക് സ്പോൺസർ ചെയ്തത് - മറ്റുള്ളവ | 2010 മാർച്ച് 29 | 10401.10 |

| യൂണിയൻ അസറ്റ് മാനേജ്മെന്റ് കമ്പനി പ്രൈവറ്റ് ലിമിറ്റഡ് | ബാങ്ക് സ്പോൺസർ ചെയ്തത് - മറ്റുള്ളവ | 2011 മാർച്ച് 23 | 3743.63 |

| UTI അസറ്റ് മാനേജ്മെന്റ് കമ്പനി ലിമിറ്റഡ് | ബാങ്ക് സ്പോൺസർ ചെയ്തത് - മറ്റുള്ളവ | ഫെബ്രുവരി 01, 2003 | 145286.52 |

| എൽഐസി മ്യൂച്വൽ ഫണ്ട് അസറ്റ് മാനേജ്മെന്റ് ലിമിറ്റഡ് | ഇന്ത്യൻ സ്ഥാപനങ്ങൾ | ഏപ്രിൽ 20, 1994 | 18092.87 |

| എഡൽവീസ് അസറ്റ് മാനേജ്മെന്റ് ലിമിറ്റഡ് | സ്വകാര്യ മേഖല - ഇന്ത്യൻ | ഏപ്രിൽ 30, 2008 | 11353.74 |

| എസ്കോർട്ട്സ് അസറ്റ് മാനേജ്മെന്റ് ലിമിറ്റഡ് | സ്വകാര്യ മേഖല - ഇന്ത്യൻ | ഏപ്രിൽ 15, 1996 | 13.23 |

| IIFL അസറ്റ് മാനേജ്മെന്റ് ലിമിറ്റഡ്. | സ്വകാര്യ മേഖല - ഇന്ത്യൻ | 2011 മാർച്ച് 23 | 596.85 |

| ഇന്ത്യബുൾസ് അസറ്റ് മാനേജ്മെന്റ് കമ്പനി ലിമിറ്റഡ്. | സ്വകാര്യ മേഖല - ഇന്ത്യൻ | 2011 മാർച്ച് 24 | 8498.97 |

| ജെഎം ഫിനാൻഷ്യൽ അസറ്റ് മാനേജ്മെന്റ് ലിമിറ്റഡ് | സ്വകാര്യ മേഖല - ഇന്ത്യൻ | 1994 സെപ്റ്റംബർ 15 | 12157.02 |

| കൊട്ടക് മഹീന്ദ്ര അസറ്റ് മാനേജ്മെന്റ് കമ്പനി ലിമിറ്റഡ് (KMAMCL) | സ്വകാര്യ മേഖല - ഇന്ത്യൻ | ജൂൺ 23, 1998 | 122426.61 |

| എൽ ആൻഡ് ടി ഇൻവെസ്റ്റ്മെന്റ് മാനേജ്മെന്റ് ലിമിറ്റഡ് | സ്വകാര്യ മേഖല - ഇന്ത്യൻ | 1997 ജനുവരി 03 | 65828.9 |

| മഹീന്ദ്ര അസറ്റ് മാനേജ്മെന്റ് കമ്പനി പ്രൈവറ്റ് ലിമിറ്റഡ്. ലിമിറ്റഡ്. | സ്വകാര്യ മേഖല - ഇന്ത്യൻ | ഫെബ്രുവരി 04, 2016 | 3357.51 |

| മോത്തിലാൽ ഓസ്വാൾ അസറ്റ് മാനേജ്മെന്റ് കമ്പനി ലിമിറ്റഡ് | സ്വകാര്യ മേഖല - ഇന്ത്യൻ | ഡിസംബർ 29, 2009 | 17705.33 |

| എസ്സൽ ഫണ്ട് മാനേജ്മെന്റ് കമ്പനി ലിമിറ്റഡ് | സ്വകാര്യ മേഖല - ഇന്ത്യൻ | ഡിസംബർ 04, 2009 | 924.72 |

| PPFAS അസറ്റ് മാനേജ്മെന്റ് പ്രൈവറ്റ്. ലിമിറ്റഡ്. | സ്വകാര്യ മേഖല - ഇന്ത്യൻ | ഒക്ടോബർ 10, 2012 | 1010.38 |

| ക്വാണ്ടം അസറ്റ് മാനേജ്മെന്റ് കമ്പനി പ്രൈവറ്റ് ലിമിറ്റഡ് | സ്വകാര്യ മേഖല - ഇന്ത്യൻ | ഡിസംബർ 02, 2005 | 1249.50 |

| സഹാറ അസറ്റ് മാനേജ്മെന്റ് കമ്പനി പ്രൈവറ്റ് ലിമിറ്റഡ് | സ്വകാര്യ മേഖല - ഇന്ത്യൻ | ജൂലൈ 18, 1996 | 58.35 |

| ശ്രീറാം അസറ്റ് മാനേജ്മെന്റ് കമ്പനി ലിമിറ്റഡ്. | സ്വകാര്യ മേഖല - ഇന്ത്യൻ | ഡിസംബർ 05, 1994 | 42.55 |

| സുന്ദരം അസറ്റ് മാനേജ്മെന്റ് കമ്പനി ലിമിറ്റഡ് | സ്വകാര്യ മേഖല - ഇന്ത്യൻ | 1996 ഓഗസ്റ്റ് 24 | 31955.35 |

| ടാറ്റ അസറ്റ് മാനേജ്മെന്റ് ലിമിറ്റഡ് | സ്വകാര്യ മേഖല - ഇന്ത്യൻ | ജൂൺ 30, 1995 | 46723.25 |

| ടോറസ് അസറ്റ് മാനേജ്മെന്റ് കമ്പനി ലിമിറ്റഡ് | സ്വകാര്യ മേഖല - ഇന്ത്യൻ | 1993 ഓഗസ്റ്റ് 20 | 475.67 |

| ബിഎൻപി പാരിബാസ് അസറ്റ് മാനേജ്മെന്റ് ഇന്ത്യ പ്രൈവറ്റ് ലിമിറ്റഡ് | സ്വകാര്യ മേഖല - വിദേശ | ഏപ്രിൽ 15, 2004 | 7709.32 |

| ഫ്രാങ്ക്ലിൻ ടെമ്പിൾടൺ അസറ്റ് മാനേജ്മെന്റ് (ഇന്ത്യ) പ്രൈവറ്റ് ലിമിറ്റഡ് | സ്വകാര്യ മേഖല - വിദേശ | ഫെബ്രുവരി 19, 1996 | 102961.13 |

| ഇൻവെസ്കോ അസറ്റ് മാനേജ്മെന്റ് (ഇന്ത്യ) പ്രൈവറ്റ് ലിമിറ്റഡ് | സ്വകാര്യ മേഖല - വിദേശ | ജൂലൈ 24, 2006 | 25592.75 |

| മിറേ അസറ്റ് ഗ്ലോബൽ ഇൻവെസ്റ്റ്മെന്റ് (ഇന്ത്യ) പ്രൈവറ്റ് ലിമിറ്റഡ്. ലിമിറ്റഡ് | സ്വകാര്യ മേഖല - വിദേശ | നവംബർ 30, 2007 | 15034.99 |

| ആക്സിസ് അസറ്റ് മാനേജ്മെന്റ് കമ്പനി ലിമിറ്റഡ്. | സ്വകാര്യ മേഖല - സംയുക്ത സംരംഭം - കൂടുതലും ഇന്ത്യൻ | സെപ്റ്റംബർ 04, 2009 | 73858.71 |

| ബിർള സൺ ലൈഫ് അസറ്റ് മാനേജ്മെന്റ് കമ്പനി ലിമിറ്റഡ് | സ്വകാര്യ മേഖല - സംയുക്ത സംരംഭം - കൂടുതലും ഇന്ത്യൻ | ഡിസംബർ 23, 1994 | 244730.86 |

| DSP ബ്ലാക്ക് റോക്ക് ഇൻവെസ്റ്റ്മെന്റ് മാനേജർസ് പ്രൈവറ്റ് ലിമിറ്റഡ് | സ്വകാര്യ മേഖല - സംയുക്ത സംരംഭം - കൂടുതലും ഇന്ത്യൻ | ഡിസംബർ 16, 1996 | 85172.78 |

| HDFC അസറ്റ് മാനേജ്മെന്റ് കമ്പനി ലിമിറ്റഡ് | സ്വകാര്യ മേഖല - സംയുക്ത സംരംഭം - കൂടുതലും ഇന്ത്യൻ | ജൂൺ 30, 2000 | 294968.74 |

| ICICI പ്രുഡൻഷ്യൽ അസറ്റ് Mgmt.Company Limited | സ്വകാര്യ മേഖല - സംയുക്ത സംരംഭം - കൂടുതലും ഇന്ത്യൻ | 1993 ഒക്ടോബർ 13 | 310166.25 |

| IDFC അസറ്റ് മാനേജ്മെന്റ് കമ്പനി ലിമിറ്റഡ് | സ്വകാര്യ മേഖല - സംയുക്ത സംരംഭം - കൂടുതലും ഇന്ത്യൻ | മാർച്ച് 13, 2000 | 69075.26 |

| റിലയൻസ് നിപ്പോൺ ലൈഫ് അസറ്റ് മാനേജ്മെന്റ് ലിമിറ്റഡ് | സ്വകാര്യ മേഖല - സംയുക്ത സംരംഭം - കൂടുതലും ഇന്ത്യൻ | ജൂൺ 30, 1995 | 233132.40 |

| എച്ച്എസ്ബിസി അസറ്റ് മാനേജ്മെന്റ് (ഇന്ത്യ) പ്രൈവറ്റ് ലിമിറ്റഡ്. | സ്വകാര്യ മേഖല - സംയുക്ത സംരംഭം - പ്രധാനമായും വിദേശികൾ | മെയ് 27, 2002 | 10543.30 |

| പ്രിൻസിപ്പൽ പിഎൻബി അസറ്റ് മാനേജ്മെന്റ് കമ്പനി പ്രൈവറ്റ് ലിമിറ്റഡ്. ലിമിറ്റഡ്. | സ്വകാര്യ മേഖല - സംയുക്ത സംരംഭം - പ്രധാനമായും വിദേശികൾ | നവംബർ 25, 1994 | 7034.80 |

| DHFL പ്രമേരിക്ക അസറ്റ് മാനേജർസ് പ്രൈവറ്റ് ലിമിറ്റഡ് | സ്വകാര്യ മേഖല - സംയുക്ത സംരംഭം - മറ്റുള്ളവ | മെയ് 13, 2010 | 24,80,727 |

*AUM ഉറവിടം- മോർണിംഗ്സ്റ്റാർ

AMC-കൾ വാഗ്ദാനം ചെയ്യുന്ന ഇക്വിറ്റി മ്യൂച്വൽ ഫണ്ടുകളുടെ തരം

വിവിധ സ്കീമുകളിൽ നിക്ഷേപിച്ച വലിയ തുക മ്യൂച്വൽ ഫണ്ട് കമ്പനികൾ കൈകാര്യം ചെയ്യുന്നു. നിക്ഷേപകർ അവരുടെ സ്കീമുകളിൽ നിക്ഷേപിക്കുമ്പോൾ ഫണ്ട് മാനേജരിലും എഎംസിയിലും വിശ്വാസമർപ്പിക്കുന്നു.

ഒരു വലിയ AUM പോസിറ്റീവും നെഗറ്റീവും ആകാം. കാര്യക്ഷമമായി നിക്ഷേപിച്ചാൽ, അതിന്റെ നിക്ഷേപകർക്ക് പലമടങ്ങ് വരുമാനം നൽകാനാകും.

മ്യൂച്വൽ ഫണ്ടുകളുടെ വ്യത്യസ്ത വിഭാഗങ്ങൾ ഇനിപ്പറയുന്നവയാണ്:

വലിയ ക്യാപ് ഫണ്ടുകൾ

ഇത്തരത്തിലുള്ള മ്യൂച്വൽ ഫണ്ടുകളിൽ, വലിയ ക്യാപ് കമ്പനികളിലാണ് നിക്ഷേപം നടത്തുന്നത്. ഈ കമ്പനികൾക്ക് സ്ഥിരതയുണ്ട്, തെളിയിക്കപ്പെട്ട ട്രാക്ക് റെക്കോർഡും നല്ല റേറ്റിംഗും ഉണ്ട്. ഈ കമ്പനികൾ ചരിത്രപരമായി 12% മുതൽ 18% വരെ വരുമാനം നൽകിയിട്ടുണ്ട്. മിതമായ അപകടസാധ്യത ഉൾപ്പെട്ടിരിക്കുന്നു, 4 വർഷത്തിൽ കൂടുതൽ ഈ ഫണ്ടുകളിൽ നിക്ഷേപിക്കാൻ നിർദ്ദേശിക്കുന്നു.

മിഡ് ക്യാപ് ഫണ്ടുകൾ

ഇത്തരത്തിലുള്ള മ്യൂച്വൽ ഫണ്ടിലാണ് നിക്ഷേപം നടത്തുന്നത്മിഡ് ക്യാപ് കമ്പനികൾ. ഈ കമ്പനികൾ പിന്നാലെ വരുന്നുവലിയ ക്യാപ് ഫണ്ടുകൾ ശ്രേണിയിൽ. ഈ കമ്പനികൾ ചരിത്രപരമായി 15% മുതൽ 20% വരെ വരുമാനം നൽകിയിട്ടുണ്ട്. വലിയ ക്യാപ് ഫണ്ടുകളേക്കാൾ അപകടസാധ്യത അല്പം കൂടുതലാണ്. 5 വർഷത്തിൽ കൂടുതൽ ഈ ഫണ്ടുകളിൽ നിക്ഷേപിക്കാൻ നിർദ്ദേശിക്കുന്നു.

സ്മോൾ ക്യാപ് ഫണ്ടുകൾ

ഇത്തരത്തിലുള്ള മ്യൂച്വൽ ഫണ്ടിലാണ് നിക്ഷേപം നടത്തുന്നത്ചെറിയ തൊപ്പി കമ്പനികൾ. ഈ കമ്പനികൾ 16-22% റിട്ടേൺ വാഗ്ദാനം ചെയ്യുന്നു. ഈ വിഭാഗം ഉയർന്ന അപകടസാധ്യതയുള്ളതാണ് - ഉയർന്ന വരുമാനം.

ബാലൻസ്ഡ് ഫണ്ട്

ഈ ഫണ്ടിന് അതിന്റെ പോർട്ട്ഫോളിയോയിൽ ഇക്വിറ്റിയുടെയും കടത്തിന്റെയും സംയോജനമുണ്ട്. ഇക്വിറ്റിയിലും കടത്തിലും നടത്തുന്ന നിക്ഷേപത്തിന്റെ അനുപാതത്തെ ആശ്രയിച്ച്, റിസ്കും റിട്ടേണും അതിനനുസരിച്ച് നിർണ്ണയിക്കപ്പെടുന്നു. നിക്ഷേപം ഒറ്റത്തവണ നിക്ഷേപം വഴിയോ അല്ലെങ്കിൽ വഴിയോ നടത്താംഎസ്.ഐ.പി ഈ ഫണ്ട് വിഭാഗങ്ങളിലൊന്നിൽ (സിസ്റ്റമാറ്റിക് ഇൻവെസ്റ്റ്മെന്റ് പ്ലാൻ) മോഡ്.

ഒരു നിക്ഷേപകന് അവന്റെ/അവളുടെ നിക്ഷേപ ലക്ഷ്യം, നിക്ഷേപ കാലാവധി, റിസ്ക്-റിട്ടേൺ ശേഷി എന്നിവ കണക്കിലെടുത്ത് ഏത് നിക്ഷേപ തീരുമാനവും എടുക്കാം.

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.