लहान बजेटसाठी स्मार्ट गुंतवणूकीसाठी शीर्ष 5 टिपा

अनेक लोक गुंतवणुकीबाबत संभ्रमात असतात. गुंतवणुकीला सुरुवात करण्यासाठी मोठ्या प्रमाणात पैसे लागतात असा एक सामान्य समज आहे. तथापि, वास्तविकता अशी आहे की काही हजार किंवा अगदी शेकडो गुंतवणूकीची सुरुवात केली जाऊ शकते. दीर्घकालीन आणि रुग्णासाठी लहान रक्कम गुंतवा, ती वाढू द्या. परंतु, प्रथम गोष्टी, आपण प्रारंभ करण्यापूर्वी स्वतःला संशोधन करण्यास वचनबद्ध करागुंतवणूक खाजगी किंवा सार्वजनिक निधीमध्ये.

1. संशोधन गुंतवणूक पर्याय

तुम्ही गुंतवणूक सुरू करण्यापूर्वी, मध्ये उपलब्ध असलेले विविध पर्याय पहाबाजार आज हे पर्याय काय आणि काय याचे स्पष्ट चित्र रंगवू शकतातकुठे गुंतवणूक करावी. तुम्हाला आवडणाऱ्या कोणत्याही पर्यायामध्ये तुम्हाला गुंतवणूक का करायची आहे ते समजून घ्या. कोणतीही रक्कम कुठेही गुंतवण्यापूर्वी जाणीवपूर्वक निवड करा.

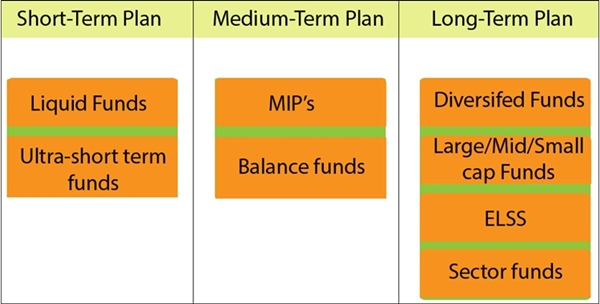

2. म्युच्युअल फंडात गुंतवणूक करा

म्युच्युअल फंड जेव्हा गुंतवणुकीचा प्रश्न येतो तेव्हा लोकांची निवड असते. तथापि, याचे फायदे समजून घेणे महत्वाचे आहेम्युच्युअल फंडात गुंतवणूक निर्णय घेण्यापूर्वी. गुंतवणूकदारांना म्युच्युअल फंडात गुंतवणूक करणे आवडते याचे एक कारण म्हणजे पोर्टफोलिओ व्यवस्थापनाचा फायदा. गुंतवणूकदार खर्चाच्या गुणोत्तराचा भाग म्हणून एक लहान रक्कम देतात ज्याचा उपयोग व्यावसायिकांना मदत करण्यासाठी नियुक्त करण्यासाठी केला जातोगुंतवणूकदारसह आर्थिक प्रवासबंध, साठा इ.

गुंतवणुकदारांना जास्त परताव्यासाठी त्यांचा लाभांश पुन्हा गुंतवण्याचा पर्याय दिला जातो. म्युच्युअल फंड विविधीकरण हा आणखी एक मोठा फायदा आहे ज्यामुळे पोर्टफोलिओ जोखीम कमी होते. तुम्ही म्युच्युअल फंडात किमान गुंतवणूक करू शकता. तथापि, परतावा बाजारातील चढउतारांवर अवलंबून असतो.

पद्धतशीरगुंतवणूक योजना (SIPजर तुम्ही मासिक गुंतवणूक करू इच्छित असाल तर म्युच्युअल फंडातील सर्वोत्तम पर्यायांपैकी एक आहे. हे दीर्घकालीन उच्च परतावा मिळविण्याची संधी देते.

यापैकी एकगुंतवणुकीचे फायदे SIP मध्ये किमान गुंतवणूक रक्कम आहे, ती रु. इतकी कमी आहे. 500. तुम्ही साप्ताहिक, मासिक किंवा त्रैमासिक नियमित गुंतवणूक करू शकताआधार. च्या तत्त्वावर आधारित आहेकंपाउंडिंग, याचा अर्थ दीर्घ काळासाठी नियमित गुंतवणूक केल्यास एकरकमी गुंतवणुकीच्या तुलनेत जास्त परतावा मिळेल. कंपाऊंडिंग बर्थ्स स्नोबॉल इफेक्ट, याचा अर्थ असा आहे की वर्षानुवर्षे मोठे परिणाम देण्यासाठी थोडी गुंतवणूक जमा होते.

एसआयपी उच्च परतावा देण्याचे वचन देत असताना, ते तुम्हाला पैशांच्या बाबतीत शिस्तबद्ध बनवते. तुम्ही जबाबदार बनू शकताआर्थिक नियोजक आणि एक हुशार गुंतवणूकदार.

एसआयपी गुंतवणुकी आपत्कालीन निधी म्हणून देखील कार्य करतात जे तुम्हाला तुमच्या संकटाच्या वेळी मदत करतात. तुमच्याकडे SIP मध्ये लॉक-इन कालावधी नाही ज्यामुळे तो एक अत्यंत सोयीस्कर पर्याय बनतो.

2022 मध्ये गुंतवणूक करण्यासाठी सर्वोत्तम SIP फंड

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹63.9103

↓ -2.35 ₹1,975 500 28.7 64.3 164.1 58.8 31 167.1 SBI PSU Fund Growth ₹36.0126

↓ -0.17 ₹5,980 500 8.2 16.7 28.2 32.2 26.7 11.3 Invesco India PSU Equity Fund Growth ₹67.37

↑ 0.19 ₹1,492 500 4.1 10.5 26.8 30.2 24.7 10.3 ICICI Prudential Infrastructure Fund Growth ₹188.58

↓ -1.04 ₹8,077 100 -3.7 -1.7 10.4 22.8 24.6 6.7 DSP India T.I.G.E.R Fund Growth ₹320.958

↓ -0.49 ₹5,184 500 3 3 18.6 25.4 23.4 -2.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 5 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund Invesco India PSU Equity Fund ICICI Prudential Infrastructure Fund DSP India T.I.G.E.R Fund Point 1 Bottom quartile AUM (₹1,975 Cr). Upper mid AUM (₹5,980 Cr). Bottom quartile AUM (₹1,492 Cr). Highest AUM (₹8,077 Cr). Lower mid AUM (₹5,184 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Established history (16+ yrs). Established history (20+ yrs). Oldest track record among peers (21 yrs). Point 3 Rating: 3★ (upper mid). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Top rated. Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 30.96% (top quartile). 5Y return: 26.72% (upper mid). 5Y return: 24.66% (lower mid). 5Y return: 24.56% (bottom quartile). 5Y return: 23.39% (bottom quartile). Point 6 3Y return: 58.76% (top quartile). 3Y return: 32.21% (upper mid). 3Y return: 30.16% (lower mid). 3Y return: 22.82% (bottom quartile). 3Y return: 25.38% (bottom quartile). Point 7 1Y return: 164.13% (top quartile). 1Y return: 28.24% (upper mid). 1Y return: 26.83% (lower mid). 1Y return: 10.40% (bottom quartile). 1Y return: 18.57% (bottom quartile). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: -2.70 (bottom quartile). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.53 (lower mid). Sharpe: 0.15 (bottom quartile). Sharpe: 0.08 (bottom quartile). Point 10 Information ratio: -0.47 (lower mid). Information ratio: -0.63 (bottom quartile). Information ratio: -0.50 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). DSP World Gold Fund

SBI PSU Fund

Invesco India PSU Equity Fund

ICICI Prudential Infrastructure Fund

DSP India T.I.G.E.R Fund

200 कोटी म्युच्युअल फंडाच्या इक्विटी श्रेणीमध्ये 5 वर्षांच्या आधारे ऑर्डर केले आहेCAGR परतावा

Talk to our investment specialist

3. सरकारी निधीमध्ये गुंतवणूक करा

भारत सरकारकडे गुंतवणूक करू इच्छिणाऱ्या आणि त्यांची संपत्ती वाढण्यास मदत करणाऱ्या गुंतवणूकदारांसाठी विविध योजना उपलब्ध आहेत.

राष्ट्रीय पेन्शन योजना (NPS)

हासेवानिवृत्ती देशात बचत योजना अत्यंत लोकप्रिय आहे. ही योजना भारतातील प्रत्येक नागरिकासाठी खुली आहे. या योजनेअंतर्गत, गुंतवणूकदार इक्विटी, कॉर्पोरेट बाँड आणि सरकारी रोख्यांमध्ये निधीचे वाटप करू शकतो.

सार्वजनिक भविष्य निर्वाह निधी (PPF)

पीपीएफ सरकारने देऊ केलेली आणखी एक महत्त्वाची योजना. ही सर्वात जुनी सेवानिवृत्ती योजनांपैकी एक आहे आणि योजनेत गुंतवलेल्या रकमेवर करमुक्त आहे. हा सुरक्षित गुंतवणुकीचा पर्याय आहे. ज्यांनी नुकतेच काम सुरू केले आहे त्यांच्यासाठी हा एक चांगला पर्याय आहे.

राष्ट्रीय बचत प्रमाणपत्र (NSC)

हा भारत सरकारचा दुसरा प्रमुख पर्याय आहे आणि तो निश्चित आहेउत्पन्न गुंतवणूक योजना. गुंतवणूकदार स्थानिक पातळीवर याचा लाभ घेऊ शकतातपोस्ट ऑफिस. हे लहान ते मध्यम-उत्पन्न गुंतवणूकदारांवर लक्ष केंद्रित करते. ते कर देतेवजावट आणि ८% व्याज p.a. तुम्ही रु.सह गुंतवणूक सुरू करू शकता. 100.

4. सोन्यात गुंतवणूक करा

सोने बाळगणे हा गुंतवणुकीचा सर्वोत्तम मार्ग आहे. तथापि, सोने बाळगणे सुरक्षिततेबद्दल आणि उच्च किंमतीबद्दल स्वतःची चिंता आणू शकते. तथापि, जागतिक दरम्यानकोरोनाविषाणू महामारी, सोन्याचे दर घसरले आहेत. तुम्ही सोन्याची नाणी खरेदी करू शकता आणि कागदावर सोन्याने सोने देखील घेऊ शकताईटीएफ. हे स्टॉक एक्सचेंज (NSE किंवा BSE) वर घडते. पेपर-गोल्ड मालकीचा दुसरा पर्याय म्हणजे गुंतवणूकसार्वभौम सुवर्ण रोखे.

निष्कर्ष

स्मार्ट गुंतवणूकीसाठी फोकस आणि समर्पण आवश्यक आहे. जर तुम्हाला गुंतवणुकीबद्दल तपशीलवार माहिती असेल तर तुम्ही तुमची संपत्ती वाढवू शकता आणि तुमची स्वप्ने आणि इच्छा पूर्ण करू शकता.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.