ایچ ڈی ایف سی بینک میں ایس آئی پی ٹرانزیکشنز کے لیے بلر کیسے شامل کریں؟

کے ذریعےگھونٹ یا منظمسرمایہ کاری کا منصوبہ، لوگ میوچل فنڈ اسکیموں میں باقاعدہ وقفوں پر ایک سابقہ رقم لگاتے ہیں۔ ایس آئی پی کی ادائیگی میںباہمی چندہ یا تو نیٹ بینکنگ یا NEFT/ کے ذریعے ہو سکتا ہے۔RTGS موڈ اگر لوگ ادائیگی کے نیٹ بینکنگ موڈ کا انتخاب کرتے ہیں، تو انہیں اپنے میں ایک بلر شامل کرنے کی ضرورت ہے۔بینک نیٹ بینکنگ کے ذریعے اکاؤنٹ بنائیں تاکہ ادائیگی پہلے سے طے شدہ وقفوں پر خود بخود کٹ جائے۔ بلر کو شامل کرنے کا طریقہ کار ہر بینک کے لیے مختلف ہے۔ تو آئیے دیکھتے ہیں کہ HDFC بینک میں SIP لین دین کے لیے بلر کیسے شامل کیا جائے۔

ایک بار جب آپ اپنی پہلی ادائیگی کرتے ہیں، تو آپ کو ایک منفرد رجسٹریشن نمبر یا (URN) موصول ہوتا ہے۔ اس نمبر کو آپ کے بینک اکاؤنٹ بلر میں شامل کرنے کی ضرورت ہے تاکہ ادائیگیاں بغیر کسی پریشانی کے ہوں۔ HDFC بینک میں بلر کو شامل کرنا چار آسان مراحل میں کیا جا سکتا ہے۔ یہ اقدامات ذیل میں درج ذیل ہیں۔

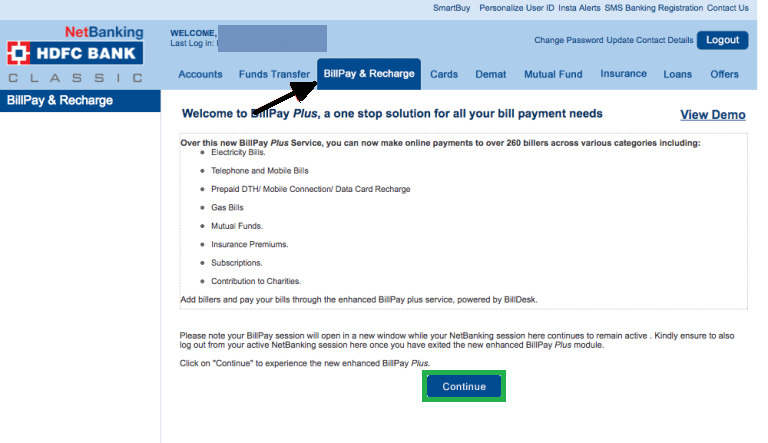

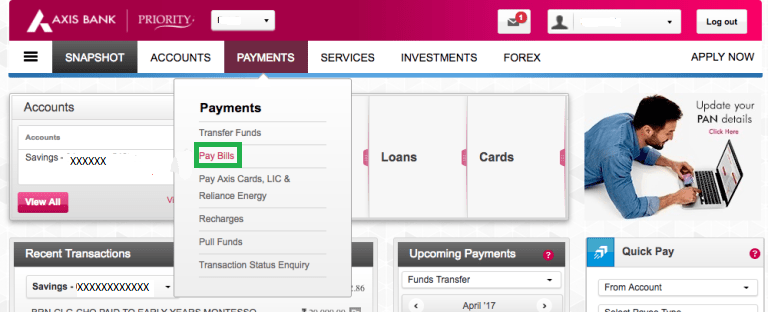

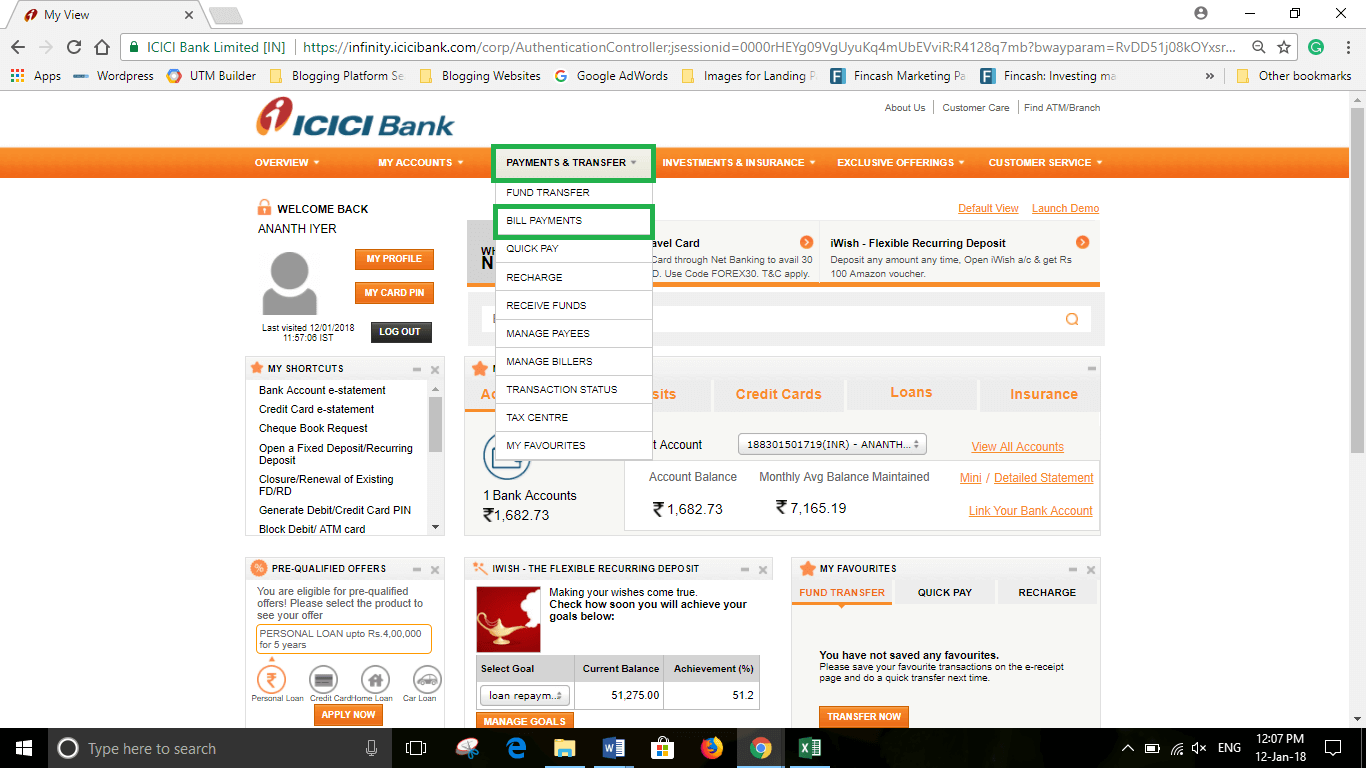

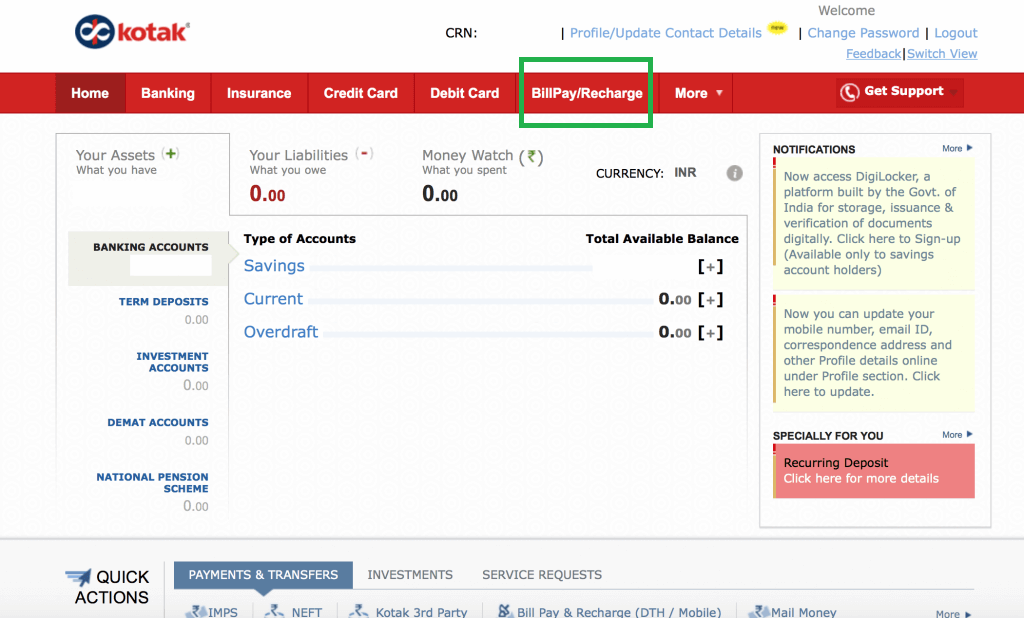

اپنے اکاؤنٹ میں لاگ ان کریں اور بل پے اور ریچارج آپشن پر کلک کریں۔

بلر کو شامل کرنے کی صورت میں پہلا مرحلہ بینک اکاؤنٹ میں لاگ ان کرنے سے شروع ہوتا ہے۔ لاگ ان ہونے کے بعد، پر کلک کریں۔بل پے اور ریچارج ٹیب جو اسکرین کے اوپر ہے۔ ایک بار جب آپ اس ٹیب پر کلک کرتے ہیں تو، ایک نئی اسکرین بل کی ادائیگی کے مختلف آپشنز کو کھولتی ہے جنہیں آپ اپنے اکاؤنٹ میں شامل کر سکتے ہیں۔ یہاں، آپ کو پر کلک کرنے کی ضرورت ہےجاری رہے بٹن جو اسکرین کے نیچے ہے۔ اس قدم کی تصویر نیچے دی گئی ہے جہاں بل پے اور ریچارج کا آپشن ایک سیاہ تیر کے ساتھ دکھایا گیا ہے اور Continue بٹن کو سبز رنگ میں نمایاں کیا گیا ہے۔

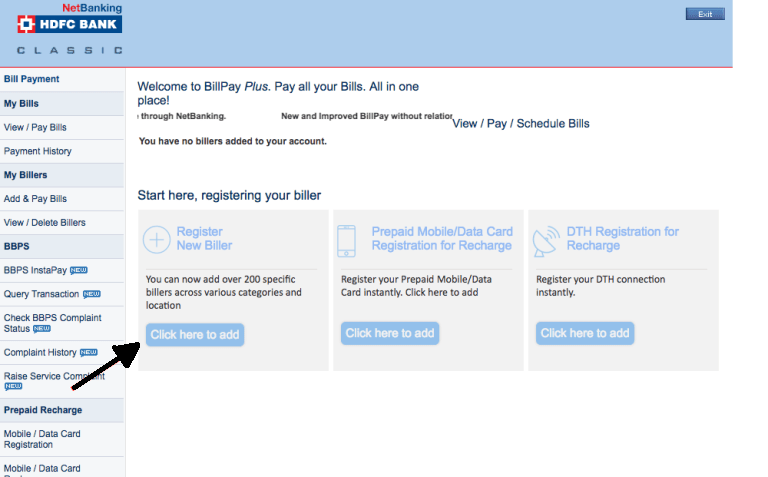

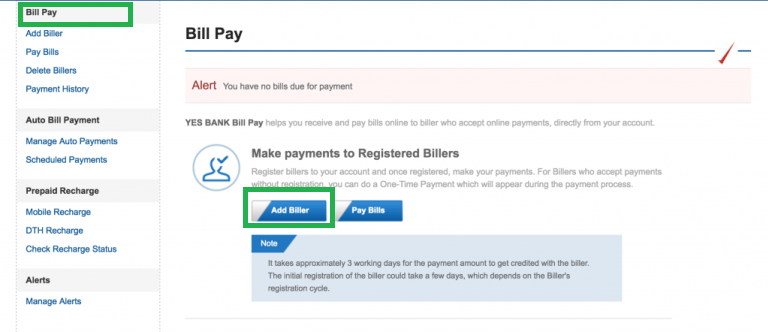

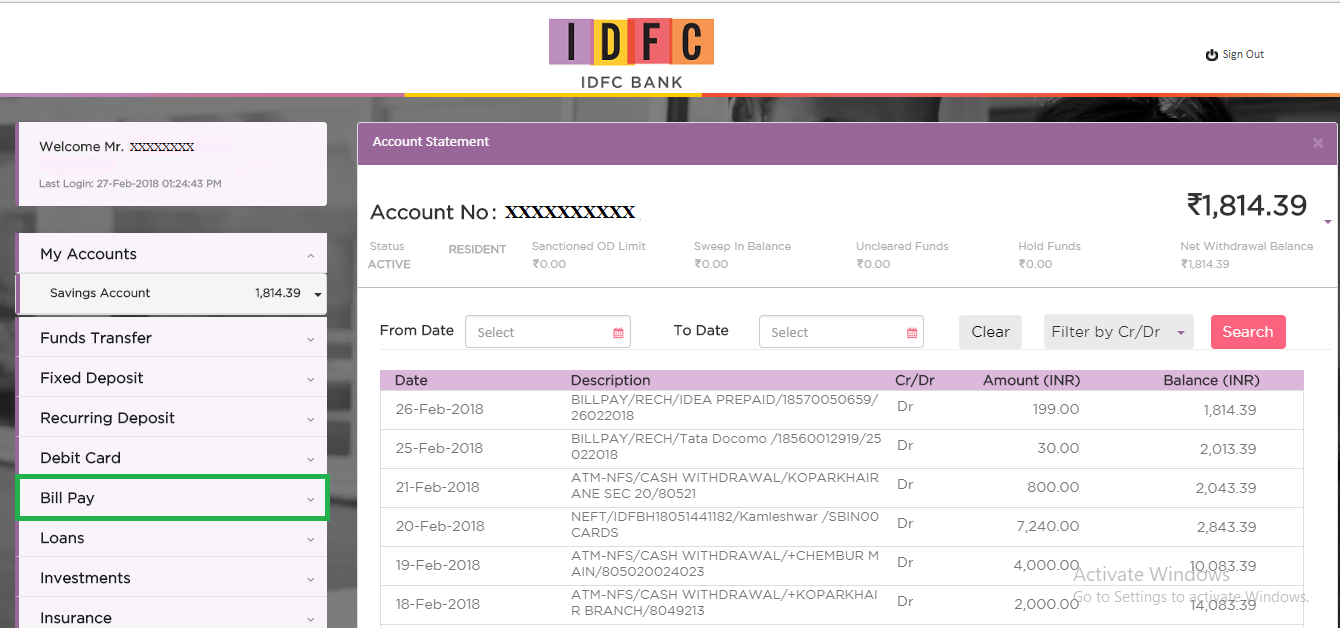

رجسٹر نیو بلر پر کلک کریں۔

ایک بار جب آپ کلک کریں۔جاری رہے بٹن جیسا کہ پچھلے مرحلے میں بتایا گیا ہے۔ یہ آپ کو ایک نئی اسکرین پر بھیجتا ہے۔ یہاں، آپ کو آپشن تلاش کرنے کی ضرورت ہے۔نیا بلر رجسٹر کریں۔ اور پر کلک کریںشامل کرنے کے لیے یہاں کلک کریں۔ بٹن اس قدم کی تصویر نیچے دی گئی ہے جہاں رجسٹر نیو بلر کو سیاہ تیر کے ساتھ نمایاں کیا گیا ہے۔

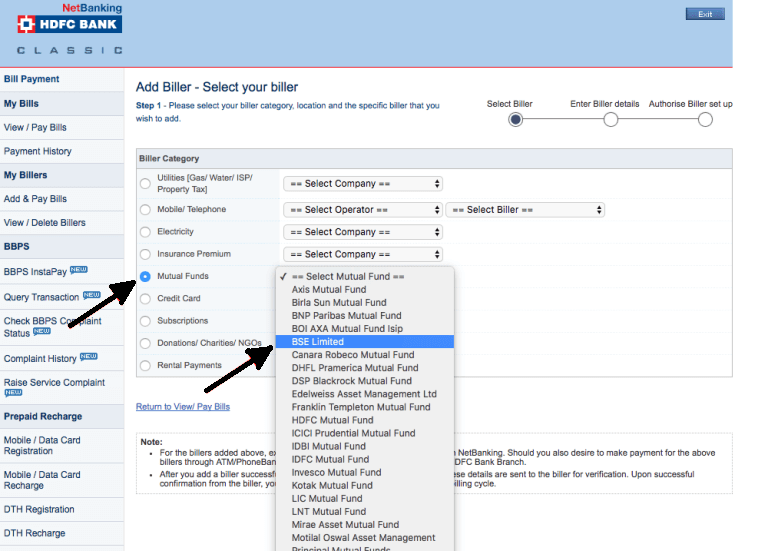

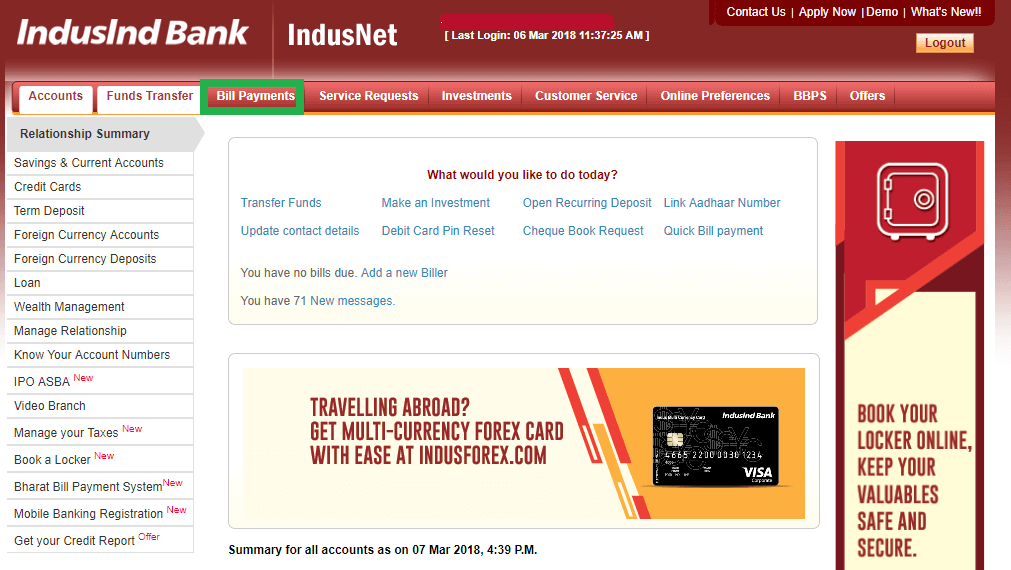

میوچل فنڈز اور بی ایس ای لمیٹڈ کو منتخب کریں۔

یہ اس عمل کا تیسرا مرحلہ ہے۔ ایک بار جب آپ کلک کریں۔شامل کرنے کے لیے یہاں کلک کریں۔ آپشن، ایک نئی اسکرین کھلتی ہے جہاں آپ کو منتخب کرنے کی ضرورت ہوتی ہے۔باہمی چندہ اختیار ایک بار جب آپ میوچل فنڈ کو منتخب کرتے ہیں، ڈراپ ڈاؤن بیان کرتا ہے۔میوچل فنڈ منتخب کریں۔ اس کے آگے فعال ہے اور آپ کو منتخب کرنے کی ضرورت ہے۔بی ایس ای لمیٹڈ اس اختیار میں. اس اسکرین کی تصویر نیچے دی گئی ہے جہاں میوچل فنڈز اور بی ایس ای لمیٹڈ دونوں کو بلیک ایرو سے اشارہ کیا گیا ہے۔

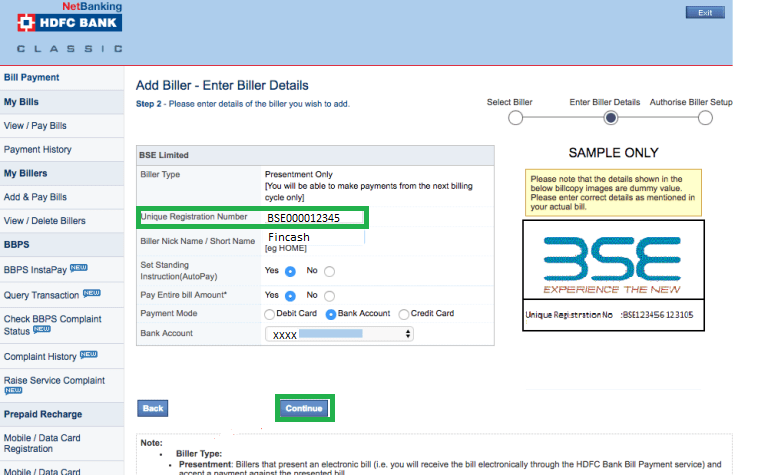

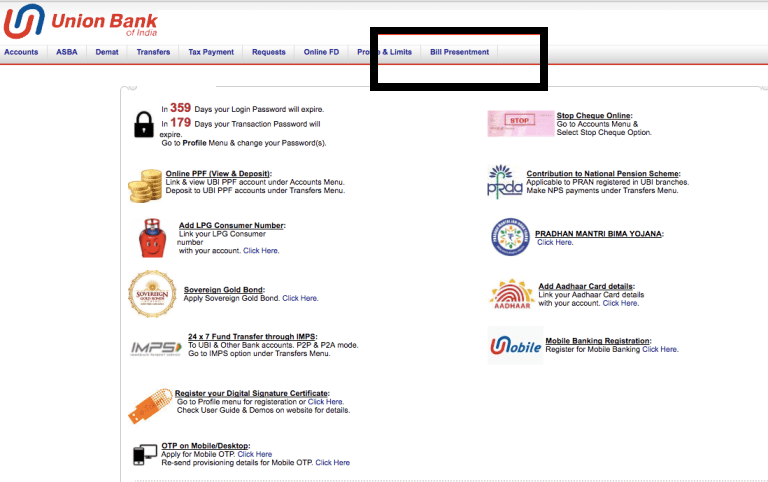

یو آر این اور دیگر اختیارات شامل کریں اور جاری رکھیں کو منتخب کریں۔

ایک بار جب آپ منتخب کریں۔بی ایس ای لمیٹڈ اورجاری رہے پھر؛ ایک نئی سکرین کھلتی ہے۔ اس صفحہ میں، آپ کو اپنا شامل کرنا ہوگا۔یو آر این. آپ کو یہ URN اپنے رجسٹرڈ ای میل پر ملے گا۔Fincash.com. اگر آپ کو ای میل موصول نہیں ہوتی ہے تو؛ آپ لاگ ان کر سکتے ہیں۔میرا SIPs سیکشن کیwww.fincash.com اور اپنا URN حاصل کریں۔ URN کے ساتھ، آپ کو دوسرے اختیارات بھی منتخب کرنے کی ضرورت ہے جیسےآٹو پے,بل کی پوری رقم ادا کریں۔، اورادائیگی کا طریقہ اور پھر جاری رکھیں کو دبائیں۔ اس قدم کی تصویر نیچے دی گئی ہے جہاں URN اور Continue آپشن دونوں کو سبز رنگ میں نمایاں کیا گیا ہے۔

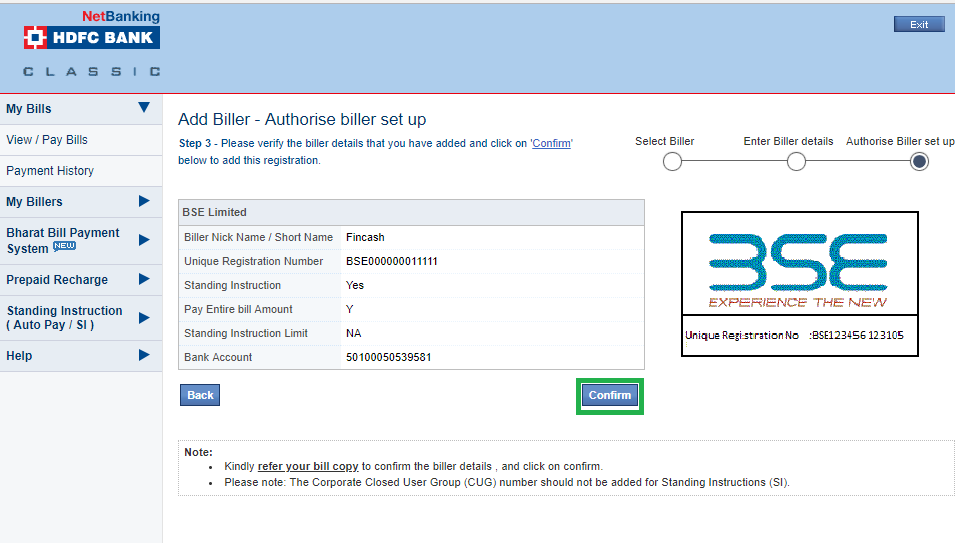

تصدیقی صفحہ

ایک بار جب آپ پچھلے صفحہ میں تفصیلات درج کریں اور پر کلک کریں۔جاری رہے بٹن، ایک نئی اسکرین کھلتی ہے جس میں آپ کو ان تفصیلات کو چیک کرنے کی ضرورت ہوتی ہے جو آپ نے درج کی ہیں اور اس پر کلک کریں۔تصدیق کریں۔. اس اسکرین کی تصویر نیچے دی گئی ہے جہاں تصدیق کا بٹن سبز رنگ میں نمایاں ہے۔

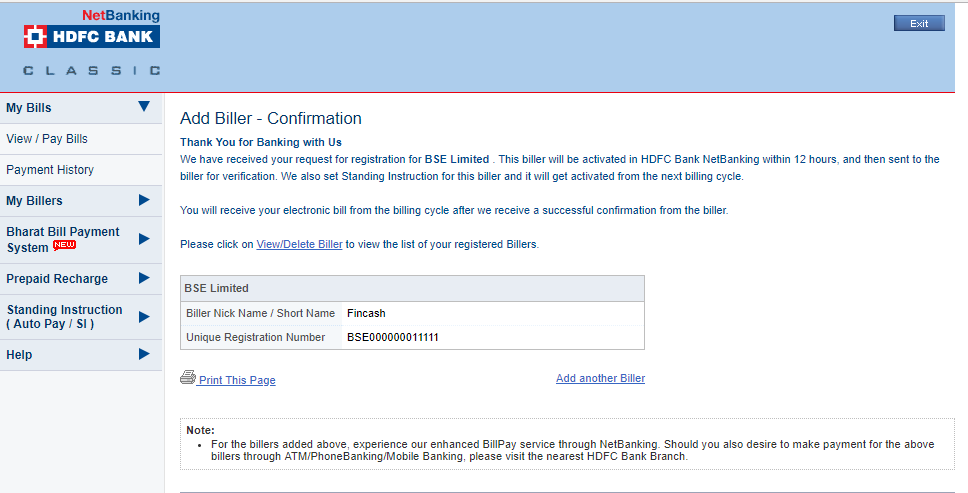

حتمی تصدیق

ایک بار جب آپ کلک کریں۔تصدیق کریں۔ پچھلے مرحلے میں، آپ کو ایک تصدیق ملتی ہے جس میں کہا جاتا ہے کہ بلر کامیابی کے ساتھ شامل ہو گیا ہے۔ اس قدم کی تصویر نیچے دی گئی ہے۔

اس طرح، مندرجہ بالا اقدامات سے، ہم کہہ سکتے ہیں کہ ایچ ڈی ایف سی بینک میں ایس آئی پی ٹرانزیکشنز کے لیے بلر شامل کرنا آسان ہے۔

بہتر منافع کمانے کے لیے سرمایہ کاری کے لیے بہترین SIPs

یہاں کے مطابق کچھ تجویز کردہ SIPs ہیں۔5 سال سے زیادہ کی واپسی اور AUMINR 500 کروڑ:

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹63.586

↓ -1.42 ₹1,975 500 23.5 57.4 162.2 60.4 29.9 167.1 SBI Gold Fund Growth ₹46.7204

↓ -0.09 ₹15,024 500 21 45.3 83.5 40.4 27.7 71.5 ICICI Prudential Regular Gold Savings Fund Growth ₹49.3279

↓ -0.14 ₹6,338 100 20.7 44.8 82.6 40.5 27.5 72 Axis Gold Fund Growth ₹46.4201

↓ -0.05 ₹2,835 1,000 20.6 44.9 82.1 40.2 27.5 69.8 HDFC Gold Fund Growth ₹47.6444

↓ -0.11 ₹11,458 300 20.8 44.9 82.8 40.2 27.5 71.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP World Gold Fund SBI Gold Fund ICICI Prudential Regular Gold Savings Fund Axis Gold Fund HDFC Gold Fund Point 1 Bottom quartile AUM (₹1,975 Cr). Highest AUM (₹15,024 Cr). Lower mid AUM (₹6,338 Cr). Bottom quartile AUM (₹2,835 Cr). Upper mid AUM (₹11,458 Cr). Point 2 Oldest track record among peers (18 yrs). Established history (14+ yrs). Established history (14+ yrs). Established history (14+ yrs). Established history (14+ yrs). Point 3 Top rated. Rating: 2★ (upper mid). Rating: 1★ (lower mid). Rating: 1★ (bottom quartile). Rating: 1★ (bottom quartile). Point 4 Risk profile: High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 29.93% (top quartile). 5Y return: 27.67% (upper mid). 5Y return: 27.52% (lower mid). 5Y return: 27.49% (bottom quartile). 5Y return: 27.46% (bottom quartile). Point 6 3Y return: 60.40% (top quartile). 3Y return: 40.43% (lower mid). 3Y return: 40.54% (upper mid). 3Y return: 40.22% (bottom quartile). 3Y return: 40.19% (bottom quartile). Point 7 1Y return: 162.22% (top quartile). 1Y return: 83.53% (upper mid). 1Y return: 82.60% (bottom quartile). 1Y return: 82.06% (bottom quartile). 1Y return: 82.81% (lower mid). Point 8 Alpha: 2.12 (top quartile). 1M return: 3.01% (upper mid). 1M return: 2.79% (bottom quartile). 1M return: 3.02% (top quartile). 1M return: 2.99% (lower mid). Point 9 Sharpe: 3.41 (upper mid). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Information ratio: -0.47 (bottom quartile). Sharpe: 3.25 (bottom quartile). Sharpe: 3.10 (bottom quartile). Sharpe: 3.44 (top quartile). Sharpe: 3.29 (lower mid). DSP World Gold Fund

SBI Gold Fund

ICICI Prudential Regular Gold Savings Fund

Axis Gold Fund

HDFC Gold Fund

"The primary investment objective of the Scheme is to seek capital appreciation by investing predominantly in units of MLIIF - WGF. The Scheme may, at the discretion of the Investment Manager, also invest in the units of other similar overseas mutual fund schemes, which may constitute a significant part of its corpus. The Scheme may also invest a certain portion of its corpus in money market securities and/or units of money market/liquid schemes of DSP Merrill Lynch Mutual Fund, in order to meet liquidity requirements from time to time. However, there is no assurance that the investment objective of the Scheme will be realized." Below is the key information for DSP World Gold Fund Returns up to 1 year are on The scheme seeks to provide returns that closely correspond to returns provided by SBI - ETF Gold (Previously known as SBI GETS). Research Highlights for SBI Gold Fund Below is the key information for SBI Gold Fund Returns up to 1 year are on ICICI Prudential Regular Gold Savings Fund (the Scheme) is a fund of funds scheme with the primary objective to generate returns by investing in units of ICICI Prudential Gold Exchange Traded Fund (IPru Gold ETF).

However, there can be no assurance that the investment objectives of the Scheme will be realized. Research Highlights for ICICI Prudential Regular Gold Savings Fund Below is the key information for ICICI Prudential Regular Gold Savings Fund Returns up to 1 year are on To generate returns that closely correspond to returns generated by Axis Gold ETF. Research Highlights for Axis Gold Fund Below is the key information for Axis Gold Fund Returns up to 1 year are on To seek capital appreciation by investing in units of HDFC Gold Exchange Traded Fund (HGETF). Research Highlights for HDFC Gold Fund Below is the key information for HDFC Gold Fund Returns up to 1 year are on 1. DSP World Gold Fund

DSP World Gold Fund

Growth Launch Date 14 Sep 07 NAV (11 Mar 26) ₹63.586 ↓ -1.42 (-2.19 %) Net Assets (Cr) ₹1,975 on 31 Jan 26 Category Equity - Global AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆☆ Risk High Expense Ratio 1.41 Sharpe Ratio 3.41 Information Ratio -0.47 Alpha Ratio 2.12 Min Investment 1,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,843 28 Feb 23 ₹9,241 29 Feb 24 ₹8,778 28 Feb 25 ₹13,911 28 Feb 26 ₹41,909 Returns for DSP World Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 11 Mar 26 Duration Returns 1 Month -0.5% 3 Month 23.5% 6 Month 57.4% 1 Year 162.2% 3 Year 60.4% 5 Year 29.9% 10 Year 15 Year Since launch 10.5% Historical performance (Yearly) on absolute basis

Year Returns 2024 167.1% 2023 15.9% 2022 7% 2021 -7.7% 2020 -9% 2019 31.4% 2018 35.1% 2017 -10.7% 2016 -4% 2015 52.7% Fund Manager information for DSP World Gold Fund

Name Since Tenure Jay Kothari 1 Mar 13 12.93 Yr. Data below for DSP World Gold Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Basic Materials 95.89% Asset Allocation

Asset Class Value Cash 1.55% Equity 95.89% Debt 0.01% Other 2.56% Top Securities Holdings / Portfolio

Name Holding Value Quantity BGF World Gold I2

Investment Fund | -74% ₹1,458 Cr 1,177,658

↓ -41,596 VanEck Gold Miners ETF

- | GDX25% ₹497 Cr 573,719 Treps / Reverse Repo Investments

CBLO/Reverse Repo | -2% ₹35 Cr Net Receivables/Payables

Net Current Assets | -1% -₹15 Cr 2. SBI Gold Fund

SBI Gold Fund

Growth Launch Date 12 Sep 11 NAV (12 Mar 26) ₹46.7204 ↓ -0.09 (-0.19 %) Net Assets (Cr) ₹15,024 on 31 Jan 26 Category Gold - Gold AMC SBI Funds Management Private Limited Rating ☆☆ Risk Moderately High Expense Ratio 0.3 Sharpe Ratio 3.25 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,758 28 Feb 23 ₹11,753 29 Feb 24 ₹13,021 28 Feb 25 ₹17,592 28 Feb 26 ₹32,463 Returns for SBI Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 11 Mar 26 Duration Returns 1 Month 3% 3 Month 21% 6 Month 45.3% 1 Year 83.5% 3 Year 40.4% 5 Year 27.7% 10 Year 15 Year Since launch 11.2% Historical performance (Yearly) on absolute basis

Year Returns 2024 71.5% 2023 19.6% 2022 14.1% 2021 12.6% 2020 -5.7% 2019 27.4% 2018 22.8% 2017 6.4% 2016 3.5% 2015 10% Fund Manager information for SBI Gold Fund

Name Since Tenure Raviprakash Sharma 12 Sep 11 14.4 Yr. Data below for SBI Gold Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 1.93% Other 98.07% Top Securities Holdings / Portfolio

Name Holding Value Quantity SBI Gold ETF

- | -100% ₹14,966 Cr 1,097,211,666

↑ 145,868,881 Treps

CBLO/Reverse Repo | -2% ₹306 Cr Net Receivable / Payable

CBLO | -2% -₹248 Cr 3. ICICI Prudential Regular Gold Savings Fund

ICICI Prudential Regular Gold Savings Fund

Growth Launch Date 11 Oct 11 NAV (12 Mar 26) ₹49.3279 ↓ -0.14 (-0.28 %) Net Assets (Cr) ₹6,338 on 31 Jan 26 Category Gold - Gold AMC ICICI Prudential Asset Management Company Limited Rating ☆ Risk Moderately High Expense Ratio 0.38 Sharpe Ratio 3.1 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-15 Months (2%),15 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,780 28 Feb 23 ₹11,684 29 Feb 24 ₹12,959 28 Feb 25 ₹17,514 28 Feb 26 ₹32,246 Returns for ICICI Prudential Regular Gold Savings Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 11 Mar 26 Duration Returns 1 Month 2.8% 3 Month 20.7% 6 Month 44.8% 1 Year 82.6% 3 Year 40.5% 5 Year 27.5% 10 Year 15 Year Since launch 11.7% Historical performance (Yearly) on absolute basis

Year Returns 2024 72% 2023 19.5% 2022 13.5% 2021 12.7% 2020 -5.4% 2019 26.6% 2018 22.7% 2017 7.4% 2016 0.8% 2015 8.9% Fund Manager information for ICICI Prudential Regular Gold Savings Fund

Name Since Tenure Manish Banthia 27 Sep 12 13.36 Yr. Nishit Patel 29 Dec 20 5.1 Yr. Ashwini Bharucha 1 Nov 25 0.25 Yr. Venus Ahuja 1 Nov 25 0.25 Yr. Data below for ICICI Prudential Regular Gold Savings Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 2.73% Other 97.27% Top Securities Holdings / Portfolio

Name Holding Value Quantity ICICI Pru Gold ETF

- | -99% ₹6,265 Cr 448,751,665

↑ 56,893,421 Treps

CBLO/Reverse Repo | -3% ₹174 Cr Net Current Assets

Net Current Assets | -2% -₹101 Cr 4. Axis Gold Fund

Axis Gold Fund

Growth Launch Date 20 Oct 11 NAV (12 Mar 26) ₹46.4201 ↓ -0.05 (-0.11 %) Net Assets (Cr) ₹2,835 on 31 Jan 26 Category Gold - Gold AMC Axis Asset Management Company Limited Rating ☆ Risk Moderately High Expense Ratio 0.5 Sharpe Ratio 3.44 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,774 28 Feb 23 ₹11,753 29 Feb 24 ₹13,072 28 Feb 25 ₹17,493 28 Feb 26 ₹32,250 Returns for Axis Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 11 Mar 26 Duration Returns 1 Month 3% 3 Month 20.6% 6 Month 44.9% 1 Year 82.1% 3 Year 40.2% 5 Year 27.5% 10 Year 15 Year Since launch 11.3% Historical performance (Yearly) on absolute basis

Year Returns 2024 69.8% 2023 19.2% 2022 14.7% 2021 12.5% 2020 -4.7% 2019 26.9% 2018 23.1% 2017 8.3% 2016 0.7% 2015 10.7% Fund Manager information for Axis Gold Fund

Name Since Tenure Aditya Pagaria 9 Nov 21 4.23 Yr. Pratik Tibrewal 1 Feb 25 1 Yr. Data below for Axis Gold Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 2.53% Other 97.47% Top Securities Holdings / Portfolio

Name Holding Value Quantity Axis Gold ETF

- | -99% ₹2,810 Cr 215,661,784

↑ 19,832,646 Clearing Corporation Of India Ltd

CBLO/Reverse Repo | -1% ₹35 Cr Net Receivables / (Payables)

CBLO | -0% -₹9 Cr 5. HDFC Gold Fund

HDFC Gold Fund

Growth Launch Date 24 Oct 11 NAV (12 Mar 26) ₹47.6444 ↓ -0.11 (-0.23 %) Net Assets (Cr) ₹11,458 on 31 Jan 26 Category Gold - Gold AMC HDFC Asset Management Company Limited Rating ☆ Risk Moderately High Expense Ratio 0.49 Sharpe Ratio 3.29 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 300 Exit Load 0-6 Months (2%),6-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,771 28 Feb 23 ₹11,688 29 Feb 24 ₹12,934 28 Feb 25 ₹17,380 28 Feb 26 ₹32,158 Returns for HDFC Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 11 Mar 26 Duration Returns 1 Month 3% 3 Month 20.8% 6 Month 44.9% 1 Year 82.8% 3 Year 40.2% 5 Year 27.5% 10 Year 15 Year Since launch 11.5% Historical performance (Yearly) on absolute basis

Year Returns 2024 71.3% 2023 18.9% 2022 14.1% 2021 12.7% 2020 -5.5% 2019 27.5% 2018 21.7% 2017 6.6% 2016 2.8% 2015 10.1% Fund Manager information for HDFC Gold Fund

Name Since Tenure Arun Agarwal 15 Feb 23 2.96 Yr. Nandita Menezes 29 Mar 25 0.85 Yr. Data below for HDFC Gold Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 1.44% Other 98.56% Top Securities Holdings / Portfolio

Name Holding Value Quantity HDFC Gold ETF

- | -100% ₹11,455 Cr 840,685,437

↑ 92,026,020 Treps - Tri-Party Repo

CBLO/Reverse Repo | -1% ₹154 Cr Net Current Assets

Net Current Assets | -1% -₹152 Cr

مزید کسی بھی سوال کی صورت میں، آپ ہم سے 8451864111 پر کسی بھی کام کے دن صبح 9.30 سے شام 6.30 بجے کے درمیان رابطہ کر سکتے ہیں یا ہمیں کسی بھی وقت ای میل لکھ سکتے ہیں۔support@fincash.com یا ہماری ویب سائٹ پر لاگ ان کرکے ہمارے ساتھ بات چیت کریں۔www.fincash.com.

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔

Research Highlights for DSP World Gold Fund