6 بہترین مائع میوچل فنڈز 2022

عام الفاظ میں،بہترین مائع فنڈز قرض ہیںباہمی چندہ یا بلکہکرنسی مارکیٹ سرمایہ کاری کی مدت میں صرف فرق کے ساتھ میوچل فنڈز۔مائع فنڈز بہت کم رقم میں سرمایہ کاری کریں۔مارکیٹ جیسے آلاتجمع کروانے کی رسیدٹریژری بلز، کمرشل پیپرز وغیرہ۔

ان فنڈز کی سرمایہ کاری کا دورانیہ بہت مختصر ہے، عام طور پر چند دنوں سے لے کر چند ہفتوں تک (یہ ایک دن بھی ہوسکتا ہے!) مائع فنڈز کی اوسط بقایا میچورٹی 91 دن سے کم ہوتی ہے کیونکہ وہ ان سیکیورٹیز میں سرمایہ کاری کرتے ہیں جن کی میچورٹی انفرادی طور پر 91 دن تک ہوتی ہے۔ قلیل مدتی ہوناقرض فنڈیہ فنڈز ان سرمایہ کاروں کے لیے انتہائی موزوں ہیں جو مختصر مدت کے لیے کم خطرے والی سرمایہ کاری کے خواہاں ہیں۔

بہترین مائع فنڈز کی کم میچورٹی مدت فنڈ مینیجرز کو پورا کرنے میں مدد کرتی ہے۔رہائی سرمایہ کاروں کی مانگ آسانی سے۔ مارکیٹ میں، مختلف مائع فنڈ کی سرمایہ کاری دستیاب ہے۔

مائع فنڈز میں سرمایہ کاری کیوں؟

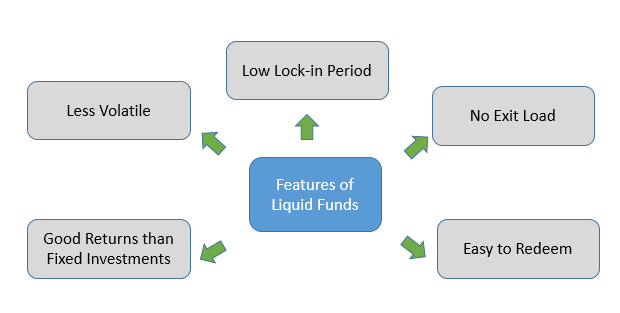

- مائع فنڈز میں کوئی لاک ان یا بہت کم لاک ان پیریڈ نہیں ہوتا ہے۔

- کم میچورٹی مدت کی وجہ سے مائع میوچل فنڈز کی شرح سود تمام قلیل مدتی سرمایہ کاری میں سب سے کم ہے۔

- کوئی داخلہ اور خارجی بوجھ لاگو نہیں ہے۔

- مائع فنڈز ان سرمایہ کاروں کے لیے ایک بہترین حل ہے جو اپنے بیکار کیش کو بغیر کسی خطرے کے مختصر مدت کے لیے پارک کرنا چاہتے ہیں۔سرمائے کا نقصان.

سیونگ بینک اکاؤنٹ سے لیکویڈ فنڈز بہتر ہیں؟

سرمایہ کاری مقبول بچت میں پیسہ لگانے کے مقابلے میں مائع فنڈز میں سرمایہ کاری کے لیے کسی بھی دن ایک بہتر آپشن ہوتا ہے۔بینک اکاؤنٹ سکیمیں

بینک کھاتوں کو بچانے کی اپنی واقفیت اور ادارہ جاتی نوعیت کی وجہ سے، ایک اوسط ہندوستانی ٹیکس دہندہ کو ان پر زیادہ اعتماد ہوتا ہے۔ تاہم، ایسا لگتا ہے کہ وہ اب سب سے زیادہ مقبول قلیل مدتی سرمایہ کاری نہیں ہیں۔ یہ مختلف سرمایہ کاری کے اہداف کے ساتھ سرمایہ کاروں کی طرف سے میوچل فنڈز کی بڑھتی ہوئی قبولیت کی وجہ سے ہے۔ آپ کی محنت سے کمائی گئی رقم جو بچت بینک اکاؤنٹ میں ہے آپ کو سالانہ صرف 3.5% سود ملتا ہے۔ تاہم، بہترین مائع فنڈز پچھلے 1 سال کی مدت میں اوسطاً 6.5-7.5% تک واپس آئے ہیں۔بنیاد.

لہذا، صرف واپسی پر، مائع فنڈز بچت بینک اکاؤنٹ پر اسکور کرتے ہیں۔ اگر آپ کے پاس کوئی اضافہ یا بونس آنے والا ہے، تو مائع فنڈز میں سرمایہ کاری کریں اور بعد میں پارٹی کریں۔

Talk to our investment specialist

6 بہترین مائع فنڈز انڈیا مالی سال 22 - 23

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Axis Liquid Fund Growth ₹3,025.47

↑ 0.47 ₹39,028 0.4 1.5 2.9 6.3 6.6 6.5% 27D 30D Edelweiss Liquid Fund Growth ₹3,474.77

↑ 0.61 ₹10,125 0.4 1.4 2.9 6.3 6.5 6.42% 1M 1D 1M 1D UTI Liquid Cash Plan Growth ₹4,456.99

↑ 0.78 ₹31,334 0.4 1.4 2.9 6.3 6.5 6.51% 1M 3D 1M 3D Tata Liquid Fund Growth ₹4,278.73

↑ 0.79 ₹30,626 0.4 1.4 2.9 6.3 6.5 6.08% 1M 28D 1M 28D DSP Liquidity Fund Growth ₹3,879.14

↑ 0.72 ₹16,616 0.4 1.5 2.9 6.3 6.5 6.84% 1M 6D 1M 10D Aditya Birla Sun Life Liquid Fund Growth ₹437.762

↑ 0.07 ₹54,615 0.4 1.4 2.9 6.3 6.5 6.19% 2M 1D 2M 1D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 6 Funds showcased

Commentary Axis Liquid Fund Edelweiss Liquid Fund UTI Liquid Cash Plan Tata Liquid Fund DSP Liquidity Fund Aditya Birla Sun Life Liquid Fund Point 1 Upper mid AUM (₹39,028 Cr). Bottom quartile AUM (₹10,125 Cr). Upper mid AUM (₹31,334 Cr). Lower mid AUM (₹30,626 Cr). Bottom quartile AUM (₹16,616 Cr). Highest AUM (₹54,615 Cr). Point 2 Established history (16+ yrs). Established history (18+ yrs). Oldest track record among peers (22 yrs). Established history (21+ yrs). Established history (20+ yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Rating: 4★ (upper mid). Rating: 3★ (bottom quartile). Rating: 4★ (upper mid). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Point 5 1Y return: 6.32% (top quartile). 1Y return: 6.32% (upper mid). 1Y return: 6.30% (lower mid). 1Y return: 6.30% (bottom quartile). 1Y return: 6.30% (upper mid). 1Y return: 6.30% (bottom quartile). Point 6 1M return: 0.44% (upper mid). 1M return: 0.44% (bottom quartile). 1M return: 0.44% (bottom quartile). 1M return: 0.44% (upper mid). 1M return: 0.45% (top quartile). 1M return: 0.44% (lower mid). Point 7 Sharpe: 3.16 (upper mid). Sharpe: 3.25 (top quartile). Sharpe: 3.00 (bottom quartile). Sharpe: 2.93 (bottom quartile). Sharpe: 3.17 (upper mid). Sharpe: 3.01 (lower mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.50% (upper mid). Yield to maturity (debt): 6.42% (lower mid). Yield to maturity (debt): 6.51% (upper mid). Yield to maturity (debt): 6.08% (bottom quartile). Yield to maturity (debt): 6.84% (top quartile). Yield to maturity (debt): 6.19% (bottom quartile). Point 10 Modified duration: 0.07 yrs (top quartile). Modified duration: 0.09 yrs (upper mid). Modified duration: 0.09 yrs (upper mid). Modified duration: 0.16 yrs (bottom quartile). Modified duration: 0.10 yrs (lower mid). Modified duration: 0.17 yrs (bottom quartile). Axis Liquid Fund

Edelweiss Liquid Fund

UTI Liquid Cash Plan

Tata Liquid Fund

DSP Liquidity Fund

Aditya Birla Sun Life Liquid Fund

مائع اوپر AUM/نیٹ اثاثے رکھنے والے فنڈز10،000 کروڑ اور 5 یا اس سے زیادہ سالوں کے لیے فنڈز کا انتظام کرنا۔ پر ترتیب دیا گیاآخری 1 کیلنڈر سال کی واپسی۔.

To provide a high level of liquidity with reasonable returns commensurating with low risk through a portfolio of money market and debt securities. However there can be no assurance that the investment objective of the scheme will be achieved. Research Highlights for Axis Liquid Fund Below is the key information for Axis Liquid Fund Returns up to 1 year are on The investment objective of the Scheme is to provide reasonable returns, commensurate with low risk while providing a high level of liquidity, through a portfolio of money market and debt securities. However, there can be no assurance that the investment objectives of the Scheme will be realized. Research Highlights for Edelweiss Liquid Fund Below is the key information for Edelweiss Liquid Fund Returns up to 1 year are on The investment objective of the scheme is to generate steady and reasonable income, with low risk and high level of liquidity from a portfolio of money market securities and high quality debt. Research Highlights for UTI Liquid Cash Plan Below is the key information for UTI Liquid Cash Plan Returns up to 1 year are on (Erstwhile TATA Money Market Fund ) To create a highly liquid portfolio of money market instruments so as to provide reasonable returns and high liquidity to the unitholders. Research Highlights for Tata Liquid Fund Below is the key information for Tata Liquid Fund Returns up to 1 year are on The Scheme seeks to generate reasonable returns commensurate with low risk from a portfolio constituted of money market and high quality debts Research Highlights for DSP Liquidity Fund Below is the key information for DSP Liquidity Fund Returns up to 1 year are on (Erstwhile Aditya Birla Sun Life Cash Plus Fund) An Open-ended liquid scheme with the objective to provide reasonable returns at a high level of safety and liquidity through judicious investments in high quality debt and money market instruments. Research Highlights for Aditya Birla Sun Life Liquid Fund Below is the key information for Aditya Birla Sun Life Liquid Fund Returns up to 1 year are on 1. Axis Liquid Fund

Axis Liquid Fund

Growth Launch Date 9 Oct 09 NAV (10 Mar 26) ₹3,025.47 ↑ 0.47 (0.02 %) Net Assets (Cr) ₹39,028 on 31 Jan 26 Category Debt - Liquid Fund AMC Axis Asset Management Company Limited Rating ☆☆☆☆ Risk Low Expense Ratio 0.23 Sharpe Ratio 3.16 Information Ratio 0 Alpha Ratio 0 Min Investment 500 Min SIP Investment 1,000 Exit Load NIL Yield to Maturity 6.5% Effective Maturity 30 Days Modified Duration 27 Days Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,336 28 Feb 23 ₹10,889 29 Feb 24 ₹11,678 28 Feb 25 ₹12,533 28 Feb 26 ₹13,330 Returns for Axis Liquid Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 10 Mar 26 Duration Returns 1 Month 0.4% 3 Month 1.5% 6 Month 2.9% 1 Year 6.3% 3 Year 7% 5 Year 5.9% 10 Year 15 Year Since launch 7% Historical performance (Yearly) on absolute basis

Year Returns 2024 6.6% 2023 7.4% 2022 7.1% 2021 4.9% 2020 3.3% 2019 4.3% 2018 6.6% 2017 7.5% 2016 6.7% 2015 7.6% Fund Manager information for Axis Liquid Fund

Name Since Tenure Devang Shah 5 Nov 12 13.25 Yr. Aditya Pagaria 13 Aug 16 9.48 Yr. Sachin Jain 3 Jul 23 2.59 Yr. Data below for Axis Liquid Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 99.74% Other 0.26% Debt Sector Allocation

Sector Value Cash Equivalent 73.04% Corporate 24.53% Government 2.17% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity Clearing Corporation Of India Ltd

CBLO/Reverse Repo | -7% ₹2,872 Cr 27/03/2026 Maturing 91 DTB

Sovereign Bonds | -4% ₹1,434 Cr 144,500,000 Export Import Bank Of India

Commercial Paper | -3% ₹1,197 Cr 24,000 19/02/2026 Maturing 91 DTB

Sovereign Bonds | -3% ₹1,150 Cr 115,307,200

↓ -15,500,000 Small Industries Dev Bank Of India

Commercial Paper | -3% ₹998 Cr 20,000 Small Industries Dev Bank Of India

Commercial Paper | -3% ₹996 Cr 20,000 Indian Bank (25/02/2026) **

Certificate of Deposit | -3% ₹996 Cr 20,000 HDFC Bank Limited

Certificate of Deposit | -3% ₹992 Cr 20,000

↓ -500 HDFC Bank Ltd.

Debentures | -2% ₹967 Cr 19,500 Export Import Bank Of India

Commercial Paper | -2% ₹747 Cr 15,000 2. Edelweiss Liquid Fund

Edelweiss Liquid Fund

Growth Launch Date 21 Sep 07 NAV (10 Mar 26) ₹3,474.77 ↑ 0.61 (0.02 %) Net Assets (Cr) ₹10,125 on 31 Jan 26 Category Debt - Liquid Fund AMC Edelweiss Asset Management Limited Rating ☆☆ Risk Low Expense Ratio 0.23 Sharpe Ratio 3.25 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 6.42% Effective Maturity 1 Month 1 Day Modified Duration 1 Month 1 Day Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,327 28 Feb 23 ₹10,858 29 Feb 24 ₹11,624 28 Feb 25 ₹12,472 28 Feb 26 ₹13,263 Returns for Edelweiss Liquid Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 10 Mar 26 Duration Returns 1 Month 0.4% 3 Month 1.4% 6 Month 2.9% 1 Year 6.3% 3 Year 6.9% 5 Year 5.8% 10 Year 15 Year Since launch 7% Historical performance (Yearly) on absolute basis

Year Returns 2024 6.5% 2023 7.3% 2022 6.9% 2021 4.7% 2020 3.2% 2019 4.1% 2018 6.6% 2017 7.4% 2016 6.6% 2015 6.8% Fund Manager information for Edelweiss Liquid Fund

Name Since Tenure Rahul Dedhia 11 Dec 17 8.15 Yr. Hetul Raval 22 Sep 25 0.36 Yr. Data below for Edelweiss Liquid Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 99.72% Other 0.28% Debt Sector Allocation

Sector Value Cash Equivalent 67.3% Corporate 31.93% Government 0.49% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity Clearing Corporation Of India Ltd.

CBLO/Reverse Repo | -7% ₹751 Cr Tbill

Sovereign Bonds | -6% ₹596 Cr 60,000,000 Axis Bank Limited

Certificate of Deposit | -5% ₹547 Cr 55,000,000 HDFC Bank Ltd.

Debentures | -4% ₹446 Cr 45,000,000 Bank Of Baroda

Certificate of Deposit | -3% ₹348 Cr 35,000,000 Small Industries Development Bank Of India

Debentures | -3% ₹300 Cr 30,000,000 Punjab National Bank

Certificate of Deposit | -3% ₹298 Cr 30,000,000 Small Industries Dev Bank Of India

Commercial Paper | -3% ₹297 Cr 30,000,000 Axis Bank Limited

Certificate of Deposit | -2% ₹249 Cr 25,000,000 HDFC Bank Limited

Certificate of Deposit | -2% ₹248 Cr 25,000,000 3. UTI Liquid Cash Plan

UTI Liquid Cash Plan

Growth Launch Date 11 Dec 03 NAV (10 Mar 26) ₹4,456.99 ↑ 0.78 (0.02 %) Net Assets (Cr) ₹31,334 on 15 Feb 26 Category Debt - Liquid Fund AMC UTI Asset Management Company Ltd Rating ☆☆☆ Risk Low Expense Ratio 0.25 Sharpe Ratio 3 Information Ratio 0 Alpha Ratio 0 Min Investment 500 Min SIP Investment 1,500 Exit Load NIL Yield to Maturity 6.51% Effective Maturity 1 Month 3 Days Modified Duration 1 Month 3 Days Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,335 28 Feb 23 ₹10,884 29 Feb 24 ₹11,668 28 Feb 25 ₹12,517 28 Feb 26 ₹13,310 Returns for UTI Liquid Cash Plan

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 10 Mar 26 Duration Returns 1 Month 0.4% 3 Month 1.4% 6 Month 2.9% 1 Year 6.3% 3 Year 6.9% 5 Year 5.9% 10 Year 15 Year Since launch 6.8% Historical performance (Yearly) on absolute basis

Year Returns 2024 6.5% 2023 7.3% 2022 7% 2021 4.8% 2020 3.3% 2019 4.2% 2018 6.6% 2017 7.4% 2016 6.7% 2015 7.7% Fund Manager information for UTI Liquid Cash Plan

Name Since Tenure Amit Sharma 7 Jul 17 8.58 Yr. Data below for UTI Liquid Cash Plan as on 15 Feb 26

Asset Allocation

Asset Class Value Cash 99.73% Other 0.27% Debt Sector Allocation

Sector Value Cash Equivalent 73.75% Corporate 24.69% Government 1.3% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity Net Current Assets

Net Current Assets | -8% ₹2,087 Cr 19/03/2026 Maturing 91 DTB

Sovereign Bonds | -5% ₹1,192 Cr 12,000,000,000 Union Bank Of India

Certificate of Deposit | -3% ₹746 Cr 7,500,000,000

↑ 5,000,000,000 Small Industries Dev Bank Of India

Commercial Paper | -3% ₹744 Cr 7,500,000,000 Indian Overseas Bank

Debentures | -3% ₹694 Cr 7,000,000,000 Tbill

Sovereign Bonds | -3% ₹691 Cr 7,000,000,000

↑ 7,000,000,000 Punjab & Sind Bank

Debentures | -2% ₹545 Cr 5,500,000,000 Tata Capital Housing Finance Limited

Commercial Paper | -2% ₹500 Cr 5,000,000,000 Bank Of India

Certificate of Deposit | -2% ₹497 Cr 5,000,000,000 Small Industries Development Bank Of India

Commercial Paper | -2% ₹497 Cr 5,000,000,000 4. Tata Liquid Fund

Tata Liquid Fund

Growth Launch Date 1 Sep 04 NAV (10 Mar 26) ₹4,278.73 ↑ 0.79 (0.02 %) Net Assets (Cr) ₹30,626 on 31 Jan 26 Category Debt - Liquid Fund AMC Tata Asset Management Limited Rating ☆☆☆☆ Risk Low Expense Ratio 0.39 Sharpe Ratio 2.93 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 6.08% Effective Maturity 1 Month 28 Days Modified Duration 1 Month 28 Days Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,331 28 Feb 23 ₹10,871 29 Feb 24 ₹11,650 28 Feb 25 ₹12,494 28 Feb 26 ₹13,285 Returns for Tata Liquid Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 10 Mar 26 Duration Returns 1 Month 0.4% 3 Month 1.4% 6 Month 2.9% 1 Year 6.3% 3 Year 6.9% 5 Year 5.9% 10 Year 15 Year Since launch 7% Historical performance (Yearly) on absolute basis

Year Returns 2024 6.5% 2023 7.3% 2022 7% 2021 4.8% 2020 3.2% 2019 4.3% 2018 6.6% 2017 7.4% 2016 6.7% 2015 7.7% Fund Manager information for Tata Liquid Fund

Name Since Tenure Amit Somani 16 Oct 13 12.3 Yr. Harsh Dave 1 Aug 24 1.5 Yr. Data below for Tata Liquid Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 99.69% Other 0.31% Debt Sector Allocation

Sector Value Cash Equivalent 75.55% Corporate 23.08% Government 1.05% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity Tbill

Sovereign Bonds | -8% ₹1,733 Cr 175,000,000

↑ 175,000,000 Indian Overseas Bank

Debentures | -7% ₹1,460 Cr 29,500 National Bank for Agriculture and Rural Development

Certificate of Deposit | -6% ₹1,214 Cr 24,500

↑ 2,000 Reliance Jio Infocomm Ltd.

Commercial Paper | -4% ₹893 Cr 18,000 Bajaj Financial Securities Limited

Commercial Paper | -3% ₹694 Cr 14,000 Bank of India Ltd.

Debentures | -3% ₹623 Cr 12,500 Small Industries Development Bank Of India

Debentures | -3% ₹605 Cr 6,050 Aditya Birla Housing Finance Limited

Commercial Paper | -3% ₹600 Cr 12,000 Bajaj Finance Ltd.

Commercial Paper | -3% ₹596 Cr 12,000 D) Repo

CBLO/Reverse Repo | -3% ₹588 Cr 5. DSP Liquidity Fund

DSP Liquidity Fund

Growth Launch Date 23 Nov 05 NAV (10 Mar 26) ₹3,879.14 ↑ 0.72 (0.02 %) Net Assets (Cr) ₹16,616 on 31 Jan 26 Category Debt - Liquid Fund AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆☆ Risk Low Expense Ratio 0.21 Sharpe Ratio 3.17 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 6.84% Effective Maturity 1 Month 10 Days Modified Duration 1 Month 6 Days Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,333 28 Feb 23 ₹10,880 29 Feb 24 ₹11,660 28 Feb 25 ₹12,512 28 Feb 26 ₹13,304 Returns for DSP Liquidity Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 10 Mar 26 Duration Returns 1 Month 0.4% 3 Month 1.5% 6 Month 2.9% 1 Year 6.3% 3 Year 6.9% 5 Year 5.9% 10 Year 15 Year Since launch 6.9% Historical performance (Yearly) on absolute basis

Year Returns 2024 6.5% 2023 7.4% 2022 7% 2021 4.8% 2020 3.3% 2019 4.2% 2018 6.5% 2017 7.4% 2016 6.6% 2015 7.6% Fund Manager information for DSP Liquidity Fund

Name Since Tenure Karan Mundhra 31 May 21 4.68 Yr. Shalini Vasanta 1 Aug 24 1.5 Yr. Kunal Khudania 1 Jan 26 0.08 Yr. Data below for DSP Liquidity Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 99.71% Other 0.29% Debt Sector Allocation

Sector Value Cash Equivalent 55.96% Corporate 41.39% Government 2.36% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity Treps / Reverse Repo Investments

CBLO/Reverse Repo | -11% -₹1,845 Cr HDFC Bank Ltd.

Debentures | -5% ₹793 Cr 16,000 Tbill

Sovereign Bonds | -5% ₹770 Cr 77,500,000 5.63% Gs 2026

Sovereign Bonds | -4% ₹616 Cr 60,500,000

↑ 24,000,000 Small Industries Dev Bank Of India

Commercial Paper | -3% ₹574 Cr 11,500 HDFC Bank Limited

Certificate of Deposit | -3% ₹548 Cr 11,000 Small Industries Development Bank Of India

Commercial Paper | -3% ₹497 Cr 10,000 Punjab National Bank (18/03/2026)

Certificate of Deposit | -3% ₹496 Cr 10,000 Union Bank Of India

Certificate of Deposit | -3% ₹494 Cr 10,000

↑ 10,000 Bank Of Baroda

Certificate of Deposit | -3% ₹448 Cr 9,000 6. Aditya Birla Sun Life Liquid Fund

Aditya Birla Sun Life Liquid Fund

Growth Launch Date 30 Mar 04 NAV (10 Mar 26) ₹437.762 ↑ 0.07 (0.02 %) Net Assets (Cr) ₹54,615 on 31 Jan 26 Category Debt - Liquid Fund AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆☆ Risk Low Expense Ratio 0.34 Sharpe Ratio 3.01 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 6.19% Effective Maturity 2 Months 1 Day Modified Duration 2 Months 1 Day Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,333 28 Feb 23 ₹10,882 29 Feb 24 ₹11,668 28 Feb 25 ₹12,519 28 Feb 26 ₹13,311 Returns for Aditya Birla Sun Life Liquid Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 10 Mar 26 Duration Returns 1 Month 0.4% 3 Month 1.4% 6 Month 2.9% 1 Year 6.3% 3 Year 6.9% 5 Year 5.9% 10 Year 15 Year Since launch 7% Historical performance (Yearly) on absolute basis

Year Returns 2024 6.5% 2023 7.3% 2022 7.1% 2021 4.8% 2020 3.3% 2019 4.3% 2018 6.7% 2017 7.4% 2016 6.7% 2015 7.7% Fund Manager information for Aditya Birla Sun Life Liquid Fund

Name Since Tenure Sunaina Cunha 15 Jul 11 14.56 Yr. Kaustubh Gupta 15 Jul 11 14.56 Yr. Sanjay Pawar 1 Jul 22 3.59 Yr. Data below for Aditya Birla Sun Life Liquid Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 99.74% Other 0.26% Debt Sector Allocation

Sector Value Cash Equivalent 70.45% Corporate 25.61% Government 3.69% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity RBL Bank Ltd.

Debentures | -5% ₹2,477 Cr 50,000 27/02/2026 Maturing 364 DTB

Sovereign Bonds | -3% ₹1,599 Cr 160,500,000 Union Bank Of India (20/03/2026) ** #

Certificate of Deposit | -2% ₹1,239 Cr 25,000

↑ 25,000 12/02/2026 Maturing 364 DTB

Sovereign Bonds | -2% ₹998 Cr 100,000,000 19/02/2026 Maturing 91 DTB

Sovereign Bonds | -2% ₹997 Cr 100,000,000 Yes Bank Limited

Certificate of Deposit | -2% ₹994 Cr 20,000 Karur Vysya Bank Ltd.

Debentures | -2% ₹993 Cr 20,000 The Jammu And Kashmir Bank Limited

Debentures | -2% ₹991 Cr 20,000 HDFC Bank Limited

Certificate of Deposit | -2% ₹947 Cr 19,000 Punjab National Bank

Certificate of Deposit | -2% ₹895 Cr 18,000

مائع میوچل فنڈز کا اندازہ کیسے لگایا جائے؟

مائع میوچل فنڈ کی تلاش میں، صرف ماضی کی واپسی نہیں ہونی چاہیے۔عنصر غور کے لیے دوسرے عوامل جیسے فنڈ کا سائز، ٹریک ریکارڈ، کریڈٹ کا معیارزیرِ نظر سیکیورٹیز کو بھی ذہن میں رکھنا چاہئے۔

1. سرمایہ کاری کے منصوبے

مائع فنڈز مختلف منصوبوں کے ساتھ آتے ہیں جیسے روزانہ ڈیویڈنڈ پلان، ہفتہ وار ڈیویڈنڈ پلان، ماہانہ ڈیویڈنڈ پلان اور گروتھ پلان۔ ترقی کے آپشن میں، اسکیم کے ذریعے حاصل ہونے والے منافع کو اس میں واپس لگایا جاتا ہے۔ اس کے نتیجے میںنہیں ہیں اسکیم کی (خالص اثاثہ قیمت) وقت کے ساتھ بڑھ رہی ہے۔ ڈیویڈنڈ آپشن میں، فنڈ کے ذریعے حاصل ہونے والے منافع کو دوبارہ نہیں لگایا جاتا۔ میں ڈیویڈنڈ تقسیم کیے جاتے ہیں۔سرمایہ کار وقت سے وقت تک. سرمایہ کار اپنی سہولت کے مطابق اپنا منصوبہ منتخب کر سکتے ہیں۔لیکویڈیٹی ضروریات

2. اخراجات کا تناسب

میوچل فنڈز آپ کے فنڈز کا انتظام کرنے کے لیے فیس وصول کرتے ہیں جسے اخراجات کا تناسب کہا جاتا ہے۔ فی کے طور پرSEBI معیارات، اخراجات کے تناسب کی بالائی حد ہے۔2.25%. مائع فنڈز کی صورت میں، وہ مختصر مدت میں نسبتاً زیادہ منافع فراہم کرنے کے لیے اخراجات کا کم تناسب برقرار رکھتے ہیں۔

3. سرمایہ کاری افق

اپنی سرمایہ کاری کے افق کی منصوبہ بندی کریں۔ مائع فنڈز کا مقصد صرف 91 دنوں کے لیے ایک بہت ہی مختصر مدت میں اضافی نقد رقم کی سرمایہ کاری کرنا ہے۔ لہذا، اگر آپ کے پاس بیکار کیش ہے، تو آپ یہاں مختصر مدت کے لیے سرمایہ کاری کر سکتے ہیں اور بینک سے بہتر منافع کما سکتے ہیں۔بچت اکاونٹ. اگر آپ کے پاس 1 سال تک کی سرمایہ کاری کا افق طویل ہے، تو آپ نسبتاً زیادہ منافع حاصل کرنے کے لیے مختصر مدت کے فنڈز میں سرمایہ کاری کرنے پر غور کر سکتے ہیں۔

مائع میوچل فنڈز کی خصوصیات

1. مائع میوچل فنڈز کا ایگزٹ لوڈ

اس حقیقت کو مدنظر رکھتے ہوئے کہ مائع میوچل فنڈز کم میچورٹی مدت کے ساتھ قلیل مدتی سرمایہ کاری ہیں، اس زمرے کے تحت فنڈز کی اکثریت ریڈیمپشن پر کوئی ایگزٹ بوجھ نہیں لگاتی ہے۔ اس کے علاوہ، اگر کوئی خارجی بوجھ موجود ہے، تو یہ بہت معمولی ہے اور عام طور پر ایک ہفتے سے زیادہ نہیں ہوتا ہے۔ مائع فنڈز میں عام طور پر ایگزٹ بوجھ نہیں ہوتا ہے کیونکہ یہ بہت مختصر سرمایہ کاری کی مصنوعات ہیں۔

2. مائع فنڈ کی سرمایہ کاری کا اتار چڑھاؤ

عام طور پر، مائع فنڈز کا اتار چڑھاؤ کم ہوتا ہے کیونکہ سرمایہ کاری چند دنوں سے ہفتوں تک رہتی ہے۔ لہذا، سرمایہ کاری میں نقصان کا خطرہ کافی کم ہے۔ تاہم، نقصان کے موقع سے بچنے کے لیے مارکیٹ کی حالت کو دیکھتے ہوئے مائع فنڈ میں سرمایہ کاری کرنے کا مشورہ دیا جاتا ہے۔

3. بہترین مائع فنڈز کا لاک ان پیریڈ

یہ دیکھتے ہوئے کہ مائع میوچل فنڈز بہت قلیل مدتی سرمایہ کاری کے اختیارات ہیں، مائع فنڈز میں کوئی لاک ان پیریڈ نہیں ہوتا ہے۔ مائع فنڈز کی سرمایہ کاری ایک وقت کی مدت کے لیے کی جا سکتی ہے جتنا کہ ایک دن کے اندر اندر چند ہفتوں تک۔

4. مائع فنڈ ریٹرن

اعلی کے دوران مائع فنڈز بہترین قلیل مدتی سرمایہ کاری میں سے ایک ہیں۔مہنگائی مدت زیادہ افراط زر کے دور میں، مائع فنڈ پر سود کی شرح زیادہ ہوتی ہے۔ اس طرح، مائع میوچل فنڈز کو اچھا منافع کمانے میں مدد کرنا۔ مائع فنڈ کی واپسی عام طور پر دیگر روایتی سرمایہ کاری جیسے بینک فکسڈ ڈپازٹ یا سیونگ اکاؤنٹس سے زیادہ ہوتی ہے۔ تاہم، یہ تجویز کیا جاتا ہے کہ آپ کی ضروریات کے مطابق صحیح آپشن (ترقی، ڈیویڈنڈ کی ادائیگی، ڈیویڈنڈ کی دوبارہ سرمایہ کاری) کا انتخاب کرتے ہوئے بہترین مائع فنڈز میں سرمایہ کاری کریں۔

5. مائع فنڈز پر ٹیکس لگانا

عام طور پر، ڈیویڈنڈ کی شکل میں ملنے والے مائع فنڈ کی واپسی پر سرمایہ کاروں کے ہاتھ میں ٹیکس نہیں لگایا جاتا ہے۔ تاہم، تقریباً 28% کا ڈیویڈنڈ ڈسٹری بیوشن ٹیکس (DDT) میوچل فنڈ کمپنی ڈیویڈنڈز سے کاٹتا ہے۔ مزید یہ کہ، ان سرمایہ کاروں کے لیے جنہوں نے ترقی کے آپشن کا انتخاب کیا ہے، ایک مختصر مدتسرمایہ حاصل فرد کے ٹیکس سلیب کے مطابق ٹیکس کاٹا جاتا ہے۔ یہ ٹیکسکٹوتی سیونگ اکاؤنٹ جیسا ہی ہے۔

مائع فنڈز میں آن لائن سرمایہ کاری کیسے کی جائے؟

Fincash.com پر لائف ٹائم کے لیے مفت انویسٹمنٹ اکاؤنٹ کھولیں۔

اپنی رجسٹریشن اور KYC کا عمل مکمل کریں۔

دستاویزات اپ لوڈ کریں (PAN، آدھار، وغیرہ)۔اور، آپ سرمایہ کاری کے لیے تیار ہیں!

مائع فنڈز کے بارے میں آگاہی کی کمی کی وجہ سے، لوگ ان میں سرمایہ کاری نہیں کرتے اور اس کے بجائے بڑی رقم سیونگ اکاؤنٹ میں رکھتے ہیں۔ لیکن، کچھ اچھا شروع کرنے میں کبھی دیر نہیں ہوتی۔ لہذا، آج ہی بہترین مائع فنڈز میں سرمایہ کاری کریں!

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔

Good knowledgeable information, you should have to give an example