অভ্যন্তরীণ রিটার্নের হার - IRR

রিটার্নের অভ্যন্তরীণ হার কী - IRR?

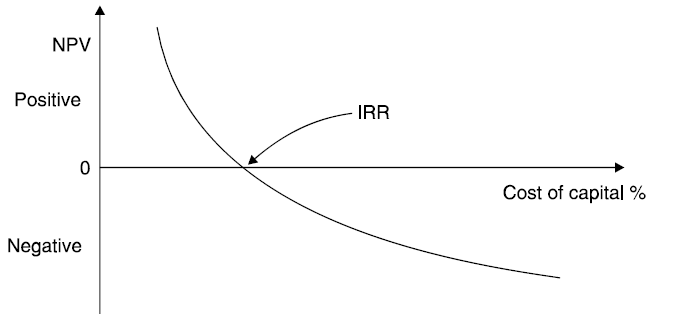

অভ্যন্তরীণ রিটার্ন হার (আইআরআর) একটি মেট্রিক ব্যবহৃত হয়মূলধন সম্ভাব্য বিনিয়োগের লাভজনকতা অনুমান করার জন্য বাজেটিং। অভ্যন্তরীণ রিটার্ন হার aডিসকাউন্ট হার যে নেট তোলেবর্তমান মূল্য শূন্যের সমান একটি নির্দিষ্ট প্রকল্প থেকে সমস্ত নগদ প্রবাহের (NPV)। IRR গণনা NPV এর মত একই সূত্রের উপর নির্ভর করে।

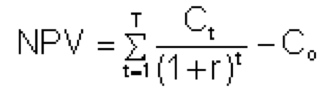

NPV গণনা করার জন্য নিম্নলিখিত সূত্র:

নেট প্রেজেন্ট ভ্যালু (NPV) গণনার সূত্র।

কোথায়:

Ct = নীট নগদ প্রবাহ t সময়কালে

Co= মোট প্রাথমিক বিনিয়োগ খরচ

r = ছাড়ের হার, এবং

t = সময়কালের সংখ্যা

সূত্রটি ব্যবহার করে IRR গণনা করতে, একজন NPV শূন্যের সমান সেট করবে এবং ডিসকাউন্ট রেট (r) এর জন্য সমাধান করবে, যা হল IRR। সূত্রের প্রকৃতির কারণে, যাইহোক, IRR বিশ্লেষণাত্মকভাবে গণনা করা যায় না এবং এর পরিবর্তে অবশ্যই ট্রায়াল-এন্ড-এরর মাধ্যমে বা IRR গণনা করার জন্য প্রোগ্রাম করা সফ্টওয়্যার ব্যবহার করে গণনা করা উচিত।

সাধারণভাবে বলতে গেলে, একটি প্রকল্পের অভ্যন্তরীণ রিটার্নের হার যত বেশি হবে, এটি গ্রহণ করা তত বেশি বাঞ্ছনীয়। IRR বিভিন্ন ধরণের বিনিয়োগের জন্য অভিন্ন এবং, যেমন, IRR একাধিক সম্ভাব্য প্রকল্পগুলিকে তুলনামূলকভাবে সমানভাবে র্যাঙ্ক করতে ব্যবহার করা যেতে পারে।ভিত্তি. বিভিন্ন প্রকল্পের মধ্যে বিনিয়োগের খরচ সমান বলে ধরে নিলে, সর্বোচ্চ IRR সহ প্রকল্পটি সম্ভবত সর্বোত্তম বলে বিবেচিত হবে এবং প্রথমে হাতে নেওয়া হবে।

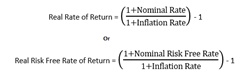

IRR কে কখনও কখনও "রিটার্নের অর্থনৈতিক হার" বা "ছাড় দেওয়া হয়" হিসাবে উল্লেখ করা হয়নগদ প্রবাহ রিটার্নের হার।" "অভ্যন্তরীণ" ব্যবহার বাহ্যিক কারণগুলির বাদ দেওয়াকে বোঝায়, যেমন মূলধনের খরচ বামুদ্রাস্ফীতি, গণনা থেকে।

রিটার্নের অভ্যন্তরীণ হারের বিবরণ - IRR

আপনি একটি প্রকল্প উত্পন্ন প্রত্যাশিত বৃদ্ধির হার হিসাবে অভ্যন্তরীণ রিটার্ন হার বিবেচনা করতে পারেন. যদিও প্রদত্ত প্রজেক্টের প্রকৃত রিটার্নের হার প্রায়শই তার আনুমানিক IRR থেকে আলাদা হয়, অন্যান্য উপলব্ধ বিকল্পগুলির তুলনায় উল্লেখযোগ্যভাবে উচ্চ IRR মান সহ একটি প্রকল্প এখনও শক্তিশালী বৃদ্ধির আরও ভাল সুযোগ প্রদান করবে। IRR-এর একটি জনপ্রিয় ব্যবহার হল নতুন ক্রিয়াকলাপ প্রতিষ্ঠার লাভের সাথে বিদ্যমানগুলির সম্প্রসারণের সাথে তুলনা করা। উদাহরণ স্বরূপ, একটি এনার্জি কোম্পানি একটি নতুন পাওয়ার প্ল্যান্ট খোলার বা পূর্বে বিদ্যমান একটি সংস্কার ও প্রসারিত করার সিদ্ধান্ত নিতে IRR ব্যবহার করতে পারে। যদিও উভয় প্রকল্পই কোম্পানির জন্য মূল্য যোগ করার সম্ভাবনা রয়েছে, এটি সম্ভবত IRR দ্বারা নির্ধারিত আরও যৌক্তিক সিদ্ধান্ত হবে।

Talk to our investment specialist

অনুশীলনে রিটার্নের অভ্যন্তরীণ হার

তাত্ত্বিকভাবে, মূলধনের খরচের চেয়ে বেশি IRR সহ যে কোনও প্রকল্প একটি লাভজনক, এবং এইভাবে এই জাতীয় প্রকল্পগুলি গ্রহণ করা কোম্পানির স্বার্থে। বিনিয়োগ প্রকল্পের পরিকল্পনা করার ক্ষেত্রে, সংস্থাগুলি প্রায়শই ন্যূনতম গ্রহণযোগ্য রিটার্ন শতাংশ নির্ধারণের জন্য একটি প্রয়োজনীয় হারের রিটার্ন (RRR) স্থাপন করে যা প্রশ্নে বিনিয়োগটি সার্থক হওয়ার জন্য অবশ্যই উপার্জন করতে হবে। একটি IRR সহ যেকোন প্রজেক্ট যা RRR-কে অতিক্রম করে তা সম্ভবত একটি লাভজনক হিসাবে বিবেচিত হবে, যদিও কোম্পানিগুলি শুধুমাত্র এই ভিত্তিতে একটি প্রকল্প অনুসরণ করবে না। বরং, তারা সম্ভবত IRR এবং RRR-এর মধ্যে সর্বোচ্চ পার্থক্য সহ প্রকল্পগুলি অনুসরণ করবে, কারণ এইগুলি সম্ভবত সবচেয়ে লাভজনক হবে।

আইআরআর-কে সিকিউরিটিজে বিদ্যমান রিটার্নের হারের সাথেও তুলনা করা যেতে পারেবাজার. যদি একটি ফার্ম আর্থিক বাজারে উৎপন্ন রিটার্নের চেয়ে বেশি IRR সহ কোনো প্রকল্প খুঁজে না পায়, তাহলে এটি কেবল তার ধরে রাখা বিনিয়োগ করতে বেছে নিতে পারেআয় বাজারে

যদিও IRR অনেকের কাছে একটি আকর্ষণীয় মেট্রিক, এটি একটি ফার্ম গ্রহণ করতে পারে এমন একটি সম্ভাব্য প্রকল্প দ্বারা প্রতিনিধিত্ব করা মূল্যের একটি পরিষ্কার চিত্রের জন্য NPV-এর সাথে ব্যবহার করা উচিত।

রিটার্ন ইস্যু অভ্যন্তরীণ হার

যদিও IRR একটি প্রজেক্টের লাভজনকতা অনুমান করার জন্য একটি খুব জনপ্রিয় মেট্রিক, এটি একা ব্যবহার করলে বিভ্রান্তিকর হতে পারে। প্রারম্ভিক বিনিয়োগ খরচের উপর নির্ভর করে, একটি প্রকল্পের একটি কম IRR কিন্তু একটি উচ্চ NPV থাকতে পারে, যার অর্থ হল যে গতিতে কোম্পানি সেই প্রকল্পে রিটার্ন দেখতে পারে তা ধীর হতে পারে, প্রকল্পটি সামগ্রিক মূল্যের একটি বড় চুক্তিও যোগ করতে পারে কোম্পানি.

বিভিন্ন দৈর্ঘ্যের প্রকল্পগুলির তুলনা করার জন্য IRR ব্যবহার করার সময় একই সমস্যা দেখা দেয়। উদাহরণ স্বরূপ, একটি স্বল্প মেয়াদের একটি প্রজেক্টের উচ্চ IRR থাকতে পারে, যার ফলে এটি একটি চমৎকার বিনিয়োগ বলে মনে হয়, কিন্তু কম NPVও থাকতে পারে। বিপরীতভাবে, একটি দীর্ঘ প্রকল্পের একটি কম IRR থাকতে পারে, ধীরে ধীরে এবং স্থিরভাবে রিটার্ন উপার্জন করে, কিন্তু সময়ের সাথে সাথে কোম্পানির জন্য একটি বড় পরিমাণ মূল্য যোগ করতে পারে।

IRR-এর সাথে আরেকটি সমস্যা হল মেট্রিকের সাথে কঠোরভাবে অন্তর্নিহিত নয়, বরং IRR-এর একটি সাধারণ অপব্যবহার। লোকেরা অনুমান করতে পারে যে, যখন একটি প্রকল্প চলাকালীন ইতিবাচক নগদ প্রবাহ তৈরি হয় (শেষে নয়), অর্থটি প্রকল্পের রিটার্নের হারে পুনরায় বিনিয়োগ করা হবে। এটি খুব কম ক্ষেত্রেই হতে পারে। বরং, যখন ইতিবাচক নগদ প্রবাহ পুনঃবিনিয়োগ করা হয়, তখন এটি এমন একটি হারে হবে যা মূলধনের খরচের সাথে আরও সাদৃশ্যপূর্ণ। এইভাবে IRR ব্যবহার করে ভুল গণনা করা এই বিশ্বাসের দিকে নিয়ে যেতে পারে যে একটি প্রকল্প বাস্তবের চেয়ে বেশি লাভজনক। এটি, নগদ প্রবাহের ওঠানামা সহ দীর্ঘ প্রকল্পগুলির একাধিক স্বতন্ত্র IRR মান থাকতে পারে এই সত্যের সাথে, মডিফাইড ইন্টারনাল রেট অফ রিটার্ন (MIRR) নামক আরেকটি মেট্রিক ব্যবহারের প্ররোচনা দিয়েছে। MIRR এই সমস্যাগুলি সংশোধন করার জন্য IRR-কে সামঞ্জস্য করে, যে হারে নগদ প্রবাহ পুনঃবিনিয়োগ করা হয় সেই হার হিসাবে মূলধনের খরচ অন্তর্ভুক্ত করে এবং একটি একক মান হিসাবে বিদ্যমান। IRR-এর প্রাক্তন ইস্যুতে MIRR-এর সংশোধনের কারণে, একটি প্রকল্পের MIRR প্রায়ই একই প্রকল্পের IRR থেকে উল্লেখযোগ্যভাবে কম হবে।

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।