রেপো রেট বনাম বিপরীত রেপো রেট

কেন্দ্রীয় ব্যাঙ্কগুলি পরিচালনার জন্য বিভিন্ন মুদ্রানীতির সরঞ্জামের উপর নির্ভর করেমুদ্রাস্ফীতি এবং প্রচার করুনঅর্থনৈতিক প্রবৃদ্ধিরেপো রেট এবং রিভার্স রেপো রেট সহ। ভারতে, রিজার্ভব্যাংক ভারতের (আরবিআই) নিয়ন্ত্রণে সাহায্য করার জন্য এই হারগুলি নির্ধারণ করেঅর্থনীতি এবং আর্থিক বাজারে স্থিতিশীলতা বজায় রাখা। এপ্রিল 2023 পর্যন্ত, বর্তমান রেপো রেট হল 4.00%, এবং ভারতে বর্তমান রিভার্স রেপো রেট হল 3.35%, উভয়ই সর্বশেষ RBI মুদ্রানীতি ঘোষণায় অপরিবর্তিত রাখা হয়েছে। ব্যবসা, বিনিয়োগকারী এবং সাধারণ জনগণকে এই হার এবং তাদের অর্থনৈতিক প্রভাবের মধ্যে পার্থক্য বুঝতে হবে। এই নিবন্ধে, আপনি রেপো রেট বনাম রিভার্স রেপো রেট সম্পর্কে গভীরভাবে অনুসন্ধান করবেন এবং ভারতীয় অর্থনীতিতে এর তাৎপর্য অন্বেষণ করবেন।

রেপো রেট কি?

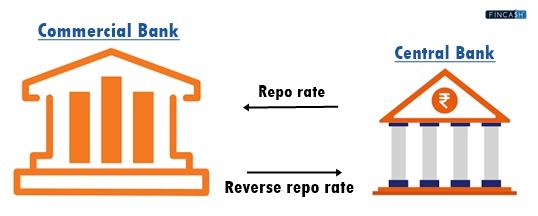

রেপো রেট হল স্বল্পমেয়াদী ঋণের হার যেখানে বাণিজ্যিক ব্যাঙ্কগুলি কেন্দ্রীয় ব্যাঙ্ক থেকে টাকা ধার করতে পারে। এই সুদের হার হল একটি মূল হাতিয়ার যা কেন্দ্রীয় ব্যাংক পরিচালনা করতে ব্যবহার করেতারল্য এবং মুদ্রাস্ফীতিঅর্থনৈতিক ব্যবস্থা.

রেপো রেট কিভাবে কাজ করে?

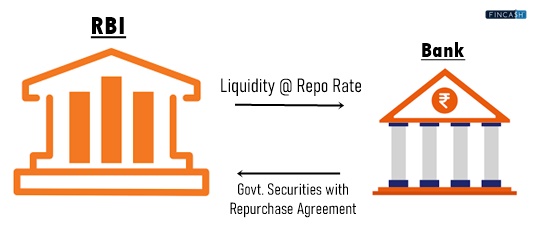

রেপো রেট কেন্দ্রীয় ব্যাংক দ্বারা কাজ করেনিবেদন বাণিজ্যিক ব্যাংকে স্বল্পমেয়াদী ঋণ কনির্দিষ্ট সুদের হার. যখন বাণিজ্যিক ব্যাঙ্কগুলির অতিরিক্ত তহবিলের প্রয়োজন হয়, তখন তাদের কাছে একটি মূল্যবান বিকল্প থাকে: তারা কেন্দ্রীয় ব্যাঙ্কের কাছে সিকিউরিটি বিক্রি করতে পারে এবং পরে কিছুটা বেশি দামে সেগুলি পুনঃক্রয় করতে সম্মত হয়। এইভাবে, ব্যাঙ্কগুলি তাদের ক্রিয়াকলাপগুলিকে সুচারুভাবে চালানোর জন্য প্রয়োজনীয় তারল্য অ্যাক্সেস করতে পারে। এই প্রক্রিয়াটি একটি পুনঃক্রয় চুক্তি বা রেপো হিসাবে পরিচিত।

আরবিআই-এর মুদ্রানীতি কমিটি (এমপিসি) তার দ্বি-মাসিক বৈঠকের সময় মূল্যস্ফীতি এবং বৃদ্ধির মতো অর্থনৈতিক কারণ এবং বৈশ্বিক বাহ্যিক কারণগুলির উপর ভিত্তি করে রেপো রেট সম্পর্কে সিদ্ধান্ত নেয়।অর্থনৈতিক অবস্থা. একটি রেপো রেট অর্থনীতিতে অর্থ সরবরাহ নিয়ন্ত্রণ করতে এবং এর মুদ্রানীতির উদ্দেশ্যগুলি অর্জনের জন্য কেন্দ্রীয় ব্যাংকের একটি শক্তিশালী হাতিয়ার। রেপো রেট বাণিজ্যিক ব্যাঙ্কগুলির জন্য ঋণ নেওয়ার খরচকে প্রভাবিত করে এবং ফলস্বরূপ, ব্যবসা এবং ভোক্তাদের জন্য ঋণের হারকে প্রভাবিত করে অর্থনীতিকে প্রভাবিত করে। একটি উচ্চ রেপো রেট উচ্চতর ঋণের খরচের দিকে নিয়ে যেতে পারে, ঋণের চাহিদা হ্রাস করে এবং অর্থনৈতিক প্রবৃদ্ধি মন্থর করে।

Talk to our investment specialist

বিপরীত রেপো রেট কি?

বাণিজ্যিক ব্যাংকগুলো যখন সরকারি সিকিউরিটিজে বিনিয়োগ করে, তখন তাদের কেন্দ্রীয় ব্যাংকে অর্থ ঋণ দিয়ে সুদ অর্জনের সুযোগ থাকে। এই সুদের হার রিভার্স রেপো রেট নামে পরিচিত। এটি রেপো হারের বিপরীত, কারণ কেন্দ্রীয় ব্যাংক ঋণ দেওয়ার পরিবর্তে বাণিজ্যিক ব্যাংক থেকে অর্থ ধার করে। বিপরীত রেপো রেটও RBI দ্বারা সেট করা হয় এবং ব্যাঙ্কিং ব্যবস্থায় তারল্য নিয়ন্ত্রণ করতে ব্যবহৃত হয়।

রিভার্স রেপো রেট কিভাবে কাজ করে?

রিভার্স রেপো রেট কাজ করে কেন্দ্রীয় ব্যাংক সরকারি সিকিউরিটিজ প্রদান করে বাণিজ্যিক ব্যাংক থেকে টাকা ধার করে।জামানত. বাণিজ্যিক ব্যাঙ্কগুলি এই সিকিউরিটিগুলিতে উদ্বৃত্ত তহবিল বিনিয়োগ করে এবং তাদের বিনিয়োগের উপর সুদ অর্জন করে, যা বিপরীত রেপো রেট। রিভার্স রেপো রেট যত বেশি হবে, ব্যাঙ্কগুলির জন্য কেন্দ্রীয় ব্যাঙ্ককে ঋণ দেওয়া এবং গ্রাহকদের ঋণ দেওয়ার পরিবর্তে কেন্দ্রীয় ব্যাঙ্কের কাছে তাদের অতিরিক্ত তহবিল পার্ক করা আরও আকর্ষণীয়। রিভার্স রেপো রেট ব্যাঙ্কগুলি গ্রাহকদের দেওয়া সুদের হারকে প্রভাবিত করে অর্থনীতিকে প্রভাবিত করে। একটি উচ্চ রিভার্স রেপো রেট ব্যাংকগুলিকে গ্রাহকদের ঋণ দেওয়ার পরিবর্তে কেন্দ্রীয় ব্যাংকের কাছে তাদের তহবিল রাখতে উৎসাহিত করতে পারে, ঋণের প্রাপ্যতা হ্রাস করে এবং অর্থনৈতিক প্রবৃদ্ধি মন্থর করে।

রেপো রেট বনাম বিপরীত রেপো রেট

রেপো রেট এবং রিভার্স রেপো রেট এর মধ্যে মূল পার্থক্য হল:

লেনদেনের দিকনির্দেশ: রেপো রেটে, কেন্দ্রীয় ব্যাঙ্ক বাণিজ্যিক ব্যাঙ্কগুলিকে অর্থ ধার দেয়, যখন বিপরীত রেপো রেটে, কেন্দ্রীয় ব্যাঙ্ক বাণিজ্যিক ব্যাঙ্কগুলি থেকে অর্থ ধার করে।

লেনদেনের উদ্দেশ্য: রেপো রেট এর উদ্দেশ্য হল অর্থনীতিতে তারল্য প্রবেশ করানো এবং মুদ্রাস্ফীতি নিয়ন্ত্রণ করা। রিভার্স রেপো রেট এর উদ্দেশ্য হল ব্যাঙ্কিং ব্যবস্থায় অতিরিক্ত তারল্য শোষণ করা এবং মুদ্রাস্ফীতি নিয়ন্ত্রণ করা।

সুদের হার: রেপো রেট এর সুদের হার রিভার্স রেপো রেট থেকে বেশি কারণ এতে টাকা ধার দেওয়া জড়িত, যেখানে টাকা ধার নেওয়ার সাথে রিভার্স রেপো সুদের হার কম।

অংশগ্রহণকারীরা: রেপো রেটে, শুধুমাত্র ব্যাঙ্কগুলি কেন্দ্রীয় ব্যাঙ্ক থেকে ঋণ নিতে পারে, অন্যদিকে রিভার্স রেপো রেটে, ব্যাঙ্ক এবং নন-ব্যাঙ্ক আর্থিক প্রতিষ্ঠান উভয়ই কেন্দ্রীয় ব্যাঙ্ককে ঋণ দিতে পারে।

ঝুঁকি: রেপো হারের সাথে যুক্ত ঝুঁকি কেন্দ্রীয় ব্যাঙ্কের জন্য বেশি কারণ এতে ব্যাঙ্কগুলিকে অর্থ ঋণ দেওয়া জড়িত৷ তুলনায়, রিভার্স রেপো হারের সাথে যুক্ত ঝুঁকি কম কারণ এতে ব্যাঙ্ক থেকে অর্থ ধার করা জড়িত, যা নিরাপদ বলে মনে করা হয়।

পার্থক্য যে অর্থনীতি প্রভাবিত?

রেপো রেট এবং রিভার্স রেপো রেট এর মধ্যে এই পার্থক্যগুলি নিম্নলিখিত উপায়ে অর্থনীতিকে প্রভাবিত করে:

তারল্য এবং সুদের হার

রেপো রেট বাণিজ্যিক ব্যাঙ্কগুলির জন্য ঋণের খরচ নিয়ন্ত্রণ করে অর্থনীতিতে তারল্যকে প্রভাবিত করে, যা ব্যবসা এবং ভোক্তাদের জন্য ঋণের হারকে প্রভাবিত করে। একটি উচ্চ রেপো রেট তারল্য হ্রাস করে, যখন একটি নিম্ন রেপো রেট তারল্য বাড়ায়। বিপরীতে, বিপরীত রেপো রেট ব্যাঙ্কগুলি গ্রাহকদের সুদের হারের উপর প্রভাব ফেলে। একটি উচ্চ বিপরীত রেপো রেট ব্যাংকগুলিকে তাদের তহবিল কেন্দ্রীয় ব্যাঙ্কের কাছে রাখতে উত্সাহিত করে, ঋণের প্রাপ্যতা হ্রাস করে এবং ঋণগ্রহীতাদের জন্য সুদের হার বাড়ায়।

মুদ্রাস্ফীতি

রেপো রেট এবং রিভার্স রেপো রেট অর্থনীতিতে মুদ্রাস্ফীতিকে প্রভাবিত করে। একটি উচ্চ রেপো রেট ঋণ গ্রহণ এবং ব্যয় হ্রাস করে, চাহিদা এবং মুদ্রাস্ফীতি হ্রাস করে। অন্যদিকে, একটি উচ্চ বিপরীত রেপো রেট ক্রেডিট প্রাপ্যতা হ্রাস করে, যার ফলে খরচ কম হয় এবং মুদ্রাস্ফীতি কম হয়।

আর্থিক নীতি

কেন্দ্রীয় ব্যাংক তার মুদ্রানীতির উদ্দেশ্য বাস্তবায়নের জন্য রেপো রেট এবং রিভার্স রেপো রেট ব্যবহার করে। কেন্দ্রীয় ব্যাংক এই হারগুলি সামঞ্জস্য করে অর্থ সরবরাহ, মুদ্রাস্ফীতি এবং অর্থনৈতিক বৃদ্ধিকে প্রভাবিত করতে পারে।

রেপো রেট এবং বিপরীত রেপো রেট: তাদের সম্পর্কের একটি তুলনামূলক বিশ্লেষণ

রেপো রেট এবং বিপরীত রেপো রেট এর মধ্যে সম্পর্ক হল যে তারা একই মুদ্রার দুটি দিক এবং একে অপরকে প্রভাবিত করে। কেন্দ্রীয় ব্যাঙ্ক যখন রেপো রেট বাড়ায়, তখন বাণিজ্যিক ব্যাঙ্কগুলির জন্য টাকা ধার নেওয়া আরও ব্যয়বহুল হয়ে ওঠে, যা তাদের ব্যবসা এবং গ্রাহকদের ঋণ দেওয়ার ক্ষমতা হ্রাস করে। এর ফলে, অর্থনীতিতে তারল্য হ্রাস পায় এবং অর্থনৈতিক প্রবৃদ্ধি কমিয়ে দিতে পারে।

বিপরীতে, কেন্দ্রীয় ব্যাংক যখন রিভার্স রেপো রেট বাড়ায়, তখন বাণিজ্যিক ব্যাংকগুলি ব্যবসা এবং ভোক্তাদের ঋণ দেওয়ার পরিবর্তে কেন্দ্রীয় ব্যাংকে অর্থ ধার দেওয়া আরও আকর্ষণীয় হয়ে ওঠে। এটি অর্থনীতিতে ঋণের প্রাপ্যতা হ্রাস করে এবং অর্থনৈতিক প্রবৃদ্ধি মন্থর করতে পারে।

সুতরাং, অর্থনীতি যাতে স্থিতিশীল থাকে এবং টেকসই গতিতে বৃদ্ধি পায় তা নিশ্চিত করতে কেন্দ্রীয় ব্যাংককে অবশ্যই এই দুটি হারের মধ্যে ভারসাম্য বজায় রাখতে হবে। একটি হারের পরিবর্তন অন্য হার এবং অর্থনীতিতে সামগ্রিক তারল্যকে প্রভাবিত করতে পারে এবং তাই কেন্দ্রীয় ব্যাংককে অবশ্যই এই হারগুলি সামঞ্জস্য করার আগে তার মুদ্রানীতির উদ্দেশ্যগুলিকে সাবধানে বিবেচনা করতে হবে।

রেপো রেট বনাম ব্যাঙ্ক রেট

রেপো রেট এবং ব্যাঙ্ক রেট হল দুটি ভিন্ন হার যা একটি দেশের মুদ্রানীতি পরিচালনা করতে কেন্দ্রীয় ব্যাঙ্ক ব্যবহার করে।

রেপো রেট হল যে হারে বাণিজ্যিক ব্যাঙ্কগুলি কেন্দ্রীয় ব্যাঙ্ক থেকে সাধারণত স্বল্পমেয়াদে টাকা ধার করে।ভিত্তি. এটি অর্থনীতিতে তারল্য নিয়ন্ত্রণ করতে, মুদ্রাস্ফীতি নিয়ন্ত্রণ করতে এবং অর্থনৈতিক বৃদ্ধিকে উদ্দীপিত করতে ব্যবহৃত হয়। রেপো রেট বৃদ্ধির ফলে ঋণ গ্রহণ আরও ব্যয়বহুল হয়, তারল্য হ্রাস পায় এবং অর্থনৈতিক প্রবৃদ্ধি মন্থর হয়, অন্যদিকে রেপো রেট হ্রাস ঋণ গ্রহণকে সস্তা করে, তারল্য বৃদ্ধি করে এবং অর্থনৈতিক প্রবৃদ্ধিকে উদ্দীপিত করে।

অন্যদিকে, ব্যাঙ্ক রেট হল সেই হার যে হারে কেন্দ্রীয় ব্যাঙ্ক বাণিজ্যিক ব্যাঙ্কগুলিকে অর্থ ঋণ দেয়, সাধারণত দীর্ঘমেয়াদী ভিত্তিতে। এটি অর্থনীতিতে সামগ্রিক অর্থ সরবরাহ নিয়ন্ত্রণ করতে, মুদ্রাস্ফীতি নিয়ন্ত্রণ করতে এবং আর্থিক ব্যবস্থাকে স্থিতিশীল করতে ব্যবহৃত হয়। ব্যাঙ্ক রেট বৃদ্ধির ফলে ব্যাঙ্কগুলির জন্য ঋণ নেওয়া আরও ব্যয়বহুল হয়ে ওঠে, অর্থনীতিতে সামগ্রিক অর্থের যোগান হ্রাস করে এবং মুদ্রাস্ফীতি নিয়ন্ত্রণ করে, যখন ব্যাঙ্কের হার হ্রাস ব্যাঙ্কগুলির জন্য ঋণ গ্রহণকে সস্তা করে, সামগ্রিক অর্থ সরবরাহ বৃদ্ধি করে এবং অর্থনৈতিক প্রবৃদ্ধিকে উদ্দীপিত করে।

ব্যবসা এবং বিনিয়োগকারীদের জন্য প্রভাব

ব্যবসা এবং বিনিয়োগকারীদের জন্য রেপো রেট এবং বিপরীত রেপো হারের প্রভাব নিম্নরূপ:

ধারের খরচ

রেপো রেট ব্যবসার জন্য ঋণ নেওয়ার খরচকে প্রভাবিত করে, যা তাদের লাভজনকতা এবং বৃদ্ধির সম্ভাবনাকে প্রভাবিত করে। একটি উচ্চ রেপো রেট ঋণের খরচ বাড়িয়ে দেয়, যা ব্যবসার জন্য বিনিয়োগ এবং সম্প্রসারণের জন্য তহবিল সংগ্রহ করা আরও ব্যয়বহুল করে তোলে। বিপরীতে, একটি কম রেপো রেট ব্যবসার জন্য অর্থ ধার করা এবং তাদের বৃদ্ধিতে বিনিয়োগ করা সস্তা করে তোলে।

ক্রেডিট প্রাপ্যতা

বিপরীত রেপো রেট ব্যবসা এবং বিনিয়োগকারীদের জন্য ঋণের প্রাপ্যতাকে প্রভাবিত করে। একটি উচ্চ বিপরীত রেপো রেট ঋণের প্রাপ্যতা হ্রাস করে, ব্যবসার জন্য তহবিল সংগ্রহ করা এবং তাদের বৃদ্ধিতে বিনিয়োগ করা কঠিন করে তোলে। বিপরীতে, একটি কম রিভার্স রেপো রেট ঋণের প্রাপ্যতা বাড়ায়, ব্যবসার জন্য তহবিল সংগ্রহ করা এবং তাদের বৃদ্ধিতে বিনিয়োগ করা সহজ করে তোলে।

বিনিয়োগ সিদ্ধান্ত

রেপো রেট এবং রিভার্স রেপো রেটও বিনিয়োগকারীদের বিনিয়োগের সিদ্ধান্তকে প্রভাবিত করে। একটি উচ্চ রেপো রেট স্থির হতে পারে-আয় বিনিয়োগ যেমনবন্ড আরও আকর্ষণীয় কারণ তারা উচ্চতর রিটার্ন অফার করে, অন্যদিকে কম রেপো রেট ইক্যুইটি বিনিয়োগকে আরও আকর্ষণীয় করে তুলতে পারে কারণ ব্যবসাগুলি তাদের বৃদ্ধিতে বিনিয়োগ করার জন্য সস্তায় অর্থ ধার করতে পারে। একইভাবে, একটি উচ্চ রিভার্স রেপো রেট স্থির আয়ের বিনিয়োগকে আরও আকর্ষণীয় করে তুলতে পারে কারণ ব্যাঙ্কগুলি কেন্দ্রীয় ব্যাঙ্কের কাছে তাদের তহবিল নিরাপদে পার্ক করতে পারে, যেখানে একটি নিম্ন বিপরীত রেপো রেট ইক্যুইটি বিনিয়োগকে আরও আকর্ষণীয় করে তুলতে পারে কারণ ব্যাঙ্কগুলি ব্যবসা এবং বিনিয়োগকারীদের আরও বেশি ঋণ দেয়৷

অর্থনৈতিক প্রবৃদ্ধি

রেপো রেট এবং রিভার্স রেপো রেট দেশের সামগ্রিক অর্থনৈতিক প্রবৃদ্ধির উপর উল্লেখযোগ্য প্রভাব ফেলে। একটি উচ্চ রেপো রেট তারল্য হ্রাস করে এবং ঋণ গ্রহণকে ব্যয়বহুল করে অর্থনৈতিক প্রবৃদ্ধিকে মন্থর করতে পারে, অন্যদিকে একটি উচ্চ বিপরীত রেপো রেট ঋণের প্রাপ্যতা হ্রাস করে অর্থনৈতিক প্রবৃদ্ধিকে মন্থর করতে পারে। বিপরীতে, একটি নিম্ন রেপো রেট এবং বিপরীত রেপো রেট তারল্য এবং ঋণের প্রাপ্যতা বৃদ্ধির মাধ্যমে অর্থনৈতিক প্রবৃদ্ধিকে উদ্দীপিত করতে পারে।

তলদেশের সরুরেখা

রেপো রেট এবং রিভার্স রেপো রেট হল সেন্ট্রাল ব্যাঙ্কগুলি দ্বারা তরলতা, সুদের হার, মুদ্রাস্ফীতি এবং অর্থনৈতিক বৃদ্ধি নিয়ন্ত্রণের জন্য ব্যবহৃত গুরুত্বপূর্ণ হাতিয়ার। এই হারগুলি ব্যবসা, বিনিয়োগকারী এবং ভোক্তাদের বিভিন্ন উপায়ে প্রভাবিত করে, ঋণ নেওয়ার খরচ, ঋণের প্রাপ্যতা এবং বিনিয়োগের সিদ্ধান্তকে প্রভাবিত করে। একটি হারের পরিবর্তন অন্য হার এবং অর্থনীতিতে সামগ্রিক তারল্যকে প্রভাবিত করতে পারে। অতএব, নীতিনির্ধারক এবং বিশ্লেষকদের অবশ্যই অর্থনৈতিক নীতি প্রণয়ন এবং বিনিয়োগের সিদ্ধান্ত নেওয়ার সময় এই হারগুলি সাবধানে বিবেচনা করতে হবে। স্থিতিশীল অর্থনৈতিক প্রবৃদ্ধি এবং একটি সুস্থ বিনিয়োগ পরিবেশ নিশ্চিত করার জন্য এই হারগুলি বজায় রাখার জন্য একটি ভারসাম্যপূর্ণ পদ্ধতি অত্যন্ত গুরুত্বপূর্ণ।

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে অনুগ্রহ করে স্কিম তথ্য নথির সাথে যাচাই করুন।