SIP বনাম STP বনাম SWP

কোনটি বেছে নেবেন?

চুমুক, STP, এবং SWP সবই পদ্ধতিগত এবং কৌশলগত পদ্ধতিবিনিয়োগ এবং প্রত্যাহারযৌথ পুঁজি. ব্যক্তিরা তাদের প্রয়োজনীয়তার উপর নির্ভর করে প্রতিটি বিকল্প অবলম্বন করতে পারে। সংক্ষেপে, এসআইপি মানে একটি পদ্ধতিগত পদ্ধতিমিউচুয়াল ফান্ডে বিনিয়োগ যখন STP মানে হল একটি মিউচুয়াল ফান্ড স্কিম থেকে অন্য প্রকল্পে পদ্ধতিগতভাবে অর্থ স্থানান্তর। অবশেষে, SWP অর্থ তহবিল উত্তোলন বামুক্তি একটি পদ্ধতিগত পদ্ধতিতে মিউচুয়াল ফান্ড ইউনিট। প্রথম দুটি শর্ত বিনিয়োগের সাথে সম্পর্কিত, তৃতীয় মেয়াদটি প্রত্যাহার নিয়ে আলোচনা করে। সুতরাং, আসুন এই নিবন্ধটির মাধ্যমে বিভিন্ন পরামিতি তুলনা করে SIP, STP এবং SWP-এর মধ্যে পার্থক্যগুলি বুঝতে পারি।

এসআইপি বা পদ্ধতিগত বিনিয়োগ পরিকল্পনা

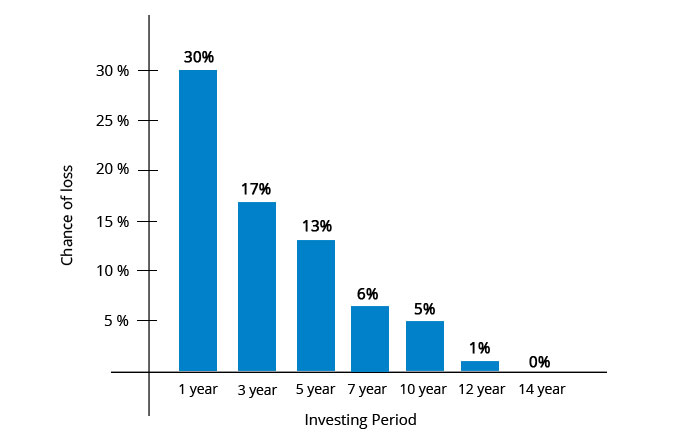

এসআইপি বা পদ্ধতিগতবিনিয়োগ পরিকল্পনা মিউচুয়াল ফান্ডে বিনিয়োগের একটি মোড। এই পদ্ধতিতে, ব্যক্তিরা মিউচুয়াল ফান্ডে নিয়মিত বিরতিতে অল্প পরিমাণে বিনিয়োগ করে। SIP সাধারণত এর প্রসঙ্গে উল্লেখ করা হয়ইক্যুইটি ফান্ড. এসআইপি লক্ষ্য-ভিত্তিক বিনিয়োগ হিসাবেও পরিচিত। এসআইপি-তে, স্বল্প পরিমাণে নিয়মিত বিরতিতে মিউচুয়াল ফান্ড ইউনিট ক্রয় করে। ব্যক্তিরা SIP মোডের মাধ্যমে মিউচুয়াল ফান্ডে INR 500 (কিছু ক্ষেত্রে এমনকি INR 100) এর মতো কম পরিমাণে বিনিয়োগ শুরু করতে পারেন। SIP এর অনেক সুবিধা রয়েছে যেমনযৌগিক শক্তি, রুপি খরচ গড়, এবং সুশৃঙ্খল সঞ্চয় অভ্যাস. SIP এর ফ্রিকোয়েন্সি মাসিক, পাক্ষিক বা ত্রৈমাসিক হতে পারে।

STP বা পদ্ধতিগত স্থানান্তর পরিকল্পনা

এসটিপি বাপদ্ধতিগত স্থানান্তর পরিকল্পনা একটি কৌশল যার মাধ্যমে একজন ব্যক্তি মিউচুয়াল ফান্ড কোম্পানিকে একটি পদ্ধতিগত এবং পর্যায়ক্রমিক পদ্ধতিতে একটি স্কিম থেকে অন্য প্রকল্পে অর্থ স্থানান্তর করতে সম্মতি দেয়। এসটিপি-তে, ব্যক্তিরা তাদের অর্থ শুধুমাত্র একটি স্কিম থেকে অন্য ফান্ড হাউসে স্থানান্তর করতে পারে, অন্য ফান্ড হাউসে নয়। STP-তে, তরল বা অতি স্বল্প-মেয়াদী তহবিল থেকে ইকুইটি ফান্ডে স্থানান্তর করা হয়। এটি এমন ব্যক্তিদের জন্য উপযুক্ত যাদের অ্যাকাউন্টে অতিরিক্ত অলস অর্থ পড়ে আছে এবং তারা ইক্যুইটি ফান্ডে সম্পূর্ণ পরিমাণ বিনিয়োগ করতে অনিচ্ছুক। ফলস্বরূপ, STP-এর মাধ্যমে, ব্যক্তিরা প্রথমে অর্থ বিনিয়োগ করতে পারে৷তরল তহবিল এবং তারপর তাদের পছন্দের ইকুইটি ফান্ডে স্থানান্তর করুন।

SWP বা পদ্ধতিগত প্রত্যাহার পরিকল্পনা

SWP বা সিস্টেম্যাটিক উইথড্রয়াল প্ল্যান হল SIP এর বিপরীত। SWP-তে, ব্যক্তিরা মিউচুয়াল ফান্ড স্কিম থেকে অল্প পরিমাণে টাকা রিডিম করে। এই পরিস্থিতিতে, ব্যক্তিরা প্রথমে একটি মিউচুয়াল ফান্ড স্কিমে টাকা জমা করে যার ঝুঁকি-ক্ষুধা সাধারণত কম যেমন তরল তহবিল। তারপরে, ব্যক্তিরা তাদের প্রয়োজনীয়তার উপর নির্ভর করে নিয়মিত বিরতিতে মিউচুয়াল ফান্ড স্কিম থেকে টাকা রিডিম করতে শুরু করে। SWP এর ফ্রিকোয়েন্সি সাপ্তাহিক, মাসিক বা ত্রৈমাসিক হতে পারে। SWP নিয়মিত একটি উত্স হিসাবে ব্যবহার করা যেতে পারেআয় ব্যক্তিদের জন্য, বিশেষ করে অবসরপ্রাপ্তদের জন্য।

Talk to our investment specialist

SIP বনাম STP বনাম SWP: পার্থক্য বোঝা

অনেক সময়, ব্যক্তিরা SIP, STP এবং SWP-এর মধ্যে নির্বাচন করার সময় বিভ্রান্ত হন। সুতরাং, আসুন আমরা সমস্ত কৌশলগুলির মধ্যে পার্থক্যগুলি বুঝতে পারি।

বিনিয়োগ, স্থানান্তর, এবং প্রত্যাহার

এসআইপিতে, ব্যক্তিরা একটি নির্দিষ্ট মিউচুয়াল ফান্ড স্কিমে অর্থ বিনিয়োগ করে। এই বিনিয়োগ নিয়মিত বিরতিতে এবং নির্দিষ্ট পরিমাণে করা হয়। এছাড়াও, SIP সাধারণত ইক্যুইটি ফান্ডে এবং দীর্ঘ মেয়াদের জন্য করা হয়। STP-তে, টাকা প্রথমে বিনিয়োগ করা হয় aঋণ তহবিল সাধারণত তরল তহবিল এবং তারপর ইক্যুইটি তহবিলে নিয়মিত বিরতিতে স্থানান্তরিত হয়। এখানেও, মেয়াদ এবং স্থানান্তরের পরিমাণ নির্দিষ্ট করা আছে। অবশেষে, SWP-এ, ব্যক্তিরা নিয়মিত বিরতিতে মিউচুয়াল ফান্ড স্কিম থেকে অর্থ উত্তোলন করে। এখানেও, আপনাকে প্রথমে মিউচুয়াল ফান্ড স্কিমগুলিতে অর্থ জমা করতে হবে যার ঝুঁকি-ক্ষুধা কম। তারপরে, নিয়মিত বিরতিতে একটি নির্দিষ্ট পরিমাণ অর্থ খালাস করা হয়।

উপযুক্ততা

এসআইপি সেই ব্যক্তিদের জন্য উপযুক্ত যাদের বিনিয়োগের মেয়াদ দীর্ঘ এবং মিউচুয়াল ফান্ডে একমুঠো অর্থ বিনিয়োগ করতে পারে না। এছাড়াও, মিউচুয়াল ফান্ড বিনিয়োগের মাধ্যমে একটি নির্দিষ্ট লক্ষ্য অর্জন করতে ইচ্ছুক ব্যক্তিদের দ্বারাও SIP বেছে নেওয়া হয়। অন্যদিকে, এসটিপি এমন ব্যক্তিদের জন্য উপযুক্ত যাদের অতিরিক্ত অলস অর্থ আছে কিন্তু মিউচুয়াল ফান্ড স্কিমগুলিতে সম্পূর্ণ অর্থ বিনিয়োগ করতে অনিচ্ছুক। তাই, STP-এর মাধ্যমে, তারা ইক্যুইটি-ভিত্তিক তহবিলে নিয়মিত বিরতিতে অল্প পরিমাণে স্থানান্তর করতে পারে। বিপরীতে, SWP সেই ব্যক্তিদের জন্য উপযুক্ত যারা অতিরিক্ত অর্থ পেয়েছেন এবং এটি থেকে নিয়মিত আয়ের উৎস খুঁজছেন। অতএব, তারা প্রথমে একটি নিম্ন স্তরের ঝুঁকি সহ একটি স্কিমে জমা করতে পারে এবং তারপরে নিয়মিত বিরতিতে প্রয়োজনীয় পরিমাণ উত্তোলন শুরু করতে পারে।

করের প্রভাব

সাধারণত, এসআইপি-তে কোনো কর প্রযোজ্য হয় না কারণ সেখানে বিনিয়োগের পরিবর্তে তহবিল উত্তোলন করা হয়। উপরন্তু, ক্ষেত্রে SIPsইএলএসএস স্কিমগুলি ব্যক্তিদের কর দাবি করতে সাহায্য করেডিডাকশন INR 1,50 পর্যন্ত,000 অধীনধারা 80C এরআয়কর আইন, 1961। যাইহোক, এসটিপি এবং এসডব্লিউপি-র ক্ষেত্রে ট্যাক্সেশন জড়িত। যেহেতু, এসটিপিতে, তহবিল তরল তহবিল থেকে ইক্যুইটি তহবিলে স্থানান্তরিত হয়, তাই তারা কর আকর্ষণ করে। প্রতিটি স্থানান্তর একটি খালাস হিসাবে বিবেচিত হয় এবং একটি আকর্ষণ করেমূলধন লাভ ট্যাক্স একইভাবে, SWP-এর ক্ষেত্রে, প্রতিটি প্রত্যাহার কর আকৃষ্ট করে। এই পরিস্থিতিতে, প্রতিটি প্রত্যাহারও একটি খালাস হিসাবে বিবেচিত হয় এবং হিসাবে প্রযোজ্যমূলধন অর্জন. ইক্যুইটি এবং ঋণ তহবিলের জন্য STP এবং SWP-এর মূলধন লাভ নিম্নরূপ ব্যাখ্যা করা হয়েছে।

VALUE AT END OF TENOR:₹5,927SWP Calculator

ইক্যুইটি ফান্ডের ক্ষেত্রে, ক্রয়ের তারিখ থেকে এক বছরের মধ্যে রিডেম্পশন করা হলে শর্ট টার্ম ক্যাপিটাল গেইন বা STCG প্রযোজ্য। STCG হল ইক্যুইটি ফান্ডের ক্ষেত্রে ট্যাক্স করা হয়সমান 15%। যদি তহবিলগুলি এক বছর পরে খালাস করা হয় তবে লং টার্ম ক্যাপিটাল গেইন (LTCG) প্রযোজ্য যা সূচক সুবিধা ছাড়াই 10% চার্জ করা হয়। যাইহোক, এই LTCG প্রযোজ্য যদি লাভ 1 লাখ টাকার উপরে হয়। ঋণ তহবিলের জন্য, STCG প্রযোজ্য যদি তহবিলগুলি ক্রয়ের তারিখ থেকে তিন বছরের মধ্যে রিডিম করা হয় যা একজন ব্যক্তির হিসাবে চার্জ করা হয়করের হার. যাইহোক, LTCG হল ঋণ তহবিল সূচক সুবিধা সহ 20% হারে করযোগ্য।

সুবিধাদি

বিনিয়োগের প্রতিটি মোডের জন্য বেশ কিছু সুবিধা রয়েছে। এসআইপি-এর ক্ষেত্রে, কিছু বিশিষ্ট সুবিধা হল রুপি খরচ গড়, চক্রবৃদ্ধির ক্ষমতা এবং সুশৃঙ্খল বিনিয়োগ পদ্ধতি। STP-এর ক্ষেত্রে, কিছু সুবিধার মধ্যে রয়েছে সামঞ্জস্যপূর্ণ রিটার্ন, খরচের গড় এবং পোর্টফোলিওর ভারসাম্য বজায় রাখা। অবশেষে, SWP-এর সুবিধার মধ্যে রয়েছে নিয়মিত আয়, ট্যাক্স সুবিধা এবং এড়ানোবাজার ওঠানামা

নীচে দেওয়া সারণীটি SIP, STP এবং SWP এর মধ্যে পার্থক্যগুলিকে সংক্ষিপ্ত করে৷

| পরামিতি | চুমুক | অনুগ্রহ | SWP |

|---|---|---|---|

| বিনিয়োগ, স্থানান্তর, এবং প্রত্যাহার | এই মোডে, অল্প পরিমাণে নিয়মিত বিরতিতে একটি স্কিমে অর্থ বিনিয়োগ করা হয় | এই মোডে, নিয়মিত বিরতিতে টাকা এক স্কিম থেকে অন্য স্কিমে স্থানান্তর করা হয় | এই মোডে, মিউচুয়াল ফান্ড স্কিম থেকে নিয়মিত বিরতিতে টাকা তোলা হয় |

| উপযুক্ততা | বিনিয়োগকারীদের জন্য উপযুক্ত যারাঅর্থ সঞ্চয় তাদের মাসিক আয় থেকে | বিনিয়োগকারীদের জন্য উপযুক্ত যারা তাদের মাসিক আয় থেকে অর্থ সঞ্চয় করে | বিনিয়োগকারীদের জন্য উপযুক্ত যারা তাদের মাসিক আয় থেকে অর্থ সঞ্চয় করে |

| ট্যাক্স প্রযোজ্যতা | টাকা একটি স্কিমে বিনিয়োগ করা হয় বলে ট্যাক্স প্রযোজ্য নয় | ট্যাক্স প্রযোজ্য কারণ স্থানান্তরিত অর্থ একটি খালাস হিসাবে বিবেচিত হয়৷ | ট্যাক্স প্রযোজ্য কারণ প্রতিটি প্রত্যাহার একটি খালাস হিসাবে বিবেচিত হয় |

| সুবিধাদি | চক্রবৃদ্ধি ক্ষমতা, রুপি খরচ গড়, সুশৃঙ্খল বিনিয়োগ পদ্ধতি | সামঞ্জস্যপূর্ণ রিটার্ন, পোর্টফোলিও রিব্যালেন্সিং, খরচের গড় | নিয়মিত প্রবাহ আয় বাজারের ওঠানামা এড়ায় |

বিনিয়োগের জন্য সেরা এসআইপি

এইভাবে, উপরের প্যারামিটারের উপর ভিত্তি করে, কিছু মিউচুয়াল ফান্ড স্কিম যার জন্য বিবেচনা করা যেতে পারেএসআইপি বিনিয়োগ নিম্নরূপ.

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP US Flexible Equity Fund Growth ₹76.8286

↓ -1.76 ₹1,119 500 1.5 10.4 36 22 16.7 33.8 Franklin Asian Equity Fund Growth ₹37.9742

↓ -0.26 ₹372 500 7.8 18.1 31.7 14 3 23.7 DSP Natural Resources and New Energy Fund Growth ₹107.258

↓ -0.54 ₹1,765 500 12.2 18.5 30.2 23.1 20.4 17.5 Franklin Build India Fund Growth ₹140.414

↓ -3.35 ₹3,003 500 -0.2 0.5 14.7 24.9 22 3.7 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹59.74

↓ -1.48 ₹3,641 1,000 -6.5 0.7 14.5 15 11.2 17.5 Kotak Equity Opportunities Fund Growth ₹336.979

↓ -7.90 ₹29,991 1,000 -3 -0.3 13.2 17.7 15.4 5.6 Kotak Standard Multicap Fund Growth ₹82.997

↓ -1.89 ₹56,479 500 -3.3 -1.1 12.6 15.8 12.4 9.5 Invesco India Growth Opportunities Fund Growth ₹93.07

↓ -2.01 ₹8,959 100 -7.6 -8.6 12.1 22.1 15.8 4.7 ICICI Prudential Banking and Financial Services Fund Growth ₹128.01

↓ -2.71 ₹10,951 100 -7.7 -2.5 10.1 13.6 10.8 15.9 Tata India Tax Savings Fund Growth ₹43.3255

↓ -0.91 ₹4,566 500 -5 -0.9 9.6 14.5 12.5 4.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 10 Funds showcased

Commentary DSP US Flexible Equity Fund Franklin Asian Equity Fund DSP Natural Resources and New Energy Fund Franklin Build India Fund Aditya Birla Sun Life Banking And Financial Services Fund Kotak Equity Opportunities Fund Kotak Standard Multicap Fund Invesco India Growth Opportunities Fund ICICI Prudential Banking and Financial Services Fund Tata India Tax Savings Fund Point 1 Bottom quartile AUM (₹1,119 Cr). Bottom quartile AUM (₹372 Cr). Bottom quartile AUM (₹1,765 Cr). Lower mid AUM (₹3,003 Cr). Lower mid AUM (₹3,641 Cr). Top quartile AUM (₹29,991 Cr). Highest AUM (₹56,479 Cr). Upper mid AUM (₹8,959 Cr). Upper mid AUM (₹10,951 Cr). Upper mid AUM (₹4,566 Cr). Point 2 Established history (13+ yrs). Established history (18+ yrs). Established history (17+ yrs). Established history (16+ yrs). Established history (12+ yrs). Oldest track record among peers (21 yrs). Established history (16+ yrs). Established history (18+ yrs). Established history (17+ yrs). Established history (11+ yrs). Point 3 Top rated. Rating: 5★ (top quartile). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: High. Risk profile: Moderately High. Point 5 5Y return: 16.69% (upper mid). 5Y return: 3.02% (bottom quartile). 5Y return: 20.42% (top quartile). 5Y return: 22.00% (top quartile). 5Y return: 11.25% (bottom quartile). 5Y return: 15.36% (upper mid). 5Y return: 12.43% (lower mid). 5Y return: 15.83% (upper mid). 5Y return: 10.82% (bottom quartile). 5Y return: 12.52% (lower mid). Point 6 3Y return: 22.00% (upper mid). 3Y return: 13.99% (bottom quartile). 3Y return: 23.09% (top quartile). 3Y return: 24.93% (top quartile). 3Y return: 14.95% (lower mid). 3Y return: 17.67% (upper mid). 3Y return: 15.85% (lower mid). 3Y return: 22.13% (upper mid). 3Y return: 13.63% (bottom quartile). 3Y return: 14.45% (bottom quartile). Point 7 1Y return: 35.99% (top quartile). 1Y return: 31.66% (top quartile). 1Y return: 30.25% (upper mid). 1Y return: 14.70% (upper mid). 1Y return: 14.47% (upper mid). 1Y return: 13.18% (lower mid). 1Y return: 12.56% (lower mid). 1Y return: 12.05% (bottom quartile). 1Y return: 10.10% (bottom quartile). 1Y return: 9.56% (bottom quartile). Point 8 Alpha: 2.18 (upper mid). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (lower mid). Alpha: 0.61 (upper mid). Alpha: 2.61 (top quartile). Alpha: 3.74 (top quartile). Alpha: -0.94 (bottom quartile). Alpha: -2.00 (bottom quartile). Alpha: -0.76 (bottom quartile). Point 9 Sharpe: 1.15 (upper mid). Sharpe: 2.24 (top quartile). Sharpe: 1.32 (top quartile). Sharpe: 0.21 (bottom quartile). Sharpe: 1.03 (upper mid). Sharpe: 0.44 (lower mid). Sharpe: 0.46 (lower mid). Sharpe: 0.19 (bottom quartile). Sharpe: 0.78 (upper mid). Sharpe: 0.14 (bottom quartile). Point 10 Information ratio: -0.16 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (lower mid). Information ratio: 0.25 (top quartile). Information ratio: 0.08 (upper mid). Information ratio: 0.19 (upper mid). Information ratio: 0.56 (top quartile). Information ratio: -0.01 (bottom quartile). Information ratio: -0.35 (bottom quartile). DSP US Flexible Equity Fund

Franklin Asian Equity Fund

DSP Natural Resources and New Energy Fund

Franklin Build India Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Kotak Equity Opportunities Fund

Kotak Standard Multicap Fund

Invesco India Growth Opportunities Fund

ICICI Prudential Banking and Financial Services Fund

Tata India Tax Savings Fund

উপসংহার

এইভাবে, সমস্ত স্কিমগুলির মধ্যে অনেক পার্থক্য রয়েছে। ফলস্বরূপ, স্কিমগুলি বেছে নেওয়ার সময় ব্যক্তিদের সতর্ক হওয়া উচিত। তাদের এটিতে বিনিয়োগ করার আগে স্কিমের পদ্ধতিগুলি সম্পূর্ণরূপে বোঝা উচিত। উপরন্তু, তারা এই ধরনের বিনিয়োগ মোড তাদের জন্য উপযুক্ত কি না পরীক্ষা করা উচিত. এটি তাদের সময়মত তাদের লক্ষ্য অর্জনে সহায়তা করবে.

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।

Superb Knowledgeable page.........