এসআইপি বনাম এফডি

কোনটি একটি ভাল বিনিয়োগ বিকল্প?

ব্যক্তিরা সর্বদা একটি ক্যাচ 22 পরিস্থিতির মধ্যে থাকে যখন এটির মধ্যে নির্বাচন করতে আসেFD এবংচুমুক বিনিয়োগের জন্য।SIP হল বিনিয়োগের একটি মোডযৌথ পুঁজি যার মাধ্যমে ব্যক্তি নিয়মিত বিরতিতে অল্প পরিমাণ জমা করতে পারে.অন্যদিকে, FD হল একটি বিনিয়োগের উপায় যেখানে লোকেরা একটি নির্দিষ্ট মেয়াদের জন্য একটি নির্দিষ্ট পরিমাণ জমা করে এবং পরিপক্কতার সময় সুদের সাথে অর্থ ফেরত পায়।. সুতরাং, আসুন আমরা বুঝতে পারি যে FD এবং SIP এর মধ্যে কোনটি ভাল, SIP রিটার্ন ক্যালকুলেটর,শীর্ষ SIP বিনিয়োগ করতে, এবং আরও অনেক কিছু।

একটি পদ্ধতিগত বিনিয়োগ পরিকল্পনা বা SIP কি?

পদ্ধতিগতবিনিয়োগ পরিকল্পনা বা SIP হল মিউচুয়াল ফান্ডে একটি বিনিয়োগের মোড যা মানুষকে নিয়মিত বিরতিতে অল্প পরিমাণ জমা করতে দেয়। SIP কে লক্ষ্য-ভিত্তিক বিনিয়োগ হিসাবেও উল্লেখ করা যেতে পারে। SIP হল মিউচুয়াল ফান্ডের অন্যতম সৌন্দর্য যার মাধ্যমে লোকেরা তাদের সুবিধামত বিনিয়োগ করতে পারে। এসআইপি-এর মাধ্যমে লোকেরা বাড়ি কেনা, গাড়ি কেনা, উচ্চ শিক্ষার পরিকল্পনা এবং আরও অনেক কিছুর মতো অনেক লক্ষ্য অর্জনের পরিকল্পনা করতে পারে। যদিও বিনিয়োগের SIP মোড অনেক স্কিমে উপলব্ধ, তবে, এটি সাধারণত এর প্রসঙ্গে উল্লেখ করা হয়ইক্যুইটি ফান্ড.

মানুষ তাদের শুরু করতে পারেনএসআইপি বিনিয়োগ INR 500 এর মতো কম পরিমাণের সাথে।

একটি স্থায়ী আমানত বা FD কি?

FD-এর স্থায়ী আমানত একটি বিনিয়োগের পথকে বোঝায় যা সাধারণত ব্যাঙ্কগুলি দ্বারা অফার করা হয় এবং৷ডাক ঘর. FD-এর ক্ষেত্রে, লোকেদের একটি নির্দিষ্ট সময়সীমার জন্য এককালীন অর্থপ্রদান হিসাবে যথেষ্ট পরিমাণ জমা করতে হবে। এখানে, লোকেরা মেয়াদ শেষে তাদের বিনিয়োগের পরিমাণ ফেরত পায়। যাইহোক, লোকেরা মেয়াদকালে এফডি ভাঙতে পারে না এবং যদি তারা ভাঙার চেষ্টা করে তবে তাদের কিছু চার্জ দিতে হবেব্যাংক. এফডিআয় বিনিয়োগে সুদ অর্জন করে। এই সুদের আয় বিনিয়োগকারীদের হাতে করযোগ্য।

কোনটি বেছে নেবেন?

যেহেতু এসআইপি মিউচুয়াল ফান্ডে একটি বিনিয়োগের মোড এবং এফডি এটি নিজেই একটি বিনিয়োগের উপায়; তাদের উভয় ভিন্ন বৈশিষ্ট্য দেখান. সুতরাং, আসুন তাদের উভয়ের মধ্যে পার্থক্য বুঝতে পারি।

ন্যূনতম বিনিয়োগ

বিনিয়োগের SIP মোডের মাধ্যমে মিউচুয়াল ফান্ডে ন্যূনতম বিনিয়োগ শুরু হয়INR 500. অতএব, এটি নিশ্চিত করা যেতে পারে যে এটি মানুষের পকেটে বেশি চিমটি না করে। অধিকন্তু, SIP এর ফ্রিকোয়েন্সি জনগণের সুবিধা অনুযায়ী মাসিক বা ত্রৈমাসিক হিসাবেও সেট করা যেতে পারে। অন্যদিকে, FD তে ন্যূনতম বিনিয়োগের পরিমাণ INR 1 এর মধ্যে,000-10,0000 যেহেতু এফডি বিনিয়োগ এককভাবে করা হয়, তাই লোকেরা তা রাখে নাবিনিয়োগ পরিমাণ.

মেয়াদ

এফডি একটি ঐতিহ্যগত বিনিয়োগের উপায় হিসাবে স্বল্পমেয়াদী এবং দীর্ঘমেয়াদী উভয় বিনিয়োগের জন্য বিবেচনা করা হয়। FD এর মেয়াদ 6 মাস, 1 বছর এবং 5 বছর পর্যন্ত যেতে পারে। বিপরীতে, SIP সাধারণত দীর্ঘমেয়াদী বিনিয়োগের জন্য বেছে নেওয়া হয়। যেহেতু এসআইপি সাধারণত ইক্যুইটি তহবিলের প্রসঙ্গে উল্লেখ করা হয়, তাই দীর্ঘমেয়াদী বিনিয়োগ আপনাকে সর্বাধিক রাজস্ব উপার্জন করতে সহায়তা করবে। এছাড়াও, লোকেরা বেশি সময় ধরে রাখলে সর্বাধিক সুবিধা উপভোগ করতে পারে।

রিটার্নস

FD-তে রিটার্ন সুদের আকারে স্থির করা হয় যা নির্দিষ্ট সময়ের মধ্যে পরিবর্তিত হয় না। 2017-18 আর্থিক বছরের জন্য, FD হারপরিসর বিনিয়োগ এক বছরের জন্য রাখা হলে আনুমানিক 6%-7% এর মধ্যে। বিপরীতে, এসআইপি-এর ক্ষেত্রে, রিটার্নগুলি নির্দিষ্ট করা হয় না কারণ রিটার্নগুলি কর্মক্ষমতার উপর নির্ভর করেঅন্তর্নিহিত ইক্যুইটি শেয়ার। যাইহোক, যদি মিউচুয়াল ফান্ডগুলি পাঁচ বছরের বেশি সময় ধরে রাখা হয় তবে 15% এর বেশি ঐতিহাসিক রিটার্ন দিয়েছে।

Talk to our investment specialist

ঝুকিপুন্ন ক্ষুধা

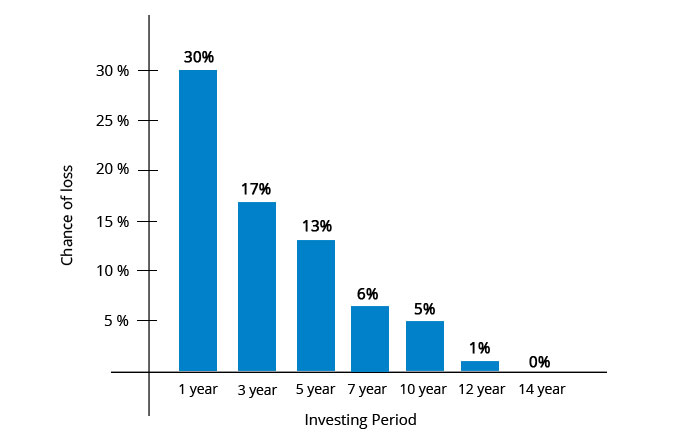

SIP এর তুলনায় FD-এর ঝুঁকি-ক্ষুধা কম বলে মনে করা হয়। FD সাধারণত ব্যাঙ্ক দ্বারা অফার করা হয়। অন্যদিকে, দঝুকিপুন্ন ক্ষুধা SIP এর FD থেকে বেশি। যাইহোক, যদি SIP দীর্ঘ মেয়াদের জন্য রাখা হয়, তাহলে ক্ষতির সম্ভাবনা কমে যায়।

তারল্য

দ্যতারল্য SIP এর ক্ষেত্রে FD এর তুলনায় বেশি। SIP-এর ক্ষেত্রে, লোকেরা যদি তাদের বিনিয়োগ খালাস করে তবে তারা টাকা ফেরত পেতে পারেইক্যুইটি ফান্ডের জন্য T+3 দিন. যাইহোক, ক্ষেত্রেঋণ তহবিল, নিষ্পত্তি সময়কাল হয়T+1 দিন. যাইহোক, স্থায়ী আমানতের ক্ষেত্রে, এটি খালাস করা সহজ নয়। এমনকি যদি লোকেরা অকাল প্রত্যাহারের জন্য চেষ্টা করে, তবে তাদের ব্যাঙ্কে কিছু চার্জ দিতে হবে।

ট্যাক্সেশন

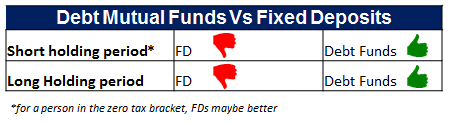

মিউচুয়াল ফান্ড এবং এফডি উভয় ক্ষেত্রেই কর দেওয়ার নিয়ম আলাদা। FD-এর ক্ষেত্রে, 2017-18 আর্থিক বছরের জন্য, অর্জিত সুদ ব্যক্তির নিয়মিত ট্যাক্স স্ল্যাব অনুযায়ী চার্জ করা হয়। যাইহোক, যেহেতু এসআইপি সাধারণত ইক্যুইটি ফান্ডের ক্ষেত্রে হয়, তাই ইকুইটি ফান্ডের সাথে সম্পর্কিত ট্যাক্স নিয়মগুলি নিম্নরূপ ব্যাখ্যা করা হয়েছে।

2017-18 আর্থিক বছরের জন্য, যদি ইক্যুইটি তহবিলগুলি ক্রয়ের তারিখ থেকে এক বছর পরে বিক্রি করা হয় তবে সেগুলি দীর্ঘমেয়াদী জন্য প্রযোজ্যমূলধন লাভ যা করযোগ্য নয়। তবে, যদি এই তহবিলগুলি ক্রয়ের তারিখ থেকে এক বছরের আগে বিক্রি করা হয়; এটা স্বল্পমেয়াদী বিষয়মূলধন অর্জন যা a এ চার্জ করা হয়সমান ব্যক্তির ট্যাক্স স্ল্যাব নির্বিশেষে 15% এর হার।

বৈশিষ্ট্য

SIP এর অনেক বৈশিষ্ট্য রয়েছে যেমন রুপি খরচ গড়,যৌগিক শক্তি, এবং তাই, যা একটি FD-এর ক্ষেত্রে উপলব্ধ নয়৷ সুতরাং, আসুন দেখি এই বৈশিষ্ট্যগুলির অর্থ কী।

1. রুপি খরচ গড়

SIP ক্ষেত্রে, মানুষমিউচুয়াল ফান্ডে বিনিয়োগ করুন নিয়মিত সময়ে একক যখন বাজার বিভিন্ন মূল্য আচরণ দেখায়। অতএব, যখন বাজারগুলি নিম্নমুখী হয়, লোকেরা আরও ইউনিট ক্রয় করতে পারে এবং এর বিপরীতে। তাই, ইউনিটের ক্রয় মূল্য SIP এর কারণে গড় হয়ে যায়। যাইহোক, FD-এর ক্ষেত্রে, এই বৈশিষ্ট্যটি উপলব্ধ নয় কারণ পরিমাণটি শুধুমাত্র একবারের জন্য জমা করা হয়।

2. যৌগিক শক্তি

এসআইপি চক্রবৃদ্ধির ক্ষেত্রে প্রযোজ্য। চক্রবৃদ্ধি বলতে চক্রবৃদ্ধি সুদ বোঝায় যেখানে সুদের পরিমাণ মূল পরিমাণ এবং ইতিমধ্যে জমা হওয়া সুদের উপর গণনা করা হয়। FD-এর ক্ষেত্রে, সুদের পরিমাণও চক্রবৃদ্ধি সাপেক্ষে।

3. সুশৃঙ্খল সঞ্চয় অভ্যাস

এসআইপি ব্যক্তিদের মধ্যে সুশৃঙ্খল সঞ্চয়ের অভ্যাস গড়ে তোলে কারণ মানুষকে নিয়মিত বিরতিতে অর্থ জমা করতে হয়। বিপরীতে, FD-তে লোকেরা শুধুমাত্র একবার টাকা জমা করলে, তারা একটি সুশৃঙ্খল সঞ্চয়ের অভ্যাস গড়ে তুলতে পারে বা নাও করতে পারে।

নীচে দেওয়া সারণীটি SIP এবং স্থায়ী আমানতের মধ্যে পার্থক্যগুলিকে সংক্ষিপ্ত করে৷

| পরামিতি | চুমুক | ফিক্সড ডিপোজিট |

|---|---|---|

| রিটার্নস | ফান্ডের কর্মক্ষমতা অনুযায়ী পরিবর্তিত হয় | পূর্বনির্ধারিত |

| ন্যূনতম বিনিয়োগ | INR 500 থেকে শুরু | INR 1,000 - 10,000 এর মধ্যে রেঞ্জ৷ |

| মেয়াদ | সাধারণত দীর্ঘমেয়াদী জন্য ব্যবহৃত | স্বল্প এবং দীর্ঘমেয়াদী উভয় মেয়াদ |

| ঝুঁকি | উচ্চ | কম |

| তারল্য | উচ্চ | কম |

| ট্যাক্সেশন | স্বল্পমেয়াদী: 15% ফ্ল্যাট রেটে ট্যাক্সদীর্ঘ মেয়াদী: ট্যাক্সড নয় | ব্যক্তির স্ল্যাব হার অনুযায়ী কর ধার্য |

| বৈশিষ্ট্য | রুপি খরচ গড়, চক্রবৃদ্ধি শক্তি, এবং সুশৃঙ্খল সঞ্চয় অভ্যাস | যৌগিক শক্তি |

FY 22 - 23-এর জন্য বিনিয়োগের জন্য সেরা SIP৷

To seek to generate capital appreciation and provide long term growth opportunities by investing in equity and equity related securities of companies domiciled in India whose predominant economic activity is in the (a) discovery, development, production, or distribution of natural resources, viz., energy, mining etc; (b) alternative energy and energy technology sectors, with emphasis given to renewable energy, automotive and on-site power generation, energy storage and enabling energy technologies. also invest a certain portion of its corpus in the equity and equity related securities of companies domiciled overseas, which are principally engaged in the discovery, development, production or distribution of natural resources and alternative energy and/or the units shares of Merrill Lynch international Investment Funds New Energy Fund, Merrill Lynch International Investment Funds World Energy Fund and similar other overseas mutual fund schemes. Below is the key information for DSP Natural Resources and New Energy Fund Returns up to 1 year are on The Scheme seeks to achieve capital appreciation by investing in companies engaged directly or indirectly in infrastructure related activities. Research Highlights for Franklin Build India Fund Below is the key information for Franklin Build India Fund Returns up to 1 year are on The primary investment objective of the Scheme is to generate long-term capital appreciation to unit holders from a portfolio that is invested predominantly in equity and equity related securities of companies engaged in banking and financial services. The Scheme does not guarantee/indicate any returns. There can be no assurance that the schemes’ objectives will be achieved. Research Highlights for Aditya Birla Sun Life Banking And Financial Services Fund Below is the key information for Aditya Birla Sun Life Banking And Financial Services Fund Returns up to 1 year are on (Erstwhile Kotak Opportunities Scheme) To generate capital appreciation from a diversified portfolio of equity and equity

related securities. However, there is no assurance that the objective of the scheme will be realized. Research Highlights for Kotak Equity Opportunities Fund Below is the key information for Kotak Equity Opportunities Fund Returns up to 1 year are on (Erstwhile Kotak Select Focus Fund) The investment objective of the scheme is to generate long term appreciation from the portfolio of equity and equity related sectors, generally focussed on few selected sectors. Research Highlights for Kotak Standard Multicap Fund Below is the key information for Kotak Standard Multicap Fund Returns up to 1 year are on Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP Natural Resources and New Energy Fund Growth ₹110.438

↑ 0.34 ₹1,765 500 15.2 25.4 38.8 25.1 21.5 17.5 Franklin Build India Fund Growth ₹148.681

↓ -1.28 ₹3,003 500 2.1 6.6 24.2 28.6 24 3.7 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹63.89

↓ -1.06 ₹3,641 1,000 -1.2 8 22.1 18.2 13.4 17.5 Kotak Equity Opportunities Fund Growth ₹355.699

↓ -4.19 ₹29,991 1,000 0.3 5.8 20.6 20.5 17.4 5.6 Kotak Standard Multicap Fund Growth ₹87.09

↓ -1.07 ₹56,479 500 -0.8 4.2 19.3 18.2 14.4 9.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 26 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP Natural Resources and New Energy Fund Franklin Build India Fund Aditya Birla Sun Life Banking And Financial Services Fund Kotak Equity Opportunities Fund Kotak Standard Multicap Fund Point 1 Bottom quartile AUM (₹1,765 Cr). Bottom quartile AUM (₹3,003 Cr). Lower mid AUM (₹3,641 Cr). Upper mid AUM (₹29,991 Cr). Highest AUM (₹56,479 Cr). Point 2 Established history (17+ yrs). Established history (16+ yrs). Established history (12+ yrs). Oldest track record among peers (21 yrs). Established history (16+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 21.46% (upper mid). 5Y return: 24.04% (top quartile). 5Y return: 13.43% (bottom quartile). 5Y return: 17.37% (lower mid). 5Y return: 14.36% (bottom quartile). Point 6 3Y return: 25.07% (upper mid). 3Y return: 28.56% (top quartile). 3Y return: 18.25% (bottom quartile). 3Y return: 20.48% (lower mid). 3Y return: 18.18% (bottom quartile). Point 7 1Y return: 38.81% (top quartile). 1Y return: 24.24% (upper mid). 1Y return: 22.11% (lower mid). 1Y return: 20.63% (bottom quartile). 1Y return: 19.26% (bottom quartile). Point 8 Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Alpha: 0.61 (lower mid). Alpha: 2.61 (upper mid). Alpha: 3.74 (top quartile). Point 9 Sharpe: 1.32 (top quartile). Sharpe: 0.21 (bottom quartile). Sharpe: 1.03 (upper mid). Sharpe: 0.44 (bottom quartile). Sharpe: 0.46 (lower mid). Point 10 Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Information ratio: 0.25 (top quartile). Information ratio: 0.08 (lower mid). Information ratio: 0.19 (upper mid). DSP Natural Resources and New Energy Fund

Franklin Build India Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Kotak Equity Opportunities Fund

Kotak Standard Multicap Fund

1. DSP Natural Resources and New Energy Fund

DSP Natural Resources and New Energy Fund

Growth Launch Date 25 Apr 08 NAV (26 Feb 26) ₹110.438 ↑ 0.34 (0.31 %) Net Assets (Cr) ₹1,765 on 31 Jan 26 Category Equity - Sectoral AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆☆☆☆ Risk High Expense Ratio 1.99 Sharpe Ratio 1.32 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹12,942 28 Feb 23 ₹13,335 29 Feb 24 ₹19,096 28 Feb 25 ₹18,712 28 Feb 26 ₹26,378 Returns for DSP Natural Resources and New Energy Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 26 Feb 26 Duration Returns 1 Month 8.6% 3 Month 15.2% 6 Month 25.4% 1 Year 38.8% 3 Year 25.1% 5 Year 21.5% 10 Year 15 Year Since launch 14.4% Historical performance (Yearly) on absolute basis

Year Returns 2024 17.5% 2023 13.9% 2022 31.2% 2021 9.8% 2020 42.8% 2019 11.5% 2018 4.4% 2017 -15.3% 2016 43.1% 2015 43.1% Fund Manager information for DSP Natural Resources and New Energy Fund

Name Since Tenure Rohit Singhania 1 Jul 12 13.6 Yr. Data below for DSP Natural Resources and New Energy Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Energy 42.96% Basic Materials 36.91% Utility 7.36% Industrials 1.62% Technology 1.28% Consumer Cyclical 0.11% Asset Allocation

Asset Class Value Cash 9.76% Equity 90.24% Debt 0% Top Securities Holdings / Portfolio

Name Holding Value Quantity BGF World Energy I2

Investment Fund | -11% ₹192 Cr 602,478

↑ 214,175 Oil & Natural Gas Corp Ltd (Energy)

Equity, Since 31 May 20 | ONGC9% ₹159 Cr 5,905,732

↑ 107,567 Jindal Steel Ltd (Basic Materials)

Equity, Since 31 Mar 20 | JINDALSTEL9% ₹154 Cr 1,356,666 Tata Steel Ltd (Basic Materials)

Equity, Since 31 Aug 16 | TATASTEEL9% ₹153 Cr 7,896,586 Oil India Ltd (Energy)

Equity, Since 29 Feb 24 | OIL6% ₹100 Cr 1,954,429

↑ 363,081 National Aluminium Co Ltd (Basic Materials)

Equity, Since 28 Feb 22 | NATIONALUM5% ₹94 Cr 2,439,055 BGF Sustainable Energy I2

Investment Fund | -5% ₹80 Cr 330,203 Coal India Ltd (Energy)

Equity, Since 31 Mar 22 | COALINDIA4% ₹68 Cr 1,533,115 Hindalco Industries Ltd (Basic Materials)

Equity, Since 31 Oct 15 | HINDALCO4% ₹67 Cr 691,612

↓ -127,079 Petronet LNG Ltd (Energy)

Equity, Since 31 Jan 18 | PETRONET4% ₹63 Cr 2,180,366

↓ -116,682 2. Franklin Build India Fund

Franklin Build India Fund

Growth Launch Date 4 Sep 09 NAV (27 Feb 26) ₹148.681 ↓ -1.28 (-0.86 %) Net Assets (Cr) ₹3,003 on 31 Jan 26 Category Equity - Sectoral AMC Franklin Templeton Asst Mgmt(IND)Pvt Ltd Rating ☆☆☆☆☆ Risk High Expense Ratio 2.01 Sharpe Ratio 0.21 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹12,098 28 Feb 23 ₹13,800 29 Feb 24 ₹23,698 28 Feb 25 ₹23,292 28 Feb 26 ₹29,368 Returns for Franklin Build India Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 26 Feb 26 Duration Returns 1 Month 8.1% 3 Month 2.1% 6 Month 6.6% 1 Year 24.2% 3 Year 28.6% 5 Year 24% 10 Year 15 Year Since launch 17.8% Historical performance (Yearly) on absolute basis

Year Returns 2024 3.7% 2023 27.8% 2022 51.1% 2021 11.2% 2020 45.9% 2019 5.4% 2018 6% 2017 -10.7% 2016 43.3% 2015 8.4% Fund Manager information for Franklin Build India Fund

Name Since Tenure Ajay Argal 18 Oct 21 4.29 Yr. Kiran Sebastian 7 Feb 22 3.99 Yr. Sandeep Manam 18 Oct 21 4.29 Yr. Data below for Franklin Build India Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Industrials 33.81% Financial Services 16.07% Utility 14.48% Energy 13.67% Communication Services 8.08% Basic Materials 5.58% Real Estate 2.64% Consumer Cyclical 1.25% Technology 1.16% Asset Allocation

Asset Class Value Cash 3.26% Equity 96.74% Top Securities Holdings / Portfolio

Name Holding Value Quantity Larsen & Toubro Ltd (Industrials)

Equity, Since 29 Feb 20 | LT9% ₹261 Cr 665,000 Oil & Natural Gas Corp Ltd (Energy)

Equity, Since 30 Jun 19 | ONGC6% ₹184 Cr 6,825,000 Reliance Industries Ltd (Energy)

Equity, Since 31 Oct 21 | RELIANCE6% ₹176 Cr 1,260,000

↑ 60,000 InterGlobe Aviation Ltd (Industrials)

Equity, Since 29 Feb 20 | INDIGO5% ₹161 Cr 350,000

↑ 24,659 NTPC Ltd (Utilities)

Equity, Since 30 Nov 16 | NTPC5% ₹142 Cr 3,978,727

↓ -371,273 Bharti Airtel Ltd (Communication Services)

Equity, Since 30 Sep 09 | BHARTIARTL5% ₹140 Cr 710,000 HDFC Bank Ltd (Financial Services)

Equity, Since 31 Oct 25 | HDFCBANK5% ₹139 Cr 1,500,000 Axis Bank Ltd (Financial Services)

Equity, Since 31 Mar 12 | AXISBANK5% ₹137 Cr 1,000,000 State Bank of India (Financial Services)

Equity, Since 31 Jul 14 | SBIN4% ₹108 Cr 1,000,000 REC Ltd (Financial Services)

Equity, Since 30 Sep 25 | RECLTD3% ₹98 Cr 2,700,000

↑ 400,000 3. Aditya Birla Sun Life Banking And Financial Services Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Growth Launch Date 14 Dec 13 NAV (27 Feb 26) ₹63.89 ↓ -1.06 (-1.63 %) Net Assets (Cr) ₹3,641 on 31 Jan 26 Category Equity - Sectoral AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆☆☆ Risk High Expense Ratio 1.99 Sharpe Ratio 1.03 Information Ratio 0.25 Alpha Ratio 0.61 Min Investment 1,000 Min SIP Investment 1,000 Exit Load 0-365 Days (1%),365 Days and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,667 28 Feb 23 ₹11,358 29 Feb 24 ₹14,691 28 Feb 25 ₹15,262 28 Feb 26 ₹18,780 Returns for Aditya Birla Sun Life Banking And Financial Services Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 26 Feb 26 Duration Returns 1 Month 1.9% 3 Month -1.2% 6 Month 8% 1 Year 22.1% 3 Year 18.2% 5 Year 13.4% 10 Year 15 Year Since launch 16.4% Historical performance (Yearly) on absolute basis

Year Returns 2024 17.5% 2023 8.7% 2022 21.7% 2021 11.5% 2020 16.8% 2019 1.1% 2018 14.9% 2017 -2.4% 2016 47.6% 2015 15.7% Fund Manager information for Aditya Birla Sun Life Banking And Financial Services Fund

Name Since Tenure Dhaval Gala 26 Aug 15 10.44 Yr. Data below for Aditya Birla Sun Life Banking And Financial Services Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Financial Services 94.64% Technology 1% Asset Allocation

Asset Class Value Cash 4.36% Equity 95.64% Top Securities Holdings / Portfolio

Name Holding Value Quantity ICICI Bank Ltd (Financial Services)

Equity, Since 31 Dec 13 | ICICIBANK14% ₹504 Cr 3,717,929

↓ -960,000 HDFC Bank Ltd (Financial Services)

Equity, Since 31 Dec 13 | HDFCBANK14% ₹503 Cr 5,408,496 Axis Bank Ltd (Financial Services)

Equity, Since 31 Oct 18 | AXISBANK9% ₹315 Cr 2,302,100 State Bank of India (Financial Services)

Equity, Since 31 Oct 17 | SBIN6% ₹207 Cr 1,918,689 Bajaj Finance Ltd (Financial Services)

Equity, Since 30 Sep 16 | BAJFINANCE5% ₹199 Cr 2,137,250 Kotak Mahindra Bank Ltd (Financial Services)

Equity, Since 31 Jan 19 | KOTAKBANK4% ₹145 Cr 3,546,665 AU Small Finance Bank Ltd (Financial Services)

Equity, Since 30 Nov 23 | AUBANK4% ₹132 Cr 1,346,861 Shriram Finance Ltd (Financial Services)

Equity, Since 30 Jun 23 | SHRIRAMFIN3% ₹122 Cr 1,198,382 ICICI Lombard General Insurance Co Ltd (Financial Services)

Equity, Since 30 Sep 19 | ICICIGI3% ₹103 Cr 565,076 Billionbrains Garage Ventures Ltd (Financial Services)

Equity, Since 30 Nov 25 | GROWW2% ₹91 Cr 5,134,395 4. Kotak Equity Opportunities Fund

Kotak Equity Opportunities Fund

Growth Launch Date 9 Sep 04 NAV (27 Feb 26) ₹355.699 ↓ -4.19 (-1.17 %) Net Assets (Cr) ₹29,991 on 31 Jan 26 Category Equity - Large & Mid Cap AMC Kotak Mahindra Asset Management Co Ltd Rating ☆☆☆☆☆ Risk Moderately High Expense Ratio 1.6 Sharpe Ratio 0.44 Information Ratio 0.08 Alpha Ratio 2.61 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹11,757 28 Feb 23 ₹12,693 29 Feb 24 ₹17,596 28 Feb 25 ₹18,065 28 Feb 26 ₹22,274 Returns for Kotak Equity Opportunities Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 26 Feb 26 Duration Returns 1 Month 3.9% 3 Month 0.3% 6 Month 5.8% 1 Year 20.6% 3 Year 20.5% 5 Year 17.4% 10 Year 15 Year Since launch 18.1% Historical performance (Yearly) on absolute basis

Year Returns 2024 5.6% 2023 24.2% 2022 29.3% 2021 7% 2020 30.4% 2019 16.5% 2018 13.2% 2017 -5.6% 2016 34.9% 2015 9.6% Fund Manager information for Kotak Equity Opportunities Fund

Name Since Tenure Harsha Upadhyaya 4 Aug 12 13.5 Yr. Data below for Kotak Equity Opportunities Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Financial Services 29.59% Industrials 16.54% Consumer Cyclical 12.56% Basic Materials 11.94% Technology 7.29% Health Care 7.15% Energy 5.31% Communication Services 2.92% Utility 2.4% Consumer Defensive 1.48% Real Estate 0.8% Asset Allocation

Asset Class Value Cash 0.99% Equity 99.01% Other 0% Top Securities Holdings / Portfolio

Name Holding Value Quantity HDFC Bank Ltd (Financial Services)

Equity, Since 31 Jul 23 | HDFCBANK6% ₹1,812 Cr 19,500,000 State Bank of India (Financial Services)

Equity, Since 28 Feb 21 | SBIN4% ₹1,346 Cr 12,500,000 Bharat Electronics Ltd (Industrials)

Equity, Since 31 Oct 18 | BEL4% ₹1,257 Cr 28,000,000 Eternal Ltd (Consumer Cyclical)

Equity, Since 31 Aug 23 | 5433203% ₹958 Cr 35,000,000 ICICI Bank Ltd (Financial Services)

Equity, Since 30 Sep 10 | ICICIBANK3% ₹949 Cr 7,000,000 Infosys Ltd (Technology)

Equity, Since 31 Jan 09 | INFY3% ₹875 Cr 5,330,405 Axis Bank Ltd (Financial Services)

Equity, Since 31 Oct 12 | AXISBANK3% ₹850 Cr 6,200,000 Coromandel International Ltd (Basic Materials)

Equity, Since 30 Nov 16 | COROMANDEL2% ₹742 Cr 3,250,001 Larsen & Toubro Ltd (Industrials)

Equity, Since 30 Sep 13 | LT2% ₹727 Cr 1,850,000 Bharti Airtel Ltd (Communication Services)

Equity, Since 28 Feb 21 | BHARTIARTL2% ₹719 Cr 3,650,000 5. Kotak Standard Multicap Fund

Kotak Standard Multicap Fund

Growth Launch Date 11 Sep 09 NAV (27 Feb 26) ₹87.09 ↓ -1.07 (-1.21 %) Net Assets (Cr) ₹56,479 on 31 Jan 26 Category Equity - Multi Cap AMC Kotak Mahindra Asset Management Co Ltd Rating ☆☆☆☆☆ Risk Moderately High Expense Ratio 1.47 Sharpe Ratio 0.46 Information Ratio 0.19 Alpha Ratio 3.74 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹11,238 28 Feb 23 ₹11,798 29 Feb 24 ₹15,664 28 Feb 25 ₹16,077 28 Feb 26 ₹19,559 Returns for Kotak Standard Multicap Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 26 Feb 26 Duration Returns 1 Month 2.2% 3 Month -0.8% 6 Month 4.2% 1 Year 19.3% 3 Year 18.2% 5 Year 14.4% 10 Year 15 Year Since launch 14.1% Historical performance (Yearly) on absolute basis

Year Returns 2024 9.5% 2023 16.5% 2022 24.2% 2021 5% 2020 25.4% 2019 11.8% 2018 12.3% 2017 -0.9% 2016 34.3% 2015 9.4% Fund Manager information for Kotak Standard Multicap Fund

Name Since Tenure Harsha Upadhyaya 4 Aug 12 13.5 Yr. Data below for Kotak Standard Multicap Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Financial Services 29.69% Industrials 18.37% Basic Materials 14.81% Consumer Cyclical 11.1% Technology 7.13% Energy 5.9% Utility 3.15% Communication Services 3% Health Care 2.65% Consumer Defensive 2.14% Asset Allocation

Asset Class Value Cash 2.05% Equity 97.95% Other 0% Top Securities Holdings / Portfolio

Name Holding Value Quantity HDFC Bank Ltd (Financial Services)

Equity, Since 31 Dec 10 | HDFCBANK6% ₹3,671 Cr 39,500,000 Bharat Electronics Ltd (Industrials)

Equity, Since 31 Aug 14 | BEL6% ₹3,592 Cr 80,000,000 ICICI Bank Ltd (Financial Services)

Equity, Since 30 Sep 10 | ICICIBANK5% ₹2,981 Cr 22,000,000 State Bank of India (Financial Services)

Equity, Since 31 Jan 12 | SBIN5% ₹2,564 Cr 23,800,000 Axis Bank Ltd (Financial Services)

Equity, Since 31 May 12 | AXISBANK4% ₹2,193 Cr 16,000,000 Jindal Steel Ltd (Basic Materials)

Equity, Since 31 Mar 18 | JINDALSTEL4% ₹2,151 Cr 19,000,000 Larsen & Toubro Ltd (Industrials)

Equity, Since 30 Sep 13 | LT4% ₹2,084 Cr 5,300,000 SRF Ltd (Industrials)

Equity, Since 31 Dec 18 | SRF3% ₹1,760 Cr 6,250,000 Eternal Ltd (Consumer Cyclical)

Equity, Since 31 Aug 23 | 5433203% ₹1,751 Cr 64,000,000 UltraTech Cement Ltd (Basic Materials)

Equity, Since 31 Mar 14 | ULTRACEMCO3% ₹1,745 Cr 1,375,000

এসআইপি রিটার্ন ক্যালকুলেটর

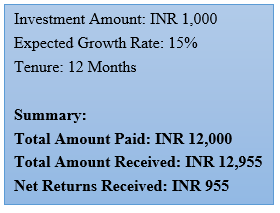

SIP এর আয় পরিবর্তিত হতে থাকে। যাইহোক, রিটার্নের ঐতিহাসিক হার 15% অনুমান করে, আসুন দেখি কিভাবে 12 মাসের মধ্যে INR 1,000 এর SIP বিনিয়োগ বৃদ্ধি পায়।

এফডি ক্যালকুলেটর

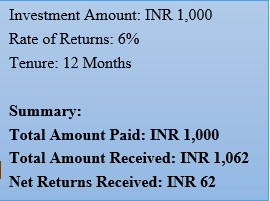

এফডি রেটও ব্যাঙ্ক থেকে ব্যাঙ্কে পরিবর্তিত হতে থাকে। যাইহোক, সুদের হার 6% ধরে নিলে, বিনিয়োগের পরিমাণ INR 1,000 হলে 12 মাসের মধ্যে FD কীভাবে কাজ করবে তা দেখা যাক।

এমএফ এসআইপি অনলাইনে কীভাবে বিনিয়োগ করবেন?

Fincash.com এ আজীবনের জন্য বিনামূল্যে বিনিয়োগ অ্যাকাউন্ট খুলুন।

আপনার রেজিস্ট্রেশন এবং KYC প্রক্রিয়া সম্পূর্ণ করুন

নথি আপলোড করুন (প্যান, আধার, ইত্যাদি)।এবং, আপনি বিনিয়োগ করতে প্রস্তুত!

উপসংহার: এসআইপি বা এফডি

উপসংহারে, এটি বলা যেতে পারে যে FD এর তুলনায় SIP এর আরও সুবিধা রয়েছে। যাইহোক, এটি সর্বদা লোকেদের পরামর্শ দেওয়া হয় যে তারা বিনিয়োগ করার আগে একটি স্কিমের কার্যকারিতা সম্পূর্ণরূপে বোঝে। উপরন্তু, তারা এমনকি একটি ব্যক্তিগত পরামর্শ করতে পারেনআর্থিক উপদেষ্টা তাদের বিনিয়োগ নিরাপদ এবং তাদের উদ্দেশ্য পূরণ হয়েছে তা নিশ্চিত করতে।

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।

Research Highlights for DSP Natural Resources and New Energy Fund