ফিক্সড ডিপোজিট বা এফডি

ফিক্সড ডিপোজিট সর্বদা সবচেয়ে সাধারণ উপায়গুলির মধ্যে একটিবিনিয়োগ ভারতে. তারা বরাবরই রক্ষণশীলদের প্রথম পছন্দবিনিয়োগকারী যেহেতু তারা প্রায় কোন ঝুঁকি বহন করে না। কিন্তু, সাম্প্রতিক demonetization কারণে, স্থায়ী আমানতের সুদের হার অধিকাংশ ব্যাঙ্ক দ্বারা ব্যাপকভাবে হ্রাস করা হয়েছে। এটি বিনিয়োগকারীর আয়কে প্রভাবিত করে, তাকে অন্য বিনিয়োগের উপায় খুঁজতে বাধ্য করে।

ফিক্সড ডিপোজিট (FD) কি?

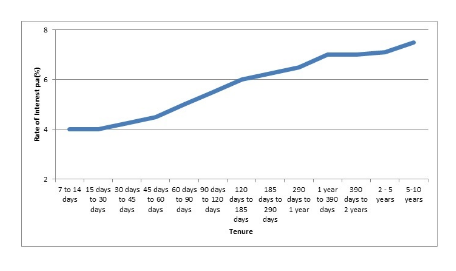

ফিক্সড ডিপোজিট হল একটি নির্দিষ্ট মেয়াদ এবং অফারের জন্য ব্যাঙ্কগুলি দ্বারা প্রদত্ত এক ধরনের আর্থিক উপকরণসুদের নির্দিষ্ট হার. দ্যFD সুদের হার বিনিয়োগের মেয়াদের উপর নির্ভর করে 4% -8% থেকে পরিবর্তিত হয়। এটি দেখা যায় যে মেয়াদ বেশি, সুদের হার বেশি এবং তদ্বিপরীত। এছাড়াও, যদি বিনিয়োগকারী একজন প্রবীণ নাগরিক হন, তাহলে FD সুদের হার সাধারণত প্রযোজ্য0.25-0.5% নিয়মিত হারের চেয়ে বেশি।

ফিক্সড ডিপোজিট বা এফডিতে বিনিয়োগের সুবিধা

FD-এ গ্যারান্টিযুক্ত রিটার্ন

ফিক্সড ডিপোজিট (FD) স্কিমে বিনিয়োগের সবচেয়ে বড় সুবিধা হল যে রিটার্ন নিশ্চিত করা হয় তা নির্বিশেষেবাজার পরিপক্কতার তারিখে শর্ত। কিন্তু অন্য যেকোনো ক্রেডিট ইনস্ট্রুমেন্টের মতো, একটি ফিক্সড ডিপোজিটের পিছনে ক্রেডিট হলব্যাংক এটা জারি এছাড়াও, আরেকটি গুরুত্বপূর্ণ বিষয় হল যে একটি ব্যাঙ্কে প্রত্যেক আমানতকারীকে সর্বোচ্চ পর্যন্ত বীমা করা হয়INR 1.00,000 (এক লক্ষ টাকা) আমানত দ্বারাবীমা এবং ক্রেডিট গ্যারান্টি কর্পোরেশন (DICGC)।

সেভিংস অ্যাকাউন্টের তুলনায় FD সুদের হার বেশি

স্থায়ী আমানত প্রায় 4-8% p.a এর সুদের হার অফার করে। যদিও,সঞ্চয় অ্যাকাউন্ট শুধুমাত্র প্রতি বছর প্রায় 4% সুদের হার অফার করে। যে ব্যাঙ্কগুলি 4% এর উপরে অফার করে তাদের ন্যূনতম ব্যালেন্স INR 1 লক্ষ বা তার বেশি হতে হবে৷ এছাড়াও, যদি সেভিংস অ্যাকাউন্টে ন্যূনতম ব্যালেন্স বজায় না থাকে, তাহলে ব্যাঙ্ক প্রতি মাসের জন্য রক্ষণাবেক্ষণ চার্জ নিতে পারে।হিসাবের পরিমান ন্যূনতম নির্ধারিত অ্যাকাউন্টের নিচে। সুতরাং, স্থায়ী আমানত করা একটি ভাল পছন্দ।

স্থায়ী আমানত ঋণের নিরাপত্তা হিসাবে ব্যবহার করা যেতে পারে

অনেক ব্যাংক ঋণের বিপরীতে জামানত হিসেবে স্থায়ী আমানত গ্রহণ করে। তারা মূল পরিমাণ বিবেচনা করে এবং এফডিতে চার্জ তৈরি করে। রিয়েল এস্টেট বা অন্যান্য সম্পদকে ঋণের নিরাপত্তা হিসাবে রাখার তুলনায় এটি একটি দ্রুত প্রক্রিয়া।

মেয়াদ এবং রিটার্ন চয়ন করার নমনীয়তা

ফিক্সড ডিপোজিট আমানতের মেয়াদ বাছাই করার নমনীয়তা প্রদান করে। আপনি বিনিয়োগের সময় সিদ্ধান্ত নিতে পারেন, এর মেয়াদ কত হবে। বিনিয়োগকারী তার রিটার্নের ফ্রিকোয়েন্সিও নির্ধারণ করতে পারেন। রিটার্ন মাসিক, ত্রৈমাসিক বা বার্ষিক প্রাপ্ত করা যেতে পারে।

Talk to our investment specialist

ফিক্সড ডিপোজিটের অসুবিধা

এফডি রিটার্ন করযোগ্য

একটি স্থায়ী আমানতে বিনিয়োগের সবচেয়ে বড় ত্রুটি হল যে প্রাপ্ত FD সুদ সম্পূর্ণ করযোগ্য। FD সুদের হার বেশি হলেINR 10,000, ব্যাঙ্কগুলি কাটতে অনুমোদিতTDS @ 10% p.a. মোট সুদ বিনিয়োগকারীর মোটের মধ্যে অন্তর্ভুক্তআয় এবং তারপর পৃথক স্ল্যাব হার অনুযায়ী কর দেওয়া হয়।

প্রস্থান লোড এফডি-তে প্রযোজ্য

FD-তে বিনিয়োগের আরেকটি বড় অসুবিধা হল এক্সিট লোড। প্রস্থান লোড হল একটি জরিমানা চার্জ যখন FD সময়ের আগে প্রত্যাহার করা হয়। বিনিয়োগকারী এইভাবে স্থায়ী আমানতকে প্রতিকূল করার ক্ষেত্রে মূল্যবান সুদ হারায়তারল্য.

একটি মুদ্রাস্ফীতি হেজ নয়

মুদ্রাস্ফীতি হেজিং যন্ত্রগুলি হল সেইগুলি যা মুদ্রার হ্রাসকৃত মূল্যের বিরুদ্ধে সুরক্ষা প্রদান করে৷ স্থায়ী আমানত একটি মুদ্রাস্ফীতি হেজ হিসাবে কাজ করে না, এইভাবে, বিনিয়োগকারীদের রিটার্ন খায়।

ফিক্সড ডিপোজিটের বিকল্প (FD)

যেহেতু FD সুদের হার ব্যাপকভাবে হ্রাস করা হয়েছে, বিনিয়োগকারীদের অন্য বিকল্পগুলি দেখা উচিত যা তাদের অর্থের জন্য আরও মূল্য দেয়।

বাণিজ্যিক কাগজ (CP)

বড় কর্পোরেশন এবং আর্থিক প্রতিষ্ঠানগুলি তাদের স্বল্পমেয়াদী দায় মেটাতে সিপি জারি করে। এগুলিকে সাধারণত প্রতিশ্রুতি নোট বলা হয় যা অরক্ষিত এবং ছাড়ে বিক্রি হয়৷পরিচিতি. তাদের পরিপক্কতার সময়কাল 7 দিন থেকে 1 বছর পর্যন্ত হতে পারে।

ট্রেজারি বিল (টি-বিল)

টি-বিল হল একটি দেশের কেন্দ্রীয় ব্যাংক কর্তৃক জারি করা স্বল্পমেয়াদী আর্থিক উপকরণ। যদিও রিটার্ন তত বেশি নয়, এটি বিনিয়োগের সবচেয়ে নিরাপদ ফর্মগুলির মধ্যে একটি কারণ এটি কোনও বাজারের ঝুঁকি বহন করে না। টি-বিলের মেয়াদপূর্তির সময়কাল 3-মাস, 6-মাস এবং 1 বছর থেকে পরিবর্তিত হতে পারে।

জমার শংসাপত্র (সিডি)

সিডি হল মেয়াদী আমানত যা ব্যাঙ্ক এবং আর্থিক প্রতিষ্ঠানগুলি দ্বারা অফার করা হয়। এটি একটি সঞ্চয়পত্র যা একটিনির্দিষ্ট সুদের হার এবং একটি নির্দিষ্ট পরিপক্কতার সময়কাল। সিডি এবং ফিক্সড ডিপোজিটের মধ্যে একমাত্র পার্থক্য হল যে সিডিগুলি তাদের মেয়াদপূর্তির তারিখ পর্যন্ত প্রত্যাহার করা যাবে না, এইভাবে তহবিল সম্পূর্ণরূপে ব্লক করে।

লিকুইড ফান্ড / আল্ট্রা শর্ট বন্ড ফান্ড

বিনিয়োগকারীরাও বিনিয়োগ করতে পারেনতরল তহবিল যা ফিক্সড ডিপোজিটের মতোই রিটার্ন অফার করবে এবং একই সাথে তারল্য প্রদান করবে, জরিমানা ছাড়াই প্রত্যাহার করবে। এছাড়াও, যদি দীর্ঘ সময়ের জন্য (> 3 বছর) ধরে রাখা হয় তবে তারা দীর্ঘমেয়াদী আকর্ষণ করবেমূলধন একটি প্রান্তিক হারে করের পরিবর্তে লাভ তাদের কর দক্ষ করে তোলে।

কিছুসেরা তরল তহবিল এবং অতি সংক্ষিপ্ত বন্ড তহবিল পরিপক্কতার উপর ভিত্তি করে বিনিয়োগ করার জন্য (ytm) এবং কার্যকর পরিপক্কতা 2 বছরের নিচে।

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity DSP Money Manager Fund Growth ₹3,526.8

↑ 0.43 ₹3,547 1.2 2.6 6.4 6.7 6.7 7.36% 5M 12D 7M 13D ICICI Prudential Ultra Short Term Fund Growth ₹28.7974

↑ 0.01 ₹17,808 1.3 2.9 6.8 7.1 7.1 7.31% 5M 5D 6M 11D UTI Ultra Short Term Fund Growth ₹4,395.54

↑ 0.60 ₹3,751 1.3 2.7 6.4 6.8 6.6 7.21% 4M 29D 5M 30D Kotak Savings Fund Growth ₹44.5074

↑ 0.01 ₹16,788 1.3 2.8 6.6 6.9 6.8 7.12% 5M 16D 6M 11D Nippon India Ultra Short Duration Fund Growth ₹4,182.56

↑ 0.42 ₹10,488 1.4 2.9 6.6 6.9 6.8 7.06% 5M 28D 8M 3D Canara Robeco Ultra Short Term Fund Growth ₹3,933.01

↑ 0.95 ₹471 1.2 2.6 6.2 6.5 6.5 7.03% 4M 26D 1Y 3M Invesco India Ultra Short Term Fund Growth ₹2,797.86

↑ 0.55 ₹1,315 1.3 2.8 6.5 6.9 6.8 7% 4M 7D 4M 15D SBI Magnum Ultra Short Duration Fund Growth ₹6,208.79

↑ 1.07 ₹14,032 1.4 2.9 6.7 7.1 7 6.99% 4M 20D 6M 7D BOI AXA Ultra Short Duration Fund Growth ₹3,274.07

↑ 0.64 ₹168 1.2 2.7 6.2 6.4 6.5 6.91% 4M 17D 4M 20D DSP Liquidity Fund Growth ₹3,870.99

↑ 0.57 ₹16,616 1.5 3 6.3 6.9 6.5 6.84% 1M 6D 1M 10D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 24 Feb 26 Research Highlights & Commentary of 10 Funds showcased

Commentary DSP Money Manager Fund ICICI Prudential Ultra Short Term Fund UTI Ultra Short Term Fund Kotak Savings Fund Nippon India Ultra Short Duration Fund Canara Robeco Ultra Short Term Fund Invesco India Ultra Short Term Fund SBI Magnum Ultra Short Duration Fund BOI AXA Ultra Short Duration Fund DSP Liquidity Fund Point 1 Lower mid AUM (₹3,547 Cr). Highest AUM (₹17,808 Cr). Lower mid AUM (₹3,751 Cr). Top quartile AUM (₹16,788 Cr). Upper mid AUM (₹10,488 Cr). Bottom quartile AUM (₹471 Cr). Bottom quartile AUM (₹1,315 Cr). Upper mid AUM (₹14,032 Cr). Bottom quartile AUM (₹168 Cr). Upper mid AUM (₹16,616 Cr). Point 2 Established history (19+ yrs). Established history (14+ yrs). Established history (22+ yrs). Established history (21+ yrs). Established history (24+ yrs). Established history (17+ yrs). Established history (15+ yrs). Oldest track record among peers (26 yrs). Established history (17+ yrs). Established history (20+ yrs). Point 3 Rating: 2★ (bottom quartile). Rating: 3★ (upper mid). Top rated. Rating: 3★ (upper mid). Rating: 2★ (bottom quartile). Rating: 2★ (bottom quartile). Rating: 3★ (upper mid). Rating: 3★ (lower mid). Rating: 4★ (top quartile). Rating: 3★ (lower mid). Point 4 Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Low. Risk profile: Low. Risk profile: Moderate. Risk profile: Low. Risk profile: Moderately Low. Risk profile: Low. Point 5 1Y return: 6.38% (lower mid). 1Y return: 6.83% (top quartile). 1Y return: 6.40% (lower mid). 1Y return: 6.60% (upper mid). 1Y return: 6.57% (upper mid). 1Y return: 6.20% (bottom quartile). 1Y return: 6.50% (upper mid). 1Y return: 6.73% (top quartile). 1Y return: 6.18% (bottom quartile). 1Y return: 6.33% (bottom quartile). Point 6 1M return: 0.55% (bottom quartile). 1M return: 0.59% (upper mid). 1M return: 0.58% (lower mid). 1M return: 0.58% (upper mid). 1M return: 0.60% (top quartile). 1M return: 0.61% (top quartile). 1M return: 0.57% (lower mid). 1M return: 0.58% (upper mid). 1M return: 0.55% (bottom quartile). 1M return: 0.56% (bottom quartile). Point 7 Sharpe: 0.90 (bottom quartile). Sharpe: 2.06 (upper mid). Sharpe: 1.15 (lower mid). Sharpe: 1.52 (upper mid). Sharpe: 1.65 (upper mid). Sharpe: 0.37 (bottom quartile). Sharpe: 1.37 (lower mid). Sharpe: 2.11 (top quartile). Sharpe: 0.49 (bottom quartile). Sharpe: 3.17 (top quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.36% (top quartile). Yield to maturity (debt): 7.31% (top quartile). Yield to maturity (debt): 7.21% (upper mid). Yield to maturity (debt): 7.12% (upper mid). Yield to maturity (debt): 7.06% (upper mid). Yield to maturity (debt): 7.03% (lower mid). Yield to maturity (debt): 7.00% (lower mid). Yield to maturity (debt): 6.99% (bottom quartile). Yield to maturity (debt): 6.91% (bottom quartile). Yield to maturity (debt): 6.84% (bottom quartile). Point 10 Modified duration: 0.45 yrs (bottom quartile). Modified duration: 0.43 yrs (lower mid). Modified duration: 0.41 yrs (lower mid). Modified duration: 0.46 yrs (bottom quartile). Modified duration: 0.49 yrs (bottom quartile). Modified duration: 0.41 yrs (upper mid). Modified duration: 0.35 yrs (top quartile). Modified duration: 0.39 yrs (upper mid). Modified duration: 0.38 yrs (upper mid). Modified duration: 0.10 yrs (top quartile). DSP Money Manager Fund

ICICI Prudential Ultra Short Term Fund

UTI Ultra Short Term Fund

Kotak Savings Fund

Nippon India Ultra Short Duration Fund

Canara Robeco Ultra Short Term Fund

Invesco India Ultra Short Term Fund

SBI Magnum Ultra Short Duration Fund

BOI AXA Ultra Short Duration Fund

DSP Liquidity Fund

ফিক্সড ডিপোজিটের অন্যান্য বিকল্পগুলি হলযৌথ পুঁজি বামানি মার্কেট ফান্ড. মিউচুয়াল ফান্ডের সাথে ফিক্সড ডিপোজিট তুলনা করার সময়, পরবর্তীতে রিটার্ন তুলনীয় বা কিছুটা বেশি ঝুঁকির কিছু পার্থক্যের সাথেফ্যাক্টর.

যেহেতু ফিক্সড ডিপোজিট রিটার্ন কমিয়ে দিচ্ছে, তাই আপনার রিটার্ন অপ্টিমাইজ করার জন্য অন্যান্য বিনিয়োগের বিকল্পগুলিকে গুরুত্বের সাথে বিবেচনা করার সময় এসেছে। সুতরাং, বিজ্ঞতার সাথে নির্বাচন করুন এবংস্মার্টভাবে বিনিয়োগ করুন আজ!

FAQs

1. কেন ফিক্সড ডিপোজিটে টাকা রাখবেন?

ক- স্থায়ী আমানত একটি গ্যারান্টিযুক্ত রিটার্ন অফার করে, যা নিরাপত্তা জাল হিসাবে কাজ করে। আপনি আপনার বিনিয়োগে বার্ষিক 4% থেকে 8% রিটার্নের বিষয়ে নিশ্চিত হতে পারেন, এই কারণেই আপনার ফিক্সড ডিপোজিটে টাকা রাখা উচিত।

2. ঋণ পেতে আমি কখন একটি স্থায়ী আমানত ব্যবহার করতে পারি?

ক- আপনি একটি ঋণ পেতে একটি নিরাপত্তা হিসাবে FD ব্যবহার করতে পারেন. সাধারণত, ঋণের পরিমাণ নির্ভর করবে স্থায়ী আমানতের পরিমাণের উপর যা আপনি নিরাপত্তা হিসেবে ব্যবহার করছেন।

3. কেন আমি একটি FD পরিপক্ক হওয়ার জন্য অপেক্ষা করব?

ক- মেয়াদপূর্তির পর প্রত্যাহার করলে আপনার আমানতের উপর সর্বোচ্চ সুদ পাওয়া যাবে। তাছাড়া, মেয়াদপূর্তির পর প্রত্যাহার করলে কোনো এক্সিট লোড চার্জ করা হবে না।

4. যদি আমি মেয়াদপূর্তির আগে একটি FD তুলে নিই তাহলে কি হবে?

ক- যদি আপনি মেয়াদপূর্তির আগে একটি FD তুলে নেন, তাহলে আপনাকে একটি এক্সিট লোড বা পেনাল্টি চার্জ করা হবে। এছাড়াও, আপনি সর্বোচ্চ সুদের হারের সুবিধা হারাবেন। প্রারম্ভিক প্রস্থান, শুধুমাত্র একটি সীমিত সুদ আনা হবে.

5. FD এর সময়ের আগে তোলার জন্য আমাকে কি জরিমানা দিতে হবে?

ক- হ্যাঁ, বেশিরভাগ ক্ষেত্রে, যদি আপনি মেয়াদপূর্তির আগে একটি FD প্রত্যাহার করেন তবে জরিমানা চার্জ করা হয়, তবে এটি FD পরিমাণের উপর নির্ভর করে। আদর্শভাবে, জরিমানা 0.50 শতাংশ।

6. আমানতকারী মারা গেলে কি হবে?

ক- যদি আমানতকারী মারা যায়, তাহলে যৌথ ধারক স্বয়ংক্রিয়ভাবে FD দাবি করতে পারে। যদি কোন যৌথ ধারক না থাকে, তবে এটি মনোনীত ব্যক্তিকে দাবি করতে হবে।

7. আমি কি একাধিক FD সেট আপ করতে পারি?

ক- হ্যাঁ, আপনি একই ব্যাঙ্কে বা বিভিন্ন ব্যাঙ্কে একাধিক ফিক্সড ডিপোজিট সেট আপ করতে পারেন।

8. আমার কি আমার এফডিকে বৈচিত্র্য আনা উচিত?

ক- হ্যাঁ, আপনার স্থায়ী আমানতের বৈচিত্র্য আনতে হবে। আপনি বিভিন্ন ব্যাঙ্কের এফডিতে বিনিয়োগ বা আরবিআই সেভিংস কেনার কথা বিবেচনা করতে পারেনবন্ড বা অন্যান্য মেয়াদী আমানত স্কিম। এটি আপনার বিনিয়োগ পোর্টফোলিওকে বৈচিত্র্যময় রাখবে।

9. কখন FD করযোগ্য?

ক- আপনার FD থেকে অর্জিত সুদ যদি টাকার উপরে হয়। 10,000, তাহলে এটি করযোগ্য। ব্যাঙ্ক আপনার এফডিতে 10% টিডিএস কাটবে। অধিকন্তু, আপনি যদি উচ্চ আয়ের গোষ্ঠীর মধ্যে পড়েন তবে আপনাকে অতিরিক্ত 10% ট্যাক্স দিতে হবে।

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।

You Might Also Like