স্মার্ট ইনভেস্টমেন্ট টিপস: নতুনদের জন্য বিনিয়োগ করা সহজ

আজকাল টাকার মান যত বাড়ছে, ততই স্মার্ট ইনভেস্টমেন্ট টিপসের গোপন মন্ত্র খুঁজতে দেখা যাচ্ছে লোকজনকে। আপনি কি তাদের একজন? কিন্তু প্রকৃতপক্ষে,বিনিয়োগ স্মার্টলি কোন রকেট বিজ্ঞান নয় এবং এর জন্য কোন গোপন মন্ত্র নেই। আপনাকে শুধু নিজেকে কয়েকটি প্রশ্ন জিজ্ঞাসা করতে হবে। কি কিঅর্থ বিনিয়োগ করার সেরা উপায়? টাকা কোথায় বিনিয়োগ করবেন? কেন আপনি টাকা বিনিয়োগ করতে চান? আপনি একটি আর্থিক নিরাপত্তা প্রয়োজন কারণ? এবং সেই আর্থিক নিরাপত্তা অর্জনের সবচেয়ে উপযুক্ত উপায় কী? এটা হয়অর্থ সঞ্চয় এবং দীর্ঘ সময়ের জন্য একটি স্মার্ট বিনিয়োগ করুন যাতে ভবিষ্যতে আপনার আর্থিক স্থিতিশীলতা থাকে। তাহলে, কিভাবে টাকা বিনিয়োগ শুরু করবেন?

স্মার্ট ইনভেস্টমেন্ট টিপস: অর্থ বিনিয়োগের সর্বোত্তম উপায় জানুন

বিনিয়োগ এবং স্মার্ট বিনিয়োগের মধ্যে একটি খুব পাতলা রেখা রয়েছে। অতএব, নিশ্চিত করুন যে আপনি একটি অধিকার নির্বাচন করে এটি সঠিকভাবে করেছেনবিনিয়োগ পরিকল্পনা. নিচে কিছু স্মার্ট ইনভেস্টমেন্ট টিপস বা শেয়ার দেওয়া হলবাজার উল্লেখিত টিপস যা আপনাকে আপনার জন্য একটি ভালো বিনিয়োগের বিকল্প বেছে নিতে সাহায্য করবে।

1. বিনিয়োগ করার আগে সর্বোত্তম অর্থ বিনিয়োগ বুঝুন

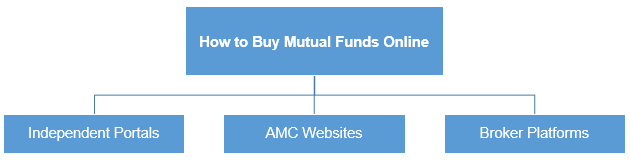

আপনি বিনিয়োগ শুরু করার আগে অনুসরণ করার জন্য প্রথম স্মার্ট বিনিয়োগ টিপসগুলির মধ্যে একটি হল আপনার বিনিয়োগ বোঝা। আমরা জানি না এমন যন্ত্রগুলিতে কখনই বিনিয়োগ করা উচিত নয়। তাই, এটা হোকযৌথ পুঁজি,সোনার বন্ড, স্টক বা ফিক্সড ডিপোজিট, সেগুলো ভিতরে থেকে বুঝে তারপর বিনিয়োগ করুন। ধরা যাক, আপনি যদি মিউচুয়াল ফান্ড বিনিয়োগ করার কথা ভাবছেন, তাহলে আপনাকে অবশ্যই জানতে হবে, মিউচুয়াল ফান্ড কী,না, ফান্ড পারফরম্যান্স, এন্ট্রি এবং এক্সিট লোড, এগুলি কীভাবে সম্পর্কিত, মিউচুয়াল ফান্ডের রিটার্ন কীভাবে ট্যাক্সেশন দ্বারা প্রভাবিত হয় এবং কেন আপনার উচিতমিউচুয়াল ফান্ডে বিনিয়োগ করুন.

2. শান্ত থাকুন এবং অর্থ বিনিয়োগের বিকল্পগুলি জানুন

একবার আপনি বিনিয়োগ করলে, ধৈর্য ধরে আপনার অর্থ বৃদ্ধির জন্য অপেক্ষা করুন। যে কোনো বিনিয়োগের জন্য, স্বাস্থ্যকর আউটপুট উত্পাদন করতে কিছু সময় লাগে। আপনি জেনে আশ্চর্য হবেন যে বেশিরভাগ স্মার্ট ইনভেস্টমেন্ট বাহন দীর্ঘ সময়ের জন্য বিনিয়োগ করলে যথেষ্ট রিটার্ন দেয়। সুতরাং, বাজার বৃদ্ধির জন্য অপেক্ষা করুন এবং দেখুন কিভাবে আপনার অর্থ বৃদ্ধি পায়।

3. ট্যাক্স সেভিং ইনভেস্টমেন্ট অন্তর্ভুক্ত করুন

একটি স্মার্ট বিনিয়োগ করার আগে বিবেচনা করা আরেকটি গুরুত্বপূর্ণ বিষয় অন্তর্ভুক্ত করা হয়ট্যাক্স সেভিং ইনভেস্টমেন্ট আপনার পোর্টফোলিওতে বিকল্প। আপনি ট্যাক্স ব্র্যাকেটের অধীনে পড়ুন বা না করুন, এটি অন্তর্ভুক্ত করার পরামর্শ দেওয়া হচ্ছেট্যাক্স সেভার আপনার প্রথম উপার্জন দিন থেকে. কিছু কর সাশ্রয়ী বিনিয়োগের মধ্যে রয়েছে-

ক জাতীয় পেনশন পরিকল্পনা (NPS)

এনপিএস সকলের জন্য উন্মুক্ত কিন্তু সকল সরকারি কর্মচারীদের জন্য বাধ্যতামূলক। একটিবিনিয়োগকারী একটি NPS প্ল্যানে প্রতি মাসে ন্যূনতম INR 500 বা বার্ষিক INR 6000 জমা করতে পারেন৷ এটা জন্য একটি ভাল পরিকল্পনাঅবসর পরিকল্পনা পাশাপাশি কারণ প্রত্যাহারের সময় কোনো প্রত্যক্ষ কর ছাড় নেই কারণ ট্যাক্স অ্যাক্ট, 1961 অনুযায়ী পরিমাণটি করমুক্ত।

খ. পাবলিক প্রভিডেন্ট ফান্ড (PPF)

পিপিএফ সবচেয়ে জনপ্রিয় একদীর্ঘমেয়াদী বিনিয়োগ যন্ত্র ভারতে. যেহেতু এটি ভারত সরকার দ্বারা সমর্থিত, এটি একটি আকর্ষণীয় সুদের হার সহ একটি নিরাপদ বিনিয়োগ৷ অধিকন্তু, এটি অধীনে কর সুবিধা প্রদান করেধারা 80C এরআয়কর আইন, এবং সুদআয় কর থেকে অব্যাহতি দেওয়া হয়।

গ. ইক্যুইটি লিঙ্কড সেভিংস স্কিম (ELSS)

এক প্রকার কর সাশ্রয় বিনিয়োগ, ইক্যুইটি লিঙ্কযুক্ত সঞ্চয় স্কিম হল একটি ইক্যুইটি ডাইভার্সিফাইড ফান্ড যেখানে ফান্ড কর্পাসের বড় অংশ ইক্যুইটি বা ইক্যুইটি-সম্পর্কিত উপকরণগুলিতে বিনিয়োগ করা হয়। ইক্যুইটি যুক্ত সেভিংস স্কিম (ইএলএসএস) প্রধানত স্টক এক্সচেঞ্জে তালিকাভুক্ত কোম্পানির ইকুইটি স্টক ক্রয় করে ইক্যুইটি বাজারে বিনিয়োগ করুন৷

Talk to our investment specialist

সেরা ELSS ট্যাক্স সেভিং স্কিম 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Tata India Tax Savings Fund Growth ₹44.2385

↓ -0.47 ₹4,566 -3.9 1.8 11.8 15 13.2 4.9 Bandhan Tax Advantage (ELSS) Fund Growth ₹150.525

↓ -0.83 ₹7,060 -5.1 0.2 10.3 14.6 14.6 8 Aditya Birla Sun Life Tax Relief '96 Growth ₹58.98

↓ -0.72 ₹14,993 -6 -2.5 11.2 14.4 8.3 9.3 DSP Tax Saver Fund Growth ₹137.34

↓ -2.06 ₹17,223 -5 1 9.7 18.5 15.7 7.5 HDFC Long Term Advantage Fund Growth ₹595.168

↑ 0.28 ₹1,318 1.2 15.4 35.5 20.6 17.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Tata India Tax Savings Fund Bandhan Tax Advantage (ELSS) Fund Aditya Birla Sun Life Tax Relief '96 DSP Tax Saver Fund HDFC Long Term Advantage Fund Point 1 Bottom quartile AUM (₹4,566 Cr). Lower mid AUM (₹7,060 Cr). Upper mid AUM (₹14,993 Cr). Highest AUM (₹17,223 Cr). Bottom quartile AUM (₹1,318 Cr). Point 2 Established history (11+ yrs). Established history (17+ yrs). Established history (18+ yrs). Established history (19+ yrs). Oldest track record among peers (25 yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 13.19% (bottom quartile). 5Y return: 14.59% (lower mid). 5Y return: 8.26% (bottom quartile). 5Y return: 15.71% (upper mid). 5Y return: 17.39% (top quartile). Point 6 3Y return: 15.04% (lower mid). 3Y return: 14.63% (bottom quartile). 3Y return: 14.43% (bottom quartile). 3Y return: 18.48% (upper mid). 3Y return: 20.64% (top quartile). Point 7 1Y return: 11.78% (upper mid). 1Y return: 10.33% (bottom quartile). 1Y return: 11.22% (lower mid). 1Y return: 9.68% (bottom quartile). 1Y return: 35.51% (top quartile). Point 8 Alpha: -0.76 (bottom quartile). Alpha: 0.34 (bottom quartile). Alpha: 3.77 (top quartile). Alpha: 1.75 (upper mid). Alpha: 1.75 (lower mid). Point 9 Sharpe: 0.14 (bottom quartile). Sharpe: 0.21 (bottom quartile). Sharpe: 0.50 (upper mid). Sharpe: 0.33 (lower mid). Sharpe: 2.27 (top quartile). Point 10 Information ratio: -0.35 (bottom quartile). Information ratio: -0.30 (lower mid). Information ratio: -0.43 (bottom quartile). Information ratio: 0.93 (top quartile). Information ratio: -0.15 (upper mid). Tata India Tax Savings Fund

Bandhan Tax Advantage (ELSS) Fund

Aditya Birla Sun Life Tax Relief '96

DSP Tax Saver Fund

HDFC Long Term Advantage Fund

ELSS তহবিলগুলি আপনাকে দীর্ঘমেয়াদে ট্যাক্স বাঁচাতে সাহায্য করবে না, পাশাপাশি উল্লেখযোগ্য রিটার্নও দেবে।

4. ইক্যুইটি যোগ করুন

ইক্যুইটি মিউচুয়াল ফান্ড আপনার বিনিয়োগ তালিকায় আরেকটি যোগ আছে। অতীতের সেনসেক্স গ্রাফটি কেন ইক্যুইটিতে বিনিয়োগ করা উপকারী তার একটি পরিষ্কার চিত্র দেয়। দীর্ঘ সময়ের জন্য বিনিয়োগ করা হলে ইক্যুইটি বাজারগুলি অত্যন্ত দক্ষ ফলাফল প্রদান করতে দেখা যায়। আরও, আপনার বিনিয়োগকে একটি স্মার্ট বিনিয়োগে পরিণত করার জন্য, একটি এর মাধ্যমে ইক্যুইটিতে বিনিয়োগ করার পরামর্শ দেওয়া হয়চুমুক রুট এটি নিশ্চিত করে যে আপনার ইউনিটের খরচ গড় করা হয়েছে এবং অস্থির আর্থিক বাজারের সময়ও রিটার্ন ভাল।

বিনিয়োগের জন্য সেরা ইক্যুইটি মিউচুয়াল ফান্ড

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP US Flexible Equity Fund Growth ₹78.5908

↑ 0.00 ₹1,119 3.9 12.9 38.1 23.1 17.2 33.8 DSP Natural Resources and New Energy Fund Growth ₹107.797

↑ 1.36 ₹1,765 12.8 19.1 34 23.6 20.5 17.5 Franklin Asian Equity Fund Growth ₹38.237

↑ 0.75 ₹372 8.5 18.9 34 14.4 3.2 23.7 Franklin Build India Fund Growth ₹143.766

↓ -0.94 ₹3,003 0.8 2.9 17.1 26.2 22.7 3.7 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹61.22

↓ -1.16 ₹3,641 -5 3.7 17 15.5 12.1 17.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 5 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP US Flexible Equity Fund DSP Natural Resources and New Energy Fund Franklin Asian Equity Fund Franklin Build India Fund Aditya Birla Sun Life Banking And Financial Services Fund Point 1 Bottom quartile AUM (₹1,119 Cr). Lower mid AUM (₹1,765 Cr). Bottom quartile AUM (₹372 Cr). Upper mid AUM (₹3,003 Cr). Highest AUM (₹3,641 Cr). Point 2 Established history (13+ yrs). Established history (17+ yrs). Oldest track record among peers (18 yrs). Established history (16+ yrs). Established history (12+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 17.22% (lower mid). 5Y return: 20.54% (upper mid). 5Y return: 3.16% (bottom quartile). 5Y return: 22.67% (top quartile). 5Y return: 12.07% (bottom quartile). Point 6 3Y return: 23.08% (lower mid). 3Y return: 23.59% (upper mid). 3Y return: 14.40% (bottom quartile). 3Y return: 26.21% (top quartile). 3Y return: 15.53% (bottom quartile). Point 7 1Y return: 38.06% (top quartile). 1Y return: 34.03% (upper mid). 1Y return: 33.97% (lower mid). 1Y return: 17.13% (bottom quartile). 1Y return: 17.03% (bottom quartile). Point 8 Alpha: 2.18 (top quartile). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Alpha: 0.61 (upper mid). Point 9 Sharpe: 1.15 (lower mid). Sharpe: 1.32 (upper mid). Sharpe: 2.24 (top quartile). Sharpe: 0.21 (bottom quartile). Sharpe: 1.03 (bottom quartile). Point 10 Information ratio: -0.16 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.25 (top quartile). DSP US Flexible Equity Fund

DSP Natural Resources and New Energy Fund

Franklin Asian Equity Fund

Franklin Build India Fund

Aditya Birla Sun Life Banking And Financial Services Fund

5. আপনার নিজস্ব বিনিয়োগ পরিকল্পনা তৈরি করুন

সবশেষে, আপনার চাহিদা এবং ইচ্ছা অনুযায়ী বিনিয়োগ করুন। প্রত্যেকের অর্থ বিনিয়োগের আলাদা লক্ষ্য থাকে। আপনার পরিচিত সবাই ফিক্সড ডিপোজিটে (এফডি) বিনিয়োগ করছে তার মানে এই নয় যে আপনিও বিনিয়োগ করবেনFD. আপনি একটি ভাল আছেঝুকিপুন্ন ক্ষুধা, আপনি পরিবর্তে মিউচুয়াল ফান্ড বা স্টক মার্কেটে বিনিয়োগ করতে পারেন। সুতরাং, প্রথমে আপনার চাহিদা বিশ্লেষণ করুন এবং তারপর সেই অনুযায়ী একটি স্মার্ট বিনিয়োগ করুন।

উপসংহার

এখন, এই স্মার্ট বিনিয়োগ টিপস বিবেচনা করুন এবং কোনো বিনিয়োগ সিদ্ধান্ত নেওয়ার আগে। মনে রাখবেন, একজন বুদ্ধিমান বিনিয়োগকারী সবসময় একটি অর্থ বিনিয়োগের ভালো-মন্দ মূল্যায়ন করে এবং পরে বিনিয়োগ করে। সুতরাং, আপনিও যদি একটি স্মার্ট বিনিয়োগ করতে চান, তাহলে কাজ করার আগে চিন্তা করুন। স্মার্ট ভাবুন, স্মার্ট বিনিয়োগ করুন!

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।