অবসরের পরিকল্পনা: অনুসরণ করার জন্য স্মার্ট টিপস

অবসর গ্রহণের পরিকল্পনা হল আপনার অর্জনে সাহায্য করার প্রক্রিয়াআর্থিক লক্ষ্য, আপনার কাজের বছর এবং অবসর জীবন উভয় সময়ে। কিন্তু, অধিকাংশ মানুষ তাদের শুরুঅবসর পরিকল্পনা তাদের জীবনের পরবর্তী পর্যায়ে অর্থাৎ প্রায় 40 এর দশকে। ঠিক আছে, এটা বোঝা গুরুত্বপূর্ণ যে আপনি যত তাড়াতাড়ি অবসর গ্রহণের পরে আপনার জীবনের জন্য পরিকল্পনা শুরু করবেন এবং সম্পদ সংগ্রহ করা শুরু করবেন, তত তাড়াতাড়ি আপনি চিন্তামুক্ত জীবনযাপন করতে সক্ষম হবেন। তাই, অবসর গ্রহণের পরিকল্পনা শুরু করার জন্য যে সুবর্ণ পদক্ষেপগুলি অনুসরণ করা যেতে পারে তা এখানে।

Talk to our investment specialist

অবসর পরিকল্পনার সুবিধা

অবসর পরিকল্পনা আপনাকে আপনার নির্ভরশীলদের (পরিবারের সদস্যদের) আর্থিক নিরাপত্তা দিতে সাহায্য করে। আপনার কাজের বছরগুলিতে বিচক্ষণ বিনিয়োগ করে এটি করা হয়। এটি আপনাকে অবসর গ্রহণের পরে আপনার পছন্দসই জীবনধারা বজায় রাখতে সহায়তা করে। তদ্ব্যতীত, এটি আপনাকে অবসর-পরবর্তী আপনার কষ্টার্জিত অর্থের সর্বোত্তম ব্যবহার করতে সক্ষম করে। কার্যকর অবসর পরিকল্পনার মূল সুবিধাগুলির মধ্যে একটি হল অবসর গ্রহণ বা অবসর গ্রহণ-পরবর্তী সময়ে অনিশ্চিত ঘটনা থেকে উদ্ভূত যেকোনো জরুরি অবস্থার জন্য কভার করা।

অবসর নেওয়ার পরিকল্পনা করার সময় অনুসরণ করার টিপস

1. অবসরকালীন সঞ্চয়- আপনার আয়ের 10% সঞ্চয় করুন

অবসর গ্রহণের পরিকল্পনা করার সময় এটিই প্রথম নিয়ম যা আপনাকে ধর্মীয়ভাবে অনুসরণ করতে হবে। একটি অবসর পরিকল্পনা শুরু করতে, কর্মরত ব্যক্তিরা কর্মচারীদের ভবিষ্য তহবিলের জন্য সাইন আপ করতে পারেন (ইপিএফ) এটি একটি অবসরকালীন স্কিম যেখানে আপনার নিয়োগকর্তা একটি EPF অ্যাকাউন্টে মাসিক একটি নির্দিষ্ট পরিমাণ জমা করেন এবং এটি আপনার বেতনের চেক থেকে কাটা হয়। যে কর্মচারীরা EPF ছাতার আওতায় নেই তারা বেছে নিতে পারেনযৌথ পুঁজি. আপনি মিউচুয়াল ফান্ডের অধীনে বিনিয়োগ স্কিমগুলি অন্বেষণ শুরু করতে পারেন, আপনার বয়সের প্রোফাইল এবংঝুকিপুন্ন ক্ষুধা.

2. রিটায়ারমেন্ট ক্যালকুলেটর ব্যবহার করে রিটায়ারমেন্ট কর্পাস অনুমান করুন

অবসর ক্যালকুলেটর হল একটি আদর্শ উপায় অনুমান করার জন্য যে একজনের অবসর জীবনের জন্য কত টাকা সঞ্চয় করতে হবে। এই ক্যালকুলেটর ব্যবহার করার সময় আপনাকে বর্তমান বয়স, পরিকল্পিত অবসরের বয়স, নিয়মিত খরচ, এর মতো ভেরিয়েবলগুলি পূরণ করতে হবে।মুদ্রাস্ফীতি হার এবং বিনিয়োগে প্রত্যাশিত দীর্ঘমেয়াদী বৃদ্ধির হার (বা ইক্যুইটি বাজার ইত্যাদি)। এই সমস্ত ভেরিয়েবলের যোগফল আপনাকে মাসিক সঞ্চয় করতে হবে এমন পরিমাণ গণনা করতে সাহায্য করবে। এই পরিমাণ আপনাকে নির্দিষ্ট অনুমান অনুযায়ী অবসর-পরবর্তী প্রয়োজনীয় অর্থ প্রদান করবে।

অবসর ক্যালকুলেটরের একটি চিত্র নীচে দেওয়া হল-

এই অনুসারে, আপনি আপনার মাসিক বিনিয়োগ অনুমান করতে পারেন এবং সেই অনুযায়ী একটি অবসর পরিকল্পনা করতে পারেন।

3. বিনিয়োগ পরিকল্পনা বৈচিত্র্যময়

একটি বৈচিত্র্যপূর্ণ পোর্টফোলিও থাকা ঝুঁকির হার উল্লেখযোগ্যভাবে হ্রাস করে। পোর্টফোলিওতে সাধারণত ক্লাস জুড়ে সম্পদ থাকা উচিত, যথা – স্থিরআয় উপকরণ, স্টক, নগদ সম্পদ এবং পণ্য (সোনা)। এটি একটি দীর্ঘমেয়াদী করা বাঞ্ছনীয়বিনিয়োগ পরিকল্পনা অল্প বয়সে, নগদ, আমানত স্কিম ইত্যাদির মতো কম-ঝুঁকির সম্পদের মিশ্রণের সাথে, ইক্যুইটির মতো উচ্চ-ঝুঁকির সম্পদের সাথে।

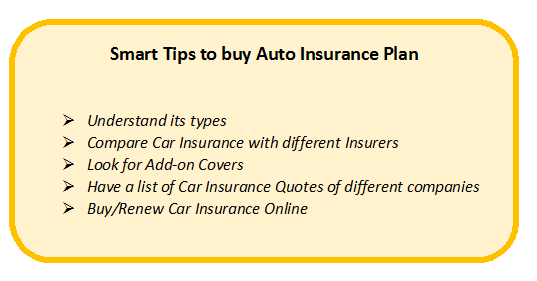

4. বীমা বেছে নিন

পরিকল্পনা করার সময়দ্রুত অবসর, এক বিবেচনা করা উচিতজীবনবীমা এবংস্বাস্থ্য বীমা একটি গুরুত্বপূর্ণ উপাদান হিসাবে, কারণ এটি আপনাকে এবং আপনার পরিবারের আয় সুরক্ষা দেয়। উপরন্তু, এটি ব্যবসা এবং ব্যক্তিগত জীবনে উভয় অনিশ্চয়তার উপর আর্থিক সহায়তা প্রদান করে। বিভিন্ন ধরনের আছেবীমা আপনি যদি অন্বেষণ করতে চান তাহলে নীতিগুলি -ভ্রমণ বীমা,গৃহ বীমা,দায় বীমা, ইত্যাদি প্রাসঙ্গিক প্রয়োজনের জন্য।

বীমা নীতিগুলি শুধুমাত্র অনিশ্চয়তা বা ঝুঁকির সময় একজনকে সমর্থন করে না, তবে নির্দিষ্ট পলিসির (এনডাউমেন্ট, ইত্যাদি) মাধ্যমে নেওয়া হলে সেগুলি বিনিয়োগের একটি অত্যন্ত দক্ষ মোডও। বিমা পরিপক্কতার তারিখের সাথে আসা স্কিমগুলির মাধ্যমে সঞ্চয়কে উত্সাহিত করে৷

5. তাড়াতাড়ি আপনার ঋণ সাফ

এটি অবসর পরিকল্পনার একটি অপরিহার্য অংশ। আপনার যদি এমন কিছু ঋণ বা দায় থাকে যা পরিশোধ করতে হবে, তা তাড়াতাড়ি করুন। অধিকাংশ দায় একটি ব্যবহারের কারণে আপ বিল্ড আপক্রেডিট কার্ড. আপনি যদি একটি ক্রেডিট কার্ড ব্যবহার করেন তবে এটিকে অভ্যাস করুন যে আপনি নির্ধারিত তারিখের আগে আপনার মাসিক বকেয়া পরিশোধ করুন। অন্যথায়, এক নির্দেশ দিতে পারেনব্যাংক আপনার ব্যাঙ্ক অ্যাকাউন্ট ডেবিট করে নির্ধারিত তারিখে ক্রেডিট কার্ডের বকেয়া পরিশোধ করতে।

সেরা অবসর মিউচুয়াল ফান্ড বিকল্প

ইক্যুইটি মিউচুয়াল ফান্ড

একটি ইক্যুইটি ফান্ড হল এক ধরনের মিউচুয়াল ফান্ড যা মূলত স্টকে বিনিয়োগ করে। ইক্যুইটি সংস্থাগুলির মালিকানার প্রতিনিধিত্ব করে (সরকারিভাবে বা ব্যক্তিগতভাবে লেনদেন করা) এবং স্টক মালিকানার লক্ষ্য হল নির্দিষ্ট সময়ের মধ্যে ব্যবসার বৃদ্ধিতে অংশগ্রহণ করা। সম্পদ আপনি বিনিয়োগইক্যুইটি ফান্ড দ্বারা নিয়ন্ত্রিত হয়সেবি এবং তারা নিশ্চিত করতে নীতি ও নিয়ম তৈরি করেবিনিয়োগকারীএর টাকা নিরাপদ। যেহেতু ইক্যুইটিগুলি দীর্ঘমেয়াদী বিনিয়োগের জন্য আদর্শ, এটি একটি ভাল প্রথম দিকেঅবসর বিনিয়োগের বিকল্প. কিছুসেরা ইক্যুইটি তহবিল বিনিয়োগ করতে হয়:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Franklin Asian Equity Fund Growth ₹38.8183

↓ -0.46 ₹315 10 21.2 36.5 13.3 2.2 23.7 DSP Natural Resources and New Energy Fund Growth ₹106.346

↓ -2.24 ₹1,573 8.5 19.7 32.6 23.1 21.9 17.5 DSP US Flexible Equity Fund Growth ₹76.8065

↓ -1.83 ₹1,068 3.4 13 26 21.2 16.3 33.8 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹64.97

↑ 0.38 ₹3,694 1.7 8.4 22.6 17.4 13 17.5 Franklin Build India Fund Growth ₹148.297

↑ 1.28 ₹3,036 1.9 6.1 22.5 27.7 23.7 3.7 Kotak Equity Opportunities Fund Growth ₹358.609

↑ 1.26 ₹30,039 2.1 6.9 20.5 19.7 17.1 5.6 Kotak Standard Multicap Fund Growth ₹88.374

↑ 0.39 ₹56,460 1.3 5.5 19.7 17.5 13.8 9.5 Invesco India Growth Opportunities Fund Growth ₹100.39

↑ 0.30 ₹9,344 -2.2 -0.9 17.9 24.9 17.4 4.7 ICICI Prudential Banking and Financial Services Fund Growth ₹138.5

↑ 1.11 ₹11,154 -0.1 4 17.7 16.1 12.3 15.9 DSP Equity Opportunities Fund Growth ₹640.748

↑ 4.00 ₹17,576 0.3 5.6 14 20.8 16.5 7.1 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 13 Feb 26 Research Highlights & Commentary of 10 Funds showcased

Commentary Franklin Asian Equity Fund DSP Natural Resources and New Energy Fund DSP US Flexible Equity Fund Aditya Birla Sun Life Banking And Financial Services Fund Franklin Build India Fund Kotak Equity Opportunities Fund Kotak Standard Multicap Fund Invesco India Growth Opportunities Fund ICICI Prudential Banking and Financial Services Fund DSP Equity Opportunities Fund Point 1 Bottom quartile AUM (₹315 Cr). Bottom quartile AUM (₹1,573 Cr). Bottom quartile AUM (₹1,068 Cr). Lower mid AUM (₹3,694 Cr). Lower mid AUM (₹3,036 Cr). Top quartile AUM (₹30,039 Cr). Highest AUM (₹56,460 Cr). Upper mid AUM (₹9,344 Cr). Upper mid AUM (₹11,154 Cr). Upper mid AUM (₹17,576 Cr). Point 2 Established history (18+ yrs). Established history (17+ yrs). Established history (13+ yrs). Established history (12+ yrs). Established history (16+ yrs). Established history (21+ yrs). Established history (16+ yrs). Established history (18+ yrs). Established history (17+ yrs). Oldest track record among peers (25 yrs). Point 3 Top rated. Rating: 5★ (top quartile). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: High. Risk profile: Moderately High. Point 5 5Y return: 2.24% (bottom quartile). 5Y return: 21.87% (top quartile). 5Y return: 16.34% (lower mid). 5Y return: 12.95% (bottom quartile). 5Y return: 23.74% (top quartile). 5Y return: 17.08% (upper mid). 5Y return: 13.83% (lower mid). 5Y return: 17.43% (upper mid). 5Y return: 12.28% (bottom quartile). 5Y return: 16.51% (upper mid). Point 6 3Y return: 13.31% (bottom quartile). 3Y return: 23.14% (upper mid). 3Y return: 21.20% (upper mid). 3Y return: 17.43% (bottom quartile). 3Y return: 27.67% (top quartile). 3Y return: 19.75% (lower mid). 3Y return: 17.47% (lower mid). 3Y return: 24.85% (top quartile). 3Y return: 16.10% (bottom quartile). 3Y return: 20.76% (upper mid). Point 7 1Y return: 36.47% (top quartile). 1Y return: 32.58% (top quartile). 1Y return: 26.03% (upper mid). 1Y return: 22.63% (upper mid). 1Y return: 22.54% (upper mid). 1Y return: 20.48% (lower mid). 1Y return: 19.73% (lower mid). 1Y return: 17.85% (bottom quartile). 1Y return: 17.68% (bottom quartile). 1Y return: 13.95% (bottom quartile). Point 8 Alpha: 0.00 (upper mid). Alpha: 0.00 (upper mid). Alpha: 2.48 (top quartile). Alpha: -1.32 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: -2.40 (bottom quartile). Alpha: 1.61 (top quartile). Alpha: -3.20 (bottom quartile). Alpha: -0.56 (lower mid). Alpha: -0.86 (lower mid). Point 9 Sharpe: 1.54 (top quartile). Sharpe: 0.74 (upper mid). Sharpe: 1.20 (top quartile). Sharpe: 0.84 (upper mid). Sharpe: -0.05 (bottom quartile). Sharpe: 0.04 (bottom quartile). Sharpe: 0.28 (lower mid). Sharpe: 0.01 (bottom quartile). Sharpe: 0.88 (upper mid). Sharpe: 0.13 (lower mid). Point 10 Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -0.26 (bottom quartile). Information ratio: 0.25 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -0.05 (bottom quartile). Information ratio: -0.04 (bottom quartile). Information ratio: 0.75 (top quartile). Information ratio: 0.16 (upper mid). Information ratio: 0.34 (top quartile). Franklin Asian Equity Fund

DSP Natural Resources and New Energy Fund

DSP US Flexible Equity Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Franklin Build India Fund

Kotak Equity Opportunities Fund

Kotak Standard Multicap Fund

Invesco India Growth Opportunities Fund

ICICI Prudential Banking and Financial Services Fund

DSP Equity Opportunities Fund

অবসরের স্কিম-সমাধান ওরিয়েন্টেড মিউচুয়াল ফান্ড স্কিম

এইগুলি হল অবসর সমাধান ভিত্তিক স্কিম যেগুলি পাঁচ বছর বা অবসরের বয়স পর্যন্ত লক-ইন থাকবে৷

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Tata Retirement Savings Fund-Moderate Growth ₹63.1374

↑ 0.05 ₹2,166 -3 -0.6 7.6 14.5 10.7 1 Tata Retirement Savings Fund - Progressive Growth ₹63.3654

↑ 0.06 ₹2,108 -3.5 -1.5 6.9 15.5 10.9 -1.2 Tata Retirement Savings Fund - Conservative Growth ₹31.7711

↑ 0.05 ₹173 -0.7 0.7 5.7 8.3 6.1 3.6 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 16 Feb 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Tata Retirement Savings Fund-Moderate Tata Retirement Savings Fund - Progressive Tata Retirement Savings Fund - Conservative Point 1 Highest AUM (₹2,166 Cr). Lower mid AUM (₹2,108 Cr). Bottom quartile AUM (₹173 Cr). Point 2 Oldest track record among peers (14 yrs). Established history (14+ yrs). Established history (14+ yrs). Point 3 Top rated. Rating: 5★ (lower mid). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 10.69% (lower mid). 5Y return: 10.95% (upper mid). 5Y return: 6.15% (bottom quartile). Point 6 3Y return: 14.49% (lower mid). 3Y return: 15.50% (upper mid). 3Y return: 8.33% (bottom quartile). Point 7 1Y return: 7.60% (upper mid). 1Y return: 6.92% (lower mid). 1Y return: 5.74% (bottom quartile). Point 8 1M return: -1.46% (lower mid). 1M return: -1.74% (bottom quartile). 1M return: -0.35% (upper mid). Point 9 Alpha: 0.00 (upper mid). Alpha: -8.71 (bottom quartile). Alpha: 0.00 (lower mid). Point 10 Sharpe: -0.28 (upper mid). Sharpe: -0.34 (lower mid). Sharpe: -0.41 (bottom quartile). Tata Retirement Savings Fund-Moderate

Tata Retirement Savings Fund - Progressive

Tata Retirement Savings Fund - Conservative

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।