ধারা 80C আয়কর আইন 1961

ধারা 80C হল ট্যাক্স সেভিং সেকশনগুলির মধ্যে একটিআয়কর পর্যন্ত কর কর্তনের অনুমতি দেয় এমন আইনINR 1.50,000 বিনিয়োগের উপর। এর মূল্যায়নভারতে আয়কর 1961 সালের আয়কর আইন দ্বারা পরিচালিত হয়, যা 1লা এপ্রিল 1962 থেকে কার্যকর হয়। বিভিন্ন আছেট্যাক্স সেভিং ইনভেস্টমেন্ট মেয়াদী বিনিয়োগ এবং ট্যাক্স সাশ্রয়ের জন্য আয়কর আইনে অন্তর্ভুক্ত বিকল্পগুলি। আয়কর আইনের অধীনে কর সংরক্ষণের ধারাগুলির মধ্যে 80C, 80CCC, 80CCD, 80CCE অন্তর্ভুক্ত রয়েছে। কেউ এই বিভাগে বিনিয়োগ করে কর বাঁচাতে পারে, তবে, ধারা 80C সবচেয়ে পরিপূর্ণ একটি।

ধারা 80C - সীমা

আর্থিক বছর 2014 থেকে, ধারা 80C-এর অধীনে সর্বোচ্চ ছাড় INR 1,50,000 পর্যন্ত বেড়েছে। এই বিভাগটি আপনার ট্যাক্স দায় কমিয়ে আনে এবং এমনকি যদি আপনি সর্বোচ্চ 30% ট্যাক্স ব্র্যাকেটের আওতায় আসেন, আপনি 45,000 INR সাশ্রয় করেন। ভালোর জন্য বিভিন্ন বিনিয়োগে আপনার সঞ্চয়কে বহুমুখী করার পরামর্শ দেওয়া হচ্ছেট্যাক্স ছাড় 80C এর নিচে। ধারা 80C-এর অধীনে কাটার জন্য যোগ্যতা অর্জনকারী বিভিন্ন বিনিয়োগের বিকল্প রয়েছে। কিছু বড় বিনিয়োগ সম্পর্কে জানতে, নীচে পড়ুন!

আয়কর আইনের ধারা 80C এর অধীনে কর কর্তন

- প্রিমিয়াম জন্যজীবনবীমা

- পিপিএফ-এর প্রতি অবদান

- পিএফ-এর প্রতি অবদান

- সরকার বা নিজের দ্বারা প্রদেয় বিলম্বিত বার্ষিকী

- সুপারঅ্যানুয়েশন ফান্ডে অবদান

- ইউলিপগুলিতে বিনিয়োগ

- পেনশন তহবিলের প্রতি অবদান

- বেতন সর্বাধিক 2 শিশু

- বার্ষিক এর পরিকল্পনাবীমা কোম্পানি সহএলআইসি

- গৃহঋণ পরিশোধ

- বিনিয়োগযৌথ পুঁজি

- ন্যূনতম 5 বছরের জন্য স্থায়ী আমানত

- সিনিয়র সিটিজেন সেভিং স্কিমের প্রতি অবদান

Talk to our investment specialist

ধারা 80C এর অধীনে কর্তনের জন্য যোগ্য বিনিয়োগ

1. ELSS বিনিয়োগ বা ইক্যুইটি লিঙ্কড সেভিংস স্কিম

- ইএলএসএস মিউচুয়াল ফান্ড হল সেরা ট্যাক্স সাশ্রয়ী বিনিয়োগগুলির মধ্যে একটি কারণ তারা ভাল রিটার্ন দেয় এবং সবার মধ্যে সবচেয়ে কম লক-ইন সময়কাল (3 বছর) থাকেট্যাক্স সেভিং স্কিম.

- ELSS মিউচুয়াল ফান্ড তাদের সম্পদের অন্তত 65% বাজার-সংযুক্ত উপকরণে বিনিয়োগ করে যেমনইক্যুইটি এবং শেয়ার বাজার।

- ধারা 80C এর অধীনে, INR 1,50,00 পর্যন্ত ELSS বিনিয়োগগুলি কর বিরতির জন্য যোগ্য৷

- স্টক মার্কেটের সাথে প্রধানত যুক্ত হওয়ার কারণে, ELSS ফান্ডগুলি নিশ্চিত রিটার্ন অফার করে না, তবে সেরা-পারফরম্যান্সের মাধ্যমে ভাল রিটার্ন জেনারেট করেযৌগিক শক্তি.

- বাজেট 2018 অনুযায়ী, ELSS লং টার্ম ক্যাপিটাল গেইনস (LTCG) আকর্ষণ করবে। দীর্ঘমেয়াদে বিনিয়োগকারীদের 10% (কোনও সূচক ছাড়াই) ট্যাক্স করা হবেমূলধন অর্জন ট্যাক্স INR 1 লক্ষ পর্যন্ত লাভ হয়৷ট্যাক্স মুক্ত. এ ট্যাক্স10% 1 লাখ টাকার উপরে লাভের ক্ষেত্রে প্রযোজ্য।

একটি তালিকা থেকে চয়ন করতে পারেনসেরা মিউচুয়াল ফান্ড কর সাশ্রয় বিনিয়োগের জন্য।

2. পিপিএফ বিনিয়োগ বা পাবলিক প্রভিডেন্ট ফান্ড

- ব্যক্তিরা পত্নী, নিজের বা সন্তানের নামে পিপিএফ অ্যাকাউন্টে তাদের অবদানের জন্য কর ছাড় দাবি করতে পারেন।

- 2017-2018 আর্থিক বছরের জন্য, ধারা 80C-এর অধীনে অনুমোদিত সর্বোচ্চ ছাড় হল INR 1,50,000 পর্যন্ত।

- একটি PPF অ্যাকাউন্টের সুদের হার নিশ্চিত, তাই PPF বিনিয়োগ নির্দিষ্ট রিটার্ন অফার করে।

- বর্তমানে, 2017-2018 আর্থিক বছরের জন্য PPF সুদের হার 8% p.a., যা বার্ষিক চক্রবৃদ্ধি হয়।

3. ইপিএফ বিনিয়োগ বা কর্মচারী ভবিষ্য তহবিল

- আয়কর আইনের ধারা 80C এর অধীনে, নিয়োগকর্তার অবদানইপিএফ অ্যাকাউন্টটি INR 1,50,000 পর্যন্ত কর কর্তনের জন্য দায়ী৷

- EPF অ্যাকাউন্টে অবদানের পরিমাণ বেতনের 12%।

- 2017-18 আর্থিক বছরের জন্য, EPF-তে সুদের হার বার্ষিক 8.55% হিসাবে সেট করা হয়েছে।

4. FD বা ট্যাক্স সেভিং ডিপোজিট

- স্থায়ী আমানতের বিনিয়োগের মেয়াদ 5 বছর এবং এটি অকাল প্রত্যাহার করা যাবে না।

- ট্যাক্স সংরক্ষণ স্থায়ী আমানত ধারা 80C এর অধীনে INR 1,50,000 পর্যন্ত বিনিয়োগের উপর কর ছাড় প্রদান করুন।

- স্থায়ী আমানতের সুদের হার সাধারণত 7-9% p.a এর মধ্যে থাকে। বিদ্যমান সুদের হারের উপর নির্ভর করে।

- স্থায়ী আমানত নিশ্চিত মূলধন সুরক্ষা এবং রিটার্ন প্রদান করে। তবেFD রিটার্ন করযোগ্য।

5. NPS বিনিয়োগ বা জাতীয় পেনশন সিস্টেম

- ভারত সরকারের একটি উদ্যোগ, NPS হল কর্মজীবী পেশাদার বা অসংগঠিত ক্ষেত্রে কর্মরতদের জন্য একটি পেনশন প্রকল্প।

- উপরের বিনিয়োগের মতোই, NPS-এ INR 1,50,000 পর্যন্ত বিনিয়োগ করলে আয়কর আইনের ধারা 80C-এর অধীনে কর কর্তনের জন্য দায়ী।

- এটি ছাড়াও, অতিরিক্ত 50,000 টাকা ছাড়ের জন্য দাবি করা যেতে পারেধারা 80CCD(1বি), যদি আরও স্বেচ্ছায় বিনিয়োগ করা হয়এনপিএস অ্যাকাউন্ট.

- বিনিয়োগকারীরা তাদের অনুযায়ী একটি NPS পরিকল্পনা বেছে নিতে পারেনবিপজ্জনক প্রোফাইল.

6. NSC বিনিয়োগ বা জাতীয় সঞ্চয় শংসাপত্র

- একটি ছোট সঞ্চয় যন্ত্র, NSC-এর লক-ইন পিরিয়ড 5 বছরের এবং ধারা 80C এর অধীনে ট্যাক্স সুবিধা পাওয়ার যোগ্য।

- NSC বিনিয়োগের উপর কর কর্তনের দাবি করতে, একজন সর্বোচ্চ 1,50,000 INR NSC বিনিয়োগ করতে পারেন।

- সুদ প্রতি বছর চক্রবৃদ্ধি করা হয় কিন্তু করযোগ্য, যদিও এটি পুনঃবিনিয়োগ করা যেতে পারে যা এটিকে 80C ছাড়ের জন্য দায়ী করে।

- 2017-18 আর্থিক বছরের জন্য, NSC-তে সুদের হার হল 7.9% p.a.

7. ইউলিপ বা ইউনিট লিঙ্কড ইন্স্যুরেন্স প্ল্যান

- ইউলিপ বাইউনিট লিঙ্কড ইন্স্যুরেন্স প্ল্যান এর সংমিশ্রণবীমা এবং ইক্যুইটি বিনিয়োগ।

- আয়করের ধারা 80C-এর অধীনে সর্বাধিক ছাড় 1,50,000 INR পর্যন্ত।

- একটি বাজার যুক্ত পণ্য হওয়ায়, ইউলিপগুলি নিশ্চিত রিটার্ন অফার করে না। যদিও তাদের দীর্ঘমেয়াদী রিটার্ন দেওয়ার উচ্চ সম্ভাবনা রয়েছে।

8. জীবন বীমা

- আয়করের ধারা 80C-এর অধীনে সর্বাধিক ছাড় 1,50,000 INR পর্যন্ত।

- লাইফ ইন্স্যুরেন্স অফ টাইপ এডোমেন্ট, ইউলিপ,মেয়াদী জীবন, ট্যাক্স সঞ্চয় জন্য বার্ষিক অনুমোদিত হয়.

9. সূর্যকন্যা সমৃদ্ধি যোজনা

- এই স্কিমটি বিশেষভাবে একটি মেয়ে শিশুর জন্য তার বাবা-মা বা অভিভাবকদের বিনিয়োগের জন্য প্রণয়ন করা হয়েছে।

- ধারা 80C এর অধীনে কর সাশ্রয়ের জন্য দায়বদ্ধ,সুকন্যা সমৃদ্ধি যোজনা অ্যাকাউন্ট 21 বছর পর পরিপক্ক হয়।

- 2017-2018 আর্থিক বছরের জন্য, এই স্কিমের সুদের হার হল 8.4% p.a. সুদের হার বার্ষিক চক্রবৃদ্ধি হয় এবং সম্পূর্ণ করমুক্ত।

- সুকন্যা সমৃদ্ধি যোজনায় যে বিনিয়োগগুলি কর কর্তনের জন্য যোগ্য তা INR 1,50,000 এর বেশি হতে পারে না৷

10. SCSS বা সিনিয়র সিটিজেন সেভিংস স্কিম

- এই স্কিমটি শুধুমাত্র প্রবীণ নাগরিকদের জন্য প্রণয়ন করা হয়েছে, যাদের বয়স 60 বছরের বেশি বা যারা বেছে নিয়েছেনঅবসর 55 বছর বয়সে।

- কর ছাড়ের জন্য দায়বদ্ধ সর্বাধিক SCSS বিনিয়োগ হল INR 1,50,000 এবং বর্তমান সুদের হার হল 8.4% p.a।

সেকেন্ডের অধীনে কোথায় সংরক্ষণ করবেন তা জানুন। 80C

ধারা 80C এর অধীনে একজন কর কোথায় সংরক্ষণ করতে পারে? যদিও এই প্রশ্নের উত্তরটি বিষয়ভিত্তিক এবং ব্যক্তি থেকে ব্যক্তিতে পরিবর্তিত হয়, নীচে ধারা 80C এর অধীনে কর কর্তনের জন্য উপলব্ধ সেরা বিনিয়োগের কয়েকটি বিকল্প রয়েছে। তাদের সম্পর্কে সবচেয়ে ভাল অংশ হল যে এইগুলি এমন বিনিয়োগ যা লোকেরা সাধারণত করে থাকে, তাই সেগুলিতে বিনিয়োগের কোনও অতিরিক্ত বোঝা নেই। নীচে উল্লিখিত যে কোনওটির সাথে সেকশন 80C সঞ্চয় পান-

জীবন বীমা প্রিমিয়াম

জীবন বীমা কভারেজ প্রতিটি উপার্জনকারী ব্যক্তি নির্ভরশীলদের দ্বারা কাঙ্ক্ষিত। আপনার জীবন বীমার জন্য প্রদত্ত বার্ষিক প্রিমিয়াম ধারা 80C এর অধীনে কর সংরক্ষণের অধিকারী।

হোম লোন পরিশোধ

এই ধারার অধীনে, আপনার হোম লোনের মূল পরিমাণ পরিশোধ কর সাশ্রয়ের জন্য যোগ্য। এছাড়াও, স্ট্যাম্প ডিউটি, রেজিস্ট্রেশন ফি এবং ট্রান্সফার খরচের ক্ষেত্রে ছাড় প্রযোজ্য।

শিশুদের টিউশন ফি

দুটি সন্তানের শিক্ষার জন্য যে কোনো স্কুল, কলেজ, বিশ্ববিদ্যালয় বা শিক্ষা প্রতিষ্ঠানে দেওয়া টিউশন ফি ধারা 80C এর অধীনে কাটার যোগ্য।

80C ব্যতীত ট্যাক্স সেভিং ইনভেস্টমেন্ট

আয়কর আইনের ধারা 80C এর কিছু উপধারাও রয়েছে।

এর মধ্যে রয়েছে-

| ট্যাক্স সেভিং সেকশন 1 | 80C ছাড় (INR) | বিনিয়োগের যোগ্যতা |

|---|---|---|

| ধারা 80CCC | ১,৫০,০০০ | পেনশন পরিকল্পনার জন্য অর্থপ্রদান করা হয়েছে |

| ধারা 80CCD | 1,50,000 | কেন্দ্রীয় সরকার প্রত্যয়িত পেনশন প্রকল্পে অবদান |

| ধারা 80CCF | 20,000 | দীর্ঘমেয়াদী অবকাঠামোতে বিনিয়োগ করা হয়েছেবন্ড |

| ধারা 80CCG | ২৫,০০০ | সরকার অনুমোদিত ইক্যুইটি স্কিমে করা বিনিয়োগ |

ধারা 80CCC

সেকশন 80CCC হল একটি ট্যাক্স সেভিং বিভাগ যার অধীনে একজন ব্যক্তি পেনশন প্ল্যান বা বীমাকারীদের যেকোন বার্ষিক পরিকল্পনার জন্য করা অর্থপ্রদানের জন্য INR 1,50,000 পর্যন্ত কর ছাড় দাবি করতে পারে। ধারা 80CCC-এর অধীনে কর্তনের দাবি করতে, বার্ষিক পরিকল্পনাটি বিশেষভাবে অনুচ্ছেদ 10(23AAB) এ উল্লেখিত একটি তহবিল থেকে পেনশন উত্তরাধিকার সূত্রে পাওয়া উচিত।

বিঃদ্রঃ: যদি বিনিয়োগকারীরা মেয়াদপূর্তির আগে প্ল্যান থেকে বেরিয়ে যান, তাহলে প্রাপ্তির বছরে সমর্পণ মূল্য করযোগ্য হবে।

ধারা 80CCD

ধারা 80CCD-এর অধীনে, একজন ব্যক্তিগত করদাতা INR 1,50,000 পর্যন্ত কর কর্তনের দাবি করতে পারেন যদি ব্যক্তি এবং তার নিয়োগকর্তা কেন্দ্রীয় সরকার প্রত্যয়িত পেনশন প্রকল্পগুলিতে অবদান রাখেন।

বিঃদ্রঃ: অবদানকৃত পরিমাণের উপর ট্যাক্স কর্তন শুধুমাত্র তখনই যোগ্য যদি এই পরিমাণ ব্যক্তির বেতনের 10% এর বেশি না হয়। আর্থিক বছর 2017-18 থেকে, একজন স্ব-কর্মসংস্থানকারী ব্যক্তির জন্য দায়বদ্ধ সর্বাধিক কর্তন পূর্ববর্তী 10% সীমা থেকে 20% বৃদ্ধি পেয়েছে যা সর্বাধিক INR 1,50,000 এর মধ্যে ছিল।

ধারা 80CCF

ধারা 80CCF সরকারী প্রত্যয়িত দীর্ঘমেয়াদী অবকাঠামো বন্ডগুলিতে করা বিনিয়োগের উপর কর কর্তনের অনুমতি দেয়। একজন ব্যক্তি এবং HUF উভয়ই ধারা 80CCF এর অধীনে INR 20,000 পর্যন্ত ছাড় দাবি করতে পারে।

ধারা 80CCG

সরকার অনুমোদিত ইক্যুইটি স্কিমগুলিতে বিনিয়োগকারী স্বতন্ত্র করদাতারা 80CCG ধারার অধীনে সর্বাধিক 25,000 INR পর্যন্ত ছাড় দাবি করতে পারেন।

বিঃদ্রঃ: ধারা 80CCG এর অধীনে দাবিকৃত ডিডাকশন ইক্যুইটি স্কিমে বিনিয়োগ করা পরিমাণের 50% এর বেশি হতে পারে না।

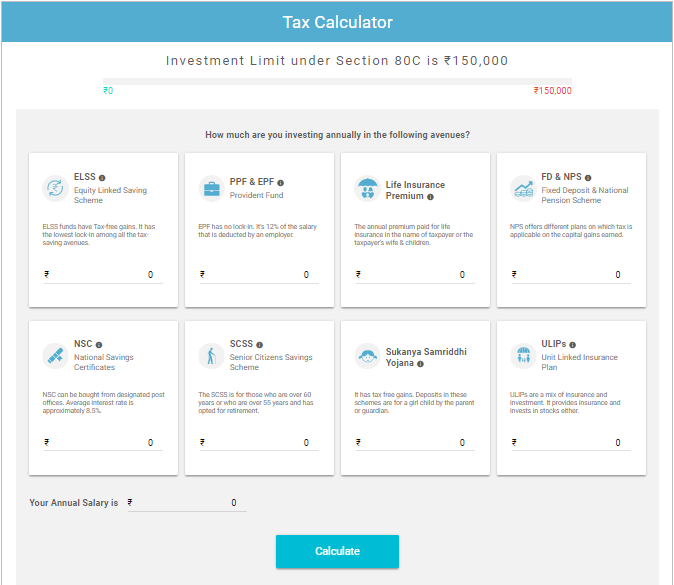

আয়কর ক্যালকুলেটর

ট্যাক্স সংরক্ষণ গুরুত্বপূর্ণ! আয়কর সংরক্ষণের জন্য কতটা বিনিয়োগ করতে হবে তা হিসাব করতে আমাদের বেশিরভাগই লড়াই করে। আচ্ছা, আমাদের এখানে একটি সমাধান আছে:

শুধু আপনার বার্ষিক বেতন এবং আপনার নিজ নিজ বিনিয়োগ পূরণ করুন, এবং আপনার ট্যাক্স দায় গণনা করুন।

বিশ্বের সবচেয়ে কঠিন জিনিস বোঝা হয় কর বোঝা. সুতরাং, ট্যাক্স সংরক্ষণের বিনিয়োগের বিকল্পগুলি বিশ্লেষণ করা এবং আপনার সঞ্চয় পরিকল্পনাগুলির সাথে মানানসই বেছে নেওয়া ভাল। ভাল বিনিয়োগ, ভাল ট্যাক্স সংরক্ষণ!

"কর দেওয়া শাস্তি নয়, দায়িত্ব"

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।