SWP বনাম লভ্যাংশ

কোনটা ভাল?

SWP বনাম লভ্যাংশ? যখনই তাদের উভয়ের মধ্যে পছন্দ করার প্রয়োজন হয় তখনই ব্যক্তিরা সর্বদা বিভ্রান্ত হয়। যদিও উভয় বিকল্প একই বলে মনে হচ্ছে, তবে তাদের মধ্যে বিশাল পার্থক্য রয়েছে। একটি সামগ্রিক নোটে, এটি বলা যেতে পারে যে SWP (সিস্টেম্যাটিক উইথড্রয়াল প্ল্যান), ব্যক্তিরা তাদের মিউচুয়াল ফান্ড বিনিয়োগ থেকে নিয়মিত বিরতিতে একটি পূর্ব-নির্ধারিত পরিমাণ রিডিম করতে পারে। লভ্যাংশ বিকল্পে থাকাকালীন, মিউচুয়াল ফান্ড স্কিম একটি নির্দিষ্ট পরিমাণে জমা করেবিনিয়োগকারীউত্পন্ন লাভ থেকে এর অ্যাকাউন্ট. সুতরাং, আসুন SWP এবং লভ্যাংশের ক্ষেত্রে পার্থক্যগুলি বুঝতে পারিযৌথ পুঁজি বিভিন্ন পরামিতির ক্ষেত্রে যেমন টাকা জমা দেওয়ার মেয়াদ, বিনিয়োগকারীকে ফেরত দেওয়া পরিমাণ ইত্যাদি।

মিউচুয়াল ফান্ডে SWP বলতে কী বোঝায়?

মিউচুয়াল ফান্ডে সিস্টেম্যাটিক উইথড্রয়াল প্ল্যান বা এসডব্লিউপি হল টাকা রিডিম করার একটি পদ্ধতিগত কৌশল। এর বিপরীতচুমুক. SWP-তে, ব্যক্তিরা প্রথমে একটি মিউচুয়াল ফান্ড স্কিমে যথেষ্ট পরিমাণে বিনিয়োগ করে সাধারণত একটি নিম্ন স্তরের ঝুঁকি থাকে (উদাহরণ,তরল তহবিল বা অতিস্বল্পমেয়াদী তহবিল) পরেবিনিয়োগ, ব্যক্তিরা নিয়মিত বিরতিতে মিউচুয়াল ফান্ড বিনিয়োগ থেকে একটি নির্দিষ্ট পরিমাণ অর্থ উত্তোলন করতে শুরু করে। এই স্কিমটি এমন ব্যক্তিদের জন্য উপযুক্ত যারা একটি নির্দিষ্ট উৎস খুঁজছেনআয়. এই ক্ষেত্রে, মিউচুয়াল ফান্ড স্কিমগুলিতে বিনিয়োগ করা অর্থও স্কিম বিভাগের উপর ভিত্তি করে রিটার্ন তৈরি করে। দ্যমুক্তি ফ্রিকোয়েন্সি ব্যক্তিদের দ্বারা তাদের ফ্রিকোয়েন্সি যেমন সাপ্তাহিক, মাসিক বা ত্রৈমাসিকের উপর ভিত্তি করে কাস্টমাইজ করা যেতে পারে।

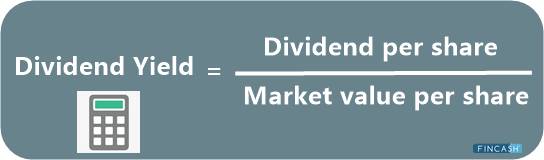

মিউচুয়াল ফান্ডে লভ্যাংশ পরিকল্পনা কীভাবে কাজ করে?

মিউচুয়াল ফান্ড লভ্যাংশ মিউচুয়াল ফান্ড স্কিম দ্বারা অর্জিত ইউনিট হোল্ডারদের মধ্যে বিতরণ করা লাভের অংশকে বোঝায়। এখানে, মিউচুয়াল ফান্ড স্কিম শুধুমাত্র একই স্কিমের ইউনিটহোল্ডারদের লভ্যাংশ বিতরণ করতে পারে। এই লভ্যাংশ প্রকল্পের উপলব্ধ লাভের বাইরে বিতরণ করা হয়। উপলব্ধ লাভ হল বিক্রি করে স্কিম দ্বারা উত্পন্ন লাভকে বোঝায়অন্তর্নিহিত পোর্টফোলিওর অংশ গঠনকারী সম্পদ। যাইহোক, এটি বৃদ্ধির কারণে লাভ অন্তর্ভুক্ত করে নানা. লভ্যাংশের ফ্রিকোয়েন্সি ত্রৈমাসিক, মাসিক, দৈনিক এবং আরও অনেক কিছু হতে পারে। যেহেতু লভ্যাংশ লাভের বাইরে দেওয়া হয়, তাই এর ফলে NAV মান কমে যায়। এই স্কিমটি সেই ব্যক্তিদের জন্য উপযুক্ত যারা পর্যায়ক্রমিক আয় খুঁজছেন। লভ্যাংশের ক্ষেত্রে, ব্যক্তিদের সরকারকে কোনো কর দিতে হবে না।

VALUE AT END OF TENOR:₹5,927SWP Calculator

SWP বনাম লভ্যাংশ: পার্থক্য বোঝা

যদিও SWP এবং লভ্যাংশ উভয়ের ফলেই ব্যক্তিদের নিয়মিত আয় হয়, তবে উভয়ের মধ্যে পার্থক্য রয়েছে। সুতরাং, আসুন SWP এবং লভ্যাংশ উভয়ের মধ্যে পার্থক্য বুঝতে পারি।

রিটার্নস

যেহেতু SWP একটি পদ্ধতিগতভাবে মিউচুয়াল ফান্ড থেকে অর্থ উদ্ধারের প্রক্রিয়া, তাই ব্যক্তিরা এই ক্ষেত্রে একটি পূর্ব-নির্ধারিত পরিমাণ পান। তবে, লভ্যাংশের ক্ষেত্রে, রিটার্ন নির্দিষ্ট করা হয় না। এর কারণ হল মিউচুয়াল ফান্ড স্কিম তার পোর্টফোলিওর একটি অংশ অন্তর্নিহিত সম্পদ বিক্রি করে লাভ তৈরি করে।

উপযুক্ততা

SWP সাধারণত যারা খুঁজছেন তাদের জন্য উপযুক্তনির্দিষ্ট আয় উৎস বিশেষ করে, অবসরপ্রাপ্তরা। কারণ অবসরপ্রাপ্তরা এটিকে পেনশনের বিকল্প হিসেবে ব্যবহার করতে পারেন। এছাড়াও, বিনিয়োগ প্রত্যাশিত রিটার্ন তৈরি করে। যাইহোক, লভ্যাংশের বিকল্পটি সেই ব্যক্তিদের জন্য উপযুক্ত যারা পর্যায়ক্রমিক আয় খুঁজছেন যদিও পরিমাণটি স্থির হতে পারে বা নাও হতে পারে।

Talk to our investment specialist

মূলধন ক্ষয়

SWP একটি হ্রাস ফলাফলমূলধন বিনিয়োগ বা পুঁজির ক্ষয় কারণ পুনরুদ্ধার করা বিনিয়োগ থেকে সঞ্চালিত হয় এবং বিনিয়োগের উপর উত্পন্ন রাজস্ব থেকে নয়। তবে লভ্যাংশের ক্ষেত্রে মূলধনে কোনো কমতি নেই।

NAV হ্রাস

মিউচুয়াল ফান্ড লভ্যাংশের ক্ষেত্রে, NAV-তে একটি হ্রাস রয়েছে কারণ মুনাফাগুলি NAV-এর অংশ হিসাবে বিতরণ করা হয়। যাইহোক, SWP-তে, NAV-তে কোন হ্রাস নেই শুধুমাত্র বিনিয়োগের পরিমাণ বা ইউনিটের সংখ্যা হ্রাস পায়।

স্কিমের ধরন

SWP-এ অবলম্বনকারী ব্যক্তিরা সাধারণত মিউচুয়াল ফান্ড স্কিম বেছে নেয় যেগুলি কম ঝুঁকি-ক্ষুধা বহন করে যেমন তরল তহবিল বা অতি স্বল্পমেয়াদী তহবিল। কারণ, এই ধরনের স্কিমগুলিতে মূলধনের অবস্থান অক্ষত থাকে। যাইহোক, মিউচুয়াল ফান্ড লভ্যাংশের ক্ষেত্রে, ব্যক্তি বিনিয়োগের মেয়াদের উপর নির্ভর করে যে কোনো ধরনের স্কিম বেছে নিতে পারেন এবংঝুকিপুন্ন ক্ষুধা.

ট্যাক্সেশন প্রভাব

SWP কে মিউচুয়াল ফান্ড থেকে রিডেম্পশন হিসাবে বিবেচনা করা হয় এবং সেইজন্য, মূলধন লাভের আকারে কর আকর্ষণ করে। বিনিয়োগের ক্ষেত্রেঋণ তহবিল, যদি প্রত্যাহার প্রক্রিয়া 36 মাসের মধ্যে শুরু হয় তবে এটি স্বল্প মেয়াদের অধীনে পড়েমূলধন অর্জন (STCG) যা ব্যক্তির আয়ের স্ল্যাব হার অনুযায়ী চার্জ করা হয়। যাইহোক, যদি SWP 36 মাস পরে শুরু হয় তবে এটি লং টার্ম ক্যাপিটাল গেইন (LTCG) আকর্ষণ করে যা ইনডেক্সেশন সুবিধা সহ 20% ট্যাক্স আকর্ষণ করে। একটি ইক্যুইটি ফান্ডে বিনিয়োগের জন্য, SWP 12 মাসের মধ্যে হলে, এটি STCG আকর্ষণ করে যা 15% চার্জ করা হয়। ভিতরেইক্যুইটি ফান্ড, F.Y পর্যন্ত LTCG ছাড় ছিল। 2017-18। যাইহোক, F.Y থেকে 2018-19, ইক্যুইটি তহবিলগুলি INR 1 লক্ষের উপরে LTCG আকর্ষণ করে সূচক সুবিধা ছাড়াই 10% ট্যাক্স (প্লাস সেস) আকর্ষণ করে৷

কিন্তু, মিউচুয়াল ফান্ড লভ্যাংশের ক্ষেত্রে এটি হয় না। মিউচুয়াল ফান্ড লভ্যাংশ বিনিয়োগকারীর শেষে ট্যাক্সের জন্য চার্জযোগ্য নয়। কিন্তু পরিবর্তে, ঋণ তহবিলের ক্ষেত্রে, ফান্ড হাউস 25% এর একটি লভ্যাংশ বন্টন কর প্রদান করে (সার্চার্জ এবং সেস)। আরও, ইক্যুইটি তহবিলের ক্ষেত্রে, ফান্ড হাউসগুলিকে 10% (প্লাস সারচার্জ এবং সেস) এর একটি লভ্যাংশ বন্টন কর দিতে হবে।

ফ্রিকোয়েন্সি

SWP এর ক্ষেত্রে ফ্রিকোয়েন্সি ব্যক্তিদের দ্বারা কাস্টমাইজ করা যেতে পারে যেমন ত্রৈমাসিক, মাসিক বা সাপ্তাহিক। যাইহোক, লভ্যাংশের ক্ষেত্রে, ফ্রিকোয়েন্সিটি সাধারণত পূর্ব-নির্ধারিত থাকে যা একটি দৈনিক লভ্যাংশ, মাসিক লভ্যাংশ, সাপ্তাহিক লভ্যাংশ এবং আরও অনেক কিছু হতে পারে।

বিকল্পটি বন্ধ করা হচ্ছে

প্রয়োজনে ব্যক্তিরা SWP বন্ধ করতে পারে এবং মিউচুয়াল ফান্ড স্কিম থেকে পুরো টাকা তুলতে পারে। যাইহোক, ব্যক্তিদের জন্য লভ্যাংশ বিকল্প বন্ধ করা কঠিন। এর কারণ হল, এটি এমন এক ধরনের স্কিম যাতে বিনিয়োগ করা হয় এবং লভ্যাংশ বন্ধ করার জন্য ব্যক্তিদের এই স্কিম থেকে তাদের সম্পূর্ণ অংশীদারি খালাস করতে হবে।

শৃঙ্খলাবদ্ধ প্রত্যাহারের অভ্যাস

SWP ব্যক্তিদের মধ্যে একটি সুশৃঙ্খল টাকা তোলার অভ্যাস তৈরি করে কারণ এই স্কিম থেকে শুধুমাত্র একটি নির্দিষ্ট পরিমাণ টাকা তোলা হয়। যাইহোক, লভ্যাংশ একটি সুশৃঙ্খলভাবে প্রত্যাহারের অভ্যাস তৈরি করে না কারণ লভ্যাংশের পরিমাণ স্কিমের কর্মক্ষমতার উপর ভিত্তি করে পরিবর্তিত হতে থাকে।

SWP বনাম লভ্যাংশের মধ্যে উপরের পার্থক্যগুলি নীচে দেওয়া সারণীতে সংক্ষিপ্ত করা হয়েছে।

| পরামিতি | SWP | লভ্যাংশ |

|---|---|---|

| রিটার্নস | ফিক্সড রিডেম্পশন | স্কিমের কর্মক্ষমতার উপর লভ্যাংশ পরিবর্তিত হয় |

| উপযুক্ততা | নিয়মিত বিরতিতে নির্দিষ্ট নিয়মিত আয়ের জন্য অবসরপ্রাপ্ত ব্যক্তিদের জন্য সাধারণত উপযুক্ত | পর্যায়ক্রমিক আয় খুঁজছেন ব্যক্তিদের জন্য উপযুক্ত |

| মূলধন ক্ষয় | হ্যাঁ | না |

| NAV হ্রাস | না | হ্যাঁ |

| স্কিমের ধরন | সাধারণত, কম ঝুঁকিপূর্ণ মিউচুয়াল ফান্ড স্কিমগুলিতে বিনিয়োগ করতে বেছে নিন (উদাহরণ তরল তহবিল) | বিনিয়োগের মেয়াদ এবং ব্যক্তিদের ঝুঁকি-ক্ষুধার ভিত্তিতে যেকোন ধরনের মিউচুয়াল ফান্ড স্কিম বেছে নিতে পারেন |

| বিনিয়োগকারীদের উপর করের প্রভাব | বিনিয়োগকারীর শেষে মূলধন লাভ কর আকর্ষণ করে | বিনিয়োগকারীর শেষে ট্যাক্স আকর্ষণ করে না |

| ফ্রিকোয়েন্সি | ত্রৈমাসিক, মাসিক, সাপ্তাহিক, এবং তাই | দৈনিক, সাপ্তাহিক, মাসিক, এবং তাই |

| থামছে | ব্যক্তিরা SWP বন্ধ করতে পারে | ব্যক্তিরা স্কিম থেকে উদ্ভূত লভ্যাংশ বন্ধ করতে পারে না |

| শৃঙ্খলাবদ্ধ প্রত্যাহারের অভ্যাস | একটি শৃঙ্খলাবদ্ধ প্রত্যাহারের অভ্যাস তৈরি করে | লভ্যাংশের ক্ষেত্রে এটি প্রযোজ্য নয় |

সেরা SWP মিউচুয়াল ফান্ড 2022

SWP-এর জন্য, ব্যক্তিরা সাধারণত এমন স্কিমগুলিতে বিনিয়োগ করতে বেছে নেয় যার ঝুঁকি-ক্ষমতা কম যেমন তরল তহবিল। সুতরাং, কিছুসেরা তরল তহবিল যেগুলি SWP বিকল্পের জন্য বেছে নেওয়া যেতে পারে তা নীচে তালিকাভুক্ত করা হয়েছে।

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Indiabulls Liquid Fund Growth ₹2,618.01

↑ 0.40 ₹165 0.5 1.5 3 6.4 6.6 6.02% 2M 2M 1D PGIM India Insta Cash Fund Growth ₹352.415

↑ 0.05 ₹505 0.5 1.5 2.9 6.4 6.5 5.96% 1M 11D 1M 13D JM Liquid Fund Growth ₹73.8268

↑ 0.01 ₹2,851 0.5 1.5 2.9 6.3 6.4 5.91% 1M 10D 1M 14D Axis Liquid Fund Growth ₹3,015

↑ 0.48 ₹35,653 0.5 1.5 3 6.4 6.6 6.06% 1M 28D 2M 2D Tata Liquid Fund Growth ₹4,263.83

↑ 0.67 ₹18,946 0.5 1.5 2.9 6.4 6.5 6.08% 1M 28D 1M 28D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 15 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Indiabulls Liquid Fund PGIM India Insta Cash Fund JM Liquid Fund Axis Liquid Fund Tata Liquid Fund Point 1 Bottom quartile AUM (₹165 Cr). Bottom quartile AUM (₹505 Cr). Lower mid AUM (₹2,851 Cr). Highest AUM (₹35,653 Cr). Upper mid AUM (₹18,946 Cr). Point 2 Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (28 yrs). Established history (16+ yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Point 5 1Y return: 6.40% (top quartile). 1Y return: 6.36% (bottom quartile). 1Y return: 6.27% (bottom quartile). 1Y return: 6.40% (upper mid). 1Y return: 6.36% (lower mid). Point 6 1M return: 0.53% (bottom quartile). 1M return: 0.53% (upper mid). 1M return: 0.53% (lower mid). 1M return: 0.54% (top quartile). 1M return: 0.53% (bottom quartile). Point 7 Sharpe: 3.18 (lower mid). Sharpe: 3.16 (bottom quartile). Sharpe: 2.52 (bottom quartile). Sharpe: 3.47 (top quartile). Sharpe: 3.23 (upper mid). Point 8 Information ratio: -0.71 (bottom quartile). Information ratio: -0.10 (lower mid). Information ratio: -1.88 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Point 9 Yield to maturity (debt): 6.02% (lower mid). Yield to maturity (debt): 5.96% (bottom quartile). Yield to maturity (debt): 5.91% (bottom quartile). Yield to maturity (debt): 6.06% (upper mid). Yield to maturity (debt): 6.08% (top quartile). Point 10 Modified duration: 0.17 yrs (bottom quartile). Modified duration: 0.11 yrs (upper mid). Modified duration: 0.11 yrs (top quartile). Modified duration: 0.16 yrs (lower mid). Modified duration: 0.16 yrs (bottom quartile). Indiabulls Liquid Fund

PGIM India Insta Cash Fund

JM Liquid Fund

Axis Liquid Fund

Tata Liquid Fund

কিভাবে মিউচুয়াল ফান্ড অনলাইনে বিনিয়োগ করবেন?

Fincash.com এ আজীবনের জন্য বিনামূল্যে বিনিয়োগ অ্যাকাউন্ট খুলুন।

আপনার রেজিস্ট্রেশন এবং KYC প্রক্রিয়া সম্পূর্ণ করুন

নথি আপলোড করুন (প্যান, আধার, ইত্যাদি)।এবং, আপনি বিনিয়োগ করতে প্রস্তুত!

উপসংহার

সুতরাং, এটি উপসংহারে আসা যেতে পারে যে SWP এবং লভ্যাংশের মধ্যে অনেক পার্থক্য রয়েছে। যাইহোক, ব্যক্তিদের সঠিক বিকল্পটি বেছে নেওয়া উচিত যা তাদের প্রয়োজনীয়তা অনুসারে এবং উদ্দেশ্যগুলির সাথে সঙ্গতিপূর্ণ। এটি তাদের সময়মতো তাদের লক্ষ্য অর্জন করতে পরিচালিত করবে।

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।