মিউচুয়াল ফান্ড: লভ্যাংশ বিকল্প বা বৃদ্ধির বিকল্প

আপনি যখন মিউচুয়াল ফান্ড লভ্যাংশ পান তখন কি আপনার ভালো লাগে না? হ্যাঁ তুমি কর. মিউচুয়াল ফান্ড লভ্যাংশ একটি মিউচুয়াল ফান্ড স্কিম দ্বারা তার ইউনিটহোল্ডারদের মধ্যে বিতরণ করা হয়।যৌথ পুঁজি তাদের উপলব্ধ লাভের বিপরীতে লভ্যাংশ বিতরণ করুন এবং তাদের বইয়ের লাভ বা কাগজের লাভের উপর নয়। উপলব্ধ লাভ মানে বিক্রির বিপরীতে মিউচুয়াল ফান্ড স্কিম দ্বারা অর্জিত লাভঅন্তর্নিহিত পোর্টফোলিওতে সম্পদ। মিউচুয়াল ফান্ড ডিভিডেন্ড ধারণার সাথে কিছু পৌরাণিক কাহিনী যুক্ত আছে যদিও এটি লোভনীয় শোনায়। সুতরাং, আসুন মিউচুয়াল ফান্ড ডিভিডেন্ডের বিভিন্ন দিক বুঝতে পারি যেমন মিউচুয়াল ফান্ড ডিভিডেন্ড প্ল্যানে মিউচুয়াল ফান্ড বিনিয়োগ, কীভাবে বিনিয়োগ করতে হয়চুমুক মিউচুয়াল ফান্ড, মিউচুয়াল ফান্ড ডিভিডেন্ডের পিছনে মিথ মিউচুয়াল ফান্ড কোম্পানির কিছুনিবেদন সেরা লভ্যাংশ পরিকল্পনা, লভ্যাংশ পরিকল্পনার ট্যাক্সেশন দিক এবং তাই।

Talk to our investment specialist

মিউচুয়াল ফান্ড লভ্যাংশ: অর্থ

মিউচুয়াল ফান্ড লভ্যাংশ, সহজ কথায়, প্রকৃতপক্ষে অর্জিত লাভের একটি অংশ যা একটি মিউচুয়াল ফান্ড স্কিম তার ইউনিটহোল্ডারদের মধ্যে বিতরণ করে। পূর্ববর্তী অনুচ্ছেদে আলোচনা করা মুনাফা বোঝায়, মিউচুয়াল ফান্ড প্রকল্পের মাধ্যমে অর্জিত প্রকৃত মুনাফাআয় পোর্টফোলিওতে তার অন্তর্নিহিত সম্পদের বিক্রয় থেকে উৎপন্ন। একটি উপলব্ধি লাভ এবং বই লাভ মধ্যে বিভ্রান্ত করা উচিত নয়. কারণ বইয়ের মুনাফা নেট অ্যাসেট ভ্যালু বা বৃদ্ধি বিবেচনা করেনা এছাড়াও অন্তর্নিহিত সম্পদের. NAV বৃদ্ধি অবাস্তব লাভের অংশ।

মিউচুয়াল ফান্ড লভ্যাংশ শুধুমাত্র একটি নির্দিষ্ট স্কিমের ইউনিটহোল্ডারদের মধ্যে বিতরণ করা হয়। তহবিল ব্যবস্থাপক ইউনিট হোল্ডারদের মধ্যে লভ্যাংশ বিতরণ করেন। মিউচুয়াল ফান্ড ডিভিডেন্ড বিতরণের ফলে NAV হ্রাস পায়। উপরন্তু, লভ্যাংশ ঘোষণা করার দায়িত্ব তহবিল ব্যবস্থাপকদের। মিউচুয়াল ফান্ড ডিভিডেন্ডের উপর ট্যাক্সের ক্ষেত্রে, ব্যক্তিদের মনে রাখা উচিত যে ইক্যুইটি মিউচুয়াল ফান্ডে লভ্যাংশ বন্টন বর্তমান অনুযায়ী লভ্যাংশ বন্টন কর আকর্ষণ করে নাআয়কর আইন বিপরীতভাবে, একটি উপর লভ্যাংশ বন্টনঋণ তহবিল লভ্যাংশ বন্টন করের জন্য দায়ী. মিউচুয়াল ফান্ড ডিভিডেন্ড প্ল্যান অফার করে এমন বিভিন্ন লভ্যাংশের বিকল্পগুলির মধ্যে রয়েছে বার্ষিক লভ্যাংশ, অর্ধ-প্রাথমিক লভ্যাংশ, সাপ্তাহিক লভ্যাংশ এবং দৈনিক লভ্যাংশ।

মিউচুয়াল ফান্ড: মিউচুয়াল ফান্ড স্কিমে বিভিন্ন বিকল্প

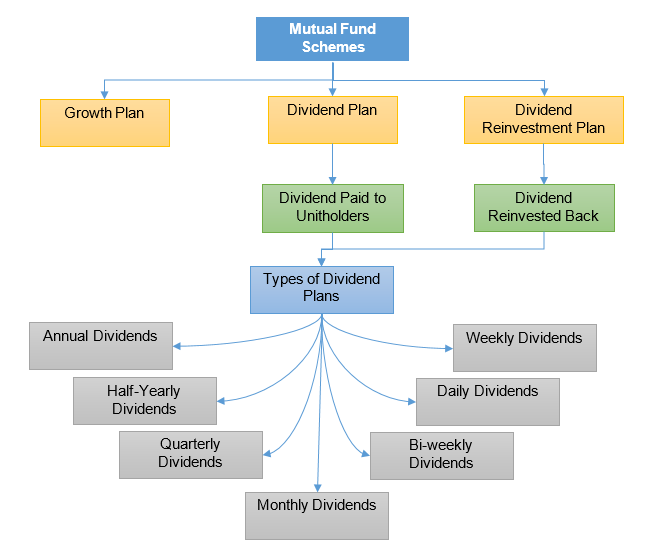

একটি মিউচুয়াল ফান্ড হল একটি বিনিয়োগের বাহন যা একটি সাধারণ উদ্দেশ্য ভাগ করে নেওয়া বিভিন্ন ব্যক্তির কাছ থেকে অর্থ সংগ্রহ করেবিনিয়োগ শেয়ার এবংবন্ড. বেশিরভাগ মিউচুয়াল ফান্ড স্কিম বিভিন্ন বিকল্প যেমন বৃদ্ধির পরিকল্পনা, লভ্যাংশ পরিকল্পনা, এবং লভ্যাংশ পুনর্বিনিয়োগ পরিকল্পনা অফার করে। সুতরাং, আসুন এই পরিকল্পনাগুলি বিস্তারিতভাবে দেখি।

একটি মিউচুয়াল ফান্ডে বৃদ্ধির পরিকল্পনা বোঝায় যে স্কিম দ্বারা অর্জিত মুনাফা স্কিমে পুনরায় বিনিয়োগ করা হয়। কোনো পূর্বসূচনা ছাড়াই, মুনাফা স্কিমে পুনঃবিনিয়োগ করা হয়। মিউচুয়াল ফান্ড বৃদ্ধির পরিকল্পনার NAV বৃদ্ধি তার অর্জিত মুনাফাকে প্রতিফলিত করে। বৃদ্ধির পরিকল্পনার জন্য বেছে নেওয়া ব্যক্তিরা পর্যন্ত কোনো অন্তর্বর্তীকালীন নগদ প্রবাহ পান নামুক্তি. যাইহোক, বৃদ্ধি পরিকল্পনা ভোগযৌগিক সুবিধা প্রবৃদ্ধির পরিকল্পনায় বিনিয়োগ করা ব্যক্তিদের কর সুবিধা উপভোগ করতেও সাহায্য করেমূলধন লাভ মিউচুয়াল ফান্ড বিনিয়োগ এক বছরের বেশি সময় ধরে রাখা হলে, ব্যক্তিদের দীর্ঘমেয়াদী অর্থ প্রদান করতে হবে নামূলধন অর্জন ট্যাক্স বিপরীতভাবে, যদি বিনিয়োগটি কেনার তারিখ থেকে এক বছরের মধ্যে খালাস করা হয়, তাহলে ব্যক্তিদের স্বল্পমেয়াদী মূলধন লাভ দিতে হবে।

লভ্যাংশ পরিকল্পনা একটি মিউচুয়াল ফান্ড স্কিম দ্বারা অফার করা পরিকল্পনাকে বোঝায় যেখানে লভ্যাংশ মিউচুয়াল ফান্ড স্কিমের ইউনিটহোল্ডারদের মধ্যে বিতরণ করা হয়। এই লভ্যাংশ তাদের ইউনিটহোল্ডারদের ফান্ড স্কিম দ্বারা অর্জিত প্রকৃত লাভের পৃথক অংশ থেকে দেওয়া হয়। ব্যক্তিরা তাদের বিনিয়োগে নিয়মিত আয় খুঁজছেন মিউচুয়াল ফান্ড ডিভিডেন্ড প্ল্যান বেছে নেন। যাইহোক, লভ্যাংশ পরিকল্পনা বাছাই করার সময়, ব্যক্তিদের বুঝতে হবে যে যখনই একটি মিউচুয়াল ফান্ড স্কিম একটি লভ্যাংশ ঘোষণা করে, তহবিলের NAV হ্রাস পায়। কারণ এনএভি থেকে লভ্যাংশ ঘোষণা করা হয়।

লভ্যাংশ পুনঃবিনিয়োগ পরিকল্পনা লভ্যাংশ পরিকল্পনার অনুরূপ, যেখানে একটি মিউচুয়াল ফান্ড ব্যক্তিদের মধ্যে লভ্যাংশ বিতরণ করে। যাইহোক, ব্যক্তিদের টাকা দেওয়ার পরিবর্তে, লভ্যাংশের পরিমাণ আরও ইউনিট কেনার জন্য মিউচুয়াল ফান্ড স্কিমে ফেরত দেওয়া হয়।

মিউচুয়াল ফান্ড লভ্যাংশ: লভ্যাংশের সময়কাল

মিউচুয়াল ফান্ড স্কিমগুলিতে লভ্যাংশ ঘোষণার সময়কাল প্ল্যান থেকে প্ল্যানে আলাদা। যাইহোক, লভ্যাংশ বন্টনের একমাত্র বিবেচনা তহবিল ব্যবস্থাপকের হাতে। লভ্যাংশ ঘোষণার বিভিন্ন বিকল্প নিম্নরূপ।

বার্ষিক লভ্যাংশ মিউচুয়াল ফান্ড

এই বিকল্পে, মিউচুয়াল ফান্ড স্কিমগুলি বার্ষিক লভ্যাংশ ঘোষণা করে। সব ধরনের মিউচুয়াল ফান্ড স্কিম যেমনইক্যুইটি ফান্ড, ঋণ তহবিল, ইত্যাদি, এই পরিকল্পনা অফার.

অর্ধ-বার্ষিক লভ্যাংশ মিউচুয়াল ফান্ড

অর্ধ-বার্ষিক বিকল্পে, ব্যক্তিরা ছয় মাসে একবার লভ্যাংশ পায়। ফান্ড স্কিমের কর্মক্ষমতার উপর ভিত্তি করে ফান্ড হাউস তার ইউনিটহোল্ডারদের লভ্যাংশ ঘোষণা করে।

ত্রৈমাসিক লভ্যাংশ মিউচুয়াল ফান্ড

এই বিকল্পটি অবলম্বন করে, ব্যক্তিরা মিউচুয়াল ফান্ড স্কিমের কার্যকারিতার উপর নির্ভর করে তিন মাসে একবার লভ্যাংশ পেতে পারেন।

মাসিক ডিভিডেন্ড মিউচুয়াল ফান্ড

যারা প্রতি মাসে স্থির আয়ের আশা করছেন তারা মাসিক লভ্যাংশের বিকল্প বেছে নেন। এই স্কিমটি অবলম্বন করে, একজন ব্যক্তি প্রতি মাসে লভ্যাংশ আশা করতে পারেনভিত্তি.

BI-সাপ্তাহিক ডিভিডেন্ড মিউচুয়াল ফান্ড

এই বিকল্পটি ইউনিটহোল্ডারদের পাক্ষিক ভিত্তিতে লভ্যাংশ উপভোগ করতে সাহায্য করে।

সাপ্তাহিক ডিভিডেন্ড মিউচুয়াল ফান্ড

সাপ্তাহিক বিকল্প ইউনিটহোল্ডারদের প্রতি সপ্তাহে লভ্যাংশ সুবিধা পেতে দেয়। মিউচুয়াল ফান্ড স্কিম যেমন অতি-স্বল্পমেয়াদী তহবিল এবংতরল তহবিল সাপ্তাহিক লভ্যাংশ বিকল্প অফার.

দৈনিক লভ্যাংশ মিউচুয়াল ফান্ড

এই বিকল্পে, ব্যক্তিরা দৈনিক ভিত্তিতে লভ্যাংশ পায়। তরল তহবিল এবং অন্যান্য ঋণ তহবিল হল কিছু মিউচুয়াল ফান্ড স্কিম যা প্রতিদিনের লভ্যাংশ দিতে পারে।

মিউচুয়াল ফান্ড লভ্যাংশের উপর কর প্রযোজ্য

ট্যাক্সের উদ্দেশ্যে, মিউচুয়াল ফান্ডগুলিকে দুটি বিভাগে শ্রেণীবদ্ধ করা হয়, যথা, ইক্যুইটি ফান্ড এবং নন-ইকুইটি ফান্ড। ট্যাক্সের উদ্দেশ্যে, ইক্যুইটি মিউচুয়াল ফান্ড হল একটি মিউচুয়াল ফান্ড স্কিম যা ইক্যুইটি শেয়ারে এর মোট বিনিয়োগের 65% এর বেশি। ইক্যুইটি মিউচুয়াল ফান্ডের লভ্যাংশ আয়কর থেকে অব্যাহতিপ্রাপ্ত। আয়কর অনুসারে মূলধন লাভ দীর্ঘমেয়াদী মূলধন লাভ এবং স্বল্পমেয়াদী মূলধন লাভের মধ্যে শ্রেণীবদ্ধ করা হয়। দীর্ঘমেয়াদী মূলধন লাভ (LTCG) মানে ইক্যুইটি মিউচুয়াল ফান্ডে 12 মাসের বেশি সময় ধরে রাখা কোনো বিনিয়োগ। ইক্যুইটি ফান্ডে দীর্ঘমেয়াদী মূলধন লাভ করের ক্ষেত্রে প্রযোজ্য নয়। স্বল্প-মেয়াদী মূলধন লাভ (STCG), যেখানে ইক্যুইটি তহবিলে বিনিয়োগ 12 মাসেরও কম সময়ের জন্য রাখা হয় সেখানে করের জন্য প্রযোজ্যসমান 15% এর হার।

ঋণ তহবিল সম্পর্কে কি? ট্যাক্সেশনের উদ্দেশ্যে, ডেট ফান্ড বা নন-ইকুইটি মিউচুয়াল ফান্ড হল একটি মিউচুয়াল ফান্ড স্কিম যার ইক্যুইটি শেয়ারে 65% এর কম বিনিয়োগ রয়েছে। নন-ইকুইটি মিউচুয়াল ফান্ডের লভ্যাংশ ডিভিডেন্ড ডিস্ট্রিবিউশন ট্যাক্স (ডিডিটি) এর জন্য দায়ী। ইউনিটহোল্ডারদের পরিবর্তে DDT দিতে হবে না, ফান্ড হাউস স্কিমের NAV থেকে ট্যাক্স কেটে নেয় এবং একই অর্থ প্রদান করে। মিউচুয়াল ফান্ড ডিভিডেন্ডের উপর আরোপিত ডিডিটির শতাংশ হল 28.84% (25% + সারচার্জ ইত্যাদি)। তাই, ডিভিডেন্ড প্ল্যানটি এমন ব্যক্তিদের জন্য উপযুক্ত যারা সর্বোচ্চ ট্যাক্স স্ল্যাবের আওতায় পড়েন এবং গ্রোথ প্ল্যানের তুলনায় ডেট মিউচুয়াল ফান্ডে বিনিয়োগ করার পরিকল্পনা করছেন। এটি নিম্নরূপ ব্যাখ্যা করা হয়েছে:

বিনিয়োগের সময়কাল 36 মাসের বেশি হলে ঋণ তহবিলে এলটিসিজি প্রযোজ্য। দ্যকরের হার LTCG-তে ঋণ তহবিলের জন্য প্রযোজ্য সূচক সুবিধা 20%। বিপরীতভাবে, একটি ঋণ তহবিলে STCG প্রযোজ্য হয় যখন বিনিয়োগের সময়কাল 36 মাসের কম হয়। STCG-তে ট্যাক্স ব্যক্তির ট্যাক্স ব্র্যাকেট অনুযায়ী প্রয়োগ করা হয়। সুতরাং, যদি একজন ব্যক্তি 33.33% এর সর্বোচ্চ ট্যাক্স স্ল্যাবের অধীনে পড়ে, তাহলে তাকে 33.33% ট্যাক্স দিতে হবে। অতএব, এই ধরনের ব্যক্তিরা লভ্যাংশের পরিকল্পনা বেছে নিতে পারে যেখানে তারা আয়করের 33.33% এর পরিবর্তে DDT হিসাবে মাত্র 28.84 শতাংশ প্রদান করে।

মিউচুয়াল ফান্ড বিনিয়োগ: মিউচুয়াল ফান্ড ডিভিডেন্ডের পিছনে মিথ

অনেক ব্যক্তি মনে করেন যে মিউচুয়াল ফান্ড লভ্যাংশ তাদের কোম্পানি দ্বারা ঘোষিত লভ্যাংশের অনুরূপশেয়ারহোল্ডারদের যা একটি ভুল নাম। মিউচুয়াল ফান্ড লভ্যাংশ এবং কোম্পানি দ্বারা দেওয়া লভ্যাংশ উভয়ই ভিন্ন। কোম্পানিগুলি তাদের লাভের বাইরে তাদের শেয়ারহোল্ডারদের একটি লভ্যাংশ অফার. একইভাবে, ব্যক্তিরা একটি ধারণা বহন করে যে মিউচুয়াল ফান্ড স্কিমগুলিতে বিনিয়োগ করে তারা ফান্ডের NAV বৃদ্ধির সাথে অতিরিক্ত আয় করতে সক্ষম হবে। যাইহোক, এটি একটি ভুল ধারণা। যাইহোক, এটি বিনিয়োগ থেকেই জারি করা হয় যার ফলে NAV-তে প্রভাব পড়ে। এটি একটি উদাহরণ দিয়ে ব্যাখ্যা করা যেতে পারে।

ধরে নিন আপনার 10 আছে,000 টাকা মূল্যের মিউচুয়াল ফান্ড ইউনিট যার NAV 50 টাকা। এর মানে আপনি মিউচুয়াল ফান্ড স্কিমে 200 ইউনিট ধারণ করেন। এখন, অনুমান করুন যে ফান্ড হাউস প্রতি ইউনিট 15 টাকা লভ্যাংশ ঘোষণা করেছে। অতএব, আপনি যে লভ্যাংশ পাবেন তা হল 3,000 টাকা। ফলস্বরূপ, দমোট মূল্য NAV হবে 7,000 টাকা। লভ্যাংশ বিতরণের কারণে, NAV কমাতে হবে এবং এর সংশোধিত মূল্য হবে 35 (50-15) টাকা।

মিউচুয়াল ফান্ড কোম্পানি মিউচুয়াল ফান্ড ডিভিডেন্ড স্কিম অফার করে

বর্তমানে, অধিকাংশসম্পদ ব্যবস্থাপনা কোম্পানি (AMCs) বা মিউচুয়াল ফান্ড কোম্পানি মিউচুয়াল ফান্ড স্কিম ডিভিডেন্ড স্কিম অফার করছে। যারা তাদের মিউচুয়াল ফান্ড বিনিয়োগে নিয়মিত রিটার্ন আশা করে তারা মিউচুয়াল ফান্ড ডিভিডেন্ড প্ল্যান বেছে নেয়। যাইহোক, ব্যক্তিদের মনে রাখা উচিত যে লভ্যাংশ ঘোষণা করার একমাত্র অধিকার তহবিল ব্যবস্থাপকের রয়েছে। তহবিল ব্যবস্থাপক লভ্যাংশের পরিমাণ এবং লভ্যাংশ ঘোষণার সময় সম্পর্কে সিদ্ধান্ত নিতে পারেন।

মিউচুয়াল ফান্ড ডিভিডেন্ড স্কিমে কিভাবে বিনিয়োগ করবেন?

ব্যক্তিরা পারেমিউচুয়াল ফান্ডে বিনিয়োগ করুন এএমসি থেকে সরাসরি বা ব্রোকার, মিউচুয়াল ফান্ড ডিস্ট্রিবিউটর এবং অনলাইন পোর্টালের মাধ্যমে বিভিন্ন বিনিয়োগ চ্যানেলের মাধ্যমে লভ্যাংশ স্কিম। যাইহোক, যদি ব্যক্তিরা AMC এর মাধ্যমে মিউচুয়াল ফান্ড ডিভিডেন্ড স্কিমে বিনিয়োগ করে তাহলে তারা শুধুমাত্র একটি ফান্ড হাউসের স্কিম কিনতে পারবে। বিপরীতে, ব্রোকার বা মিউচুয়াল ফান্ড ডিস্ট্রিবিউটরদের মাধ্যমে গিয়ে, ব্যক্তিরা বিভিন্ন ফান্ড হাউসের স্কিমে বিনিয়োগ করার পছন্দ পান। অনলাইন পোর্টালগুলি যে অতিরিক্ত সুবিধা অফার করে তা হল, বিভিন্ন ফান্ড হাউসের স্কিম বেছে নেওয়া ছাড়াও, তারা যে কোনও জায়গা থেকে এবং যে কোনও সময় এই জাতীয় স্কিমগুলিতে বিনিয়োগ করতে পারে।

SIP মিউচুয়াল ফান্ড ডিভিডেন্ড প্ল্যান অফার করছে

এসআইপি বা পদ্ধতিগতবিনিয়োগ পরিকল্পনা নিয়মিত বিরতিতে অল্প পরিমাণে মিউচুয়াল ফান্ড স্কিমগুলিতে বিনিয়োগকে বোঝায়। SIP এর প্রাথমিক সুবিধা হল যে ব্যক্তিরা অল্প পরিমাণে বিনিয়োগ করতে পারে। ফলস্বরূপ, এটি তাদের পকেটে চিমটি করে না। ন্যূনতম পরিমাণএসআইপি বিনিয়োগ 500 টাকা (কিছু এমনকি ছোট) হিসাবে কম হতে পারে। মিউচুয়াল ফান্ড কোম্পানি বিভিন্ন ধরনের মিউচুয়াল ফান্ড স্কিমে যেমন ডেট ফান্ড, ইকুইটি ফান্ড এবংহাইব্রিড ফান্ড.

এসআইপি ইক্যুইটিগুলির জন্য সেরা লভ্যাংশ মিউচুয়াল ফান্ড

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP US Flexible Equity Fund Normal Dividend, Payout ₹36.5633

↑ 0.03 ₹1,119 1.8 10 37.5 22.4 15.9 33.8 Franklin Asian Equity Fund Normal Dividend, Payout ₹17.4484

↓ -0.48 ₹372 5.6 13.6 28.6 13.9 2.9 23.7 DSP Natural Resources and New Energy Fund Normal Dividend, Payout ₹30.928

↓ -0.59 ₹1,765 11.7 16.6 27.7 18.9 19.6 17.5 Aditya Birla Sun Life Banking And Financial Services Fund Normal Dividend, Payout ₹22.35

↑ 0.50 ₹3,641 -4.3 2 17.3 15.9 11.2 16.8 Franklin Build India Fund Normal Dividend, Payout ₹40.3532

↑ 0.38 ₹3,003 0.5 0.3 16.4 24.8 21.4 2.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP US Flexible Equity Fund Franklin Asian Equity Fund DSP Natural Resources and New Energy Fund Aditya Birla Sun Life Banking And Financial Services Fund Franklin Build India Fund Point 1 Bottom quartile AUM (₹1,119 Cr). Bottom quartile AUM (₹372 Cr). Lower mid AUM (₹1,765 Cr). Highest AUM (₹3,641 Cr). Upper mid AUM (₹3,003 Cr). Point 2 Established history (13+ yrs). Oldest track record among peers (18 yrs). Established history (17+ yrs). Established history (12+ yrs). Established history (16+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 15.88% (lower mid). 5Y return: 2.86% (bottom quartile). 5Y return: 19.64% (upper mid). 5Y return: 11.23% (bottom quartile). 5Y return: 21.37% (top quartile). Point 6 3Y return: 22.39% (upper mid). 3Y return: 13.88% (bottom quartile). 3Y return: 18.93% (lower mid). 3Y return: 15.93% (bottom quartile). 3Y return: 24.81% (top quartile). Point 7 1Y return: 37.53% (top quartile). 1Y return: 28.59% (upper mid). 1Y return: 27.74% (lower mid). 1Y return: 17.26% (bottom quartile). 1Y return: 16.40% (bottom quartile). Point 8 Alpha: 2.18 (top quartile). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.21 (upper mid). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 1.15 (lower mid). Sharpe: 2.24 (top quartile). Sharpe: 1.32 (upper mid). Sharpe: 1.00 (bottom quartile). Sharpe: 0.16 (bottom quartile). Point 10 Information ratio: -0.19 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.15 (top quartile). Information ratio: 0.00 (bottom quartile). DSP US Flexible Equity Fund

Franklin Asian Equity Fund

DSP Natural Resources and New Energy Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Franklin Build India Fund

এইভাবে, এটি উপসংহারে পৌঁছানো যেতে পারে যে ব্যক্তি যারা নির্দিষ্ট সময়ের মধ্যে একটি স্থির আয়ের প্রবাহ আশা করে তারা মিউচুয়াল ফান্ড লভ্যাংশের পরিকল্পনা বেছে নিতে পারে।

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।