ভারতে সম্পদ ব্যবস্থাপনা কোম্পানি

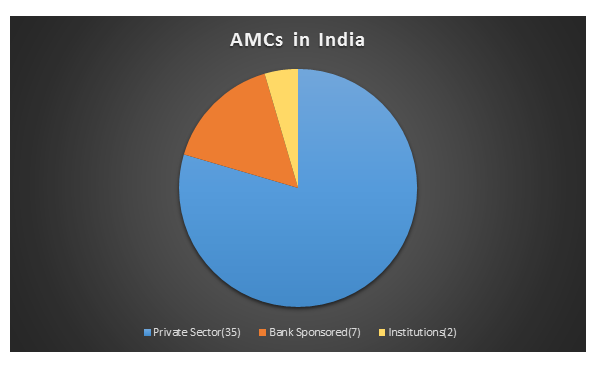

ভারতে সম্পদ ব্যবস্থাপনা কোম্পানিগুলিকে বিস্তৃতভাবে তিন প্রকারে শ্রেণীবদ্ধ করা হয়েছে; ব্যাঙ্ক-স্পন্সর মিউচুয়াল ফান্ড, মিউচুয়াল ফান্ড প্রতিষ্ঠান এবং বেসরকারি খাতের মিউচুয়াল ফান্ড। আজ (ফেব্রুয়ারি 2017) হিসাবে ভারতে মোট 44টি সম্পদ ব্যবস্থাপনা কোম্পানি রয়েছে। এই AMCগুলির মধ্যে 35টি বেসরকারি খাতের অংশ৷

সমস্ত সম্পদ ব্যবস্থাপনা কোম্পানি ভারতে মিউচুয়াল ফান্ডের সমিতির অংশ (AMFI) AMFI ভারতে সমস্ত নিবন্ধিত AMC-এর একটি অলাভজনক সংস্থা হিসাবে 1995 সালে অন্তর্ভুক্ত হয়েছিল।

ভারতের জনপ্রিয় AMC-এর সংক্ষিপ্ত বিবরণ

সংসদের ইউটিআই আইন দ্বারা 1963 সালে মিউচুয়াল ফান্ডের সূচনা হওয়ার পর থেকে, শিল্পটি তার বর্তমান অবস্থায় পৌঁছানোর জন্য একটি উল্লেখযোগ্য বিবর্তন পর্যবেক্ষণ করেছে। সরকারী সেক্টরের প্রবর্তন তারপরে বেসরকারী খাতে প্রবেশের ফলে মিউচুয়াল ফান্ড শিল্পের ইতিহাসের গুরুত্বপূর্ণ পর্যায়গুলি চিহ্নিত হয়েছে।

1987 মিউচুয়াল ফান্ড বাজারে পাবলিক সেক্টরের প্রবেশ চিহ্নিত করেছে। SBI মিউচুয়াল ফান্ড, জুন 1987 সালে প্রতিষ্ঠিত, হল প্রাচীনতম পাবলিক সেক্টর পরিচালিত AMC।এসবিআই মিউচুয়াল ফান্ড আরো 25 বছরের একটি সমৃদ্ধ ইতিহাস এবং একটি খুব চিত্তাকর্ষক ট্র্যাক রেকর্ড আছে. SBI মিউচুয়াল ফান্ডের মোট সম্পদ অধীনে ব্যবস্থাপনা (AUM) সেপ্টেম্বর 2016 এ INR 1,31,647 কোটির বেশি বলে জানা গেছে।

কোঠারি পাইওনিয়ার (এখন ফ্র্যাঙ্কলিন টেম্পলটনের সাথে একীভূত হয়েছে) 1993 সালে মিউচুয়াল ফান্ডের বাজারে প্রবেশকারী প্রথম বেসরকারী সেক্টর পরিচালিত এএমসি। ফ্র্যাঙ্কলিন টেম্পলটন এখন দুই দশকেরও বেশি সময় ধরে এই শিল্পে রয়েছেন। ফ্র্যাঙ্কলিন টেম্পলটনের মোট AUM INR 74,576 কোটির বেশি যা সেপ্টেম্বর 2016 এ রেকর্ড করা হয়েছে।

বছরের পর বছর ধরে, অনেক বেসরকারি খাতের AMC মিউচুয়াল ফান্ডের বাজারে প্রবেশ করেছে।এইচডিএফসি মিউচুয়াল ফান্ড 2000 সালে সেট আপ সবচেয়ে সফল একমিউচুয়াল ফান্ড হাউস ভারতে. জুন 2016 পর্যন্ত, এইচডিএফসি মিউচুয়াল ফান্ডের ব্যবস্থাপনায় সম্পদের পরিমাণ 2,13,322 কোটি টাকা।

জুন 2015 থেকে জুন 2016 পর্যন্ত গড় AUM এর পরিপ্রেক্ষিতে ICICI প্রুডেনশিয়াল মিউচুয়াল ফান্ড ছিল শীর্ষ পারফরম্যান্সকারী AMC। ICICI প্রুডেনশিয়ালের অধীনে পরিচালনার অধীনে মোট সম্পদের পরিমাণ প্রায় 193,296 কোটি টাকা অনুমান করা হয়েছে। এই পরিমাণ আগের বছরের থেকে 24% বৃদ্ধির হার দেখায়।

রিলায়েন্স মিউচুয়াল ফান্ড দেশের অন্যতম জনপ্রিয় সম্পদ ব্যবস্থাপনা কোম্পানি। রিলায়েন্স এএমসি সারা ভারতে প্রায় 179টি শহর কভার করে, এটিকে দেশের দ্রুততম বর্ধনশীল মিউচুয়াল ফান্ডগুলির মধ্যে একটি করে তুলেছে। সেপ্টেম্বর 2016 পর্যন্ত, রিলায়েন্স মিউচুয়াল ফান্ডের ব্যবস্থাপনায় মোট সম্পদ INR 18,000 কোটির বেশি বলে রেকর্ড করা হয়েছে।

Talk to our investment specialist

বিড়লা সান লাইফ অ্যাসেট ম্যানেজমেন্ট কোম্পানি (BSLAMC) ভারতের নেতৃস্থানীয় এবং ব্যাপকভাবে পরিচিত সম্পদ ব্যবস্থাপনা কোম্পানিগুলির মধ্যে একটি। এটি আদিত্য বিড়লা গ্রুপ এবং সান লাইফ ফাইন্যান্সিয়ালের যৌথ উদ্যোগ। সেপ্টেম্বর 2016-এ BSLAMC-এর ব্যবস্থাপনায় মোট সম্পদের পরিমাণ INR 1,68,802 কোটি টাকা।

2002 সালে প্রতিষ্ঠিত UTI অ্যাসেট ম্যানেজমেন্ট কোম্পানি, LIC ইন্ডিয়া, স্টেট ব্যাঙ্ক অফ ইন্ডিয়া, ব্যাঙ্ক অফ বরোদা এবং পাঞ্জাব ন্যাশনাল ব্যাঙ্ক নামে চারটি পাবলিক সেক্টর কোম্পানি দ্বারা স্পনসর করা হয়। 2016 সালের সেপ্টেম্বরে UTI অ্যাসেট ম্যানেজমেন্ট কোম্পানির AUM অনুমান করা হয়েছিল INR 1,27,111 কোটি।

শীর্ষ সম্পদ ব্যবস্থাপনা কোম্পানি

1. ICICI প্রুডেন্সিয়াল অ্যাসেট Mgmt.Company Limited

আনুমানিক ₹3 লক্ষ কোটি টাকার AUM আকারের সাথে, ICICI প্রুডেনশিয়াল অ্যাসেট ম্যানেজমেন্ট কোম্পানি লিমিটেড হল দেশের বৃহত্তম অ্যাসেট ম্যানেজমেন্ট কোম্পানি (AMC)। এটি ভারতে আইসিআইসিআই ব্যাঙ্ক এবং যুক্তরাজ্যের প্রুডেনশিয়াল পিএলসির মধ্যে একটি যৌথ উদ্যোগ। এটি 1993 সালে শুরু হয়েছিল।

মিউচুয়াল ফান্ড ছাড়াও, এএমসি বিনিয়োগকারীদের জন্য পোর্টফোলিও ম্যানেজমেন্ট সার্ভিসেস (পিএমএস) এবং রিয়েল এস্টেটও সরবরাহ করে।

শীর্ষ আইসিআইসিআই প্রুডেনশিয়াল মিউচুয়াল ফান্ড 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Regular Gold Savings Fund Growth ₹48.6828

↓ -0.60 ₹6,338 22.1 47 81.2 39.5 27.1 72 ICICI Prudential Global Stable Equity Fund Growth ₹31.64

↓ -0.30 ₹86 6.8 8.7 15.3 13.1 12 17.8 ICICI Prudential US Bluechip Equity Fund Growth ₹73.92

↓ -1.29 ₹3,648 2.1 8.8 18.1 15.6 13.3 15.8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary ICICI Prudential Regular Gold Savings Fund ICICI Prudential Global Stable Equity Fund ICICI Prudential US Bluechip Equity Fund Point 1 Highest AUM (₹6,338 Cr). Bottom quartile AUM (₹86 Cr). Lower mid AUM (₹3,648 Cr). Point 2 Oldest track record among peers (14 yrs). Established history (12+ yrs). Established history (13+ yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 4★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 27.14% (upper mid). 5Y return: 12.03% (bottom quartile). 5Y return: 13.30% (lower mid). Point 6 3Y return: 39.53% (upper mid). 3Y return: 13.08% (bottom quartile). 3Y return: 15.55% (lower mid). Point 7 1Y return: 81.17% (upper mid). 1Y return: 15.26% (bottom quartile). 1Y return: 18.08% (lower mid). Point 8 1M return: 4.02% (upper mid). Alpha: 0.00 (lower mid). Alpha: -2.57 (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Sharpe: 1.23 (lower mid). Sharpe: 0.82 (bottom quartile). Point 10 Sharpe: 3.10 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -1.43 (bottom quartile). ICICI Prudential Regular Gold Savings Fund

ICICI Prudential Global Stable Equity Fund

ICICI Prudential US Bluechip Equity Fund

2. এইচডিএফসি অ্যাসেট ম্যানেজমেন্ট কোম্পানি লিমিটেড

HDFC মিউচুয়াল ফান্ড AUM এর আকারে ২য় নম্বরে রয়েছে। প্রায় ₹3 লক্ষ কোটির তহবিলের আকার সহ, এটি দেশের অন্যতম বৃহত্তম মিউচুয়াল ফান্ড কোম্পানি বা AMC।

শীর্ষ এইচডিএফসি মিউচুয়াল ফান্ড ফান্ড 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) HDFC Gold Fund Growth ₹47.0527

↓ -0.50 ₹11,458 22.3 47.3 81.1 39.2 27.1 71.3 HDFC Arbitrage Fund Growth ₹31.882

↑ 0.01 ₹24,503 1.6 3 6.3 7 5.9 6.3 HDFC Liquid Fund Growth ₹5,328.26

↑ 0.89 ₹72,502 1.4 2.9 6.3 6.9 5.9 6.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary HDFC Gold Fund HDFC Arbitrage Fund HDFC Liquid Fund Point 1 Bottom quartile AUM (₹11,458 Cr). Lower mid AUM (₹24,503 Cr). Highest AUM (₹72,502 Cr). Point 2 Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (25 yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 3★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately Low. Risk profile: Low. Point 5 5Y return: 27.13% (upper mid). 5Y return: 5.93% (lower mid). 1Y return: 6.29% (lower mid). Point 6 3Y return: 39.20% (upper mid). 3Y return: 7.04% (lower mid). 1M return: 0.45% (lower mid). Point 7 1Y return: 81.11% (upper mid). 1Y return: 6.26% (bottom quartile). Sharpe: 2.74 (lower mid). Point 8 1M return: 4.39% (upper mid). 1M return: 0.42% (bottom quartile). Information ratio: -0.39 (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Yield to maturity (debt): 6.58% (upper mid). Point 10 Sharpe: 3.29 (upper mid). Sharpe: 0.87 (bottom quartile). Modified duration: 0.09 yrs (lower mid). HDFC Gold Fund

HDFC Arbitrage Fund

HDFC Liquid Fund

3. রিলায়েন্স নিপ্পন লাইফ অ্যাসেট ম্যানেজমেন্ট লিমিটেড

প্রায় ₹ 2.5 লক্ষ কোটি টাকার ব্যবস্থাপনার অধীনে সম্পদ সহ, রিলায়েন্স মিউচুয়াল ফান্ড হল ভারতের শীর্ষস্থানীয় মিউচুয়াল ফান্ড কোম্পানিগুলির মধ্যে একটি।

রিলায়েন্স অনিল ধীরুভাই আম্বানি (ADA) গ্রুপের একটি অংশ, রিলায়েন্স মিউচুয়াল ফান্ড হল ভারতের দ্রুততম বর্ধনশীল AMCগুলির মধ্যে একটি।

শীর্ষ রিলায়েন্স মিউচুয়াল ফান্ড ফান্ড 2022

No Funds available.

4. আদিত্য বিড়লা সান লাইফ অ্যাসেট ম্যানেজমেন্ট কোম্পানি লিমিটেড

পূর্বে বিড়লা সান লাইফ অ্যাসেট ম্যানেজমেন্ট কোম্পানি নামে পরিচিত, এই ফান্ড হাউসটি AUM আকারের দিক থেকে 3য় বৃহত্তম। বর্তমানে এটি আদিত্য বিড়লা সান লাইফ (ABSL) অ্যাসেট ম্যানেজমেন্ট কোম্পানি লিমিটেড নামে পরিচিত। এটি ভারতের আদিত্য বিড়লা গ্রুপ এবং কানাডার সান লাইফ ফাইন্যান্সিয়াল ইনকর্পোরেটেডের মধ্যে একটি যৌথ উদ্যোগ। এটি 1994 সালে একটি যৌথ উদ্যোগ হিসাবে প্রতিষ্ঠিত হয়েছিল।

শীর্ষ আদিত্য বিড়লা মিউচুয়াল ফান্ড ফান্ড 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Gold Fund Growth ₹45.7966

↓ -0.53 ₹1,781 22.6 47.3 81.3 39.3 27 72 Aditya Birla Sun Life International Equity Fund - Plan B Growth ₹28.8036

↑ 0.07 ₹93 10.3 10 13.8 18.9 9 Aditya Birla Sun Life Commodity Equities Fund - Global Agri Plan Growth ₹35.7925

↑ 0.13 ₹13 5.9 -4.4 -3 19.4 8.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Aditya Birla Sun Life Gold Fund Aditya Birla Sun Life International Equity Fund - Plan B Aditya Birla Sun Life Commodity Equities Fund - Global Agri Plan Point 1 Highest AUM (₹1,781 Cr). Lower mid AUM (₹93 Cr). Bottom quartile AUM (₹13 Cr). Point 2 Established history (13+ yrs). Oldest track record among peers (18 yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 1★ (bottom quartile). Rating: 2★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 26.98% (upper mid). 5Y return: 8.98% (lower mid). 5Y return: 8.67% (bottom quartile). Point 6 3Y return: 39.27% (upper mid). 3Y return: 18.95% (bottom quartile). 3Y return: 19.45% (lower mid). Point 7 1Y return: 81.30% (upper mid). 1Y return: 13.75% (lower mid). 1Y return: -3.01% (bottom quartile). Point 8 1M return: 4.23% (lower mid). Alpha: 0.00 (lower mid). Alpha: -3.41 (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Sharpe: 0.85 (lower mid). Sharpe: -0.44 (bottom quartile). Point 10 Sharpe: 3.08 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -0.10 (bottom quartile). Aditya Birla Sun Life Gold Fund

Aditya Birla Sun Life International Equity Fund - Plan B

Aditya Birla Sun Life Commodity Equities Fund - Global Agri Plan

5. এসবিআই ফান্ডস ম্যানেজমেন্ট প্রাইভেট লিমিটেড

SBI ফান্ডস ম্যানেজমেন্ট প্রাইভেট লিমিটেড হল স্টেট ব্যাঙ্ক অফ ইন্ডিয়া (SBI) এবং ফ্রান্সের একটি ইউরোপীয় অ্যাসেট ম্যানেজমেন্ট কোম্পানি আমুন্ডির মধ্যে একটি যৌথ উদ্যোগ। এটি 1987 সালে চালু হয়েছিল।

শীর্ষ এসবিআই মিউচুয়াল ফান্ড ফান্ড 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) SBI Gold Fund Growth ₹46.1239

↓ -0.55 ₹15,024 22.4 47.5 81.5 39.7 27.3 71.5 SBI PSU Fund Growth ₹36.0126

↓ -0.17 ₹5,980 8.2 16.7 28.2 32.2 26.7 11.3 SBI Magnum COMMA Fund Growth ₹111.526

↓ -0.84 ₹896 5.6 6.6 21.4 19.5 15.1 12.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary SBI Gold Fund SBI PSU Fund SBI Magnum COMMA Fund Point 1 Highest AUM (₹15,024 Cr). Lower mid AUM (₹5,980 Cr). Bottom quartile AUM (₹896 Cr). Point 2 Established history (14+ yrs). Established history (15+ yrs). Oldest track record among peers (20 yrs). Point 3 Rating: 2★ (lower mid). Rating: 2★ (bottom quartile). Top rated. Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 27.34% (upper mid). 5Y return: 26.72% (lower mid). 5Y return: 15.14% (bottom quartile). Point 6 3Y return: 39.67% (upper mid). 3Y return: 32.21% (lower mid). 3Y return: 19.51% (bottom quartile). Point 7 1Y return: 81.52% (upper mid). 1Y return: 28.24% (lower mid). 1Y return: 21.40% (bottom quartile). Point 8 1M return: 4.44% (upper mid). Alpha: 0.05 (upper mid). Alpha: -1.28 (bottom quartile). Point 9 Alpha: 0.00 (lower mid). Sharpe: 0.63 (bottom quartile). Sharpe: 0.73 (lower mid). Point 10 Sharpe: 3.25 (upper mid). Information ratio: -0.63 (bottom quartile). Information ratio: -0.23 (lower mid). SBI Gold Fund

SBI PSU Fund

SBI Magnum COMMA Fund

6. UTI সম্পদ ব্যবস্থাপনা কোম্পানি লি

ইউটিআই মিউচুয়াল ফান্ড হল ইউনিট ট্রাস্ট অফ ইন্ডিয়ার (ইউটিআই) একটি অংশ। এর সাথে নিবন্ধিত ছিলসেবি 2003 সালে। এটি SBI, LIC, Bank of Baroda এবং PNB দ্বারা প্রচারিত হয়।

UTI হল ভারতের প্রাচীনতম এবং বৃহত্তম মিউচুয়াল ফান্ডগুলির মধ্যে একটি।

শীর্ষ UTI মিউচুয়াল ফান্ড ফান্ড 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) UTI Arbitrage Fund Growth ₹36.4862

↑ 0.02 ₹10,957 1.6 3.1 6.4 7.1 6 6.5 UTI Liquid Cash Plan Growth ₹4,455.76

↑ 0.72 ₹31,334 1.4 2.9 6.3 6.9 5.9 6.5 UTI Money Market Fund Growth ₹3,216.43

↑ 0.81 ₹20,497 1.4 2.9 7.2 7.5 6.3 7.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary UTI Arbitrage Fund UTI Liquid Cash Plan UTI Money Market Fund Point 1 Bottom quartile AUM (₹10,957 Cr). Highest AUM (₹31,334 Cr). Lower mid AUM (₹20,497 Cr). Point 2 Established history (19+ yrs). Oldest track record among peers (22 yrs). Established history (16+ yrs). Point 3 Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Top rated. Point 4 Risk profile: Moderately Low. Risk profile: Low. Risk profile: Low. Point 5 5Y return: 5.98% (lower mid). 1Y return: 6.31% (bottom quartile). 1Y return: 7.19% (upper mid). Point 6 3Y return: 7.13% (lower mid). 1M return: 0.45% (bottom quartile). 1M return: 0.47% (upper mid). Point 7 1Y return: 6.45% (lower mid). Sharpe: 3.00 (upper mid). Sharpe: 2.26 (lower mid). Point 8 1M return: 0.45% (lower mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Yield to maturity (debt): 6.51% (bottom quartile). Yield to maturity (debt): 6.96% (upper mid). Point 10 Sharpe: 1.31 (bottom quartile). Modified duration: 0.09 yrs (upper mid). Modified duration: 0.41 yrs (lower mid). UTI Arbitrage Fund

UTI Liquid Cash Plan

UTI Money Market Fund

7. কোটাক মাহিন্দ্রা অ্যাসেট ম্যানেজমেন্ট কোম্পানি লিমিটেড

কোটাক মাহিন্দ্রা মিউচুয়াল ফান্ড 1985 সালে জনাব উদয় কোটক দ্বারা প্রতিষ্ঠিত কোটাক গ্রুপের একটি অংশ। Kotak Mahindra Asset Management Company (KMAMC) হল Kotak Mahindra Mutual Fund (KMMF)-এর সম্পদ ব্যবস্থাপক৷ KMAMC 1998 সালে তার কার্যক্রম শুরু করে।

শীর্ষ কোটাক মিউচুয়াল ফান্ড ফান্ড 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Kotak Gold Fund Growth ₹60.4235

↓ -0.62 ₹6,556 22.3 47.4 81.1 39.2 26.9 70.4 Kotak Global Emerging Market Fund Growth ₹33.486

↑ 0.48 ₹539 10.2 21.2 44 19.3 7.7 39.1 Kotak Equity Arbitrage Fund Growth ₹38.9941

↑ 0.02 ₹71,931 1.6 3 6.3 7.2 6.1 6.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Kotak Gold Fund Kotak Global Emerging Market Fund Kotak Equity Arbitrage Fund Point 1 Lower mid AUM (₹6,556 Cr). Bottom quartile AUM (₹539 Cr). Highest AUM (₹71,931 Cr). Point 2 Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (20 yrs). Point 3 Rating: 1★ (bottom quartile). Rating: 3★ (lower mid). Top rated. Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: Moderately Low. Point 5 5Y return: 26.87% (upper mid). 5Y return: 7.67% (lower mid). 5Y return: 6.13% (bottom quartile). Point 6 3Y return: 39.18% (upper mid). 3Y return: 19.28% (lower mid). 3Y return: 7.19% (bottom quartile). Point 7 1Y return: 81.06% (upper mid). 1Y return: 44.03% (lower mid). 1Y return: 6.30% (bottom quartile). Point 8 1M return: 4.70% (upper mid). Alpha: -1.44 (bottom quartile). 1M return: 0.44% (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Sharpe: 2.63 (lower mid). Alpha: 0.00 (lower mid). Point 10 Sharpe: 3.55 (upper mid). Information ratio: -0.59 (bottom quartile). Sharpe: 1.01 (bottom quartile). Kotak Gold Fund

Kotak Global Emerging Market Fund

Kotak Equity Arbitrage Fund

8. ফ্র্যাঙ্কলিন টেম্পলটন মিউচুয়াল ফান্ড

ফ্র্যাঙ্কলিন টেম্পলটন ইন্ডিয়া অফিস 1996 সালে টেম্পলটন অ্যাসেট ম্যানেজমেন্ট ইন্ডিয়া প্রাইভেট লিমিটেড হিসাবে প্রতিষ্ঠিত হয়েছিল। লিমিটেড। এই মিউচুয়াল ফান্ডটি এখন ফ্র্যাঙ্কলিন টেম্পলটন অ্যাসেট ম্যানেজমেন্ট (ইন্ডিয়া) পিটি লিমিটেড নামে প্রতিষ্ঠিত হয়েছে।

শীর্ষ ফ্র্যাঙ্কলিন মিউচুয়াল ফান্ড ফান্ড 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Franklin India Short Term Income Plan - Retail Plan Growth ₹15,041.3

↑ 0.11 ₹13 192.1 192.1 192.1 47.3 32.5 Franklin Asian Equity Fund Growth ₹38.237

↑ 0.75 ₹372 8.5 18.9 34 14.4 3.2 23.7 Franklin India Feeder - Franklin European Growth Fund Growth ₹11.5467

↑ 0.04 ₹18 7.4 16.2 12.5 10 8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 2 May 25 Research Highlights & Commentary of 3 Funds showcased

Commentary Franklin India Short Term Income Plan - Retail Plan Franklin Asian Equity Fund Franklin India Feeder - Franklin European Growth Fund Point 1 Bottom quartile AUM (₹13 Cr). Highest AUM (₹372 Cr). Lower mid AUM (₹18 Cr). Point 2 Oldest track record among peers (24 yrs). Established history (18+ yrs). Established history (11+ yrs). Point 3 Rating: 2★ (bottom quartile). Top rated. Rating: 3★ (lower mid). Point 4 Risk profile: Moderate. Risk profile: High. Risk profile: High. Point 5 1Y return: 192.10% (upper mid). 5Y return: 3.16% (bottom quartile). 5Y return: 8.03% (lower mid). Point 6 1M return: 192.10% (upper mid). 3Y return: 14.40% (lower mid). 3Y return: 10.03% (bottom quartile). Point 7 Sharpe: -90.89 (bottom quartile). 1Y return: 33.97% (lower mid). 1Y return: 12.50% (bottom quartile). Point 8 Information ratio: -2.42 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: -7.92 (bottom quartile). Point 9 Yield to maturity (debt): 0.00% (upper mid). Sharpe: 2.24 (upper mid). Sharpe: 0.02 (lower mid). Point 10 Modified duration: 0.00 yrs (upper mid). Information ratio: 0.00 (upper mid). Information ratio: -1.04 (lower mid). Franklin India Short Term Income Plan - Retail Plan

Franklin Asian Equity Fund

Franklin India Feeder - Franklin European Growth Fund

9. DSP Blackrock মিউচুয়াল ফান্ড

DSP BlackRock DSP গ্রুপ এবং BlackRock, বিশ্বের বৃহত্তম বিনিয়োগ ব্যবস্থাপনা সংস্থার মধ্যে একটি যৌথ উদ্যোগ। ডিএসপি ব্ল্যাকরকবিশ্বস্ত কোম্পানি প্রাইভেট লিমিটেড এর ট্রাস্টিডিএসপি ব্ল্যাকরক মিউচুয়াল ফান্ড.

শীর্ষ ডিএসপি মিউচুয়াল ফান্ড ফান্ড 2022

No Funds available.

10. অ্যাক্সিস মিউচুয়াল ফান্ড

অ্যাক্সিস মিউচুয়াল ফান্ড 2009 সালে তার প্রথম স্কিম চালু করেছিল। জনাব চন্দ্রেশ কুমার নিগম এমডি এবং সিইও। অ্যাক্সিস ব্যাঙ্ক লিমিটেড অ্যাক্সিস মিউচুয়াল ফান্ডে 74.99% ধারণ করে৷ বাকি 25% শ্রোডার সিঙ্গাপুর হোল্ডিংস প্রাইভেট লিমিটেডের হাতে।

শীর্ষ Axis মিউচুয়াল ফান্ড ফান্ড 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Axis Gold Fund Growth ₹45.6698

↓ -0.53 ₹2,835 21.9 46.9 80 39.1 27.1 69.8 Axis Triple Advantage Fund Growth ₹44.7717

↑ 0.17 ₹2,051 3 9.7 22.7 16.3 11.5 15.3 Axis Arbitrage Fund Growth ₹19.4446

↑ 0.01 ₹8,739 1.6 3 6.3 6.9 5.9 6.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Axis Gold Fund Axis Triple Advantage Fund Axis Arbitrage Fund Point 1 Lower mid AUM (₹2,835 Cr). Bottom quartile AUM (₹2,051 Cr). Highest AUM (₹8,739 Cr). Point 2 Established history (14+ yrs). Oldest track record among peers (15 yrs). Established history (11+ yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 2★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderate. Point 5 5Y return: 27.07% (upper mid). 5Y return: 11.51% (lower mid). 5Y return: 5.90% (bottom quartile). Point 6 3Y return: 39.06% (upper mid). 3Y return: 16.29% (lower mid). 3Y return: 6.93% (bottom quartile). Point 7 1Y return: 80.04% (upper mid). 1Y return: 22.72% (lower mid). 1Y return: 6.29% (bottom quartile). Point 8 1M return: 4.05% (upper mid). 1M return: -0.73% (bottom quartile). 1M return: 0.44% (lower mid). Point 9 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.44 (upper mid). Sharpe: 1.69 (lower mid). Sharpe: 0.86 (bottom quartile). Axis Gold Fund

Axis Triple Advantage Fund

Axis Arbitrage Fund

ভারতে সম্পদ ব্যবস্থাপনা কোম্পানির তালিকা

ভারতে সম্পদ ব্যবস্থাপনা কোম্পানিগুলির সম্পূর্ণ তালিকা নিম্নরূপ:

| এএমসি | AMC এর প্রকার | শুরু তারিখ | AUM কোটিতে (#মার্চ 2018-এর হিসাবে) |

|---|---|---|---|

| BOI AXA ইনভেস্টমেন্ট ম্যানেজার প্রাইভেট লিমিটেড | ব্যাঙ্ক স্পন্সরড - যৌথ উদ্যোগ (প্রধানত ভারতীয়) | 31 মার্চ, 2008 | 5727.84 |

| কানারা রোবেকো অ্যাসেট ম্যানেজমেন্ট কোম্পানি লিমিটেড | ব্যাঙ্ক স্পন্সরড - যৌথ উদ্যোগ (প্রধানত ভারতীয়) | ডিসেম্বর 19, 1987 | 12205.33 |

| এসবিআই ফান্ডস ম্যানেজমেন্ট প্রাইভেট লিমিটেড | ব্যাঙ্ক স্পন্সরড - যৌথ উদ্যোগ (প্রধানত ভারতীয়) | জুন 29, 1987 | 12205.33 |

| বরোদা পাইওনিয়ার অ্যাসেট ম্যানেজমেন্ট কোম্পানি লিমিটেড | ব্যাঙ্ক স্পনসরড - যৌথ উদ্যোগ (প্রধানত বিদেশী) | 24 নভেম্বর, 1994 | 12895.91 |

| আইডিবিআই অ্যাসেট ম্যানেজমেন্ট লিমিটেড | ব্যাঙ্ক স্পন্সর - অন্যান্য | 29 মার্চ, 2010 | 10401.10 |

| ইউনিয়ন অ্যাসেট ম্যানেজমেন্ট কোম্পানি প্রাইভেট লিমিটেড | ব্যাঙ্ক স্পন্সর - অন্যান্য | 23 মার্চ, 2011 | 3743.63 |

| ইউটিআই অ্যাসেট ম্যানেজমেন্ট কোম্পানি লিমিটেড | ব্যাঙ্ক স্পন্সর - অন্যান্য | ফেব্রুয়ারি 01, 2003 | 145286.52 |

| এলআইসি মিউচুয়াল ফান্ড সম্পদ ব্যবস্থাপনা লিমিটেড | ভারতীয় প্রতিষ্ঠান | এপ্রিল 20, 1994 | 18092.87 |

| এডেলউইস সম্পদ ব্যবস্থাপনা লিমিটেড | প্রাইভেট সেক্টর - ভারতীয় | 30 এপ্রিল, 2008 | 11353.74 |

| এসকর্টস অ্যাসেট ম্যানেজমেন্ট লিমিটেড | প্রাইভেট সেক্টর - ভারতীয় | এপ্রিল 15, 1996 | 13.23 |

| আইআইএফএল অ্যাসেট ম্যানেজমেন্ট লিমিটেড. | প্রাইভেট সেক্টর - ভারতীয় | 23 মার্চ, 2011 | 596.85 |

| ইন্ডিয়াবুলস অ্যাসেট ম্যানেজমেন্ট কোম্পানি লিমিটেড. | প্রাইভেট সেক্টর - ভারতীয় | 24 মার্চ, 2011 | ৮৪৯৮.৯৭ |

| জেএম ফাইন্যান্সিয়াল অ্যাসেট ম্যানেজমেন্ট লিমিটেড | প্রাইভেট সেক্টর - ভারতীয় | 15 সেপ্টেম্বর, 1994 | 12157.02 |

| কোটাক মাহিন্দ্রা অ্যাসেট ম্যানেজমেন্ট কোম্পানি লিমিটেড (KMAMCL) | প্রাইভেট সেক্টর - ভারতীয় | জুন 23, 1998 | 122426.61 |

| এলএন্ডটি ইনভেস্টমেন্ট ম্যানেজমেন্ট লিমিটেড | প্রাইভেট সেক্টর - ভারতীয় | জানুয়ারী 03, 1997 | 65828.9 |

| Mahindra Asset Management Company Pvt. লিমিটেড. | প্রাইভেট সেক্টর - ভারতীয় | ফেব্রুয়ারী 04, 2016 | 3357.51 |

| মতিলাল ওসওয়াল অ্যাসেট ম্যানেজমেন্ট কোম্পানি লিমিটেড | প্রাইভেট সেক্টর - ভারতীয় | ডিসেম্বর 29, 2009 | 17705.33 |

| এসেল ফান্ডস ম্যানেজমেন্ট কোম্পানি লি | প্রাইভেট সেক্টর - ভারতীয় | ডিসেম্বর 04, 2009 | 924.72 |

| PPFAS অ্যাসেট ম্যানেজমেন্ট প্রাইভেট লিমিটেড. | প্রাইভেট সেক্টর - ভারতীয় | অক্টোবর 10, 2012 | 1010.38 |

| কোয়ান্টাম অ্যাসেট ম্যানেজমেন্ট কোম্পানি প্রাইভেট লিমিটেড | প্রাইভেট সেক্টর - ভারতীয় | ডিসেম্বর 02, 2005 | 1249.50 |

| সাহারা অ্যাসেট ম্যানেজমেন্ট কোম্পানি প্রাইভেট লিমিটেড | প্রাইভেট সেক্টর - ভারতীয় | 18 জুলাই, 1996 | 58.35 |

| শ্রীরাম অ্যাসেট ম্যানেজমেন্ট কোং লিমিটেড. | প্রাইভেট সেক্টর - ভারতীয় | ডিসেম্বর 05, 1994 | 42.55 |

| সুন্দরম অ্যাসেট ম্যানেজমেন্ট কোম্পানি লিমিটেড | প্রাইভেট সেক্টর - ভারতীয় | 24 আগস্ট, 1996 | 31955.35 |

| টাটা অ্যাসেট ম্যানেজমেন্ট লিমিটেড | প্রাইভেট সেক্টর - ভারতীয় | জুন 30, 1995 | 46723.25 |

| টরাস অ্যাসেট ম্যানেজমেন্ট কোম্পানি লিমিটেড | প্রাইভেট সেক্টর - ভারতীয় | 20 আগস্ট, 1993 | 475.67 |

| BNP Paribas Asset Management India Private Limited | প্রাইভেট সেক্টর - বিদেশী | এপ্রিল 15, 2004 | 7709.32 |

| ফ্র্যাঙ্কলিন টেম্পলটন অ্যাসেট ম্যানেজমেন্ট (ইন্ডিয়া) প্রাইভেট লিমিটেড | প্রাইভেট সেক্টর - বিদেশী | ফেব্রুয়ারী 19, 1996 | 102961.13 |

| ইনভেসকো সম্পদ ব্যবস্থাপনা (ইন্ডিয়া) প্রাইভেট লিমিটেড | প্রাইভেট সেক্টর - বিদেশী | জুলাই 24, 2006 | 25592.75 |

| মিরা অ্যাসেট গ্লোবাল ইনভেস্টমেন্টস (ইন্ডিয়া) প্রাইভেট লিমিটেড। লিমিটেড | প্রাইভেট সেক্টর - বিদেশী | নভেম্বর 30, 2007 | 15034.99 |

| Axis Asset Management Company Ltd. | বেসরকারী খাত - যৌথ উদ্যোগ - প্রধানত ভারতীয় | সেপ্টেম্বর 04, 2009 | 73858.71 |

| বিড়লা সান লাইফ অ্যাসেট ম্যানেজমেন্ট কোম্পানি লিমিটেড | বেসরকারী খাত - যৌথ উদ্যোগ - প্রধানত ভারতীয় | 23 ডিসেম্বর, 1994 | 244730.86 |

| ডিএসপি ব্ল্যাকরক ইনভেস্টমেন্ট ম্যানেজার প্রাইভেট লিমিটেড | বেসরকারী খাত - যৌথ উদ্যোগ - প্রধানত ভারতীয় | ডিসেম্বর 16, 1996 | 85172.78 |

| এইচডিএফসি অ্যাসেট ম্যানেজমেন্ট কোম্পানি লিমিটেড | বেসরকারী খাত - যৌথ উদ্যোগ - প্রধানত ভারতীয় | জুন 30, 2000 | 294968.74 |

| ICICI প্রুডেন্সিয়াল অ্যাসেট Mgmt.Company Limited | বেসরকারী খাত - যৌথ উদ্যোগ - প্রধানত ভারতীয় | 13 অক্টোবর, 1993 | 310166.25 |

| আইডিএফসি অ্যাসেট ম্যানেজমেন্ট কোম্পানি লিমিটেড | বেসরকারী খাত - যৌথ উদ্যোগ - প্রধানত ভারতীয় | 13 মার্চ, 2000 | 69075.26 |

| রিলায়েন্স নিপ্পন লাইফ অ্যাসেট ম্যানেজমেন্ট লিমিটেড | বেসরকারী খাত - যৌথ উদ্যোগ - প্রধানত ভারতীয় | জুন 30, 1995 | 233132.40 |

| এইচএসবিসি অ্যাসেট ম্যানেজমেন্ট (ইন্ডিয়া) প্রাইভেট লিমিটেড | বেসরকারী খাত - যৌথ উদ্যোগ - প্রধানত বিদেশী | 27 মে, 2002 | 10543.30 |

| প্রিন্সিপাল পিএনবি অ্যাসেট ম্যানেজমেন্ট কোং প্রা. লিমিটেড. | বেসরকারী খাত - যৌথ উদ্যোগ - প্রধানত বিদেশী | 25 নভেম্বর, 1994 | 7034.80 |

| ডিএইচএফএল প্রামেরিকা অ্যাসেট ম্যানেজার প্রাইভেট লিমিটেড | বেসরকারী খাত - যৌথ উদ্যোগ -অন্যান্য | 13 মে, 2010 | 24,80,727 |

*এইউএম সূত্র- মর্নিংস্টার

AMC এর দ্বারা অফার করা ইক্যুইটি মিউচুয়াল ফান্ডের প্রকার

মিউচুয়াল ফান্ড কোম্পানিগুলি বিভিন্ন স্কিমে বিনিয়োগ করা বিপুল পরিমাণ অর্থ পরিচালনা করে। বিনিয়োগকারীরা তাদের স্কিমগুলিতে বিনিয়োগ করার সময় তহবিল ব্যবস্থাপকের পাশাপাশি AMC-এর উপর আস্থা রাখে।

একটি বড় AUM ইতিবাচক এবং সেইসাথে নেতিবাচক উভয়ই হতে পারে। দক্ষতার সাথে বিনিয়োগ করা হলে, এটি তার বিনিয়োগকারীদের জন্য বহুগুণ রিটার্ন প্রদান করতে পারে।

মিউচুয়াল ফান্ডের বিভিন্ন বিভাগ নিম্নরূপ:

লার্জ ক্যাপ ফান্ড

এই ধরনের মিউচুয়াল ফান্ডে, বড়-ক্যাপ কোম্পানিগুলিতে বিনিয়োগ করা হয়। এই কোম্পানি স্থিতিশীল, একটি প্রমাণিত ট্র্যাক রেকর্ড এবং ভাল রেটিং আছে. এই কোম্পানি ঐতিহাসিকভাবে 12% এবং 18% এর মধ্যে রিটার্ন দিয়েছে। মাঝারি ঝুঁকি জড়িত এবং 4 বছরের বেশি সময় ধরে এই তহবিলে বিনিয়োগ করার পরামর্শ দেওয়া হয়।

মিড ক্যাপ ফান্ড

এই ধরনের মিউচুয়াল ফান্ডে বিনিয়োগ করা হয়মিড-ক্যাপ কোম্পানি এই কোম্পানিগুলো পরে আসেবড় ক্যাপ তহবিল ক্রমানুসারে। এই কোম্পানিগুলো ঐতিহাসিকভাবে 15% থেকে 20% এর মধ্যে রিটার্ন দিয়েছে। ঝুঁকি বড়-ক্যাপ তহবিলের চেয়ে সামান্য বেশি। এই তহবিলগুলিতে 5 বছরের বেশি সময় ধরে বিনিয়োগ করার পরামর্শ দেওয়া হচ্ছে।

স্মল ক্যাপ ফান্ড

এই ধরনের মিউচুয়াল ফান্ডে বিনিয়োগ করা হয়ছোট টুপি কোম্পানি এই কোম্পানিগুলো 16-22% রিটার্ন অফার করে। এই বিভাগটি একটি উচ্চ ঝুঁকি- উচ্চ রিটার্ন একটি।

ব্যালেন্সড ফান্ড

এই তহবিলের পোর্টফোলিওতে ইক্যুইটি এবং ঋণের সমন্বয় রয়েছে। ইক্যুইটি এবং ঋণে করা বিনিয়োগের অনুপাতের উপর নির্ভর করে, সেই অনুযায়ী ঝুঁকি এবং রিটার্ন নির্ধারণ করা হয়। একমুঠো বিনিয়োগের মাধ্যমে বা এর মাধ্যমে বিনিয়োগ করা যেতে পারেচুমুক (সিস্টেম্যাটিক ইনভেস্টমেন্ট প্ল্যান) মোড এই ফান্ডের যে কোনো বিভাগে।

একজন বিনিয়োগকারী তার বিনিয়োগের উদ্দেশ্য, বিনিয়োগের সময়কাল এবং ঝুঁকি-রিটার্ন ক্ষমতা বিবেচনায় নিয়ে যেকোন বিনিয়োগ সিদ্ধান্ত নিতে পারেন।

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।