કલમ 80C આવકવેરા અધિનિયમ 1961

સેક્શન 80C એ ટેક્સ સેવિંગ સેક્શનમાંથી એક છેઆવક વેરો સુધીની કર કપાતની મંજૂરી આપતો કાયદોINR 1.50,000 રોકાણો પર. નું મૂલ્યાંકનભારતમાં આવકવેરો 1961 ના આવકવેરા કાયદા દ્વારા સંચાલિત થાય છે, જે 1લી એપ્રિલ 1962 થી અમલમાં આવ્યો હતો. ત્યાં વિવિધ છેકર બચત રોકાણ ટર્મ ઇન્વેસ્ટમેન્ટ્સ અને ટેક્સ સેવિંગને પ્રોત્સાહન આપવા માટે આવકવેરા કાયદામાં સમાવિષ્ટ વિકલ્પો. આવકવેરા કાયદા હેઠળ કર બચત વિભાગોમાં 80C, 80CCC, 80CCD, 80CCE નો સમાવેશ થાય છે. આમાંના કોઈપણ વિભાગમાં રોકાણ કરીને કોઈ પણ કર બચાવી શકે છે, જો કે, કલમ 80C સૌથી વધુ પરિપૂર્ણ છે.

કલમ 80C - મર્યાદા

નાણાકીય વર્ષ 2014 થી, કલમ 80C હેઠળ મહત્તમ કપાત INR 1,50,000 સુધી વધી છે. આ વિભાગ તમારી કર જવાબદારીને નીચે લાવે છે અને જો તમે 30% ના ઉચ્ચતમ ટેક્સ બ્રેકેટ હેઠળ આવો છો, તો પણ તમે INR 45,000 બચાવો છો. તમારી બચતને વધુ સારા માટે વિવિધ રોકાણોમાં વૈવિધ્યીકરણ કરવાની સલાહ આપવામાં આવે છેટેક્સ રિબેટ 80C હેઠળ. ત્યાં ઘણા રોકાણ વિકલ્પો ઉપલબ્ધ છે જે કલમ 80C હેઠળ કપાત માટે પાત્ર છે. કેટલાક મોટા રોકાણો વિશે જાણવા માટે, નીચે વાંચો!

આવકવેરા કાયદાની કલમ 80C હેઠળ આવતી કર કપાત

- પ્રીમિયમ માટેજીવન વીમો

- પીપીએફમાં યોગદાન

- પીએફમાં યોગદાન

- સરકાર અથવા સ્વયં દ્વારા ચૂકવવાપાત્ર વિલંબિત વાર્ષિકી

- સુપરએન્યુએશન ફંડમાં યોગદાન

- યુલિપમાં રોકાણ

- પેન્શન ફંડમાં યોગદાન

- ટ્યુશન ફી મહત્તમ 2 બાળકો

- વાર્ષિકી ની યોજનાઓવીમા કંપનીઓ સહિતએલ.આઈ.સી

- હાઉસ લોનની ચુકવણી

- માં રોકાણમ્યુચ્યુઅલ ફંડ

- ફિક્સ્ડ ડિપોઝિટ ઓછામાં ઓછા 5 વર્ષની અવધિ માટે

- વરિષ્ઠ નાગરિક બચત યોજનામાં યોગદાન

Talk to our investment specialist

કલમ 80C હેઠળ કપાત માટે પાત્ર રોકાણ

1. ELSS રોકાણ અથવા ઇક્વિટી લિંક્ડ સેવિંગ્સ સ્કીમ

- ELSS મ્યુચ્યુઅલ ફંડ એ શ્રેષ્ઠ કર બચત રોકાણોમાંનું એક છે કારણ કે તે સારું વળતર આપે છે અને તમામમાં સૌથી ટૂંકો લોક-ઇન સમયગાળો (3 વર્ષ) ધરાવે છે.ટેક્સ સેવિંગ સ્કીમ.

- ELSS મ્યુચ્યુઅલ ફંડ્સ તેમની અસ્કયામતોના ઓછામાં ઓછા 65% બજાર સાથે જોડાયેલા સાધનોમાં રોકાણ કરે છે જેમ કેઇક્વિટી અને શેરબજાર.

- કલમ 80C હેઠળ, INR 1,50,00 સુધીના ELSS રોકાણો ટેક્સ બ્રેક માટે પાત્ર છે.

- શેરબજારો સાથે મોટાભાગે જોડાયેલા હોવાને કારણે, ELSS ફંડ્સ ગેરંટીકૃત વળતર ઓફર કરતા નથી, પરંતુ શ્રેષ્ઠ પ્રદર્શન કરનારા ફંડ્સ દ્વારા સારું વળતર મળે છે.સંયોજન શક્તિ.

- બજેટ 2018 મુજબ, ELSS લોંગ ટર્મ કેપિટલ ગેઈન્સ (LTCG) આકર્ષશે. રોકાણકારો પર લાંબા ગાળા માટે 10% (કોઈ ઇન્ડેક્સેશન વિના) ટેક્સ લાગશેમૂડી લાભ કર INR 1 લાખ સુધીનો લાભ છેકરમુક્ત. પર કર10% INR 1 લાખથી વધુના નફા પર લાગુ થાય છે.

એક યાદીમાંથી પસંદ કરી શકો છોશ્રેષ્ઠ મ્યુચ્યુઅલ ફંડ્સ કર બચત રોકાણો માટે.

2. પીપીએફ રોકાણ અથવા જાહેર ભવિષ્ય નિધિ

- વ્યક્તિઓ જીવનસાથી, પોતાના અથવા બાળકોના નામ દ્વારા PPF ખાતામાં આપેલા તેમના યોગદાન માટે કર મુક્તિનો દાવો કરી શકે છે.

- નાણાકીય વર્ષ 2017-2018 માટે, કલમ 80C હેઠળ મહત્તમ કપાત INR 1,50,000 સુધીની મંજૂરી છે.

- PPF ખાતાના વ્યાજ દરની ખાતરી આપવામાં આવે છે, તેથી PPF રોકાણ નિશ્ચિત વળતર આપે છે.

- હાલમાં, નાણાકીય વર્ષ 2017-2018 માટે PPF વ્યાજ દર 8% p.a. છે, જે વાર્ષિક ચક્રવૃદ્ધિ છે.

3. EPF રોકાણ અથવા કર્મચારી ભવિષ્ય નિધિ

- આવકવેરા કાયદાની કલમ 80C હેઠળ, એમ્પ્લોયરનું યોગદાનઇપીએફ એકાઉન્ટ INR 1,50,000 સુધીની કર કપાત માટે જવાબદાર છે.

- EPF ખાતામાં યોગદાન પગારના 12% જેટલું છે.

- નાણાકીય વર્ષ 2017-18 માટે, EPF પર વ્યાજ દર વાર્ષિક 8.55% તરીકે સેટ કરવામાં આવ્યો છે.

4. FD અથવા ટેક્સ સેવિંગ ડિપોઝિટ

- ફિક્સ્ડ ડિપોઝિટના રોકાણની મુદત 5 વર્ષ છે અને તે સમય પહેલા ઉપાડી શકાતી નથી.

- ટેક્સ સેવિંગ ફિક્સ્ડ ડિપોઝિટ કલમ 80C હેઠળ INR 1,50,000 સુધીના રોકાણ પર કર મુક્તિ પ્રદાન કરો.

- ફિક્સ્ડ ડિપોઝિટનો વ્યાજ દર સામાન્ય રીતે 7-9% p.a ની વચ્ચે હોય છે. પ્રવર્તમાન વ્યાજ દરો પર આધાર રાખીને.

- ફિક્સ્ડ ડિપોઝિટ ખાતરીપૂર્વક મૂડી સુરક્ષા અને વળતર પ્રદાન કરે છે. જો કે, ધFD વળતર કરપાત્ર છે.

5. NPS રોકાણ અથવા રાષ્ટ્રીય પેન્શન સિસ્ટમ

- ભારત સરકાર દ્વારા એક પહેલ, NPS એ કામ કરતા વ્યાવસાયિકો અથવા અસંગઠિત ક્ષેત્રમાં કામ કરતા લોકો માટે પેન્શન યોજના છે.

- ઉપરોક્ત રોકાણોની જેમ જ, NPSમાં INR 1,50,000 સુધીનું રોકાણ આવકવેરા કાયદાની કલમ 80C હેઠળ કર કપાત માટે જવાબદાર છે.

- આ ઉપરાંત, વધારાના INR 50,000 હેઠળ મુક્તિ માટે દાવો કરી શકાય છેકલમ 80CCD(1B), જો તરફ વધુ સ્વૈચ્છિક રોકાણ કરવામાં આવે તોNPS એકાઉન્ટ.

- રોકાણકારો તેમના અનુસાર NPS પ્લાન પસંદ કરી શકે છેજોખમ પ્રોફાઇલ.

6. NSC રોકાણ અથવા રાષ્ટ્રીય બચત પ્રમાણપત્રો

- એક નાની બચત સાધન, NSC નો લોક-ઇન સમયગાળો 5 વર્ષનો છે અને કલમ 80C હેઠળ કર લાભો માટે પાત્ર છે.

- NSC રોકાણ પર કર કપાતનો દાવો કરવા માટે, વ્યક્તિ INR 1,50,000 નું મહત્તમ NSC રોકાણ કરી શકે છે.

- વ્યાજ દર વર્ષે ચક્રવૃદ્ધિ કરવામાં આવે છે પરંતુ તે કરપાત્ર છે, જો કે તેનું ફરીથી રોકાણ કરી શકાય છે જે તેને 80C કપાત માટે જવાબદાર બનાવે છે.

- નાણાકીય વર્ષ 2017-18 માટે, NSC પર વ્યાજ દર 7.9% p.a.

7. ULIP અથવા યુનિટ લિંક્ડ વીમા યોજનાઓ

- યુલિપ અથવાયુનિટ લિંક્ડ વીમા યોજના નું સંયોજન છેવીમા અને ઇક્વિટી રોકાણો.

- આવકવેરાની કલમ 80C હેઠળ મહત્તમ કપાત INR 1,50,000 સુધીની છે.

- માર્કેટ લિંક્ડ પ્રોડક્ટ હોવાને કારણે, ULIPs ગેરંટીકૃત વળતર ઓફર કરતી નથી. જો કે તેમની પાસે લાંબા ગાળાના સારા વળતરની ઉચ્ચ સંભાવના છે.

8. જીવન વીમો

- આવકવેરાની કલમ 80C હેઠળ મહત્તમ કપાત INR 1,50,000 સુધીની છે.

- Edowment, ULIP પ્રકારનું જીવન વીમો,મુદતનું જીવન, કર બચત માટે વાર્ષિકી માન્ય છે.

9. સૂર્યકન્યા સમૃદ્ધિ યોજના

- આ યોજના ખાસ કરીને છોકરી માટે તેના માતા-પિતા અથવા વાલીઓ દ્વારા કરવામાં આવનાર રોકાણો માટે ઘડવામાં આવી છે.

- કલમ 80C હેઠળ કર બચત માટે જવાબદાર,સુકન્યા સમૃદ્ધિ યોજના ખાતું 21 વર્ષ પછી પરિપક્વ થાય છે.

- નાણાકીય વર્ષ 2017-2018 માટે, આ યોજનાનો વ્યાજ દર 8.4% p.a છે. વ્યાજ દર વાર્ષિક ચક્રવૃદ્ધિ છે અને તે સંપૂર્ણપણે કરમુક્ત છે.

- સુકન્યા સમૃદ્ધિ યોજનામાં જે રોકાણ કર કપાત માટે પાત્ર છે તે INR 1,50,000 થી વધુ ન હોઈ શકે.

10. SCSS અથવા વરિષ્ઠ નાગરિક બચત યોજના

- આ યોજના ફક્ત વરિષ્ઠ નાગરિકો માટે જ ઘડવામાં આવી છે, જેમની ઉંમર 60 વર્ષથી વધુ છે અથવા જેમણે પસંદ કર્યું છેનિવૃત્તિ 55 વર્ષની ઉંમરે.

- કર મુક્તિ માટે જવાબદાર મહત્તમ SCSS રોકાણ INR 1,50,000 છે અને વર્તમાન વ્યાજ દર 8.4% p.a છે.

સેકન્ડ હેઠળ ક્યાં સાચવવું તે જાણો. 80C

કલમ 80C હેઠળ ટેક્સ ક્યાં બચાવી શકાય? જો કે આ પ્રશ્નનો જવાબ વ્યક્તિલક્ષી છે અને વ્યક્તિ-વ્યક્તિમાં બદલાય છે, નીચે કલમ 80C હેઠળ કર કપાત માટે ઉપલબ્ધ કેટલાક શ્રેષ્ઠ રોકાણ વિકલ્પો છે. તેમના વિશે સૌથી સારી વાત એ છે કે આ એવા રોકાણો છે જે લોકો સામાન્ય રીતે કરે છે, તેથી તેમાં રોકાણ કરવાનો કોઈ વધારાનો બોજ નથી. નીચે જણાવેલ કોઈપણ સાથે કલમ 80C બચતનો લાભ લો-

જીવન વીમા પર પ્રીમિયમ

જીવન વીમા કવરેજ દરેક કમાણી કરનાર આશ્રિત વ્યક્તિઓ દ્વારા ઇચ્છિત છે. તમારા જીવન વીમા માટે ચૂકવવામાં આવેલ વાર્ષિક પ્રીમિયમ કલમ 80C હેઠળ કર બચત માટે હકદાર છે.

હોમ લોનની ચુકવણી

આ કલમ હેઠળ, તમારી હોમ લોનની મુખ્ય રકમની ચુકવણી કર બચત માટે પાત્ર છે. ઉપરાંત, સ્ટેમ્પ ડ્યુટી, નોંધણી ફી અને ટ્રાન્સફર ખર્ચ પર કપાત લાગુ પડે છે.

બાળકોની ટ્યુશન ફી

બે બાળકોના શિક્ષણ માટે કોઈપણ શાળા, કોલેજ, યુનિવર્સિટી અથવા શૈક્ષણિક સંસ્થાને ચૂકવવામાં આવેલી ટ્યુશન ફી કલમ 80C હેઠળ કપાતને પાત્ર છે.

80C સિવાયના કર બચત રોકાણ

આવકવેરા અધિનિયમની કલમ 80Cમાં અમુક પેટા કલમો પણ છે.

આમાં સમાવેશ થાય છે-

| કર બચત વિભાગો 1 | 80C કપાત (INR) | રોકાણની પાત્રતા |

|---|---|---|

| કલમ 80CCC | 1,50,000 | પેન્શન યોજનાઓ માટે ચૂકવણી |

| કલમ 80CCD | 1,50,000 | કેન્દ્ર સરકારની પ્રમાણિત પેન્શન યોજનાઓમાં યોગદાન |

| કલમ 80CCF | 20,000 | લાંબા ગાળાના ઈન્ફ્રાસ્ટ્રક્ચર તરફ કરવામાં આવેલ રોકાણબોન્ડ |

| કલમ 80CCG | 25,000 છે | સરકાર દ્વારા માન્ય ઈક્વિટી સ્કીમમાં કરવામાં આવેલ રોકાણ |

કલમ 80CCC

સેક્શન 80CCC એ ટેક્સ સેવિંગ સેક્શન છે કે જેના હેઠળ વ્યક્તિ પેન્શન પ્લાન અથવા વીમાદાતાઓની કોઈપણ વાર્ષિકી યોજના માટે ચૂકવણી માટે INR 1,50,000 સુધીની કર કપાતનો દાવો કરી શકે છે. કલમ 80CCC હેઠળ કપાતનો દાવો કરવા માટે, વાર્ષિકી યોજના ખાસ કરીને કલમ 10(23AAB) માં ઉલ્લેખિત ફંડમાંથી વારસાગત પેન્શન મેળવવા માટે હોવી જોઈએ.

નૉૅધ: જો રોકાણકારો પાકતી મુદત પહેલા પ્લાનમાંથી બહાર નીકળી જાય, તો સરન્ડર મૂલ્ય પ્રાપ્તિના વર્ષમાં કરપાત્ર થશે.

કલમ 80CCD

કલમ 80CCD હેઠળ, વ્યક્તિગત કરદાતા INR 1,50,000 સુધીની કર કપાતનો દાવો કરી શકે છે જો વ્યક્તિ અને તેના એમ્પ્લોયર કેન્દ્ર સરકાર દ્વારા પ્રમાણિત પેન્શન યોજનાઓમાં યોગદાન આપે છે.

નૉૅધ: ફાળો આપેલી રકમ પર કર કપાત માત્ર ત્યારે જ પાત્ર છે જો રકમ વ્યક્તિના પગારના 10% કરતા વધુ ન હોય. નાણાકીય વર્ષ 2017-18 થી, સ્વ-રોજગાર વ્યક્તિ માટે જવાબદાર મહત્તમ કપાત અગાઉની 10% મર્યાદાથી વધીને કુલ પગારના 20% થઈ ગઈ છે જે મહત્તમ INR 1,50,000 સુધીની છે.

કલમ 80CCF

કલમ 80CCF સરકાર દ્વારા પ્રમાણિત એવા લાંબા ગાળાના ઈન્ફ્રાસ્ટ્રક્ચર બોન્ડમાં કરવામાં આવેલા રોકાણ પર કર કપાતની મંજૂરી આપે છે. એક વ્યક્તિ અને HUF બંને કલમ 80CCF હેઠળ INR 20,000 સુધીની કપાતનો દાવો કરી શકે છે.

કલમ 80CCG

સરકાર માન્ય ઇક્વિટી સ્કીમમાં રોકાણ કરતા વ્યક્તિગત કરદાતાઓ કલમ 80CCG હેઠળ INR 25,000 સુધીની મહત્તમ કપાતનો દાવો કરી શકે છે.

નૉૅધ: કલમ 80CCG હેઠળ દાવો કરાયેલી કપાત ઇક્વિટી સ્કીમ્સમાં રોકાણ કરેલી રકમના 50% કરતાં વધી શકતી નથી.

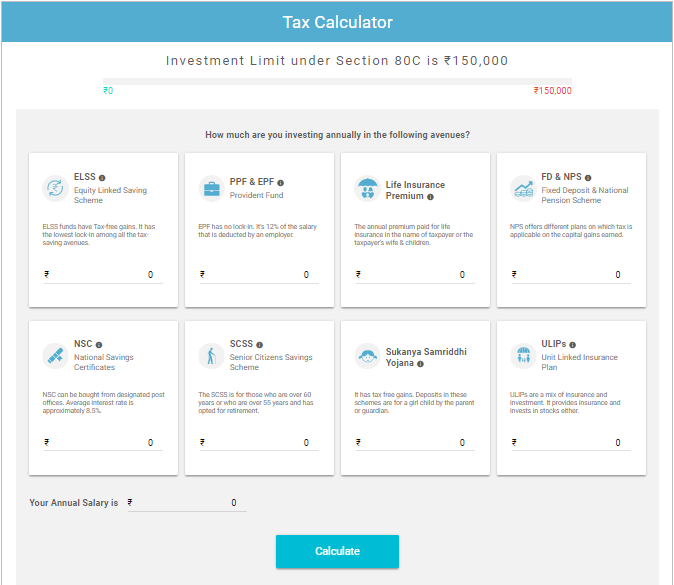

આવકવેરા કેલ્ક્યુલેટર

કર બચત મહત્વપૂર્ણ છે! આપણામાંના મોટાભાગના લોકો આવકવેરો બચાવવા માટે કેટલું રોકાણ કરવાનું છે તેની ગણતરી કરવામાં સંઘર્ષ કરે છે. સારું, અમારી પાસે અહીં એક ઉકેલ છે:

ફક્ત તમારો વાર્ષિક પગાર અને તમારા સંબંધિત રોકાણો ભરો અને તમારી કર જવાબદારીઓની ગણતરી કરો.

દુનિયામાં સૌથી અઘરી વસ્તુ કરને સમજવી છે. તેથી, કર બચત રોકાણ વિકલ્પોનું વિશ્લેષણ કરવું અને તમારી બચત યોજનાઓને અનુરૂપ હોય તે પસંદ કરવાનું વધુ સારું છે. વધુ સારું રોકાણ કરો, વધુ સારો ટેક્સ બચાવો!

"ટેક્સ ભરવો એ સજા નથી, જવાબદારી છે"

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.