ફિક્સ્ડ ડિપોઝિટ અથવા FD

ફિક્સ્ડ ડિપોઝિટ હંમેશા સૌથી સામાન્ય રીતો પૈકીની એક રહી છેરોકાણ ભારતમાં. તેઓ હંમેશા રૂઢિચુસ્તો માટે પ્રથમ પસંદગી રહ્યા છેરોકાણકાર કારણ કે તેઓ લગભગ કોઈ જોખમ લેતા નથી. પરંતુ, તાજેતરના ડિમોનેટાઇઝેશનને કારણે, મોટાભાગની બેંકો દ્વારા ફિક્સ્ડ ડિપોઝિટના વ્યાજ દરોમાં ભારે ઘટાડો કરવામાં આવ્યો છે. આનાથી રોકાણકારના વળતરને અસર થાય છે, તેને રોકાણના અન્ય માર્ગો શોધવાની ફરજ પડે છે.

ફિક્સ્ડ ડિપોઝિટ (FD) શું છે

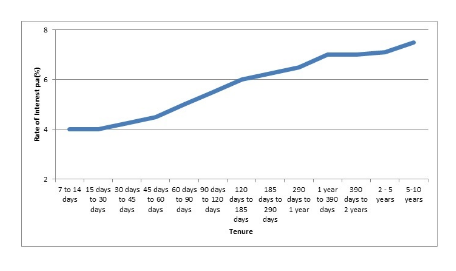

ફિક્સ્ડ ડિપોઝિટ એ એક પ્રકારનું નાણાકીય સાધન છે જે બેંકો દ્વારા નિશ્ચિત કાર્યકાળ અને ઓફર માટે પ્રદાન કરવામાં આવે છેવ્યાજનો નિશ્ચિત દર. આFD વ્યાજ દરો રોકાણના સમયગાળાના આધારે 4% -8% થી બદલાય છે. એવું જોવામાં આવે છે કે કાર્યકાળ વધારે છે, વ્યાજ દર વધારે છે અને ઊલટું. ઉપરાંત, જો રોકાણકાર વરિષ્ઠ નાગરિક હોય, તો FD વ્યાજ દર સામાન્ય રીતે લાગુ પડે છે0.25-0.5% નિયમિત દર કરતા વધારે.

ફિક્સ્ડ ડિપોઝિટ અથવા એફડીમાં રોકાણ કરવાના ફાયદા

FD પર વળતરની ખાતરી

ફિક્સ્ડ ડિપોઝિટ (FD) સ્કીમમાં રોકાણ કરવાનો સૌથી મોટો ફાયદો એ છે કે ગમે તેટલું વળતર મળે તેની ખાતરી આપવામાં આવે છે.બજાર પરિપક્વતા તારીખ પર શરત. પરંતુ અન્ય ક્રેડિટ ઇન્સ્ટ્રુમેન્ટની જેમ, ફિક્સ્ડ ડિપોઝિટ પાછળની ક્રેડિટ છેબેંક તેને જારી કરી રહ્યા છીએ. ઉપરાંત, બીજો મહત્વનો મુદ્દો એ છે કે બેંકમાં દરેક થાપણકર્તાનો મહત્તમ વીમો છેINR 1.00,000 (રૂપિયા એક લાખ) ડિપોઝીટ દ્વારાવીમા અને ક્રેડિટ ગેરંટી કોર્પોરેશન (DICGC).

સેવિંગ્સ એકાઉન્ટની સરખામણીમાં FD વ્યાજ દર વધારે છે

ફિક્સ્ડ ડિપોઝિટ લગભગ 4-8% p.a ના વ્યાજ દર ઓફર કરે છે. જ્યારે,બચત ખાતું ફક્ત વાર્ષિક 4% વ્યાજ દર ઓફર કરે છે. જે બેંકો 4% થી વધુ ઓફર કરે છે તેમને લઘુત્તમ બેલેન્સ લગભગ INR 1 લાખ અને તેથી વધુ હોવું જરૂરી છે. ઉપરાંત, જો બચત ખાતામાં લઘુત્તમ બેલેન્સ જાળવવામાં ન આવે, તો બેંક દર મહિને જાળવણી ચાર્જ વસૂલ કરી શકે છે.એકાઉન્ટ બેલેન્સ લઘુત્તમ નિર્ધારિત ખાતાની નીચે છે. આમ, ફિક્સ્ડ ડિપોઝિટ બનાવવી એ વધુ સારી પસંદગી છે.

ફિક્સ્ડ ડિપોઝિટનો ઉપયોગ લોન માટે સુરક્ષા તરીકે કરી શકાય છે

ઘણી બેંકો લોન સામે સુરક્ષા તરીકે ફિક્સ્ડ ડિપોઝિટ સ્વીકારે છે. તેઓ મૂળ રકમને ધ્યાનમાં લે છે અને FD પર ચાર્જ બનાવે છે. લોન સિક્યોરિટી તરીકે રિયલ એસ્ટેટ અથવા અન્ય અસ્કયામતો રાખવાની સરખામણીમાં આ એક ઝડપી પ્રક્રિયા છે.

કાર્યકાળ અને વળતર પસંદ કરવા માટે સુગમતા

ફિક્સ્ડ ડિપોઝિટ ડિપોઝિટની મુદત પસંદ કરવા માટે રાહત આપે છે. તમે રોકાણ સમયે નક્કી કરી શકો છો કે તેનો સમયગાળો કેટલો હોવો જોઈએ. રોકાણકાર તેના વળતરની આવૃત્તિ પણ નક્કી કરી શકે છે. રિટર્ન માસિક, ત્રિમાસિક અથવા વાર્ષિક મેળવી શકાય છે.

Talk to our investment specialist

ફિક્સ્ડ ડિપોઝિટના ગેરફાયદા

FD રિટર્ન કરપાત્ર છે

ફિક્સ્ડ ડિપોઝિટમાં રોકાણ કરવાની સૌથી મોટી ખામી એ છે કે FDનું વ્યાજ સંપૂર્ણ રીતે કરપાત્ર છે. જો FD વ્યાજ દર વધી ગયો હોયINR 10,000, બેંકો કપાત માટે અધિકૃત છેTDS @ 10% p.a. રોકાણકારના કુલ વ્યાજમાં કુલ વ્યાજનો સમાવેશ થાય છેઆવક અને પછી વ્યક્તિગત સ્લેબ દર મુજબ કર લાદવામાં આવે છે.

FD પર એક્ઝિટ લોડ લાગુ

FD માં રોકાણ કરવાનો બીજો મોટો ગેરલાભ એ એક્ઝિટ લોડ છે. એક્ઝિટ લોડ એ એક દંડ છે જ્યારે FD સમય પહેલા ઉપાડવામાં આવે છે. આ રીતે ફિક્સ્ડ ડિપોઝિટને પ્રતિકૂળ બનાવવા માટે રોકાણકાર મૂલ્યવાન રસ ગુમાવે છેપ્રવાહિતા.

ઇન્ફ્લેશન હેજ નથી

ફુગાવો હેજિંગ સાધનો એવા છે જે ચલણના ઘટતા મૂલ્ય સામે રક્ષણ પૂરું પાડે છે. ફિક્સ્ડ ડિપોઝિટ ફુગાવાના બચાવ તરીકે કામ કરતી નથી, આમ, રોકાણકારોના વળતરને ઉઠાવી લે છે.

ફિક્સ્ડ ડિપોઝિટ (FD) નો વિકલ્પ

FDના વ્યાજ દરોમાં ભારે ઘટાડો કરવામાં આવ્યો હોવાથી, રોકાણકારોએ અન્ય વિકલ્પો પર ધ્યાન આપવું જોઈએ જે તેમના નાણાં માટે વધુ મૂલ્ય આપે છે.

કોમર્શિયલ પેપર (CP)

મોટા કોર્પોરેશનો અને નાણાકીય સંસ્થાઓ દ્વારા તેમની ટૂંકા ગાળાની જવાબદારીઓને પહોંચી વળવા માટે CPs જારી કરવામાં આવે છે. તેમને સામાન્ય રીતે પ્રોમિસરી નોટ્સ કહેવામાં આવે છે જે અસુરક્ષિત હોય છે અને ડિસ્કાઉન્ટ પર વેચાય છેફેસ વેલ્યુ. તેમની પરિપક્વતાનો સમયગાળો 7 દિવસથી 1 વર્ષ સુધીનો હોઈ શકે છે.

ટ્રેઝરી બિલ્સ (ટી-બિલ)

ટી-બિલ એ દેશની સેન્ટ્રલ બેંક દ્વારા જારી કરાયેલ ટૂંકા ગાળાના નાણાકીય સાધનો છે. વળતર એટલું ઊંચું ન હોવા છતાં, તે રોકાણના સૌથી સલામત સ્વરૂપો પૈકીનું એક છે કારણ કે તેમાં કોઈ બજાર જોખમ નથી. ટી-બિલ માટે પાકતી મુદત 3-મહિના, 6-મહિના અને 1 વર્ષથી અલગ-અલગ હોઈ શકે છે.

ડિપોઝિટનું પ્રમાણપત્ર (સીડી)

સીડી એ મુદતની થાપણો છે જે બેંકો અને નાણાકીય સંસ્થાઓ દ્વારા ઓફર કરવામાં આવે છે. તે બચત પ્રમાણપત્ર છે જેમાં એસ્થિર વ્યાજ દર અને નિશ્ચિત પરિપક્વતા અવધિ. સીડી અને ફિક્સ્ડ ડિપોઝીટ વચ્ચેનો તફાવત એટલો જ છે કે સીડી તેમની પાકતી તારીખ સુધી પાછી ખેંચી શકાતી નથી આમ, ભંડોળને સંપૂર્ણપણે અવરોધિત કરે છે.

લિક્વિડ ફંડ્સ / અલ્ટ્રા શોર્ટ બોન્ડ ફંડ્સ

રોકાણકારો પણ રોકાણ કરી શકે છેલિક્વિડ ફંડ્સ જે ફિક્સ્ડ ડિપોઝિટની જેમ જ વળતર આપશે અને તે જ સમયે દંડ વિના લિક્વિડિટી, ઉપાડ પ્રદાન કરશે. ઉપરાંત, જો લાંબા ગાળા (> 3 વર્ષ) માટે રાખવામાં આવે તો તેઓ લાંબા ગાળા માટે આકર્ષિત થશેપાટનગર નજીવા દરે કરવેરાને બદલે લાભો તેમને કર કાર્યક્ષમ બનાવે છે.

કેટલાકશ્રેષ્ઠ લિક્વિડ ફંડ્સ અને યીલ્ડ ટુ મેચ્યોરિટીના આધારે રોકાણ કરવા માટે અલ્ટ્રા શોર્ટ બોન્ડ ફંડ (ytm) અને 2 વર્ષથી નીચેની અસરકારક પરિપક્વતા.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity DSP Money Manager Fund Growth ₹3,534.05

↑ 0.65 ₹3,547 1.2 2.6 6.2 6.7 6.7 7.36% 5M 12D 7M 13D ICICI Prudential Ultra Short Term Fund Growth ₹28.8556

↑ 0.00 ₹17,808 1.3 2.9 6.8 7.1 7.1 7.31% 5M 5D 6M 11D UTI Ultra Short Term Fund Growth ₹4,403.55

↑ 0.82 ₹3,751 1.3 2.7 6.4 6.8 6.6 7.21% 4M 29D 5M 30D Kotak Savings Fund Growth ₹44.6176

↓ -0.01 ₹16,788 1.4 2.9 6.7 6.9 6.8 7.12% 5M 16D 6M 11D Nippon India Ultra Short Duration Fund Growth ₹4,191.12

↑ 1.22 ₹10,488 1.3 2.8 6.6 6.9 6.8 7.06% 5M 28D 8M 3D Canara Robeco Ultra Short Term Fund Growth ₹3,941.59

↑ 2.10 ₹471 1.2 2.6 6.2 6.5 6.5 7.03% 4M 26D 1Y 3M Invesco India Ultra Short Term Fund Growth ₹2,803.04

↑ 1.08 ₹1,315 1.3 2.7 6.5 6.9 6.8 7% 4M 7D 4M 15D SBI Magnum Ultra Short Duration Fund Growth ₹6,220.64

↑ 1.44 ₹14,032 1.3 2.9 6.7 7.1 7 6.99% 4M 20D 6M 7D BOI AXA Ultra Short Duration Fund Growth ₹3,279.57

↑ 0.66 ₹168 1.2 2.6 6.1 6.4 6.5 6.91% 4M 17D 4M 20D DSP Liquidity Fund Growth ₹3,879.14

↑ 0.72 ₹16,616 1.5 2.9 6.3 6.9 6.5 6.84% 1M 6D 1M 10D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 10 Funds showcased

Commentary DSP Money Manager Fund ICICI Prudential Ultra Short Term Fund UTI Ultra Short Term Fund Kotak Savings Fund Nippon India Ultra Short Duration Fund Canara Robeco Ultra Short Term Fund Invesco India Ultra Short Term Fund SBI Magnum Ultra Short Duration Fund BOI AXA Ultra Short Duration Fund DSP Liquidity Fund Point 1 Lower mid AUM (₹3,547 Cr). Highest AUM (₹17,808 Cr). Lower mid AUM (₹3,751 Cr). Top quartile AUM (₹16,788 Cr). Upper mid AUM (₹10,488 Cr). Bottom quartile AUM (₹471 Cr). Bottom quartile AUM (₹1,315 Cr). Upper mid AUM (₹14,032 Cr). Bottom quartile AUM (₹168 Cr). Upper mid AUM (₹16,616 Cr). Point 2 Established history (19+ yrs). Established history (14+ yrs). Established history (22+ yrs). Established history (21+ yrs). Established history (24+ yrs). Established history (17+ yrs). Established history (15+ yrs). Oldest track record among peers (26 yrs). Established history (17+ yrs). Established history (20+ yrs). Point 3 Rating: 2★ (bottom quartile). Rating: 3★ (upper mid). Top rated. Rating: 3★ (upper mid). Rating: 2★ (bottom quartile). Rating: 2★ (bottom quartile). Rating: 3★ (upper mid). Rating: 3★ (lower mid). Rating: 4★ (top quartile). Rating: 3★ (lower mid). Point 4 Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Low. Risk profile: Low. Risk profile: Moderate. Risk profile: Low. Risk profile: Moderately Low. Risk profile: Low. Point 5 1Y return: 6.16% (bottom quartile). 1Y return: 6.83% (top quartile). 1Y return: 6.36% (lower mid). 1Y return: 6.66% (upper mid). 1Y return: 6.57% (upper mid). 1Y return: 6.22% (bottom quartile). 1Y return: 6.46% (upper mid). 1Y return: 6.70% (top quartile). 1Y return: 6.13% (bottom quartile). 1Y return: 6.30% (lower mid). Point 6 1M return: 0.47% (upper mid). 1M return: 0.48% (upper mid). 1M return: 0.44% (bottom quartile). 1M return: 0.51% (top quartile). 1M return: 0.46% (upper mid). 1M return: 0.48% (top quartile). 1M return: 0.44% (bottom quartile). 1M return: 0.44% (lower mid). 1M return: 0.42% (bottom quartile). 1M return: 0.45% (lower mid). Point 7 Sharpe: 0.90 (bottom quartile). Sharpe: 2.06 (upper mid). Sharpe: 1.15 (lower mid). Sharpe: 1.52 (upper mid). Sharpe: 1.65 (upper mid). Sharpe: 0.37 (bottom quartile). Sharpe: 1.37 (lower mid). Sharpe: 2.11 (top quartile). Sharpe: 0.49 (bottom quartile). Sharpe: 3.17 (top quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.36% (top quartile). Yield to maturity (debt): 7.31% (top quartile). Yield to maturity (debt): 7.21% (upper mid). Yield to maturity (debt): 7.12% (upper mid). Yield to maturity (debt): 7.06% (upper mid). Yield to maturity (debt): 7.03% (lower mid). Yield to maturity (debt): 7.00% (lower mid). Yield to maturity (debt): 6.99% (bottom quartile). Yield to maturity (debt): 6.91% (bottom quartile). Yield to maturity (debt): 6.84% (bottom quartile). Point 10 Modified duration: 0.45 yrs (bottom quartile). Modified duration: 0.43 yrs (lower mid). Modified duration: 0.41 yrs (lower mid). Modified duration: 0.46 yrs (bottom quartile). Modified duration: 0.49 yrs (bottom quartile). Modified duration: 0.41 yrs (upper mid). Modified duration: 0.35 yrs (top quartile). Modified duration: 0.39 yrs (upper mid). Modified duration: 0.38 yrs (upper mid). Modified duration: 0.10 yrs (top quartile). DSP Money Manager Fund

ICICI Prudential Ultra Short Term Fund

UTI Ultra Short Term Fund

Kotak Savings Fund

Nippon India Ultra Short Duration Fund

Canara Robeco Ultra Short Term Fund

Invesco India Ultra Short Term Fund

SBI Magnum Ultra Short Duration Fund

BOI AXA Ultra Short Duration Fund

DSP Liquidity Fund

ફિક્સ્ડ ડિપોઝિટના અન્ય વિકલ્પો છેમ્યુચ્યુઅલ ફંડ અથવામની માર્કેટ ફંડ્સ. મ્યુચ્યુઅલ ફંડ્સ સામે ફિક્સ્ડ ડિપોઝિટની સરખામણી કરતી વખતે, બાદમાં વળતર જોખમમાં અમુક તફાવતો સાથે તુલનાત્મક અથવા થોડું વધારે હોય છે.પરિબળ.

ફિક્સ્ડ ડિપોઝિટ વળતરમાં ઘટાડો કરતી હોવાથી, તમારા વળતરને શ્રેષ્ઠ બનાવવા માટે અન્ય રોકાણ વિકલ્પો પર ગંભીરતાથી વિચાર કરવાનો સમય છે. તેથી, સમજદારીપૂર્વક પસંદ કરો અનેહોશિયારીથી રોકાણ કરો આજે!

FAQs

1. ફિક્સ ડિપોઝિટમાં પૈસા શા માટે રાખવા?

A- ફિક્સ્ડ ડિપોઝિટ બાંયધરીકૃત વળતર આપે છે, જે સલામતી જાળ તરીકે કામ કરે છે. તમે તમારા રોકાણ પર વાર્ષિક 4% થી 8% વળતરની ખાતરી આપી શકો છો, તેથી તમારે ફિક્સ્ડ ડિપોઝિટમાં પૈસા રાખવા જોઈએ.

2. લોન મેળવવા માટે હું ફિક્સ ડિપોઝિટનો ઉપયોગ ક્યારે કરી શકું?

A- લોન મેળવવા માટે તમે સિક્યોરિટી તરીકે FD નો ઉપયોગ કરી શકો છો. સામાન્ય રીતે, લોનની રકમ તમે સિક્યોરિટી તરીકે ઉપયોગ કરી રહ્યાં છો તે ફિક્સ્ડ ડિપોઝિટની રકમ પર નિર્ભર રહેશે.

3. મારે શા માટે FD પરિપક્વ થવાની રાહ જોવી જોઈએ?

A- પાકતી મુદત પછી ઉપાડ તમને તમારી થાપણ પર મહત્તમ વ્યાજ આપશે. વધુમાં, જો તમે પાકતી મુદત પછી ઉપાડો છો તો કોઈ એક્ઝિટ લોડ વસૂલવામાં આવશે નહીં.

4. જો હું પાકતી મુદત પહેલા FD ઉપાડી લઉં તો શું થાય?

A- જો તમે પાકતી મુદત પહેલા FD પાછી ખેંચો છો, તો તમારી પાસેથી એક્ઝિટ લોડ અથવા પેનલ્ટી વસૂલવામાં આવશે. ઉપરાંત, તમે મહત્તમ વ્યાજ દરોનો લાભ ગુમાવશો. વહેલું બહાર નીકળવું, ફક્ત મર્યાદિત વ્યાજ મેળવશે.

5. શું FD ના સમય પહેલા ઉપાડવા માટે મારે દંડ ભરવો પડશે?

A- હા, મોટા ભાગના કિસ્સાઓમાં, જો તમે પાકતી મુદત પહેલા FD પાછી ખેંચો તો દંડ વસૂલવામાં આવે છે, જો કે, આ FDની રકમ પર આધાર રાખે છે. આદર્શરીતે, દંડ 0.50 ટકા છે.

6. જો થાપણદારનું અવસાન થાય તો શું થાય?

A- જો થાપણદારનું અવસાન થઈ જાય, તો સંયુક્ત ધારક દ્વારા એફડીનો આપમેળે દાવો કરી શકાય છે. જો કોઈ સંયુક્ત ધારક ન હોય, તો નોમિની દ્વારા તેનો દાવો કરવાનો રહેશે.

7. શું હું બહુવિધ FD સેટ કરી શકું?

A- હા, તમે એક જ બેંક અથવા વિવિધ બેંકોમાં બહુવિધ ફિક્સ્ડ ડિપોઝીટ સેટ કરી શકો છો.

8. શું મારે મારી FD માં વૈવિધ્યીકરણ કરવું જોઈએ?

A- હા, તમારે તમારી ફિક્સ્ડ ડિપોઝિટમાં વિવિધતા લાવવા જોઈએ. તમે વિવિધ બેંકોની FDમાં રોકાણ કરવા અથવા RBI બચત ખરીદવાનું વિચારી શકો છોબોન્ડ અથવા અન્ય ટર્મ ડિપોઝિટ સ્કીમ. આ તમારા રોકાણ પોર્ટફોલિયોને વૈવિધ્યસભર રાખશે.

9. FD ક્યારે કરપાત્ર છે?

A- જો તમારી એફડીમાંથી મળતું વ્યાજ રૂ. 10,000 છે, તો તે કરપાત્ર છે. બેંક તમારી FD પર 10% TDS કાપશે. વધુમાં, જો તમે ઉચ્ચ આવક જૂથ હેઠળ આવો છો, તો તમારે વધારાનો 10% ટેક્સ ચૂકવવો પડશે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.

You Might Also Like