રોકાણની મૂળભૂત બાબતો

રોકાણનો અર્થ એ છે કે તમારા પૈસાને સંપત્તિમાં અથવા એવી વસ્તુઓમાં મૂકવાની યોજના જે તમને લાગે છે કે મૂલ્યમાં વધારો થશે અથવા ભવિષ્યમાં મોટી વૃદ્ધિ થશે. રોકાણ પાછળનો મુખ્ય વિચાર નિયમિત જનરેટ કરવાનો છેઆવક અથવા ચોક્કસ સમયગાળામાં પરત આવે છે. ઘણા લોકો બચતને રોકાણ સાથે ગૂંચવતા હોય છે.

રોકાણ એ અસ્કયામતો અથવા વળતરને સુરક્ષિત કરવાની એક આક્રમક રીત છે, જ્યારે બચત એ પ્રવાહી નાણાં સાથે સંબંધિત છે જે જરૂરી હોય ત્યારે ઉપલબ્ધ થઈ શકે છે. રોકાણના ઘણા રસ્તાઓ છે જેમ કે સ્ટોક્સ,બોન્ડ,મ્યુચ્યુઅલ ફંડ, ફિક્સ્ડ ડિપોઝિટ વગેરે. પરંતુ, રોકાણ શરૂ કરવા માટે પહેલા બચત કરવી પડે છે!

રોકાણ શા માટે મહત્વનું છે?

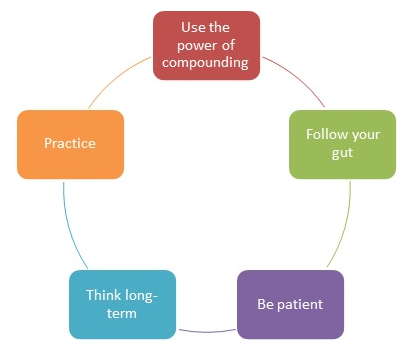

જો તમારે આર્થિક રીતે સુરક્ષિત થવું હોય, સંપત્તિનું નિર્માણ કરવું હોય, કટોકટી માટે તૈયાર રહો, તે દરમિયાન સુરક્ષિત રહોફુગાવો અથવા તમારા મળોનાણાકીય લક્ષ્યો, તો તમારે હવે રોકાણ કરવાનું શરૂ કરવું જોઈએ! રોકાણ કરવામાં ક્યારેય વહેલું કે મોડું થતું નથી. એક મહત્વની વસ્તુ જે તમારે પ્રેક્ટિસ કરવી જોઈએ તે છે તમારાનો મજબૂત ઉત્પાદક ઉપયોગ કરવોકમાણી. સમય સાથે તમારું રોકાણ વધે છે અને તમારા પૈસા પણ વધે છે. ઉદાહરણ તરીકે, ની કિંમતINR 500 આગામી 5 વર્ષમાં (જો રોકાણ કરવામાં આવે તો!) સમાન રહેશે નહીં અને તે વધી શકે છે! તેથી, દરેક વ્યક્તિ માટે રોકાણ કરવું ખૂબ જ મહત્વપૂર્ણ છે.

વહેલું રોકાણ શરૂ કરો

પૈસાનું ઇચ્છિત ધ્યેય મેળવવાની શ્રેષ્ઠ રીત બચત છે! યાદ રાખો, શ્રીમંત બનવું એ નથી કે તમે કેટલા પૈસા કમાઓ છો, પરંતુ તમે કેટલી રકમ બચાવો છો. જ્યારે કોઈ બચત કરે છે ત્યારે જ વ્યક્તિ રોકાણ કરવાનું શરૂ કરી શકે છે. તમારા ઇચ્છિત ધ્યેયોની નજીક જવાની એક રીત છે ચક્રવૃદ્ધિ વ્યાજની શક્તિને સમજવી. ચક્રવૃદ્ધિ વ્યાજનો અર્થ થાય છે વ્યાજ જેની ગણતરી માત્ર પ્રારંભિક મુદ્દલ પર જ નહીં પરંતુ અગાઉના સંચિત વ્યાજ પર પણ થાય છે.

ચક્રવૃદ્ધિ વ્યાજ માટેનું સમીકરણ P=C(1+r/n)nt છે;

*P એ ભાવિ મૂલ્ય છે *C એ વ્યક્તિગત થાપણ છે *r એ વ્યાજ દર છે *n એ દર વર્ષે વ્યાજ દર ચક્રવૃદ્ધિની સંખ્યા છે *t એ વર્ષોની સંખ્યા છે

સમજાવવા માટે-

જો તમે રોકાણ કરો છો

INR 5000ના વાર્ષિક વ્યાજ દર સાથે માસિક5% જે છેસંયોજન ત્રિમાસિક, પછી 5 વર્ષ પછી તમારી કુલ રોકાણ કરેલ રકમ INR 3,00,000 સુધી વધશેINR 3,56,906.તમારી કુલ કમાણી હશેINR 56,906સરેરાશ સાથેINR 11,381 વાર્ષિક

Talk to our investment specialist

રોકાણના પ્રકાર

રોકાણના બે અલગ પ્રકારો પરંપરાગત અને વૈકલ્પિક છે. પરંપરાગત રોકાણો રોકાણકારોમાં લોકપ્રિય છે અને તે અનિવાર્યપણે મ્યુચ્યુઅલ ફંડ્સ, શેર્સ, બોન્ડ્સ વગેરે જેવા સાધનો સાથે કરવામાં આવે છે. જ્યારે, વૈકલ્પિક રોકાણ એ એવી કોઈ પણ વસ્તુ છે જે ઈક્વિટી અથવા નિશ્ચિત આવકની મુખ્ય શ્રેણીઓમાં બંધ બેસતી નથી. વૈકલ્પિક રોકાણો સોના, હેજ ફંડ વગેરેમાં કરવામાં આવે છે, જેમાંથી પણ વળતર મળવાની અપેક્ષા છે.

પરંપરાગત રોકાણ

1. સ્ટોક્સ

શેરોમાં રોકાણ કરવું અથવા વધુ સામાન્ય રીતે ઇક્વિટી તરીકે ઓળખાય છે તે રોકાણનો સૌથી સામાન્ય પ્રકાર છે. સ્ટોક્સ કંપનીઓમાં માલિકીનું પ્રતિનિધિત્વ કરે છે અને કંપની શરૂ કર્યા વિના અથવા રોકાણ કર્યા વિના વ્યવસાયની માલિકીની શ્રેષ્ઠ રીત તરીકે ગણવામાં આવે છે. શેરોમાં રોકાણ કરવાની યોજના ઘડી રહેલા રોકાણકારોએ પહેલા તેની પ્રક્રિયાને સમજવાની જરૂર છે.

3. મ્યુચ્યુઅલ ફંડ

મ્યુચ્યુઅલ ફંડ એ સિક્યોરિટીઝ ખરીદવાના સામાન્ય ઉદ્દેશ્ય સાથે નાણાંનો સામૂહિક પૂલ છે.મ્યુચ્યુઅલ ફંડમાં રોકાણ ઇક્વિટી, ડેટ અને અન્ય બજારો દ્વારા કરી શકાય છે. આ વિવિધ છેમ્યુચ્યુઅલ ફંડના પ્રકાર કે એકરોકાણકાર માં રોકાણ કરી શકે છે. છૂટક રોકાણકારો માટે, મ્યુચ્યુઅલ ફંડમાં રોકાણ કરવું એ સિક્યોરિટીઝ માર્કેટમાં એક્સપોઝર લેવાનો સૌથી સરળ રસ્તો છે. કેટલાક પ્રખ્યાત મ્યુચ્યુઅલ ફંડ્સમાં લોકો રોકાણ કરે છે:

a બોન્ડ

બોન્ડ એ ડેટ સિક્યોરિટી છે જ્યાં બોન્ડ જારી કરનાર ધારકને વ્યાજ ચૂકવે છે (અથવા વધુ સામાન્ય રીતે "કૂપન" કહેવાય છે) અને પાકતી તારીખે મુખ્ય રકમ ચૂકવે છે. બોન્ડ ખરીદનાર/ધારક શરૂઆતમાં ઈશ્યુઅર પાસેથી બોન્ડ ખરીદવા માટે મુખ્ય રકમ ચૂકવે છે. સરકારી બોન્ડ, કોર્પોરેટ બોન્ડ અને ટેક્સ સેવિંગ બોન્ડ જેવા વિવિધ પ્રકારના બોન્ડ છે. કેટલાકશ્રેષ્ઠ બોન્ડ ફંડ્સ રોકાણ કરવા માટે છે:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. UTI Dynamic Bond Fund Growth ₹31.594

↑ 0.02 ₹430 0.6 2.1 5.8 6.9 6 6.99% 3Y 4M 6D 4Y 3M 7D Dynamic Bond Aditya Birla Sun Life Corporate Bond Fund Growth ₹116.351

↑ 0.14 ₹29,856 0.6 2.5 6.7 7.6 7.4 7.12% 4Y 10M 24D 7Y 6M 14D Corporate Bond ICICI Prudential Long Term Plan Growth ₹37.9337

↑ 0.01 ₹14,929 0.7 2.3 6.4 7.5 7.2 7.62% 4Y 10M 28D 12Y 7M 13D Dynamic Bond HDFC Corporate Bond Fund Growth ₹33.5142

↑ 0.05 ₹34,805 0.5 2.3 6.7 7.6 7.3 7.13% 4Y 6M 11D 7Y 9M 18D Corporate Bond Nippon India Gilt Securities Fund Growth ₹37.9488

↑ 0.03 ₹1,850 -0.1 1 2.8 6.1 3.7 0% Government Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 13 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary UTI Dynamic Bond Fund Aditya Birla Sun Life Corporate Bond Fund ICICI Prudential Long Term Plan HDFC Corporate Bond Fund Nippon India Gilt Securities Fund Point 1 Bottom quartile AUM (₹430 Cr). Upper mid AUM (₹29,856 Cr). Lower mid AUM (₹14,929 Cr). Highest AUM (₹34,805 Cr). Bottom quartile AUM (₹1,850 Cr). Point 2 Established history (15+ yrs). Oldest track record among peers (28 yrs). Established history (16+ yrs). Established history (15+ yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderate. Point 5 1Y return: 5.75% (bottom quartile). 1Y return: 6.73% (top quartile). 1Y return: 6.44% (lower mid). 1Y return: 6.68% (upper mid). 1Y return: 2.79% (bottom quartile). Point 6 1M return: 0.33% (bottom quartile). 1M return: 0.44% (top quartile). 1M return: 0.35% (lower mid). 1M return: 0.41% (upper mid). 1M return: 0.10% (bottom quartile). Point 7 Sharpe: 0.00 (bottom quartile). Sharpe: 0.66 (top quartile). Sharpe: 0.53 (lower mid). Sharpe: 0.63 (upper mid). Sharpe: -0.47 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.99% (bottom quartile). Yield to maturity (debt): 7.12% (lower mid). Yield to maturity (debt): 7.62% (top quartile). Yield to maturity (debt): 7.13% (upper mid). Yield to maturity (debt): 0.00% (bottom quartile). Point 10 Modified duration: 3.35 yrs (upper mid). Modified duration: 4.90 yrs (bottom quartile). Modified duration: 4.91 yrs (bottom quartile). Modified duration: 4.53 yrs (lower mid). Modified duration: 0.00 yrs (top quartile). UTI Dynamic Bond Fund

Aditya Birla Sun Life Corporate Bond Fund

ICICI Prudential Long Term Plan

HDFC Corporate Bond Fund

Nippon India Gilt Securities Fund

b ઇક્વિટી ફંડ્સ

ઇક્વિટી ફંડ મુખ્યત્વે સ્ટોક્સ/શેર્સમાં રોકાણ કરે છે. ઇક્વિટી ફર્મ્સમાં માલિકીનું પ્રતિનિધિત્વ કરે છે (જાહેર રીતે અથવા ખાનગી રીતે વેપાર થાય છે) અને સ્ટોકની માલિકીનો ઉદ્દેશ્ય સમયાંતરે વ્યવસાયના વિકાસમાં ભાગ લેવાનો છે. તદુપરાંત, ઇક્વિટી ફંડ ખરીદવું એ કંપનીમાં સીધું જ શરૂ કર્યા વિના અથવા રોકાણ કર્યા વિના વ્યવસાય (નાના પ્રમાણમાં) ધરાવવાનો શ્રેષ્ઠ માર્ગ છે. આ ફંડ્સ લાંબા ગાળે વળતર મેળવવા માટે એક સારો વિકલ્પ છે, પરંતુ વ્યક્તિએ એ પણ જાણવું જોઈએ કે આ જોખમી ફંડ્સ છે. વિવિધ પ્રકારના હોય છેઇક્વિટી ફંડ્સ જેમ કેલાર્જ કેપ ફંડ્સ,મિડ કેપ ફંડ્સ,ડાઇવર્સિફાઇડ ઇક્વિટી ફંડ્સ,કેન્દ્રિત ભંડોળ, વગેરે થોડા નામ. કેટલાકશ્રેષ્ઠ ઇક્વિટી ફંડ્સ રોકાણ કરવા માટે નીચે મુજબ છે:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Sundaram Rural and Consumption Fund Growth ₹93.0154

↓ -1.79 ₹1,584 -6.9 -4 2.1 15.1 13.1 -0.1 Sectoral Franklin Asian Equity Fund Growth ₹39.2766

↑ 0.14 ₹315 11.5 24.6 38.6 13.7 2.5 23.7 Global Franklin Build India Fund Growth ₹147.013

↓ -1.68 ₹3,036 1.1 5 19.5 27.6 23.8 3.7 Sectoral DSP Natural Resources and New Energy Fund Growth ₹108.584

↓ -0.09 ₹1,573 10.8 23 35.7 24 22.4 17.5 Sectoral DSP Equity Opportunities Fund Growth ₹636.749

↓ -7.63 ₹17,576 0.3 5.6 14 20.8 16.5 7.1 Large & Mid Cap Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 13 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Sundaram Rural and Consumption Fund Franklin Asian Equity Fund Franklin Build India Fund DSP Natural Resources and New Energy Fund DSP Equity Opportunities Fund Point 1 Lower mid AUM (₹1,584 Cr). Bottom quartile AUM (₹315 Cr). Upper mid AUM (₹3,036 Cr). Bottom quartile AUM (₹1,573 Cr). Highest AUM (₹17,576 Cr). Point 2 Established history (19+ yrs). Established history (18+ yrs). Established history (16+ yrs). Established history (17+ yrs). Oldest track record among peers (25 yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Point 5 5Y return: 13.10% (bottom quartile). 5Y return: 2.48% (bottom quartile). 5Y return: 23.79% (top quartile). 5Y return: 22.38% (upper mid). 5Y return: 16.51% (lower mid). Point 6 3Y return: 15.09% (bottom quartile). 3Y return: 13.66% (bottom quartile). 3Y return: 27.55% (top quartile). 3Y return: 24.03% (upper mid). 3Y return: 20.76% (lower mid). Point 7 1Y return: 2.06% (bottom quartile). 1Y return: 38.65% (top quartile). 1Y return: 19.49% (lower mid). 1Y return: 35.73% (upper mid). 1Y return: 13.95% (bottom quartile). Point 8 Alpha: -8.82 (bottom quartile). Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: -0.86 (bottom quartile). Point 9 Sharpe: -0.38 (bottom quartile). Sharpe: 1.54 (top quartile). Sharpe: -0.05 (bottom quartile). Sharpe: 0.74 (upper mid). Sharpe: 0.13 (lower mid). Point 10 Information ratio: -0.52 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.34 (top quartile). Sundaram Rural and Consumption Fund

Franklin Asian Equity Fund

Franklin Build India Fund

DSP Natural Resources and New Energy Fund

DSP Equity Opportunities Fund

c હાઇબ્રિડ ફંડ્સ

હાઇબ્રિડ ફંડ તરીકે પણ ઓળખાય છેસંતુલિત ભંડોળ. આ ફંડ ઇક્વિટી અને બંનેમાં રોકાણ કરે છેડેટ મ્યુચ્યુઅલ ફંડ. બીજા શબ્દોમાં કહીએ તો, આ ફંડ ડેટ અને ઇક્વિટી બંનેના સંયોજન તરીકે કામ કરે છે. જે રોકાણકારો ઇક્વિટી ફંડ્સમાં રોકાણ કરવાથી ડરતા હોય તેમના માટે આ ફંડ્સ એક શ્રેષ્ઠ વિકલ્પ છે. આ ફંડ જોખમનો ભાગ ઘટાડશે અને સમય જતાં શ્રેષ્ઠ વળતર મેળવવામાં પણ મદદ કરશે. રોકાણ કરવા માટે શ્રેષ્ઠ પ્રદર્શન કરતા કેટલાક હાઇબ્રિડ ફંડ આ પ્રમાણે છે:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Aditya Birla Sun Life Regular Savings Fund Growth ₹68.9954

↓ -0.13 ₹1,541 0.7 3.1 8.7 9.3 8.5 7.1 Hybrid Debt Aditya Birla Sun Life Equity Hybrid 95 Fund Growth ₹1,551.47

↓ -14.08 ₹7,533 -0.7 3.1 10.9 14.6 11.2 7.2 Hybrid Equity SBI Debt Hybrid Fund Growth ₹74.666

↓ -0.12 ₹9,851 0.3 3.1 8.6 10 9.2 6.7 Hybrid Debt ICICI Prudential MIP 25 Growth ₹77.8447

↓ -0.24 ₹3,359 0.2 2.4 8.2 10.2 8.8 7.9 Hybrid Debt Edelweiss Arbitrage Fund Growth ₹20.0803

↑ 0.01 ₹16,270 1.5 3 6.2 7 5.9 6.3 Arbitrage Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 13 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Regular Savings Fund Aditya Birla Sun Life Equity Hybrid 95 Fund SBI Debt Hybrid Fund ICICI Prudential MIP 25 Edelweiss Arbitrage Fund Point 1 Bottom quartile AUM (₹1,541 Cr). Lower mid AUM (₹7,533 Cr). Upper mid AUM (₹9,851 Cr). Bottom quartile AUM (₹3,359 Cr). Highest AUM (₹16,270 Cr). Point 2 Established history (21+ yrs). Oldest track record among peers (31 yrs). Established history (24+ yrs). Established history (21+ yrs). Established history (11+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderate. Risk profile: Moderately High. Risk profile: Moderately Low. Point 5 5Y return: 8.48% (bottom quartile). 5Y return: 11.18% (top quartile). 5Y return: 9.23% (upper mid). 5Y return: 8.76% (lower mid). 5Y return: 5.93% (bottom quartile). Point 6 3Y return: 9.35% (bottom quartile). 3Y return: 14.59% (top quartile). 3Y return: 10.02% (lower mid). 3Y return: 10.23% (upper mid). 3Y return: 7.02% (bottom quartile). Point 7 1Y return: 8.73% (upper mid). 1Y return: 10.90% (top quartile). 1Y return: 8.60% (lower mid). 1Y return: 8.23% (bottom quartile). 1Y return: 6.20% (bottom quartile). Point 8 1M return: 0.63% (upper mid). 1M return: -0.18% (bottom quartile). 1M return: 0.72% (top quartile). 1M return: 0.13% (bottom quartile). 1M return: 0.48% (lower mid). Point 9 Alpha: -0.05 (lower mid). Alpha: -1.63 (bottom quartile). Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: -0.82 (bottom quartile). Point 10 Sharpe: 0.29 (lower mid). Sharpe: 0.15 (bottom quartile). Sharpe: 0.16 (bottom quartile). Sharpe: 0.57 (upper mid). Sharpe: 0.73 (top quartile). Aditya Birla Sun Life Regular Savings Fund

Aditya Birla Sun Life Equity Hybrid 95 Fund

SBI Debt Hybrid Fund

ICICI Prudential MIP 25

Edelweiss Arbitrage Fund

4. ફિક્સ્ડ ડિપોઝિટ

ફિક્સ ડિપોઝિટ (FD) રોકાણની સૌથી જૂની પદ્ધતિ છે. નાણાકીય સંસ્થા સાથે નિયત સમય માટે નિશ્ચિત રકમની બચત થાય છે, આનાથી રોકાણકાર નાણાં પર વ્યાજ મેળવી શકે છે. એફડીમાં રોકાણ કરવાનું કારણ એ છે કે એ કરતાં વધુ વ્યાજ દર મેળવવોબચત ખાતું. તપાસોફિક્સ્ડ ડિપોઝિટ દરો

વૈકલ્પિક રોકાણ

1. રિયલ એસ્ટેટ

છેલ્લા કેટલાક દાયકાઓમાં રિયલ એસ્ટેટમાં રોકાણ રોકાણકારોમાં લોકપ્રિય બન્યું છે. રિયલ એસ્ટેટ રોકાણનો અર્થ સામાન્ય રીતે નફો અથવા સ્થિર આવક માટે મિલકતની ખરીદી, ભાડાપટ્ટે અથવા વેચાણનો થાય છે. મોટાભાગના રોકાણકારો એબેંક રિયલ એસ્ટેટમાં રોકાણ કરવા માટે લોન.

2. પ્રાઇવેટ ઇક્વિટી/વેન્ચર કેપિટલ

તે અનલિસ્ટેડ કંપનીઓમાં કરવામાં આવેલું રોકાણ છે. આ કંપનીઓ સ્ટાર્ટ-અપ્સ મિડ-સાઈઝથી લઈને મોટા કદની હોઈ શકે છે. ઉપરાંત, કંપનીઓ કાં તો ચોક્કસ ક્ષેત્રની અથવા વ્યાપક સ્પેક્ટ્રમ પરની હોઈ શકે છે.

3. ડેરિવેટિવ્ઝ

ડેરિવેટિવ એ એક નાણાકીય કરાર છે જે ખરીદદારને ભવિષ્યમાં નિશ્ચિત કિંમતે સંપત્તિ ખરીદવાની પ્રતિબદ્ધતાના માધ્યમથી આપવામાં આવે છે. ડેરિવેટિવ્સના સૌથી સામાન્ય પ્રકારો ફ્યુચર્સ, ઓપ્શન્સ, સ્વેપ્સ અને ફોરવર્ડ્સ છે. ફ્યુચર્સ કોન્ટ્રાક્ટ આધારિત છેઅંતર્ગત જેમ કે બોન્ડ, સ્ટોક, વિદેશી ચલણ વગેરે.

4. સ્ટ્રક્ચર્ડ પ્રોડક્ટ્સ

સ્ટ્રક્ચર્ડ પ્રોડક્ટ એ સ્ટોકની કામગીરી સાથે જોડાયેલ નિશ્ચિત મુદતનું રોકાણ છેબજાર અથવા અન્ય સૂચકાંકો. સંરચિત ઉત્પાદનોમાં વળતર એક સાથે જોડાયેલ છેઅન્ડરલાઇંગ એસેટ પરિપક્વતા તારીખ જેવી પૂર્વ-નિર્ધારિત સુવિધાઓ સાથે,પાટનગર સંરક્ષણ સ્તર, કૂપન તારીખ વગેરે.

5. હેજ ફંડ્સ

એહેજ ફંડ રોકાણકારોનું એક જૂથ છે જેઓ વધુ વળતર પેદા કરવા માટે તેને જટિલ રોકાણમાં રોકાણ કરવા માટે વિશાળ ભંડોળ એકત્ર કરે છે. હેજ ફંડ્સ આક્રમક વ્યૂહરચનાઓનો ઉપયોગ કરવાની મંજૂરી આપે છે જે મ્યુચ્યુઅલ ફંડ માટે અનુપલબ્ધ હોય છે જેમાં સ્વેપ, શોર્ટ, લિવરેજ, ડેરિવેટિવ્ઝ વગેરેનો સમાવેશ થાય છે.

અન્ય વૈકલ્પિક રોકાણો

વાઇન, કલા અને પ્રાચીન વસ્તુઓ, કોમોડિટીઝ, ખરેખર કોઈપણ વ્યવસાયિક મૂલ્યને પણ વૈકલ્પિક રોકાણ પદ્ધતિ તરીકે ગણવામાં આવે છે.

મ્યુચ્યુઅલ ફંડમાં ઓનલાઈન કેવી રીતે રોકાણ કરવું?

Fincash.com પર આજીવન માટે મફત રોકાણ ખાતું ખોલો.

તમારી નોંધણી અને KYC પ્રક્રિયા પૂર્ણ કરો

દસ્તાવેજો અપલોડ કરો (PAN, આધાર, વગેરે).અને, તમે રોકાણ કરવા માટે તૈયાર છો!

રોકાણ માટેનું આયોજન એ માત્ર એક વખતની પ્રક્રિયા નથી પરંતુ તે સતત ચાલતી પ્રક્રિયા છે. કોઈપણ બાબતમાં ઝંપલાવતા પહેલા, તમારા લક્ષ્યો અને સપનાઓને સેટ કરો અને પ્રાથમિકતા આપો.વહેલું રોકાણ કરો, હવે રોકાણ કરો!

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.