ભારતમાં મ્યુચ્યુઅલ ફંડના પ્રકાર

મ્યુચ્યુઅલ ફંડ ઉદ્યોગ 1963 થી ભારતમાં છે. આજે, ભારતમાં 10,000 થી વધુ યોજનાઓ અસ્તિત્વમાં છે, અને ઉદ્યોગનો વિકાસ જંગી રહ્યો છે. ભારતીય મ્યુચ્યુઅલ ફંડ ઉદ્યોગની AUM થી વધી છે30 એપ્રિલ, 2011 ના રોજ ₹7.85 ટ્રિલિયન થી 30 એપ્રિલ, 2021 ના રોજ ₹32.38 ટ્રિલિયન આનો અર્થ એ છે કે 10 વર્ષના ગાળામાં 4 ગણો વધારો થયો છે. ઉમેરવા માટે, 30 એપ્રિલ, 2021 ના રોજ એમએફની ભાષામાં ફોલિયોની કુલ સંખ્યા હતી9.86 કરોડ (98.6 મિલિયન).

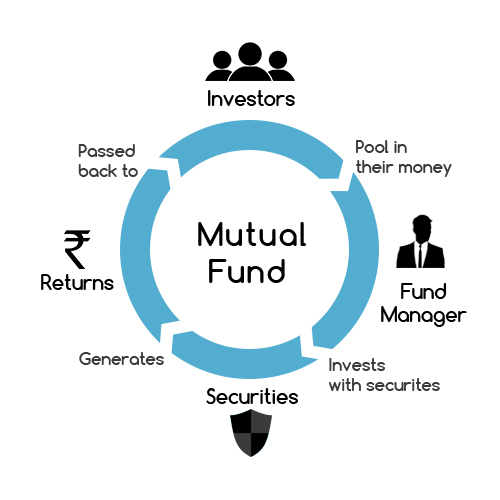

આવી આંખ આકર્ષક વૃદ્ધિને જોઈને, ઘણા લોકો રોકાણ કરવા માટે આકર્ષાય છે, જે ભવિષ્યને સુરક્ષિત કરવા માટે એક ઉત્તમ પગલું છે. તમે શરૂ કરો તે પહેલાં, તમારા સંશોધનને સારી રીતે સુનિશ્ચિત કરો. MF ની મૂળભૂત બાબતો જેમ કે પ્રકારો જાણવું મહત્વપૂર્ણ છેમ્યુચ્યુઅલ ફંડ, જોખમ અને વળતર, વૈવિધ્યકરણ વગેરે. મ્યુચ્યુઅલ ફંડ શેરબજારમાં ઇક્વિટી માટે રોકાણ કરીને નાણાં જમાવે છે, તેઓ ડેટ ઇન્સ્ટ્રુમેન્ટ્સનું એક્સપોઝર પણ લે છે. તેવી જ રીતે, તેઓ પણસોનામાં રોકાણ કરો, હાઇબ્રિડ, FOFs, વગેરે.

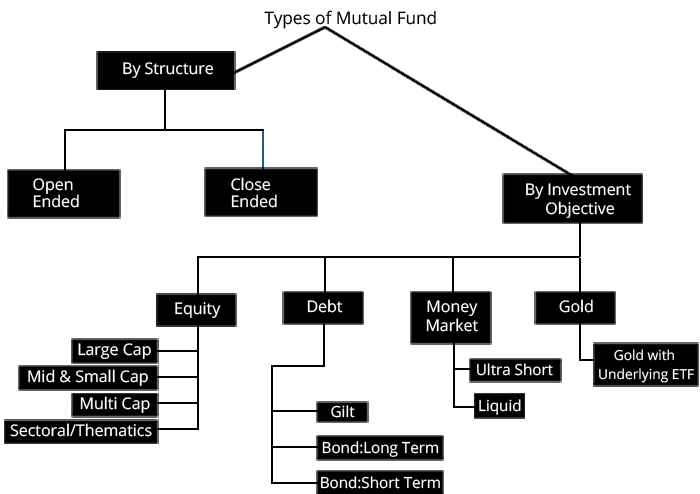

મૂળભૂત વર્ગીકરણ પરિપક્વતા અવધિ દ્વારા છે, જ્યાં મ્યુચ્યુઅલ ફંડની બે વ્યાપક શ્રેણીઓ છે - ઓપન-એન્ડેડ અને ક્લોઝ-એન્ડેડ.

ઓપન-એન્ડેડ મ્યુચ્યુઅલ ફંડ્સ

ભારતમાં મોટાભાગના મ્યુચ્યુઅલ ફંડો ઓપન એન્ડેડ પ્રકૃતિના છે. આ ભંડોળ કોઈપણ સમયે રોકાણકારો દ્વારા સબ્સ્ક્રિપ્શન (અથવા સરળ શબ્દોમાં ખરીદી) માટે ખુલ્લા છે. તેઓ એવા રોકાણકારોને નવા યુનિટ ઇશ્યુ કરે છે જેઓ ફંડમાં પ્રવેશ મેળવવા માંગે છે. પ્રારંભિક ઓફરિંગ સમયગાળા પછી (એનએફઓ), આ ભંડોળના એકમો ખરીદી શકાય છે. દુર્લભ પરિસ્થિતિમાં, એસેટ મેનેજમેન્ટ કંપની (AMC) રોકાણકારો દ્વારા વધુ ખરીદી અટકાવી શકે છે જો AMCને લાગે કે નવા નાણાંનો ઉપયોગ કરવા માટે પૂરતી અને સારી તકો નથી. જો કે, રિડેમ્પશન માટે, AMCએ એકમો પાછા ખરીદવા પડશે.

Talk to our investment specialist

ક્લોઝ-એન્ડેડ મ્યુચ્યુઅલ ફંડ

આ એવા ફંડ્સ છે જે પ્રારંભિક ઓફરિંગ સમયગાળા (NFO) પછી રોકાણકારો દ્વારા વધુ સબ્સ્ક્રિપ્શન (અથવા ખરીદી) માટે બંધ કરવામાં આવે છે. ઓપન-એન્ડેડ ફંડ્સથી વિપરીત, રોકાણકારો NFO સમયગાળા પછી આ પ્રકારના મ્યુચ્યુઅલ ફંડના નવા એકમો ખરીદી શકતા નથી. તેથી, ક્લોઝ-એન્ડેડ ફંડમાં રોકાણ NFO સમયગાળા દરમિયાન જ શક્ય છે. ઉપરાંત, એક વાત નોંધનીય છે કે રોકાણકારો ક્લોઝ-એન્ડેડ ફંડમાં રિડેમ્પશન દ્વારા બહાર નીકળી શકતા નથી. પીરિયડ પરિપક્વ થયા પછી રિડેમ્પશન થાય છે.

વધુમાં, બહાર નીકળવાની તક પૂરી પાડવા માટે,મ્યુચ્યુઅલ ફંડ ગૃહો સ્ટોક એક્સચેન્જ પર ક્લોઝ-એન્ડેડ ફંડની યાદી બનાવો. આથી, રોકાણકારોએ પાકતી મુદત પહેલા બહાર નીકળવા માટે એક્સચેન્જમાં બંધ-અંતના ફંડનો વેપાર કરવો પડશે.

મ્યુચ્યુઅલ ફંડના વિવિધ પ્રકારો

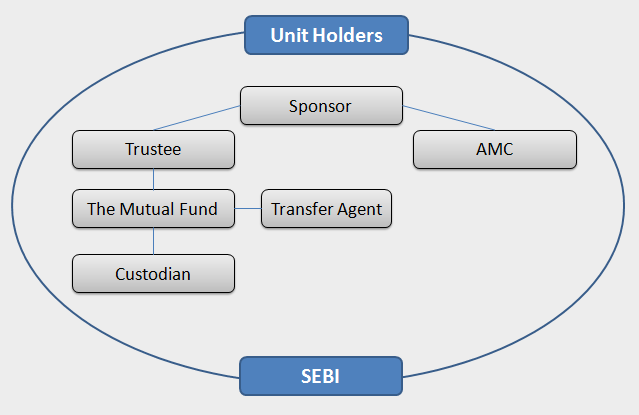

સિક્યોરિટીઝ એન્ડ એક્સચેન્જ બોર્ડ ઓફ ઈન્ડિયા દ્વારા માર્ગદર્શનસેબી) ધોરણો, મ્યુચ્યુઅલ ફંડ્સમાં પાંચ મુખ્ય વ્યાપક શ્રેણીઓ અને 36 પેટા-શ્રેણીઓ છે.

1. ઇક્વિટી મ્યુચ્યુઅલ ફંડ

ઇક્વિટી ફંડ્સ ઇક્વિટી સ્ટોક માર્કેટમાં રોકાણ કરીને રોકાણકારો માટે પૈસા કમાવો. લાંબા ગાળાના વળતરની શોધમાં રોકાણકારો માટે આ વિકલ્પ યોગ્ય છે. ઇક્વિટી મ્યુચ્યુઅલ ફંડના કેટલાક પ્રકારો છે-

- લાર્જ કેપ ફંડ્સ

- મિડ કેપ ફંડ્સ

- સ્મોલ કેપ ફંડ્સ

- ક્ષેત્ર/વિષયોનું ભંડોળ

- ELSS

- ડિવિડન્ડ યીલ્ડ ફંડ્સ

- કેન્દ્રિત ભંડોળ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹63.9103

↓ -2.35 ₹1,975 28.7 64.3 164.1 58.8 31 167.1 SBI PSU Fund Growth ₹36.0126

↓ -0.17 ₹5,980 8.2 16.7 28.2 32.2 26.7 11.3 Invesco India PSU Equity Fund Growth ₹67.37

↑ 0.19 ₹1,492 4.1 10.5 26.8 30.2 24.7 10.3 ICICI Prudential Infrastructure Fund Growth ₹188.58

↓ -1.04 ₹8,077 -3.7 -1.7 10.4 22.8 24.6 6.7 DSP India T.I.G.E.R Fund Growth ₹320.958

↓ -0.49 ₹5,184 3 3 18.6 25.4 23.4 -2.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 5 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund Invesco India PSU Equity Fund ICICI Prudential Infrastructure Fund DSP India T.I.G.E.R Fund Point 1 Bottom quartile AUM (₹1,975 Cr). Upper mid AUM (₹5,980 Cr). Bottom quartile AUM (₹1,492 Cr). Highest AUM (₹8,077 Cr). Lower mid AUM (₹5,184 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Established history (16+ yrs). Established history (20+ yrs). Oldest track record among peers (21 yrs). Point 3 Rating: 3★ (upper mid). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Top rated. Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 30.96% (top quartile). 5Y return: 26.72% (upper mid). 5Y return: 24.66% (lower mid). 5Y return: 24.56% (bottom quartile). 5Y return: 23.39% (bottom quartile). Point 6 3Y return: 58.76% (top quartile). 3Y return: 32.21% (upper mid). 3Y return: 30.16% (lower mid). 3Y return: 22.82% (bottom quartile). 3Y return: 25.38% (bottom quartile). Point 7 1Y return: 164.13% (top quartile). 1Y return: 28.24% (upper mid). 1Y return: 26.83% (lower mid). 1Y return: 10.40% (bottom quartile). 1Y return: 18.57% (bottom quartile). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: -2.70 (bottom quartile). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.53 (lower mid). Sharpe: 0.15 (bottom quartile). Sharpe: 0.08 (bottom quartile). Point 10 Information ratio: -0.47 (lower mid). Information ratio: -0.63 (bottom quartile). Information ratio: -0.50 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). DSP World Gold Fund

SBI PSU Fund

Invesco India PSU Equity Fund

ICICI Prudential Infrastructure Fund

DSP India T.I.G.E.R Fund

લાર્જ-કેપ ફંડ્સ એવી કંપનીઓમાં રોકાણ કરે છે જેનું માર્કેટ કેપિટલાઇઝેશન (તેથી તેનું નામ લાર્જ-) હોય છે, સામાન્ય રીતે, આ ઘણી મોટી કંપનીઓ હોય છે અને તે સ્થાપિત ખેલાડીઓ હોય છે, દા.ત. યુનિલિવર, રિલાયન્સ, ITC વગેરે. મિડ-કેપ અને સ્મોલ-કેપ ફંડ્સ રોકાણ કરે છે. નાની કંપનીઓમાં, આ કંપનીઓ નાની હોવાને કારણે અસાધારણ વૃદ્ધિ દર્શાવે છે અને સારું વળતર આપી શકે છે. જો કે, તેઓ નાના હોવાથી તેઓ નુકસાન આપી શકે છે અને જોખમી છે.

થિમેટિક ફંડ્સ કોઈ ચોક્કસ ક્ષેત્રમાં રોકાણ કરે છે જેમ કે ઈન્ફ્રાસ્ટ્રક્ચર, પાવર, મીડિયા અને મનોરંજન વગેરે. બધા મ્યુચ્યુઅલ ફંડ્સ થીમેટિક ફંડ પ્રદાન કરતા નથી, દા.ત.રિલાયન્સ મ્યુચ્યુઅલ ફંડ તેના પાવર સેક્ટર ફંડ, મીડિયા અને એન્ટરટેઈનમેન્ટ ફંડ વગેરે દ્વારા થીમેટિક ફંડ્સનું એક્સપોઝર પૂરું પાડે છે.ICICI પ્રુડેન્શિયલ મ્યુચ્યુઅલ ફંડ તેના ICICI પ્રુડેન્શિયલ બેન્કિંગ અને ફાઇનાન્સિયલ સર્વિસિસ ફંડ, ICICI પ્રુડેન્શિયલ ટેક્નોલોજી ફંડ દ્વારા ટેક્નોલોજી દ્વારા બેન્કિંગ અને નાણાકીય સેવાઓ ક્ષેત્રને એક્સપોઝર પૂરું પાડે છે.

2. ડેટ મ્યુચ્યુઅલ ફંડ

ડેટ ફંડ ફિક્સ્ડ ઇન્કમ ઇન્સ્ટ્રુમેન્ટ્સમાં રોકાણ કરો, જેને પણ ઓળખવામાં આવે છેબોન્ડ અને ગિલ્ટ્સ. બોન્ડ ફંડને તેમની પાકતી મુદત (તેથી નામ, લાંબા ગાળા અથવા ટૂંકા ગાળા) દ્વારા વર્ગીકૃત કરવામાં આવે છે. કાર્યકાળ મુજબ, જોખમ પણ બદલાય છે. ડેટ મ્યુચ્યુઅલ ફંડની વ્યાપક શ્રેણીઓ, જેમ કે:

- રાતોરાત ભંડોળ

- લિક્વિડ ફંડ્સ

- અતિટૂંકા ગાળાના ભંડોળ

- મની માર્કેટ ફંડ્સ

- ગતિશીલ બોન્ડ્સ

- કોર્પોરેટ બોન્ડ

- ગિલ્ટ ફંડ્સ

- ક્રેડિટ જોખમ ભંડોળ

- ફ્લોટર ફંડ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP Credit Risk Fund Growth ₹50.7313

↓ -0.01 ₹217 0 1.4 14 14.4 11 21 Franklin India Ultra Short Bond Fund - Super Institutional Plan Growth ₹34.9131

↑ 0.04 ₹297 1.3 5.9 13.7 8.8 8.7 Aditya Birla Sun Life Credit Risk Fund Growth ₹24.361

↓ 0.00 ₹1,138 4.6 7.4 13.2 12 9.8 13.4 Sundaram Short Term Debt Fund Growth ₹36.3802

↑ 0.01 ₹362 0.8 11.4 12.8 5.3 5.6 Sundaram Low Duration Fund Growth ₹28.8391

↑ 0.01 ₹550 1 10.2 11.8 5 5.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP Credit Risk Fund Franklin India Ultra Short Bond Fund - Super Institutional Plan Aditya Birla Sun Life Credit Risk Fund Sundaram Short Term Debt Fund Sundaram Low Duration Fund Point 1 Bottom quartile AUM (₹217 Cr). Bottom quartile AUM (₹297 Cr). Highest AUM (₹1,138 Cr). Lower mid AUM (₹362 Cr). Upper mid AUM (₹550 Cr). Point 2 Established history (22+ yrs). Established history (18+ yrs). Established history (10+ yrs). Oldest track record among peers (23 yrs). Established history (18+ yrs). Point 3 Top rated. Rating: 1★ (bottom quartile). Not Rated. Rating: 2★ (upper mid). Rating: 2★ (lower mid). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Point 5 1Y return: 14.04% (top quartile). 1Y return: 13.69% (upper mid). 1Y return: 13.24% (lower mid). 1Y return: 12.83% (bottom quartile). 1Y return: 11.79% (bottom quartile). Point 6 1M return: 1.55% (top quartile). 1M return: 0.59% (lower mid). 1M return: 0.69% (upper mid). 1M return: 0.20% (bottom quartile). 1M return: 0.28% (bottom quartile). Point 7 Sharpe: 1.48 (lower mid). Sharpe: 2.57 (top quartile). Sharpe: 2.38 (upper mid). Sharpe: 0.98 (bottom quartile). Sharpe: 0.99 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.67% (upper mid). Yield to maturity (debt): 0.00% (bottom quartile). Yield to maturity (debt): 7.96% (top quartile). Yield to maturity (debt): 4.52% (lower mid). Yield to maturity (debt): 4.19% (bottom quartile). Point 10 Modified duration: 2.43 yrs (bottom quartile). Modified duration: 0.00 yrs (top quartile). Modified duration: 2.41 yrs (bottom quartile). Modified duration: 1.20 yrs (lower mid). Modified duration: 0.47 yrs (upper mid). DSP Credit Risk Fund

Franklin India Ultra Short Bond Fund - Super Institutional Plan

Aditya Birla Sun Life Credit Risk Fund

Sundaram Short Term Debt Fund

Sundaram Low Duration Fund

3. હાઇબ્રિડ મ્યુચ્યુઅલ ફંડ

હાઇબ્રિડ ફંડ એ મ્યુચ્યુઅલ ફંડનો એક પ્રકાર છે જે ઇક્વિટી અને ડેટ બંનેમાં રોકાણ કરે છે. તેઓ હોઈ શકે છેસંતુલિત ભંડોળ અથવામાસિક આવક યોજના (MIPs). રોકાણનો હિસ્સો ઈક્વિટીમાં વધારે છે. હાઇબ્રિડ ફંડના કેટલાક પ્રકારો છે:

- આર્બિટ્રેજ ફંડ્સ

- ગતિશીલએસેટ ફાળવણી

- રૂઢિચુસ્ત હાઇબ્રિડ ફંડ્સ

- સંતુલિત હાઇબ્રિડ ફંડ્સ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Multi-Asset Fund Growth ₹809.359

↑ 4.21 ₹80,768 -0.6 5.7 16.3 19.2 19.1 18.6 UTI Multi Asset Fund Growth ₹77.8122

↓ -0.59 ₹6,848 -1.9 4.2 14 19.1 14.1 11.1 SBI Multi Asset Allocation Fund Growth ₹66.0147

↓ -0.23 ₹14,944 2.5 10.5 21.9 19 14.7 18.6 ICICI Prudential Equity and Debt Fund Growth ₹398.48

↓ -2.68 ₹49,257 -3.3 0.7 12.5 17.9 18.1 13.3 BOI AXA Mid and Small Cap Equity and Debt Fund Growth ₹37.45

↓ -0.11 ₹1,329 -0.5 -0.4 11.4 17.8 17 -0.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 5 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary ICICI Prudential Multi-Asset Fund UTI Multi Asset Fund SBI Multi Asset Allocation Fund ICICI Prudential Equity and Debt Fund BOI AXA Mid and Small Cap Equity and Debt Fund Point 1 Highest AUM (₹80,768 Cr). Bottom quartile AUM (₹6,848 Cr). Lower mid AUM (₹14,944 Cr). Upper mid AUM (₹49,257 Cr). Bottom quartile AUM (₹1,329 Cr). Point 2 Established history (23+ yrs). Established history (17+ yrs). Established history (20+ yrs). Oldest track record among peers (26 yrs). Established history (9+ yrs). Point 3 Rating: 2★ (lower mid). Rating: 1★ (bottom quartile). Top rated. Rating: 4★ (upper mid). Not Rated. Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderate. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 19.06% (top quartile). 5Y return: 14.08% (bottom quartile). 5Y return: 14.68% (bottom quartile). 5Y return: 18.06% (upper mid). 5Y return: 17.04% (lower mid). Point 6 3Y return: 19.23% (top quartile). 3Y return: 19.14% (upper mid). 3Y return: 19.00% (lower mid). 3Y return: 17.94% (bottom quartile). 3Y return: 17.78% (bottom quartile). Point 7 1Y return: 16.33% (upper mid). 1Y return: 14.03% (lower mid). 1Y return: 21.92% (top quartile). 1Y return: 12.46% (bottom quartile). 1Y return: 11.43% (bottom quartile). Point 8 1M return: -1.61% (lower mid). 1M return: -2.04% (bottom quartile). 1M return: -0.73% (top quartile). 1M return: -2.69% (bottom quartile). 1M return: -1.50% (upper mid). Point 9 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 3.54 (top quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 1.48 (upper mid). Sharpe: 0.76 (lower mid). Sharpe: 2.05 (top quartile). Sharpe: 0.62 (bottom quartile). Sharpe: 0.08 (bottom quartile). ICICI Prudential Multi-Asset Fund

UTI Multi Asset Fund

SBI Multi Asset Allocation Fund

ICICI Prudential Equity and Debt Fund

BOI AXA Mid and Small Cap Equity and Debt Fund

4. ઉકેલલક્ષી યોજનાઓ

સોલ્યુશન ઓરિએન્ટેડ સ્કીમ્સ એવા રોકાણકારો માટે મદદરૂપ છે જેઓ લાંબા ગાળાની સંપત્તિ બનાવવા માંગે છે જેમાં મુખ્યત્વે સમાવેશ થાય છેનિવૃત્તિ આયોજન અને તેના દ્વારા બાળકના ભાવિ શિક્ષણમ્યુચ્યુઅલ ફંડમાં રોકાણ. અગાઉ, આ યોજનાઓ ઇક્વિટી અથવા સંતુલિત યોજનાઓનો એક ભાગ હતી, પરંતુ સેબીના નવા પરિભ્રમણ મુજબ, આ ભંડોળને ઉકેલલક્ષી યોજનાઓ હેઠળ અલગથી વર્ગીકૃત કરવામાં આવે છે. ઉપરાંત, આ યોજનાઓમાં ત્રણ વર્ષ માટે લોક-ઇન રહેતું હતું, પરંતુ હવે આ ભંડોળમાં પાંચ વર્ષ માટે ફરજિયાત લોક-ઇન છે.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) HDFC Retirement Savings Fund - Equity Plan Growth ₹48.882

↓ -0.47 ₹6,941 -5.8 -2.3 7.5 15.5 16.6 5.2 ICICI Prudential Child Care Plan (Gift) Growth ₹318.38

↓ -1.94 ₹1,378 -4 -3 10.2 17.9 13.8 8.3 HDFC Retirement Savings Fund - Hybrid - Equity Plan Growth ₹37.56

↓ -0.31 ₹1,703 -5.1 -1.9 6.5 12.3 11.7 5.4 SBI Magnum Children's Benefit Plan Growth ₹110.441

↓ -0.21 ₹132 -0.3 0.7 5.8 12.2 11.1 3.2 Tata Retirement Savings Fund - Progressive Growth ₹61.2142

↓ -0.39 ₹2,041 -6.6 -5.5 6.5 14 10.3 -1.2 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary HDFC Retirement Savings Fund - Equity Plan ICICI Prudential Child Care Plan (Gift) HDFC Retirement Savings Fund - Hybrid - Equity Plan SBI Magnum Children's Benefit Plan Tata Retirement Savings Fund - Progressive Point 1 Highest AUM (₹6,941 Cr). Bottom quartile AUM (₹1,378 Cr). Lower mid AUM (₹1,703 Cr). Bottom quartile AUM (₹132 Cr). Upper mid AUM (₹2,041 Cr). Point 2 Established history (10+ yrs). Oldest track record among peers (24 yrs). Established history (10+ yrs). Established history (24+ yrs). Established history (14+ yrs). Point 3 Not Rated. Rating: 2★ (lower mid). Not Rated. Top rated. Rating: 5★ (upper mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 16.61% (top quartile). 5Y return: 13.81% (upper mid). 5Y return: 11.69% (lower mid). 5Y return: 11.09% (bottom quartile). 5Y return: 10.32% (bottom quartile). Point 6 3Y return: 15.55% (upper mid). 3Y return: 17.85% (top quartile). 3Y return: 12.26% (bottom quartile). 3Y return: 12.24% (bottom quartile). 3Y return: 14.02% (lower mid). Point 7 1Y return: 7.52% (upper mid). 1Y return: 10.20% (top quartile). 1Y return: 6.48% (lower mid). 1Y return: 5.78% (bottom quartile). 1Y return: 6.46% (bottom quartile). Point 8 1M return: -4.37% (bottom quartile). 1M return: -2.56% (upper mid). 1M return: -3.67% (lower mid). 1M return: -0.29% (top quartile). 1M return: -4.11% (bottom quartile). Point 9 Alpha: -1.32 (bottom quartile). Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: -5.02 (bottom quartile). Point 10 Sharpe: 0.09 (upper mid). Sharpe: 0.12 (top quartile). Sharpe: 0.02 (lower mid). Sharpe: -0.32 (bottom quartile). Sharpe: -0.13 (bottom quartile). HDFC Retirement Savings Fund - Equity Plan

ICICI Prudential Child Care Plan (Gift)

HDFC Retirement Savings Fund - Hybrid - Equity Plan

SBI Magnum Children's Benefit Plan

Tata Retirement Savings Fund - Progressive

5. ગોલ્ડ ફંડ

ગોલ્ડ મ્યુચ્યુઅલ ફંડ રોકાણ કરે છેગોલ્ડ ઇટીએફ (એક્સચેન્જ-ટ્રેડેડ ફંડ્સ). સોનામાં એક્સપોઝર લેવા માંગતા રોકાણકારો માટે આદર્શ રીતે યોગ્ય. ભૌતિક સોનાથી વિપરીત, તે ખરીદવા અને રિડીમ કરવા (ખરીદી અને વેચાણ) સરળ છે. ઉપરાંત, તેઓ રોકાણકારોને ખરીદી અને વેચાણ માટે કિંમતની પારદર્શિતા પ્રદાન કરે છે.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) SBI Gold Fund Growth ₹46.1239

↓ -0.55 ₹15,024 22.4 47.5 81.5 39.7 27.3 71.5 ICICI Prudential Regular Gold Savings Fund Growth ₹48.6828

↓ -0.60 ₹6,338 22.1 47 81.2 39.5 27.1 72 IDBI Gold Fund Growth ₹41.0563

↓ -0.23 ₹809 22.5 47 81 39.4 27.4 79 Nippon India Gold Savings Fund Growth ₹60.2398

↓ -0.65 ₹7,160 22.2 47.2 81.2 39.3 27.1 71.2 Aditya Birla Sun Life Gold Fund Growth ₹45.7966

↓ -0.53 ₹1,781 22.6 47.3 81.3 39.3 27 72 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary SBI Gold Fund ICICI Prudential Regular Gold Savings Fund IDBI Gold Fund Nippon India Gold Savings Fund Aditya Birla Sun Life Gold Fund Point 1 Highest AUM (₹15,024 Cr). Lower mid AUM (₹6,338 Cr). Bottom quartile AUM (₹809 Cr). Upper mid AUM (₹7,160 Cr). Bottom quartile AUM (₹1,781 Cr). Point 2 Established history (14+ yrs). Established history (14+ yrs). Established history (13+ yrs). Oldest track record among peers (15 yrs). Established history (13+ yrs). Point 3 Rating: 2★ (upper mid). Rating: 1★ (bottom quartile). Not Rated. Rating: 2★ (lower mid). Top rated. Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 27.34% (upper mid). 5Y return: 27.14% (lower mid). 5Y return: 27.42% (top quartile). 5Y return: 27.12% (bottom quartile). 5Y return: 26.98% (bottom quartile). Point 6 3Y return: 39.67% (top quartile). 3Y return: 39.53% (upper mid). 3Y return: 39.36% (lower mid). 3Y return: 39.34% (bottom quartile). 3Y return: 39.27% (bottom quartile). Point 7 1Y return: 81.52% (top quartile). 1Y return: 81.17% (bottom quartile). 1Y return: 80.98% (bottom quartile). 1Y return: 81.25% (lower mid). 1Y return: 81.30% (upper mid). Point 8 1M return: 4.44% (lower mid). 1M return: 4.02% (bottom quartile). 1M return: 5.04% (top quartile). 1M return: 4.60% (upper mid). 1M return: 4.23% (bottom quartile). Point 9 Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.25 (upper mid). Sharpe: 3.10 (lower mid). Sharpe: 3.48 (top quartile). Sharpe: 3.01 (bottom quartile). Sharpe: 3.08 (bottom quartile). SBI Gold Fund

ICICI Prudential Regular Gold Savings Fund

IDBI Gold Fund

Nippon India Gold Savings Fund

Aditya Birla Sun Life Gold Fund

અન્ય મ્યુચ્યુઅલ ફંડ યોજનાઓ

ઈન્ડેક્સ ફંડ/એક્સચેન્જ ટ્રેડેડ ફંડ (ETF) અનેભંડોળનું ભંડોળ (FoFs) અન્ય યોજનાઓ હેઠળ વર્ગીકૃત કરવામાં આવે છે.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Nifty Next 50 Index Fund Growth ₹59.2479

↓ -0.22 ₹8,103 -1.8 0.4 12.3 20.7 13.8 2.1 IDBI Nifty Junior Index Fund Growth ₹49.9756

↓ -0.18 ₹98 -1.9 0.3 12.2 20.4 13.7 2 Kotak Asset Allocator Fund - FOF Growth ₹257.797

↑ 0.46 ₹2,398 1.5 9.4 22.9 19.9 17.6 15.4 Bandhan Asset Allocation Fund of Funds - Moderate Plan Growth ₹42.1385

↓ -0.26 ₹20 1.2 4.4 12.5 13 9.9 6.3 ICICI Prudential Advisor Series - Debt Management Fund Growth ₹46.5505

↓ -0.01 ₹108 1 2.6 7 7.6 6.4 7.6 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary ICICI Prudential Nifty Next 50 Index Fund IDBI Nifty Junior Index Fund Kotak Asset Allocator Fund - FOF Bandhan Asset Allocation Fund of Funds - Moderate Plan ICICI Prudential Advisor Series - Debt Management Fund Point 1 Highest AUM (₹8,103 Cr). Bottom quartile AUM (₹98 Cr). Upper mid AUM (₹2,398 Cr). Bottom quartile AUM (₹20 Cr). Lower mid AUM (₹108 Cr). Point 2 Established history (15+ yrs). Established history (15+ yrs). Established history (21+ yrs). Established history (16+ yrs). Oldest track record among peers (22 yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderate. Point 5 5Y return: 13.80% (upper mid). 5Y return: 13.73% (lower mid). 5Y return: 17.60% (top quartile). 5Y return: 9.89% (bottom quartile). 5Y return: 6.35% (bottom quartile). Point 6 3Y return: 20.67% (top quartile). 3Y return: 20.37% (upper mid). 3Y return: 19.88% (lower mid). 3Y return: 12.97% (bottom quartile). 3Y return: 7.60% (bottom quartile). Point 7 1Y return: 12.30% (lower mid). 1Y return: 12.20% (bottom quartile). 1Y return: 22.90% (top quartile). 1Y return: 12.51% (upper mid). 1Y return: 7.02% (bottom quartile). Point 8 1M return: -2.26% (bottom quartile). 1M return: -2.28% (bottom quartile). 1M return: -0.71% (lower mid). 1M return: -0.37% (upper mid). 1M return: 0.65% (top quartile). Point 9 Alpha: -0.79 (bottom quartile). Alpha: -0.88 (bottom quartile). Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Point 10 Sharpe: 0.17 (bottom quartile). Sharpe: 0.16 (bottom quartile). Sharpe: 1.38 (top quartile). Sharpe: 0.90 (upper mid). Sharpe: 0.65 (lower mid). ICICI Prudential Nifty Next 50 Index Fund

IDBI Nifty Junior Index Fund

Kotak Asset Allocator Fund - FOF

Bandhan Asset Allocation Fund of Funds - Moderate Plan

ICICI Prudential Advisor Series - Debt Management Fund

મ્યુચ્યુઅલ ફંડમાં ઓનલાઈન કેવી રીતે રોકાણ કરવું?

Fincash.com પર આજીવન માટે મફત રોકાણ ખાતું ખોલો.

તમારી નોંધણી અને KYC પ્રક્રિયા પૂર્ણ કરો

દસ્તાવેજો અપલોડ કરો (PAN, આધાર, વગેરે).અને, તમે રોકાણ કરવા માટે તૈયાર છો!

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.

What is the future of mutual funds now after Covid 19, approximately how long it will take for the Sensex and Nifty to recover in January-February 2020 ?