એક્સચેન્જ ટ્રેડેડ ફંડ્સ અથવા ઇટીએફ શું છે?

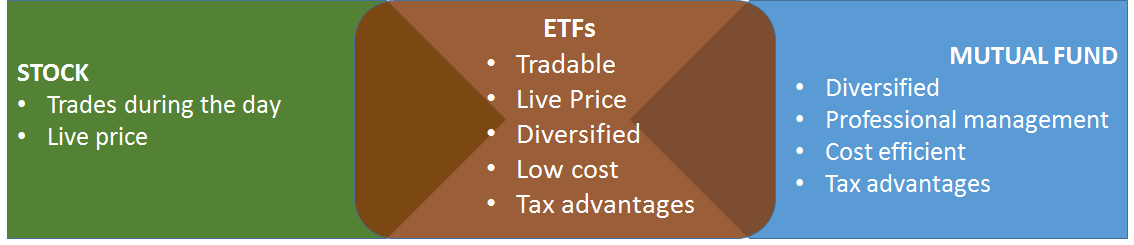

એક્સચેન્જ ટ્રેડેડ ફંડ (ETF) એ એક પ્રકારનું રોકાણ છે જે સ્ટોક એક્સચેન્જો પર ખરીદવા અને વેચવામાં આવે છે. ETF વેપાર શેરોમાંના વેપાર જેવો જ છે. ETF હોઈ શકે છેઅંતર્ગત કોમોડિટીઝ જેવી અસ્કયામતો,બોન્ડ, અથવા સ્ટોક્સ. એક્સચેન્જ ટ્રેડેડ ફંડ એ મ્યુચ્યુઅલ ફંડ જેવું છે, પરંતુ મ્યુચ્યુઅલ ફંડથી વિપરીત, ETF ને ટ્રેડિંગ સમયગાળા દરમિયાન કોઈપણ સમયે વેચી શકાય છે.

ની રજૂઆત બાદમ્યુચ્યુઅલ ફંડ, એક્સચેન્જ ટ્રેડેડ ફંડમાં રોકાણ કરવા માટે એક નવીન અને લોકપ્રિય માધ્યમ બની ગયું છેબજાર. અહીં આપણે ભારતમાં વિવિધ પ્રકારના ETF વિશે શીખીશું જેમ કેઈન્ડેક્સ ફંડ્સ ETF,ગોલ્ડ ઇટીએફ, બોન્ડ ETF વગેરે પણ અમે બતાવીશુંરોકાણના ફાયદા ETF માં, ETF ફંડ હેઠળના જોખમો,શ્રેષ્ઠ ETFs એક્સચેન્જ ટ્રેડેડ ફંડ્સ વિ મ્યુચ્યુઅલ ફંડ્સની સરખામણી સાથે રોકાણ કરવા.

ETF માં શું સમાયેલું છે?

ઇટીએફમાં સ્ટોક, બોન્ડ, કોમોડિટી, વિદેશી ચલણ,મની માર્કેટ સાધનો, અથવા અન્ય કોઈપણ સુરક્ષા. એક્સચેન્જ ટ્રેડેડ ફંડમાં S&P 500 (યુનાઈટેડ સ્ટેટ્સ), નિફ્ટી 50 (ભારત) અથવા કોઈપણ દેશના કોઈપણ અન્ય ઈન્ડેક્સ/બેન્ચમાર્ક જેવા ઈન્ડેક્સ પણ હોઈ શકે છે. ઇટીએફમાં વ્યુત્પન્ન સાધનો પણ હોઈ શકે છે.

એક્સચેન્જ ટ્રેડેડ ફંડ્સ (ETF) ના પ્રકાર

ત્યાં વિવિધ પ્રકારના એક્સચેન્જ ટ્રેડેડ ફંડ્સ છે જેમાં દરેકમાં વિવિધ અંતર્ગત ઘટકો હોય છે.

ઈન્ડેક્સ ફંડ્સ ETF

ઇન્ડેક્સ ઇટીએફ મુખ્યત્વે એક નિષ્ક્રિય મ્યુચ્યુઅલ ફંડ છે જે રોકાણકારોને એક જ વ્યવહારમાં સિક્યોરિટીઝનો પૂલ ખરીદવાની મંજૂરી આપે છે. અહીનો ઉદ્દેશ્ય a ની કામગીરીને ટ્રેક કરવાનો છેસ્ટોક માર્કેટ ઇન્ડેક્સ (દા.ત. નિફ્ટી 50 માટે). જ્યારે એનરોકાણકાર ઇન્ડેક્સ ફંડ અથવા ઇટીએફનો જથ્થો ખરીદે છે, તેનો અર્થ એ છે કે રોકાણકાર એવા પોર્ટફોલિયોનો એક શેર ખરીદી રહ્યો છે જેમાં અંતર્ગત ઇન્ડેક્સની સિક્યોરિટીઝ હોય છે. ભારતમાં કેટલાક લોકપ્રિય ઇન્ડેક્સ ETFs છે HDFC ઇન્ડેક્સ ફંડ-નિફ્ટી, IDFC નિફ્ટી ફંડ, વગેરે.

ગોલ્ડ ઇટીએફ

ગોલ્ડ ETF એ એવા સાધનો છે જે સોનાના ભાવ પર આધારિત હોય છે અથવાસોનામાં રોકાણ કરો બુલિયન. ગોલ્ડ એક્સચેન્જ-ટ્રેડેડ ફંડ્સ ગોલ્ડ બુલિયનની કામગીરીને ટ્રેક કરે છે. જ્યારે સોનાના ભાવમાં વધારો થાય છે, ત્યારે એક્સચેન્જ-ટ્રેડેડ ફંડનું મૂલ્ય પણ વધે છે અને જ્યારે સોનાની કિંમત નીચે જાય છે, ત્યારે ETF તેનું મૂલ્ય ગુમાવે છે. ભારતમાં, રિલાયન્સ ઇટીએફ ગોલ્ડ બીઇએસ એ અન્ય ઇટીએફની સાથે લિસ્ટેડ એક્સચેન્જ ટ્રેડેડ ફંડ છે. એવા મ્યુચ્યુઅલ ફંડ્સ છે જે રોકાણકારોને સોનામાં એક્સ્ચેન્જ-ટ્રેડેડ ફંડ્સમાં એક્સપોઝર લેવાની પણ મંજૂરી આપે છે. AUM/નેટ અસ્કયામતો ધરાવતા કેટલાક શ્રેષ્ઠ પ્રદર્શન કરી રહેલા અન્ડરલાઇંગ ગોલ્ડ ETF>25 કરોડ રોકાણ કરવા માટે છે:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Gold Fund Growth ₹44.2787

↓ -0.70 ₹1,266 19.8 51.6 75.4 37.2 24.4 72 Invesco India Gold Fund Growth ₹42.4134

↓ -0.69 ₹341 19.6 49.7 72.4 36.4 23.7 69.6 SBI Gold Fund Growth ₹44.489

↓ -0.87 ₹10,775 19.9 51.6 75.6 37.2 24.9 71.5 Nippon India Gold Savings Fund Growth ₹58.0764

↓ -1.11 ₹5,301 19.5 51.2 74.8 36.8 24.6 71.2 ICICI Prudential Regular Gold Savings Fund Growth ₹47.0218

↓ -0.97 ₹4,482 19.7 51.3 75.1 37 24.7 72 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 13 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Gold Fund Invesco India Gold Fund SBI Gold Fund Nippon India Gold Savings Fund ICICI Prudential Regular Gold Savings Fund Point 1 Bottom quartile AUM (₹1,266 Cr). Bottom quartile AUM (₹341 Cr). Highest AUM (₹10,775 Cr). Upper mid AUM (₹5,301 Cr). Lower mid AUM (₹4,482 Cr). Point 2 Established history (13+ yrs). Oldest track record among peers (14 yrs). Established history (14+ yrs). Established history (14+ yrs). Established history (14+ yrs). Point 3 Top rated. Rating: 3★ (upper mid). Rating: 2★ (lower mid). Rating: 2★ (bottom quartile). Rating: 1★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 24.45% (bottom quartile). 5Y return: 23.72% (bottom quartile). 5Y return: 24.87% (top quartile). 5Y return: 24.60% (lower mid). 5Y return: 24.71% (upper mid). Point 6 3Y return: 37.16% (upper mid). 3Y return: 36.37% (bottom quartile). 3Y return: 37.21% (top quartile). 3Y return: 36.85% (bottom quartile). 3Y return: 36.95% (lower mid). Point 7 1Y return: 75.37% (upper mid). 1Y return: 72.37% (bottom quartile). 1Y return: 75.59% (top quartile). 1Y return: 74.76% (bottom quartile). 1Y return: 75.08% (lower mid). Point 8 1M return: 8.61% (top quartile). 1M return: 6.19% (bottom quartile). 1M return: 8.39% (upper mid). 1M return: 8.30% (lower mid). 1M return: 8.18% (bottom quartile). Point 9 Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 4.49 (top quartile). Sharpe: 4.43 (lower mid). Sharpe: 4.38 (bottom quartile). Sharpe: 4.46 (upper mid). Sharpe: 4.33 (bottom quartile). Aditya Birla Sun Life Gold Fund

Invesco India Gold Fund

SBI Gold Fund

Nippon India Gold Savings Fund

ICICI Prudential Regular Gold Savings Fund

લીવરેજ્ડ ETF

લીવરેજ્ડ ETFs અંતર્ગત ઇન્ડેક્સ પર સંભવિત વળતરને વધારવા માટે ડેરિવેટિવ્ઝ અથવા ડેટનો ઉપયોગ કરે છે. તે ટૂંકા ગાળાના રોકાણ માટે યોગ્ય માનવામાં આવે છે, પરંતુ આવા એક્સચેન્જ ટ્રેડેડ ફંડ હાલમાં ભારતમાં ઉપલબ્ધ નથી.

બોન્ડ ETF

બોન્ડ ઇટીએફ બોન્ડ મ્યુચ્યુઅલ ફંડ્સ જેવું જ છે. બોન્ડ એક્સચેન્જ ટ્રેડેડ ફંડ એ બોન્ડ્સનો એક પોર્ટફોલિયો છે જે શેરની જેમ એક્સચેન્જ પર વેપાર કરે છે અને તે નિષ્ક્રિય રીતે સંચાલિત થઈ શકે છે.એલ.આઈ.સી નોમુરા MF G-Sec લોંગ ટર્મ ETF અને SBI ETF 10 વર્ષ ગિલ્ટ એ ભારતમાં ઉપલબ્ધ કેટલાક બોન્ડ ETF છે.

ETF સેક્ટર

સેક્ટર એક્સચેન્જ ટ્રેડેડ ફંડ ચોક્કસ સેક્ટર અથવા ઉદ્યોગના સ્ટોક્સ અને સિક્યોરિટીઝમાં જ રોકાણ કરે છે. કેટલાક ક્ષેત્ર-વિશિષ્ટ ETF એ ફાર્મા ફંડ્સ, ટેક્નોલોજી ફંડ્સ વગેરે છે જે આ ચોક્કસ ક્ષેત્રોમાં અંતર્ગત છે. ભારતમાં હાલમાં કેટલાક સેક્ટર ETF એ આરશેર્સ ડિવિડન્ડ તકો ETF, આરશેર વપરાશ ETF, રિલાયન્સ ઇન્ફ્રા બીઇએસ, મોસ્ટ શેર્સ M100, SBI ETF નિફ્ટી જુનિયર, કોટક PSUબેંક કેટલાક નામ આપવા માટે ETF.

ચલણ ETF

કરન્સી એક્સચેન્જ ટ્રેડેડ ફંડ્સ રોકાણકારને ચોક્કસ ચલણ ખરીદ્યા વિના ચલણ બજારોમાં ભાગ લેવાની મંજૂરી આપે છે. આનું રોકાણ એક જ ચલણમાં અથવા કરન્સીના પૂલમાં કરવામાં આવે છે. આ રોકાણ પાછળનો વિચાર ચલણ અથવા કરન્સીની ટોપલીની કિંમતની હિલચાલને ટ્રેક કરવાનો છે.

Talk to our investment specialist

ભારતમાં એક્સચેન્જ ટ્રેડેડ ફંડ્સ

ભારતમાં ETF નો ઈતિહાસ પ્રમાણમાં નાનો છે, ETF ની રજૂઆત 2001 માં કરવામાં આવી હતી. ભારતમાં લોન્ચ થનારી સૌપ્રથમ ETF બેન્ચમાર્ક એસેટ મેનેજમેન્ટ કંપની (બેન્ચમાર્ક) દ્વારા નિફ્ટી બીઈએસ હતી.AMC ગોલ્ડમેન AMC દ્વારા હસ્તગત કરવામાં આવ્યું હતું, જે તાજેતરમાં રિલાયન્સ AMC દ્વારા પણ હસ્તગત કરવામાં આવ્યું હતું). ત્યારપછી ભારતમાં સંખ્યાબંધ ETF આવ્યા છે, જો કે, નિફ્ટી જેવા અમુક ચોક્કસ ક્ષેત્રોમાં જ એક્સપોઝર શક્ય છે.મિડ-કેપ ઇક્વિટીમાં સૂચકાંકો અને ક્ષેત્ર સૂચકાંકો. કોમોડિટી મુખ્યત્વે સોનું હશે, અને બોન્ડમાં, ભાગ્યે જ કોઈ ETF ઉપલબ્ધ છે; પ્રવાહી મધમાખી (જેના જેવુંલિક્વિડ ફંડ્સ) અને LIC નોમુરા MF G-Sec લોન્ગ ટર્મ ETF (G-sec આધારિત ETF) કેટલાક નામ છે.

વૈશ્વિક સ્તરે, યુનાઇટેડ સ્ટેટ્સમાં 1989માં એક્સચેન્જ ટ્રેડેડ ફંડની શરૂઆત થઈ હતી અને S&P 500 એ ETFમાં રૂપાંતરિત થનારો પ્રથમ ઇન્ડેક્સ હતો. તે પછી, વૈશ્વિક સ્તરે ઘણા ETF બજારોમાં આવ્યા અને આજે વૈશ્વિક સ્તરે ETF એસેટ્સ $3 ટ્રિલિયનને વટાવી ગઈ છે.

અમે જ્યાં ETF સ્પેસ છીએ તે જોતાં પૂરતો સમય લાગશેરોકાણ અર્થપૂર્ણ પોર્ટફોલિયો બનાવવા માટે રોકાણકારો માટે વિકલ્પો ઉપલબ્ધ બને છે. જો કે, નિફ્ટી જેવા કેટલાક મૂળભૂત એક્સ્પોઝર માટે વ્યક્તિ રોકાણ કરવાનું વિચારી શકે છે.

ETFs રોકાણ: લાભો

એક્સચેન્જ ટ્રેડેડ ફંડમાં રોકાણ કરવાના કેટલાક ફાયદા નીચે મુજબ છે-

- ઓછી કિંમત- મ્યુચ્યુઅલ ફંડ કરતાં તેમના ઓછા ખર્ચના ગુણોત્તરને કારણે ઇટીએફ પોસાય તેવું રોકાણ કરે છે.

- ટેક્સ એડવાન્ટેજ- એક્સચેન્જ ટ્રેડેડ ફંડ્સ ખૂબ જ કર કાર્યક્ષમ છે તેનું કારણ એ છે કે ઓપન માર્કેટમાં શેરની ખરીદી અને વેચાણ એક્સચેન્જ-ટ્રેડેડ ફંડના કરને અસર કરતું નથી.જવાબદારી.

- પ્રવાહિતા- એક્સચેન્જ ટ્રેડેડ ફંડ્સ સમગ્ર ટ્રેડિંગ સમયગાળા દરમિયાન કોઈપણ સમયે વેચી અને ખરીદી શકાય છે.

- પારદર્શિતા- ઇટીએફમાં ઉચ્ચ સ્તરની પારદર્શિતા છે કારણ કે રોકાણ હોલ્ડિંગ દરરોજ પ્રકાશિત થાય છે.

- સંપર્કમાં આવું છું- એક્સચેન્જ ટ્રેડેડ ફંડ્સ ચોક્કસ સેક્ટર માટે વિવિધ એક્સપોઝર પ્રદાન કરે છે કારણ કે કેસ હોઈ શકે છે.

એક્સચેન્જ ટ્રેડેડ ફંડ્સ વિ મ્યુચ્યુઅલ ફંડ્સ

જ્યારે શેરોના પૂલ ખરીદવાની વાત આવે છે, ત્યારે રોકાણકારો ઘણીવાર મ્યુચ્યુઅલ ફંડ્સ અને એક્સચેન્જ ટ્રેડેડ ફંડ્સ વચ્ચે મૂંઝવણમાં મૂકે છે. આથી અમે મ્યુચ્યુઅલ ફંડ્સ અને ઇટીએફ વચ્ચેના કેટલાક મુખ્ય તફાવતો જોઈશું.

રોકાણ પ્રક્રિયા

- ઇટીએફ: તમે ઓનલાઈનથી ઈટીએફ ખરીદી શકો છોટ્રેડિંગ એકાઉન્ટ. આ શેર ખરીદવા જેવું જ છે.

- મ્યુચ્યુઅલ ફંડ: અહીં તમારે ઓનલાઈન ટ્રેડિંગ એકાઉન્ટની જરૂર નથી. રોકાણકારો કરી શકે છેમ્યુચ્યુઅલ ફંડમાં રોકાણ કરો AMC દ્વારા (સીધી રીતે), બ્રોકર, સલાહકાર અથવા ટ્રેડિંગ એકાઉન્ટ દ્વારા.

તરલતા

- ઇટીએફ: તમે ટ્રેડિંગ સેશન દરમિયાન કોઈપણ સમયે ETF ખરીદી અથવા વેચી શકો છો.

- મ્યુચ્યુઅલ ફંડ: જ્યારે તમે મ્યુચ્યુઅલ ફંડના એકમોનું વેચાણ કરો છો, ત્યારે ફંડના પ્રકારને આધારે તમારા પૈસા જમા થવામાં થોડા દિવસો લાગી શકે છે, તમારે વહેલા બહાર નીકળવા પર એક્ઝિટ લોડ ચાર્જ ચૂકવવો પડી શકે છે.

શુલ્ક

- ઇટીએફ: બ્રોકરેજ અને ડિલિવરી ચાર્જ લગભગ 0.6% (રોકાણ કરેલી રકમના) હશે અને ખર્ચ ગુણોત્તર 1% p.a. સુધી હશે. ટ્રાન્ઝેક્શન વેલ્યુ જે ફંડમાં અલગ અલગ હોઈ શકે છે.

- મ્યુચ્યુઅલ ફંડ: મ્યુચ્યુઅલ ફંડનો ખર્ચ ગુણોત્તર 1-3% p.a. સુધીનો છે. અને તેમની પાસે એન્ટ્રી અથવા એક્ઝિટ ચાર્જ પણ છે જે થઈ શકે છેશ્રેણી રોકાણ કરેલ રકમના 2-5% થી.

ન્યૂનતમ રોકાણ

- ઇટીએફ: આ રોકાણ હેઠળ, તમે એક યુનિટ જેટલું ઓછું ખરીદી શકો છો.

- મ્યુચ્યુઅલ ફંડ: મ્યુચ્યુઅલ ફંડમાં રોકાણ કરવા માટે ચોક્કસ લઘુત્તમ રકમ છે. દાખલા તરીકે, જો તમે રોકાણ કરો છોSIP, તમારે ઓછામાં ઓછું INR 500 pm રોકાણ કરવું પડશે.

ETF સ્ટોક: સ્ટોક્સ ETF ને સમજવું

સ્ટોક ઇટીએફનો વેપાર એ જ રીતે થાય છે જેમ કે શેરના સામાન્ય શેરનું એક્સચેન્જમાં વેપાર થાય છે. સ્ટોક ઇટીએફ પણ એકને બાસ્કેટમાં એક્સપોઝર મેળવવાની મંજૂરી આપે છેઇક્વિટી દરેક વ્યક્તિગત સુરક્ષા ખરીદ્યા વિના. સ્ટોક ETFમાં, મ્યુચ્યુઅલ ફંડથી વિપરીત, તેની કિંમત બજાર બંધ થવાને બદલે સમગ્ર ટ્રેડિંગ સત્ર દરમિયાન એડજસ્ટ કરવામાં આવે છે. સ્ટોક ઇટીએફ ચોક્કસ પ્રકારના ખર્ચનું વહન કરે છે જેમ કે મેનેજમેન્ટ ફી વગેરે, પરંતુ તે સામાન્ય રીતે મ્યુચ્યુઅલ ફંડ કરતાં ઓછો હોય છે.

સારું ETF કેવી રીતે પસંદ કરવું?

જ્યારે ઇન્ડેક્સની નકલ કરવાનો પ્રયાસ કરવામાં આવે છે ત્યારે ટ્રેકિંગ એરર તરીકે ઓળખાતું એક માપ હોય છે, જે માપે છે કે તે જે ઇન્ડેક્સ ટ્રેક કરી રહ્યું છે તેમાંથી વળતરમાં ETF કેટલું વિચલિત થાય છે. ટ્રેકિંગ ભૂલ જેટલી ઓછી હશે તેટલી સારી ઇન્ડેક્સ ETF. અન્યથા, જો તે ઇન્ડેક્સને ટ્રૅક કરતું ન હોય તો ઇટીએફનો ઉદ્દેશ્ય અને સમયાંતરે કામગીરી જોવાની જરૂર પડશે.

ટોચના ETFs

ભારતમાં ટોચનું પ્રદર્શન કરતા ETF નીચે મુજબ છે-

| ઈન્ડેક્સ ETFs | ગોલ્ડ ETFs | સેક્ટર ETFs | બોન્ડ ઇટીએફ | ચલણ ETFs | વૈશ્વિક ઇન્ડેક્સ ETFs |

|---|---|---|---|---|---|

| રિલાયન્સ નિફ્ટી બીઇએસ | રિલાયન્સ ગોલ્ડ બીઇએસ | રિલેન્સ બેંક બીઇએસ | રિલાયન્સ લિક્વિડ બીઇએસ | વિઝડમ ટ્રી ઈન્ડિયન રૂપી સ્ટ્રેટેજી ફંડ | રિલાયન્સ હેંગ સેંગ બીઇએસ |

| ICICI પ્રુડેન્શિયલ નિફ્ટી ETF | રિલાયન્સ ગોલ્ડ ઇટીએફ | બોક્સ બેંકિંગ ETF | SBI ETF 10 વર્ષ લાગુ થાય છે | માર્કેટ વેક્ટર- ભારતીય રૂપિયો/USD ETN | સૌથી વધુ શેર NASDAQ 100 |

| મોસ્ટ શેર્સ M50 | બિરલા સન લાઇફ ગોલ્ડ ઇટીએફ | R* શેર્સ બેંકિંગ ETF | LIC નોમુરા MF G-Sec લાંબા ગાળાના ETF | _ | _ |

ETF: ભારતમાં એક્સચેન્જ ટ્રેડેડ ફંડ્સની યાદી

આ ભારતમાં એક્સચેન્જ ટ્રેડેડ ફંડ અથવા ETF ની યાદી છે-

| નામ | અન્ડરલાઇંગ એસેટ | લોન્ચ તારીખ |

|---|---|---|

| એક્સિસ ગોલ્ડ ઇટીએફ | સોનું | 10-નવે.-10 |

| બિરલા સન લાઇફ નિફ્ટી ઇટીએફ | નિફ્ટી 50 ઇન્ડેક્સ | 21-જુલાઈ-11 |

| CPSE ETF | નિફ્ટી CPSE ઇન્ડેક્સ | 28-માર્ચ-14 |

| એડલવાઈસ એક્સચેન્જ ટ્રેડેડ સ્કીમ – નિફ્ટી | નિફ્ટી 50 ઇન્ડેક્સ | 8-મે-15 |

| રિલાયન્સ બેંક બીઇએસ | નિફ્ટી બેંક | 27-મે-04 |

| રિલાયન્સ ઇન્ફ્રા બી.ઇ.એસ | નિફ્ટી ઈન્ફ્રાસ્ટ્રક્ચર | 29-સપ્ટે-10 |

| રિલાયન્સ જુનિયર બીઇએસ | નિફ્ટી નેક્સ 50 | 21-ફેબ્રુઆરી-03 |

| રિલાયન્સ નિફ્ટી બીઇએસ | નિફ્ટી 50 ઇન્ડેક્સ | 28-ડિસે-01 |

| રિલાયન્સ પીએસયુ બેંક બીઇએસ | નિફ્ટી પીએસયુ બેંક | 25-ઓક્ટો-07 |

| રિલાયન્સ શરિયા બીઇએસ | નિફ્ટી 50 શરિયા ઇન્ડેક્સ | 18-માર્ચ-09 |

| HDFC ગોલ્ડ ETF | સોનું | 13-ઓગસ્ટ-10 |

| ICICI પ્રુડેન્શિયલ CNX 100 ETF | નિફ્ટી 100 | 20-ઓગસ્ટ-13 |

| ICICI પ્રુડેન્શિયલ નિફ્ટી ETF | નિફ્ટી 50 ઇન્ડેક્સ | 20-માર્ચ-13 |

| ICICI સેન્સેક્સ પ્રુડેન્શિયલ એક્સચેન્જ ટ્રેડેડ ફંડ | S&P BSE સેન્સેક્સ | 10-જાન્યુ-03 |

| બોક્સ બેંકિંગ ETF | નિટી બેંક | 4-ડિસે-14 |

| ગોલ્ડ બોક્સ ETF | સોનું | 27-જુલાઈ-07 |

| નિફ્ટી ETF બોક્સ નિફ્ટી | 50 અનુક્રમણિકા | 2-ફેબ્રુઆરી-10 |

| બોક્સ PSU બેન્ક ETF | નિફ્ટી પીએસયુ બેંક | 8-નવે-07 |

| મોસ્ટ શેર્સ M100 | નિફ્ટી મિડકેપ 100 | 31-જાન્યુ-11 |

| મોસ્ટ શેર્સ M50 | નિફ્ટી 50 ઇન્ડેક્સ | 28-જુલાઈ-10 |

| મોતીલાલ ઓસ્વાલ સૌથી વધુ NASDAQ-100 ETF શેર કરે છે | નાસ્ડેક 100 | 29-માર્ચ-11 |

| ક્વોન્ટમ ઇન્ડેક્સ ફંડ - વૃદ્ધિ | નિફ્ટી 50 ઇન્ડેક્સ | 10-જુલાઈ-08 |

| R * શેર્સ બેન્કિંગ ETF | નિફ્ટી બેંક | 24-જૂન-08 |

| R* CNX 100 ETF શેર કરે છે | નિફ્ટી 100 | 22-માર્ચ-13 |

| R* શેર્સ વપરાશ ETF | નિફ્ટી ઈન્ડિયા વપરાશ | 10-એપ્રિલ-14 |

| R* શેર ડિવિડન્ડ તકો ETF | નિફ્ટી ડિવિડન્ડ તકો 50 | 15-એપ્રિલ-14 |

| R* શેર્સ નિફ્ટી ETF | નિફ્ટી 50 ઇન્ડેક્સ | 22-નવે-13 |

| R * શેર્સ NV20 ETF | નિફ્ટી 50 મૂલ્ય 20 ઇન્ડેક્સ | 18-જૂન-15 |

| રિલાયન્સ ઇટીએફ ગોલ્ડ બીઇએસ | સોનું | 8-માર્ચ-07 |

| રેલિગેરઇન્વેસ્કો નિફ્ટી ETF | નિફ્ટી 50 ઇન્ડેક્સ | 13-જૂન-11 |

| SBI ETF બેન્કિંગ | નિફ્ટી બેંક | 20-માર્ચ-15 |

| SBI ETF નિફ્ટી | નિફ્ટી 50 ઇન્ડેક્સ | 23-જુલાઈ-15 |

| SBI ETF નિફ્ટી જુનિયર | નિફ્ટી નેક્સ 50 | 20-માર્ચ-15 |

| SBI ગોલ્ડ ETF | સોનું | 28-એપ્રિલ-09 |

| UTI ગોલ્ડ ETF | સોનું | 12-માર્ચ-07 |

| UTI નિફ્ટી ETF | નિફ્ટી 50 ઇન્ડેક્સ | 3-સપ્ટે.-15 |

| UTI સેન્સેક્સ ETF | S&P BSE સેન્સેક્સ | 3-સપ્ટે.-15 |

સ્ત્રોત: NSE અને BSE ભારત

ETF ફંડ્સ હેઠળના જોખમો

જો કે એક્સ્ચેન્જ ટ્રેડેડ ફંડ્સ પરંપરાગત મ્યુચ્યુઅલ ફંડ્સ (મુખ્યત્વે ઓછી કિંમત) કરતાં વિવિધ પસંદગીઓ અને લાભો પ્રદાન કરે છે, તેમ છતાં વ્યક્તિએ ETF માં સંકળાયેલા જોખમો જાણવું જોઈએ. કારણ કે, ETFs પાસે એક અંતર્ગત છે જે ઇક્વિટી, બોન્ડ અથવા કોમોડિટી હોઈ શકે છે, તેથી અંતર્ગત એસેટના ETF સાથે સંકળાયેલા જોખમો છે. થોડા નામ; ટ્રેકિંગ એરર (વાસ્તવિક ઇન્ડેક્સ અને અંતર્ગત ઇટીએફના મૂલ્યમાં તફાવત), અંતર્ગત સાધનનું બજાર જોખમ એ એક્સચેન્જ ટ્રેડેડ ફંડ્સમાં સંકળાયેલા કેટલાક વિશિષ્ટ જોખમો છે જે તમારે કોઈપણ રોકાણમાં કૂદકો મારતા પહેલા જાગૃત રહેવાની જરૂર છે.

તેથી, કોઈપણ રોકાણની જેમ, એક્સચેન્જ ટ્રેડેડ ફંડ તેના પોતાના ફાયદા અને ગેરફાયદા સાથે આવે છે. રોકાણકારોએ કાળજીપૂર્વક તેમનું વજન કરવું જોઈએરોકાણ યોજના અને ધ્યેયો અને તે મુજબ, આગળનાં પગલાં નક્કી કરો. ETF માં રોકાણ કરતી વખતે ખાતરી કરો કે તમે ભારતમાં શ્રેષ્ઠ પ્રદર્શન કરતા ETF પસંદ કરો છો.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.

You Might Also Like