મની માર્કેટ મ્યુચ્યુઅલ ફંડ્સ

મની માર્કેટ ફંડ્સ શું છે?

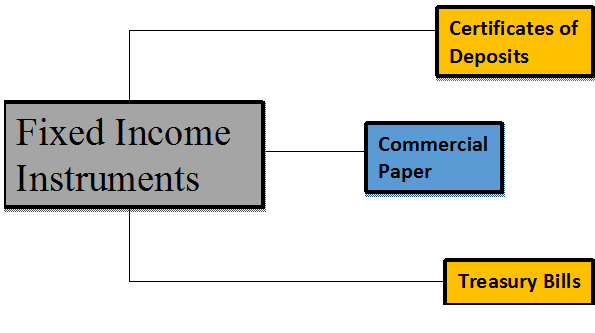

એક પૈસાબજાર ફંડ (MMF) એ એક પ્રકારનો નિશ્ચિત છેઆવક મ્યુચ્યુઅલ ફંડ કે જે ડેટ સિક્યોરિટીઝમાં રોકાણ કરે છે. પરંતુ, આપણે મની માર્કેટ ફંડ્સથી શરૂઆત કરીએ તે પહેલાં, એ સમજવું અગત્યનું છે કે નિશ્ચિત આવકનું સાધન શું છે? ઠીક છે, જેમ કે નામ સૂચવે છે, નિશ્ચિત આવકનું સાધન એ એવી વસ્તુ છે જે ચોક્કસ સમયગાળા દરમિયાન ચોક્કસ રકમની આવક પેદા કરે છે. આરોકાણકાર ઇશ્યુઅર દ્વારા રાખવામાં આવેલી અસ્કયામતો પર નિશ્ચિત દાવો આપવામાં આવે છે, ફિક્સ્ડ ઇન્કમ ઇન્સ્ટ્રુમેન્ટ્સ ઓછા-જોખમ અને ઓછા-ઉપજ રોકાણ તરીકે ગણવામાં આવે છે.

અનિવાર્યપણે, નિશ્ચિત આવકના સાધનો કંઈ નથી, પરંતુ ભંડોળ ઉધાર લેવાની રીત છે (જ્યાં ઉધાર ઇશ્યુઅર દ્વારા કરવામાં આવે છે).

સ્થિર આવક વિ સ્ટોક્સ

સારી શરૂઆત કરનારાઓ માટે નિશ્ચિત આવક ધારકને આર્થિક અધિકારો આપે છે, જેમાં વ્યાજની ચૂકવણી મેળવવાનો અધિકાર અને તમામ અથવા તેના ભાગના વળતરનો સમાવેશ થાય છે.પાટનગર આપેલ તારીખે રોકાણ. તેનાથી વિપરીત, ધશેરહોલ્ડર (સ્ટોક માલિક) ઇશ્યુઅર પાસેથી ડિવિડન્ડ મેળવે છે, પરંતુ કંપની ડિવિડન્ડ ચૂકવવા માટે કોઈપણ કાયદા દ્વારા બંધાયેલી નથી. ઉપરાંત, અન્ય મહત્વનો તફાવત એ છે કે નિશ્ચિત આવક ધારક એ કંપનીનો લેણદાર છે જે સિક્યોરિટી જારી કરે છે, જ્યારે શેરધારક ભાગીદાર છે, જે મૂડી સ્ટોકનો એક ભાગ ધરાવે છે. અહીં એ સમજવું અગત્યનું છે કે જો કંપની બસ્ટ થાય છે, તો લેણદારો (બોન્ડધારકો) શેરધારકો (ઇક્વિટી ધારકો) કરતાં અગ્રતા ધરાવે છે.

નિશ્ચિત આવકના સાધનોના પ્રકાર

મની માર્કેટ ઇન્સ્ટ્રુમેન્ટ હેઠળ આવતા વિવિધ નિશ્ચિત આવક સાધનો છે, તેમાંના કેટલાકને નામ આપવા માટે:

ડિપોઝિટના પ્રમાણપત્રો (સીડી)

મુદતની થાપણો જેવી સમયની થાપણો સામાન્ય રીતે બેંકો (શિડ્યુલ્ડ કોમર્શિયલ બેંકો) અને તમામ ભારતીય નાણાકીય સંસ્થાઓ દ્વારા ગ્રાહકોને ઓફર કરવામાં આવે છે. આ અને ટર્મ ડિપોઝિટ વચ્ચેનો તફાવત aબેંક તે છે કે સીડી પાછી ખેંચી શકાતી નથી.

કોમર્શિયલ પેપર (CPs)

કોમર્શિયલ પેપર્સ સામાન્ય રીતે પ્રોમિસરી નોટ્સ તરીકે ઓળખાય છે જે અસુરક્ષિત હોય છે અને સામાન્ય રીતે કંપનીઓ અને નાણાકીય સંસ્થાઓ દ્વારા તેમની પાસેથી ડિસ્કાઉન્ટ દરે જારી કરવામાં આવે છે.ફેસ વેલ્યુ. વાણિજ્યિક કાગળો માટે નિશ્ચિત પાકતી મુદત 1 થી 270 દિવસની છે. તેઓ જે હેતુઓ માટે જારી કરવામાં આવે છે તે છે - ઇન્વેન્ટરી ફાઇનાન્સિંગ, એકાઉન્ટ્સપ્રાપ્તિપાત્ર, અને ટૂંકા ગાળાની જવાબદારીઓ અથવા લોનનું પતાવટ.

Talk to our investment specialist

ટ્રેઝરી બિલ્સ (ટી-બિલ)

1917માં ભારત સરકાર દ્વારા ટ્રેઝરી બિલો સૌપ્રથમ જારી કરવામાં આવ્યા હતા. ટ્રેઝરી બિલ એ ટૂંકા ગાળાના નાણાકીય સાધનો છે જે દેશની સેન્ટ્રલ બેંક દ્વારા જારી કરવામાં આવે છે. તે સૌથી સુરક્ષિત મની માર્કેટ ઇન્સ્ટ્રુમેન્ટ્સમાંનું એક છે કારણ કે તે બજારના જોખમોથી રદબાતલ છે (કારણ કે જોખમ સાર્વભૌમ છે અથવા આ કિસ્સામાં ભારત સરકાર), જોકે રોકાણ પરનું વળતર એટલું મોટું નથી. ટ્રેઝરી બિલ પ્રાથમિક તેમજ ગૌણ બજારો દ્વારા ફરતા કરવામાં આવે છે. ટ્રેઝરી બિલ માટે પાકતી મુદત અનુક્રમે 3-મહિનો, 6-મહિનો અને 1-વર્ષ છે.

પુનઃખરીદી કરારો (રેપોઝ), એસેટ-બેક્ડ સિક્યોરિટીઝ વગેરે જેવા ઘણા અન્ય નિશ્ચિત આવક સાધનો છે, જે ભારતીય નિશ્ચિત આવક બજારમાં પણ અસ્તિત્વ ધરાવે છે, પરંતુ ઉપરોક્ત વધુ સામાન્ય છે.

મની માર્કેટ મ્યુચ્યુઅલ ફંડમાં શા માટે રોકાણ કરવું?

- મની માર્કેટમાં સિક્યોરિટીઝ પ્રમાણમાં ઓછું જોખમ ધરાવે છે.

- મની માર્કેટ ફંડને તમામ મ્યુચ્યુઅલ ફંડ રોકાણોમાં સલામત અને સુરક્ષિત ગણવામાં આવે છે.

- મની માર્કેટ ફંડ્સને ધ્યાનમાં લેતા, મની માર્કેટ એકાઉન્ટમાં રોકાણ કરવું સરળ છે.રોકાણ દ્વારામ્યુચ્યુઅલ ફંડ રોકાણકારો તેમની સુવિધા અનુસાર વર્ચ્યુઅલ રીતે ખાતું ખોલી શકે છે, થાપણો અને ઉપાડ કરી શકે છે.

- મની માર્કેટ ફંડ્સને તમામ મ્યુચ્યુઅલ ફંડ રોકાણોના સૌથી ઓછા અસ્થિર પ્રકારોમાંથી એક ગણવામાં આવે છે.

- મની માર્કેટ ફંડનું પ્રદર્શન ભારતીય રિઝર્વ બેંક દ્વારા નિર્ધારિત વ્યાજ દરો સાથે ગાઢ રીતે જોડાયેલું છે,સેન્ટ્રલ બેંક ઓફ ઈન્ડિયા. તેથી, જ્યારે RBI બજારમાં દરમાં વધારો કરે છે, ત્યારે ઉપજ વધે છે, અને મની માર્કેટ ફંડ્સ સારું વળતર આપવામાં સક્ષમ હોય છે.

મની માર્કેટ ઇન્સ્ટ્રુમેન્ટ્સ અને બોન્ડ્સ: ધ ડિફરન્સ

બોન્ડ પરિપક્વતાનો સમયગાળો એક વર્ષથી વધુનો હોય છે જે તેને અન્ય ડેટ સિક્યોરિટીઝ જેમ કે કોમર્શિયલ પેપર્સ, ટ્રેઝરી બિલ્સ અને અન્ય મની માર્કેટ ઇન્સ્ટ્રુમેન્ટ્સથી અલગ પાડે છે જે સામાન્ય રીતે એક વર્ષથી ઓછા સમયની પાકતી મુદત ધરાવે છે.

મની માર્કેટ શું છે?

મની માર્કેટ સામાન્ય રીતે નાણાકીય બજારના એક વિભાગનો ઉલ્લેખ કરે છે જ્યાં નાની પરિપક્વતા (એક વર્ષથી ઓછી) અને ઉચ્ચ નાણાકીય સાધનોપ્રવાહિતા વેપાર થાય છે. ભારતમાં ખૂબ જ સક્રિય મની માર્કેટ છે, જ્યાં ઘણા બધા સાધનોનો વેપાર થાય છે. અહીં તમારી પાસે મ્યુચ્યુઅલ ફંડ કંપનીઓ, સરકારી બેંકો અને અન્ય મોટી સ્થાનિક સંસ્થાઓ ભાગ લે છે. મની માર્કેટ ટૂંકા ગાળાની સિક્યોરિટીઝની ખરીદી અને વેચાણ માટે નાણાકીય બજારનું એક ઘટક બની ગયું છે, જેમ કે કોમર્શિયલ પેપર્સ અને ટ્રેઝરી બિલ્સ.

મની માર્કેટ દરો

મની માર્કેટ રેટ એ ટૂંકા ગાળાના મની માર્કેટ ઇન્સ્ટ્રુમેન્ટ્સ દ્વારા ઓફર કરવામાં આવતા વ્યાજ દરો છે. આ સાધનોની પરિપક્વતા 1 દિવસથી એક વર્ષ સુધીની હોય છે. ટ્રેઝરી બિલ જેવા ઘણા જટિલ સાધનો પર નાણાં બજારના દરો બદલાય છે,કૉલ કરો પૈસાકોમર્શિયલ પેપર (CP), થાપણોના પ્રમાણપત્રો (CDs), repos, વગેરે. ભારતીય રિઝર્વ બેંક (RBI) મોટાભાગે મની માર્કેટ્સ પર સંચાલિત સત્તા છે.

RBIની સાઇટ પર 28મી ફેબ્રુઆરી 2017ના રોજ આપેલા વિવિધ સાધનોના મની માર્કેટ રેટનું ઉદાહરણ સંદર્ભ માટે નીચે આપેલ છે.

| વોલ્યુમ (એક પગ) | ભારિત સરેરાશ દર | શ્રેણી | |

|---|---|---|---|

| A. રાતોરાત સેગમેન્ટ (I+II+III+IV) | 4,00,659.36 | 3.25 | 0.01-5.30 |

| I. મની કૉલ કરો | 12,671.70 છે | 3.23 | 1.90-3.50 |

| II. ત્રિપક્ષીય રેપો | 2,79,349.70 | 3.26 | 2.00-3.45 |

| III. માર્કેટ રેપો | 1,07,582.96 | 3.25 | 0.01-3.50 |

| IV. કોર્પોરેટ બોન્ડમાં રેપો | 1,055.00 | 3.56 | 3.40-5.30 |

| B. ટર્મ સેગમેન્ટ | |||

| I. નોટિસ મની** | 45.00 | 2.97 | 2.65-3.50 |

| II. ટર્મ મની@@ | 311.00 | - | 3.15-3.45 |

| III. ત્રિપક્ષીય રેપો | 1,493.00 | 3.30 | 3.30-3.35 |

| IV. માર્કેટ રેપો | 5,969.10 છે | 3.37 | 0.01-3.60 |

| કોર્પોરેટ બોન્ડમાં વી. રેપો | 0.00 | - | - |

સ્ત્રોત: મની માર્કેટ ઓપરેશન્સ, RBI તારીખ- તારીખ: 30 માર્ચ 2021

મ્યુચ્યુઅલ ફંડ કંપનીઓ મની માર્કેટ ફંડ ઓફર કરે છે

આપણે ઉપરના વિવિધ પ્રકારના સાધનો વિશે શીખ્યા તેમ, રોકાણકાર મની માર્કેટ ફંડ્સમાં કેવી રીતે રોકાણ કરી શકે તે જાણવું પણ એટલું જ મહત્વનું છે. 44 છેAMCs (એસેટ મેનેજમેન્ટ કંપનીઓ) ભારતમાં, તેમાંની મોટાભાગનીઓફર કરે છે મની માર્કેટ ફંડ્સ (મુખ્યત્વેલિક્વિડ ફંડ્સ અને રોકાણકારો માટે અલ્ટ્રા-શોર્ટ ફંડ). રોકાણકારો બેંકો અને બ્રોકર્સ જેવા વિતરકો દ્વારા પણ રોકાણ કરી શકે છે. મની માર્કેટ ફંડ્સમાં રોકાણ કરવા માટે વ્યક્તિએ સંબંધિત પ્રક્રિયા અને સંબંધિત એપ્લિકેશનોને અનુસરવાની જરૂર છે. ડેટ મ્યુચ્યુઅલ ફંડના નિયમો અને શરતો અલગ અલગ હોઈ શકે છે, તેથી, એકંદર જ્ઞાન મેળવવું અને પછી તમારી જરૂરિયાતોને પૂર્ણ કરે તે પસંદ કરવું મહત્વપૂર્ણ છે. વધુમાં, કોઈપણ મની માર્કેટ મ્યુચ્યુઅલ ફંડમાં રોકાણ કરતા પહેલા તેના રોકાણના ઉદ્દેશ્યો, જોખમો, વળતર અને ખર્ચાઓનો કાળજીપૂર્વક વિચાર કરો.

ધ્યાનમાં લેવાના પરિબળો

ભારતમાં મની માર્કેટ ફંડ્સમાં રોકાણ કરતાં પહેલાં તમારે અહીં કેટલાક મહત્વપૂર્ણ પાસાઓ ધ્યાનમાં લેવા જોઈએ:

a જોખમો અને વળતર

મની માર્કેટ ફંડ્સ છેડેટ ફંડ અને તેથી વ્યાજ દર જોખમ અને ક્રેડિટ જોખમ જેવા ડેટ ફંડ્સને લાગુ પડતા તમામ જોખમો વહન કરો. વધુમાં, ફંડ મેનેજર વળતર વધારવા માટે થોડું વધારે જોખમ ધરાવતાં સાધનોમાં રોકાણ કરી શકે છે. સામાન્ય રીતે, મની માર્કેટ ફંડ્સ નિયમિત કરતાં વધુ સારું વળતર આપે છેબચત ખાતું. નેટ એસેટ વેલ્યુ અથવાનથી વ્યાજ દરની વ્યવસ્થામાં ફેરફાર સાથે આ ફંડ્સ બદલાય છે.

b ખર્ચ ગુણોત્તર

વળતર ખૂબ ઊંચું ન હોવાથી, ખર્ચનો ગુણોત્તર તમારા નિર્ધારિત કરવામાં મહત્વપૂર્ણ ભૂમિકા ભજવે છેકમાણી મની માર્કેટ ફંડમાંથી. ખર્ચનો ગુણોત્તર એ ફંડ હાઉસ દ્વારા ફંડ મેનેજમેન્ટ સેવાઓ તરફ વસૂલવામાં આવતી ફંડની કુલ સંપત્તિની નાની ટકાવારી છે.

આદર્શરીતે, તમારે તમારા વળતરને મહત્તમ કરવા માટે ઓછા ખર્ચ ગુણોત્તરવાળા ભંડોળની શોધ કરવી જોઈએ.

c તમારી રોકાણ યોજના અનુસાર રોકાણ કરો

સામાન્ય રીતે, 90-365 દિવસના રોકાણની ક્ષિતિજ સાથે રોકાણકારોને મની માર્કેટ ફંડની ભલામણ કરવામાં આવે છે. આ યોજનાઓ તમને તમારા પોર્ટફોલિયોમાં વૈવિધ્ય લાવવામાં મદદ કરી શકે છે અને તરલતા જાળવી રાખીને વધારાની રોકડનું રોકાણ કરવામાં મદદ કરી શકે છે. ખાતરી કરો કે તમે તમારા અનુસાર રોકાણ કરો છોરોકાણ યોજના.

ડી. કરવેરા

મની માર્કેટ ફંડ્સના કિસ્સામાં, કરવેરા નિયમો નીચે મુજબ છે:

કેપિટલ ગેન્સ ટેક્સ

જો તમે યોજનાના એકમો ત્રણ વર્ષ સુધીના સમયગાળા માટે રાખો છો, તો પછીમૂડી વધારો તમારા દ્વારા કમાયેલાને ટૂંકા ગાળાના મૂડી લાભ અથવા STCG કહેવામાં આવે છે. તમારામાં STCG ઉમેરવામાં આવે છેકરપાત્ર આવક અને લાગુ પડે તે મુજબ કરઆવક વેરો સ્લેબ

જો તમે યોજનાના એકમોને ત્રણ વર્ષથી વધુ સમય માટે રાખો છો, તો તમારા દ્વારા મેળવેલ મૂડી લાભને લાંબા ગાળાના મૂડી લાભ અથવા LTCG કહેવામાં આવે છે. તેના પર ઇન્ડેક્સેશન લાભો સાથે 20% કર લાદવામાં આવે છે.

નાણાકીય વર્ષ 22 - 23 માં રોકાણ કરવા માટે શ્રેષ્ઠ મની માર્કેટ ફંડ્સ

ભારતમાં કેટલાક શ્રેષ્ઠ મની માર્કેટ ફંડ નીચે મુજબ છે-Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity ICICI Prudential Money Market Fund Growth ₹394.917

↑ 0.17 ₹31,851 1.5 3 7.3 7.5 7.4 6.19% 2M 26D 3M 3D Franklin India Savings Fund Growth ₹52.193

↑ 0.02 ₹3,830 1.5 3 7.3 7.4 7.4 6.21% 3M 4D 3M 11D UTI Money Market Fund Growth ₹3,208.74

↑ 1.46 ₹19,301 1.4 3 7.3 7.5 7.5 6.33% 4M 6D 4M 6D Nippon India Money Market Fund Growth ₹4,317.02

↑ 1.82 ₹20,190 1.4 2.9 7.2 7.5 7.4 6.71% 2Y 11M 8D 3Y 8M 26D Kotak Money Market Scheme Growth ₹4,670.97

↑ 2.06 ₹32,188 1.5 3 7.2 7.4 7.4 6.3% 4M 13D 4M 13D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 16 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary ICICI Prudential Money Market Fund Franklin India Savings Fund UTI Money Market Fund Nippon India Money Market Fund Kotak Money Market Scheme Point 1 Upper mid AUM (₹31,851 Cr). Bottom quartile AUM (₹3,830 Cr). Bottom quartile AUM (₹19,301 Cr). Lower mid AUM (₹20,190 Cr). Highest AUM (₹32,188 Cr). Point 2 Established history (19+ yrs). Oldest track record among peers (24 yrs). Established history (16+ yrs). Established history (20+ yrs). Established history (22+ yrs). Point 3 Top rated. Rating: 3★ (bottom quartile). Rating: 4★ (upper mid). Rating: 3★ (bottom quartile). Rating: 4★ (lower mid). Point 4 Risk profile: Low. Risk profile: Moderately Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Point 5 1Y return: 7.31% (top quartile). 1Y return: 7.29% (upper mid). 1Y return: 7.26% (lower mid). 1Y return: 7.22% (bottom quartile). 1Y return: 7.22% (bottom quartile). Point 6 1M return: 0.61% (top quartile). 1M return: 0.57% (lower mid). 1M return: 0.56% (bottom quartile). 1M return: 0.57% (bottom quartile). 1M return: 0.60% (upper mid). Point 7 Sharpe: 2.81 (bottom quartile). Sharpe: 2.75 (bottom quartile). Sharpe: 3.02 (top quartile). Sharpe: 2.85 (upper mid). Sharpe: 2.84 (lower mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.19% (bottom quartile). Yield to maturity (debt): 6.21% (bottom quartile). Yield to maturity (debt): 6.33% (upper mid). Yield to maturity (debt): 6.71% (top quartile). Yield to maturity (debt): 6.30% (lower mid). Point 10 Modified duration: 0.24 yrs (top quartile). Modified duration: 0.26 yrs (upper mid). Modified duration: 0.35 yrs (lower mid). Modified duration: 2.94 yrs (bottom quartile). Modified duration: 0.37 yrs (bottom quartile). ICICI Prudential Money Market Fund

Franklin India Savings Fund

UTI Money Market Fund

Nippon India Money Market Fund

Kotak Money Market Scheme

The objective of the Plan will be to seek to provide reasonable returns, commensurate with low risk while providing a high level of liquidity, through investments made primarily in money market and debt securities. Below is the key information for ICICI Prudential Money Market Fund Returns up to 1 year are on (Erstwhile Franklin India Savings Plus Fund Retail Option) Aims to provide income consistent with the prudent risk from a portfolio comprising substantially of floating rate debt instruments, fixed rate debt instruments swapped for floating rate returns, and also fixed rate instruments and money market instruments. Research Highlights for Franklin India Savings Fund Below is the key information for Franklin India Savings Fund Returns up to 1 year are on To provide highest possible current income consistent with preservation of capital and providing liquidity from investing in a diversified portfolio of short term money market securities. Research Highlights for UTI Money Market Fund Below is the key information for UTI Money Market Fund Returns up to 1 year are on (Erstwhile Reliance Liquidity Fund) The investment objective of the Scheme is to generate optimal returns consistent with moderate levels of risk and high liquidity. Accordingly, investments shall predominantly be made in Debt and Money Market Instruments. Research Highlights for Nippon India Money Market Fund Below is the key information for Nippon India Money Market Fund Returns up to 1 year are on (Erstwhile Kotak Floater Short Term Fund) To reduce the interest rate risk associated with investments in fixed rate instruments by investing predominantly in floating rate securities, money market instruments and using appropriate derivatives. Research Highlights for Kotak Money Market Scheme Below is the key information for Kotak Money Market Scheme Returns up to 1 year are on 1. ICICI Prudential Money Market Fund

ICICI Prudential Money Market Fund

Growth Launch Date 9 Mar 06 NAV (16 Feb 26) ₹394.917 ↑ 0.17 (0.04 %) Net Assets (Cr) ₹31,851 on 31 Dec 25 Category Debt - Money Market AMC ICICI Prudential Asset Management Company Limited Rating ☆☆☆☆ Risk Low Expense Ratio 0.32 Sharpe Ratio 2.81 Information Ratio 0 Alpha Ratio 0 Min Investment 500 Min SIP Investment 100 Exit Load NIL Yield to Maturity 6.19% Effective Maturity 3 Months 3 Days Modified Duration 2 Months 26 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹10,378 31 Jan 23 ₹10,896 31 Jan 24 ₹11,708 31 Jan 25 ₹12,609 31 Jan 26 ₹13,512 Returns for ICICI Prudential Money Market Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 16 Feb 26 Duration Returns 1 Month 0.6% 3 Month 1.5% 6 Month 3% 1 Year 7.3% 3 Year 7.5% 5 Year 6.3% 10 Year 15 Year Since launch 7.1% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.4% 2023 7.7% 2022 7.4% 2021 4.7% 2020 3.7% 2019 6.2% 2018 7.9% 2017 7.7% 2016 6.7% 2015 7.7% Fund Manager information for ICICI Prudential Money Market Fund

Name Since Tenure Manish Banthia 12 Jun 23 2.56 Yr. Nikhil Kabra 3 Aug 16 9.42 Yr. Data below for ICICI Prudential Money Market Fund as on 31 Dec 25

Asset Allocation

Asset Class Value Cash 98.82% Debt 0.92% Other 0.26% Debt Sector Allocation

Sector Value Corporate 43.06% Cash Equivalent 40.27% Government 16.41% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity India (Republic of)

- | -7% ₹2,310 Cr 233,500,000 364 Days Tbill Red 12-03-2026

Sovereign Bonds | -4% ₹1,302 Cr 131,500,000 Bank of Baroda

Debentures | -2% ₹595 Cr 12,000 Bank of Baroda

Debentures | -1% ₹471 Cr 9,500 364 Days Tbill (Md 05/03/2026)

Sovereign Bonds | -1% ₹347 Cr 35,000,000 364 DTB 15012026

Sovereign Bonds | -1% ₹299 Cr 30,000,000 India (Republic of)

- | -1% ₹250 Cr 25,000,000 Union Bank of India

Domestic Bonds | -1% ₹244 Cr 5,000 Indian Bank

Domestic Bonds | -0% ₹148 Cr 3,000 08.38 OD Sdl 2026

Sovereign Bonds | -0% ₹125 Cr 12,500,000 2. Franklin India Savings Fund

Franklin India Savings Fund

Growth Launch Date 11 Feb 02 NAV (16 Feb 26) ₹52.193 ↑ 0.02 (0.05 %) Net Assets (Cr) ₹3,830 on 31 Dec 25 Category Debt - Money Market AMC Franklin Templeton Asst Mgmt(IND)Pvt Ltd Rating ☆☆☆ Risk Moderately Low Expense Ratio 0.3 Sharpe Ratio 2.75 Information Ratio 0 Alpha Ratio 0 Min Investment 10,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 6.21% Effective Maturity 3 Months 11 Days Modified Duration 3 Months 4 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹10,367 31 Jan 23 ₹10,850 31 Jan 24 ₹11,651 31 Jan 25 ₹12,539 31 Jan 26 ₹13,439 Returns for Franklin India Savings Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 16 Feb 26 Duration Returns 1 Month 0.6% 3 Month 1.5% 6 Month 3% 1 Year 7.3% 3 Year 7.4% 5 Year 6.1% 10 Year 15 Year Since launch 7.1% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.4% 2023 7.7% 2022 7.3% 2021 4.4% 2020 3.6% 2019 6% 2018 8.5% 2017 7.5% 2016 7.2% 2015 8.1% Fund Manager information for Franklin India Savings Fund

Name Since Tenure Rahul Goswami 6 Oct 23 2.24 Yr. Rohan Maru 10 Oct 24 1.23 Yr. Chandni Gupta 30 Apr 24 1.67 Yr. Data below for Franklin India Savings Fund as on 31 Dec 25

Asset Allocation

Asset Class Value Cash 97.78% Debt 1.97% Other 0.25% Debt Sector Allocation

Sector Value Cash Equivalent 43.66% Corporate 35.37% Government 20.73% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity 364 Days Tbill (Md 05/03/2026)

Sovereign Bonds | -6% ₹223 Cr 22,500,000 Canara Bank

Domestic Bonds | -5% ₹198 Cr 4,000 364 DTB 22012026

Sovereign Bonds | -5% ₹173 Cr 17,316,500

↑ 4,500,000 Punjab National Bank

Domestic Bonds | -3% ₹104 Cr 2,100

↑ 2,100 Kotak Mahindra Bank Ltd.

Debentures | -2% ₹74 Cr 1,500 Union Bank of India

Domestic Bonds | -2% ₹71 Cr 1,500

↑ 1,500 Punjab National Bank

Domestic Bonds | -1% ₹50 Cr 1,000 364 Days Tbill Red 12-03-2026

Sovereign Bonds | -1% ₹50 Cr 5,000,000 Indian Bank

Domestic Bonds | -1% ₹49 Cr 1,000 08.39 RJ UDAY 2026

Domestic Bonds | -1% ₹29 Cr 2,860,000 3. UTI Money Market Fund

UTI Money Market Fund

Growth Launch Date 13 Jul 09 NAV (16 Feb 26) ₹3,208.74 ↑ 1.46 (0.05 %) Net Assets (Cr) ₹19,301 on 31 Dec 25 Category Debt - Money Market AMC UTI Asset Management Company Ltd Rating ☆☆☆☆ Risk Low Expense Ratio 0.25 Sharpe Ratio 3.02 Information Ratio 0 Alpha Ratio 0 Min Investment 10,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 6.33% Effective Maturity 4 Months 6 Days Modified Duration 4 Months 6 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹10,388 31 Jan 23 ₹10,922 31 Jan 24 ₹11,744 31 Jan 25 ₹12,648 31 Jan 26 ₹13,554 Returns for UTI Money Market Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 16 Feb 26 Duration Returns 1 Month 0.6% 3 Month 1.4% 6 Month 3% 1 Year 7.3% 3 Year 7.5% 5 Year 6.3% 10 Year 15 Year Since launch 7.3% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.5% 2023 7.7% 2022 7.4% 2021 4.9% 2020 3.7% 2019 6% 2018 8% 2017 7.8% 2016 6.7% 2015 7.7% Fund Manager information for UTI Money Market Fund

Name Since Tenure Anurag Mittal 1 Dec 21 4.09 Yr. Amit Sharma 7 Jul 17 8.49 Yr. Data below for UTI Money Market Fund as on 31 Dec 25

Asset Allocation

Asset Class Value Cash 79.18% Debt 20.54% Other 0.28% Debt Sector Allocation

Sector Value Corporate 51.98% Cash Equivalent 31.85% Government 15.9% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity Canara Bank

Domestic Bonds | -4% ₹682 Cr 7,000,000,000

↑ 5,000,000,000 Indusind Bank Ltd.

Debentures | -3% ₹536 Cr 5,500,000,000 364 DTB 19mar2026

Sovereign Bonds | -3% ₹495 Cr 5,000,000,000 India (Republic of)

- | -3% ₹488 Cr 5,000,000,000

↑ 5,000,000,000 Union Bank of India

Domestic Bonds | -2% ₹391 Cr 4,000,000,000 Tbill

Sovereign Bonds | -2% ₹343 Cr 3,500,000,000 Kotak Mahindra Bank Ltd.

Debentures | -1% ₹288 Cr 3,000,000,000 T-Bill

Sovereign Bonds | -1% ₹196 Cr 2,000,000,000 India (Republic of)

- | -1% ₹195 Cr 2,000,000,000

↑ 2,000,000,000 Indian Bank

Domestic Bonds | -1% ₹190 Cr 2,000,000,000 4. Nippon India Money Market Fund

Nippon India Money Market Fund

Growth Launch Date 16 Jun 05 NAV (16 Feb 26) ₹4,317.02 ↑ 1.82 (0.04 %) Net Assets (Cr) ₹20,190 on 31 Dec 25 Category Debt - Money Market AMC Nippon Life Asset Management Ltd. Rating ☆☆☆ Risk Low Expense Ratio 0.39 Sharpe Ratio 2.85 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load NIL Yield to Maturity 6.71% Effective Maturity 3 Years 8 Months 26 Days Modified Duration 2 Years 11 Months 8 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹10,391 31 Jan 23 ₹10,933 31 Jan 24 ₹11,746 31 Jan 25 ₹12,651 31 Jan 26 ₹13,549 Returns for Nippon India Money Market Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 16 Feb 26 Duration Returns 1 Month 0.6% 3 Month 1.4% 6 Month 2.9% 1 Year 7.2% 3 Year 7.5% 5 Year 6.3% 10 Year 15 Year Since launch 7.3% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.4% 2023 7.8% 2022 7.4% 2021 5% 2020 3.8% 2019 6% 2018 8.1% 2017 7.9% 2016 6.6% 2015 7.6% Fund Manager information for Nippon India Money Market Fund

Name Since Tenure Kinjal Desai 16 Jul 18 7.47 Yr. Vikash Agarwal 14 Sep 24 1.3 Yr. Lokesh Maru 5 Sep 25 0.32 Yr. Divya Sharma 5 Sep 25 0.32 Yr. Data below for Nippon India Money Market Fund as on 31 Dec 25

Asset Allocation

Asset Class Value Cash 88.25% Debt 11.46% Other 0.29% Debt Sector Allocation

Sector Value Corporate 47.27% Cash Equivalent 42.8% Government 9.65% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity Treasury Bill

Sovereign Bonds | -2% ₹441 Cr 45,000,000 Bank of Baroda

Debentures | -2% ₹366 Cr 7,500 Small Industries Development Bank of India

Debentures | -1% ₹285 Cr 6,000 364 DTB 27022026

Sovereign Bonds | -1% ₹248 Cr 25,000,000 364 Days Tbill (Md 05/03/2026)

Sovereign Bonds | -1% ₹248 Cr 25,000,000 Bank of India Ltd.

Debentures | -1% ₹244 Cr 5,000 Small Industries Development Bank of India

Debentures | -1% ₹235 Cr 5,000

↑ 5,000 07.36 UK Gs 2033

Sovereign Bonds | -1% ₹229 Cr 22,783,400 Indian Bank

Domestic Bonds | -1% ₹222 Cr 4,500 Treasury Bills

Sovereign Bonds | -1% ₹197 Cr 20,000,000 5. Kotak Money Market Scheme

Kotak Money Market Scheme

Growth Launch Date 14 Jul 03 NAV (16 Feb 26) ₹4,670.97 ↑ 2.06 (0.04 %) Net Assets (Cr) ₹32,188 on 31 Dec 25 Category Debt - Money Market AMC Kotak Mahindra Asset Management Co Ltd Rating ☆☆☆☆ Risk Low Expense Ratio 0.36 Sharpe Ratio 2.84 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load NIL Yield to Maturity 6.3% Effective Maturity 4 Months 13 Days Modified Duration 4 Months 13 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹10,383 31 Jan 23 ₹10,911 31 Jan 24 ₹11,718 31 Jan 25 ₹12,618 31 Jan 26 ₹13,510 Returns for Kotak Money Market Scheme

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 16 Feb 26 Duration Returns 1 Month 0.6% 3 Month 1.5% 6 Month 3% 1 Year 7.2% 3 Year 7.4% 5 Year 6.3% 10 Year 15 Year Since launch 7.1% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.4% 2023 7.7% 2022 7.3% 2021 4.9% 2020 3.7% 2019 5.7% 2018 8% 2017 7.7% 2016 6.7% 2015 7.7% Fund Manager information for Kotak Money Market Scheme

Name Since Tenure Deepak Agrawal 1 Nov 06 19.18 Yr. Manu Sharma 1 Nov 22 3.17 Yr. Data below for Kotak Money Market Scheme as on 31 Dec 25

Asset Allocation

Asset Class Value Cash 87.23% Debt 12.5% Other 0.27% Debt Sector Allocation

Sector Value Corporate 52.67% Cash Equivalent 30.9% Government 16.15% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity India (Republic of)

- | -3% ₹883 Cr 90,000,000 Indusind Bank Ltd.

Debentures | -2% ₹682 Cr 70,000 364 Days Tbill Red 28-05-2026

Sovereign Bonds | -2% ₹661 Cr 67,500,000 364 Days Tbill Red 05-02-2026

Sovereign Bonds | -2% ₹647 Cr 65,000,000 India (Republic of)

- | -2% ₹594 Cr 60,000,000 Bank of Baroda

Debentures | -2% ₹488 Cr 50,000 364 DTB 29012026

Sovereign Bonds | -1% ₹448 Cr 45,000,000

↓ -5,000,000 UCO Bank

Domestic Bonds | -1% ₹342 Cr 35,000 364 DTB 19mar2026

Sovereign Bonds | -1% ₹282 Cr 28,500,000 India (Republic of)

- | -1% ₹248 Cr 25,000,000

નિષ્કર્ષ

જ્યારે આપણે મની માર્કેટ ઇન્સ્ટ્રુમેન્ટ્સ વિશે શીખ્યા છીએ ત્યારે ડેટ મ્યુચ્યુઅલ ફંડ્સ, તેમના પ્રકારો અને વર્ગીકરણ વિશે જાણવું પણ મહત્વપૂર્ણ છે. ઠીક છે, ડેટ મ્યુચ્યુઅલ ફંડને સામાન્ય વ્યાપક શ્રેણીઓમાં વર્ગીકૃત કરવામાં આવે છે જેમ કે લિક્વિડ ફંડ્સ, અલ્ટ્રાટૂંકા ગાળાના ભંડોળ, ટૂંકા ગાળાના ભંડોળ, લાંબા ગાળાની આવક ભંડોળ અનેગિલ્ટ ફંડ્સ.

જો કે, મની માર્કેટ ફંડ્સમાં રોકાણ કરવા માટે, તેની પરિસ્થિતિને સમજવી ખૂબ જ મહત્વપૂર્ણ છેઅર્થતંત્ર, વ્યાજ દરોની દિશા, અને રોકાણ કરતી વખતે કોર્પોરેટ દેવું તેમજ સરકારી દેવુંમાં ઉપજની હિલચાલની અપેક્ષિત દિશા.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.

Research Highlights for ICICI Prudential Money Market Fund