ભારતમાં એસેટ મેનેજમેન્ટ કંપનીઓ

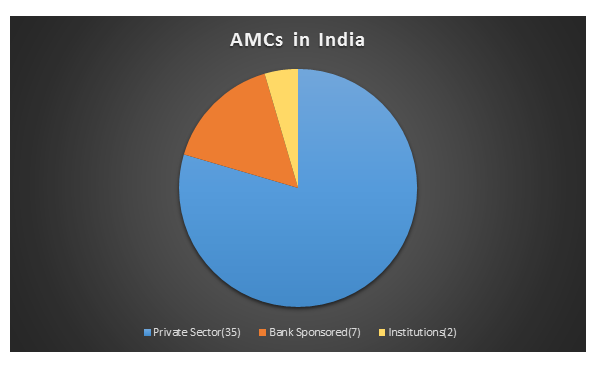

ભારતમાં એસેટ મેનેજમેન્ટ કંપનીઓને વ્યાપક રીતે ત્રણ પ્રકારમાં વર્ગીકૃત કરવામાં આવી છે; બેંક દ્વારા પ્રાયોજિત મ્યુચ્યુઅલ ફંડ, મ્યુચ્યુઅલ ફંડ સંસ્થાઓ અને ખાનગી ક્ષેત્રના મ્યુચ્યુઅલ ફંડ. આજે (ફેબ્રુઆરી 2017) સુધીમાં ભારતમાં કુલ 44 એસેટ મેનેજમેન્ટ કંપનીઓ છે. આમાંથી 35 AMC ખાનગી ક્ષેત્રનો ભાગ છે.

તમામ એસેટ મેનેજમેન્ટ કંપનીઓ એસોસિયેશન ઓફ મ્યુચ્યુઅલ ફંડ્સ ઇન ઇન્ડિયાનો ભાગ છે (AMFI). AMFI ને 1995 માં ભારતમાં તમામ નોંધાયેલ AMCsની બિન-લાભકારી સંસ્થા તરીકે સામેલ કરવામાં આવી હતી.

ભારતમાં લોકપ્રિય AMCsની ઝાંખી

સંસદના UTI અધિનિયમ દ્વારા 1963 માં મ્યુચ્યુઅલ ફંડની શરૂઆત થઈ ત્યારથી, ઉદ્યોગે તેની વર્તમાન સ્થિતિમાં પહોંચવા માટે નોંધપાત્ર વિકાસની દેખરેખ રાખી છે. જાહેર ક્ષેત્રની રજૂઆત પછી ખાનગી ક્ષેત્રના પ્રવેશે મ્યુચ્યુઅલ ફંડ ઉદ્યોગના ઇતિહાસના મહત્વપૂર્ણ તબક્કાઓને ચિહ્નિત કર્યા છે.

1987માં મ્યુચ્યુઅલ ફંડ માર્કેટમાં જાહેર ક્ષેત્રની એન્ટ્રી થઈ. SBI મ્યુચ્યુઅલ ફંડ્સ, જૂન 1987માં સ્થપાયેલ, જાહેર ક્ષેત્રની સૌથી જૂની AMC સંચાલિત છે.SBI મ્યુચ્યુઅલ ફંડ 25 વર્ષથી વધુનો સમૃદ્ધ ઇતિહાસ અને ખૂબ જ પ્રભાવશાળી ટ્રેક રેકોર્ડ ધરાવે છે. SBI મ્યુચ્યુઅલ ફંડની કુલ એસેટ અંડર મેનેજમેન્ટ (AUM) સપ્ટેમ્બર 2016માં INR 1,31,647 કરોડથી વધુ હોવાનું નોંધાયું છે.

કોઠારી પાયોનિયર (હવે ફ્રેન્કલિન ટેમ્પલટન સાથે મર્જ થઈ ગયું) એ 1993માં મ્યુચ્યુઅલ ફંડ માર્કેટમાં પ્રવેશ કરનાર એએમસી સંચાલિત પ્રથમ ખાનગી ક્ષેત્ર હતું. ફ્રેન્કલિન ટેમ્પલટન ઉદ્યોગમાં છેલ્લા બે દાયકાથી વધુ સમયથી છે. ફ્રેન્કલિન ટેમ્પલટનની કુલ AUM સપ્ટેમ્બર 2016ના રોજ નોંધાયા મુજબ INR 74,576 કરોડથી વધુ છે.

વર્ષોથી, ખાનગી ક્ષેત્રની ઘણી AMC એ મ્યુચ્યુઅલ ફંડ માર્કેટમાં પ્રવેશ કર્યો.HDFC મ્યુચ્યુઅલ ફંડ 2000 માં સુયોજિત સૌથી સફળ પૈકી એક છેમ્યુચ્યુઅલ ફંડ ગૃહો ભારતમાં. જૂન 2016 સુધીમાં, HDFC મ્યુચ્યુઅલ ફંડના સંચાલન હેઠળની સંપત્તિ INR 2,13,322 કરોડથી વધુ છે.

ICICI પ્રુડેન્શિયલ મ્યુચ્યુઅલ ફંડ એ જૂન 2015 થી જૂન 2016 દરમિયાન સરેરાશ AUM ની દ્રષ્ટિએ ટોચનું પ્રદર્શન કરનાર AMC હતું. ICICI પ્રુડેન્શિયલ હેઠળ મેનેજમેન્ટ હેઠળની કુલ સંપત્તિ અંદાજે INR 193,296 કરોડની આસપાસ છે. આ રકમ પાછલા વર્ષ કરતાં 24%નો વૃદ્ધિ દર દર્શાવે છે.

રિલાયન્સ મ્યુચ્યુઅલ ફંડ દેશની સૌથી લોકપ્રિય એસેટ મેનેજમેન્ટ કંપનીઓમાંની એક છે. રિલાયન્સ AMC સમગ્ર ભારતમાં લગભગ 179 શહેરોને આવરી લે છે, જે તેને દેશમાં સૌથી ઝડપથી વિકસતા મ્યુચ્યુઅલ ફંડ્સમાંનું એક બનાવે છે. સપ્ટેમ્બર 2016 સુધીમાં, રિલાયન્સ મ્યુચ્યુઅલ ફંડના સંચાલન હેઠળની કુલ સંપત્તિ INR 18,000 કરોડથી વધુ હોવાનું નોંધવામાં આવ્યું છે.

Talk to our investment specialist

બિરલા સન લાઇફ એસેટ મેનેજમેન્ટ કંપની (બીએસએલએએમસી) એ પણ ભારતમાં અગ્રણી અને વ્યાપકપણે જાણીતી એસેટ મેનેજમેન્ટ કંપનીઓમાંની એક છે. તે આદિત્ય બિરલા ગ્રુપ અને સન લાઈફ ફાઈનાન્સિયલનું સંયુક્ત સાહસ છે. સપ્ટેમ્બર 2016માં BSLAMCના સંચાલન હેઠળની કુલ સંપત્તિ INR 1,68,802 કરોડ હોવાનું નોંધાયું છે.

2002 માં સ્થપાયેલ UTI એસેટ મેનેજમેન્ટ કંપની, ચાર જાહેર ક્ષેત્રની કંપનીઓ દ્વારા પ્રાયોજિત છે, જેમ કે LIC ઈન્ડિયા, સ્ટેટ બેંક ઓફ ઈન્ડિયા, બેંક ઓફ બરોડા અને પંજાબ નેશનલ બેંક. સપ્ટેમ્બર 2016માં UTI એસેટ મેનેજમેન્ટ કંપનીની AUM અંદાજિત INR 1,27,111 કરોડ હતી.

ટોચની એસેટ મેનેજમેન્ટ કંપનીઓ

1. ICICI પ્રુડેન્શિયલ એસેટ Mgmt.Company Limited

અંદાજે ₹3 લાખ કરોડના AUM કદ સાથે, ICICI પ્રુડેન્શિયલ એસેટ મેનેજમેન્ટ કંપની લિ. દેશની સૌથી મોટી એસેટ મેનેજમેન્ટ કંપની (AMC) છે. તે ભારતમાં ICICI બેંક અને UKમાં Prudential Plc વચ્ચેનું સંયુક્ત સાહસ છે. તેની શરૂઆત 1993માં થઈ હતી.

મ્યુચ્યુઅલ ફંડ્સ ઉપરાંત, AMC રોકાણકારો માટે પોર્ટફોલિયો મેનેજમેન્ટ સર્વિસિસ (PMS) અને રિયલ એસ્ટેટને પણ પૂરી પાડે છે.

ટોચના ICICI પ્રુડેન્શિયલ મ્યુચ્યુઅલ ફંડ્સ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Regular Gold Savings Fund Growth ₹46.3958

↓ -0.99 ₹4,482 22.1 49.4 73.3 37 24.7 72 ICICI Prudential US Bluechip Equity Fund Growth ₹74.23

↑ 0.89 ₹3,521 7.7 9.9 18.2 14.8 13.4 15.8 ICICI Prudential Global Stable Equity Fund Growth ₹31.55

↓ -0.14 ₹91 7.2 10.1 17.2 12 11.8 17.8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Feb 26 Research Highlights & Commentary of 3 Funds showcased

Commentary ICICI Prudential Regular Gold Savings Fund ICICI Prudential US Bluechip Equity Fund ICICI Prudential Global Stable Equity Fund Point 1 Highest AUM (₹4,482 Cr). Lower mid AUM (₹3,521 Cr). Bottom quartile AUM (₹91 Cr). Point 2 Oldest track record among peers (14 yrs). Established history (13+ yrs). Established history (12+ yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 4★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 24.70% (upper mid). 5Y return: 13.36% (lower mid). 5Y return: 11.77% (bottom quartile). Point 6 3Y return: 36.99% (upper mid). 3Y return: 14.80% (lower mid). 3Y return: 11.99% (bottom quartile). Point 7 1Y return: 73.29% (upper mid). 1Y return: 18.24% (lower mid). 1Y return: 17.20% (bottom quartile). Point 8 1M return: 5.65% (upper mid). Alpha: -2.77 (bottom quartile). Alpha: 0.00 (lower mid). Point 9 Alpha: 0.00 (upper mid). Sharpe: 0.81 (bottom quartile). Sharpe: 1.33 (lower mid). Point 10 Sharpe: 4.33 (upper mid). Information ratio: -1.01 (bottom quartile). Information ratio: 0.00 (lower mid). ICICI Prudential Regular Gold Savings Fund

ICICI Prudential US Bluechip Equity Fund

ICICI Prudential Global Stable Equity Fund

2. HDFC એસેટ મેનેજમેન્ટ કંપની લિમિટેડ

HDFC મ્યુચ્યુઅલ ફંડ AUM ના કદ દ્વારા બીજા નંબર પર છે. લગભગ ₹3 લાખ કરોડના ફંડના કદ સાથે, તે દેશની સૌથી મોટી મ્યુચ્યુઅલ ફંડ કંપનીઓ અથવા AMC પૈકીની એક છે.

ટોચના HDFC મ્યુચ્યુઅલ ફંડ ફંડ્સ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) HDFC Gold Fund Growth ₹44.837

↓ -0.85 ₹8,501 22 49.6 73.4 37.1 24.6 71.3 HDFC Multi-Asset Fund Growth ₹76.753

↑ 0.01 ₹5,460 2.3 7.6 16.2 15.4 13 13.2 HDFC Arbitrage Fund Growth ₹31.792

↑ 0.02 ₹24,031 1.6 3 6.3 7 5.9 6.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Feb 26 Research Highlights & Commentary of 3 Funds showcased

Commentary HDFC Gold Fund HDFC Multi-Asset Fund HDFC Arbitrage Fund Point 1 Lower mid AUM (₹8,501 Cr). Bottom quartile AUM (₹5,460 Cr). Highest AUM (₹24,031 Cr). Point 2 Established history (14+ yrs). Oldest track record among peers (20 yrs). Established history (18+ yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 3★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: Moderate. Risk profile: Moderately Low. Point 5 5Y return: 24.64% (upper mid). 5Y return: 13.01% (lower mid). 5Y return: 5.90% (bottom quartile). Point 6 3Y return: 37.06% (upper mid). 3Y return: 15.40% (lower mid). 3Y return: 7.02% (bottom quartile). Point 7 1Y return: 73.36% (upper mid). 1Y return: 16.18% (lower mid). 1Y return: 6.35% (bottom quartile). Point 8 1M return: 5.72% (upper mid). 1M return: 1.38% (lower mid). 1M return: 0.58% (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 4.39 (upper mid). Sharpe: 1.10 (lower mid). Sharpe: 0.76 (bottom quartile). HDFC Gold Fund

HDFC Multi-Asset Fund

HDFC Arbitrage Fund

3. રિલાયન્સ નિપ્પોન લાઇફ એસેટ મેનેજમેન્ટ લિમિટેડ

અંદાજે ₹2.5 લાખ કરોડની મેનેજમેન્ટ હેઠળની સંપત્તિ સાથે, રિલાયન્સ મ્યુચ્યુઅલ ફંડ એ ભારતની અગ્રણી મ્યુચ્યુઅલ ફંડ કંપનીઓમાંની એક છે.

રિલાયન્સ અનિલ ધીરુભાઈ અંબાણી (ADA) ગ્રુપનો એક ભાગ, રિલાયન્સ મ્યુચ્યુઅલ ફંડ એ ભારતમાં સૌથી ઝડપથી વિકસતી AMCs પૈકીની એક છે.

ટોચના રિલાયન્સ મ્યુચ્યુઅલ ફંડ ફંડ્સ 2022

No Funds available.

4. આદિત્ય બિરલા સન લાઈફ એસેટ મેનેજમેન્ટ કંપની લિમિટેડ

અગાઉ બિરલા સન લાઇફ એસેટ મેનેજમેન્ટ કંપની તરીકે ઓળખાતી, આ ફંડ હાઉસ એયુએમ કદની દ્રષ્ટિએ 3જું સૌથી મોટું છે. હાલમાં તે આદિત્ય બિરલા સન લાઇફ (ABSL) એસેટ મેનેજમેન્ટ કંપની લિ. તરીકે ઓળખાય છે. તે ભારતમાં આદિત્ય બિરલા જૂથ અને કેનેડાની સન લાઇફ ફાઇનાન્સિયલ ઇન્ક વચ્ચેનું સંયુક્ત સાહસ છે. તેની સ્થાપના 1994 માં સંયુક્ત સાહસ તરીકે કરવામાં આવી હતી.

ટોચના આદિત્ય બિરલા મ્યુચ્યુઅલ ફંડ ફંડ્સ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Gold Fund Growth ₹43.7074

↓ -0.88 ₹1,266 22.4 50 73.7 37.2 24.8 72 Aditya Birla Sun Life International Equity Fund - Plan B Growth ₹28.8036

↑ 0.07 ₹93 10.3 10 13.8 18.9 9 Aditya Birla Sun Life International Equity Fund - Plan A Growth ₹47.8193

↑ 0.05 ₹276 6.5 9.2 26.8 15.1 11.2 34.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Feb 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Aditya Birla Sun Life Gold Fund Aditya Birla Sun Life International Equity Fund - Plan B Aditya Birla Sun Life International Equity Fund - Plan A Point 1 Highest AUM (₹1,266 Cr). Bottom quartile AUM (₹93 Cr). Lower mid AUM (₹276 Cr). Point 2 Established history (13+ yrs). Oldest track record among peers (18 yrs). Established history (18+ yrs). Point 3 Top rated. Rating: 1★ (bottom quartile). Rating: 2★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 24.82% (upper mid). 5Y return: 8.98% (bottom quartile). 5Y return: 11.24% (lower mid). Point 6 3Y return: 37.18% (upper mid). 3Y return: 18.95% (lower mid). 3Y return: 15.13% (bottom quartile). Point 7 1Y return: 73.74% (upper mid). 1Y return: 13.75% (bottom quartile). 1Y return: 26.78% (lower mid). Point 8 1M return: 5.98% (upper mid). Alpha: 0.00 (bottom quartile). Alpha: 9.64 (upper mid). Point 9 Alpha: 0.00 (lower mid). Sharpe: 0.85 (bottom quartile). Sharpe: 2.57 (lower mid). Point 10 Sharpe: 4.49 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -1.52 (bottom quartile). Aditya Birla Sun Life Gold Fund

Aditya Birla Sun Life International Equity Fund - Plan B

Aditya Birla Sun Life International Equity Fund - Plan A

5. SBI ફંડ મેનેજમેન્ટ પ્રાઇવેટ લિમિટેડ

SBI ફંડ્સ મેનેજમેન્ટ પ્રાઈવેટ લિમિટેડ એ સ્ટેટ બેંક ઓફ ઈન્ડિયા (SBI) અને ફ્રાન્સની યુરોપિયન એસેટ મેનેજમેન્ટ કંપની અમુન્ડી વચ્ચેનું સંયુક્ત સાહસ છે. તે 1987 માં લોન્ચ કરવામાં આવ્યું હતું.

ટોચના SBI મ્યુચ્યુઅલ ફંડ ફંડ્સ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) SBI Gold Fund Growth ₹43.8991

↓ -0.92 ₹10,775 22.1 49.7 73.4 37.3 24.9 71.5 SBI PSU Fund Growth ₹36.5276

↑ 0.18 ₹5,817 6.8 17.1 33.3 34.1 28.3 11.3 SBI Multi Asset Allocation Fund Growth ₹66.8116

↑ 0.00 ₹13,033 4.8 13.1 22.9 20 14.8 18.6 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Feb 26 Research Highlights & Commentary of 3 Funds showcased

Commentary SBI Gold Fund SBI PSU Fund SBI Multi Asset Allocation Fund Point 1 Lower mid AUM (₹10,775 Cr). Bottom quartile AUM (₹5,817 Cr). Highest AUM (₹13,033 Cr). Point 2 Established history (14+ yrs). Established history (15+ yrs). Oldest track record among peers (20 yrs). Point 3 Rating: 2★ (lower mid). Rating: 2★ (bottom quartile). Top rated. Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: Moderate. Point 5 5Y return: 24.87% (lower mid). 5Y return: 28.26% (upper mid). 5Y return: 14.80% (bottom quartile). Point 6 3Y return: 37.33% (upper mid). 3Y return: 34.12% (lower mid). 3Y return: 20.00% (bottom quartile). Point 7 1Y return: 73.36% (upper mid). 1Y return: 33.26% (lower mid). 1Y return: 22.91% (bottom quartile). Point 8 1M return: 5.70% (lower mid). Alpha: -0.22 (bottom quartile). 1M return: 0.84% (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Sharpe: 0.33 (bottom quartile). Alpha: 0.00 (lower mid). Point 10 Sharpe: 4.38 (upper mid). Information ratio: -0.47 (bottom quartile). Sharpe: 1.60 (lower mid). SBI Gold Fund

SBI PSU Fund

SBI Multi Asset Allocation Fund

6. UTI એસેટ મેનેજમેન્ટ કંપની લિ

યુટીઆઈ મ્યુચ્યુઅલ ફંડ એ યુનિટ ટ્રસ્ટ ઓફ ઈન્ડિયા (યુટીઆઈ) નો એક ભાગ છે. સાથે નોંધણી કરાવી હતીસેબી 2003માં. તેને SBI, LIC, બેંક ઓફ બરોડા અને PNB દ્વારા પ્રમોટ કરવામાં આવે છે.

UTI એ ભારતના સૌથી જૂના અને સૌથી મોટા મ્યુચ્યુઅલ ફંડ્સમાંનું એક છે.

ટોચના UTI મ્યુચ્યુઅલ ફંડ ફંડ્સ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) UTI Banking and Financial Services Fund Growth ₹204.796

↑ 0.42 ₹1,382 3.1 9.8 25.1 18.5 12.7 16.3 UTI Arbitrage Fund Growth ₹36.3796

↑ 0.03 ₹10,465 1.6 3 6.5 7.1 6 6.5 UTI Liquid Cash Plan Growth ₹4,443.01

↑ 0.75 ₹23,480 1.5 3 6.4 6.9 5.9 6.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Feb 26 Research Highlights & Commentary of 3 Funds showcased

Commentary UTI Banking and Financial Services Fund UTI Arbitrage Fund UTI Liquid Cash Plan Point 1 Bottom quartile AUM (₹1,382 Cr). Lower mid AUM (₹10,465 Cr). Highest AUM (₹23,480 Cr). Point 2 Established history (21+ yrs). Established history (19+ yrs). Oldest track record among peers (22 yrs). Point 3 Top rated. Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Point 4 Risk profile: High. Risk profile: Moderately Low. Risk profile: Low. Point 5 5Y return: 12.66% (upper mid). 5Y return: 5.96% (lower mid). 1Y return: 6.37% (bottom quartile). Point 6 3Y return: 18.48% (upper mid). 3Y return: 7.09% (lower mid). 1M return: 0.54% (bottom quartile). Point 7 1Y return: 25.07% (upper mid). 1Y return: 6.49% (lower mid). Sharpe: 3.28 (upper mid). Point 8 Alpha: -2.74 (bottom quartile). 1M return: 0.57% (lower mid). Information ratio: 0.00 (bottom quartile). Point 9 Sharpe: 0.75 (bottom quartile). Alpha: 0.00 (upper mid). Yield to maturity (debt): 6.04% (lower mid). Point 10 Information ratio: 0.22 (upper mid). Sharpe: 1.25 (lower mid). Modified duration: 0.16 yrs (lower mid). UTI Banking and Financial Services Fund

UTI Arbitrage Fund

UTI Liquid Cash Plan

7. કોટક મહિન્દ્રા એસેટ મેનેજમેન્ટ કંપની લિમિટેડ

કોટક મહિન્દ્રા મ્યુચ્યુઅલ ફંડ શ્રી ઉદય કોટક દ્વારા 1985 માં સ્થાપિત કોટક જૂથનો એક ભાગ છે. કોટક મહિન્દ્રા એસેટ મેનેજમેન્ટ કંપની (KMAMC) કોટક મહિન્દ્રા મ્યુચ્યુઅલ ફંડ (KMMF) માટે એસેટ મેનેજર છે. KMAMCએ 1998માં તેની કામગીરી શરૂ કરી હતી.

ટોચના કોટક મ્યુચ્યુઅલ ફંડ ફંડ્સ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Kotak Gold Fund Growth ₹57.6648

↓ -0.90 ₹5,213 22.2 49.6 73.3 36.8 24.6 70.4 Kotak Global Emerging Market Fund Growth ₹34.438

↓ -0.15 ₹256 13.2 26.6 48.6 19.4 6.5 39.1 Kotak Asset Allocator Fund - FOF Growth ₹259.109

↑ 0.13 ₹2,255 3.1 11.6 21 19.7 18 15.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Feb 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Kotak Gold Fund Kotak Global Emerging Market Fund Kotak Asset Allocator Fund - FOF Point 1 Highest AUM (₹5,213 Cr). Bottom quartile AUM (₹256 Cr). Lower mid AUM (₹2,255 Cr). Point 2 Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (21 yrs). Point 3 Rating: 1★ (bottom quartile). Rating: 3★ (lower mid). Top rated. Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: Moderately High. Point 5 5Y return: 24.56% (upper mid). 5Y return: 6.55% (bottom quartile). 5Y return: 17.99% (lower mid). Point 6 3Y return: 36.84% (upper mid). 3Y return: 19.40% (bottom quartile). 3Y return: 19.65% (lower mid). Point 7 1Y return: 73.30% (upper mid). 1Y return: 48.55% (lower mid). 1Y return: 21.01% (bottom quartile). Point 8 1M return: 6.12% (lower mid). Alpha: -1.28 (bottom quartile). 1M return: -0.31% (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Sharpe: 2.58 (lower mid). Alpha: 0.00 (lower mid). Point 10 Sharpe: 4.63 (upper mid). Information ratio: -0.50 (bottom quartile). Sharpe: 0.89 (bottom quartile). Kotak Gold Fund

Kotak Global Emerging Market Fund

Kotak Asset Allocator Fund - FOF

8. ફ્રેન્કલિન ટેમ્પલટન મ્યુચ્યુઅલ ફંડ

ફ્રેન્કલિન ટેમ્પલટન ઈન્ડિયા ઓફિસની સ્થાપના 1996માં ટેમ્પલટન એસેટ મેનેજમેન્ટ ઈન્ડિયા પ્રાઈવેટ લિમિટેડ તરીકે કરવામાં આવી હતી. લિમિટેડ. આ મ્યુચ્યુઅલ ફંડ હવે ફ્રેન્કલિન ટેમ્પલટન એસેટ મેનેજમેન્ટ (ઈન્ડિયા) પીટી લિમિટેડ નામથી સ્થાપ્યું છે.

ટોચના ફ્રેન્કલિન મ્યુચ્યુઅલ ફંડ ફંડ્સ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Franklin India Short Term Income Plan - Retail Plan Growth ₹15,041.3

↑ 0.11 ₹13 192.1 192.1 192.1 47.3 32.5 Franklin Asian Equity Fund Growth ₹38.996

↑ 0.18 ₹315 12.5 21.8 36.6 13.7 2.1 23.7 Franklin India Feeder - Franklin European Growth Fund Growth ₹11.5467

↑ 0.04 ₹18 7.4 16.2 12.5 10 8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 2 May 25 Research Highlights & Commentary of 3 Funds showcased

Commentary Franklin India Short Term Income Plan - Retail Plan Franklin Asian Equity Fund Franklin India Feeder - Franklin European Growth Fund Point 1 Bottom quartile AUM (₹13 Cr). Highest AUM (₹315 Cr). Lower mid AUM (₹18 Cr). Point 2 Oldest track record among peers (24 yrs). Established history (18+ yrs). Established history (11+ yrs). Point 3 Rating: 2★ (bottom quartile). Top rated. Rating: 3★ (lower mid). Point 4 Risk profile: Moderate. Risk profile: High. Risk profile: High. Point 5 1Y return: 192.10% (upper mid). 5Y return: 2.06% (bottom quartile). 5Y return: 8.03% (lower mid). Point 6 1M return: 192.10% (upper mid). 3Y return: 13.69% (lower mid). 3Y return: 10.03% (bottom quartile). Point 7 Sharpe: -90.89 (bottom quartile). 1Y return: 36.56% (lower mid). 1Y return: 12.50% (bottom quartile). Point 8 Information ratio: -2.42 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: -7.92 (bottom quartile). Point 9 Yield to maturity (debt): 0.00% (upper mid). Sharpe: 1.54 (upper mid). Sharpe: 0.02 (lower mid). Point 10 Modified duration: 0.00 yrs (upper mid). Information ratio: 0.00 (upper mid). Information ratio: -1.04 (lower mid). Franklin India Short Term Income Plan - Retail Plan

Franklin Asian Equity Fund

Franklin India Feeder - Franklin European Growth Fund

9. ડીએસપી બ્લેકરોક મ્યુચ્યુઅલ ફંડ

DSP BlackRock એ DSP ગ્રુપ અને BlackRock વચ્ચેનું સંયુક્ત સાહસ છે, જે વિશ્વની સૌથી મોટી ઇન્વેસ્ટમેન્ટ મેનેજમેન્ટ ફર્મ છે. ડીએસપી બ્લેકરોકટ્રસ્ટી કંપની પ્રાઈવેટ લિ. માટે ટ્રસ્ટી છેડીએસપી બ્લેકરોક મ્યુચ્યુઅલ ફંડ.

ટોચના DSP મ્યુચ્યુઅલ ફંડ ફંડ્સ 2022

No Funds available.

10. એક્સિસ મ્યુચ્યુઅલ ફંડ

એક્સિસ મ્યુચ્યુઅલ ફંડે તેની પ્રથમ સ્કીમ 2009માં શરૂ કરી હતી. શ્રી ચંદ્રેશ કુમાર નિગમ MD અને CEO છે. એક્સિસ મ્યુચ્યુઅલ ફંડમાં એક્સિસ બેંક લિમિટેડ 74.99% ધરાવે છે. બાકીનો 25% શ્રોડર સિંગાપોર હોલ્ડિંગ્સ પ્રાઈવેટ લિમિટેડ પાસે છે.

ટોચના એક્સિસ મ્યુચ્યુઅલ ફંડ ફંડ્સ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Axis Gold Fund Growth ₹43.5506

↓ -0.88 ₹2,167 22.3 49.2 72.5 36.9 24.7 69.8 Axis Triple Advantage Fund Growth ₹45.4255

↑ 0.16 ₹1,875 5.1 13.9 23.3 15.9 11.4 15.3 Axis Arbitrage Fund Growth ₹19.3857

↑ 0.02 ₹8,400 1.6 3 6.3 6.9 5.9 6.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Feb 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Axis Gold Fund Axis Triple Advantage Fund Axis Arbitrage Fund Point 1 Lower mid AUM (₹2,167 Cr). Bottom quartile AUM (₹1,875 Cr). Highest AUM (₹8,400 Cr). Point 2 Established history (14+ yrs). Oldest track record among peers (15 yrs). Established history (11+ yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 2★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderate. Point 5 5Y return: 24.72% (upper mid). 5Y return: 11.44% (lower mid). 5Y return: 5.86% (bottom quartile). Point 6 3Y return: 36.86% (upper mid). 3Y return: 15.90% (lower mid). 3Y return: 6.90% (bottom quartile). Point 7 1Y return: 72.50% (upper mid). 1Y return: 23.33% (lower mid). 1Y return: 6.32% (bottom quartile). Point 8 1M return: 5.57% (upper mid). 1M return: 1.19% (lower mid). 1M return: 0.56% (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 4.36 (upper mid). Sharpe: 1.01 (lower mid). Sharpe: 0.71 (bottom quartile). Axis Gold Fund

Axis Triple Advantage Fund

Axis Arbitrage Fund

ભારતમાં એસેટ મેનેજમેન્ટ કંપનીઓની યાદી

ભારતમાં એસેટ મેનેજમેન્ટ કંપનીઓની સંપૂર્ણ યાદી નીચે મુજબ છે:

| AMC | AMC નો પ્રકાર | શરૂઆતની તારીખ | AUM કરોડમાં (#માર્ચ 2018 મુજબ) |

|---|---|---|---|

| BOI AXA ઇન્વેસ્ટમેન્ટ મેનેજર્સ પ્રાઇવેટ લિમિટેડ | બેંક પ્રાયોજિત - સંયુક્ત સાહસ (મુખ્યત્વે ભારતીય) | માર્ચ 31, 2008 | 5727.84 |

| કેનેરા રોબેકો એસેટ મેનેજમેન્ટ કંપની લિમિટેડ | બેંક પ્રાયોજિત - સંયુક્ત સાહસ (મુખ્યત્વે ભારતીય) | 19 ડિસેમ્બર, 1987 | 12205.33 |

| SBI ફંડ મેનેજમેન્ટ પ્રાઇવેટ લિમિટેડ | બેંક પ્રાયોજિત - સંયુક્ત સાહસ (મુખ્યત્વે ભારતીય) | જૂન 29, 1987 | 12205.33 |

| બરોડા પાયોનિયર એસેટ મેનેજમેન્ટ કંપની લિમિટેડ | બેંક પ્રાયોજિત - સંયુક્ત સાહસ (મુખ્યત્વે વિદેશી) | નવેમ્બર 24, 1994 | 12895.91 |

| IDBI એસેટ મેનેજમેન્ટ લિ. | બેંક પ્રાયોજિત - અન્ય | 29 માર્ચ, 2010 | 10401.10 |

| યુનિયન એસેટ મેનેજમેન્ટ કંપની પ્રાઇવેટ લિમિટેડ | બેંક પ્રાયોજિત - અન્ય | 23 માર્ચ, 2011 | 3743.63 |

| UTI એસેટ મેનેજમેન્ટ કંપની લિ | બેંક પ્રાયોજિત - અન્ય | ફેબ્રુઆરી 01, 2003 | 145286.52 |

| LIC મ્યુચ્યુઅલ ફંડ એસેટ મેનેજમેન્ટ લિમિટેડ | ભારતીય સંસ્થાઓ | 20 એપ્રિલ, 1994 | 18092.87 |

| એડલવાઈસ એસેટ મેનેજમેન્ટ લિમિટેડ | ખાનગી ક્ષેત્ર - ભારતીય | 30 એપ્રિલ, 2008 | 11353.74 |

| એસ્કોર્ટ્સ એસેટ મેનેજમેન્ટ લિમિટેડ | ખાનગી ક્ષેત્ર - ભારતીય | 15 એપ્રિલ, 1996 | 13.23 |

| IIFL એસેટ મેનેજમેન્ટ લિ. | ખાનગી ક્ષેત્ર - ભારતીય | 23 માર્ચ, 2011 | 596.85 છે |

| ઈન્ડિયાબુલ્સ એસેટ મેનેજમેન્ટ કંપની લિ. | ખાનગી ક્ષેત્ર - ભારતીય | માર્ચ 24, 2011 | 8498.97 છે |

| જેએમ ફાઇનાન્શિયલ એસેટ મેનેજમેન્ટ લિમિટેડ | ખાનગી ક્ષેત્ર - ભારતીય | સપ્ટેમ્બર 15, 1994 | 12157.02 |

| કોટક મહિન્દ્રા એસેટ મેનેજમેન્ટ કંપની લિમિટેડ (KMAMCL) | ખાનગી ક્ષેત્ર - ભારતીય | 23 જૂન, 1998 | 122426.61 |

| એલ એન્ડ ટી ઇન્વેસ્ટમેન્ટ મેનેજમેન્ટ લિમિટેડ | ખાનગી ક્ષેત્ર - ભારતીય | 03 જાન્યુઆરી, 1997 | 65828.9 |

| મહિન્દ્રા એસેટ મેનેજમેન્ટ કંપની પ્રા. લિ. | ખાનગી ક્ષેત્ર - ભારતીય | ફેબ્રુઆરી 04, 2016 | 3357.51 |

| મોતીલાલ ઓસ્વાલ એસેટ મેનેજમેન્ટ કંપની લિમિટેડ | ખાનગી ક્ષેત્ર - ભારતીય | ડિસેમ્બર 29, 2009 | 17705.33 |

| એસેલ ફંડ મેનેજમેન્ટ કંપની લિ | ખાનગી ક્ષેત્ર - ભારતીય | ડિસેમ્બર 04, 2009 | 924.72 |

| PPFAS એસેટ મેનેજમેન્ટ પ્રા. લિ. | ખાનગી ક્ષેત્ર - ભારતીય | ઓક્ટોબર 10, 2012 | 1010.38 |

| ક્વોન્ટમ એસેટ મેનેજમેન્ટ કંપની પ્રાઇવેટ લિમિટેડ | ખાનગી ક્ષેત્ર - ભારતીય | ડિસેમ્બર 02, 2005 | 1249.50 |

| સહારા એસેટ મેનેજમેન્ટ કંપની પ્રાઇવેટ લિમિટેડ | ખાનગી ક્ષેત્ર - ભારતીય | જુલાઈ 18, 1996 | 58.35 |

| શ્રીરામ એસેટ મેનેજમેન્ટ કો. લિ. | ખાનગી ક્ષેત્ર - ભારતીય | ડિસેમ્બર 05, 1994 | 42.55 |

| સુંદરમ એસેટ મેનેજમેન્ટ કંપની લિમિટેડ | ખાનગી ક્ષેત્ર - ભારતીય | 24 ઓગસ્ટ, 1996 | 31955.35 |

| ટાટા એસેટ મેનેજમેન્ટ લિમિટેડ | ખાનગી ક્ષેત્ર - ભારતીય | જૂન 30, 1995 | 46723.25 |

| વૃષભ એસેટ મેનેજમેન્ટ કંપની લિમિટેડ | ખાનગી ક્ષેત્ર - ભારતીય | 20 ઓગસ્ટ, 1993 | 475.67 |

| BNP પરિબા એસેટ મેનેજમેન્ટ ઈન્ડિયા પ્રાઈવેટ લિમિટેડ | ખાનગી ક્ષેત્ર - વિદેશી | એપ્રિલ 15, 2004 | 7709.32 |

| ફ્રેન્કલિન ટેમ્પલટન એસેટ મેનેજમેન્ટ (ઈન્ડિયા) પ્રાઈવેટ લિમિટેડ | ખાનગી ક્ષેત્ર - વિદેશી | ફેબ્રુઆરી 19, 1996 | 102961.13 |

| ઇન્વેસ્કો એસેટ મેનેજમેન્ટ (ઈન્ડિયા) પ્રાઈવેટ લિમિટેડ | ખાનગી ક્ષેત્ર - વિદેશી | જુલાઈ 24, 2006 | 25592.75 |

| મીરા એસેટ ગ્લોબલ ઈન્વેસ્ટમેન્ટ્સ (ઈન્ડિયા) પ્રા. લિ. | ખાનગી ક્ષેત્ર - વિદેશી | નવેમ્બર 30, 2007 | 15034.99 |

| એક્સિસ એસેટ મેનેજમેન્ટ કંપની લિ. | ખાનગી ક્ષેત્ર - સંયુક્ત સાહસ - મુખ્યત્વે ભારતીય | સપ્ટેમ્બર 04, 2009 | 73858.71 |

| બિરલા સન લાઈફ એસેટ મેનેજમેન્ટ કંપની લિમિટેડ | ખાનગી ક્ષેત્ર - સંયુક્ત સાહસ - મુખ્યત્વે ભારતીય | 23 ડિસેમ્બર, 1994 | 244730.86 |

| ડીએસપી બ્લેકરોક ઇન્વેસ્ટમેન્ટ મેનેજર્સ પ્રાઇવેટ લિમિટેડ | ખાનગી ક્ષેત્ર - સંયુક્ત સાહસ - મુખ્યત્વે ભારતીય | 16 ડિસેમ્બર, 1996 | 85172.78 |

| HDFC એસેટ મેનેજમેન્ટ કંપની લિમિટેડ | ખાનગી ક્ષેત્ર - સંયુક્ત સાહસ - મુખ્યત્વે ભારતીય | જૂન 30, 2000 | 294968.74 |

| ICICI પ્રુડેન્શિયલ એસેટ Mgmt.Company Limited | ખાનગી ક્ષેત્ર - સંયુક્ત સાહસ - મુખ્યત્વે ભારતીય | 13 ઓક્ટોબર, 1993 | 310166.25 |

| IDFC એસેટ મેનેજમેન્ટ કંપની લિમિટેડ | ખાનગી ક્ષેત્ર - સંયુક્ત સાહસ - મુખ્યત્વે ભારતીય | 13 માર્ચ, 2000 | 69075.26 |

| રિલાયન્સ નિપ્પોન લાઇફ એસેટ મેનેજમેન્ટ લિમિટેડ | ખાનગી ક્ષેત્ર - સંયુક્ત સાહસ - મુખ્યત્વે ભારતીય | જૂન 30, 1995 | 233132.40 |

| HSBC એસેટ મેનેજમેન્ટ (ઈન્ડિયા) પ્રાઈવેટ લિ. | ખાનગી ક્ષેત્ર - સંયુક્ત સાહસ - મુખ્યત્વે વિદેશી | 27 મે, 2002 | 10543.30 |

| મુખ્ય PNB એસેટ મેનેજમેન્ટ કંપની પ્રા. લિ. | ખાનગી ક્ષેત્ર - સંયુક્ત સાહસ - મુખ્યત્વે વિદેશી | નવેમ્બર 25, 1994 | 7034.80 છે |

| DHFL પ્રમેરિકા એસેટ મેનેજર્સ પ્રાઇવેટ લિમિટેડ | ખાનગી ક્ષેત્ર - સંયુક્ત સાહસ -અન્ય | 13 મે, 2010 | 24,80,727 છે |

*એયુએમ સ્ત્રોત- મોર્નિંગસ્ટાર

AMC દ્વારા ઓફર કરવામાં આવતા ઇક્વિટી મ્યુચ્યુઅલ ફંડનો પ્રકાર

મ્યુચ્યુઅલ ફંડ કંપનીઓ વિવિધ યોજનાઓમાં રોકાણ કરાયેલ મોટી રકમનું સંચાલન કરે છે. રોકાણકારો તેમની યોજનાઓમાં રોકાણ કરતી વખતે ફંડ મેનેજર તેમજ AMC પર વિશ્વાસ રાખે છે.

મોટી AUM હકારાત્મક અને નકારાત્મક બંને હોઈ શકે છે. જો અસરકારક રીતે રોકાણ કરવામાં આવે, તો તે તેના રોકાણકારો માટે અનેક ગણું વળતર આપી શકે છે.

મ્યુચ્યુઅલ ફંડની વિવિધ શ્રેણીઓ નીચે મુજબ છે:

લાર્જ કેપ ફંડ્સ

આ પ્રકારના મ્યુચ્યુઅલ ફંડમાં રોકાણ લાર્જ-કેપ કંપનીઓમાં કરવામાં આવે છે. આ કંપનીઓ સ્થિર છે, સાબિત ટ્રેક રેકોર્ડ અને સારા રેટિંગ ધરાવે છે. આ કંપનીઓએ ઐતિહાસિક રીતે 12% અને 18% ની વચ્ચે વળતર આપ્યું છે. મધ્યમ જોખમ સામેલ છે અને આ ફંડ્સમાં 4 વર્ષથી વધુ સમય માટે રોકાણ કરવાનું સૂચન કરવામાં આવે છે.

મિડ કેપ ફંડ્સ

આ પ્રકારના મ્યુચ્યુઅલ ફંડમાં રોકાણ કરવામાં આવે છેમિડ-કેપ કંપનીઓ આ કંપનીઓ પછી આવે છેલાર્જ કેપ ફંડ્સ પદાનુક્રમમાં. આ કંપનીઓએ ઐતિહાસિક રીતે 15% અને 20% ની વચ્ચે વળતર આપ્યું છે. જોખમ લાર્જ-કેપ ફંડ્સ કરતાં થોડું વધારે છે. આ ફંડ્સમાં 5 વર્ષથી વધુ સમય માટે રોકાણ કરવાનું સૂચન કરવામાં આવે છે.

સ્મોલ કેપ ફંડ્સ

આ પ્રકારના મ્યુચ્યુઅલ ફંડમાં રોકાણ કરવામાં આવે છેનાની ટોપી કંપનીઓ આ કંપનીઓ 16-22% વળતર આપે છે. આ કેટેગરી ઉચ્ચ જોખમ- ઉચ્ચ વળતરવાળી છે.

સંતુલિત ભંડોળ

આ ફંડ તેના પોર્ટફોલિયોમાં ઇક્વિટી અને ડેટનું સંયોજન ધરાવે છે. ઇક્વિટી અને ડેટમાં કરેલા રોકાણના પ્રમાણને આધારે જોખમ અને વળતર તે મુજબ નક્કી કરવામાં આવે છે. રોકાણ એકસાથે અથવા તેના દ્વારા કરી શકાય છેSIP આમાંથી કોઈપણ ફંડ કેટેગરીમાં (સિસ્ટમેટિક ઇન્વેસ્ટમેન્ટ પ્લાન) મોડ.

રોકાણકાર તેના/તેણીના રોકાણના ઉદ્દેશ્ય, રોકાણની અવધિ અને જોખમ-વળતરની ક્ષમતાને ધ્યાનમાં લઈને કોઈપણ રોકાણનો નિર્ણય લઈ શકે છે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.