ગોલ્ડ મ્યુચ્યુઅલ ફંડ્સ વિ ગોલ્ડ ઇટીએફ

એક કરી શકે છેસોનામાં રોકાણ કરો અથવા અન્ય કિંમતી ધાતુ સંપત્તિ તરીકે ભૌતિક સોનું ખરીદીને અથવા તેના દ્વારારોકાણ તેમાં ઇલેક્ટ્રોનિક રીતે (દા.ત. ગોલ્ડ ફંડ્સ અથવા ગોલ્ડ ઇટીએફ). બધા વચ્ચેસોનાનું રોકાણ ભારતમાં ઉપલબ્ધ વિકલ્પો, ગોલ્ડમ્યુચ્યુઅલ ફંડ અને ગોલ્ડ ઇટીએફને વધુ સારો વિકલ્પ માનવામાં આવે છે કારણ કે તે સોનાની ખરીદીની પ્રક્રિયાને સરળ બનાવે છે, જે વધુ સારા દ્વારા પ્રદાન કરવામાં આવે છે.પ્રવાહિતા અને સોનાનો વધુ સુરક્ષિત સંચય. પરંતુ, ઘણીવાર રોકાણકારો આ બે રોકાણો વચ્ચે મૂંઝવણમાં મૂકે છે. તેથી, આ લેખમાં, અમે અભ્યાસ કરીશું - ગોલ્ડ મ્યુચ્યુઅલ ફંડ્સ વિ ગોલ્ડ ઇટીએફ - રોકાણનો વધુ સારો નિર્ણય લેવા માટે.

ગોલ્ડ ETFs

ગોલ્ડ ઇટીએફ (એક્સચેન્જ ટ્રેડેડ ફંડ) એક ઓપન-એન્ડેડ ફંડ છે જે સ્ટોક એક્સચેન્જો પર વેપાર કરે છે. તે એક સાધન છે જે સોનામાં રોકાણ પર સોનાની કિંમત પર આધારિત છેબુલિયન. ગોલ્ડ ઇટીએફ 99.5 ટકા શુદ્ધતાના સોનામાં રોકાણ કરે છે (RBI માન્ય બેંકો દ્વારા). તેનું સંચાલન ફંડ મેનેજરો દ્વારા કરવામાં આવે છે જેઓ દરરોજ સોનાના ભાવને ટ્રૅક કરે છે અને વળતરને ઑપ્ટિમાઇઝ કરવા માટે ભૌતિક સોનાનો વેપાર કરે છે. ગોલ્ડ ઇટીએફ ખરીદદારો અને વિક્રેતા બંને માટે ઉચ્ચ પ્રવાહિતા પ્રદાન કરે છે.

ગોલ્ડ મ્યુચ્યુઅલ ફંડ્સ

ગોલ્ડ મ્યુચ્યુઅલ ફંડ્સ એ ગોલ્ડ ઇટીએફનો એક પ્રકાર છે. આ એવી યોજનાઓ છે જે મુખ્યત્વે ગોલ્ડ ETF અને અન્ય સંબંધિત સંપત્તિઓમાં રોકાણ કરે છે. ગોલ્ડ મ્યુચ્યુઅલ ફંડ્સ ભૌતિક સોનામાં સીધું રોકાણ કરતા નથી પરંતુ આડકતરી રીતે તે જ સ્થાન લે છેગોલ્ડ ETF માં રોકાણ.

ગોલ્ડ મ્યુચ્યુઅલ ફંડ્સ વિ ગોલ્ડ ઇટીએફ

ગોલ્ડ ઇટીએફ અને ગોલ્ડ મ્યુચ્યુઅલ ફંડ્સ- બંને દ્વારા સંચાલિત રોકાણો છેમ્યુચ્યુઅલ ફંડ ગૃહો અને રોકાણકારોને સોનામાં ઇલેક્ટ્રોનિક રીતે રોકાણ કરવામાં મદદ કરવા માટે રચાયેલ છે. જો કે, તેમને વિગતવાર જાણવાથી ચોક્કસ તફાવતો બહાર આવે છે, જે રોકાણકારોને વધુ સારો નિર્ણય લેવાની મંજૂરી આપે છે.

ગોલ્ડ મ્યુચ્યુઅલ ફંડમાં તમારે કોઈની જરૂર નથીડીમેટ ખાતું રોકાણ કરવું. આ ફંડ્સ એ જ AMC (એસેટ મેનેજમેન્ટ કંપની) દ્વારા શરૂ કરાયેલ ગોલ્ડ ETFમાં રોકાણ કરે છે. રોકાણકારો દ્વારા ગોલ્ડ મ્યુચ્યુઅલ ફંડમાં રોકાણ કરી શકે છેSIP રૂટ, જે ETF માં રોકાણ કરતી વખતે શક્ય નથી. સગવડની ફ્લિપસાઇડ એ એક્ઝિટ લોડ છે જે વ્યક્તિએ ચૂકવવો પડે છે, જે ગોલ્ડ ઇટીએફ કરતાં થોડો વધારે છે.

તેનાથી વિપરીત, ગોલ્ડ ઇટીએફમાં, તમારે ડીમેટ એકાઉન્ટ અને બ્રોકરની જરૂર છે જેના દ્વારા તમે તેને ખરીદી અને વેચી શકો. ગોલ્ડ ઇટીએફમાં સમકક્ષ મૂલ્યનું ભૌતિક સોનું છેઅંતર્ગત સંપત્તિ પરંતુ તેનાથી વિપરીત, ગોલ્ડ મ્યુચ્યુઅલ ફંડના એકમો ગોલ્ડ ઇટીએફ સાથે જારી કરવામાં આવે છેઅન્ડરલાઇંગ એસેટ. ગોલ્ડ ETF ના એકમો એક્સચેન્જો પર ટ્રેડ થાય છે અને તેથી ખરીદદારો અને વિક્રેતા બંને માટે સારી તરલતા અને યોગ્ય કિંમત ઓફર કરે છે. પરંતુ, આ તરલતા તમામ ફંડ હાઉસમાં બદલાય છે, જે તરલતાને મહત્વપૂર્ણ બનાવે છેપરિબળ જ્યારે ગોલ્ડ ETF માં રોકાણ કરો.

Talk to our investment specialist

અન્ય મુખ્ય તફાવતો-

રોકાણની રકમ

ગોલ્ડ મ્યુચ્યુઅલ ફંડમાં લઘુત્તમ રોકાણની રકમ INR 1 છે,000 (માસિક SIP તરીકે), જ્યારે ગોલ્ડ ETF ને સામાન્ય રીતે ન્યૂનતમ રોકાણ તરીકે 1 ગ્રામ સોનું જરૂરી છે, જે વર્તમાન ભાવે INR 2,785 ની નજીક છે.

તરલતા

સ્ટોક એક્સચેન્જમાં લિસ્ટેડ હોવાના કારણે ગોલ્ડ ઇટીએફમાં વેપાર થાય છેબજાર, અને કોઈ એક્ઝિટ લોડ અથવા SIP અવરોધ વિના, આમ રોકાણકારો બજારના કલાકો દરમિયાન કોઈપણ સમયે ખરીદી/વેચાણ કરી શકે છે. પરંતુ, માર્કેટમાં ગોલ્ડ મ્યુચ્યુઅલ ફંડનો વેપાર થતો ન હોવાથી, તે તેના આધારે ખરીદી/વેચી શકાય છેનથી દિવસ.

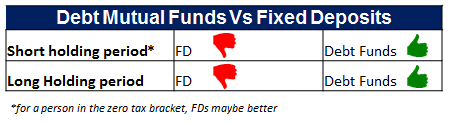

વ્યવહાર ખર્ચ

ગોલ્ડ મ્યુચ્યુઅલ ફંડમાં એક્ઝિટ લોડ હોઈ શકે છે જે સામાન્ય રીતે 1 વર્ષ સુધી હોય છે. જ્યારે, ગોલ્ડ ઇટીએફમાં કોઈ એક્ઝિટ લોડ હોતું નથી.

ખર્ચ

ગોલ્ડ મ્યુચ્યુઅલ ફંડ કરતાં ગોલ્ડ ઇટીએફમાં મેનેજમેન્ટ ખર્ચ ઓછો હોય છે. ગોલ્ડ MFs ગોલ્ડ ETF માં રોકાણ કરે છે તેથી તેમના ખર્ચમાં ગોલ્ડ ETF ખર્ચનો પણ સમાવેશ થાય છે.

રોકાણની રીત

ગોલ્ડ મ્યુચ્યુઅલ ફંડ મ્યુચ્યુઅલ ફંડ્સમાંથી ડીમેટ એકાઉન્ટ વિના ખરીદી શકાય છે, પરંતુ ગોલ્ડ ETF નો વેપાર એક્સચેન્જો પર થાય છે, તેને ડીમેટ એકાઉન્ટની જરૂર છે.

એક ઝાંખી-

| પરિમાણો | ગોલ્ડ મ્યુચ્યુઅલ ફંડ્સ | ગોલ્ડ ETFs |

|---|---|---|

| રોકાણની રકમ | ન્યૂનતમ રોકાણ INR 1,000 | ન્યૂનતમ રોકાણ- 1 ગ્રામ સોનું |

| વ્યવહારની સગવડ | ડીમેટ એકાઉન્ટ જરૂરી નથી | ડીમેટ ખાતું જરૂરી છે |

| વ્યવહાર ખર્ચ | એક્ઝિટ લોડ uo tp 1 વર્ષ | કોઈ એક્ઝિટ લોડ નથી |

| ખર્ચ | ઉચ્ચ મેનેજમેન્ટ ફી | ઓછી મેનેજમેન્ટ ફી |

2022 માં રોકાણ કરવા માટે શ્રેષ્ઠ ગોલ્ડ ETF

રોકાણ કરવા માટેના કેટલાક શ્રેષ્ઠ અન્ડરલાઇંગ ગોલ્ડ ઇટીએફ આ પ્રમાણે છે:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Regular Gold Savings Fund Growth ₹49.3115

↑ 0.33 ₹6,338 24.4 45.4 82.7 40.5 27.3 72 SBI Gold Fund Growth ₹46.6562

↑ 0.31 ₹15,024 24.6 45.5 83.1 40.4 27.5 71.5 Aditya Birla Sun Life Gold Fund Growth ₹46.1787

↑ 0.35 ₹1,781 24.2 45.1 83.1 40.2 27.2 72 Nippon India Gold Savings Fund Growth ₹60.8727

↑ 0.39 ₹7,160 24.3 45.1 82.4 40.2 27.2 71.2 IDBI Gold Fund Growth ₹41.2379

↑ 0.53 ₹809 23.7 44.1 80.8 40 27.6 79 HDFC Gold Fund Growth ₹47.4928

↑ 0.30 ₹11,458 24.2 44.8 82.6 40 27.2 71.3 Axis Gold Fund Growth ₹46.235

↑ 0.27 ₹2,835 24.3 44.9 82 40 27.2 69.8 Kotak Gold Fund Growth ₹61.1569

↑ 0.44 ₹6,556 24.4 45.5 82.5 40 27.1 70.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 8 Funds showcased

Commentary ICICI Prudential Regular Gold Savings Fund SBI Gold Fund Aditya Birla Sun Life Gold Fund Nippon India Gold Savings Fund IDBI Gold Fund HDFC Gold Fund Axis Gold Fund Kotak Gold Fund Point 1 Lower mid AUM (₹6,338 Cr). Highest AUM (₹15,024 Cr). Bottom quartile AUM (₹1,781 Cr). Upper mid AUM (₹7,160 Cr). Bottom quartile AUM (₹809 Cr). Top quartile AUM (₹11,458 Cr). Lower mid AUM (₹2,835 Cr). Upper mid AUM (₹6,556 Cr). Point 2 Established history (14+ yrs). Established history (14+ yrs). Established history (13+ yrs). Oldest track record among peers (15 yrs). Established history (13+ yrs). Established history (14+ yrs). Established history (14+ yrs). Established history (14+ yrs). Point 3 Rating: 1★ (upper mid). Rating: 2★ (top quartile). Top rated. Rating: 2★ (upper mid). Not Rated. Rating: 1★ (lower mid). Rating: 1★ (lower mid). Rating: 1★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 27.32% (upper mid). 5Y return: 27.47% (top quartile). 5Y return: 27.19% (bottom quartile). 5Y return: 27.20% (lower mid). 5Y return: 27.55% (top quartile). 5Y return: 27.23% (lower mid). 5Y return: 27.25% (upper mid). 5Y return: 27.10% (bottom quartile). Point 6 3Y return: 40.52% (top quartile). 3Y return: 40.37% (top quartile). 3Y return: 40.24% (upper mid). 3Y return: 40.22% (upper mid). 3Y return: 40.04% (lower mid). 3Y return: 40.04% (lower mid). 3Y return: 40.03% (bottom quartile). 3Y return: 39.99% (bottom quartile). Point 7 1Y return: 82.68% (upper mid). 1Y return: 83.12% (top quartile). 1Y return: 83.11% (top quartile). 1Y return: 82.45% (lower mid). 1Y return: 80.80% (bottom quartile). 1Y return: 82.62% (upper mid). 1Y return: 82.05% (bottom quartile). 1Y return: 82.48% (lower mid). Point 8 1M return: 3.02% (upper mid). 1M return: 3.09% (upper mid). 1M return: 2.86% (bottom quartile). 1M return: 2.98% (lower mid). 1M return: 3.18% (top quartile). 1M return: 2.90% (bottom quartile). 1M return: 2.94% (lower mid). 1M return: 3.18% (top quartile). Point 9 Alpha: 0.00 (top quartile). Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.10 (lower mid). Sharpe: 3.25 (lower mid). Sharpe: 3.08 (bottom quartile). Sharpe: 3.01 (bottom quartile). Sharpe: 3.48 (top quartile). Sharpe: 3.29 (upper mid). Sharpe: 3.44 (upper mid). Sharpe: 3.55 (top quartile). ICICI Prudential Regular Gold Savings Fund

SBI Gold Fund

Aditya Birla Sun Life Gold Fund

Nippon India Gold Savings Fund

IDBI Gold Fund

HDFC Gold Fund

Axis Gold Fund

Kotak Gold Fund

હવે જ્યારે તમે ગોલ્ડ મ્યુચ્યુઅલ ફંડ્સ અને ગોલ્ડ ઇટીએફ વચ્ચેનો મુખ્ય તફાવત તમારા માટે સૌથી યોગ્ય હોય તેવા એવન્યુમાં રોકાણ કરો છો.

FAQs

1. શું ગોલ્ડ ઇટીએફમાં ટ્રેડિંગ એ ઇક્વિટીમાં ટ્રેડિંગ જેવું જ છે?

અ: હા, ગોલ્ડ ઇટીએફ ઇક્વિટી જેવા જ છે કારણ કે તમે આના પર વેપાર કરી શકો છોનેશનલ સ્ટોક એક્સચેન્જ (NSE). વધુમાં, તમે આનું મૂલ્યાંકન આંતરરાષ્ટ્રીય શેરો અને શેરો સામે પણ કરી શકો છો. બીજા શબ્દોમાં કહીએ તો, ગોલ્ડ ઇટીએફની કિંમત બજારની સ્થિતિ સાથે સતત બદલાશે, જે શેરો અને શેરની વર્તણૂક સમાન છે.

2. શું હું ગોલ્ડ ETF દ્વારા ડિવિડન્ડ કમાઈ શકું?

અ: ગોલ્ડ ઇટીએફ એટલે કે95% થી 99% ભૌતિક સોનામાં રોકાણ કરવામાં આવે છે, અને5% સિક્યોરિટી ડિબેન્ચરમાં રોકાણ કરવામાં આવે છે. આમાંથી કોઈ પણ રોકાણ ડિવિડન્ડનું ઉત્પાદન કરતું નથી, અને તેથી, ગોલ્ડ ETF ડિવિડન્ડ ચૂકવતા નથી. જોકે, બજારની અસ્થિરતાને આધારે ગોલ્ડ ETF ની ખરીદી અને વેચાણ ઉત્તમ વળતર આપી શકે છે.

3. ગોલ્ડ ETF ને શા માટે યોગ્ય રોકાણ ગણવામાં આવે છે?

અ: ગોલ્ડ ઇટીએફને બજારમાં પ્રવેશવા માટે ઓછા રોકાણની જરૂર પડે છે અને તે સારું વળતર આપવા માટે જાણીતું છે અને તેથી, તેને ઘણીવાર સારું રોકાણ માનવામાં આવે છે. તદુપરાંત, જો તમે તમારા રોકાણ પોર્ટફોલિયોમાં વૈવિધ્ય લાવવાનું વિચારી રહ્યા હોવ, તો ગોલ્ડ ETF યોગ્ય રોકાણ સાબિત કરી શકે છે.

4. મારે ગોલ્ડ મ્યુચ્યુઅલ ફંડમાં શા માટે રોકાણ કરવું જોઈએ?

અ: જો તમે DEMAT ખાતું ખોલ્યા વિના પેપર ગોલ્ડમાં રોકાણ કરવા માંગતા હો, તો તમારે ગોલ્ડ મ્યુચ્યુઅલ ફંડમાં રોકાણ કરવું પડશે. ગોલ્ડ મ્યુચ્યુઅલ ફંડ માટે કોઈ સ્પષ્ટ એન્ટ્રી કે એક્ઝિટ સિસ્ટમ નથી.

5. ગોલ્ડ મ્યુચ્યુઅલ ફંડના મુખ્ય ફાયદા શું છે?

અ: ગોલ્ડ મ્યુચ્યુઅલ ફંડ એ એક્ઝિટ લોડની ચિંતા કર્યા વિના તમારા રોકાણ પોર્ટફોલિયોમાં વિવિધતા લાવવાની શ્રેષ્ઠ રીતો પૈકીની એક છે. આ સામે રક્ષણ તરીકે પણ કામ કરે છેફુગાવો કારણ કે તમે કોઈ પણ વાસ્તવિક સોનું વિના સોનાની માલિકીનો લાભ મેળવશો. તમે લગભગ તમામ ભૌગોલિક રાજકીય સીમાઓ પર ગોલ્ડ મ્યુચ્યુઅલ ફંડનો વેપાર કરી શકો છો, આમ તમારા રોકાણને સુરક્ષિત કરી શકો છો.

6. શું ગોલ્ડ ઇટીએફ માટે ફંડ મેનેજરની જરૂર છે?

અ: હા, ગોલ્ડ ETF માંથી ખરીદવું પડશેએસેટ મેનેજમેન્ટ કંપનીઓ અથવા AMCs. વધુમાં, તમારે ગોલ્ડ ETF માં વેપાર કરવા માટે DEMAT ખાતું ખોલાવવું પડશે. આમ, તમે જેમાંથી ગોલ્ડ ETF ખરીદી રહ્યા છો તે ચોક્કસ AMC સાથે સંકળાયેલા ફંડ મેનેજર વિના, તમે સિક્યોરિટીઝમાં વેપાર કરી શકશો નહીં.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.