ભારતમાં શ્રેષ્ઠ ETFs- શ્રેષ્ઠ પરફોર્મિંગ ETFs 2022 માં રોકાણ કરો

ની રજૂઆત બાદમ્યુચ્યુઅલ ફંડ, એક્સચેન્જ ટ્રેડેડ ફંડ્સ (ETFs) ભારતમાં રોકાણકારોમાં સૌથી વધુ નવીન અને લોકપ્રિય સિક્યોરિટી બની ગયા છે.

ETF ઇન્સ્ટ્રુમેન્ટ્સે રોકાણકારોમાં એક મૂલ્યવાન જગ્યા બનાવી છે જેઓ તેમના પોર્ટફોલિયોના સ્ટોક્સનું વિશ્લેષણ અને પસંદગીના વેપારની યુક્તિમાં નિપુણતા મેળવવામાં મુશ્કેલીઓ અનુભવે છે. વધુ મહત્ત્વની વાત એ છે કે, ETFની ઓછી કિંમત અને વળતરના ટ્રેક રેકોર્ડને લીધે, તેઓએ મોટા પાયે રોકાણકારોની નજર પકડી લીધી છે!

વધુને વધુ રોકાણકારો એક્સચેન્જ ટ્રેડેડ ફંડને સંભવિત રોકાણ વિકલ્પ તરીકે જોતા હોવાથી, ભારતમાં રોકાણ કરવા માટે ટોચના અને શ્રેષ્ઠ ETF ને ઓળખવા યોગ્ય છે.

2022 ભારતમાં રોકાણ કરવા માટે શ્રેષ્ઠ ETF

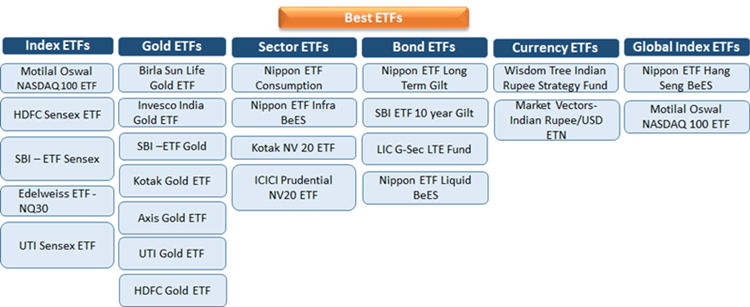

ભારતમાં એક્સચેન્જ ટ્રેડેડ ફંડ્સને છ કેટેગરીમાં વિભાજિત કરી શકાય છે, તે છે - ઇન્ડેક્સ ઇટીએફ, ગોલ્ડ ઇટીએફ, સેક્ટર ઇટીએફ, બોન્ડ ઇટીએફ, કરન્સી ઇટીએફ અને ગ્લોબલ ઇન્ડેક્સ ઇટીએફ.

ટોપ એન્ડ બેસ્ટ ઈન્ડેક્સ ETFS 2022

| ફંડનું નામ | 1M વળતર(%) | 3M વળતર(%) | 6M વળતર(%) | 1Y વળતર (% p.a.) | 2Y વળતર (% p.a.) | 3Y વળતર (% p.a.) | ખર્ચ ગુણોત્તર (%) | AUM (CR) |

|---|---|---|---|---|---|---|---|---|

| મોતીલાલ ઓસ્વાલ NASDAQ 100 ETF | -1.71 | 6.06 | 6.61 | 27.29 | 35.81 | 38 | 0.57 | 6099.73 છે |

| HDFC સેન્સેક્સ ETF | 3.67 | 3.67 | 0.26 | 12.97 | 25.36 | 22.06 | 19.73 | 0.05% |

| SBI - ETF સેન્સેક્સ | 3.67 | 0.25 | 12.98 | 25.35 | 22.09 | 19.75 | 0.07% | 59491.73 |

| એડલવાઈસ ETF - NQ30 | 5.52 | -76.92 | -74.49 | -71.79 | -40.47 | -28.09 | 0.92 | 9 |

| યુટીઆઈ સેન્સેક્સએક્સચેન્જ ટ્રેડેડ ફંડ | 3.67 | 0.25 | 13 | 25.36 | 22.11 | 19.77 | 0.07 | 18531.06 |

7મી જાન્યુઆરી 2022 સુધીમાં

ભારતમાં 2022 માં ટોચના અને શ્રેષ્ઠ ગોલ્ડ ઇટીએફ

| ફંડનું નામ | 1Y વળતર (% p.a.) | 3Y વળતર (% p.a.) | 5Y વળતર (% p.a.) | ખર્ચ ગુણોત્તર (%) | AUM (CR) |

|---|---|---|---|---|---|

| આદિત્ય બિરલા સન લાઇફગોલ્ડ ઇટીએફ | -6.67 | 13.36 | 10.67 | 0.58 | 329.42 |

| ઇન્વેસ્કો ઇન્ડિયા ગોલ્ડ ઇટીએફ | -6.84 | 14.41 | 10.37 | 0.55 | 77.73 |

| SBI - ETF ગોલ્ડ | - | - | -6.6 | 14.0 | 10.2 |

| ગોલ્ડ બોક્સ ETF | - 6.8 | 13.5 | 9.7 | 0.55 | 2,011.76 છે |

| એક્સિસ ગોલ્ડ ઇટીએફ | -6.7 | 13.5 | 9.3 | 0.53 | 551.49 |

| યુટીઆઈ ગોલ્ડ એક્સચેન્જ ટ્રેડેડ ફંડ | -7.4 | 13.0 | 9.5 | 1.13 | 616.50 છે |

| HDFC ગોલ્ડ એક્સચેન્જ ટ્રેડેડ ફંડ | -6.8 | 13.2 | 9.8 | 0.60 | 2,865.38 |

7મી જાન્યુઆરી 2022 સુધીમાં

ટોચના અને શ્રેષ્ઠ ક્ષેત્રના ETFs 2022

| ફંડનું નામ | 1Y વળતર (% p.a.) | 3Y વળતર (% p.a.) | 5Y વળતર (% p.a.) | ખર્ચ ગુણોત્તર (%) | AUM (CR) |

|---|---|---|---|---|---|

| નિપ્પોન ઇટીએફ વપરાશ | 21.6 | 14.6 | 15.9 | 0.35 | 27.08 |

| નિપ્પોન ઇટીએફ ઇન્ફ્રા બીઇએસ | 35.3 | 17.9 | 13.3 | 1.08 | 29.57 |

| કોટક NV 20 ETF | 35.5 | 23.6 | 22.0 | 0.14 | 27.86 |

| ICICI પ્રુડેન્શિયલ NV20 ETF | 23.09 | 20.92 | 16.81 | 0.12 | 25.78 |

7મી જાન્યુઆરી 2022 સુધીમાં

ટોચના અને શ્રેષ્ઠ બોન્ડ ETFs 2022

| ફંડનું નામ | 1Y વળતર (% p.a.) | 3Y વળતર (% p.a.) | 5Y વળતર (% p.a.) | ખર્ચ ગુણોત્તર (%) | AUM (CR) |

|---|---|---|---|---|---|

| નિપ્પોન ઇટીએફ લોંગ ટર્મ ગિલ્ટ | 1.0 | 7.9 | 6.0 | 0.10 | 14.87 |

| SBI ETF 10Y માન્ય | 0.5 | 6.5 | 4.8 | 0.14 | 2.54 |

| lic mf સરકાર. | 2.2 | 8.8 | 7.1 | 0.76 | 72.05 |

| નિપ્પોન ઇટીએફ લિક્વિડ બીઇએસ | 2.4 | 2.9 | 3.8 | 0.65 | 3,987.39 છે |

7મી જાન્યુઆરી 2022 સુધીમાં

ટોચના અને શ્રેષ્ઠ વૈશ્વિક ઇન્ડેક્સ ETFs 2022

| ફંડનું નામ | 1Y વળતર (% p.a.) | 3Y વળતર (% p.a.) | 5Y વળતર (% p.a.) | ખર્ચ ગુણોત્તર (%) | AUM (CR) |

|---|---|---|---|---|---|

| નિપ્પોન ઇટીએફ હેંગ સેંગ બીઇએસ | -12.7 | 1.2 | 4.8 | 0.86 | 93.84 |

| મોતીલાલ ઓસ્વાલ NASDAQ 100 ETF | 27.3 | 38.0 | 27.9 | 0.57 | 6,099.73 છે |

7મી જાન્યુઆરી 2022 સુધીમાં

ટોચની અને શ્રેષ્ઠ કરન્સી ETFs 2022

| ફંડનું નામ | 1Y વળતર* (%) | 3Y વળતર* (%) | 5Y વળતર* (%) | ખર્ચ ગુણોત્તર (%) | AUM ($) |

|---|---|---|---|---|---|

| વિઝડમટ્રી ઈન્ડિયનકમાણી ફંડ (EPI) | 41.35 | 16.86 | 14.98 | 0.84 | $1,001,532.23 |

| બજાર વેક્ટર- ભારતીય રૂપિયો/USDETN | - | - | - | - 0.55 | 1.178 |

(*): સરેરાશ વળતર પર આધારિત છેઅંતર્ગત ઇન્ડેક્સ વળતર

ભારતમાં શ્રેષ્ઠ ETFs કેવી રીતે પસંદ કરવી

ભારતમાં શ્રેષ્ઠ ETF માં રોકાણ કરવા માટે રોકાણકારોએ ફંડમાં જોવાના મહત્વના પરિમાણો નીચે મુજબ છે.

1. લિક્વિડિટી જુઓ

આપ્રવાહિતા ETF ના પરિમાણો પૈકી એક છે જે તમારા રોકાણની નફાકારકતા નક્કી કરશે. પર્યાપ્ત પ્રવાહિતા પ્રદાન કરતું ETF શોધો. એક્સ્ચેન્જ ટ્રેડેડ ફંડની તરલતામાં બે પરિબળો ભૂમિકા ભજવે છે - જે શેરની તરલતા ટ્રેક કરવામાં આવી રહી છે અને ફંડની જ તરલતા. ETF ની તરલતા પર દેખરેખ રાખવી મહત્વપૂર્ણ છે, જ્યારે રોકાણ કરવામાં આવે છે અને તે નફાકારક હોઈ શકે છે, તે સુનિશ્ચિત કરવું મહત્વપૂર્ણ છે કે વ્યક્તિ જ્યારે ઇચ્છે ત્યારે બહાર નીકળી શકે છે. બજારની પરિસ્થિતિઓમાં, જ્યારે તરલતાની ચકાસણી કરવામાં આવે ત્યારે ઘટાડો થાય છે. ETF એ રીતે કામ કરે છે કે ત્યાં ખરીદી અને વેચાણ માટે બજાર નિર્માતાઓ ઉપલબ્ધ છે, આ ખાતરી કરે છે કે ETFમાં હંમેશા તરલતા ઉપલબ્ધ છે.

Talk to our investment specialist

2. ખર્ચ ગુણોત્તર જાણો

ઇટીએફનો ખર્ચ ગુણોત્તર ઘણીવાર નિર્ણાયક હોય છેપરિબળ જ્યારે તે આવે છેરોકાણ શ્રેષ્ઠ ETF માં. ફંડનો ખર્ચ ગુણોત્તર એ ફંડ ચલાવવા માટેના ખર્ચનું માપ છે. ખર્ચના ગુણોત્તરમાં વિવિધ ઓપરેશનલ ખર્ચનો સમાવેશ થઈ શકે છે જેમ કેસંચાલન શુલ્ક, અનુપાલન, વિતરણ ફી, વગેરે, અને આ ઓપરેટિંગ ખર્ચ ETF ની સંપત્તિમાંથી લેવામાં આવે છે, તેથી, રોકાણકારો માટે વળતર ઘટાડે છે. ખર્ચનો ગુણોત્તર જેટલો ઓછો છે, તેટલો ETFમાં રોકાણનો ખર્ચ ઓછો છે.

3. ટ્રેકિંગ ભૂલ માટે તપાસો

ETF માં જોવાની આગામી વસ્તુ ટ્રેકિંગ ભૂલ છે. સરળ શબ્દોમાં કહીએ તો, ટ્રેકિંગ એરર એ રકમ છે જેના દ્વારા ફંડનું વળતર, તેના દ્વારા દર્શાવેલ છેનથી (નેટ એસેટ વેલ્યુ), વાસ્તવિક ઇન્ડેક્સ રિટર્નથી અલગ છે. ઠીક છે, ભારતમાં, મોટાભાગના લોકપ્રિય એક્સચેન્જ ટ્રેડેડ ફંડ્સ ઇન્ડેક્સને સંપૂર્ણ રીતે ટ્રૅક કરતા નથી, તેના બદલે, તેઓ ઇન્ડેક્સમાં અસ્કયામતોનો એક ભાગ રોકાણ કરે છે, જ્યારે બાકીનો ઉપયોગ અન્ય નાણાકીય સાધનોમાં રોકાણ કરવા માટે થાય છે. આ વળતર વધારવા માટે કરવામાં આવે છે જેથી કરીને તમે રોકાણ કરો છો તે મોટાભાગના ETFમાં તમને ટ્રેકિંગની ભૂલ વધુ જોવા મળે.

વિહંગાવલોકન તરીકે, ઓછી ટ્રેકિંગ ભૂલનો અર્થ થાય છે કે પોર્ટફોલિયો તેના બેન્ચમાર્કને નજીકથી અનુસરે છે, અને ઉચ્ચ ટ્રેકિંગ ભૂલોનો અર્થ વિપરીત છે. આમ, ટ્રેકિંગની ભૂલ જેટલી ઓછી હશે તેટલી સારી ઇન્ડેક્સ ETF.

એક્સચેન્જ ટ્રેડેડ ફંડમાં રોકાણ કરવાના ફાયદા

કેટલાકરોકાણના ફાયદા શ્રેષ્ઠ ETF અથવા એક્સચેન્જ ટ્રેડેડ ફંડમાં નીચે મુજબ છે-

a તરલતા

એક્સચેન્જ ટ્રેડેડ ફંડને ટ્રેડિંગ સમયગાળા દરમિયાન કોઈપણ સમયે વેચી અને ખરીદી શકાય છે.

b ઓછી કિંમત

મ્યુચ્યુઅલ ફંડ કરતાં તેમના ઓછા ખર્ચના ગુણોત્તરને કારણે ઇટીએફ પોસાય તેવું રોકાણ કરે છે.

c ટેક્સ એડવાન્ટેજ

ઓપન માર્કેટમાં શેરની ખરીદી અને વેચાણથી એક્સચેન્જ-ટ્રેડેડ ફંડના ટેક્સને અસર થતી નથીજવાબદારી.આ જ કારણ છે કે એક્સચેન્જ ટ્રેડેડ ફંડ કર કાર્યક્ષમ છે.

ડી. પારદર્શિતા

ઇટીએફમાં ઉચ્ચ સ્તરની પારદર્શિતા છે કારણ કે રોકાણ હોલ્ડિંગ દરરોજ પ્રકાશિત થાય છે.

ઇ. સંપર્કમાં આવું છું

એક્સચેન્જ ટ્રેડેડ ફંડ્સ ચોક્કસ ક્ષેત્રોમાં વિવિધ એક્સપોઝર પ્રદાન કરે છે કારણ કે કેસ હોઈ શકે છે.

ETF શા માટે મહત્વનું છે?

ભારતમાં વિશાળ વસ્તી છે. ટ્રેડિંગ અને રોકાણ વર્ષોથી વધી રહ્યું છે. ઉભરતા બજાર તરીકે રોકાણ કરવા માટે તે લોકપ્રિય સ્થળ બની ગયું છે. ETF લગભગ એક દાયકાથી રોકાણ સમુદાયની આસપાસ છે. ભારતમાં, ETF ની શરૂઆત 2001 માં થઈ હતી, જેમાં નિફ્ટી BEes એ લોન્ચ થનારી પ્રથમ ETF હતી. એસેટ ભારતીય સ્ટોક એક્સચેન્જમાં સૂચિબદ્ધ સિક્યોરિટીઝના પૂલને ટ્રેક કરવા માટે ડિઝાઇન કરવામાં આવી છે. અંતર્ગત સિક્યોરિટીઝમાં મ્યુચ્યુઅલ ફંડનો સમાવેશ થઈ શકે છે,બોન્ડ, સ્ટોક્સ વગેરે. સમય જતાં, ઘણા રોકાણકારો માટે બજારોમાં એક્સપોઝર લેવા માટે ETF એ એક સરળ અને પસંદગીનો માર્ગ બની ગયો છે. તેણે રોકાણકારો માટે વિવિધ દેશો અને ચોક્કસ ક્ષેત્રોમાં આખા શેરબજારોમાં સરળતા સાથે વ્યાપક એક્સપોઝર મેળવવાની શક્યતાઓ ઊભી કરી છે.

રોહિણી હિરેમઠ દ્વારા

રોહિણી હિરેમઠ દ્વારા

રોહિણી હિરેમથ Fincash.com પર કન્ટેન્ટ હેડ તરીકે કામ કરે છે. તેણીનો જુસ્સો સામાન્ય ભાષામાં નાણાકીય જ્ઞાન લોકો સુધી પહોંચાડવાનો છે. તેણી સ્ટાર્ટ-અપ્સ અને વિવિધ સામગ્રીમાં મજબૂત પૃષ્ઠભૂમિ ધરાવે છે. રોહિણી એસઇઓ નિષ્ણાત, કોચ અને પ્રેરક ટીમના વડા પણ છે!

તમે તેની સાથે અહીં કનેક્ટ કરી શકો છોrohini.hiremath@fincash.com

FAQs

1. ETF ના વિવિધ પ્રકારો શું છે?

અ: રોકાણ કરવા માટેના વિવિધ પ્રકારના ETF નીચે મુજબ છે:

- ઇન્ડેક્સ ઇટીએફ

- સ્ટોક ઇટીએફ

- બોન્ડ ETF

- કોમોડિટી ETFs

- ચલણ ETF

- સક્રિય રીતે સંચાલિત ETF

- વ્યસ્ત ETF

- લીવરેજ્ડ ETF

2. ETF શા માટે મહત્વપૂર્ણ છે?

અ: ETF તમને તમારા રોકાણના પોર્ટફોલિયોમાં વિવિધતા લાવવામાં મદદ કરે છે અને નિષ્ક્રિય કમાણી માટેના સ્ત્રોતોમાં વધારો કરે છેઆવક. વધુમાં, તેમની પાસે ખર્ચનો ગુણોત્તર ઓછો છે અને સારા વળતર આપવા માટે જાણીતા છે. જેમ કે, ETF નિષ્ક્રિય રીતે સંચાલિત થાય છે, તમારે દરરોજ તમારા ETF ને ટ્રૅક કરવા વિશે ચિંતા કરવાની જરૂર નથી.

3. તમારે કયા ETFમાં રોકાણ કરવું જોઈએ?

અ: ETF માં રોકાણ કરતી વખતે, તમારે પહેલા તમે કયા પ્રકારનું ETF રોકાણ કરવા માંગો છો તે તપાસવું જોઈએ. દાખલા તરીકે, નીચે આપેલ છે.ઈન્ડેક્સ ફંડ્સ - મોતીલાલ ઓસ્વાલ નાસ્ડેક 100 ઇટીએફ, એચડીએફસી સેન્સેક્સ ઇટીએફ, અને એસબીઆઇ સેન્સેક્સ, એડલવાઇસ ઇટીએફ અથવા યુટીઆઇ ઇટીએફ, વગેરે. એક પસંદ કરતા પહેલા, તમારે પાછલા 3-વર્ષનું વળતર અને એનએવી તપાસવું આવશ્યક છે. તેવી જ રીતે, જો તમે સેક્ટર ETF માં રોકાણ કરવાનું વિચારી રહ્યા હોવ, તો તમે નિપ્પોન ETF કન્ઝમ્પશન, નિપ્પોન ETF BeEs, કોર્ટક NV 20ETF અથવા ICICI પ્રુડેન્શિયલ ETFમાંથી પસંદ કરી શકો છો.

5. શું મારે ETF માં રોકાણ કરવા માટે નોંધાયેલા એજન્ટોના સંપર્કમાં રહેવાની જરૂર છે?

અ: હા, ફક્ત રજિસ્ટર્ડ એજન્ટ જ તમને ETF માં રોકાણ કરવામાં મદદ કરી શકે છે. વધુમાં, તેઓ તમને વળતર અને પ્રકાર પર આધાર રાખીને શ્રેષ્ઠ પ્રદર્શન કરતા ETF વિશે સલાહ આપી શકે છે.

6. શું ગોલ્ડ ઇટીએફ વધુ સારું રોકાણ છે?

અ: તમે કરી શકો છોસોનામાં રોકાણ કરો બિરલા સન લાઈફ ગોલ્ડ, એસબીઆઈ ગોલ્ડ, એક્સિસ ગોલ્ડ, યુટીઆઈ ગોલ્ડ અથવા ઈન્વેસ્કો ઈન્ડિયા ગોલ્ડ જેવી કંપનીઓ દ્વારા ઓફર કરાયેલ ETFs. ગોલ્ડ ઇટીએફ સ્વસ્થ વળતર આપે છે કારણ કે સોનાના ભાવમાં ભાગ્યે જ અવમૂલ્યન થાય છે. તે તમારા અન્ય રોકાણો માટે બફર તરીકે પણ કામ કરે છે અને સામે હેજ તરીકે પણ કામ કરે છેફુગાવો.

7. શું ETF માં પૂરતી તરલતા છે?

અ: હા, અન્ય રોકાણોની સરખામણીમાં ETFમાં સારી તરલતા હોય છે. જ્યારે પણ તમે ઇચ્છો ત્યારે તમે માર્કેટમાંથી બહાર નીકળી શકો છો અને સમગ્ર ટ્રેડિંગ સમયગાળા દરમિયાન તમે ગમે ત્યારે ETF નો વેપાર કરી શકો છો.

8. ETF અને મ્યુચ્યુઅલ ફંડ વચ્ચે મુખ્ય તફાવત શું છે?

અ: ETF અને મ્યુચ્યુઅલ ફંડનો પ્રાથમિક તફાવત એ છે કે ETFનો વેપારના કલાકો દરમિયાન સક્રિય રીતે વેપાર થાય છે. જો કે, નેટ એસેટ વેલ્યુની સમાપ્તિ પર મ્યુચ્યુઅલ ફંડમાં વેપાર કરી શકાય છે. આનો અર્થ એ છે કે મ્યુચ્યુઅલ ફંડની સરખામણીમાં ETFમાં વધુ તરલતા હોય છે.

9. શું ETF કર કાર્યક્ષમ છે?

અ: હા, ETFs મુખ્યત્વે કર-કાર્યક્ષમ છે કારણ કે ત્યાં કોઈ નથીપાટનગર લાભ જ્યારે ETF ખુલ્લા બજારમાં વેચવામાં આવે છે, ત્યારે તે સ્ટોકની જેમ વર્તે છે અને તે એકમાંથી વેચાય છેરોકાણકાર કોઈ વિના બીજાનેમૂડી વધારો પ્રક્રિયા દ્વારા. આથી, મૂડી લાભમાં પરિણમતા રોકાણના અન્ય સ્વરૂપોની તુલનામાં ETF વધુ કર-કાર્યક્ષમ છે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.

Excellent article about the state of affairs of the Indian ETF marketplace. Clear, concise, and thorough. But could have added more sectors, when they matter to many investors