શ્રેષ્ઠ ડેટ મ્યુચ્યુઅલ ફંડ્સ 2022

શ્રેષ્ઠ ડેટ ફંડ રોકાણના સમયગાળા અનુસાર બદલાય છેરોકાણકાર. શ્રેષ્ઠની પસંદગી કરતી વખતે રોકાણકારોએ તેમના રોકાણના સમયની ક્ષિતિજ પર સ્પષ્ટ હોવું જરૂરી છેડેટ ફંડ તેમના રોકાણ માટે અને વ્યાજ દરની પરિસ્થિતિમાં પણ પરિબળ.

ખૂબ જ ટૂંકા હોલ્ડિંગ સમયગાળો ધરાવતા રોકાણકારો માટે, કહો કે બે દિવસથી એક મહિના સુધી,લિક્વિડ ફંડ્સ અને અતિ-ટૂંકા ગાળાના ભંડોળ સંબંધિત હોઈ શકે છે. જ્યારે સમય ક્ષિતિજ એક થી બે વર્ષનો હોય ત્યારે ટૂંકા ગાળાના ભંડોળ ઇચ્છિત વાહન હોઈ શકે છે. લાંબી મુદત માટે, 3 વર્ષથી વધુ સમય માટે, લાંબા ગાળાના ડેટ ફંડ રોકાણકારો દ્વારા સૌથી વધુ પસંદગીના સાધનો છે, ખાસ કરીને ઘટતા વ્યાજ દર દરમિયાન. સૌથી ઉપર, ડેટ ફંડ્સ કરતાં ઓછા જોખમી સાબિત થયા છેઇક્વિટી જો કે, ટૂંકા ગાળાના રોકાણની શોધ કરતી વખતે, લાંબા ગાળાના આવક ભંડોળની અસ્થિરતા ઇક્વિટીની સરખામણીમાં હોઈ શકે છે.

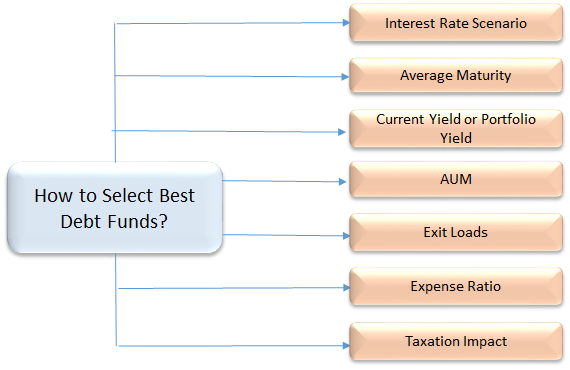

ડેટ ફંડ્સ સરકારી સિક્યોરિટીઝ, ટ્રેઝરી બિલ્સ, કોર્પોરેટ જેવા નિશ્ચિત આવકના સાધનોમાં રોકાણ કરે છે.બોન્ડ, વગેરે, તેઓ સમયાંતરે સતત અને નિયમિત વળતર પેદા કરવાની ક્ષમતા ધરાવે છે. જો કે, એવા ઘણા ગુણાત્મક અને માત્રાત્મક પરિબળો છે જેને રોકાણ કરવા માટે શ્રેષ્ઠ ડેટ ફંડ પસંદ કરતા પહેલા સમજવાની જરૂર છે, જેમ કે - AUM, સરેરાશ પરિપક્વતા, કરવેરા, પોર્ટફોલિયોની ક્રેડિટ ગુણવત્તા વગેરે. નીચે અમે ટોચના 5 શ્રેષ્ઠ ડેટ ફંડ્સની સૂચિબદ્ધ કરી છે. ડેટ ફંડની વિવિધ શ્રેણીઓમાં રોકાણ કરવા માટે -શ્રેષ્ઠ લિક્વિડ ફંડ્સ, શ્રેષ્ઠ અલ્ટ્રા ટૂંકા ગાળાના ભંડોળ,શ્રેષ્ઠ ટૂંકા ગાળાના ભંડોળ, શ્રેષ્ઠ લાંબા ગાળાના ભંડોળ અને શ્રેષ્ઠગિલ્ટ ફંડ્સ 2022 - 2023 માં રોકાણ કરવું.

ડેટ મ્યુચ્યુઅલ ફંડમાં શા માટે રોકાણ કરવું?

a નિયમિત આવક પેદા કરવા માટે ડેટ ફંડને એક આદર્શ રોકાણ માનવામાં આવે છે. ઉદાહરણ તરીકે, ડિવિડન્ડ ચૂકવણીની પસંદગી નિયમિત આવક માટેનો વિકલ્પ હોઈ શકે છે.

b ડેટ ફંડ્સમાં, રોકાણકારો કોઈપણ સમયે રોકાણમાંથી જરૂરી નાણાં ઉપાડી શકે છે અને બાકીના નાણાં રોકાણમાં રહેવા દઈ શકે છે.

c ડેટ ફંડ્સ મોટાભાગે સરકારી સિક્યોરિટીઝ, કોર્પોરેટ ડેટ અને ટ્રેઝરી બિલ્સ વગેરે જેવી અન્ય સિક્યોરિટીઝમાં રોકાણ કરે છે, તેથી તેઓ ઇક્વિટી માર્કેટની અસ્થિરતાથી પ્રભાવિત થતા નથી.

ડી. જો કોઈ રોકાણકાર ટૂંકા ગાળાની સિદ્ધિ મેળવવાનું આયોજન કરે છેનાણાકીય લક્ષ્યો અથવા ટૂંકા ગાળા માટે રોકાણ કરો તો ડેટ ફંડ સારો વિકલ્પ બની શકે છે. લિક્વિડ ફંડ્સ, અલ્ટ્રા શોર્ટ ટર્મ ફંડ્સ અને શોર્ટ ટર્મ ઈન્કમ ફંડ્સ ઇચ્છિત વિકલ્પો હોઈ શકે છે.

ઇ. ડેટ ફંડ્સમાં, રોકાણકારો દર મહિને સિસ્ટેમેટિક ઉપાડ પ્લાન શરૂ કરીને નિશ્ચિત આવક પેદા કરી શકે છે (SWP તેનાથી વિપરીત છેSIP /મહેરબાની કરીને) માસિક ધોરણે નિશ્ચિત રકમ ઉપાડવી. ઉપરાંત, જ્યારે જરૂર પડે ત્યારે તમે SWP ની રકમ બદલી શકો છો.

ડેટ મ્યુચ્યુઅલ ફંડમાં જોખમો

જ્યારેરોકાણ ડેટ ફંડ્સમાં, રોકાણકારોએ તેમની સાથે સંકળાયેલા બે મોટા જોખમો વિશે સાવચેત રહેવું જોઈએ - ક્રેડિટ જોખમ અને વ્યાજ જોખમ.

a ક્રેડિટ રિસ્ક

ક્રેડિટ રિસ્ક ત્યારે ઊભું થાય છે જ્યારે ડેટ ઇન્સ્ટ્રુમેન્ટ જારી કરનાર કંપની નિયમિત ચુકવણી કરતી નથી. આવા કિસ્સાઓમાં, ફંડનો પોર્ટફોલિયોમાં કેટલો હિસ્સો છે તેના આધારે તેની ફંડ પર મોટી અસર પડે છે. તેથી, ઉચ્ચ ક્રેડિટ રેટિંગ સાથે ડેટ સાધનોમાં રહેવાનું સૂચન કરવામાં આવે છે. એનએએએ ઓછી અથવા નજીવી ચુકવણી સાથે રેટિંગને ઉચ્ચતમ ગુણવત્તા ગણવામાં આવે છેમૂળભૂત જોખમ.

b વ્યાજના જોખમો

વ્યાજ દરનું જોખમ પ્રવર્તમાન વ્યાજ દરમાં ફેરફારને કારણે બોન્ડની કિંમતમાં થતા ફેરફારને દર્શાવે છે. જ્યારે અર્થતંત્રમાં વ્યાજ દર વધે છે ત્યારે બોન્ડના ભાવ નીચે આવે છે અને ઊલટું. ફંડ્સના પોર્ટફોલિયોની પરિપક્વતા જેટલી વધારે છે, તે વ્યાજ દરના જોખમ માટે વધુ જોખમી છે. તેથી વધતા વ્યાજ દરની સ્થિતિમાં, ઓછી પાકતી મુદતના ડેટ ફંડ્સ માટે જવાની સલાહ આપવામાં આવે છે. અને ઘટતા વ્યાજ દરની સ્થિતિમાં વિપરીત.

ડેટ મ્યુચ્યુઅલ ફંડ ટેક્સેશન

ડેટ ફંડ્સ પર ટેક્સની સૂચિ નીચેની રીતે ગણવામાં આવે છે-

a શોર્ટ ટર્મ કેપિટલ ગેન્સ

જો ડેટ ઇન્વેસ્ટમેન્ટનો હોલ્ડિંગ પિરિયડ 36 મહિનાથી ઓછો હોય, તો તેને ટૂંકા ગાળાના રોકાણ તરીકે વર્ગીકૃત કરવામાં આવે છે અને તેના પર વ્યક્તિના ટેક્સ સ્લેબ મુજબ કર લાદવામાં આવે છે.

b લાંબા ગાળાના મૂડી લાભો

જો ડેટ રોકાણનો હોલ્ડિંગ સમયગાળો 36 મહિનાથી વધુ હોય, તો તેને લાંબા ગાળાના રોકાણ તરીકે વર્ગીકૃત કરવામાં આવે છે અને તેના પર ઇન્ડેક્સેશન લાભ સાથે 20% કર લાદવામાં આવે છે.

| પાટનગર લાભ થાય છે | રોકાણ હોલ્ડિંગ ગેન્સ | કરવેરા |

|---|---|---|

| ટુંકી મુદત નુંમૂડી વધારો | 36 મહિના કરતાં ઓછા | વ્યક્તિના ટેક્સ સ્લેબ મુજબ |

| લાંબા ગાળાના મૂડી લાભો | 36 મહિનાથી વધુ | ઇન્ડેક્સેશન લાભો સાથે 20% |

Talk to our investment specialist

નાણાકીય વર્ષ 22 - 23 ના રોકાણ માટે ભારતમાં શ્રેષ્ઠ ડેટ મ્યુચ્યુઅલ ફંડ

ટોચના 5 લિક્વિડ મ્યુચ્યુઅલ ફંડ્સ

ટોચપ્રવાહી એયુએમ/નેટ અસ્કયામતો સાથેના ભંડોળ > 10,000 કરોડ.Fund NAV Net Assets (Cr) Min Investment 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Axis Liquid Fund Growth ₹3,015.9

↑ 0.50 ₹35,653 500 0.5 1.5 3 6.4 6.6 6.06% 1M 28D 2M 2D Tata Liquid Fund Growth ₹4,265.1

↑ 0.72 ₹18,946 5,000 0.5 1.5 2.9 6.4 6.5 6.08% 1M 28D 1M 28D Aditya Birla Sun Life Liquid Fund Growth ₹436.371

↑ 0.07 ₹47,273 5,000 0.5 1.5 2.9 6.4 6.5 6.19% 2M 1D 2M 1D Invesco India Liquid Fund Growth ₹3,722.02

↑ 0.59 ₹16,203 5,000 0.5 1.5 2.9 6.3 6.5 5.92% 1M 14D 1M 14D Nippon India Liquid Fund Growth ₹6,607.82

↑ 1.11 ₹27,591 100 0.5 1.5 2.9 6.3 6.5 8.73% 2Y 25D 2Y 5M 12D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Axis Liquid Fund Tata Liquid Fund Aditya Birla Sun Life Liquid Fund Invesco India Liquid Fund Nippon India Liquid Fund Point 1 Upper mid AUM (₹35,653 Cr). Bottom quartile AUM (₹18,946 Cr). Highest AUM (₹47,273 Cr). Bottom quartile AUM (₹16,203 Cr). Lower mid AUM (₹27,591 Cr). Point 2 Established history (16+ yrs). Established history (21+ yrs). Established history (21+ yrs). Established history (19+ yrs). Oldest track record among peers (22 yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Point 5 1Y return: 6.39% (top quartile). 1Y return: 6.36% (upper mid). 1Y return: 6.36% (lower mid). 1Y return: 6.35% (bottom quartile). 1Y return: 6.33% (bottom quartile). Point 6 1M return: 0.54% (top quartile). 1M return: 0.53% (bottom quartile). 1M return: 0.54% (upper mid). 1M return: 0.53% (bottom quartile). 1M return: 0.53% (lower mid). Point 7 Sharpe: 3.47 (top quartile). Sharpe: 3.23 (lower mid). Sharpe: 3.21 (bottom quartile). Sharpe: 3.28 (upper mid). Sharpe: 3.05 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.06% (bottom quartile). Yield to maturity (debt): 6.08% (lower mid). Yield to maturity (debt): 6.19% (upper mid). Yield to maturity (debt): 5.92% (bottom quartile). Yield to maturity (debt): 8.73% (top quartile). Point 10 Modified duration: 0.16 yrs (upper mid). Modified duration: 0.16 yrs (lower mid). Modified duration: 0.17 yrs (bottom quartile). Modified duration: 0.12 yrs (top quartile). Modified duration: 2.07 yrs (bottom quartile). Axis Liquid Fund

Tata Liquid Fund

Aditya Birla Sun Life Liquid Fund

Invesco India Liquid Fund

Nippon India Liquid Fund

ટોચના 5 અલ્ટ્રા શોર્ટ ટર્મ બોન્ડ મ્યુચ્યુઅલ ફંડ્સ

ટોચઅલ્ટ્રા શોર્ટ બોન્ડ એયુએમ/નેટ અસ્કયામતો સાથેનું ભંડોળ > 1,000 કરોડ.Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Savings Fund Growth ₹570.231

↑ 0.06 ₹23,615 1,000 1.4 3 7.2 7.4 7.4 6.81% 5M 19D 6M 11D UTI Ultra Short Term Fund Growth ₹4,391.69

↑ 0.51 ₹3,655 5,000 1.3 2.8 6.4 6.8 6.6 6.78% 5M 21D 6M 24D ICICI Prudential Ultra Short Term Fund Growth ₹28.7723

↑ 0.00 ₹16,907 5,000 1.3 3 6.9 7.1 7.1 6.82% 5M 19D 7M 10D SBI Magnum Ultra Short Duration Fund Growth ₹6,203.04

↑ 0.65 ₹14,639 5,000 1.4 3 6.8 7.1 7 6.49% 5M 5D 5M 23D Kotak Savings Fund Growth ₹44.4745

↑ 0.00 ₹14,243 5,000 1.4 2.9 6.7 6.9 6.8 6.66% 5M 26D 6M 25D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Savings Fund UTI Ultra Short Term Fund ICICI Prudential Ultra Short Term Fund SBI Magnum Ultra Short Duration Fund Kotak Savings Fund Point 1 Highest AUM (₹23,615 Cr). Bottom quartile AUM (₹3,655 Cr). Upper mid AUM (₹16,907 Cr). Lower mid AUM (₹14,639 Cr). Bottom quartile AUM (₹14,243 Cr). Point 2 Established history (22+ yrs). Established history (22+ yrs). Established history (14+ yrs). Oldest track record among peers (26 yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Low. Risk profile: Moderately Low. Point 5 1Y return: 7.16% (top quartile). 1Y return: 6.45% (bottom quartile). 1Y return: 6.90% (upper mid). 1Y return: 6.78% (lower mid). 1Y return: 6.68% (bottom quartile). Point 6 1M return: 0.64% (top quartile). 1M return: 0.57% (bottom quartile). 1M return: 0.60% (upper mid). 1M return: 0.58% (bottom quartile). 1M return: 0.59% (lower mid). Point 7 Sharpe: 3.14 (top quartile). Sharpe: 1.85 (bottom quartile). Sharpe: 2.94 (upper mid). Sharpe: 2.90 (lower mid). Sharpe: 2.06 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.81% (upper mid). Yield to maturity (debt): 6.78% (lower mid). Yield to maturity (debt): 6.82% (top quartile). Yield to maturity (debt): 6.49% (bottom quartile). Yield to maturity (debt): 6.66% (bottom quartile). Point 10 Modified duration: 0.47 yrs (upper mid). Modified duration: 0.47 yrs (bottom quartile). Modified duration: 0.47 yrs (lower mid). Modified duration: 0.43 yrs (top quartile). Modified duration: 0.49 yrs (bottom quartile). Aditya Birla Sun Life Savings Fund

UTI Ultra Short Term Fund

ICICI Prudential Ultra Short Term Fund

SBI Magnum Ultra Short Duration Fund

Kotak Savings Fund

ટોચના અને શ્રેષ્ઠ ફ્લોટિંગ રેટ મ્યુચ્યુઅલ ફંડ્સ

Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Floating Rate Fund - Long Term Growth ₹361.776

↑ 0.03 ₹13,416 1,000 1.2 3 7.4 7.6 7.7 6.79% 1Y 25D 1Y 9M 11D Nippon India Floating Rate Fund Growth ₹46.9302

↑ 0.01 ₹8,202 5,000 1 2.8 7.6 7.8 7.9 7.06% 1Y 7M 17D 1Y 10M 13D ICICI Prudential Floating Interest Fund Growth ₹442.072

↑ 0.03 ₹7,282 5,000 1.3 3.2 7.5 7.8 7.7 6.81% 1Y 1M 10D 3Y 2M 19D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Feb 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Aditya Birla Sun Life Floating Rate Fund - Long Term Nippon India Floating Rate Fund ICICI Prudential Floating Interest Fund Point 1 Highest AUM (₹13,416 Cr). Lower mid AUM (₹8,202 Cr). Bottom quartile AUM (₹7,282 Cr). Point 2 Established history (16+ yrs). Oldest track record among peers (21 yrs). Established history (20+ yrs). Point 3 Top rated. Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderate. Point 5 1Y return: 7.37% (bottom quartile). 1Y return: 7.59% (upper mid). 1Y return: 7.47% (lower mid). Point 6 1M return: 0.70% (bottom quartile). 1M return: 0.80% (upper mid). 1M return: 0.73% (lower mid). Point 7 Sharpe: 2.19 (upper mid). Sharpe: 1.33 (bottom quartile). Sharpe: 2.17 (lower mid). Point 8 Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.79% (bottom quartile). Yield to maturity (debt): 7.06% (upper mid). Yield to maturity (debt): 6.81% (lower mid). Point 10 Modified duration: 1.07 yrs (upper mid). Modified duration: 1.63 yrs (bottom quartile). Modified duration: 1.11 yrs (lower mid). Aditya Birla Sun Life Floating Rate Fund - Long Term

Nippon India Floating Rate Fund

ICICI Prudential Floating Interest Fund

ટોચના 5 શ્રેષ્ઠ મની માર્કેટ મ્યુચ્યુઅલ ફંડ્સ

Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Money Manager Fund Growth ₹384.669

↑ 0.04 ₹27,449 1,000 1.3 2.9 7.1 7.5 7.4 6.62% 6M 11D 6M 11D ICICI Prudential Money Market Fund Growth ₹394.92

↑ 0.00 ₹31,851 500 1.5 3 7.3 7.5 7.4 6.19% 2M 26D 3M 3D UTI Money Market Fund Growth ₹3,208.96

↑ 0.22 ₹19,301 10,000 1.4 3 7.2 7.5 7.5 6.33% 4M 6D 4M 6D Kotak Money Market Scheme Growth ₹4,671.16

↑ 0.19 ₹32,188 5,000 1.4 3 7.2 7.4 7.4 6.3% 4M 13D 4M 13D Franklin India Savings Fund Growth ₹52.1969

↑ 0.00 ₹3,830 10,000 1.5 3 7.2 7.4 7.4 6.21% 3M 4D 3M 11D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Money Manager Fund ICICI Prudential Money Market Fund UTI Money Market Fund Kotak Money Market Scheme Franklin India Savings Fund Point 1 Lower mid AUM (₹27,449 Cr). Upper mid AUM (₹31,851 Cr). Bottom quartile AUM (₹19,301 Cr). Highest AUM (₹32,188 Cr). Bottom quartile AUM (₹3,830 Cr). Point 2 Established history (20+ yrs). Established history (19+ yrs). Established history (16+ yrs). Established history (22+ yrs). Oldest track record among peers (24 yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Moderately Low. Point 5 1Y return: 7.09% (bottom quartile). 1Y return: 7.26% (top quartile). 1Y return: 7.24% (lower mid). 1Y return: 7.17% (bottom quartile). 1Y return: 7.25% (upper mid). Point 6 1M return: 0.60% (lower mid). 1M return: 0.61% (top quartile). 1M return: 0.60% (bottom quartile). 1M return: 0.61% (upper mid). 1M return: 0.58% (bottom quartile). Point 7 Sharpe: 3.04 (top quartile). Sharpe: 2.81 (bottom quartile). Sharpe: 3.02 (upper mid). Sharpe: 2.84 (lower mid). Sharpe: 2.75 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.62% (top quartile). Yield to maturity (debt): 6.19% (bottom quartile). Yield to maturity (debt): 6.33% (upper mid). Yield to maturity (debt): 6.30% (lower mid). Yield to maturity (debt): 6.21% (bottom quartile). Point 10 Modified duration: 0.53 yrs (bottom quartile). Modified duration: 0.24 yrs (top quartile). Modified duration: 0.35 yrs (lower mid). Modified duration: 0.37 yrs (bottom quartile). Modified duration: 0.26 yrs (upper mid). Aditya Birla Sun Life Money Manager Fund

ICICI Prudential Money Market Fund

UTI Money Market Fund

Kotak Money Market Scheme

Franklin India Savings Fund

ટોચના 5 શોર્ટ ટર્મ બોન્ડ મ્યુચ્યુઅલ ફંડ્સ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity PGIM India Short Maturity Fund Growth ₹39.3202

↓ 0.00 ₹28 1.2 3.1 6.1 4.2 7.18% 1Y 7M 28D 1Y 11M 1D ICICI Prudential Short Term Fund Growth ₹62.5012

↑ 0.01 ₹20,935 1.1 2.9 7.6 7.7 8 7.32% 2Y 6M 29D 4Y 7M 24D Nippon India Short Term Fund Growth ₹54.7629

↑ 0.00 ₹9,723 1 2.7 7.5 7.6 7.9 0% Aditya Birla Sun Life Short Term Opportunities Fund Growth ₹49.3302

↑ 0.01 ₹10,575 0.9 2.8 7.3 7.5 7.7 7.22% 2Y 9M 18D 3Y 6M 25D UTI Short Term Income Fund Growth ₹32.8039

↑ 0.00 ₹3,181 0.9 2.5 7 7.4 7.3 7.02% 2Y 6M 4D 3Y 3M 18D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 29 Sep 23 Research Highlights & Commentary of 5 Funds showcased

Commentary PGIM India Short Maturity Fund ICICI Prudential Short Term Fund Nippon India Short Term Fund Aditya Birla Sun Life Short Term Opportunities Fund UTI Short Term Income Fund Point 1 Bottom quartile AUM (₹28 Cr). Highest AUM (₹20,935 Cr). Lower mid AUM (₹9,723 Cr). Upper mid AUM (₹10,575 Cr). Bottom quartile AUM (₹3,181 Cr). Point 2 Established history (23+ yrs). Oldest track record among peers (24 yrs). Established history (23+ yrs). Established history (22+ yrs). Established history (18+ yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Moderate. Point 5 1Y return: 6.08% (bottom quartile). 1Y return: 7.59% (top quartile). 1Y return: 7.54% (upper mid). 1Y return: 7.34% (lower mid). 1Y return: 7.03% (bottom quartile). Point 6 1M return: 0.43% (bottom quartile). 1M return: 0.72% (bottom quartile). 1M return: 0.85% (top quartile). 1M return: 0.79% (upper mid). 1M return: 0.77% (lower mid). Point 7 Sharpe: -0.98 (bottom quartile). Sharpe: 1.58 (top quartile). Sharpe: 1.15 (upper mid). Sharpe: 1.14 (lower mid). Sharpe: 0.96 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.18% (lower mid). Yield to maturity (debt): 7.32% (top quartile). Yield to maturity (debt): 0.00% (bottom quartile). Yield to maturity (debt): 7.22% (upper mid). Yield to maturity (debt): 7.02% (bottom quartile). Point 10 Modified duration: 1.66 yrs (upper mid). Modified duration: 2.58 yrs (bottom quartile). Modified duration: 0.00 yrs (top quartile). Modified duration: 2.80 yrs (bottom quartile). Modified duration: 2.51 yrs (lower mid). PGIM India Short Maturity Fund

ICICI Prudential Short Term Fund

Nippon India Short Term Fund

Aditya Birla Sun Life Short Term Opportunities Fund

UTI Short Term Income Fund

ટોચના 5 મધ્યમથી લાંબા ગાળાના બોન્ડ મ્યુચ્યુઅલ ફંડ

ટોચમધ્યમથી લાંબા ગાળાના બોન્ડ એયુએમ/નેટ એસેટ > 500 કરોડ સાથે ભંડોળ.Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity SBI Magnum Income Fund Growth ₹72.0149

↑ 0.01 ₹2,159 0.6 1.7 5.3 7 5.9 7.32% 5Y 22D 8Y 10M 13D ICICI Prudential Bond Fund Growth ₹41.0811

↑ 0.02 ₹2,922 0.8 1.7 5.9 7.5 6.7 7.14% 5Y 9M 14D 16Y 11D Aditya Birla Sun Life Income Fund Growth ₹127.082

↑ 0.10 ₹2,035 0.5 1.2 4.6 6.6 5.1 7.24% 6Y 8M 23D 14Y 5M 23D HDFC Income Fund Growth ₹59.1235

↑ 0.07 ₹881 0.9 1.5 5.1 6.8 5.5 6.98% 6Y 9M 14D 13Y 22D Kotak Bond Fund Growth ₹77.9917

↑ 0.03 ₹2,064 0.6 1.6 5 6.8 5.4 6.96% 5Y 11M 19D 12Y 7D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary SBI Magnum Income Fund ICICI Prudential Bond Fund Aditya Birla Sun Life Income Fund HDFC Income Fund Kotak Bond Fund Point 1 Upper mid AUM (₹2,159 Cr). Highest AUM (₹2,922 Cr). Bottom quartile AUM (₹2,035 Cr). Bottom quartile AUM (₹881 Cr). Lower mid AUM (₹2,064 Cr). Point 2 Established history (27+ yrs). Established history (17+ yrs). Oldest track record among peers (30 yrs). Established history (25+ yrs). Established history (26+ yrs). Point 3 Top rated. Rating: 3★ (upper mid). Rating: 3★ (lower mid). Rating: 2★ (bottom quartile). Rating: 2★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Point 5 1Y return: 5.29% (upper mid). 1Y return: 5.90% (top quartile). 1Y return: 4.58% (bottom quartile). 1Y return: 5.09% (lower mid). 1Y return: 5.01% (bottom quartile). Point 6 1M return: 0.70% (lower mid). 1M return: 0.58% (bottom quartile). 1M return: 0.68% (bottom quartile). 1M return: 0.86% (top quartile). 1M return: 0.76% (upper mid). Point 7 Sharpe: -0.05 (upper mid). Sharpe: 0.22 (top quartile). Sharpe: -0.27 (bottom quartile). Sharpe: -0.15 (lower mid). Sharpe: -0.19 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.32% (top quartile). Yield to maturity (debt): 7.14% (lower mid). Yield to maturity (debt): 7.24% (upper mid). Yield to maturity (debt): 6.98% (bottom quartile). Yield to maturity (debt): 6.96% (bottom quartile). Point 10 Modified duration: 5.06 yrs (top quartile). Modified duration: 5.79 yrs (upper mid). Modified duration: 6.73 yrs (bottom quartile). Modified duration: 6.79 yrs (bottom quartile). Modified duration: 5.97 yrs (lower mid). SBI Magnum Income Fund

ICICI Prudential Bond Fund

Aditya Birla Sun Life Income Fund

HDFC Income Fund

Kotak Bond Fund

ટોચના 5 બેન્કિંગ અને PSU ડેટ મ્યુચ્યુઅલ ફંડ્સ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity UTI Banking & PSU Debt Fund Growth ₹22.751

↑ 0.00 ₹1,015 1.1 2.7 7.5 7.4 7.8 6.67% 1Y 3M 11D 1Y 5M 8D HDFC Banking and PSU Debt Fund Growth ₹23.7794

↑ 0.01 ₹5,719 0.8 2.5 7 7.3 7.5 6.99% 3Y 2M 19D 4Y 6M 18D Kotak Banking and PSU Debt fund Growth ₹67.7989

↑ 0.02 ₹5,608 1 2.9 7.4 7.5 7.7 6.93% 3Y 1M 17D 4Y 9M 4D ICICI Prudential Banking and PSU Debt Fund Growth ₹33.9234

↑ 0.01 ₹9,728 1 2.8 7.2 7.5 7.6 6.93% 2Y 7M 6D 5Y Aditya Birla Sun Life Banking & PSU Debt Fund Growth ₹378.342

↑ 0.09 ₹9,064 0.7 2.3 6.9 7.3 7.3 7.02% 3Y 6M 29D 4Y 10M 13D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary UTI Banking & PSU Debt Fund HDFC Banking and PSU Debt Fund Kotak Banking and PSU Debt fund ICICI Prudential Banking and PSU Debt Fund Aditya Birla Sun Life Banking & PSU Debt Fund Point 1 Bottom quartile AUM (₹1,015 Cr). Lower mid AUM (₹5,719 Cr). Bottom quartile AUM (₹5,608 Cr). Highest AUM (₹9,728 Cr). Upper mid AUM (₹9,064 Cr). Point 2 Established history (12+ yrs). Established history (11+ yrs). Oldest track record among peers (27 yrs). Established history (16+ yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Moderate. Point 5 1Y return: 7.50% (top quartile). 1Y return: 7.05% (bottom quartile). 1Y return: 7.36% (upper mid). 1Y return: 7.20% (lower mid). 1Y return: 6.86% (bottom quartile). Point 6 1M return: 0.68% (bottom quartile). 1M return: 0.80% (upper mid). 1M return: 0.82% (top quartile). 1M return: 0.75% (lower mid). 1M return: 0.75% (bottom quartile). Point 7 Sharpe: 1.48 (top quartile). Sharpe: 0.74 (bottom quartile). Sharpe: 0.86 (lower mid). Sharpe: 1.11 (upper mid). Sharpe: 0.67 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.67% (bottom quartile). Yield to maturity (debt): 6.99% (upper mid). Yield to maturity (debt): 6.93% (lower mid). Yield to maturity (debt): 6.93% (bottom quartile). Yield to maturity (debt): 7.02% (top quartile). Point 10 Modified duration: 1.28 yrs (top quartile). Modified duration: 3.22 yrs (bottom quartile). Modified duration: 3.13 yrs (lower mid). Modified duration: 2.60 yrs (upper mid). Modified duration: 3.58 yrs (bottom quartile). UTI Banking & PSU Debt Fund

HDFC Banking and PSU Debt Fund

Kotak Banking and PSU Debt fund

ICICI Prudential Banking and PSU Debt Fund

Aditya Birla Sun Life Banking & PSU Debt Fund

ટોચના 5 ક્રેડિટ રિસ્ક મ્યુચ્યુઅલ ફંડ્સ

ટોચક્રેડિટ રિસ્ક એયુએમ/નેટ એસેટ > 500 કરોડ સાથે ભંડોળ.Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity HDFC Credit Risk Debt Fund Growth ₹25.0891

↑ 0.01 ₹6,974 1.5 3.4 7.9 7.7 8 8.1% 2Y 5M 16D 3Y 11M 5D SBI Credit Risk Fund Growth ₹47.5451

↑ 0.01 ₹2,175 1.5 3.3 7.8 8.2 7.9 8.15% 2Y 1M 24D 2Y 10M 17D Kotak Credit Risk Fund Growth ₹30.9349

↑ 0.01 ₹707 1.6 4.1 9.2 7.8 9.1 7.8% 1Y 9M 11D 2Y 1M 13D Nippon India Credit Risk Fund Growth ₹36.6636

↑ 0.01 ₹1,016 1.5 3.5 8.9 8.4 8.9 6.91% 8M 19D 9M 7D ICICI Prudential Regular Savings Fund Growth ₹33.5461

↑ 0.01 ₹5,920 1.8 4.4 9.6 8.6 9.5 8.28% 1Y 10M 24D 2Y 11M 19D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary HDFC Credit Risk Debt Fund SBI Credit Risk Fund Kotak Credit Risk Fund Nippon India Credit Risk Fund ICICI Prudential Regular Savings Fund Point 1 Highest AUM (₹6,974 Cr). Lower mid AUM (₹2,175 Cr). Bottom quartile AUM (₹707 Cr). Bottom quartile AUM (₹1,016 Cr). Upper mid AUM (₹5,920 Cr). Point 2 Established history (11+ yrs). Oldest track record among peers (21 yrs). Established history (15+ yrs). Established history (20+ yrs). Established history (15+ yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 3★ (lower mid). Rating: 2★ (bottom quartile). Rating: 1★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Moderate. Point 5 1Y return: 7.93% (bottom quartile). 1Y return: 7.83% (bottom quartile). 1Y return: 9.16% (upper mid). 1Y return: 8.86% (lower mid). 1Y return: 9.63% (top quartile). Point 6 1M return: 0.95% (lower mid). 1M return: 1.03% (top quartile). 1M return: 0.91% (bottom quartile). 1M return: 1.00% (upper mid). 1M return: 0.86% (bottom quartile). Point 7 Sharpe: 1.63 (bottom quartile). Sharpe: 1.80 (bottom quartile). Sharpe: 2.21 (lower mid). Sharpe: 2.73 (upper mid). Sharpe: 3.32 (top quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 8.10% (lower mid). Yield to maturity (debt): 8.15% (upper mid). Yield to maturity (debt): 7.80% (bottom quartile). Yield to maturity (debt): 6.91% (bottom quartile). Yield to maturity (debt): 8.28% (top quartile). Point 10 Modified duration: 2.46 yrs (bottom quartile). Modified duration: 2.15 yrs (bottom quartile). Modified duration: 1.78 yrs (upper mid). Modified duration: 0.72 yrs (top quartile). Modified duration: 1.90 yrs (lower mid). HDFC Credit Risk Debt Fund

SBI Credit Risk Fund

Kotak Credit Risk Fund

Nippon India Credit Risk Fund

ICICI Prudential Regular Savings Fund

ટોચના 5 ડાયનેમિક બોન્ડ મ્યુચ્યુઅલ ફંડ્સ

ટોચડાયનેમિક બોન્ડ એયુએમ/નેટ એસેટ > 500 કરોડ સાથે ભંડોળ.Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity SBI Dynamic Bond Fund Growth ₹36.3489

↑ 0.01 ₹4,469 0.5 1.6 5.2 7.1 5.5 6.49% 2Y 10M 24D 4Y 4M 17D Axis Dynamic Bond Fund Growth ₹30.4273

↑ 0.03 ₹1,175 1 2.5 6.8 7.5 7.1 6.7% 5Y 5M 16D 10Y 5M 1D Aditya Birla Sun Life Dynamic Bond Fund Growth ₹47.5968

↑ 0.02 ₹1,878 1.1 2.3 6.7 7.5 7 7.69% 6Y 11D 12Y 7M 28D HDFC Dynamic Debt Fund Growth ₹90.5947

↑ 0.09 ₹727 0.9 1.6 4.2 6.6 4.7 7.03% 7Y 1M 10D 17Y 9M 18D Bandhan Dynamic Bond Fund Growth ₹34.2221

↑ 0.01 ₹2,435 0.7 1.9 3.6 6.6 3.4 6.69% 3Y 5M 1D 4Y 1M 10D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary SBI Dynamic Bond Fund Axis Dynamic Bond Fund Aditya Birla Sun Life Dynamic Bond Fund HDFC Dynamic Debt Fund Bandhan Dynamic Bond Fund Point 1 Highest AUM (₹4,469 Cr). Bottom quartile AUM (₹1,175 Cr). Lower mid AUM (₹1,878 Cr). Bottom quartile AUM (₹727 Cr). Upper mid AUM (₹2,435 Cr). Point 2 Established history (22+ yrs). Established history (14+ yrs). Established history (21+ yrs). Oldest track record among peers (28 yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 3★ (upper mid). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Point 5 1Y return: 5.20% (lower mid). 1Y return: 6.82% (top quartile). 1Y return: 6.66% (upper mid). 1Y return: 4.19% (bottom quartile). 1Y return: 3.63% (bottom quartile). Point 6 1M return: 0.65% (bottom quartile). 1M return: 0.77% (upper mid). 1M return: 0.87% (top quartile). 1M return: 0.74% (lower mid). 1M return: 0.62% (bottom quartile). Point 7 Sharpe: -0.17 (lower mid). Sharpe: 0.32 (top quartile). Sharpe: 0.30 (upper mid). Sharpe: -0.34 (bottom quartile). Sharpe: -0.45 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.49% (bottom quartile). Yield to maturity (debt): 6.70% (lower mid). Yield to maturity (debt): 7.69% (top quartile). Yield to maturity (debt): 7.03% (upper mid). Yield to maturity (debt): 6.69% (bottom quartile). Point 10 Modified duration: 2.90 yrs (top quartile). Modified duration: 5.46 yrs (lower mid). Modified duration: 6.03 yrs (bottom quartile). Modified duration: 7.11 yrs (bottom quartile). Modified duration: 3.42 yrs (upper mid). SBI Dynamic Bond Fund

Axis Dynamic Bond Fund

Aditya Birla Sun Life Dynamic Bond Fund

HDFC Dynamic Debt Fund

Bandhan Dynamic Bond Fund

ટોચના 5 કોર્પોરેટ બોન્ડ મ્યુચ્યુઅલ ફંડ્સ

ટોચકોર્પોરેટ બોન્ડ એયુએમ/નેટ એસેટ > 500 કરોડ સાથે ભંડોળ.Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Corporate Bond Fund Growth ₹116.52

↑ 0.05 ₹29,856 0.8 2.4 6.8 7.6 7.4 7.12% 4Y 10M 24D 7Y 6M 14D HDFC Corporate Bond Fund Growth ₹33.5633

↑ 0.01 ₹34,805 0.7 2.3 6.8 7.6 7.3 7.13% 4Y 6M 11D 7Y 9M 18D ICICI Prudential Corporate Bond Fund Growth ₹30.9766

↑ 0.01 ₹33,871 1.1 2.8 7.5 7.8 8 7.02% 2Y 11M 1D 5Y 5M 12D Kotak Corporate Bond Fund Standard Growth ₹3,909.43

↓ -0.13 ₹18,841 1 2.7 7.4 7.7 7.8 7.04% 2Y 11M 12D 4Y 6M 14D Nippon India Prime Debt Fund Growth ₹62.0586

↑ 0.01 ₹10,431 0.8 2.4 7.3 7.8 7.8 7.71% 3Y 10M 20D 5Y 9M 29D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Corporate Bond Fund HDFC Corporate Bond Fund ICICI Prudential Corporate Bond Fund Kotak Corporate Bond Fund Standard Nippon India Prime Debt Fund Point 1 Lower mid AUM (₹29,856 Cr). Highest AUM (₹34,805 Cr). Upper mid AUM (₹33,871 Cr). Bottom quartile AUM (₹18,841 Cr). Bottom quartile AUM (₹10,431 Cr). Point 2 Oldest track record among peers (28 yrs). Established history (15+ yrs). Established history (16+ yrs). Established history (18+ yrs). Established history (25+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Point 5 1Y return: 6.80% (bottom quartile). 1Y return: 6.77% (bottom quartile). 1Y return: 7.53% (top quartile). 1Y return: 7.39% (upper mid). 1Y return: 7.35% (lower mid). Point 6 1M return: 0.87% (top quartile). 1M return: 0.78% (bottom quartile). 1M return: 0.75% (bottom quartile). 1M return: 0.79% (lower mid). 1M return: 0.81% (upper mid). Point 7 Sharpe: 0.66 (bottom quartile). Sharpe: 0.63 (bottom quartile). Sharpe: 1.43 (top quartile). Sharpe: 1.02 (upper mid). Sharpe: 0.87 (lower mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.12% (lower mid). Yield to maturity (debt): 7.13% (upper mid). Yield to maturity (debt): 7.02% (bottom quartile). Yield to maturity (debt): 7.04% (bottom quartile). Yield to maturity (debt): 7.71% (top quartile). Point 10 Modified duration: 4.90 yrs (bottom quartile). Modified duration: 4.53 yrs (bottom quartile). Modified duration: 2.92 yrs (top quartile). Modified duration: 2.95 yrs (upper mid). Modified duration: 3.89 yrs (lower mid). Aditya Birla Sun Life Corporate Bond Fund

HDFC Corporate Bond Fund

ICICI Prudential Corporate Bond Fund

Kotak Corporate Bond Fund Standard

Nippon India Prime Debt Fund

ટોચના 5 ગિલ્ટ મ્યુચ્યુઅલ ફંડ્સ

ટોચ (Erstwhile Axis Fixed Income Opportunities Fund) To generate stable returns by investing in debt & money market instruments across the yield curve & credit spectrum. However, there is no assurance or guarantee that the investment objective of the Scheme will be achieved. The Scheme does not assure or guarantee any returns Research Highlights for Axis Credit Risk Fund Below is the key information for Axis Credit Risk Fund Returns up to 1 year are on (Erstwhile DHFL Pramerica Credit Opportunities Fund) The investment objective of the Scheme is to generate income and capital appreciation by investing predominantly in corporate debt. There can be no assurance that the investment objective of the Scheme will be realized. Research Highlights for PGIM India Credit Risk Fund Below is the key information for PGIM India Credit Risk Fund Returns up to 1 year are on The investment objective of the scheme is to generate steady and reasonable income, with low risk and high level of liquidity from a portfolio of predominantly debt & money market securities by Banks and Public Sector Undertakings (PSUs). Research Highlights for UTI Banking & PSU Debt Fund Below is the key information for UTI Banking & PSU Debt Fund Returns up to 1 year are on The primary objective of the schemes is to generate regular income through investments in debt and money market instruments. Income maybe generated through the receipt of coupon payments or the purchase and sale of securities in the underlying portfolio. The schemes will under normal market conditions, invest its net assets in fixed income securities, money market instruments, cash and cash equivalents. Research Highlights for Aditya Birla Sun Life Savings Fund Below is the key information for Aditya Birla Sun Life Savings Fund Returns up to 1 year are on (Erstwhile Aditya Birla Sun Life Floating Rate Fund - Short Term) The primary objective of the schemes is to generate regular income through investment in a portfolio comprising substantially of floating rate debt / money market instruments. The schemes may invest a portion of its net assets in fixed rate debt securities and money market instruments. Research Highlights for Aditya Birla Sun Life Money Manager Fund Below is the key information for Aditya Birla Sun Life Money Manager Fund Returns up to 1 year are on લાગુ પડે છે એયુએમ/નેટ એસેટ > 500 કરોડ સાથે ભંડોળ.Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity SBI Magnum Constant Maturity Fund Growth ₹65.2737

↑ 0.07 ₹1,801 1 2.1 6.4 7.8 6.7 6.79% 6Y 11M 8D 9Y 10M 2D ICICI Prudential Gilt Fund Growth ₹105.035

↑ 0.09 ₹9,181 1 1.7 6 7.5 6.8 7.25% 6Y 6M 7D 18Y 4M 17D UTI Gilt Fund Growth ₹64.0726

↑ 0.07 ₹545 1.3 2.2 5.2 7 5.1 6.65% 5Y 2M 1D 7Y 1M 2D SBI Magnum Gilt Fund Growth ₹66.6567

↑ 0.04 ₹10,817 0.5 1.2 4.2 7 4.5 6.44% 5Y 1M 6D 8Y 2M 16D Nippon India Gilt Securities Fund Growth ₹38.0781

↑ 0.05 ₹1,850 0.5 0.8 3 6.3 3.7 0% Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary SBI Magnum Constant Maturity Fund ICICI Prudential Gilt Fund UTI Gilt Fund SBI Magnum Gilt Fund Nippon India Gilt Securities Fund Point 1 Bottom quartile AUM (₹1,801 Cr). Upper mid AUM (₹9,181 Cr). Bottom quartile AUM (₹545 Cr). Highest AUM (₹10,817 Cr). Lower mid AUM (₹1,850 Cr). Point 2 Established history (25+ yrs). Oldest track record among peers (26 yrs). Established history (24+ yrs). Established history (25+ yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Point 5 1Y return: 6.39% (top quartile). 1Y return: 6.05% (upper mid). 1Y return: 5.25% (lower mid). 1Y return: 4.22% (bottom quartile). 1Y return: 3.04% (bottom quartile). Point 6 1M return: 0.94% (upper mid). 1M return: 0.65% (bottom quartile). 1M return: 1.17% (top quartile). 1M return: 0.70% (bottom quartile). 1M return: 0.72% (lower mid). Point 7 Sharpe: 0.21 (upper mid). Sharpe: 0.24 (top quartile). Sharpe: -0.20 (lower mid). Sharpe: -0.32 (bottom quartile). Sharpe: -0.47 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.79% (upper mid). Yield to maturity (debt): 7.25% (top quartile). Yield to maturity (debt): 6.65% (lower mid). Yield to maturity (debt): 6.44% (bottom quartile). Yield to maturity (debt): 0.00% (bottom quartile). Point 10 Modified duration: 6.94 yrs (bottom quartile). Modified duration: 6.52 yrs (bottom quartile). Modified duration: 5.17 yrs (lower mid). Modified duration: 5.10 yrs (upper mid). Modified duration: 0.00 yrs (top quartile). SBI Magnum Constant Maturity Fund

ICICI Prudential Gilt Fund

UTI Gilt Fund

SBI Magnum Gilt Fund

Nippon India Gilt Securities Fund

1. Axis Credit Risk Fund

Axis Credit Risk Fund

Growth Launch Date 15 Jul 14 NAV (17 Feb 26) ₹22.4422 ↑ 0.01 (0.02 %) Net Assets (Cr) ₹368 on 31 Dec 25 Category Debt - Credit Risk AMC Axis Asset Management Company Limited Rating ☆☆☆☆☆ Risk Moderate Expense Ratio 1.57 Sharpe Ratio 2.72 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-12 Months (1%),12 Months and above(NIL) Yield to Maturity 8.22% Effective Maturity 2 Years 5 Months 26 Days Modified Duration 2 Years 1 Month 28 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹10,595 31 Jan 23 ₹11,042 31 Jan 24 ₹11,827 31 Jan 25 ₹12,782 31 Jan 26 ₹13,836 Returns for Axis Credit Risk Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Feb 26 Duration Returns 1 Month 0.9% 3 Month 1.5% 6 Month 3.9% 1 Year 8.7% 3 Year 7.9% 5 Year 6.8% 10 Year 15 Year Since launch 7.2% Historical performance (Yearly) on absolute basis

Year Returns 2024 8.7% 2023 8% 2022 7% 2021 4% 2020 6% 2019 8.2% 2018 4.4% 2017 5.9% 2016 6.4% 2015 9.8% Fund Manager information for Axis Credit Risk Fund

Name Since Tenure Devang Shah 15 Jul 14 11.56 Yr. Akhil Thakker 9 Nov 21 4.23 Yr. Data below for Axis Credit Risk Fund as on 31 Dec 25

Asset Allocation

Asset Class Value Cash 2.4% Equity 5.68% Debt 91.43% Other 0.5% Debt Sector Allocation

Sector Value Corporate 81.88% Government 9.54% Cash Equivalent 2.4% Credit Quality

Rating Value A 19.02% AA 61.51% AAA 19.47% Top Securities Holdings / Portfolio

Name Holding Value Quantity 7.18% Gs 2033

Sovereign Bonds | -5% ₹17 Cr 1,700,000 Jubilant Bevco Limited

Debentures | -4% ₹16 Cr 1,500 Jtpm Metal TRaders Limited

Debentures | -4% ₹15 Cr 1,500 Aditya Birla Renewables Limited

Debentures | -4% ₹15 Cr 1,500 Narayana Hrudayalaya Limited

Debentures | -4% ₹15 Cr 1,500 Infopark Properties Limited

Debentures | -4% ₹15 Cr 1,500 Altius Telecom Infrastructure Trust

Debentures | -4% ₹15 Cr 1,500 Aditya Birla Digital Fashion Ventures Limited

Debentures | -4% ₹15 Cr 1,500 6.48% Gs 2035

Sovereign Bonds | -4% ₹15 Cr 1,500,000

↑ 1,000,000 Vedanta Limited

Debentures | -3% ₹12 Cr 1,200 2. PGIM India Credit Risk Fund

PGIM India Credit Risk Fund

Growth Launch Date 29 Sep 14 NAV (21 Jan 22) ₹15.5876 ↑ 0.00 (0.01 %) Net Assets (Cr) ₹39 on 31 Dec 21 Category Debt - Credit Risk AMC Pramerica Asset Managers Private Limited Rating ☆☆☆☆☆ Risk Moderate Expense Ratio 1.85 Sharpe Ratio 1.73 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-1 Years (1%),1 Years and above(NIL) Yield to Maturity 5.01% Effective Maturity 7 Months 2 Days Modified Duration 6 Months 14 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 Returns for PGIM India Credit Risk Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Feb 26 Duration Returns 1 Month 0.3% 3 Month 0.6% 6 Month 4.4% 1 Year 8.4% 3 Year 3% 5 Year 4.2% 10 Year 15 Year Since launch 6.3% Historical performance (Yearly) on absolute basis

Year Returns 2024 2023 2022 2021 2020 2019 2018 2017 2016 2015 Fund Manager information for PGIM India Credit Risk Fund

Name Since Tenure Data below for PGIM India Credit Risk Fund as on 31 Dec 21

Asset Allocation

Asset Class Value Debt Sector Allocation

Sector Value Credit Quality

Rating Value Top Securities Holdings / Portfolio

Name Holding Value Quantity 3. UTI Banking & PSU Debt Fund

UTI Banking & PSU Debt Fund

Growth Launch Date 3 Feb 14 NAV (17 Feb 26) ₹22.751 ↑ 0.00 (0.00 %) Net Assets (Cr) ₹1,015 on 31 Dec 25 Category Debt - Banking & PSU Debt AMC UTI Asset Management Company Ltd Rating ☆☆☆☆☆ Risk Moderate Expense Ratio 0.54 Sharpe Ratio 1.48 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 6.67% Effective Maturity 1 Year 5 Months 8 Days Modified Duration 1 Year 3 Months 11 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹10,313 31 Jan 23 ₹11,397 31 Jan 24 ₹12,188 31 Jan 25 ₹13,109 31 Jan 26 ₹14,065 Returns for UTI Banking & PSU Debt Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Feb 26 Duration Returns 1 Month 0.7% 3 Month 1.1% 6 Month 2.7% 1 Year 7.5% 3 Year 7.4% 5 Year 7.2% 10 Year 15 Year Since launch 7.1% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.8% 2023 7.6% 2022 6.7% 2021 10.3% 2020 2.8% 2019 8.9% 2018 -1% 2017 6.8% 2016 6.4% 2015 11.7% Fund Manager information for UTI Banking & PSU Debt Fund

Name Since Tenure Anurag Mittal 1 Dec 21 4.17 Yr. Data below for UTI Banking & PSU Debt Fund as on 31 Dec 25

Asset Allocation

Asset Class Value Cash 13.54% Debt 86.2% Other 0.26% Debt Sector Allocation

Sector Value Corporate 61.23% Government 30.06% Cash Equivalent 8.44% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity 7.38% Gs 2027

Sovereign Bonds | -8% ₹87 Cr 850,000,000 Kotak Mahindra Bank Ltd.

Debentures | -6% ₹71 Cr 750,000,000 Union Bank of India

Domestic Bonds | -6% ₹70 Cr 750,000,000

↑ 750,000,000 National Housing Bank

Debentures | -5% ₹60 Cr 6,000

↑ 2,500 Axis Bank Limited

Debentures | -5% ₹55 Cr 550 Export Import Bank Of India

Debentures | -5% ₹50 Cr 5,000 Small Industries Development Bank Of India

Debentures | -5% ₹50 Cr 5,000 Power Finance Corporation Limited

Debentures | -4% ₹40 Cr 400 National Bank For Agriculture And Rural Development

Debentures | -4% ₹40 Cr 4,000 HDFC Bank Limited

Debentures | -3% ₹35 Cr 350 4. Aditya Birla Sun Life Savings Fund

Aditya Birla Sun Life Savings Fund

Growth Launch Date 16 Apr 03 NAV (17 Feb 26) ₹570.231 ↑ 0.06 (0.01 %) Net Assets (Cr) ₹23,615 on 31 Dec 25 Category Debt - Ultrashort Bond AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆☆☆ Risk Moderately Low Expense Ratio 0.55 Sharpe Ratio 3.14 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 1,000 Exit Load NIL Yield to Maturity 6.81% Effective Maturity 6 Months 11 Days Modified Duration 5 Months 19 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹10,414 31 Jan 23 ₹10,928 31 Jan 24 ₹11,721 31 Jan 25 ₹12,635 31 Jan 26 ₹13,528 Returns for Aditya Birla Sun Life Savings Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Feb 26 Duration Returns 1 Month 0.6% 3 Month 1.4% 6 Month 3% 1 Year 7.2% 3 Year 7.4% 5 Year 6.3% 10 Year 15 Year Since launch 7.4% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.4% 2023 7.9% 2022 7.2% 2021 4.8% 2020 3.9% 2019 7% 2018 8.5% 2017 7.6% 2016 7.2% 2015 9.2% Fund Manager information for Aditya Birla Sun Life Savings Fund

Name Since Tenure Sunaina Cunha 20 Jun 14 11.63 Yr. Kaustubh Gupta 15 Jul 11 14.56 Yr. Monika Gandhi 22 Mar 21 4.87 Yr. Data below for Aditya Birla Sun Life Savings Fund as on 31 Dec 25

Asset Allocation

Asset Class Value Cash 47.38% Debt 52.33% Other 0.29% Debt Sector Allocation

Sector Value Corporate 54.83% Cash Equivalent 30.8% Government 14.08% Credit Quality

Rating Value AA 25.17% AAA 74.83% Top Securities Holdings / Portfolio

Name Holding Value Quantity Shriram Finance Limited

Debentures | -3% ₹610 Cr 60,000 National Bank For Agriculture And Rural Development

Debentures | -2% ₹543 Cr 54,000 Nirma Limited

Debentures | -2% ₹485 Cr 48,500 Bharti Telecom Limited

Debentures | -2% ₹397 Cr 40,000 7.25% Gujarat Sgs 2026

Sovereign Bonds | -2% ₹375 Cr 37,500,000 Muthoot Finance Limited

Debentures | -2% ₹350 Cr 35,000 Mankind Pharma Limited

Debentures | -1% ₹321 Cr 32,000

↓ -2,500 National Bank For Agriculture And Rural Development

Debentures | -1% ₹302 Cr 30,000 Avanse Financial Services Limited

Debentures | -1% ₹300 Cr 30,000 Power Finance Corporation Limited

Debentures | -1% ₹296 Cr 30,000 5. Aditya Birla Sun Life Money Manager Fund

Aditya Birla Sun Life Money Manager Fund

Growth Launch Date 13 Oct 05 NAV (17 Feb 26) ₹384.669 ↑ 0.04 (0.01 %) Net Assets (Cr) ₹27,449 on 31 Dec 25 Category Debt - Money Market AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆☆☆ Risk Low Expense Ratio 0.35 Sharpe Ratio 3.04 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 1,000 Exit Load NIL Yield to Maturity 6.62% Effective Maturity 6 Months 11 Days Modified Duration 6 Months 11 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹10,400 31 Jan 23 ₹10,927 31 Jan 24 ₹11,747 31 Jan 25 ₹12,656 31 Jan 26 ₹13,541 Returns for Aditya Birla Sun Life Money Manager Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 17 Feb 26 Duration Returns 1 Month 0.6% 3 Month 1.3% 6 Month 2.9% 1 Year 7.1% 3 Year 7.5% 5 Year 6.3% 10 Year 15 Year Since launch 6.8% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.4% 2023 7.8% 2022 7.4% 2021 4.8% 2020 3.8% 2019 6.6% 2018 8% 2017 7.9% 2016 6.8% 2015 7.7% Fund Manager information for Aditya Birla Sun Life Money Manager Fund

Name Since Tenure Kaustubh Gupta 15 Jul 11 14.56 Yr. Anuj Jain 22 Mar 21 4.87 Yr. Mohit Sharma 1 Apr 17 8.84 Yr. Data below for Aditya Birla Sun Life Money Manager Fund as on 31 Dec 25

Asset Allocation

Asset Class Value Cash 83.39% Debt 16.34% Other 0.27% Debt Sector Allocation

Sector Value Cash Equivalent 45.99% Corporate 43.02% Government 10.71% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity 5.63% Gs 2026

Sovereign Bonds | -3% ₹770 Cr 77,000,000 Bank of Baroda

Debentures | -3% ₹758 Cr 15,500

↑ 15,500 19/02/2026 Maturing 182 DTB

Sovereign Bonds | -2% ₹499 Cr 50,000,000

↑ 50,000,000 02/10/2026 Maturing 364 DTB

Sovereign Bonds | -1% ₹386 Cr 40,000,000

↑ 40,000,000 Kotak Mahindra Bank Ltd.

Debentures | -1% ₹384 Cr 8,000 7.49% Gujarat Sgs 2026

Sovereign Bonds | -1% ₹329 Cr 32,500,000 06/11/2026 Maturing 364 DTB

Sovereign Bonds | -1% ₹240 Cr 25,000,000 7.57% Gujarat Sgs 2026

Sovereign Bonds | -1% ₹238 Cr 23,500,000 Karur Vysya Bank Ltd.

Debentures | -1% ₹236 Cr 5,000 Canara Bank

Domestic Bonds | -1% ₹233 Cr 5,000

↑ 5,000

શ્રેષ્ઠ ડેટ મ્યુચ્યુઅલ ફંડ્સનું મૂલ્યાંકન કેવી રીતે કરવું

તમે જે શ્રેષ્ઠ ડેટ ફંડમાં રોકાણ કરવા માંગો છો તે પસંદ કરવા માટે, કેટલાક મહત્વપૂર્ણ પરિમાણો જેવા કે સરેરાશ પરિપક્વતા, ક્રેડિટ ગુણવત્તા, એયુએમ, ખર્ચ ગુણોત્તર, કર સૂચિત, વગેરેને ધ્યાનમાં લેવું જરૂરી છે. ચાલો એક ઊંડાણપૂર્વક જોઈએ. -

1. સરેરાશ પરિપક્વતા/સમયગાળો

ડેટ ફંડ્સમાં સરેરાશ પરિપક્વતા એ એક આવશ્યક પરિમાણ છે જેને કેટલીકવાર રોકાણકારો દ્વારા અવગણવામાં આવે છે, જેઓ સંકળાયેલા જોખમોને ધ્યાનમાં લીધા વિના લાંબા ગાળા માટે રોકાણ કરવાનું વલણ ધરાવે છે. રોકાણકારોએ તેમના ડેટ ફંડના રોકાણને તેની પાકતી મુદતના આધારે નક્કી કરવાની જરૂર છે, ડેટ ફંડની પાકતી મુદત સાથે રોકાણના સમયગાળાને મેચ કરવું એ ખાતરી કરવા માટેનો એક સારો માર્ગ છે કે તમે બિનજરૂરી જોખમ ન ઉઠાવો. આમ, ડેટ ફંડમાં મહત્તમ જોખમ વળતર મેળવવા માટે, રોકાણ કરતા પહેલા, ડેટ ફંડની સરેરાશ પરિપક્વતા જાણવાની સલાહ આપવામાં આવે છે. સરેરાશ પરિપક્વતા (સમયગાળો એક સમાન પરિબળ છે) જોવું મહત્વપૂર્ણ છે, ઉદાહરણ તરીકે, લિક્વિડ ફંડમાં થોડા દિવસથી કદાચ એક મહિનાની સરેરાશ પાકતી મુદત હોઈ શકે છે, આનો અર્થ એ થશે કે તે રોકાણકાર માટે એક શ્રેષ્ઠ વિકલ્પ છે જે શોધી રહ્યા છે. થોડા દિવસો માટે પૈસા રોકાણ કરવા. તેવી જ રીતે, જો તમે એક વર્ષની સમયમર્યાદા જોઈ રહ્યા હોવરોકાણ યોજના તો, ટૂંકા ગાળાનું ડેટ ફંડ આદર્શ હોઈ શકે છે.

2. વ્યાજ દરનું દૃશ્ય

વ્યાજ દરો અને તેની વધઘટથી પ્રભાવિત ડેટ ફંડ્સમાં બજારના વાતાવરણને સમજવું ખૂબ જ મહત્વપૂર્ણ છે. જ્યારે અર્થતંત્રમાં વ્યાજ દર વધે છે, ત્યારે બોન્ડની કિંમત ઘટે છે અને ઊલટું. ઉપરાંત, જ્યારે વ્યાજ દરો વધે છે તે સમય દરમિયાન, જૂના બોન્ડ કરતાં વધુ ઉપજ સાથે બજારમાં નવા બોન્ડ જારી કરવામાં આવે છે, જે તે જૂના બોન્ડને નીચા મૂલ્યના બનાવે છે. તેથી, રોકાણકારો બજારમાં નવા બોન્ડ્સ તરફ વધુ આકર્ષાય છે અને જૂના બોન્ડની પુનઃપ્રાઈસિંગ પણ થાય છે. જો ડેટ ફંડ આવા "જૂના બોન્ડ્સ" માટે એક્સપોઝર ધરાવતું હોય તો જ્યારે વ્યાજ દરો વધે છે,નથી ડેટ ફંડ પર નકારાત્મક અસર થશે. વધુમાં, ડેટ ફંડ્સ વ્યાજ દરની વધઘટના સંપર્કમાં આવતા હોવાથી, તે ફંડ પોર્ટફોલિયોમાં અંતર્ગત બોન્ડના ભાવને ખલેલ પહોંચાડે છે. દાખલા તરીકે, વ્યાજ દરોમાં વધારો થવાના સમયે લાંબા ગાળાના ડેટ ફંડ્સ વધુ જોખમમાં હોય છે. આ સમય દરમિયાન ટૂંકા ગાળાના રોકાણની યોજના બનાવવાથી તમારા વ્યાજ દરના જોખમો ઘટશે.

જો કોઈ વ્યક્તિ વ્યાજ દરોની સારી જાણકારી ધરાવે છે અને તેનું નિરીક્ષણ કરી શકે છે, તો વ્યક્તિ તેનો લાભ પણ લઈ શકે છે. ઘટી રહેલા વ્યાજ દરના બજારમાં, લાંબા ગાળાના ડેટ ફંડ્સ સારી પસંદગી હશે. જો કે, વ્યાજ દરોમાં વધારો થવાના સમયમાં ટૂંકા ગાળાના ફંડ્સ જેવા ટૂંકા સરેરાશ પરિપક્વતાવાળા ફંડમાં રહેવું શાણપણનું રહેશે.અલ્ટ્રા શોર્ટ ટર્મ ફંડ અથવા તો લિક્વિડ ફંડ.

3. વર્તમાન ઉપજ અથવા પોર્ટફોલિયો ઉપજ

યીલ્ડ એ પોર્ટફોલિયોમાં બોન્ડ દ્વારા પેદા થતી વ્યાજની આવકનું માપ છે. ફંડ્સ કે જે ડેટ અથવા બોન્ડમાં રોકાણ કરે છે જેનું પ્રમાણ વધારે હોય છેકૂપન દર (અથવા ઉપજ) ની એકંદર પોર્ટફોલિયો ઉપજ વધુ હશે. પરિપક્વતા માટે ઉપજ(ytm) ડેટ મ્યુચ્યુઅલ ફંડ ફંડની ચાલી રહેલ ઉપજ દર્શાવે છે. YTM ના આધારે ડેટ ફંડની સરખામણી કરતી વખતે, વ્યક્તિએ તે હકીકતને પણ જોવી જોઈએ કે વધારાની ઉપજ કેવી રીતે ઉત્પન્ન થઈ રહી છે. શું આ ઓછી પોર્ટફોલિયો ગુણવત્તાના ખર્ચે છે? આટલા સારા ન હોય તેવા સાધનોમાં રોકાણની પોતાની સમસ્યાઓ છે. તમે એવા ડેટ ફંડમાં રોકાણ કરવાનું સમાપ્ત કરવા માંગતા નથી કે જેમાં આવા બોન્ડ અથવા સિક્યોરિટીઝ હોયડિફૉલ્ટ પાછળથી. તેથી, હંમેશા પોર્ટફોલિયોની ઉપજ જુઓ અને તેને ક્રેડિટ ગુણવત્તા સાથે સંતુલિત કરો.

4. પોર્ટફોલિયોની ક્રેડિટ ગુણવત્તા

શ્રેષ્ઠ ડેટ ફંડ્સમાં રોકાણ કરવા માટે, બોન્ડ્સ અને ડેટ સિક્યોરિટીઝની ક્રેડિટ ગુણવત્તા તપાસવી એ એક આવશ્યક પરિમાણ છે. બોન્ડને વિવિધ એજન્સીઓ દ્વારા નાણાં પાછા ચૂકવવાની તેમની ક્ષમતાના આધારે ક્રેડિટ રેટિંગ સોંપવામાં આવે છે. AAA રેટિંગ સાથેના બોન્ડને શ્રેષ્ઠ ક્રેડિટ રેટિંગ ગણવામાં આવે છે અને તે સલામત અને સુરક્ષિત રોકાણ પણ સૂચવે છે. જો કોઈને ખરેખર સલામતી જોઈતી હોય અને શ્રેષ્ઠ ડેટ ફંડની પસંદગીમાં આને સર્વોચ્ચ પરિમાણ ગણે, તો ખૂબ જ ઉચ્ચ-ગુણવત્તાવાળા ડેટ ઇન્સ્ટ્રુમેન્ટ્સ (AAA અથવા AA+) ધરાવતા ફંડમાં પ્રવેશ મેળવવો એ ઇચ્છિત વિકલ્પ હોઈ શકે છે.

5. સંચાલન હેઠળની સંપત્તિ (AUM)

શ્રેષ્ઠ ડેટ ફંડ્સ પસંદ કરતી વખતે ધ્યાનમાં લેવાનું આ અગ્રણી પરિમાણ છે. AUM એ તમામ રોકાણકારો દ્વારા ચોક્કસ સ્કીમમાં રોકાણ કરાયેલ કુલ રકમ છે. ત્યારથી, મોટા ભાગનામ્યુચ્યુઅલ ફંડડેટ ફંડ્સમાં કુલ AUM રોકાણ કરવામાં આવે છે, રોકાણકારોએ નોંધપાત્ર AUM ધરાવતી સ્કીમ એસેટ પસંદ કરવાની જરૂર છે. કોર્પોરેટ્સમાં મોટા પ્રમાણમાં એક્સપોઝર ધરાવતા ફંડમાં રહેવું જોખમી હોઈ શકે છે, કારણ કે તેમના ઉપાડ મોટા પ્રમાણમાં હોઈ શકે છે જે એકંદર ફંડની કામગીરીને અસર કરી શકે છે.

6. ખર્ચ ગુણોત્તર

ડેટ ફંડમાં ધ્યાનમાં લેવાનું મહત્વનું પરિબળ તેનો ખર્ચ ગુણોત્તર છે. ઉચ્ચ ખર્ચ ગુણોત્તર ફંડની કામગીરી પર મોટી અસર કરે છે. ઉદાહરણ તરીકે, લિક્વિડ ફંડ્સમાં સૌથી ઓછો ખર્ચ ગુણોત્તર હોય છે જે 50 bps સુધી હોય છે (BPS એ વ્યાજ દરો માપવા માટેનું એકમ છે જેમાં એક bps 1% ના 1/100મા બરાબર છે) જ્યારે, અન્ય ડેટ ફંડ્સ 150 bps સુધી ચાર્જ કરી શકે છે. તેથી એક ડેટ મ્યુચ્યુઅલ ફંડ વચ્ચે પસંદગી કરવા માટે, મેનેજમેન્ટ ફી અથવા ફંડ રનિંગ ખર્ચને ધ્યાનમાં લેવું મહત્વપૂર્ણ છે.

7. કરવેરા અસરો

ડેટ ફંડ્સ ઇન્ડેક્સેશન લાભો સાથે લાંબા ગાળાના મૂડી લાભ (3 વર્ષથી વધુ)નો લાભ આપે છે. અને ટૂંકા ગાળાના મૂડી લાભો (3 વર્ષથી ઓછા) પર 30% ટેક્સ લાગે છે.

રોકાણકાર તરીકે ધ્યાનમાં રાખવા જેવી બાબતો

1. ફંડના ઉદ્દેશ્યો

ડેટ ફંડનો હેતુ વિવિધ પ્રકારની સિક્યોરિટીઝનો વૈવિધ્યસભર પોર્ટફોલિયો જાળવીને શ્રેષ્ઠ વળતર મેળવવાનો છે. તમે તેમની પાસેથી અનુમાનિત રીતે પ્રદર્શન કરવાની અપેક્ષા રાખી શકો છો. આ જ કારણસર ડેટ ફંડ રૂઢિચુસ્ત રોકાણકારોમાં લોકપ્રિય છે.

2. ભંડોળના પ્રકારો

ડેટ ફંડને આગળ વિવિધ કેટેગરીમાં વિભાજિત કરવામાં આવે છે જેમ કે લિક્વિડ ફંડ્સ,માસિક આવક યોજના (MIP), ફિક્સ્ડ મેચ્યોરિટી પ્લાન્સ (FMP),ડાયનેમિક બોન્ડ ફંડ્સ, આવક ભંડોળ, ક્રેડિટ તકો ભંડોળ, GILT ફંડ્સ, ટૂંકા ગાળાના ભંડોળ અને અલ્ટ્રા ટૂંકા ગાળાના ભંડોળ.

3. જોખમો

ડેટ ફંડ્સ મૂળભૂત રીતે વ્યાજ દરના જોખમ, ક્રેડિટ જોખમ અનેપ્રવાહિતા જોખમ. વ્યાજદરની એકંદર હિલચાલને કારણે ફંડ મૂલ્યમાં વધઘટ થઈ શકે છે. જારીકર્તા દ્વારા વ્યાજ અને મુદ્દલની ચુકવણીમાં ડિફોલ્ટનું જોખમ રહેલું છે. તરલતાનું જોખમ ત્યારે થાય છે જ્યારે ફંડ મેનેજર માંગના અભાવે અંતર્ગત સુરક્ષા વેચવામાં અસમર્થ હોય છે.

4. કિંમત

ડેટ ફંડ્સ તમારા નાણાંનું સંચાલન કરવા માટે એક્સ્પેન્સ રેશિયો ચાર્જ કરે છે. અત્યાર સુધીસેબી ખર્ચ ગુણોત્તરની ઉપલી મર્યાદા 2.25% કરવાની ફરજિયાત હતી (નિયમો સાથે સમયાંતરે બદલાઈ શકે છે.).

5. ઇન્વેસ્ટમેન્ટ હોરાઇઝન

લિક્વિડ ફંડ્સ માટે 3 મહિનાથી 1 વર્ષનું રોકાણ આદર્શ રહેશે. જો તમારી પાસે 2 થી 3 વર્ષનો લાંબો સમય હોય, તો તમે ટૂંકા ગાળાના બોન્ડ ફંડ માટે જઈ શકો છો.

6. નાણાકીય લક્ષ્યો

ડેટ ફંડનો ઉપયોગ વધારાની આવક મેળવવા અથવા તરલતાના હેતુ જેવા વિવિધ લક્ષ્યો હાંસલ કરવા માટે થઈ શકે છે.

શ્રેષ્ઠ ડેટ ફંડ્સમાં ઑનલાઇન કેવી રીતે રોકાણ કરવું?

Fincash.com પર આજીવન માટે મફત રોકાણ ખાતું ખોલો.

તમારી નોંધણી અને KYC પ્રક્રિયા પૂર્ણ કરો

દસ્તાવેજો અપલોડ કરો (PAN, આધાર, વગેરે).અને, તમે રોકાણ કરવા માટે તૈયાર છો!

નિષ્કર્ષ

ડેટ ફંડ એ તમારા પૈસાનું રોકાણ કરવાની અને તમારી સાથે મેળ ખાતા સંબંધિત ઉત્પાદનને પસંદ કરીને નિયમિત ધોરણે આવક પેદા કરવાની શ્રેષ્ઠ રીતો પૈકીની એક છે.જોખમ પ્રોફાઇલ. તેથી, રોકાણકારો સ્થિર આવક પેદા કરવા અથવા ડેટ માર્કેટનો લાભ લેવા માંગતા હોય, તેઓ 2022 - 2023 માટે ઉપરોક્ત શ્રેષ્ઠ ડેટ ફંડ્સને ધ્યાનમાં લઈ શકે છે અને રોકાણ કરવાનું શરૂ કરી શકે છે!_

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.

The article is nice and informative but it could be in more simple words because lot of people have much less knowledge in such sector